- Пять советов по увеличению доходов семьи

- Вести бюджет

- План покупок

- Рефинансировать кредиты и ипотеку

- Помощь государства

- Инвестиции

- Конспект урока финансовой грамотности «Как увеличить семейные доходы с использованием финансовых организаций» 9 класс

- Как увеличить семейные доходы с использованием финансовых организаций

- Просмотр содержимого документа «Как увеличить семейные доходы с использованием финансовых организаций»

Пять советов по увеличению доходов семьи

Регулярно в конце месяца приходится во всём себе отказывать или залезать в кредитку? Познакомьтесь с несложными способами улучшить благосостояние семьи, не подыскивая вторую работу.

Вести бюджет

Главное правило — ведение семейного бюджета. Для того чтобы знать причину нехватки денег, необходимо вести учёт расходов и доходов всех членов семьи. Сделать это можно письменно в блокнот либо с помощью онлайн-приложений в смартфоне, либо простой табличке в экселе. Так вы сможете увидеть, куда уходят деньги, правильно ли вы их тратите, и понять, куда средства уходят напрасно.

«Главное — записывать траты и полученные деньги регулярно — сохранять чеки из магазинов, проверять СМС о балансе и списания с карт», — рассказал автор книги «Азбука Денег» Дмитрий Иванов. По его словам, детальное изучение бюджета помогает выявить незаметные траты: неиспользуемые подписки на сервисы или абонентскую плату за ненужные услуги связи — эти небольшие списания в сумме каждый месяц могут доходить до нескольких тысяч рублей. Отказавшись от них, вы начнёте экономить.

План покупок

Ну и никуда без планирования. Как у города, региона или целого государства есть бюджет — такой же план доходов, расходов и накоплений должен быть в семье. Важная часть его составления— планы по расходам. В них включаются обязательные платежи (коммунальные расходы, кредит, ипотека и т.д.) и необходимые покупки (продукты, одежда и т.д.). Затем семья решает, как распорядиться оставшейся свободной суммой. Это помогает планировать крупные покупки и решать, куда потратить свободные деньги. Планирование покупок и составление списков важно — если в магазине покупать продукты только по списку, можно сократить расходы на 5—10%, приводят данные эксперты. И конечно же, нельзя забывать о долгосрочном планировании. Ведь придёт время, когда необходимо будет делать ТО на машине (что может выйти за рамки вашего ежемесячного бюджета) или когда необходимо будет купить пачку учебников для ребёнка, или заплатить налоги на имущество. Поэтому один из членов семьи должен взять на себя обязанность по стратегическому планированию доходов и расходов семьи, чтобы не остаться у разбитого корыта в один из дней.

Рефинансировать кредиты и ипотеку

Рефинансирование кредита (перекредитование) — это получение в банке нового займа на более выгодных условиях для полного или частичного погашения предыдущего. Рефинансирование может происходить как в банке, выдавшем кредит, так и в другом финансовом учреждении. Зачем платить больше по кредиту, если можно воспользоваться текущим предложением и уменьшить ежемесячный платёж?

Банки ежемесячно предлагают более выгодные займы и ставки по кредитам, которые могут выгодно отличаться от условий, по которым вы получили ипотеку пару лет назад. «Разница даже в один процент может быть существенной, учитывая, что выплата ипотечного займа длится около 20 лет», — отметила представитель сервиса «Банки.ру» Александра Сазонова.

Рефинансирование поможет уменьшить срок ежемесячных платежей, сократить сумму переплаты или заменить валютный кредит рублёвым. Узнать об условиях по рефинансированию кредитов можно на сайтах банков не выходя из дома. В некоторые банки заявки на рефинансирование существующего займа можно подать онлайн в любое удобное время.

Помощь государства

Не стоит забывать о государственных льготах. В последние годы увеличилось количество программ, позволяющих значительно сэкономить на покупке квартиры в кредит. Это и материнский капитал, и компенсация процентов по ипотеке, и льготные процентные ставки — главное выбрать ту программу, которая подходит именно вам.

Семьи могут также рассчитывать на разные выплаты: при рождении детей, пособия на детей. Подробно узнать о субсидиях и выплатах можно на сайте министерства социальной политики.

Кстати, получить многие выплаты сейчас стало совсем просто. За ними можно лишь обратиться в МФЦ (с собой надо взять паспорт и СНИЛС).

Инвестиции

Увеличить благосостояние семьи можно с помощью банковских вкладов. Открыть счёт с небольшим процентом можно в любом банке. Вносить можно сумму от одной до пяти тысяч рублей. Экономисты называют оптимальной для сбережений схему перевода на счёт 5—10% своих доходов. Конечно, скорого обогащения не будет, но главное выработается привычка откладывать. Тогда уже спустя один-два года средства, откладываемые семьёй, увеличатся. Процент с депозита можно будет тратить или сохранять на счету.

Сегодня банковские вклады — основное средство сбережения благодаря государственной системе страхования, обеспечивающей сохранность вложений в сумме до 1,4 млн рублей, акцентируют внимание аналитики.

Специалисты советуют: лучше откладывать небольшие суммы каждый месяц, чем большую единовременно. Первая схема позволит получить больше бонусов по вкладам. Посмотреть предложения банков области и выбрать для себя наиболее выгодный вклад можно на сайте. Там же действуют сервисы по подбору рефинансирования кредитов или поиска выгодного предложения по ипотеке и онлайн-калькуляторы.

Альтернативой банковским вкладам сегодня является открытие индивидуального инвестиционного счёта, который позволяет получать налоговый вычет на вложенные деньги. Для получения вычета надо обратиться в налоговую службу и представить документы, подтверждающие факт перевода денег на ИИС и наличия у вас официального дохода.

Причём помимо налогового вычета — можно получать и инвестиционный доход, например, купив на ИИС облигации. Государственные или корпоративные облигации дадут доход уже выше, чем по депозитам. Причём ОФЗ освобождены от уплаты налога на доходы вовсе, а корпоративные, выпущенные после 2017 года — работают по такой же схеме, как и депозиты. То есть налог необходимо уплачивать с дохода, превышающего ключевую ставку на 5% (то есть выше 12%).

Материал подготовлен в рамках программы регионального министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области»

Источник

Конспект урока финансовой грамотности «Как увеличить семейные доходы с использованием финансовых организаций» 9 класс

муниципальное бюджетное общеобразовательное учреждение «средняя школа № 1» г. Вилючинск

Тема: Способы повышения семейного благосостояния Урок 10. Как увеличить семейные доходы с использованием финансовых организаций

Финансовая грамотность 9 класс

2018-2019 учебный год

Цель: характеризовать основные виды финансовых услуг и продуктов для физических лиц

рассчитывать реальный банковский процент; рассчитывать доходность банковского вклада;

анализировать договоры, заключаемые с финансовыми организациями

устанавливать зависимости риска вложений и их доходности

осуществлять комплексный поиск информации.

Тип урока: урок изучения нового материала с использованием технологии развития критического мышления, ИКТ.

Основные этапы урока:

Организационный момент. Приветствие, проверка готовности учащихся и класса к уроку.

Изучение нового материала.

Подведение итогов, оценка работы учащихся на уроке.

Инструкция по выполнению домашнего задания.

Слайд 1. Представим, что семья Ильи Ветрова давно хотела продать свою трёхкомнатную квартиру и купить четырёхкомнатную, чтобы всем хватало места. На доплату требовалось 350 тыс. р., а накоплений у семьи было только 200 тыс. р. Бабушка последние 5 лет откладывала деньги, и у неё набралось 100 тыс. р., которые она держала в шкафу. Папа Ильи получил премию 50 тыс. р., а маме удалось сэкономить за 3 месяца 30 тыс. р. Дедушка продал зимнюю резину от своего старенького автомобиля, на котором всё равно зимой никто не ездил. Семья собралась на совет, чтобы решить, как поступить со сбережениями и что делать дальше.

Как сохранить и приумножить свои сбережения? Какие финансовые организации могут помочь в этом семье Ветровых? (Ответы учащихся)

Слайд 2. Тема урока: Как увеличить семейные доходы с использованием финансовых организаций.(запись темы урока в тетрадь)

Слайд 3. Цель: характеризовать основные виды финансовых услуг и продуктов для физических лиц

рассчитывать реальный банковский процент; рассчитывать доходность банковского вклада;

анализировать договоры, заключаемые с финансовыми организациями

устанавливать зависимости риска вложений и их доходности

Виды финансовых организаций.

Взаимодействие с финансовыми организациями.

Слайд 5. 1. Виды финансовых организаций.

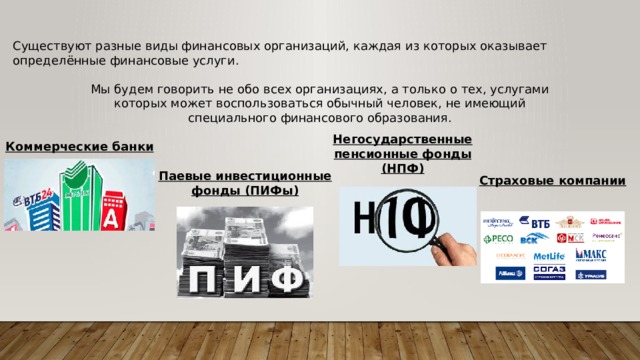

Существуют разные виды финансовых организаций, каждая из которых оказывает определённые финансовые услуги. Чтобы определиться, как поступить семье Ветровых, сначала необходимо разобраться, какие финансовые организации чем занимаются. Будем говорить не обо всех организациях, а только о тех, услугами которых может воспользоваться обычный человек, не

имеющий специального финансового образования.

Коммерческий банк — организация, которая собирает временно свободные деньги у тех, кто умеет делать сбережения, и даёт эти деньги за плату во временное пользование тем, кому эти деньги срочно нужны на личные нужды или расширение своего бизнеса.

Банки осуществляют приём вкладов под процент, кредитование, денежные переводы, обмен валют.

Слайд 6. Паевой инвестиционный фонд (ПИФ)- это имущественный комплекс, объединяющий средства мелких вкладчиков. Позволяет осуществлять инвестиции и получать дополнительный доход.

Слайд 7. Негосударственный пенсионный фонд — это финансовая организация, аккумулирующая добровольные взносы вкладчиков, осуществляющая инвестирование средств на финансовом рынке с целью извлечения дохода и проведения пенсионных выплат. Позволяет создать дополнительную финансовую поддержку на пенсии.

Слайд 8. Страховая компания — это финансовая организация, осуществляющая страхование рисков граждан и предприятий на основе заключенного договора. Предоставляет услуги по страхованию жизни и здоровья, имущества и др.

Услугами каких финансовых организаций могут воспользоваться Ветровы, чтобы решить свою проблему? (Ответы учащихся)

Слайд 9. 2.Взаимодействие с финансовыми организациями.

Чаще всего граждане – физические лица – обращаются в коммерческие банки. Рассмотрим ситуацию, сколько могла бы получить бабушка семьи Ветровых, если бы не держала деньги в шкафу, а положила бы их на счет в банк.

Бабушка Ветровых положила в банк вклад в 100 тыс. рублей на год под 8% годовых. За это время инфляция составила 5 %. Сколько составит реальный банковский процент? (Реальный банковский процент — это процент с учётом инфляции, т. е. примерно 3%.). Какую реальную прибыль получила бы бабушка? (3 тыс руб).

Рассчитать номинальный доход, т.е. без учета инфляции можно через калькулятор вклада на сайте практически любого банка.

Слайд 10. При открытии банковского вклада гражданин подписывает договор с финансовой организацией.

Задание: познакомьтесь с типовым банковским договором (приложение №1). Определите и выпишите основные положения договора.

(Примерный вариант ответа:

дата подписания соглашения и данные обеих сторон сделки:

ФИО и должность лица, представляемого финансовое учреждение;

ФИО человека, делающего вклад, его паспортные данные, прописка и телефон.

все условия, на которых заключается данный договор:

размер суммы денег, передаваемой на банковский вклад

срок действия вклада

порядок начисления процентов и выплат по вкладу

возможность продления вклада, в случае уведомлении банка вкладчиком о подписании дополнительного договора

ответственность банка за несвоевременное выполнение своих финансовых обязательств

подписи под документом.)

Обсуждение выполнения работы: На какие пункты договора, по вашему мнению, должен обратить внимание вкладчик в первую очередь?

Слайд 11. 3. Рискованность вложений.

Когда мы говорим об уровне рискованности вложений, то речь идёт о надёжных институтах. Как выбрать надёжную инвестиционную организацию, более подробно описано в разделе «Риски в мире денег».

Источник

Как увеличить семейные доходы с использованием финансовых организаций

Презентация для проведения занятия по основам финансовой грамотности.

Просмотр содержимого документа

«Как увеличить семейные доходы с использованием финансовых организаций»

- Что такое финансовая организация?

- Какие бывают финансовые организации в нашей стране?

- Назовите организации , защищающие интересы потребителей финансовых услуг.

Представим, что семья Ильи Ветрова давно хотела продать свою трёхкомнатную квартиру и купить четырёхкомнатную, чтобы всем хватало места. На доплату требовалось 350 тыс. р., а накоплений у семьи было только 200 тыс. р. Бабушка последние 5 лет откладывала деньги, и у неё набралось 100 тыс. р., которые она держала в шкафу. Папа Ильи получил премию 50 тыс. р., а маме удалось сэкономить за 3 месяца 30 тыс. р. Дедушка продал зимнюю резину от своего старенького автомобиля, на котором всё равно зимой никто не ездил. Семья собралась на совет, чтобы решить, как поступить со сбережениями и что делать дальше.

Как сохранить и приумножить свои сбережения?

Какие финансовые организации могут помочь в этом семье Ветровых?

Как увеличить семейные доходы с использованием финансовых организаций

Существуют разные виды финансовых организаций, каждая из которых оказывает определённые финансовые услуги.

Мы будем говорить не обо всех организациях, а только о тех, услугами которых может воспользоваться обычный человек, не имеющий специального финансового образования.

Негосударственные пенсионные фонды (НПФ)

Паевые инвестиционные фонды (ПИФы)

Коммерческий банк — это организация, которая собирает временно свободные деньги у тех, кто умеет делать сбережения, и даёт эти деньги за плату во временное пользование тем, кому эти деньги срочно нужны на личные нужды или на расширение бизнеса.

- приём вкладов под процент,

- кредитование,

- денежные переводы,

- обмен валют.

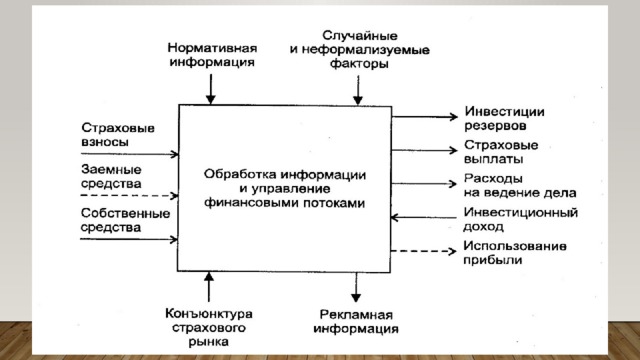

Структура работы коммерческих банков

Паевые инвестиционные фонды (ПИФы)

Паевой инвестиционный фонд — это имущественный комплекс, объединяющий средства мелких вкладчиков. Позволяет осуществлять инвестиции и получать дополнительный доход.

Структура работы ПИФов

В отличие от банковского депозита доходность от вложений в ПИФ никто гарантировать не может . Это зависит от мастерства финансовых специалистов, которые этим ПИФом управляют. Вот почему, выбирая ПИФ для вложения сбережений, нужно обязательно выяснить, как этот фонд зарабатывал деньги для своих вкладчиков в прошлом .

Найти такую информацию можно в Интернете, в частности на следующих сайтах:

Ответить на вопрос:

В каких случаях лучше всего пользоваться услугами банков для увеличения семейных доходов? Свой ответ обоснуйте.

Негосударственные пенсионные фонды (НПФ)

Негосударственный пенсионный фонд — это финансовая организация, аккумулирующая добровольные взносы вкладчиков, осуществляющая инвестирование средств на финансовом рынке с целью извлечения дохода и проведения пенсионных выплат. Позволяет создать дополнительную финансовую поддержку на пенсии.

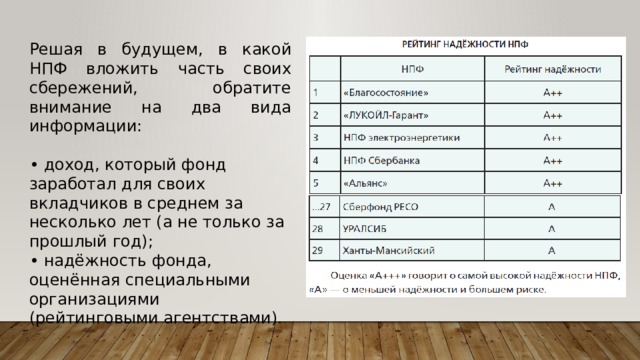

Решая в будущем, в какой НПФ вложить часть своих сбережений, обратите внимание на два вида информации:

• доход, который фонд заработал для своих вкладчиков в среднем за несколько лет (а не только за прошлый год);

• надёжность фонда, оценённая специальными организациями (рейтинговыми агентствами).

Страховая компания — это финансовая организация, осуществляющая страхование рисков граждан и предприятий на основе заключенного договора. Предоставляет услуги по страхованию жизни и здоровья, имущества и др.

Представим, что семья Ильи Ветрова давно хотела продать свою трёхкомнатную квартиру и купить четырёхкомнатную, чтобы всем хватало места. На доплату требовалось 350 тыс. р., а накоплений у семьи было только 200 тыс. р. Бабушка последние 5 лет откладывала деньги, и у неё набралось 100 тыс. р., которые она держала в шкафу. Папа Ильи получил премию 50 тыс. р., а маме удалось сэкономить за 3 месяца 30 тыс. р. Дедушка продал зимнюю резину от своего старенького автомобиля, на котором всё равно зимой никто не ездил. Семья собралась на совет, чтобы решить, как поступить со сбережениями и что делать дальше.

Как сохранить и приумножить свои сбережения?

Какие финансовые организации могут помочь в этом семье Ветровых?

Отвечаем на вопрос

Чтобы сохранить и приумножить свои денежные средства, есть немало финансовых помощников.

В случае семьи Ветровых лучше всего положить деньги во вклад в банк, например, на год (на период, за который они смогут накопить оставшуюся сумму), с тем чтобы через год вернуть свои деньги обратно и получить известный заранее гарантированный процент.

Например, если семья Ветровых положит в банк во вклад 200 тыс. р. под 8% годовых, то после окончания срока вклада получит 216 тыс. р.

1. «Вы положили в банк во вклад 100 тыс. р. на год под 10% годовых. За это время инфляция составила 5%.

Сколько составит реальный банковский процент?»

2. «Вы вложили в банк во вклад 50 тыс. р. на год под 8% годовых. Какую сумму вы сможете заработать?»

50 000 р. х 0,08 = 4000 р.

Чтобы говорить о реальном доходе, необходимо учитывать инфляцию.

Рассчитать номинальный доход (т. е. без учёта инфляции) можно в разделе «Калькулятор вклада» на сайте практически любого банка.

«Представьте, что вы решили застраховать свою квартиру. Найдите пять-шесть подходящих компаний и выберите из них ту, с которой бы вы заключили договор».

Для облегчения поиска заполните таблицу:

В жизни молодого человека или молодой семьи первым шагом может и должно стать открытие в банке накопительного счёта (депозита с возможностью пополнения).

По мере роста накоплений их часть можно будет перевести в ПИФ или использовать ещё какую-то возможность доходного вложения денег.

А по достижении 30-летнего рубежа часть сбережений уже разумно помещать в НПФ и/или страховые компании, чтобы обеспечить себе безбедную старость.

Источник