Зачет авансов в 1С 8.3 Бухгалтерия

Авансом принято называть предоплату, а именно те денежные средства, которые покупателем будут перечислены продавцу. Данная сумма может передаваться и в счет не реализованных товаров, и за используемые услуги. При этом к доходам организации аванс на сегодня не относят. О том, как реализован зачет авансов в 1С, подробно расскажет эта статья. Рассмотренный в ней алгоритм касается процедуры зачета полученных и выданных авансов. Следует отметить и то, что методов зачета аванса реализовано сразу несколько. Каждый из них будет по-своему эффективным.

При первом варианте аванс будет зачтен «Автоматически». Каждый выданный (полученный) аванс будет учитываться документом, фиксирующим поступление (реализацию). Самой удобной описанная процедура окажется в том случае, когда расчеты между сторонами осуществляются по договору целиком. При использовании же конкретных счетов или документов поступления (реализации) пользоваться данным вариантом не совсем целесообразно.

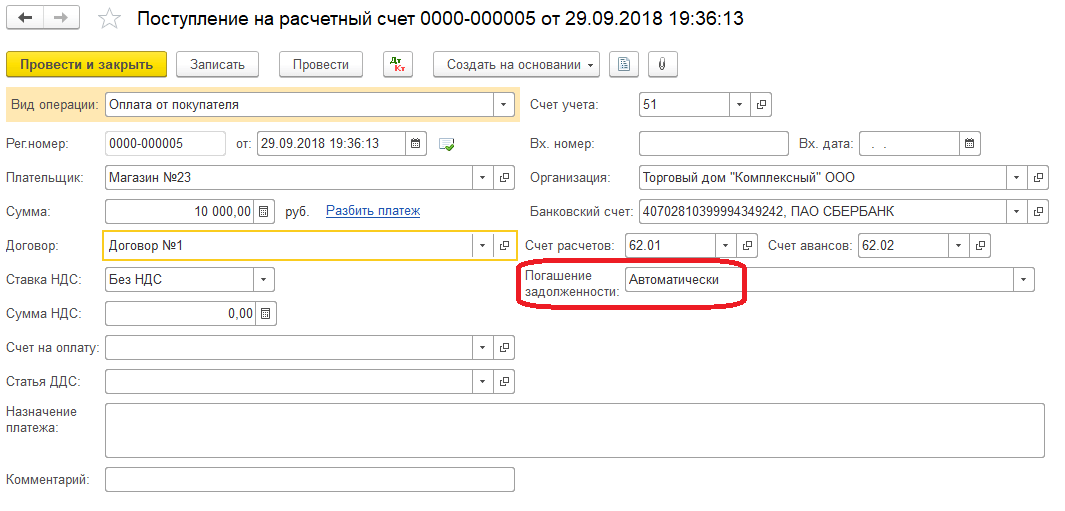

Допустим, что аванс на 10 тыс. руб. по Договору № 1 передается покупателем (то есть ООО «Магазин №23») на указанный продавцом (Торговый дом «Комплексный» ООО) расчетный счет. Далее осуществляется сама реализация продукции (в данном случае на 15 тыс. рублей).

Факт, указывающий на начисление аванса, отражается созданием специального документа «Поступление на расчетный счет». При этом в поле с названием «Погашение задолженности» устанавливается соответствующее значение – «Автоматически».

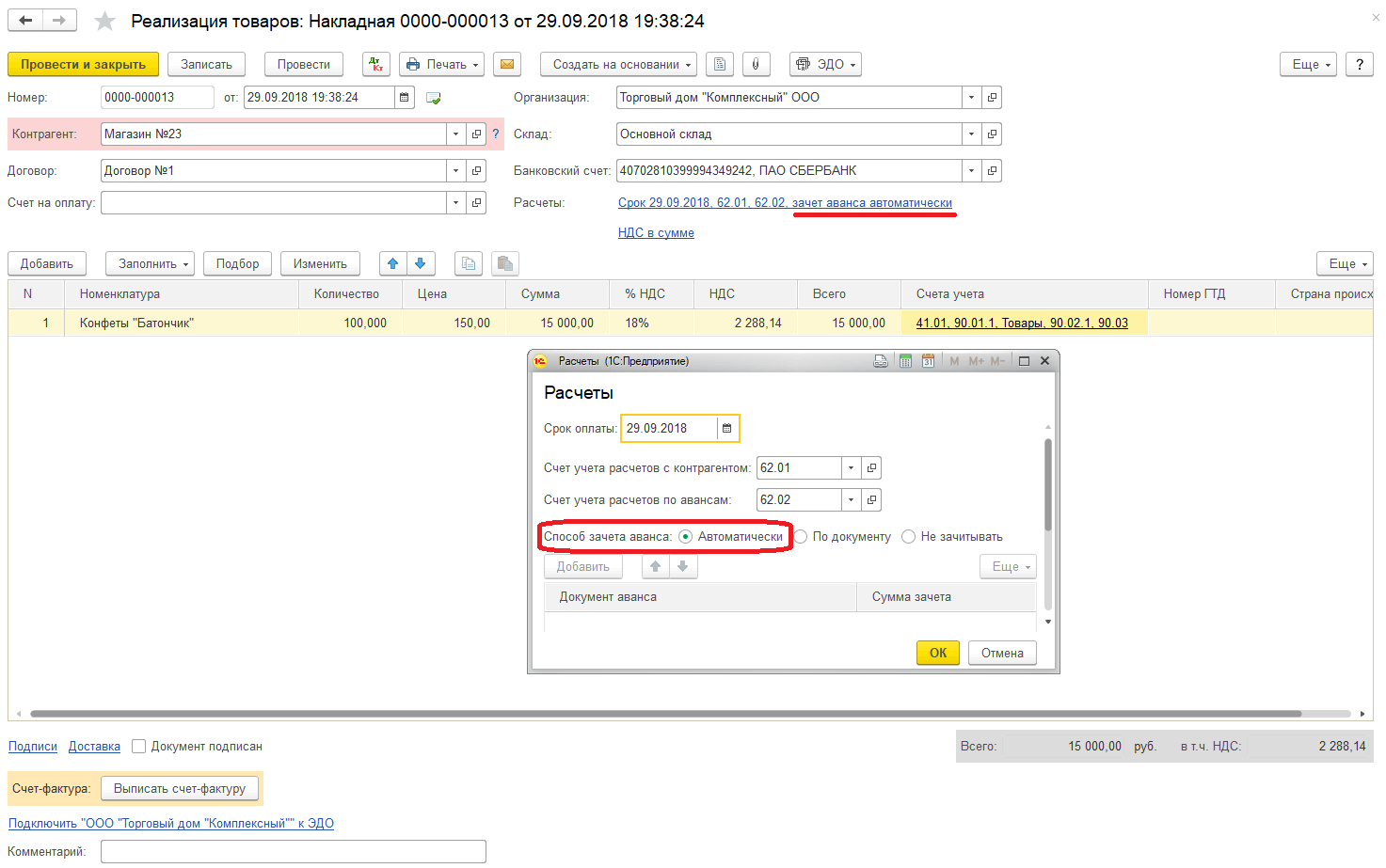

Как только покупатель перечислит оговоренный аванс, следует перейти к оформлению документа «Реализация товаров». Указан будет и способ зачисления аванса – в данном случае ему соответствует статус «Автоматически».

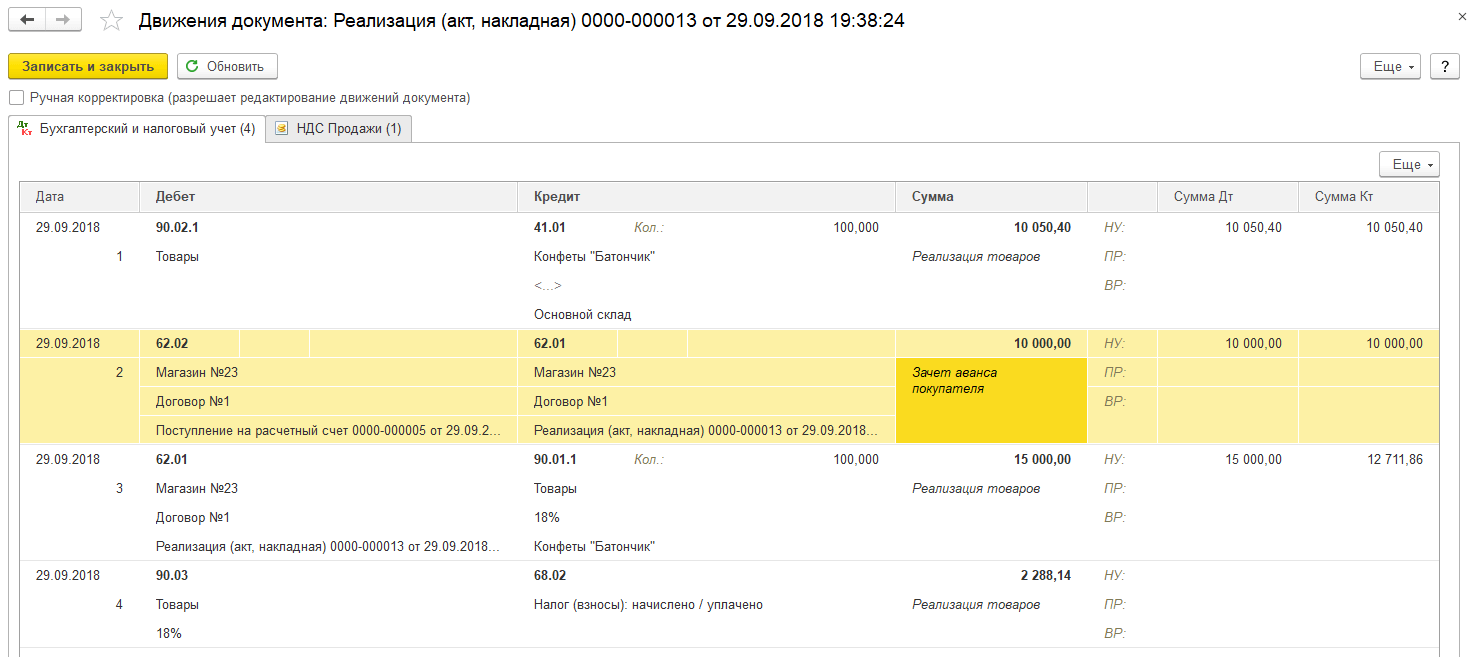

Далее следует провести сам документ реализации и взглянуть на полученные проводки.

Зачет аванса покупателя будет отражен уже второй проводкой. В том случае, когда аванс мы перечислим нашему поставщику, процедура его зачета будет осуществляться аналогично. Речь может идти о документе «Списание с расчетного счета». Следующим шагом станет оформление документа «Поступление товаров».

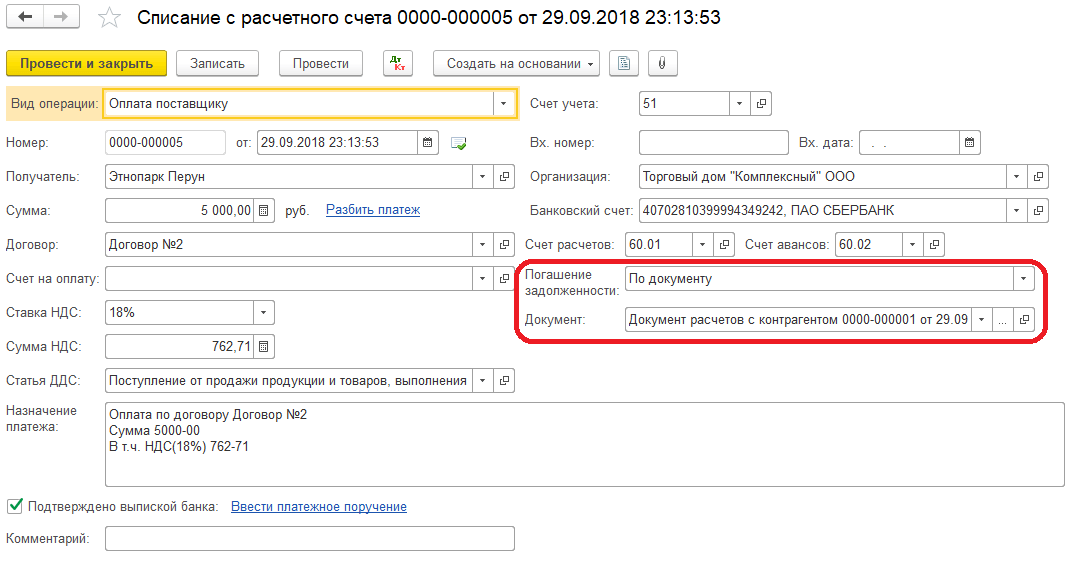

Теперь перейдем ко второму варианту метода зачета аванса «По документу». Каждую реализацию (поступление) в данном случае выполняют под конкретный аванс. По конкретную реализацию (поступление) осуществляется и последующая оплата. Данным вариантом удобнее пользоваться в той ситуации, когда расчеты проводятся для конкретных документов.

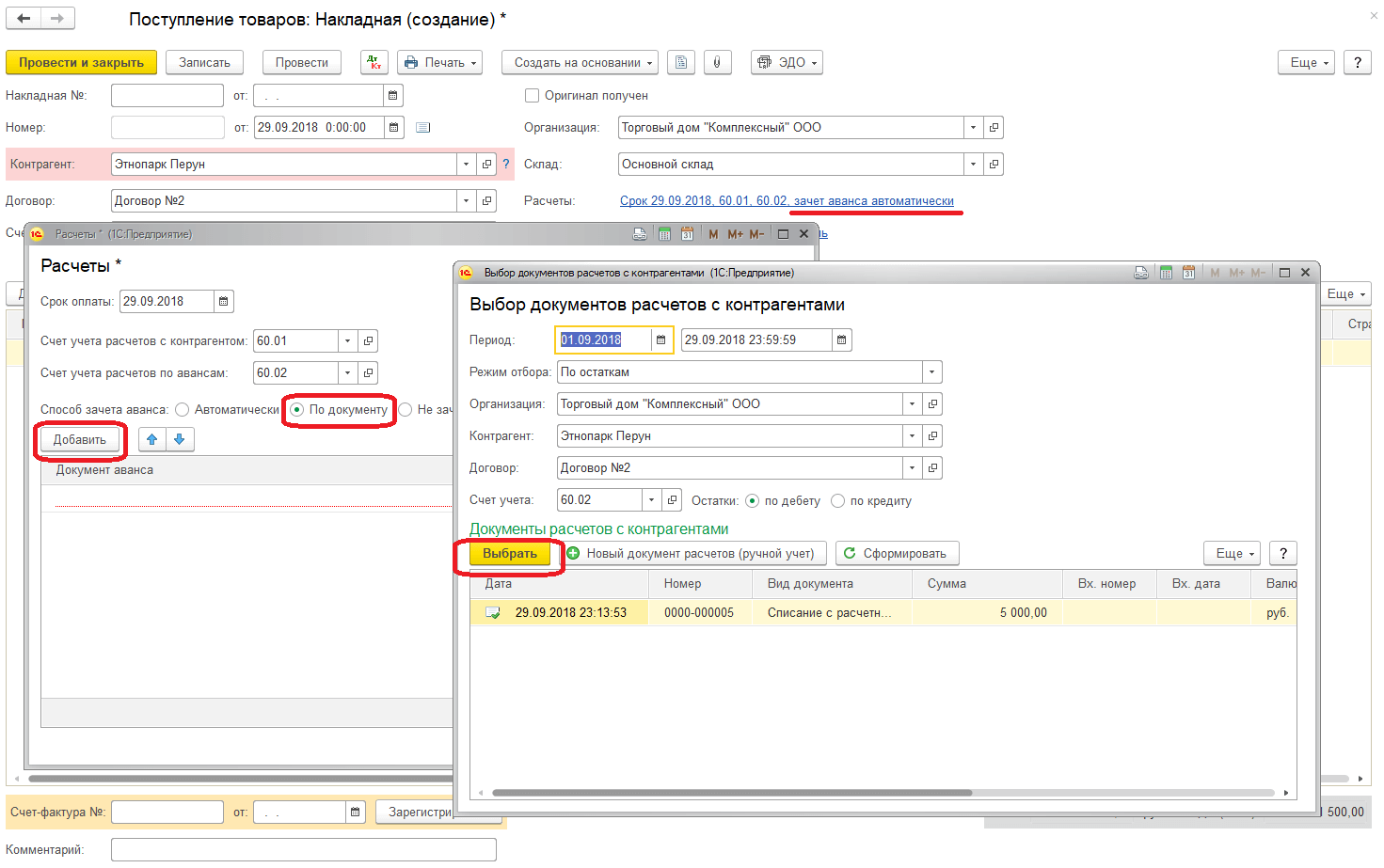

Допустим, от нашей организации Торговый дом «Комплексный» ООО аванс на 5 тыс. руб. перечисляется поставщику ООО Этнопарк «Перун» (перечисление аванса предусмотрено Договором №2, а также конкретным документом расчетов с контрагентом). Далее от контрагента получаем заказанный товар. Данные по проведенной операции оформим в программе.

После оформления необходимых товаров воспользуемся документом и займемся выбором необходимого способа зачета аванса (соответствующая ссылка помещена в шапке).

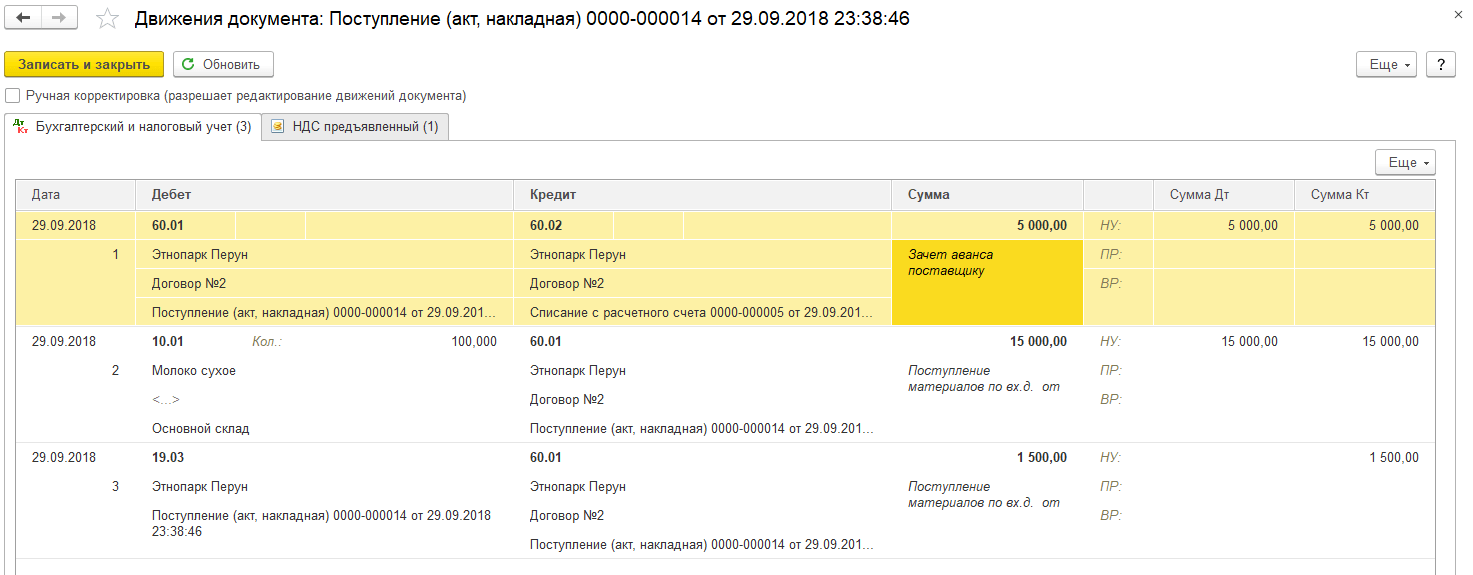

Ищем окно с названием «Расчеты», где выбираем способ «По документу». После чего жмем кнопку «Добавить». После перехода к следующему окну выбираем наш документ, указывающий на списание с расчетного счета. Далее переходим к заполнению табличной части выбранными товарами и уже затем проводим документ. Смотрим на полученные проводки.

Зачет аванса поставщику будет проходить самой первой проводкой.

Теперь познакомимся с третьим вариантом «Не зачитывать». Для зачета аванса используется документ «Корректировка долга». Потребуется перейти к разделу программы «Покупки» либо к разделу «Продажи» (с последующим выбором пункта «Корректировка долга»). Далее на поле «Вид операции» необходимо указать значение «Зачет авансов», а также заполнить оставшиеся пустые поля. Заполнение табличных частей выполняется по кнопке «Заполнить» либо ручным способом.

Источник

Новые правила 54-ФЗ: авансы

Продолжаем серию публикаций, которые помогут разобраться в поправках.

В соответствии с п.1 ст.4.3 Федерального закона N 54-ФЗ в большинстве случаев ККТ применяется на месте осуществления расчета с покупателем (клиентом) в момент осуществления расчета тем же лицом, которое осуществляет расчеты с покупателем (клиентом), за исключением расчетов, осуществляемых в безналичном порядке в сети интернет. А термин «расчеты» теперьвключает не только получение аванса, но и их зачет или возврат.

До 1 июля 2019 года в обязательном порядке ККТ необходимо применять только при взаимодействии с «деньгами» (или электронными средствами платежа) — при получении оплаты либо в качестве аванса, либо при расчете за уже переданные покупателю товары, оказанные работы, выполненные услуги.

Оформлять чеки при зачете авансов в счет реализованных товаров, работ, услуг вы вправе уже сейчас, но не обязаны (п.4 ст.4 Федерального закона от 03.07.2018 N 192-ФЗ). При этом обязанность передать такой чек покупателю в бумажной форме установлена лишь для расчетов, когда пользователь и покупатель вступают в непосредственное взаимодействие (например, покупатель расплачивается наличными в кассе компании или картой в торговой точке). Для расчетов в безналичном порядке, исключающих возможность непосредственного взаимодействия с покупателем (клиентом), при зачете или возврате предварительной оплаты (авансов), ранее внесенных физическими лицами в полном объеме, пользователи вправе направлять кассовые чеки покупателям (клиентам) также только в электронной форме без выдачи бумажных кассовых чеков (п. 2.1 ст. 1.2 Федерального закона от 22.05.2003 N 54-ФЗ, ред. от 03.07.2018).

В отношении «авансовых» чеков в этом году также придется учитывать возможности используемой вами ККТ, поскольку не для всех утвержденных ФНС форматов фискальных документов необходимые реквизиты являются обязательными.

Перечень реквизитов кассового чека установлен п.1 ст. 4.7 Федерального закона N 54-ФЗ. Помимо них Приказом ФНС России от 21.03.2017 N ММВ-7-20/229@ утверждены дополнительные реквизиты фискальных документов и форматы фискальных документов, обязательных к использованию. Причем недавно Минюст зарегистрировал Приказ ФНС РФ от 09.04.2018 N ММВ-7-20/207@ с изменениями реквизитов и форматов кассовых чеков, который применяется с 6 августа 2018 года.

Нас в частности интересует реквизит «признак способа расчета» (тег 1214). Значения этого реквизита и перечень оснований для присвоения ему соответствующих значений указаны в таблице 28 Приложения 2 к Приказу ФНС N ММВ-7-20/229@ (в ред. Приказа ФНС России от 09.04.2018 N ММВ-7-20/207@).

Значение реквизита

Перечень оснований для присвоения реквизиту «признак способа расчета» (тег 1214) соответствующего значения реквизита

Формат в печатной форме

Полная предварительная оплата до момента передачи предмета расчета

Частичная предварительная оплата до момента передачи предмета расчета

Полная оплата, в том числе с учетом аванса (предварительной оплаты) в момент передачи предмета расчета

Частичная оплата предмета расчета в момент его передачи с последующей оплатой в кредит

«ЧАСТИЧНЫЙ РАСЧЕТ И КРЕДИТ»

Передача предмета расчета без его оплатыв момент его передачи с последующей оплатой в кредит

«ПЕРЕДАЧА В КРЕДИТ»

Оплата предмета расчета после его передачи с оплатой в кредит (оплата кредита)

Как видим реквизит «признак способа расчета» охватывает не только операции, непосредственно связанные с оплатой, но и зачет ранее сделанных платежей при передаче товаров (принятии заказчиком результатов выполненных работ и т.п.) и передачу товаров (приемку работ, услуг) без оплаты.

Реквизит является обязательным для форматов 1.05 и 1.1 (но может не включаться в печатную форму при полном расчете, а в электронный чек — при полном расчете и только в ФФД 1.05). В формате 1.0 реквизит рекомендуется включать в кассовый чек (таблица 20).

Также Приказ ФНС N ММВ-7-20/229@ ввел реквизиты для указания в чеках сумм, соответствующих указанным выше значениям реквизита «признак способа расчета» (таблица 4 Приложения 2 к Приказу ФНС N ММВ-7-20/229@). Они конкретизируют как именно была проведена оплата — наличными, электронными, либо в иной форме.

Тег

Наименование реквизита

Заголовок реквизита в печатной форме

Признак реквизита для форматов фискальных данных (ФФД)

Описание реквизита

Заголовок реквизита в электронной форме

Сумма расчета, указанного в чеке (БСО)

Обязателен для всех ФФД (1.0, 1.05, 1.1), независимо от формы чека (печатной или электронной)

Сумма расчета с учетом скидок, наценок и НДС, указанная в кассовом чеке (БСО) или сумма коррекции, указанная в кассовом чеке коррекции (БСО коррекции)

Сумма по чеку (БСО) наличными

Включается в печатную форму чека, если это предусмотрено для данного реквизита (т.е. если сумма не нулевая).

Сумма расчета, указанная в кассовом чеке (БСО), или сумма корректировки расчета, указанная в кассовом чеке коррекции (БСО коррекции), подлежащая уплате наличными денежными средствами

Обязателен для электронной формы чека для всех ФФД (1.0, 1.05, 1.1).

Сумма по чеку (БСО) электронными

Включается в печатную форму чека, если это предусмотрено для данного реквизита (т.е. если сумма не нулевая).

Сумма расчета, указанная в кассовом чеке (БСО), или сумма корректировки расчета, указанная в кассовом чеке коррекции (БСО коррекции), подлежащая уплате электронными средствами платежа

Обязателен для электронной формы чека для всех ФФД (1.0, 1.05, 1.1).

Сумма по чеку (БСО) предоплатой (зачетом аванса и (или) предыдущих платежей)

«ПРЕДВАРИТЕЛЬНАЯ ОПЛАТА (АВАНС)» или может не печататься

В ФФД 1.05, 1.1 включается в печатную форму чека, если это предусмотрено для данного реквизита (т.е. если сумма не нулевая).

В ФФД 1.0 рекомендуется включать в печатную форму.

Сумма расчета, указанная в кассовом чеке (БСО), или сумма корректировки расчета, указанная в кассовом чеке коррекции (БСО коррекции), подлежащая уплате ранее внесенной предоплатой (зачетом аванса)

Обязателен для электронной формы чека для ФФД 1.05, 1.1.

Является рекомендованным для ФФД 1.0.

Сумма по чеку (БСО) постоплатой (в кредит)

«ПОСЛЕДУЮЩАЯ ОПЛАТА (КРЕДИТ)» или может не печататься

В ФФД 1.05, 1.1 включается в печатную форму чека, если это предусмотрено для данного реквизита (т.е. если сумма не нулевая).

В ФФД 1.0 рекомендуется включать в печатную форму.

Сумма расчета, указанная в кассовом чеке (БСО), или сумма корректировки расчета, указанная в кассовом чеке коррекции (БСО коррекции), подлежащая последующей уплате (в кредит)

Обязателен для электронной формы чека для ФФД 1.05, 1.1.

Является рекомендованным для ФФД 1.0.

Сумма по чеку (БСО) встречным предоставлением

«ИНАЯ ФОРМА ОПЛАТЫ» или может не печататься

В ФФД 1.05, 1.1 включается в печатную форму чека, если это предусмотрено для данного реквизита (т.е. если сумма не нулевая).

В ФФД 1.0 рекомендуется включать в печатную форму.

Сумма расчета, указанная в кассовом чеке (БСО), или сумма корректировки расчета, указанная в кассовом чеке коррекции (БСО коррекции), подлежащая уплате встречным предоставлением покупателем (клиентом) пользователю предмета расчета, меной и иным аналогичным способом

Обязателен для электронной формы чека для ФФД 1.05, 1.1.

Является рекомендованным для ФФД 1.0.

Ведомство дает такие пояснения по включению в чек указанных реквизитов:

- Любой из реквизитов «сумма по чеку (БСО) наличными» (тег 1031), «сумма по чеку (БСО) электронными» (тег 1081), «сумма по чеку (БСО) предоплатой (зачетом аванса и (или) предыдущих платежей)» (тег 1215), «сумма по чеку (БСО) постоплатой (в кредит)» (тег 1216), «сумма по чеку (БСО) встречным предоставлением» (тег 1217) включается в состав кассового чека (БСО) в печатной форме только в случае, если сумма оплаты соответственно наличными или электронными средствами платежа, предоплатой, сумма оплаты кредитом или встречным предоставлением отлична от нуля.

- Сумма значений указанных реквизитов должна быть равна значению реквизита «сумма расчета, указанного в чеке (БСО)» (тег 1020), то есть итоговой сумме по чеку (это требование не касается ККТ с форматом фискальных данных 1.0)

Напомним, что с 01.01.2019 ФФД 1.0 утрачивает силу и все пользователи обязаны будут использовать в контрольно-кассовой технике форматы версий 1.05 или 1.1. (п.2 Приказа ФНС N ММВ-7-20/229@). Налоговые органы обещают, что при переходе с ФФД 1.0 на 1.05 замена фискального накопителя не потребуется (Письма ФНС РФ от 12.02.2018 N ЕД-4-20/2586, от 19.01.2018 N ЕД-4-20/872@).

Таким образом, с 1 января 2019 года все используемые модели ККТ должны будут обеспечивать возможность формирования реквизитов с тегами 1215, 1216, 1217. А с 1 июля 2019 года их указание в чеках станет обязательным при использовании соответствующего способа расчета.

Для облегчения пользователям ККТ перехода на новый порядок на сайте ФНС России были опубликованы рекомендации по формированию кассовых чеков при осуществлении различных видов расчетов. В частности, в Примере 3 «Продажа собственных товаров в оптовой торговле» рассмотрен порядок оформления кассовых чеков для ФФД 1.0, 1.05, 1.1 в ситуации с предоплатой (разные варианты по нескольким товарам — 100% и частичная предоплата), последующей отгрузкой и погашением долга в два этапа (то есть всего в этой ситуации оформляется четыре кассовых чека).

Сейчас рекомендации ФНС на сайте доступны частично — ведомство их актуализирует. Поскольку именно на налоговые органы возложена обязанность информировать организации, индивидуальных предпринимателей и физических лиц по вопросам применения законодательства Российской Федерации о применении контрольно-кассовой техники, обновленные рекомендации вводятся как «методические указания» — то есть в качестве обязательных документов (п.5 ст.4.1, п.7 ст.7 Федерального закона N 54-ФЗ в новой редакции, Письма ФНС России от 03.07.2018 N ЕД-4-20/12718, от 03.07.2018 № ЕД-4-20/12717@).

Источник