- Валютный перевод

- Лимиты

- SWIFT

- Платежные интернет-системы

- Qiwi

- Webmoney

- Международные платежные системы

- Western Union

- «Юнистрим»

- «Золотая корона»

- Документы для перевода

- Проверка перевода

- Как отменить перевод

- 3 способа переводить деньги за границу, чтобы не было вопросов

- 1. По реквизитам в мобильном банке

- Если вы переводите деньги родственнику, процесс будет проще

- Какие есть ограничения на международные переводы в российских банках

- Если деньги нужно переводить регулярно, откройте валютный счет

- 2. Qiwi и Webmoney в помощь

- 3. Международные платежные системы

- Мне должны перевести деньги из за границы. Какие реквизиты нужны?

- Какие есть риски при переводе денег за границу?

Валютный перевод

Валютный перевод за границу можно осуществить несколькими способами. Наибольшей популярностью пользуются международные платежные системы. В статье расскажем, как быстро переводить валюту в другие страны без проблем.

Валютная транзакция за границу возможна несколькими путями: международной платежной системой, через банк, интернет-системами. Все они имеют свои преимущества и недостатки.

Главное, что влияет на транзакцию, – резидентство отправителя валютной суммы за границу. В статье расскажем о распространенных методах и выделим самый выгодный.

Лимиты

Если у вас есть родственники за границей, то перевести им деньги будет проще. Банк не создает при таком переводе ограничений. Деньги на счет родственника также поступят без промедлений.

Чтобы провести такой перевод, предоставьте в финансовую организацию справку, заверенную нотариусом, о вашем родстве.

Жители России, то есть резиденты страны, имеют право проводить транзакцию за рубеж без открытия счета до 5 тысяч долларов. Эта сумма должна быть переведена посредством одного банка и за один операционный день. При переводе будет учитываться курс, который был установлен в день операции. Для ближайших родственников это ограничение не действует.

Не возникнет препятствий и при транзакции на собственный счет в зарубежном банке.

Нерезиденты могут отправлять деньги за границу без лимитов. Но ограничения по суммам существуют у платежных систем и финансовых организаций.

Тем не менее валютные переводы – это один из быстрых способов зачисления денег за границу. До 7499,99 долларов с помощью Western Union могут перечислить иностранцы в течение одного дня. Если лимит превышен, то платежная система потребует доказать цель транзакции.

SWIFT

Этой международной системой платежей разрешено воспользоваться через онлайн-банк либо в офисе кредитно-финансовой компании. Деньги через нее перечисляются без наличных. Списание происходит с одного счета на другой.

Воспользоваться транзакцией платежной системы SWIFT можно через любую крупную финансовую организацию. Услуги будут различаться по количеству сбора и времени перечисления денег. Операция производится в рублях, долларах и евро. При транзакции в долларах пользователю не придется переводить средства за конвертацию. Сбор в банке составляет от 0,5 до 5%, зависит от суммы.

Платежные интернет-системы

Большинство этих сервисов работают как с физическими, так и с юридическими лицами. Физические лица могут пройти упрощенную регистрацию, от юридических – потребуют полный пакет документов.

Транзакции через сеть являются самыми быстрыми: средства поступают на электронный кошелек получателя за несколько минут. Пользоваться услугой максимально удобно: даже не нужно посещать отделение банка.

У платежных интернет-систем есть несколько особенностей.

Qiwi

Qiwi принимает транзакцию без комиссии, если переводят рубли, а снимать будут доллары либо евро. В Qiwi дополнительный платеж за услугу составляет 2%.

Транзакции проходят в 16 стран ближнего СНГ. Средства можно снять наличными, правда, это затянется примерно на 15 минут. Чтобы получить деньги, придется предоставить паспорт и номер транзакции.

Webmoney

Webmoney существует с 1998 года. Этой системой пользуются до 35% русскоязычных пользователей сети. Однако есть недовольные клиенты этой платежной системы.

Андрей долгое время работал в зарубежной компании и получал зарплату на Webmoney. При выводе денег интернет-система взимала дополнительный сбор в размере 2,5%. При этом перевод на банковскую карту получался самым затратным.

Почтовый перевод средств – менее дорогой, сбор до 2%, но ждать его придется около пять дней. Сервис снимает от 0,8% от размера средств при совершении каждого банковского перечисления.

Пользуясь интернет-переводом, необходимо помнить: с 1 октября 2021 года в России резидентам грозит административная ответственность, если они не предоставят отчет о транзакциях через иностранные электронные кошельки. За сокрытие сведений придется заплатить штраф от 20% до 40% доли, зачисленной на кошелек за проверяемый срок.

Если пользователь интернет-кошелька нарушит сроки отправки сведений о транзакциях, то ему вынесут предупреждение или административный штраф. Решение будет зависеть от количества дней, в течение которых были нарушены сроки.

Штраф для физических лиц составит от 3 до 300 тысяч рублей, должностных – от 5 до 500 тысяч рублей, юридических лиц — от 5 до 50 тысяч рублей.

Международные платежные системы

Для перевода денег за границу банковский счет заводить не обязательно. Можно использовать переводы Western Union, «Юнистрим», «Золотая корона» и другие.

Осуществить транзакцию можно через одну из точек, где для отправки необходимо лишь показать свидетельство личности, ФИО и назвать место проживания адресата, кому отправляются средства. Дополнительный сбор составит 0-20%, в зависимости от суммы, страны и платежной системы.

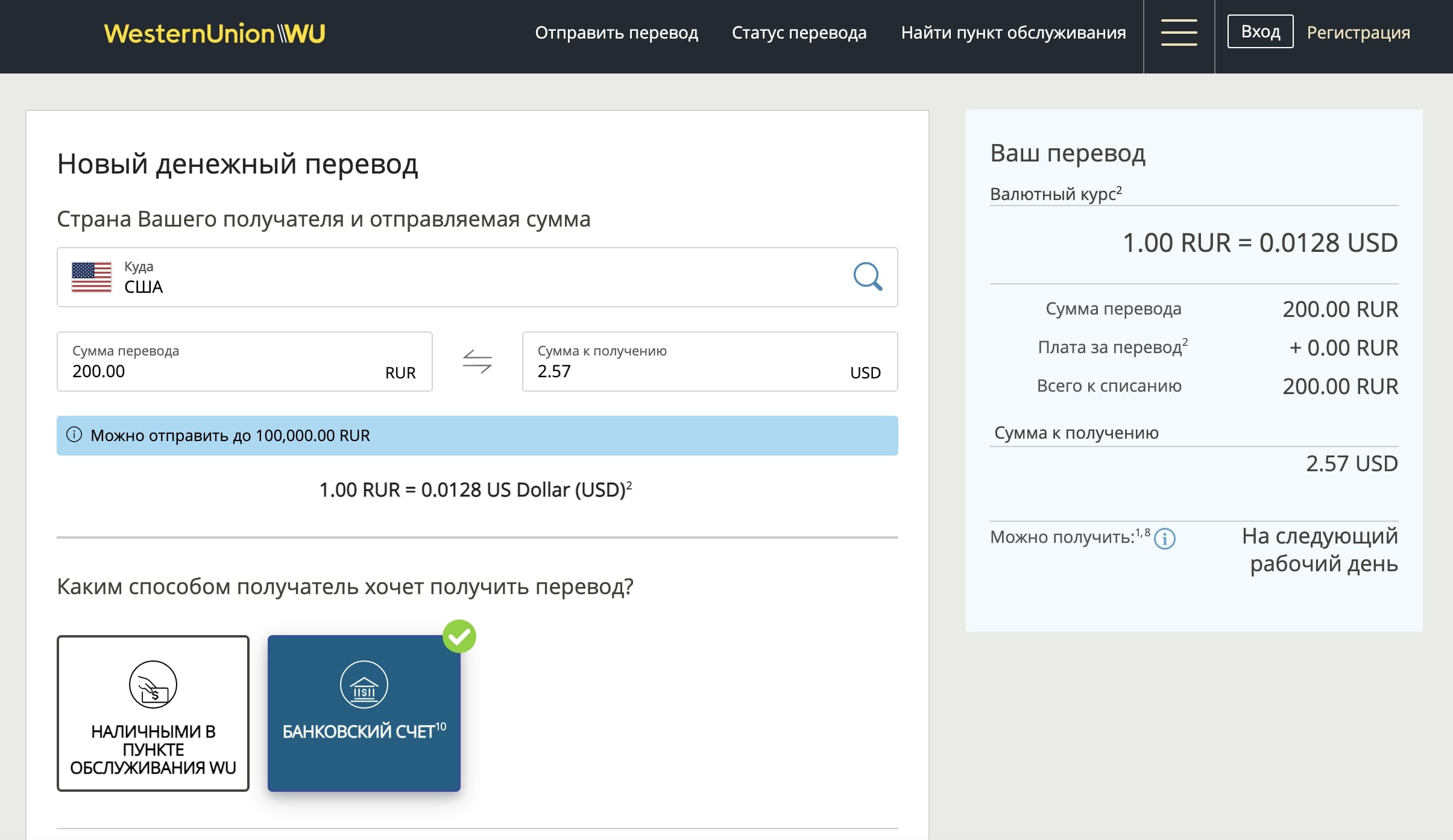

Western Union

Если пользователь зарегистрируется на сайте компании, то ему будет доступна услуга онлайн-переводов. Одна транзакция позволяет отправлять до 100 тысяч рублей. В месяц лимит установлен в размере 600 тысяч рублей.

Для разных стран сумма сбора и перевода будет отличаться. Чтобы перечислить деньги в Белоруссию, Турцию и США, понадобится внести 1% комиссии. У сервиса быстрый онлайн-перевод: деньги будут доступны через 2-3 минуты.

«Юнистрим»

Благодаря этой системе также можно использовать онлайн-перевод с пластика. Дополнительный сбор составит 1%. Это будет не ниже 45 рублей, если получать средства в рублевой валюте и 0% при снятии в зарубежных марках.

Исключение действует для четырех стран. Транзакция в долларах, евро и национальной валюте в Болгарию и Филиппины будет стоить 300 рублей; в Италию и Германию – 200 рублей.

Самый больший размер транзакции – 100 тысяч рублей. За один раз с одного пластика можно совершить не больше трех операций.

«Золотая корона»

Эта платежная система не собирает дополнительные платежи за денежный перевод, если валюта снятия иная, чем во время отправления. Если валюты одинаковые, то потребуется заплатить 1% от размера транзакции: не менее 50 рублей, но не свыше 1 тысячи рублей.

Платежная система позволяет выслать деньги онлайн через сервисы «Евросеть», «МТС», «Билайн», «НОУ ХАУ» (ИОН) и другие.

Документы для перевода

Отправителю валютного перевода за границу потребуется документ, удостоверяющий его резидентство. Формуляр для проведения операции заполняется в отделении банка, либо в филиале платежной системы, которая отправляет деньги.

В случаях превышения установленного в банке денежного лимита на транзакцию работник финансовой организации должен потребовать документы, объясняющие проведение операции. Получить средства можно с паспортом.

Проверка перевода

Чтобы проконтролировать валютный перевод через банк, необходимо лично посетить финансовую организацию. Там это возможно осуществить по контрольным цифрам.

Western Union позволяет провести контроль онлайн. На странице организации необходимо нажать на кнопку «Статус перевода». После этого в появившееся окошко записать номер для контроля. Чтобы его найти, проверьте страницу истории валютных транзакций в бумажной или электронной справке.

Если вы указали свой номер во время валютной транзакции в банке, то вам придет смс-уведомление о том, что получатель снял средства.

Как отменить перевод

Это возможно, когда клиент не успел снять валютный перевод. Некоторый платежные системы, например, «Колибри», за этот сервис требует оплатить 150 рублей. Western Union отменяет денежный перевод после звонка в отдел поддержки пользователей.

SWIFT отменяет транзакцию до востребования ее получателем. Сбор составит 150 рублей.

Международная платежная структура остается прибыльным методом, чтобы переводить деньги за границу. Особенно если пользоваться онлайн-транзакцией. Для проведения такой процедуры банку потребуется больше времени. Получатель может снять деньги за границей только через 5 дней. К тому же существует дополнительный сбор за получение валютных средств и конвертацию.

Источник

3 способа переводить деньги за границу, чтобы не было вопросов

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны.

Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных платежных систем или международных систем быстрых переводов. Разберем каждый из них.

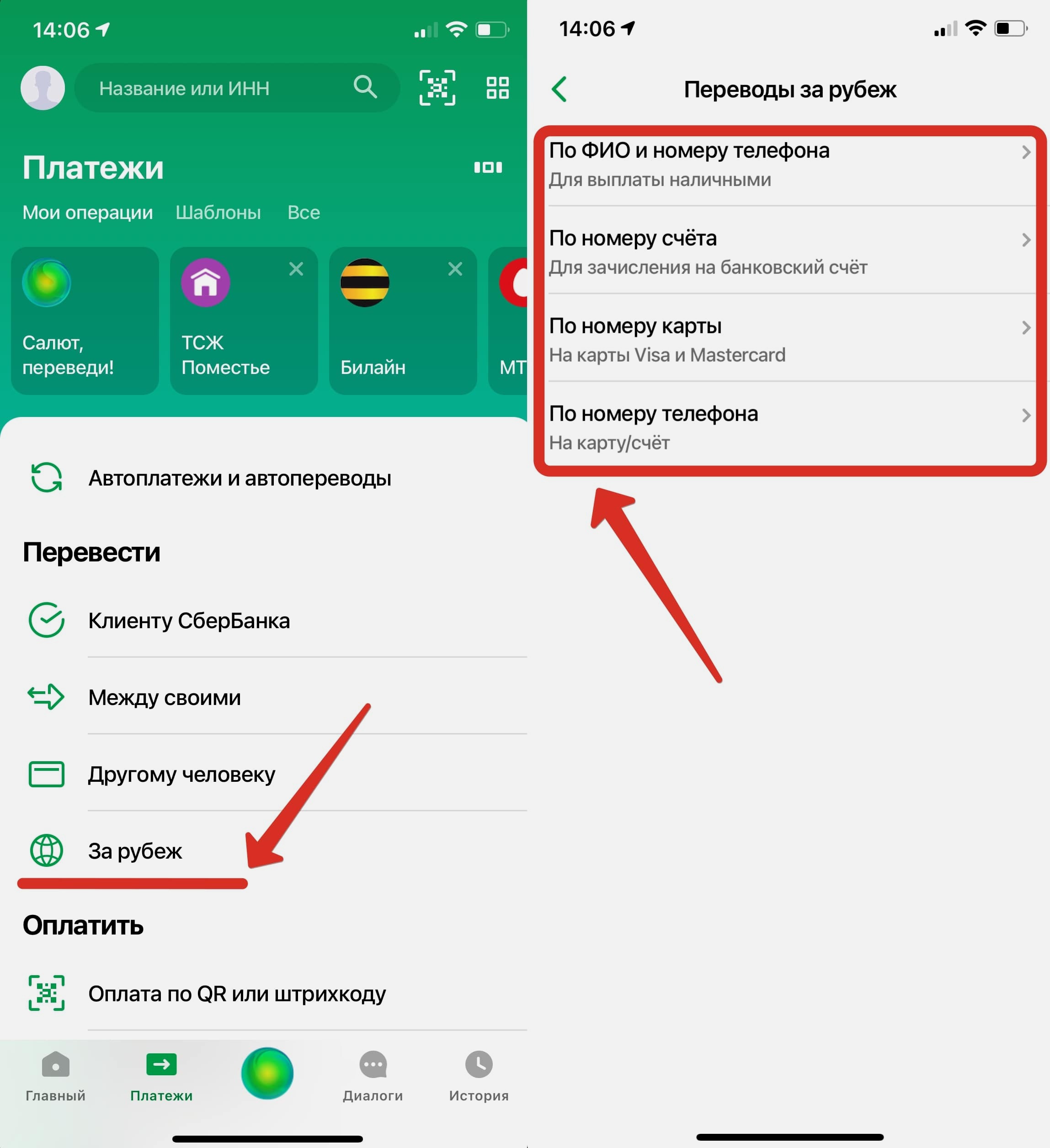

1. По реквизитам в мобильном банке

В банковских приложениях есть функция денежного перевода за рубеж . Для этого вам нужны полное имя получателя или наименование организации-получателя перевода, номер счета или IBAN (для стран Европы), SWIFT-код/ BIC банка получателя. Введите эти данные и отправьте деньги — все как с обычным переводом.

Единственное отличие заключается в длительности перевода — деньги поступят на счет не сразу, а в период от 30 минут до 5 дней. Точный срок зависит от банков-посредников.

Деньги также можно перевести в отделении банка.

Там вам понадобятся фамилия, имя, отчество и реквизиты получателя, для получения услуги нужно взять с собой паспорт. В этом случае у вас может быть больше возможностей, все зависит от условий банка. Например, у Сбербанка в мобильном приложении наибольшая сумма перевода — 750 000 рублей, тогда как в офисе банка максимальная сумма не ограничена. При этом, в приложении нет комиссии, а в отделении от 1%.

Если вы переводите деньги родственнику, процесс будет проще

В этом случае ограничений на валютные переводы за границу через банк нет . Деньги будут доходить до получателя тоже быстрее.

Только сначала вам нужно подтвердить родство — достаточно предоставить нотариально заверенную справку в отделении банка. Вместе с ней нужно взять паспорт и свидетельство о рождении, оформление может занять несколько дней.

Какие есть ограничения на международные переводы в российских банках

1. Резиденты РФ (граждане страны и люди, постоянно проживающие в ней) могут переводить за границу без открытия счета максимум $5000 через один банк за один операционный день. Курс считается на день проведения операции. Этот лимит не действует для близких родственников и при отправке денег на свой собственный счет за границей.

2. Если вы открываете счет в иностранном банке, вы обязаны уведомить об этом Федеральную налоговую службу (ФНС). Помимо этого, вы раз в год должны рассказывать ведомству о движении средств по этому счету — сколько денег получили, потратили и сколько осталось на балансе.

3. Для нерезидентов РФ лимитов нет. Они вправе перечислять деньги со счетов в банках за пределы РФ без ограничений. Предельные суммы могут устанавливать конкретные платежные системы и банки. Например, в Western Union они могут переводить до $7499,99 или ваналогичной суммы в рублях в день.

Если деньги нужно переводить регулярно, откройте валютный счет

Что он позволяет совершать:

▪ Переводы за границу и получение денег из заграницы без ограничений по числу транзакций и максимальной сумме

▪ Хранения денег в валюте

▪ Проведение расчетов между частными лицами или организациями

▪ Портфельные инвестиции, например, приобретение активов иностранной компании

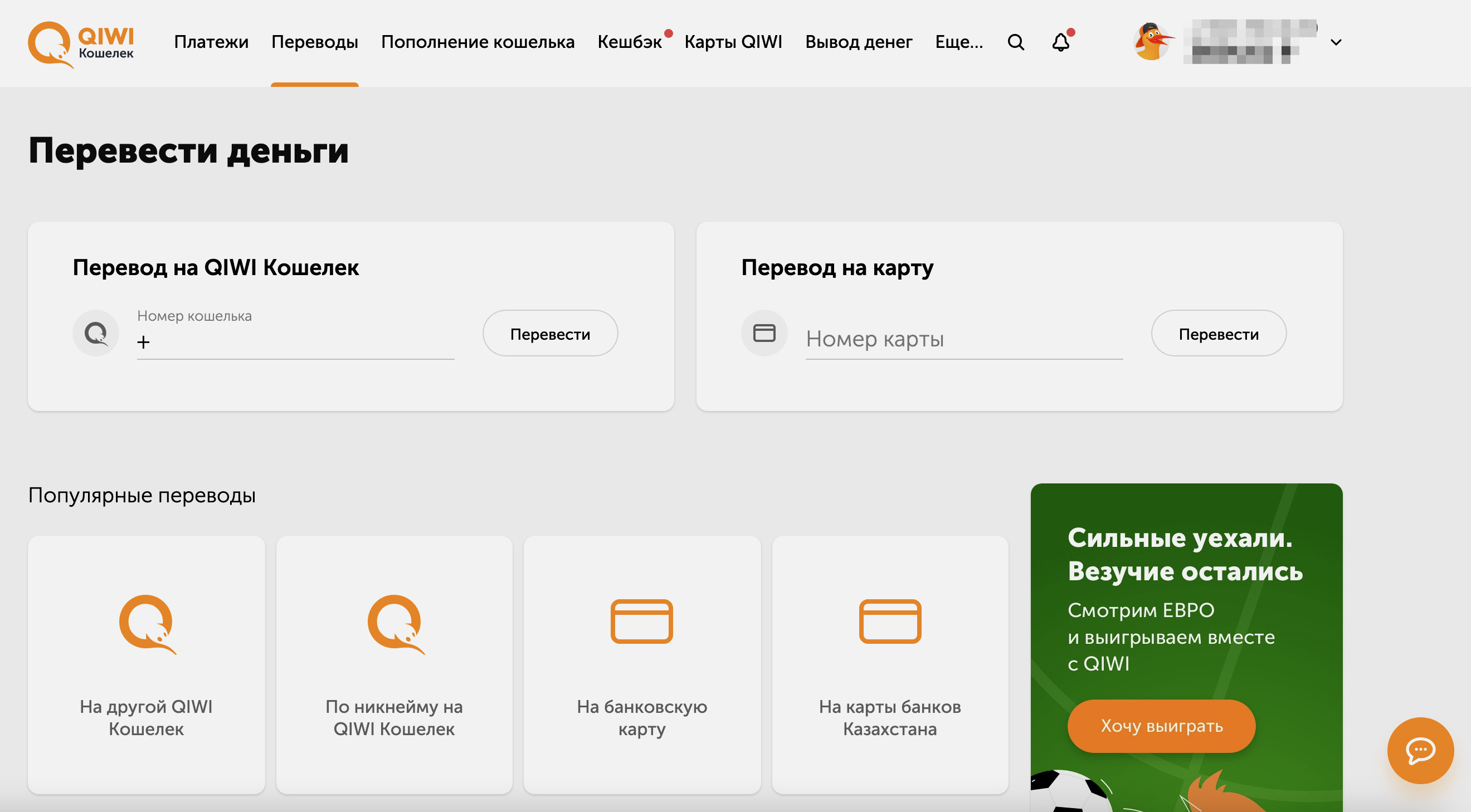

2. Qiwi и Webmoney в помощь

Переводы через интернет одни из самых быстрых . Максимальное время поступления денег на электронный кошелек — 2-3 минуты, а в лучшем случае они будут переведены за несколько секунд. Посещать банк в для перевода не нужно.

Этот способ выгоден, если оба человека пользуются одной платежной системой. В Qiwi платить комиссию не нужно, если отправляются рубли, а получаются доллары или евро.

Перевод в Qiwi также можно оформить на карту Visa, выданную любым банком следующих стран:

Азербайджан, Армения, Беларусь, Болгария, Бразилия, Венгрия, Германия, Греция, Грузия, Египет, Индия, Казахстан, Кипр, Киргизия, Китай, Латвия, Литва, Мальта, Молдова, Новая Зеландия, Объединенные Арабские Эмираты, Румыния, Саудовская Аравия, Сербия, Сингапур, Словакия, Словения, Таджикистан, Тайланд, Туркменистан, Турция, Узбекистан, Хорватия, Чехия, Эстония, Южная Корея, Япония, Дания, Исландия, Норвегия, Финляндия, Швеция, Австрия, Бельгия, Великобритания, Люксембург, Монако, Нидерланды, Албания, Андорра, Босния и Герцеговина, Испания, Италия, Македония, Португалия, Польша, Черногория.

3. Международные платежные системы

Если сроки отправки денег горят, можно воспользоваться международной платежной системой. В России популярны Western Union, «Юнистрим», MoneyGram, «Золотая корона».

Оформить перевод онлайн можно через сервис Western Union. Здесь онлайн-переводы с банковских карт становятся доступными для получателя в течение нескольких минут. Статус перевода отображается в профиле на сайте сервиса.

Для перевода можно воспользоваться как дебетовой, так и кредитной картой. Оформить его можно на сайте компании (для совершения перевода нужно зарегистрироваться) или в любом физическом отделении Western Union.

Для подтверждения денежного перевода за границу нужны ваши паспортные данные. Впрочем, отправить деньги можно и без них — тогда лимит онлайн-перевода составляет 15 000 рублей за операцию, а с подтвержденными данными — 100 000 рублей не более 600 000 рублей за месяц.

Мне должны перевести деньги из за границы. Какие реквизиты нужны?

Чтобы вам перевели деньги на счет из-за границы, нужно предоставить отправителю следующие реквизиты:

▪ SWIFT код/BIC банка — SABRRUMM или SABRRUMMXXX (если банк отправителя запрашивает 11 знаков)

▪ Наименование банка на латинице — например, SBERBANK

▪ Фамилию, имя и отчество получателя перевода на латинице

▪ Номер счета получателя — Your account number (20 цифр). Номер счета можно уточнить в мобильном банке или в офисе банка.

Если вы стабильно получаете деньги из за границы, есть смысл открыть валютный счет. Он обеспечивает мгновенным зачислением средств — если вам регулярно приходит валюта по проверенному контракту, деньги будут приходить сразу.

Какие есть риски при переводе денег за границу?

Перевод может быть заблокирован по нескольким причинам. Две основных:

Во-первых, при переводе важно сформулировать назначение платежа: «Оплата проживания», «Гонорар за работу», «Оплата языковых курсов». В противном случае международная система SWIFT (международная система межбанковских платежей) может заблокировать его.

Плюс перевода в отделении — вам помогут четче сформулировать назначение платежа и точнее оценят сроки исполнения перевода. Визит в банк не ускорит процесс перевода денег, они будут идти столько же, сколько и при переводе онлайн.

Во-вторых, переводы на сумму 600 000 рублей строго проверяются. Статья 6 Федерального закона от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» гласит:

«Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 000 рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее, а по своему характеру данная операция относится к определенному виду операций».

В зависимости от суммы, которую вы отправляете, банк может запросить документы о происхождении денег (справка с работы, договор об аренде жилья, документы о продаже собственности и т. д.), справку из налоговой, информацию о получателе (имя, банковские реквизиты и, вероятно, статус ваших отношений) и назначении переводов.

Источник