- Все существующие способы заплатить налоги

- Когда физлица платят налоги

- Сервис «Заплати налоги»

- Сайт госуслуг

- Перевод по реквизитам в офисе банка

- Интернет-банк

- Инструкция: как заплатить налоги без комиссии и с кэшбэком

- 4 способа заплатить налоги без комиссии

- Карты с кэшбэком за уплату налогов

- Как заплатить налог?

- Ответственность за неуплату налогов

- Оплата налогов оффлайн

- Оплата налогов через интернет

- Оплата через Сбербанк Онлайн

- Платеж через сайт «Заплати налоги»

Все существующие способы заплатить налоги

Подходит срок уплаты налогов для физических лиц. В статье расскажем, когда и какую задолженность нужно погасить, а также как это можно сделать.

Когда физлица платят налоги

Транспортный налог нужно заплатить до 1 декабря. Налогоплательщиками являются люди, на которых зарегистрированы транспортные средства. Список объектов налогообложения смотрите в ст. 358 НК РФ. В перечень входят:

- автомобили;

- мотоциклы;

- автобусы;

- самолёты;

- вертолёты;

- теплоходы и яхты;

- парусные суда;

- снегоходы;

- моторные лодки;

- гидроциклы и др.

Налог на имущество платят также до 1 декабря года, следующего за налоговым периодом, в городе, где находится объект налогообложения. Налогоплательщиками считаются собственники имущества. Какое именно имущество облагается налогом, смотрите в ст. 401 НК РФ. Это:

- жилой дом;

- квартира;

- комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- незаконченный объект строительства;

- другое здание, строение, сооружение.

Также существует земельный налог. Срок уплаты тот же – до 1 декабря (п. 1 ст. 397 НК РФ). Налог платят собственники участков, а также люди, владеющие землей на правах бессрочного пользования или пожизненного наследуемого владения (п. 1 ст. 388 НК РФ).

Во всех трёх случаях размер налога указывают в уведомлении, которое присылает ФНС. Оно должно прийти как минимум за месяц до крайней даты уплаты налога – то есть до 1 ноября.

Сервис «Заплати налоги»

Сервис «Заплати налоги» находится по адресу service.nalog.ru/payment. С этого сайта можно перейти в личный кабинет и узнать задолженность по налогам, а также сразу её погасить через один из банков-партнёров, заключивших соглашение с налоговой службой.

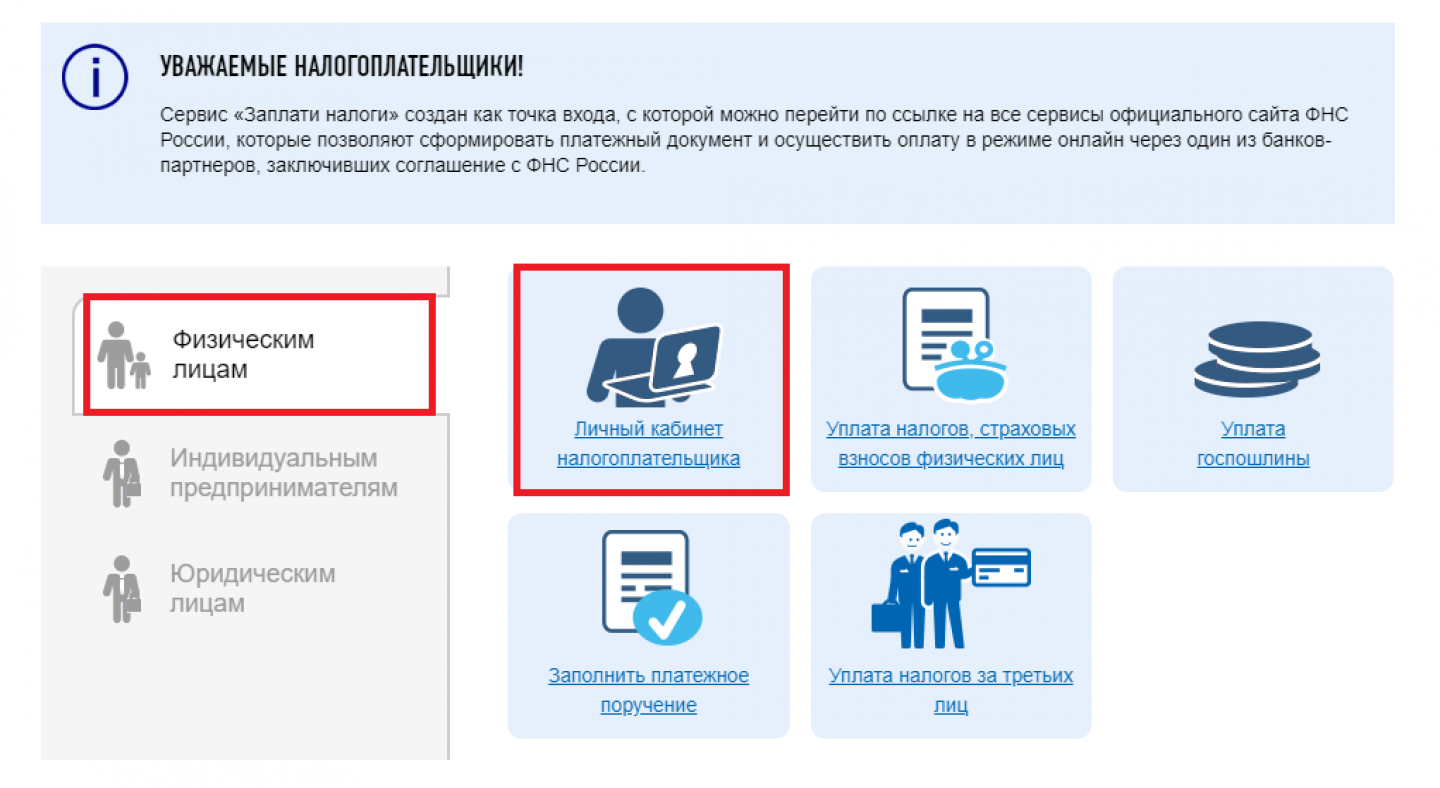

На главной странице сервиса выберите вкладку «Физическим лицам» и кликните по ссылке «Личный кабинет налогоплательщика».

Главная страница сервиса «Заплати налоги»

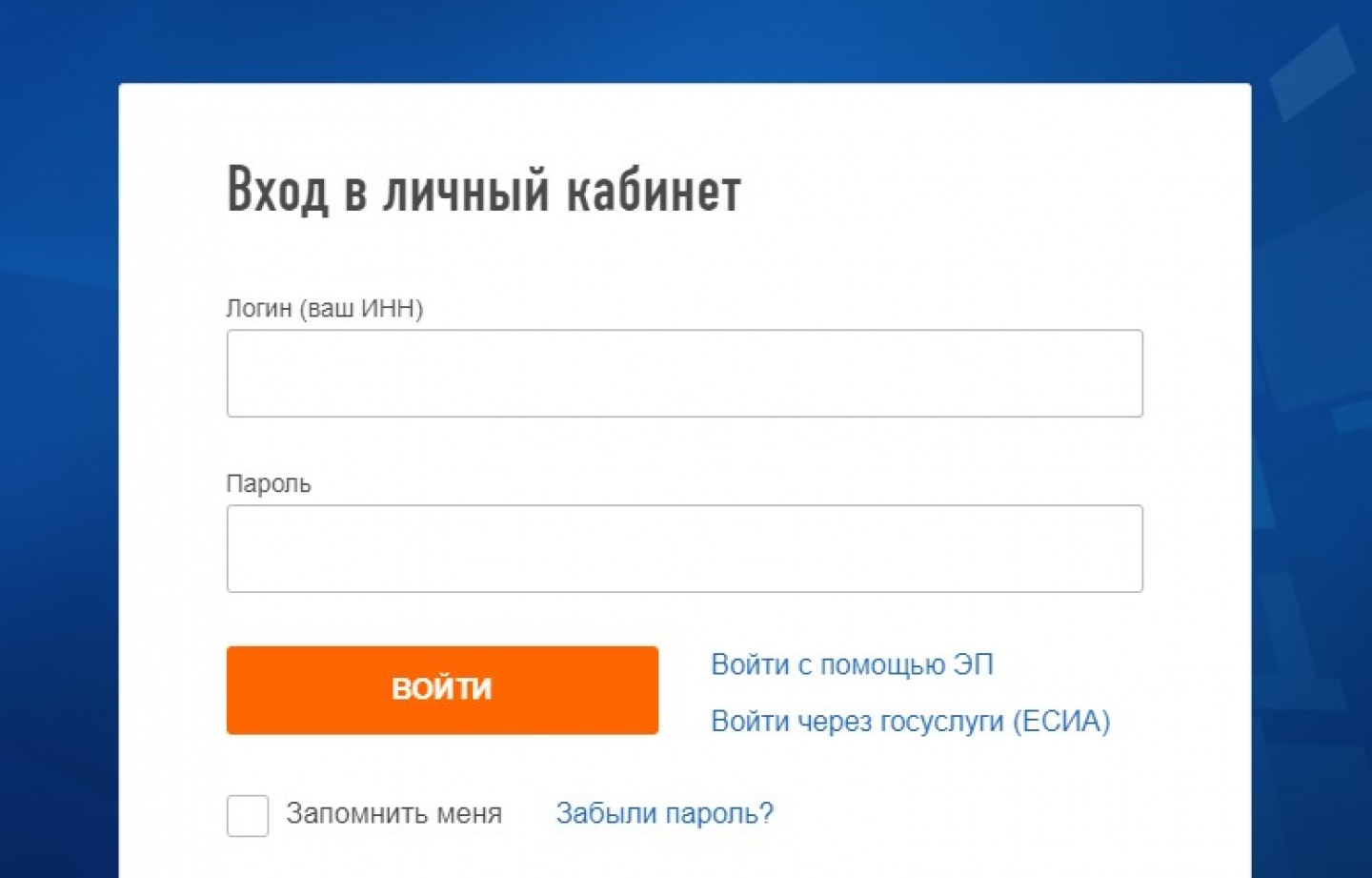

Войдите в личный кабинет одним из трёх способов:

- по логину и паролю;

- через госуслуги;

- с помощью электронной подписи.

Вход в личный кабинет налогоплательщика

О начисленных суммах налога можно узнать во вкладке «Мои налоги». Там же система сразу предложит внести деньги – по карте или через сайт кредитной организации.

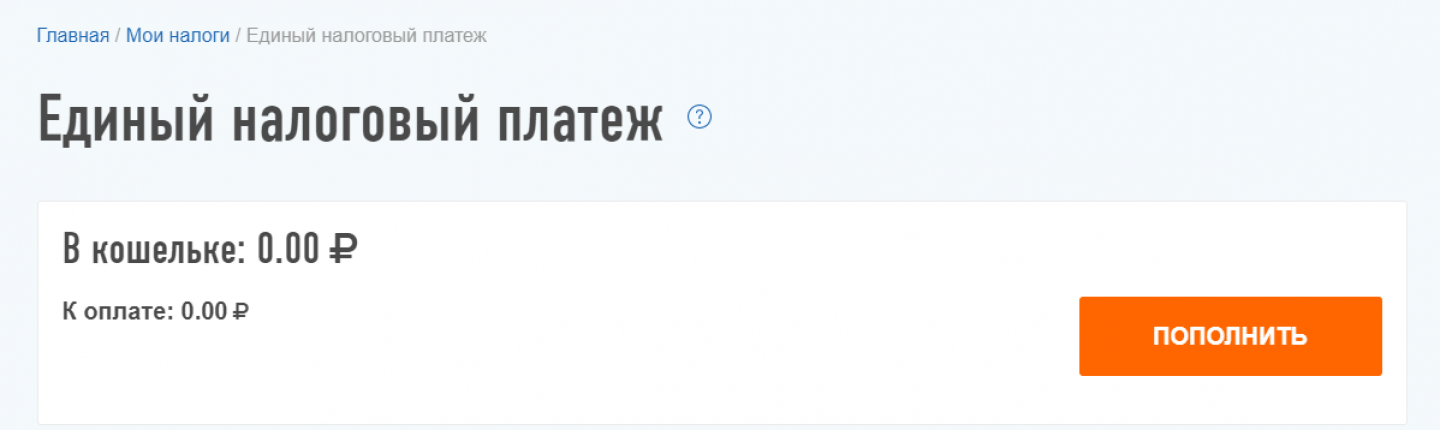

Если налоговое уведомление пока не пришло, но вы знаете примерную сумму налога и боитесь пропустить крайний день уплаты, внесите платёж авансом. Для этого нажмите на значок кошелька в правом верхнем углу. Далее нажмите на кнопку «Пополнить» и выберите способ внесения денег: банковской картой или напрямую через сайт банка (ФНС сотрудничает с крупнейшими кредитными организациями). Также можно сформировать квитанцию, чтобы позже заплатить по ней в офисе банка.

Пополнение авансового кошелька

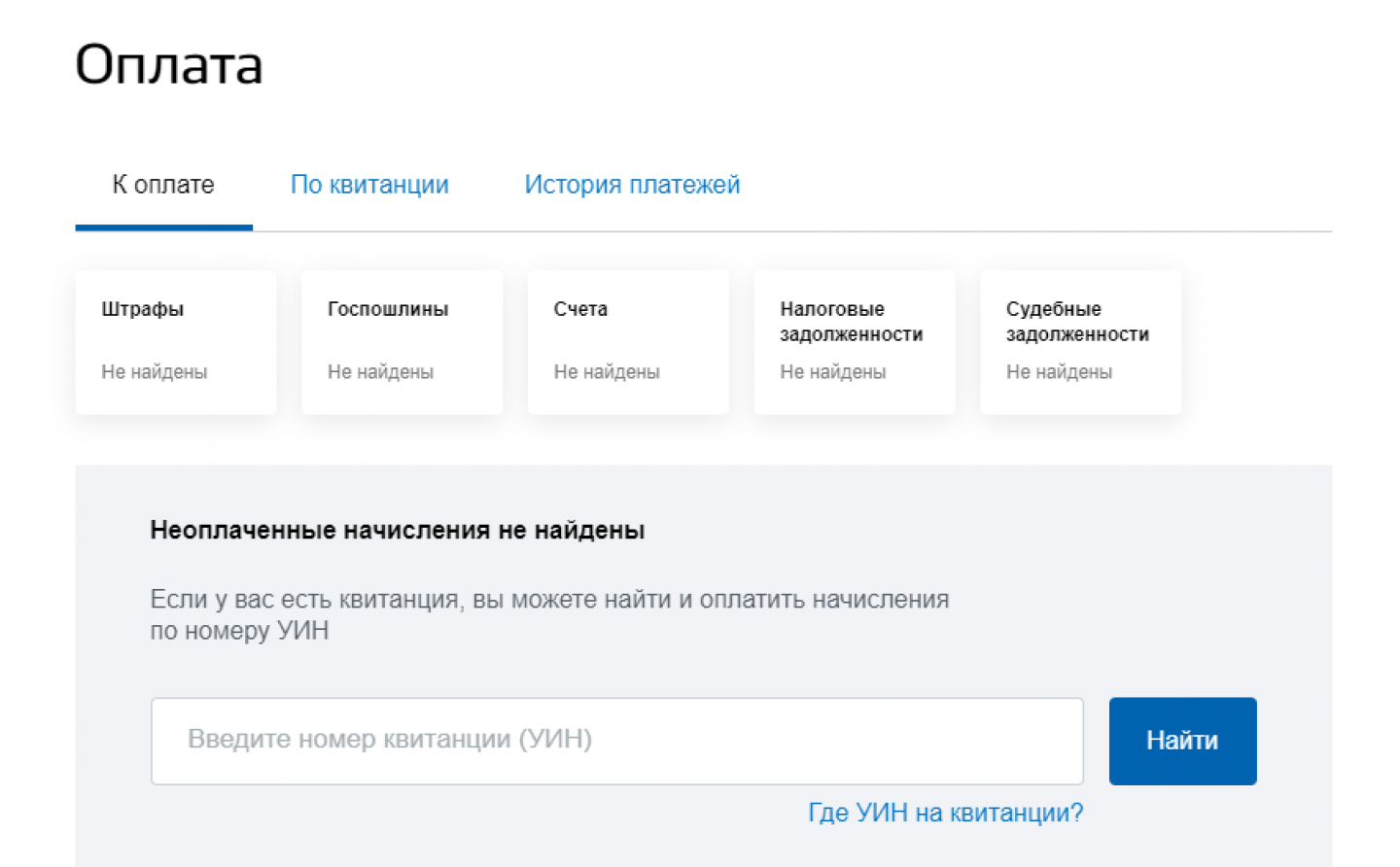

Сайт госуслуг

Чтобы оплачивать налоги через госуслуги, нужно иметь подтверждённую учётную запись (после регистрации подтвердить свои данные в ближайшем МФЦ).

Зайдите в личный кабинет и в верхнем меню наведите мышь на вкладку «Услуги». В списке выберите «Налоги и финансы».

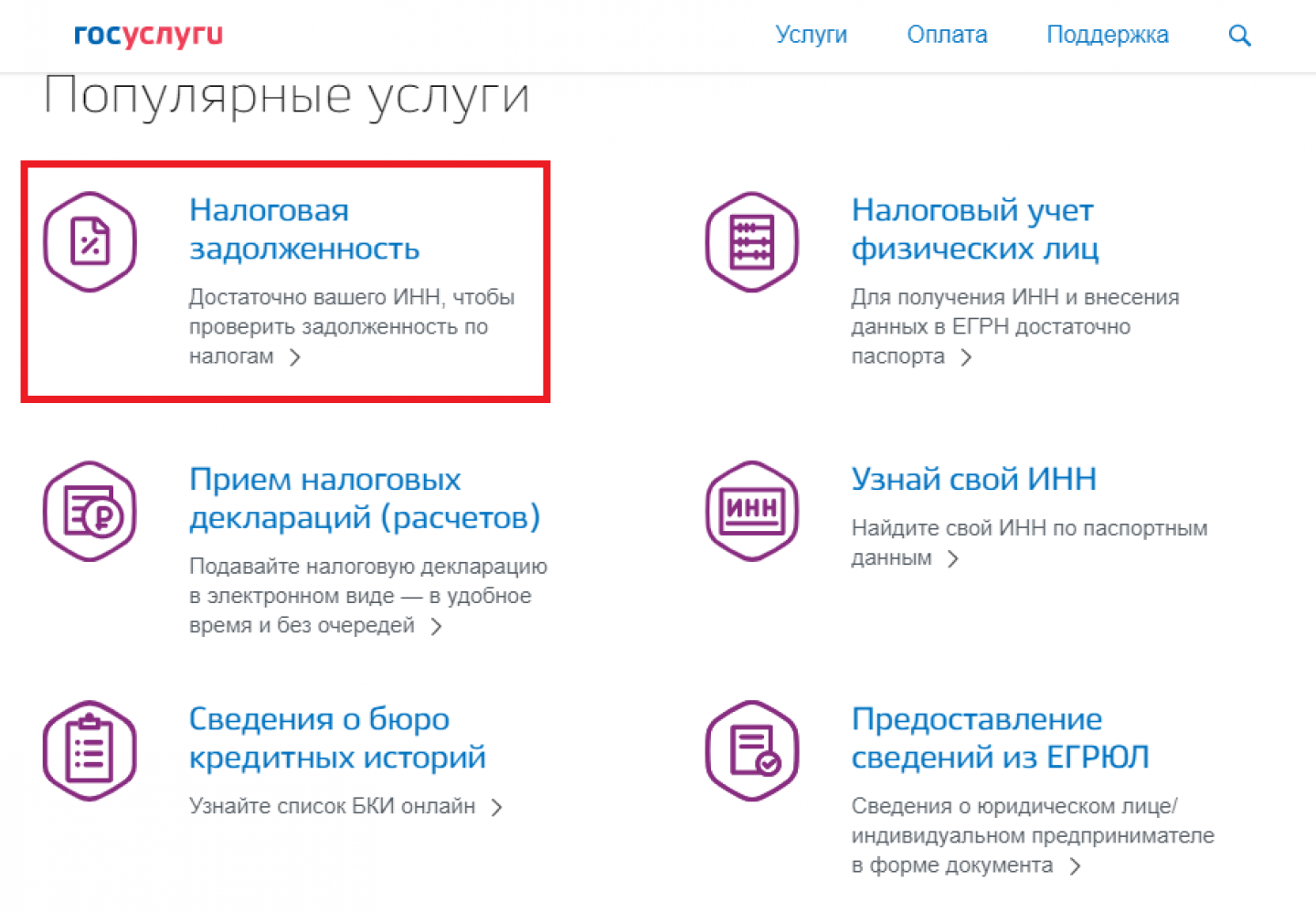

Далее кликните на ссылку с названием «Налоговая задолженность».

Вкладка «Налоговая задолженность»

Система покажет все существующие задолженности – по штрафам, судебным решениям, госпошлинам, счетам.

Налоги можно оплатить прямо там. Доступны следующие способы: банковскими картами Visa и MasterCard, через платёжный сервис Webmoney. Также можно распечатать квитанцию для оплаты в банке.

Если система не показывает, что есть задолженность, но у вас на руках есть квитанция, введите УИН (длинный код, который есть на квитанции) и проверьте долг. После этого его также можно оплатить через госуслуги.

Перевод по реквизитам в офисе банка

Оплатить налоговую задолженность можно в любом банке. Нужны квитанция и паспорт. В большинстве банков оплату принимают как наличными, так и по карте. Обязательно возьмите чек и уточните у сотрудника банка, через какое время средства будут зачислены. Чек будет подтверждением уплаты задолженности на случай, если деньги по какой-то причине не дойдут до ФНС. Это иногда происходит из-за технического сбоя или ошибки операциониста.

Интернет-банк

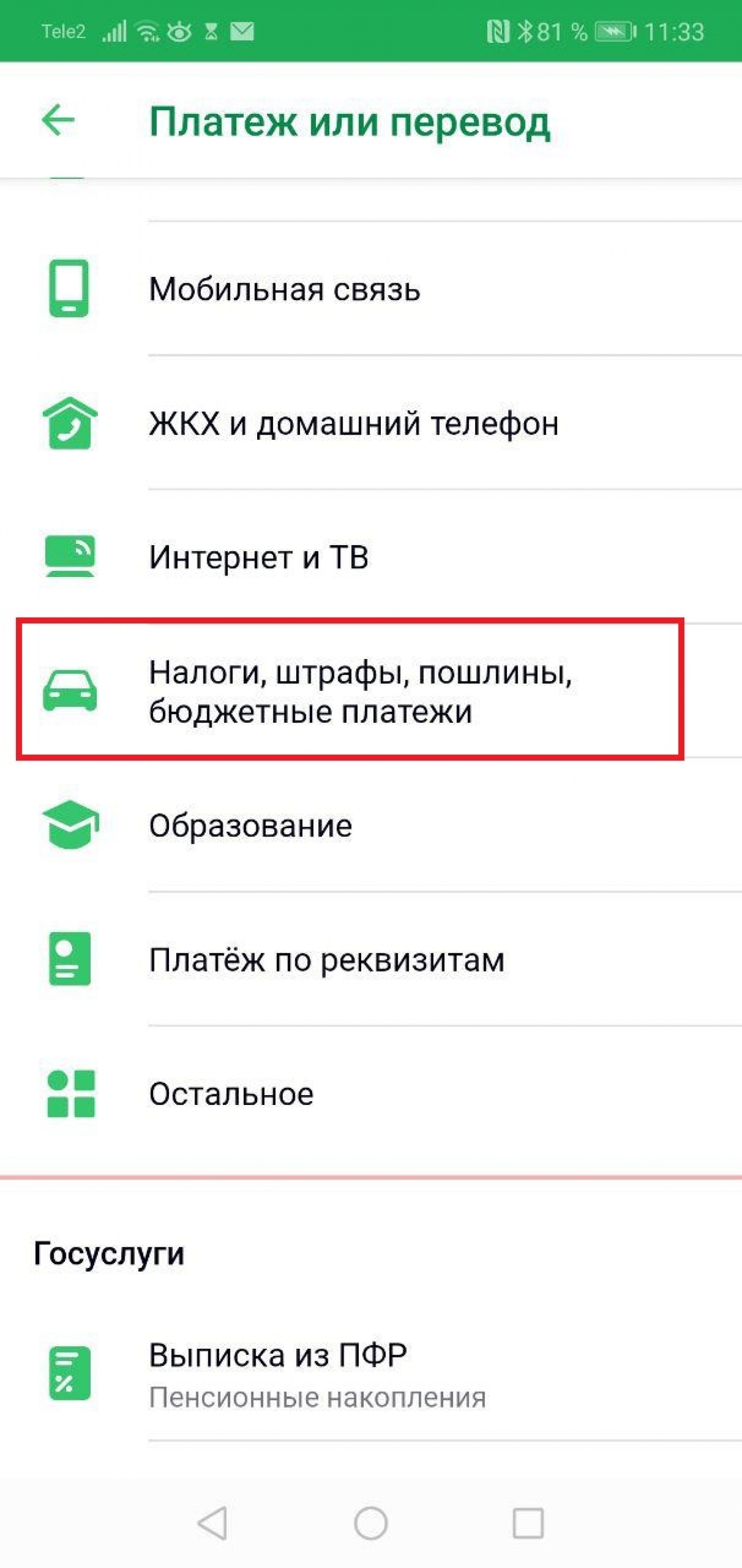

Рассмотрим, как заплатить налоги через мобильное приложение, на примере Сбербанка и Тинькофф.

В мобильном приложении Сбербанка выберите карту, с которой будете платить. Нажмите на «Платёж или перевод». Далее найдите вкладку «Налоги, штрафы, пошлины, бюджетные платежи».

Вкладка «Налоги, штрафы, пошлины, бюджетные платежи» в мобильном приложении Сбербанка

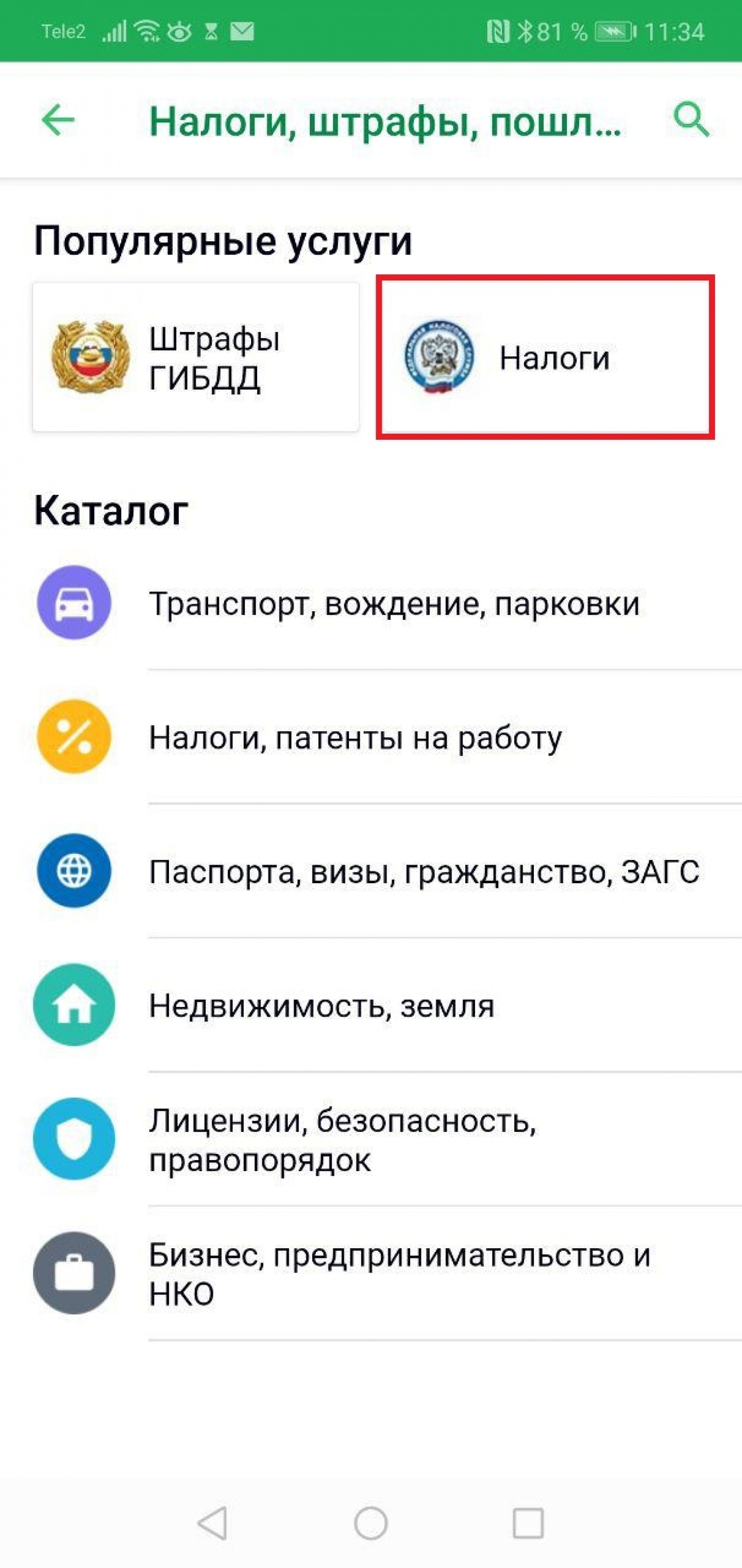

Нажмите на кнопку «Налоги», после чего система предложит найти задолженность по ИНН или коду на квитанции.

Кнопка «Налоги» в мобильном приложении Сбербанка

Выберите удобный способ и оплатите налог. Средства могут зачисляться несколько дней, поэтому не ждите крайней даты.

Способы поиска и оплаты налогов в мобильном приложении Сбербанка

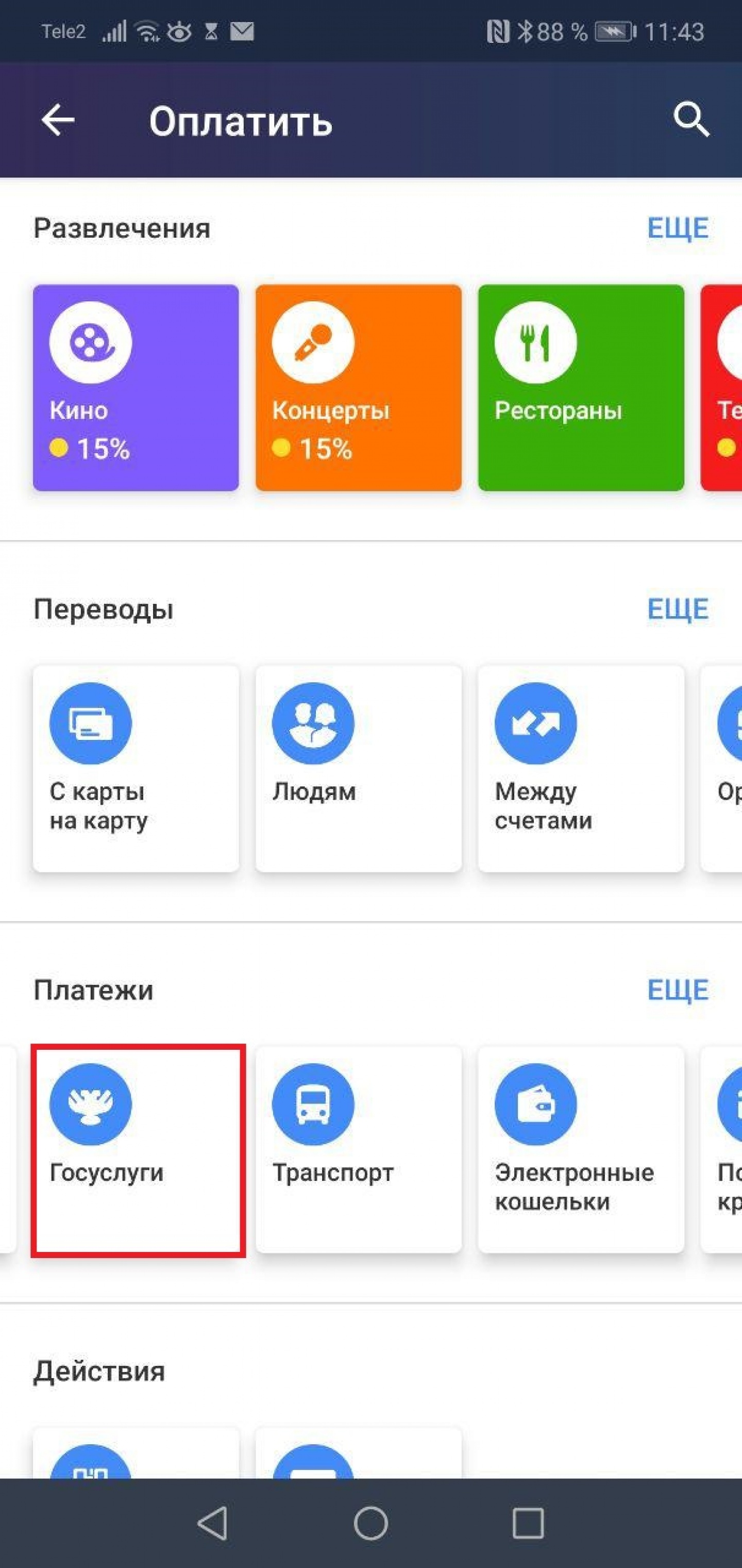

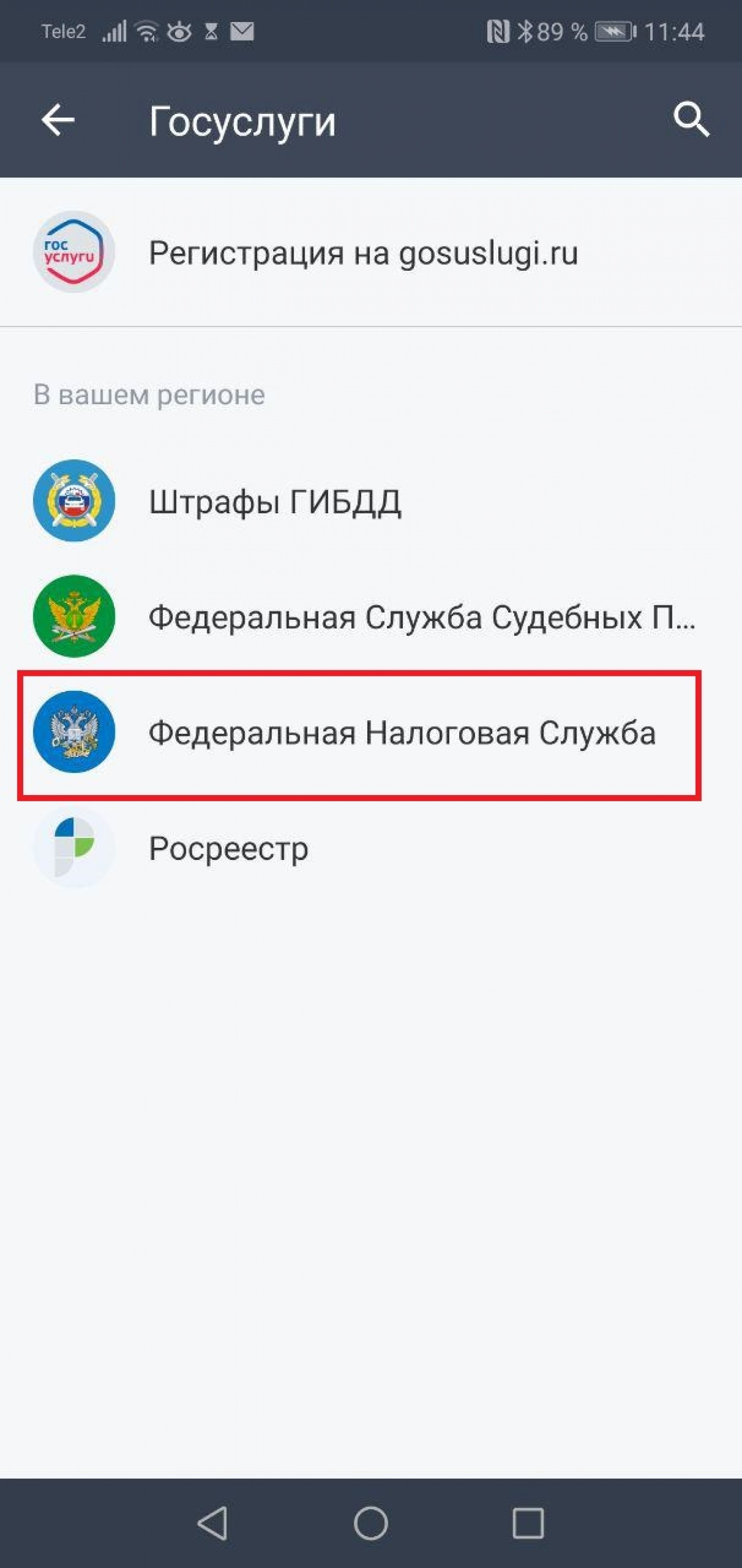

В мобильном приложении интернет-банка Тинькофф в начале также нужно выбрать карту для оплаты. Далее нажмите на кнопку «Оплатить» и выберите в списке «Госуслуги».

Вкладка «Госуслуги» в мобильном приложении Тинькофф Банка

Чтобы проверить и оплатить задолженность, кликните по ссылке «Федеральная налоговая служба».

Вкладка «Федеральная налоговая служба» в мобильном приложении Тинькофф Банка

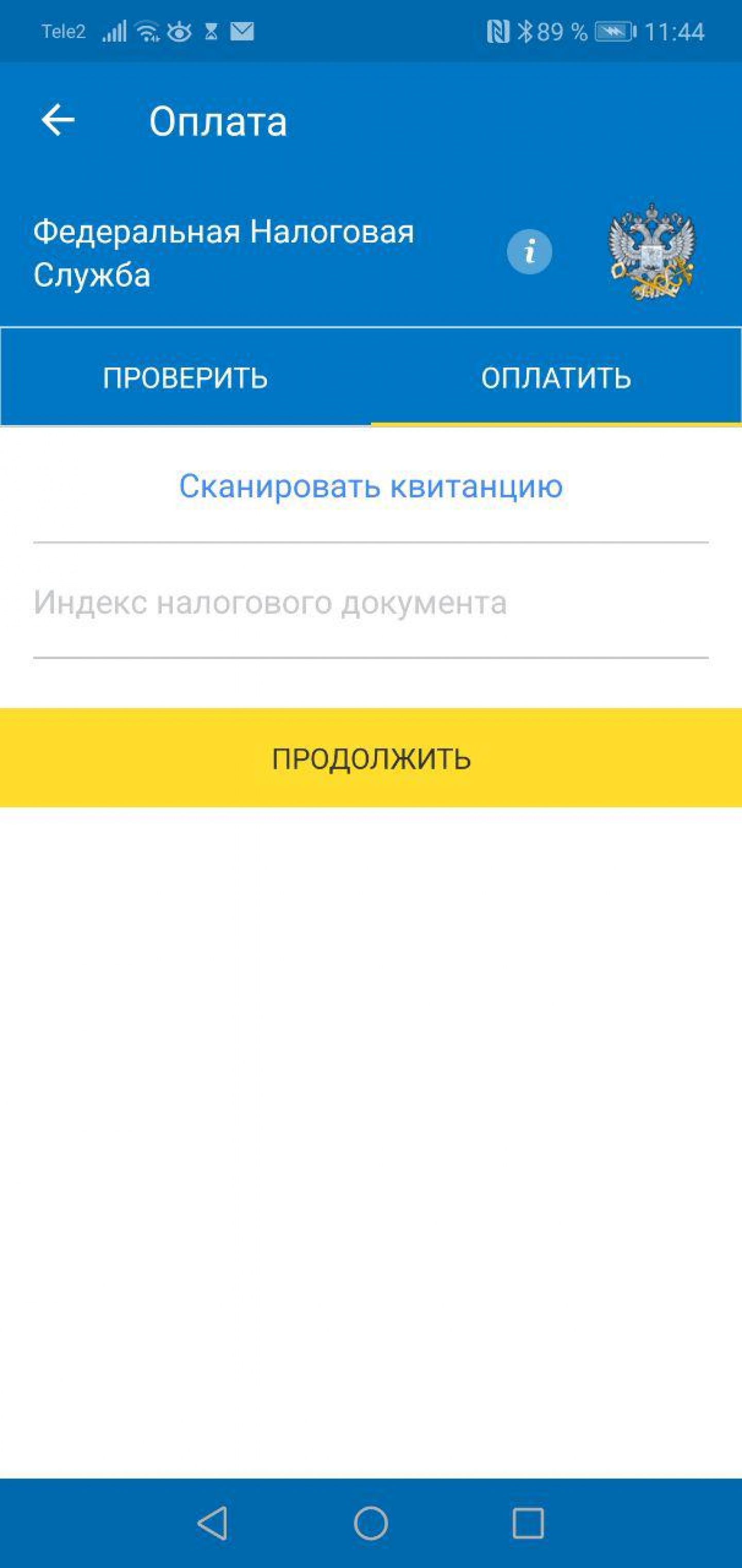

Далее введите ИНН. Если хотите сразу заплатить по квитанции, отсканируйте её или введите индекс документа.

Страница поиска задолженности и оплаты в мобильном приложении Тинькофф Банка

Источник

Инструкция: как заплатить налоги без комиссии и с кэшбэком

До 1 декабря нужно успеть оплатить налог на недвижимость, землю и автомобиль. Это можно сделать онлайн и без комиссии и даже получить кэшбэк. Объясняем, как физическим лицам выгоднее всего платить имущественный налог.

Оплату можно внести вплоть до 1 декабря включительно, и неважно, в какой день деньги будут зачислены на счёт налоговой службы (статья 45 Налогового кодекса РФ).

Если допустить просрочку, то, согласно статье 75 НК РФ, вам начислят штраф в размере 1/300 от ключевой ставки ЦБ РФ за каждый день просрочки. Сейчас ключевая ставка составляет 4,25%.

4 способа заплатить налоги без комиссии

1. Через портал Госуслуг

Чтобы оплатить через Госуслуги налоги, нужна подтверждённая учётная запись. Получить её можно, обратившись в ближайший МФЦ, Пенсионный фонд, ФНС или отделение «Почты России».

После этого достаточно авторизоваться на сервисе, зайти в раздел «Оплата по квитанции» и ввести номер из налогового уведомления (номер квитанции).

Если не внести платёж вовремя, то после 1 декабря на Госуслугах также можно будет проверить и оплатить образовавшуюся налоговую задолженность по номеру ИНН.

2. Из личного кабинета на сайте ФНС

Зайти в личный кабинет на сайте налоговой можно через подтверждённую учётную запись на Госуслугах либо по номеру ИНН и паролю (его можно получить только лично в любом отделении ФНС).

В личном кабинете вы найдёте своё налоговое уведомление (если вы не видите его на главной странице, зайдите в раздел с сообщениями и ищите там информацию о начисленном налоге).

Выберите это сообщение, и вы сразу сможете оплатить налог с помощью любой банковской карты без комиссии.

3. С помощью ЮMoney (бывшие «Яндекс.Деньги»)

Если вы не зарегистрированы на сайте ФНС и у вас нет подтверждённой учётной записи на Госуслугах, то вы можете оплатить налог без комиссии через сервис ЮMoney (услуга доступна только на сайте ).

Нужно просто ввести ваш ИНН или индекс из квитанции (если она у вас есть). Сервис найдёт задолженность и предложит её оплатить. Оплачивать можно как с электронного кошелька, так и с привязанной карты любого банка.

Если вы оплачиваете услугу с помощью своего электронного кошелька на ЮMoney, то за это вам начислят 0,5–1% по программе балльного кэшбэка .

4. В Сбербанке или любом другом банке

По закону банки не имеют права взимать комиссию за операции по уплате налогов, даже если деньги переводятся через банкомат.

Карты с кэшбэком за уплату налогов

• Альфа-Банк — Alfa Travel . По ней можно получить кэшбэк милями. Обслуживание осуществляется бесплатно. При сумме любых операций от 10 001 до 100 тысяч ₽ в месяц вы получите 2% милями, от 100 тысяч ₽ в месяц — 3%.

• Райффайзенбанк — #всёсразу . При оформлении карты до 30 ноября 2020 года предлагается бесплатное обслуживание на весь срок её действия. При оформлении карты начисляется 300 приветственных баллов, ещё 200 баллов — в качестве подарка к Новому году. Для новых клиентов в первый год баллы за любую оплату по карте начисляются по курсу 1 балл за каждые 50 ₽.

• Тинькофф — Tinkoff Black . Банк начислит 1% кэшбэка за налоговые платежи. При остатке на счетах от 50 тысяч ₽ обслуживание бесплатно. Если не выполнять это условие, то комиссия составит 99 ₽ в месяц.

• Тинькофф — All Airlines . Обслуживание составляет 1890 ₽ в год, льготный период на покупки — 55 дней. За любые покупки начисляется 2% бонусов милями.

• Ситибанк — Citi Select . Бесплатное обслуживание при сумме покупок от 10 001 ₽ в месяц, если условие не соблюдается — первые полгода бесплатно, далее — 199 ₽ в месяц. За любые операции вы получите 3% селектами (баллами от банка). После оплаты вам поступит СМС со ссылкой, перейдя по которой, можно списать селекты, частично вернув сумму операции в размере 1 селект = 1 ₽. Можно использовать и другие дебетовые карты Ситибанка , кэшбэк зависит от объёмов трат в течение года и от того, успеете ли вы накопить баллы на сертификат 5%.

• Банк Нейва — UNO . Обслуживание по карте — первый месяц бесплатно, далее — 99 ₽ в месяц. Бонусное вознаграждение за любые платежи по карте — 3% UNO-рублями (баллами). 1 UNO-рубль = 1 ₽. Срок действия UNO-рублей составляет 12 месяцев.

Источник

Как заплатить налог?

Своевременно оплачивать налоги — обязанность каждого гражданина РФ. В наши дни этот процесс максимально упростился и стал доступен из любой точки земного шара. Мы знаем 7 способов того, как это сделать.

Процесс оплаты налога стал предельно простым, чего нельзя сказать о процедуре заполнения налоговой декларации. Если с последней у вас возникают сложности, обратитесь к опытному юристу в сфере налогообложения.

Ответственность за неуплату налогов

Физические лица в РФ обязаны платить налог на доходы, имущество, землю, транспорт. Первый, в большинстве случаев, взимается с заработной платы и уплачивается работодателем ежемесячно. Подоходные отчисления с других видов дохода ложатся на плечи самого налогоплательщика, их нужно внести до 1 декабря года, следующего за истекшим налоговым периодом. Декларация по форме 3-НДФЛ подается гражданином, который еще не заплатил налог, до 30 апреля указанного года. Остальные виды налогов нужно заплатить в те же сроки.

Несоблюдение указанных сроков влечет санкции в рамках налогового, административного и уголовного законодательства. Все сделки с налогооблагаемым имуществом отслеживаются Федеральной налоговой службой: Росреестр и ГИБДД в порядке межведомственного взаимодействия направляют туда сведения об актах регистрации.

Злостное уклонение от обязанности заплатить налоги, из-за которого в течение трех лет набежала задолженность как минимум на сумму 900 000 рублей, по статье 198 Уголовного кодекса карается целым спектром наказаний от штрафа в сто и больше тысяч рублей до лишения свободы на срок до трех лет. Чтобы оказаться в колонии на три года, нужно задолжать государству в особо крупном размере — более 9 000 000 рублей. К уголовной ответственности за такое нарушение привлекаются дееспособные граждане в возрасте от 16 лет.

За непредставление в срок декларации о доходах назначается штраф в диапазоне 5–30% от суммы, которую нужно заплатить. Его минимальная величина составляет 1000 рублей. Просрочка уплаты влечет начисление пеней в размере трехсотой части текущей ставки рефинансирования Центробанка РФ. Дополнительно назначается штраф в виде 20% от суммы долга, если просрочка допущена неумышленно — например, были ошибки в расчетах. В таком случае способом избежать начисления штрафа будет доплата недостающей суммы, после чего нужно подать уточняющую декларацию. Если оплата не произведена умышленно, размер штрафа повышается до 40% от суммы долга.

Оплата налогов оффлайн

Чтобы заплатить налог, не имея доступа к интернету, необходимо получить квитанцию-извещение с пятнадцатизначным идентификационным номером. Пока не истекло время для уплаты, ее можно взять в отделении налоговой по месту регистрации объекта налогообложения. После этого у вас есть несколько вариантов действий.

- Оплата в отделениях банков: это может быть Сбербанк, Тинькофф, ВТБ, Промсвязьбанк и другие. В кассу вместо квитанции можно подать заполненную декларацию, заплатить — с помощью карты или наличными.

- Оплата через Федеральную платежную систему «Город». Она функционирует не во всех городах. Пункты системы можно найти, например, в отделениях Форбанка в Алтайском крае, Челябинской области и других регионах.

- Внесение средств в терминалы банков. Используется штрих-код, нанесенный на квитанцию, поэтому осуществить процедуру можно только в банкоматах, имеющих специальные считывающие устройства.

- Оплата через устройства самообслуживания в отделениях налоговой. Это такие же терминалы, как те, которые принимают денежные средства для пополнения счета мобильного телефона.

Эти способы наиболее верные — квитанцию об оплате вы получаете тотчас в кассе, не нужно ждать, пока статус платежа подтвердится (а в случае с онлайн-способами срок ожидания доходит до 10 дней). Вы будете точно знать, что платеж прошел.

Оплата налогов через интернет

Самые современные способы оплаты — онлайн. Преимущества: возможность заплатить налог в любое время суток и простота. Чтобы произвести платеж, потребуется только идентификационный номер налогоплательщика (ИНН). К онлайн-способам относится оплата через:

- онлайн-банкинг;

- личный кабинет налогоплательщика на сайте «Заплати налоги»;

- единый портал «Госуслуги».

Первый способ подразумевает возможность заплатить, например, через Сбербанк Онлайн. Два других требуют относительно длительного процесса авторизации. О каждом из способов расскажем подробнее.

Оплата через Сбербанк Онлайн

Заплатить налоги можно в интернет-версии Сбербанка через компьютер или приложение для смартфона. Средства списываются с карты Сбербанка, к которой привязывается ваш личный кабинет, либо с другой карты на выбор. Если у вас еще нет личного кабинета в Сбербанке Онлайн, подключение услуги не займет много времени и труда — регистрация требует только ввода данных карты без срока ожидания.

Способы заплатить в компьютерной и мобильной версии несколько отличаются, хотя, в целом, порядок таков: находите интересующую вас услугу, заполняете реквизиты и подтверждаете. Чтобы заплатить налог первым способом, нужно найти на сайте в разделе «Платежи и переводы» пункт «Оплата покупок и услуг», и далее «Федеральная налоговая служба». Затем «Поиск и оплата налогов ФНС». Затем система попросит вас ввести необходимые данные.

После того как вы скачали приложение Сбербанк Онлайн, в разделе «Платежи» найдите «Налоги, штрафы, ГИБДД», а там в списке услуг «Поиск и оплата налогов ФНС» — чтобы вы могли заплатить, система предложит 3 способа поиска: по ИНН, по индексу квитанции-извещения, по произвольным реквизитам. Введя свой ИНН, вы получите данные по платежам, просрочкам и сможете оплатить последние.

Чтобы заплатить с помощью налогового извещения, нужно либо ввести идентификационный номер собственноручно, либо отсканировать штрих-код на документе. Третий вариант предусматривает необходимость ввести банковский идентификационный код (БИК) получателя, номер его счета, код бюджетной классификации и ИНН. Затем нужно ввести свои данные и данные платежа:

- общероссийский классификатор территорий муниципальных образований — если не знаете, можете, например, узнать в сервисе «Узнай ОКТМО» на сайте ИФНС;

- ИНН — состоит из 12 цифр;

- налоговый период, за который вы намерены оплатить налог;

- статус плательщика — всего существует 26 статусов, в том числе «иное физлицо – владелец счета в банке» под номером 13, «предприниматель» под номером 09 и другие.

Также понадобится ввести основание платежа — двузначные буквенные коды. Например, ТП, ЗД, БФ для оплаты по платежкам текущего года, погашения задолженности и произведения текущего платежа через банковский счет. Причем для оплаты ТП нужно в графе поставить «0»;

Платеж через сайт «Заплати налоги»

Чтобы авторизоваться в личном кабинете на сайте ФНС России, нужно посетить отделение налоговой, где вам выдадут карту с логином и паролем. Нужно будет предъявить паспорт и ИНН. Пароль впоследствии рекомендуется сменить. В личном кабинете можно контролировать процесс начисления налога, отчисления НДФЛ работодателем, проверять имеющиеся объекты налогооблажения в одноименном разделе и налоговую задолженность по ним, а также платить, получать квитанции и т. д.

Чтобы оплатить налог, нужно во вкладке «Начислено» выбрать «Оплату начислений», где будут запрошены КБК, ОКТМО, тип и основание платежа, сумма платежа и код ИФНС-получателя. Вводить данные не нужно — поля заполняются автоматически. Далее нужно выбрать сайт Госуслуг или любой онлайн-банк, в котором у вас открыт счет, и оплатить. Налоги можно платить с банковской карты без комиссии. А можно запросить оформление платежного документа, который требуется при оплате одним из оффлайн-способов. Заполнять его также не требуется, все сделает система. После выполнения действий по оплате не спешите проверять статус платежа — на это может уйти до 10 дней.

В личном кабинете на сайте налоговой есть еще один удобный сервис — контроль задолженности и переплат, найти его можно по одноименной кнопке. При наличии переплаты в пределах одного вида налога — например, транспортного — ее можно списать в счет погашения текущего платежа, то есть эти средства нельзя направить на то, чтобы заплатить имущественный налог.

Заплатить налоги на портале Госуслуг могут только зарегистрированные пользователи. Начало процесса описано ранее — зайдя на сайт ИФНС, выбрать оплату через Единый портал, ввести свои логин и пароль. Чтобы оплатить налог, вы автоматически направляетесь в раздел «Счета на оплату». Перейдя к оплате услуги, можно выбрать электронный кошелек, одну из карт, с которых налог оплачивался ранее, или добавить новую.

В наше время нет никаких объективных препятствий, чтобы своевременно заплатить налоги: все можно сделать через интернет, а при отсутствии доступа к нему на ваш выбор представлены сразу несколько пунктов оплаты. Единственное, о чем должны позаботиться налогоплательщики — создание личного кабинета на одном из сервисов, что требует времени и более-менее ощутимых энергозатрат. В дальнейшем же оплатить налог можно будет «по накатанной» — не нужно даже вводить никакие данные, только нажать одноименную кнопку «Оплатить».

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Источник