Игорь Тарасов: Валютными рисками нужно управлять

Курсы валют постоянно меняются. В результате этого реальная стоимость покупаемого или продаваемого товара может значительно отличаться от ожидаемой. В конечном итоге контракт, поначалу казавшийся выгодным, может стать убыточным. Как этого избежать, «Консультанту» рассказал Игорь Тарасов, бизнес-директор по управлению рисками аудиторско-консультационной группы «Развитие бизнес-систем».

– Игорь Анатольевич, можно ли сказать, что валютный риск негативно отражается на балансе компании?

– Фирмы, которые делают закупки или заимствуют в одних денежных единицах, а зарабатывают в других, очень часто страдают от колебаний валютных курсов. Подверженность данному риску определяется несоответствием размеров активов и обязательств в той или иной денежной единице. Если компания имеет мультивалютный портфель, всегда существует вероятность того, что валютный курс изменится в период между подписанием контракта и платежом по нему. При выставлении счета компания рассчитывает свой доход по одному курсу, а к моменту, когда покупатель оплачивает товар, он меняется. Как следствие, реальный доход фирмы уменьшается на эту разницу. Таким образом, у компании появляется балансовый убыток.

– Существуют ли различия между валютными рисками экспортера и импортера?

– Как правило, компания которая занимается внешнеэкономической деятельностью, одновременно выступает в роли как экспортера, так и импортера. Поэтому определить различия между валютными рисками для данных фирм достаточно сложно. Однако они есть. Риск для импортера связан с повышением курса иностранной денежной единицы в отрезок времени между датой подтверждения заказа и днем платежа. В свою очередь, экспортер рискует понести убытки, если с момента получения запроса на поставку товара до его оплаты покупателем или во время переговоров с ним курс валюты снизится.

– Игорь Анатольевич, у Вас большой опыт по управлению рисками. Подскажите, что следует делать компании, чтобы избежать потерь?

– Если фирма желает снизить свои убытки от валютных колебаний, ей необходимо управлять связанными с ними рисками. После распада в 1973 году системы фиксированных валютных курсов иностранные компании начали учиться регулировать риски, для того чтобы активы и обязательства в одной денежной единице были равны. Однако у отечественных организаций было значительно меньше времени для этого. Кроме того, большинство российских фирм считают валютные риски для себя незначительными. По их мнению, расходы, необходимые на управление ими, выше потенциальных потерь, которые фирма может понести в результате валютных колебаний. Но анализ денежных потоков организации показывает, что несущественные потери по каждой отдельной валюте в совокупности превращаются в значительные финансовые убытки. Более того, они становятся очевидными только в момент выставления счета оплаты продавцом покупателю. На самом деле убытки появляются много раньше – при принятии руководством решения подписать определенный контракт в конкретной валюте. Таким образом, уже заключая ту или иную сделку, следует предполагать возможные финансовые последствия. Следовательно, необходимо проводить комплексную оценку валютных рисков по всем договорам фирмы на определенный срок. Именно этот принцип лежит в основе нового продукта нашей компании.

– Кто отвечает за управление валютными рисками?

– В управлении валютными рисками участвуют специалисты финансового отдела и риск-менеджер. Последний выявляет и оценивает риски, а также выбирает методы и инструменты управления ими, которые финансисты затем используют в своей работе. Руководство этим процессом, как правило, находится в компетенции финансовых руководителей. Ведь именно они больше всего страдают из-за валютных рисков. Их поощряют за прибыль и наказывают за убытки. Нередко компании на стадии внедрения методики управления рисками обращаются к помощи консультантов.

Однако, по мнению многих специалистов, на начальном этапе управлением валютными рисками не должен руководить финансовый директор. Если же впоследствии это войдет в его обязанности, в качестве подспорья в компании должна быть организована служба внутреннего контроля. Иначе на предприятии может возникнуть ситуация, когда финансовый директор, «спрятав» отрицательные результаты валютных колебаний, представит руководству «красивую» отчетность.

– С чего компании следует начать оценку валютных рисков?

– Предприятия начинают серьезно задумываться об управлении валютными рисками, только уже прочувствовав их негативные последствия. В первую очередь риск-менеджерам необходимо определить, какие валютные составляющие оказывают влияние на финансовые результаты компании. Если же фирма привлекла консультантов, прежде всего им необходимо установить, какой у компании был опыт по управлению валютными рисками, условия ее работы с банками, частоту корректировок бюджета фирмы.

На этом этапе определяется открытая валютная позиция и степень ее подверженности риску. От качества проведенной работы и имеющихся в распоряжении фирмы методов прогнозирования валютного курса зависит итоговая эффективность управления рисками. Затем нужно сделать количественную оценку последних, определив убытки по фактической отчетности и сделав прогноз, какими они могут быть в будущие периоды.

– Возможна и обратная ситуация, когда изменение курса валюты приносит предприятию прибыль.

– Обычно компания при определении ожидаемых результатов конкретного договора исходит из действующего на день его подписания курса валюты. Предположим, в корпоративном бюджете заложи-

ли стоимость сделки, которая по расчетам составит 10 миллионов долларов исходя из курса 27 рублей за 1 доллар. Однако в результате положительного для компании колебания курсов реальная стоимость контракта составила 8 миллионов долларов. У фирмы образовалась прибыль в 2 миллиона. Очевидно, фирме придется корректировать инвестиционный план, бюджет, резервы. Если же в компании действует система управления валютными рисками, скорее всего прибыль от этого контракта распределена между минусовыми договорами. Как следствие, итоговый финансовый результат фирмы будет положительным.

Но следует помнить, что задачей торговой компании не является получение дохода от изменения валютных курсов. Поэтому, если организация выбрала определенную политику в отношении управления рисками, она должна придерживаться ее во всех случаях.

– Что представляет собой количественная оценка валютных рисков?

– Традиционно риски оценивают при помощи методологии VAR (Value at Risk), или определения «рисковой стоимости», которая основана на математической статистике и теории вероятности. Безусловно, метод требует адаптации под каждую конкретную компанию. Ведь специфика валютных рисков зависит от рода деятельности конкретной фирмы. Конечно, предприятия могут самостоятельно оценивать свои риски, но большинство из них не хотят тратить на это время, поэтому привлекают консультантов, преимущества которых очевидны. Они имеют большой опыт по внедрению методологии управления валютными рисками в различных организациях.

Приведу пример. Допустим, на текущий момент 1000 долларов стоит 27 000 рублей. С вероятностью 95 процентов мы можем утверждать, что через месяц 100 долларов подорожают или подешевеют не более чем на 50 рублей. То есть их стоимость будет находиться в диапазоне от 26 950 до 27 050 рублей. Показатель VAR характеризует максимально возможный размер потерь по открытой валютной позиции компании в течение конкретного периода времени с заданной степенью доверительности в 95 или 99 процентов.

Расчет по методу VAR основывается на финансовой отчетности по РСБУ, МСФО, отчетах о прибылях и убытках. Кроме того, для расчета VАR необходимо знать статистические данные о котировках валют, их текущий курс, заданный уровень вероятности, временной горизонт и величину открытой валютной позиции.

– Чем различаются открытая и закрытая валютные позиции?

– Валютной позицией называют разницу между объемами требований и обязательств фирмы в иностранной денежной единице. Если обязательства превышают требования, то это будет короткая открытая валютная позиция. Если же ситуация складывается наоборот – то длинная открытая. Когда же объемы требований и обязательств равны, валютная позиция будет считаться закрытой.

Открытую позицию выдержат не все компании, тем более производственные. Поэтому промышленным организациям мы рекомендуем придерживаться консервативной стратегии по валютному риску, затем перевести ее в умеренную. Нередко приказом по организации устанавливается первая, а на практике придерживаются второй. Высший менеджмент должен понимать, что ситуация может измениться и настанет момент, когда валютную позицию нужно будет пересматривать.

– Ситуация, когда валютные риски будут равны нулю, нереальна. Как определить их допустимый для фирмы уровень?

– Оценив возможные валютные риски, нужно определить их допустимый для фирмы уровень, прежде всего на основе субъективных ожиданий владельцев фирмы. Затем уже для более точного его расчета делается математический анализ финансовых данных прошлых периодов. Следует отметить, что конечный результат зависит от специфики компании. Если она открытая, в первую очередь следует ориентироваться на оценку допустимого рискового уровня акционеров. Ведь курсовая разница сильно влияет на финансовый показатель, который, в свою очередь, отражается на стоимости акций. Если компания закрытая – на субъективную оценку ее собственников. Необходимо обратить внимание, что решение владельцев организации о нулевом валютном риске неосуществимо.

Результатом расчетов станет рисковый коридор, колебания курсов в пределах которого для компании приемлемы. Как правило, допустимый уровень фиксируется официальным документом компании, который затем передается риск-менеджеру.

– Как компания может удержать валютные риски на допустимом уровне?

– Установив валютный коридор, риск-менеджеры переходят к выбору оптимальных методов управления рисками. Их можно разделить на внутренние и внешние. На стадии принятия решения о заключении тех или иных контрактов следует использовать в первую очередь внутренние инструменты. К ним относят покупку в нужном объеме денежных единиц, с которыми работает фирма, для закрытия ее валютной позиции. Регулирование последней таким способом возможно в том случае, если компания заключила большое количество контрактов по экспорту и импорту одновременно. Также целесообразно использовать метод диверсификации, когда договора подписывают в разных валютах, имеющих противоположные тенденции изменения курсов. Как следствие, если сроки поступлений и выплат в определенной денежной единице совпадают, достигается равновесие активов и обязательств. Можно также вносить в экспортно-импортные контракты валютные оговорки, которые бывают двух видов. Во-первых, расчет суммы сделки в устойчивой валюте. Во-вторых, включение в контракт условия об изменении его стоимости в той же пропорции, в какой произойдет колебание курса согласованной сторонами валюты платежа.

Как правило, отделы снабжения и продаж фирмы предоставляют риск-менеджеру свои нормативы по различным валютам на месяц. Последний следит за тем, чтобы они не нарушались. Однако ни одна фирма не застрахована от форс-мажорных обстоятельств. Если по валютным нормативам происходят отклонения, можно попытаться изменить денежную единицу того или иного контракта. Как показывает практика, если компания покупает товар со слабой конкурентной средой или предложение по нему определенной фирмы уникально, изменить валюту сделки может не получиться. В этом случае можно предложить партнеру распределить риск, связанный с курсовыми колебаниями денежной единицы договора. Допустим, на момент заключения контракта купли-продажи стоимость 1 доллара составляет 27 рублей. В соглашении прописывают, что в случае отрицательного изменения валютного курса, предположим, на 5 процентов риск берет на себя покупатель, если выше – продавец.

– Предположим, внутренние ресурсы закончились.

– В том случае если экспортер не согласился на распределение риска, товар покупать придется, а внутренние ресурсы закончились, можно использовать внешнее хеджирование, которое подразумевает заключение компанией срочных сделок с третьей стороной. Это уже задача финансистов. Риск-менеджер в этом случае должен дать указания захеджировать в банке определенную сумму.

Например, российская фирма закупила товары у зарубежного поставщика на сумму 50 000 евро. Их оплату она должна будет произвести через год. Очевидно, что рост обменного курса европейской валюты приведет к увеличению задолженности. Данный договор можно хеджировать с помощью покупки годичного форвардного контракта на 50 000 евро. Сегодня финансовые институты в России предлагают различные варианты срочных сделок, поэтому предприятия имеют широкие возможности по хеджированию валютных рисков. Застраховавшись, компания лишается части прибыли. Однако при отсутствии страховки можно потерять гораздо больше.

Как показывает практика, к хеджированию каждой сделки прибегают в том случае, если в компании нет единой валютной позиции. Ведь определенная часть контрактов фирмы, как правило, не выходит за установленные рисковые рамки. Очевидно, нужно хеджировать не договоры, а определенные суммы. Допустим, в прошедшем месяце расходы фирмы были запланированы в размере 10 миллионов долларов, а в результате положительного для нее колебания валютных курсов они составили лишь 9 миллионов. В текущем месяце фирма получила доходы в размере 8 миллионов долларов, а затраты понесла в сумме 12 миллионов долларов. Таким образом, в данном случае компании нужно хеджировать не 4, а только 3 миллиона долларов.

– Не возникнет ли ситуация, когда решения риск-менеджера не будут выполняться в связи с тем, что сотрудники финансового отдела будут с ним не согласны?

– В практике многих компаний встречается ситуация, когда после того, как валютные риски выявлены, проведены все расчетные процедуры и высший менеджмент согласился с необходимостью мер по управлению ими, консультанты наталкиваются на непринятие новшеств специалистами финансовой службы. Руководству фирмы следует пойти путем убеждения каждого специалиста. От этого во многом зависит длительность периода внедрения модели управления рисками и ее эффективность. Поэтому необходимо разработать порядок взаимодействия подразделений компании и распределить полномочия и ответственность между ними.

Если решения риск-менеджера носят рекомендательный характер, предполагается, что они могут обсуждаться. Следовательно, за время, которое при этом затрачивается, они потеряют актуальность, и компания, скорее всего, понесет убытки. При этом ответственности за результат финансисты и риск-менеджер не будут нести. Поэтому последний должен давать указания, а первые их неукоснительно исполнять. Распределение полномочий важно с той точки зрения, что сотрудники будут понимать, за что они отвечают.

Беседовала эксперт «Консультанта» Василя Плеханова

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Источник

Виды валютных рисков и способы управления ими

Вопросы, рассмотренные в материале:

- На каких рынках могут возникать валютные риски

- Какие бывают виды валютных рисков

- Можно ли защитить компанию от валютных рисков

- Каковы основные методики страхования валютных рисков

- Можно ли столкнуться с валютными рисками при отсутствии деятельности на международной арене

Вопросы валютного регулирования, осуществления операций затрагивают не каждую организацию. Однако чаще всего в текущей деятельности, проектной практике любой бизнесмен как минимум один раз сталкивается с экспортно-импортными операциями. Представим, что на предприятии решили внедрить новую технологию с использованием зарубежного оборудования. В результате импорт, выполняемый на единовременной основе крупными суммами платежей, провоцирует валютные риски – руководитель проекта должен их представлять и быть готовым к ним. Поэтому далее поговорим о том, какие виды валютных рисков нужно учитывать при ведении бизнеса с импортерами.

Что такое валютные риски простыми словами

Сегодня процесс экономической глобализации затрагивает большинство стран, а значит, их экономика определенным образом зависит от изменения курсов валюты.

Безусловно, компании, не выходящие в своей работе за пределы одного государства, испытывают меньшее влияние со стороны разных видов валютных рисков. Такие фирмы иногда даже не ощущают роста импортной конкуренции в условиях продолжительного повышения курса национальной валюты.

Когда речь идет о понятии и видах валютных рисков, нужно понимать, что это потенциальная угроза убытков в результате невыгодного для компании изменения курса иностранной валюты/драгоценного металла.

Валютный риск считается одним из основных экономических показателей деятельности организации, ведущей работу на международном рынке. Дело в том, что операции с валютой серьезно сказываются на экономических итогах работы фирмы, бухгалтерской отчетности. Также речь идет об объекте применения норм российского и зарубежного законодательства в сфере налогообложения.

Поэтому сегодня предприятия все чаще применяют разные способы управления видами валютных рисков. Их источниками обычно выступают характеристики осуществления предпринимательской деятельности конкретной компанией, а также ряд других особенностей, связанных с ее работой.

Основными факторами, способными влиять на экономические результаты деятельности организации, считаются:

- пропорциональный уровень экспорта и импорта;

- степень зависимости международных операций от международных источников снабжения и объема международных продаж.

В зависимости от того, какое значение имеют эти факторы для деятельности компании, одни фирмы уделяют больше внимания финансовому результату от движения наличности при разных уровнях курсов валюты, другие – финансовому результату при конверсии валют.

Иностранная валюта может использоваться на предприятии не только для осуществления внешнеторговых операций, возможны другие виды мероприятий:

- инвестиционные;

- кредитные;

- конверсионные;

- операции на фондовых и товарных биржах.

Топ-3 статей, которые будут полезны каждому руководителю:

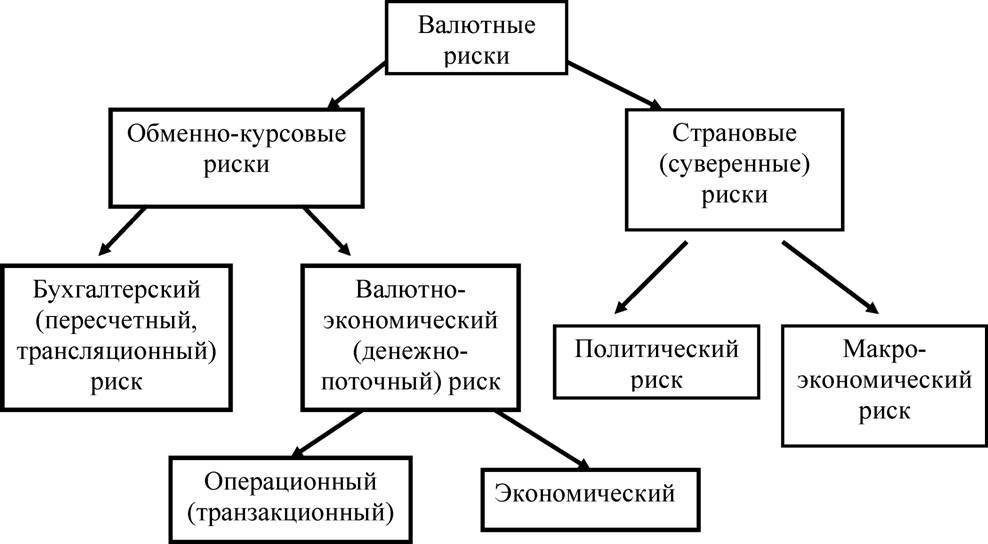

Основные виды валютных рисков и их характеристика

Любому бизнесмену очень важно представлять себе виды валютных рисков, их различия. Сегодня принято выделать такие риски по критерию направленности потерь:

- операционный;

- трансляционный (балансовый, бухгалтерский или расчетный);

- экономический.

Остановимся более подробно на каждом из них.

- Операционные риски.

Операция в иностранной валюте потенциально опасна, всегда есть шанс выиграть либо потерять деньги из-за разницы курсов. Чаще всего с операционными рисками приходится сталкиваться при внешнеторговых видах операций, поскольку конвертация валюты, ее покупка с целью выполнения договорных обязательств осуществляется в непредвиденных условиях. Следовательно, любой из участников может понести убытки, все зависит от того, как компания отрабатывает разные виды валютных рисков в международном бизнесе.

Трансляционные риски.

Денежные потери возможны при пересчете балансовых статей в национальную валюту. Потребность в данной операции испытывают транснациональные компании и банки в процессе объединения учетной информации. Кроме того, подготовкой консолидированного баланса занимаются специалисты фирм, обладающих зарубежными филиалами, даже просто отдельными иностранными активами. Активы и пассивы учитывают в валюте той страны, в которой они находятся. При многовалютных колебаниях более чем по одному объекту учета увеличивается вероятность внереализационных расходов.

Экономические риски.

Нередко изменения курса валюты негативно отражаются на экономике фирм, чья деятельность ведется в реальном секторе. Риски не зависят от того, осуществляет предприятие внешнеэкономическую деятельность или при изготовлении товара используются импортные компоненты. Причина рисков может быть в закупаемой технике для определенного проекта через воздействие механизма износа на экономику. Для данного вида валютных рисков оценивают изменение курса валюты в течение больших временных отрезков. Финансовое состояние компании косвенным образом связано анализируемой динамикой, имеет многоплановый характер, поэтому управление им является непростым делом.

Принято отдельно говорить о таких трех видах валютных рисков, как:

Речь идет о данном типе, если предприятие, не зная, подвергает себя риску.

В качестве примера такого вида приведем операционный риск: находящийся в США филиал отечественной фирмы, сам считающийся вероятной причиной финансовых рисков, осуществляет операции с европейской страной. Та использует для расчетов евро, из-за чего российская фирма зависит от курсов двух валют, теряя деньги при их падении.

Речь идет о риске инвестирования средств в зарубежную фирму, допустим, российским коммерческим банком.

Не зависящая от поставщиков причина значительных убытков может быть в несвоевременной доставке валюты. Так, данный вид риска способен серьезно возрасти из-за ограничений государственного уровня на вывоз и ввоз национальной валюты. Чаще всего от этого вида рисков страдают страны с неконвертируемой валютой.

- Валютно-курсовые риски.

Данный вид имеет непосредственное отношение к изменениям валютного курса и делится на три подвида:

- Аккаунтинговый – при перерасчетах колебания курса валюты сказываются на внутренней бухгалтерии фирмы, что провоцирует риски.

- Валютно-экономический – изменения курсов сказываются на финансовых потоках, если речь идет о долгосрочной перспективе.

- Контрактный – проявляется, если от изменения курса страдают конкретные сделки.

Если речь идет о менеджменте, инвестиционном проекте с применением валютных транзакций, наиболее опасен операционный валютный риск. Для борьбы с ним применяют методы, представленные в классификации способов управления.

Разные виды валютных рисков сопряжены с работой банков, бирж и других крупных структур, управляющих серьезными суммами. Большое количество видов приводит к тому, что выявить причину возникновения валютного риска становится сложно. Обвал/подъем цен бывает вызван положением валюты на внешнем и внутреннем рынках, неравномерным разделением финансов между странами и спекуляциями крупных банковских концернов.

Возможность возникновения риска во многом связана с тем, каков уровень доверия со стороны покупателей, продавцов. Это зависит от нескольких видов факторов: политический режим в стране, импортирующей финансы, уровень развития экономики, курс обмена, стабильность государства с точки зрения международных отношений.

Сократить риски можно только при помощи строгого контроля всех названных факторов. В большинстве крупных западных компаний за это отвечает отдельный специалист – он обязан отслеживать валютные риски и заботиться о безопасности компании.

Современное состояние экономики таково, что необходимо постоянно следить за любыми возможными рисками, в противном случае может произойти серьезный обвал цен на валюту, что приведет к настоящему экономическому кризису.

Специалисты создали особую классификацию, цель которой состоит в том, чтобы повысить защищенность фирмы. На ее основе выстраиваются принципы работы многих банков.

Виды валютных рисков и валютное хеджирование

Хеджирование рисков – защита денежных средств компании от неблагоприятных ситуаций, связанных с изменением курсов валюты.

Суть такой защиты от различных видов валютных рисков, кратко говоря, состоит в использовании на валютном рынке соглашений о фиксированной стоимости денег. Благодаря данному подходу компания не зависит от изменения валютного курса и свободно планирует свою дальнейшую работу. А результат ее работы больше не зависит от колебания курса.

Главная цель этой защиты – страхование разных видов рисков компании, связанных с валютой, за счет чего удается добиться стабильности и устойчивости ее деятельности.

Данная технология защиты предполагает работу с использованием:

- Метода валютных и многовалютных оговорок.

В экономике этот способ предполагает подписание торгового условия между сторонами сделки, по которому сумму платежа пересматривают при любом изменении курса валюты. Так компании пытаются обезопасить себя от возможных финансовых потерь. Однако риск велик даже при заблаговременном выборе для расчетов валюты с наиболее твердым курсом.

Главная трудность работы с этим принципом: не всегда удается определить, какая из валют наиболее устойчива. Особенно, если выбор стоит между двумя и более.

- Метода форвардных операций.

Это любое соглашение купли-продажи финансового инструмента, который должен быть поставлен в кратчайшие сроки.

Стороны обязаны выполнить условия договора вне зависимости от того, есть ли у них все необходимые инструменты. Поставщик защищает себя от опасного изменения курса валюты, лишая покупателя права разорвать соглашение, ведь упомянутый документ фиксирует стоимость, на которую он согласился.

Чаще всего данный метод применяется банками.

Этот прием защищает обоих участников сделки от изменения цены валюты.

Используется соглашение покупателя с продавцом, по которому первый получает валюту по установленной стоимости – на это даются ограниченные сроки, а второй передает валюту в период, обозначенный контрактом.

Данный метод наиболее распространен среди мелких фирм, для которых опасны даже небольшие риски, поэтому такие сделки на бирже происходят нечасто.

- Метода фьючерсных контрактов.

Данная технология требует подписания сторонами сделки обязательного к исполнению договора о покупке/продаже валюты.

Контракт страхуется депозитом, а значит, при нарушении условий одной из сторон придется понести убытки. Данное соглашение краткосрочное, его можно продать или купить. С его помощью предприниматели осуществляют хеджирование, защищая финансовое будущее собственного бизнеса.

Источник