- Страхование валютных рисков

- Валютные риски

- Можно ли уберечь себя и свою компанию от этих явлений?

- А как именно возможно защититься?

- Какие существуют способы страхования валютных рисков?

- Косвенная валютная оговорка

- Прямая валютная оговорка

- Мультивалютная оговорка

- Форвардные операции

- Таким образом, мы установили следующее.

- Видеосюжет о страховании валютных рисков

- Виды валютных рисков и способы управления ими

- Что такое валютные риски простыми словами

- Основные виды валютных рисков и их характеристика

- Виды валютных рисков и валютное хеджирование

Страхование валютных рисков

В XXI веке многих предпринимателей волнует проблема валютной нестабильности, которая может послужить причиной краха бизнеса.

Но существуют ли пути защиты своей организации от убытков, непосредственно связанных с этим явлением?

Начнем с того, что в наше время начал активно развиваться всеохватывающий процесс валютных рисков. Валютные риски — это положение в экономической отрасли, при котором возникает опасность валютных потерь.

Они связаны с изменением курса иностранной валюты по отношению к государственной валюте при осуществлении различного вида экономических операций, к примеру кредитных, внешних торгово-промышленных, банковских или валютных операций предприятиями или частными инвесторами.

Валютные риски

Валютные риски разделяются на две категории:

- риск убытков;

- риск упущенной выгоды.

Риск убытков включает в себя вероятность снижения стоимости экспортного контракта в валюте экспортера из-за уменьшения иностранного валютного курса к государственному или увеличения стоимости импортного контракта в результате повышения курса иностранной валюты.

- затраты, прямым образом связанные с отказом зарубежного импортера по каким-либо причинам от изготовленного товара на экспорт;

- убытки, связанные с отсутствием оплаты за поставленную продукцию и/или оказанные услуги в случае ухудшения финансового состояния, банкротства иностранного партнера или вследствие политических происшествий в соответствующем государстве;

- убытки, полученные от колебаний курса валюты платежа за период от свершения контракта до его исполнения.

Риск упущенной выгоды состоит в вероятности получения худших результатов при избрании решения страховать или не страховать валютный риск.

Можно ли уберечь себя и свою компанию от этих явлений?

Ответ твердый — да. Благо, развитие экономики и ее процессов всегда было на шаг впереди опасностей, связанных с ней.

А как именно возможно защититься?

Дело в том, что еще при первых шагах человечества на пути к эволюции экономики, а именно в средние века, лавочники и торговцы, пытаясь застраховаться от опасности неурожая, создавали контракты, в которых указывались четко сформулированные условия.

И именно эти первые операции были способны застраховать торговые сделки первых в мире предпринимателей.

С тех пор, развиваясь, появилось новое явление в экономике — хеджирование валютных рисков — страхование от вероятного колебания валютного курса.

Узнайте, что такое система страхования вкладов физических лиц и как она работает, какие вклады не подлежат страхованию.

Автомобилистам полезно прочесть ЗДЕСЬ про то, как оформить страховку автомобиля от угона.

Какие существуют способы страхования валютных рисков?

- избрание валюты внешнеторгового контракта;

- включение в контракт валютной оговорки;

- упорядочение валютной позиции по заключенным контрактам;

- использование услуг компетентных страховых организаций.

А наиболее употребляемыми методами страхования валютных рисков являются:

- валютные оговорки;

- форвардные операции.

Рассмотрим самые популярные методы более детально.

Валютная оговорка — это специальное условие контракта, в соответствии с которым сумма платежа должна быть пересмотрена в той же пропорции, в которой произойдет перемена валютного курса платежа по отношению к валюте оговорки.

Валютные оговорки согласовывают величины причитающихся платежей с переменами на валютных и товарных рынках.

Это наиболее распространенный инструмент хеджирования от валютных рисков.

Косвенная валютная оговорка

Косвенная валютная оговорка применяется в тех случаях, когда цена на товар четко установлена в одной из наиболее распространенных в международных расчетах валют.

Такими валютами являются, к примеру, доллар США, японская иена и другие. В этом случае платеж предполагается в другой денежной единице, обычно государственной валюте.

Формулировка текста подобной оговорки может быть примерно следующей:

«Цена на услугу и/или товар осуществляется в долларах США, а платеж — в японской иене. В том случае если курс доллара к иене накануне дня платежа переменится в сравнении с курсом на день установления контракта, то соответственно изменению будут подвержены и цена на товар, и сумма платежа».

Прямая валютная оговорка

Прямая валютная оговорка употребляется в тех случаях, когда валюта платежа и валюта цены равносильны, но размер суммы платежа, который указан в контракте, состоит в прямой зависимости от колебания курса валюты платежей по отношению к другой, более стабильной валюте, то есть валюте оговорки.

Прямая валютная оговорка устанавливается для сбережения покупательного свойства валюты на прежнем уровне.

«Цена на товар и платеж установлена в долларах США. При условии если на день осуществления платежа курс к японской иене на валютном рынке в Нью-Йорке будет ниже этого курса на день заключения контракта, то цена на товар и сумма платежа в долларах следственно повышаются в том же соотношении».

Мультивалютная оговорка

Еще один пункт валютных оговорок — мультивалютные оговорки.

Мультивалютными оговорками являются такие оговорки, действие которых основывается на точном изменении суммы платежа пропорционально изменению курса валюты платежа к особо подобранному набору валют.

Такой набор имеет название «валютная корзина».

Количество валюты, которое составляет ее, рассчитывается удельным весом каждой валюты, то есть стоимостью каждой валюты как отдельной самостоятельной частицы.

Зачастую таким критерием является удел экономического состояния государства в совместном валовом продукте всех государств, валюта которых состоит в корзине валют.

Другим критерием может быть валютная доля страны, участвующей в международных расчётах или среди внешнеторгового оборота.

Так как удел какого-либо государства в мировой экономике и во внешнеторговом обороте колеблется, то корзина валют временами уточняется с учётом изменений во внешнеэкономических связях страны и перемен в валютно-кредитной сфере отношений.

Прочитайте про договор личного страхования, узнайте, кто может быть страхователем.

Для производственников важная статья ЗДЕСЬ, подробная информация о страховании опасных производственных объектов.

Форвардные операции

Следующий пункт нашего списка — форвардные операции. Их суть по хеджированию валютных рисков состоит в следующем.

Форвардная валютная сделка — это сделка, придерживаясь условий которой все стороны заключают соглашение о продаже/покупке оговоренной суммы валюты с поставкой через четко указанный срок после установления сделки по курсу, зафиксированному в момент ее заключения.

Регулирование валютной позиции осуществимо только при составлении и заключении достаточно большого количества контрактов по экспорту/импорту совместно в один и тот же срок.

В случае сходства сроков платежей в одной валюте осуществляется их равновесие.

В хеджировании валютных рисков в странах ближнего и дальнего зарубежья большую роль играют банки, которые осуществляют операции по защите валютных рисков.

К примеру, немецкая торговая компания сбыла продукцию в Соединенных Штатах Америки с оплатой через полгода в долларах. Во избежание вероятных утрат в случае понижения курса доллара, фирма реализовывает хеджирование продажей будущих долларовых поступлений за марки по срочному курсу на полгода.

Если курс доллара понизился против марки, то утраты по торговому контракту компенсируются за счет прибыли от увеличения курса марки по срочной валютной сделке.

Если рассматривать еще более широкий план защиты от валютных рисков, мы сможем наблюдать список, включающий использование большого количества и других методов, выходящих за пределы официального страхования.

Все самое важное про договор имущественного страхования: основные особенности.

Большинство людей пользуется общественным транспортом. ЗДЕСЬ узнайте про страхование пассажиров в общественном транспорте.

Интересный материал посвящен страхованию антиквариата – //dom/estate/antikvariat.html

Таким образом, мы установили следующее.

Валютный риск заключается в опасности валютных потерь, которые, в свою очередь, делятся на:

- риск убытков;

- риск упущенной выгоды.

Риск убытков включает в себя:

- затраты, связанные с отказом зарубежного импортера от изготовленного на экспорт товара;

- убытки при отсутствии оплаты за поставленную продукцию и/или оказанные услуги в случае ухудшения финансового состояния, банкротства или других обстоятельств иностранного партнера;

- убытки при колебании валютного курса платежа за период от свершения контракта до его исполнения.

Поскольку с развитием экономики найдено решение проблемы валютных рисков, на сегодняшний день мы имеем перечень методов защиты себя и своей организации от этого явления.

Такие методы называются хеджированием, или, другими словами, страхованием валютного риска. Вот их перечень:

- избрание валюты внешнеторгового контракта;

- включение в контракт валютной оговорки;

- приведение в четкий порядок валютной позиции по заключенным контрактам;

- использование услуг компетентных страховых организаций;

- форвардные операции.

Таким образом, мы видим, что хеджирование (страхование) является эффективным методом защиты собственного предприятия от явления валютной нестабильности.

Видеосюжет о страховании валютных рисков

Источник

Виды валютных рисков и способы управления ими

Вопросы, рассмотренные в материале:

- На каких рынках могут возникать валютные риски

- Какие бывают виды валютных рисков

- Можно ли защитить компанию от валютных рисков

- Каковы основные методики страхования валютных рисков

- Можно ли столкнуться с валютными рисками при отсутствии деятельности на международной арене

Вопросы валютного регулирования, осуществления операций затрагивают не каждую организацию. Однако чаще всего в текущей деятельности, проектной практике любой бизнесмен как минимум один раз сталкивается с экспортно-импортными операциями. Представим, что на предприятии решили внедрить новую технологию с использованием зарубежного оборудования. В результате импорт, выполняемый на единовременной основе крупными суммами платежей, провоцирует валютные риски – руководитель проекта должен их представлять и быть готовым к ним. Поэтому далее поговорим о том, какие виды валютных рисков нужно учитывать при ведении бизнеса с импортерами.

Что такое валютные риски простыми словами

Сегодня процесс экономической глобализации затрагивает большинство стран, а значит, их экономика определенным образом зависит от изменения курсов валюты.

Безусловно, компании, не выходящие в своей работе за пределы одного государства, испытывают меньшее влияние со стороны разных видов валютных рисков. Такие фирмы иногда даже не ощущают роста импортной конкуренции в условиях продолжительного повышения курса национальной валюты.

Когда речь идет о понятии и видах валютных рисков, нужно понимать, что это потенциальная угроза убытков в результате невыгодного для компании изменения курса иностранной валюты/драгоценного металла.

Валютный риск считается одним из основных экономических показателей деятельности организации, ведущей работу на международном рынке. Дело в том, что операции с валютой серьезно сказываются на экономических итогах работы фирмы, бухгалтерской отчетности. Также речь идет об объекте применения норм российского и зарубежного законодательства в сфере налогообложения.

Поэтому сегодня предприятия все чаще применяют разные способы управления видами валютных рисков. Их источниками обычно выступают характеристики осуществления предпринимательской деятельности конкретной компанией, а также ряд других особенностей, связанных с ее работой.

Основными факторами, способными влиять на экономические результаты деятельности организации, считаются:

- пропорциональный уровень экспорта и импорта;

- степень зависимости международных операций от международных источников снабжения и объема международных продаж.

В зависимости от того, какое значение имеют эти факторы для деятельности компании, одни фирмы уделяют больше внимания финансовому результату от движения наличности при разных уровнях курсов валюты, другие – финансовому результату при конверсии валют.

Иностранная валюта может использоваться на предприятии не только для осуществления внешнеторговых операций, возможны другие виды мероприятий:

- инвестиционные;

- кредитные;

- конверсионные;

- операции на фондовых и товарных биржах.

Топ-3 статей, которые будут полезны каждому руководителю:

Основные виды валютных рисков и их характеристика

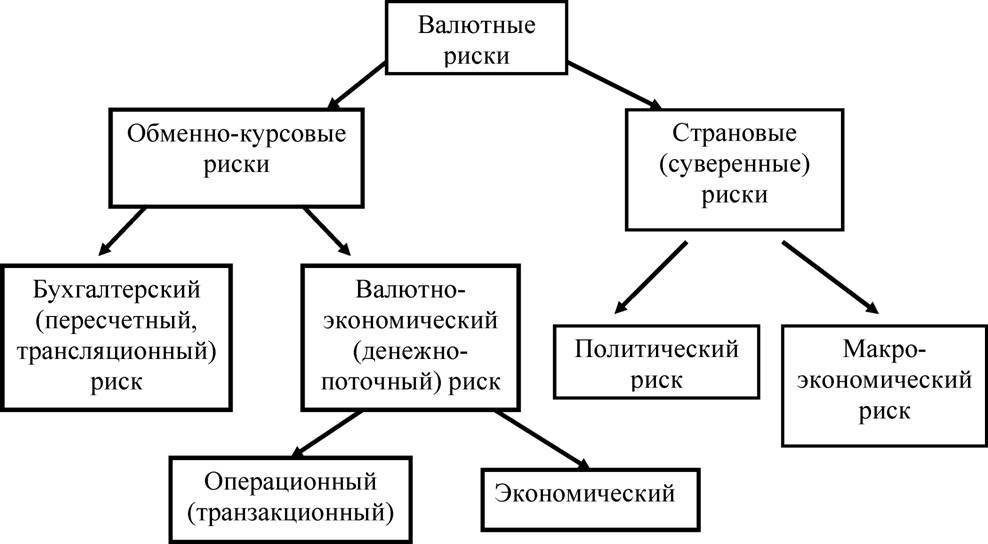

Любому бизнесмену очень важно представлять себе виды валютных рисков, их различия. Сегодня принято выделать такие риски по критерию направленности потерь:

- операционный;

- трансляционный (балансовый, бухгалтерский или расчетный);

- экономический.

Остановимся более подробно на каждом из них.

- Операционные риски.

Операция в иностранной валюте потенциально опасна, всегда есть шанс выиграть либо потерять деньги из-за разницы курсов. Чаще всего с операционными рисками приходится сталкиваться при внешнеторговых видах операций, поскольку конвертация валюты, ее покупка с целью выполнения договорных обязательств осуществляется в непредвиденных условиях. Следовательно, любой из участников может понести убытки, все зависит от того, как компания отрабатывает разные виды валютных рисков в международном бизнесе.

Трансляционные риски.

Денежные потери возможны при пересчете балансовых статей в национальную валюту. Потребность в данной операции испытывают транснациональные компании и банки в процессе объединения учетной информации. Кроме того, подготовкой консолидированного баланса занимаются специалисты фирм, обладающих зарубежными филиалами, даже просто отдельными иностранными активами. Активы и пассивы учитывают в валюте той страны, в которой они находятся. При многовалютных колебаниях более чем по одному объекту учета увеличивается вероятность внереализационных расходов.

Экономические риски.

Нередко изменения курса валюты негативно отражаются на экономике фирм, чья деятельность ведется в реальном секторе. Риски не зависят от того, осуществляет предприятие внешнеэкономическую деятельность или при изготовлении товара используются импортные компоненты. Причина рисков может быть в закупаемой технике для определенного проекта через воздействие механизма износа на экономику. Для данного вида валютных рисков оценивают изменение курса валюты в течение больших временных отрезков. Финансовое состояние компании косвенным образом связано анализируемой динамикой, имеет многоплановый характер, поэтому управление им является непростым делом.

Принято отдельно говорить о таких трех видах валютных рисков, как:

Речь идет о данном типе, если предприятие, не зная, подвергает себя риску.

В качестве примера такого вида приведем операционный риск: находящийся в США филиал отечественной фирмы, сам считающийся вероятной причиной финансовых рисков, осуществляет операции с европейской страной. Та использует для расчетов евро, из-за чего российская фирма зависит от курсов двух валют, теряя деньги при их падении.

Речь идет о риске инвестирования средств в зарубежную фирму, допустим, российским коммерческим банком.

Не зависящая от поставщиков причина значительных убытков может быть в несвоевременной доставке валюты. Так, данный вид риска способен серьезно возрасти из-за ограничений государственного уровня на вывоз и ввоз национальной валюты. Чаще всего от этого вида рисков страдают страны с неконвертируемой валютой.

- Валютно-курсовые риски.

Данный вид имеет непосредственное отношение к изменениям валютного курса и делится на три подвида:

- Аккаунтинговый – при перерасчетах колебания курса валюты сказываются на внутренней бухгалтерии фирмы, что провоцирует риски.

- Валютно-экономический – изменения курсов сказываются на финансовых потоках, если речь идет о долгосрочной перспективе.

- Контрактный – проявляется, если от изменения курса страдают конкретные сделки.

Если речь идет о менеджменте, инвестиционном проекте с применением валютных транзакций, наиболее опасен операционный валютный риск. Для борьбы с ним применяют методы, представленные в классификации способов управления.

Разные виды валютных рисков сопряжены с работой банков, бирж и других крупных структур, управляющих серьезными суммами. Большое количество видов приводит к тому, что выявить причину возникновения валютного риска становится сложно. Обвал/подъем цен бывает вызван положением валюты на внешнем и внутреннем рынках, неравномерным разделением финансов между странами и спекуляциями крупных банковских концернов.

Возможность возникновения риска во многом связана с тем, каков уровень доверия со стороны покупателей, продавцов. Это зависит от нескольких видов факторов: политический режим в стране, импортирующей финансы, уровень развития экономики, курс обмена, стабильность государства с точки зрения международных отношений.

Сократить риски можно только при помощи строгого контроля всех названных факторов. В большинстве крупных западных компаний за это отвечает отдельный специалист – он обязан отслеживать валютные риски и заботиться о безопасности компании.

Современное состояние экономики таково, что необходимо постоянно следить за любыми возможными рисками, в противном случае может произойти серьезный обвал цен на валюту, что приведет к настоящему экономическому кризису.

Специалисты создали особую классификацию, цель которой состоит в том, чтобы повысить защищенность фирмы. На ее основе выстраиваются принципы работы многих банков.

Виды валютных рисков и валютное хеджирование

Хеджирование рисков – защита денежных средств компании от неблагоприятных ситуаций, связанных с изменением курсов валюты.

Суть такой защиты от различных видов валютных рисков, кратко говоря, состоит в использовании на валютном рынке соглашений о фиксированной стоимости денег. Благодаря данному подходу компания не зависит от изменения валютного курса и свободно планирует свою дальнейшую работу. А результат ее работы больше не зависит от колебания курса.

Главная цель этой защиты – страхование разных видов рисков компании, связанных с валютой, за счет чего удается добиться стабильности и устойчивости ее деятельности.

Данная технология защиты предполагает работу с использованием:

- Метода валютных и многовалютных оговорок.

В экономике этот способ предполагает подписание торгового условия между сторонами сделки, по которому сумму платежа пересматривают при любом изменении курса валюты. Так компании пытаются обезопасить себя от возможных финансовых потерь. Однако риск велик даже при заблаговременном выборе для расчетов валюты с наиболее твердым курсом.

Главная трудность работы с этим принципом: не всегда удается определить, какая из валют наиболее устойчива. Особенно, если выбор стоит между двумя и более.

- Метода форвардных операций.

Это любое соглашение купли-продажи финансового инструмента, который должен быть поставлен в кратчайшие сроки.

Стороны обязаны выполнить условия договора вне зависимости от того, есть ли у них все необходимые инструменты. Поставщик защищает себя от опасного изменения курса валюты, лишая покупателя права разорвать соглашение, ведь упомянутый документ фиксирует стоимость, на которую он согласился.

Чаще всего данный метод применяется банками.

Этот прием защищает обоих участников сделки от изменения цены валюты.

Используется соглашение покупателя с продавцом, по которому первый получает валюту по установленной стоимости – на это даются ограниченные сроки, а второй передает валюту в период, обозначенный контрактом.

Данный метод наиболее распространен среди мелких фирм, для которых опасны даже небольшие риски, поэтому такие сделки на бирже происходят нечасто.

- Метода фьючерсных контрактов.

Данная технология требует подписания сторонами сделки обязательного к исполнению договора о покупке/продаже валюты.

Контракт страхуется депозитом, а значит, при нарушении условий одной из сторон придется понести убытки. Данное соглашение краткосрочное, его можно продать или купить. С его помощью предприниматели осуществляют хеджирование, защищая финансовое будущее собственного бизнеса.

Источник

Узнайте, что такое система страхования вкладов физических лиц и как она работает, какие вклады не подлежат страхованию.

Узнайте, что такое система страхования вкладов физических лиц и как она работает, какие вклады не подлежат страхованию. Прочитайте про договор личного страхования, узнайте, кто может быть страхователем.

Прочитайте про договор личного страхования, узнайте, кто может быть страхователем. Все самое важное про договор имущественного страхования: основные особенности.

Все самое важное про договор имущественного страхования: основные особенности.