- Укажите способы учетной политики от которых зависит величина финансового результата

- 5.6. Учетные способы регулирования величины финансовых результатов в бухгалтерской отчетности

- Читайте также

- 6.8. Раскрытие информации о финансовых вложениях, займах и кредитах, резервах и других объектах в бухгалтерской отчетности

- 53. Состав бухгалтерской отчетности

- 21. Аудит бухгалтерской отчетности

- 101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности

- 3.2. Понятие финансовых результатов. Порядок формирования финансовых результатов в бухгалтерском учете

- 3.3. Отражение финансовых результатов в бухгалтерской отчетности

- 4.1. Требования, предъявляемые к бухгалтерской отчетности. Состав, варианты формирования бухгалтерской отчетности. Этапы формирования бухгалтерской отчетности

- 2.1. Анализ системы нормативного регулирования бухгалтерского учета финансовых результатов

- 5.5. Раскрытие дополнительной информации о финансовых результатах в бухгалтерской отчетности

- 1.4. Ошибки в бухгалтерской отчетности

- Глава 4. Особенности отражения финансовых вложений в бухгалтерской отчетности

- X Публичность бухгалтерской отчетности

- 35. Аудит бухгалтерской отчетности

- 64. Искажения бухгалтерской отчетности

- 16.3. Способы государственного регулирования ценообразования

Укажите способы учетной политики от которых зависит величина финансового результата

1.3. Организация учетной политики предприятия

В Российской Федерации термин «учетная политика предприятия» впервые был закреплен в 1992 году в Положении о бухгалтерском учете и отчетности в РФ, а широкое применение получил после выхода первого стандарта по бухгалтерскому учету «Учетная политика предприятия» ПБУ 1/94 (28.07.94 N 100).

Вариант перевода с английского словосочетания «accountig policies», применяемого в документах, издаваемых Комитетом по международным стандартам бухгалтерского учета.

Учетная политика организации — принятая организацией совокупность способов ведения бухгалтерского учета, включающих первичное наблюдение, стоимостное измерение, текущую группировку и итоговое обобщение фактов хозяйственной деятельности. Существенными признаются способы ведения бухгалтерского учета, без знания о применении которых заинтересованными пользователями бухгалтерской отчетности невозможна достоверная оценка финансового положения, движения денежных средств или финансовых результатов деятельности организации.

Учетная политика должна обеспечивать:

— полноту отражения в бухгалтерском учете всех факторов хозяйственной деятельности (требование полноты);

— своевременное отражение фактов хозяйственной деятельности (требование своевременности);

— большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности);

— отражение в бухгалтерском учете факторов хозяйственной деятельности исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования (требование приоритета содержания перед формой);

— тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца (требование непротиворечивости);

— рациональное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации (требование рациональности).

К способам ведения бухгалтерского учета, принятым при формировании учетной политики организации и подлежащим раскрытию в бухгалтерской отчетности, относятся способы амортизации основных средств, нематериальных и иных активов, оценки производственных запасов, товаров, незавершенного производства и готовой продукции, признания прибыли от продажи продукции, товаров, работ, услуг и другие способы.

Состав и содержание подлежащей раскрытию в бухгалтерской отчетности информации об учетной политике организации по конкретным вопросам бухгалтерского учета устанавливаются соответствующими положениями по бухгалтерскому учету.

Существенные способы ведения бухгалтерского учета подлежат раскрытию в пояснительной записке, входящей в состав бухгалтерской отчетности организации за отчетный год. Промежуточная бухгалтерская отчетность может не содержать информацию об учетной политике организации, если в последней не произошли изменения со времени составления годовой бухгалтерской отчетности за предшествующий год, раскрывшей учетную политику.

Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации. При этом утверждается:

— рабочий план счетов бухгалтерского учета;

— формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности;

— порядок проведения инвентаризации активов и обязательств организации;

— методы оценки активов и обязательств;

— порядок контроля за хозяйственными операциями.

При формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету. Если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из настоящего и иных положений по бухгалтерскому учету.

Например, налогоплательщики признают расходы для целей налогообложения либо по методу начисления, либо по кассовому методу. Порядок признания расходов необходимо закрепить в учетной политике для целей налогообложения прибыли. В случае если налогоплательщик не утвердил в учетной политике для целей налогообложения метод признания доходов и расходов, должен применяться общеустановленный метод — метод начисления. Один из методов признания доходов и расходов, принятый налогоплательщиками, применяется как к доходам, так и к расходам организации. Также необходимо иметь в виду, что кассовый метод могут применять не все налогоплательщики. Порядок и условия применения данных методов признания доходов и расходов установлен ст. 271 — 273 Налогового кодекса РФ (Приложения 5 и 6).

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны не реже одного раза в три года проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка. Инвентаризации подлежит все имущество организации (основные средства, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства и прочие финансовые активы) независимо от его местонахождения и все виды финансовых обязательств.

Кроме того, инвентаризации подлежат производственные запасы и другие виды имущества, не принадлежащие организации, но числящиеся в бухгалтерском учете (находящиеся на ответственном хранении, арендованные, полученные для переработки), а также имущество, не учтенное по каким-либо причинам.

Инвентаризация имущества производится по его местонахождению и материально-ответственному лицу.

Периодичность проведения инвентаризации определяется руководителем организации, за исключением случаев обязательной инвентаризации.

Проведение инвентаризации обязательно:

— при смене материально-ответственных лиц;

— при выявлении фактов хищения, злоупотребления или порчи;

— в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

— в других случаях, предусмотренных законодательством Российской Федерации.

Выявленные в результате инвентаризации излишки приходуются, а неоправданные недостачи возмещаются в установленном порядке виновными лицами.

В Приложении 7 приведен общий порядок проведения инвентаризации на предприятии.

Принятая организацией учетная политика подлежит оформлению соответствующей организационно-распорядительной документацией (приказами, распоряжениями и т.п.) организации.

Изменение учетной политики должно быть обоснованным и оформляться в соответствующем порядке. Изменение учетной политики организации может производиться в случаях:

— изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;

— разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации;

— существенного изменения условий деятельности. Существенное изменение условий деятельности организации может быть связано с реорганизацией, сменой собственников, изменением видов деятельности и т.п.

Изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты деятельности организации, подлежат обособленному раскрытию в бухгалтерской отчетности. Информация о них должна, как минимум, включать: причину изменения учетной политики; оценку последствий изменений в денежном выражении; указание на то, что включенные в бухгалтерскую отчетность за отчетный год соответствующие данные периодов, предшествующих отчетному, скорректированы.

Содержание приказа об учетной политике предприятия, а также требования и критерии ее формирования приведены в Приложении 8.

Источник

5.6. Учетные способы регулирования величины финансовых результатов в бухгалтерской отчетности

5.6. Учетные способы регулирования величины финансовых результатов в бухгалтерской отчетности

В настоящее время при рассмотрении вопросов организации бухгалтерского учета и бухгалтерской отчетности в организациях получил широкое распространение термин «учетная политика». Под учетной политикой организации понимается принятая ей совокупность способов ведения бухгалтерского учета. При формировании учетной политики организация имеет право выбрать один из нескольких, допускаемых законодательством Российской Федерации, способов ведения бухгалтерского учета. Порядок формирования учетной политики регламентируется Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98).

Значение учетной политики в последнее время существенно возросло. Учетная политика превратилась в реальный инструмент управления организацией, на ее основе осуществляется финансовое и налоговое планирование деятельности организации, что позволяет существенно снижать налоговое бремя, повышать гибкость, оперативность и эффективность принимаемых управленческих решений.

В то же время кроме аппарата управления организацией, формирующего учетную политику, есть и другая сторона применения ее аспектов – внешние пользователи бухгалтерской отчетности. Они должны понимать, что все результатные показатели, и в первую очередь показатели финансовых результатов, представленные в бухгалтерской отчетности, следует воспринимать через понимание алгоритмов их расчета.

Проблемам взаимосвязи величины финансовых результатов и методологических норм и методических процедур бухгалтерского учета посвящен ряд научных работ. Среди них выделяются работы Э. С. Хендриксена и М. Ф. Ван Бреды и Я. В. Соколова. В работе американских авторов рассмотрены проблемы представления показателей прибыли в бухгалтерской отчетности через анализ различных концепций прибыли (1.93, с. 203–230). В свою очередь, Я. В. Соколовым проанализированы возможные методологические приемы, прямо или косвенно влияющие на величину финансовых результатов (1.84, с. 462–470).

Эта проблема по существу центральная во всей системе бухгалтерского учета. Речь идет не только о его технократическом развитии. Здесь затрагиваются и морально-этические проблемы, связанные с манипуляцией сознания пользователей бухгалтерской отчетности. Более того, возможное использование всего набора элементов учетной политики, формирующих величину финансовых результатов, вступает в противоречие с основополагающей целью всего бухгалтерского учета – формирование полной, достоверной и нейтральной информации по отношению ко всем группам пользователей. Даже всевозможные способы дополнительного раскрытия информации не решат эту проблему, так как раскрывать эту информацию необходимо относительно одного общепризнанного, пусть и на основе профессионального суждения, варианта формирования данных, которого на данном этапе развития бухгалтерского учета нет.

Масштабность проблемы такова, что вопросам ее изучения посвятит свои труды не одно поколение экономистов, и не только их. Поэтому мы ограничим свое исследование рамками действующего нормативного регулирования бухгалтерского учета, применение которого уже сейчас позволяет оказывать воздействие на величину финансовых результатов деятельности организации.

Анализ способов ведения бухгалтерского учета, с точки зрения формирования величины финансовых результатов в бухгалтерской отчетности, позволяет подразделить их на две противоположные основные группы:

способы, увеличивающие финансовый результат;

способы, уменьшающие финансовый результат.

Поэтому при определении своей учетной политики руководству организации следует четко разделять элементы способов ведения бухгалтерского учета по степени их влияния на формирование финансового результата в бухгалтерском учете и бухгалтерской отчетности.

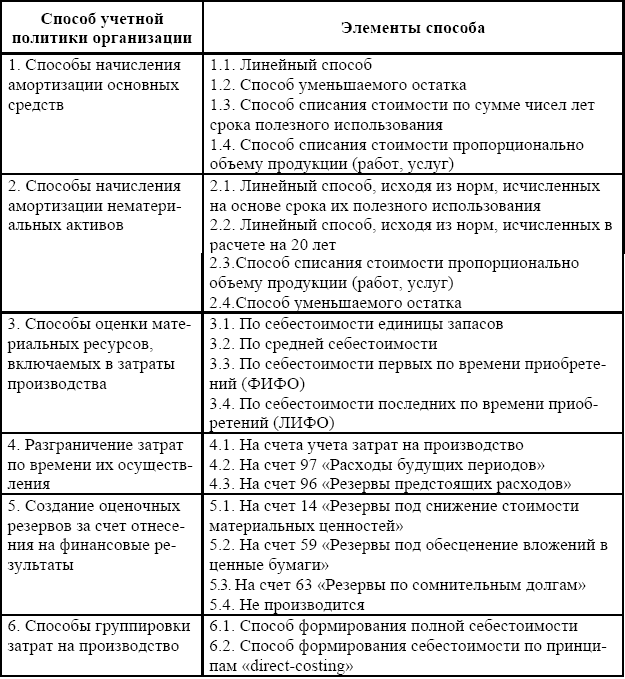

К способам учета и их элементам, влияющим на величину финансовых результатов в бухгалтерском учете, относятся следующие (табл. 5.6).

Способы ведения бухгалтерского учета и их элементы, влияющие на величину финансовых результатов по правилам бухгалтерского учета

Не вдаваясь в подробности применения указанных способов учетной политики, что вывело бы нас за рамки излагаемой темы, рассмотрим подробнее каждый из них только с целью выбора таких сочетаний элементов, которые позволяют сформировать в бухгалтерском учете и бухгалтерской отчетности как максимальный, так и минимальный финансовый результат отчетного года.

Наибольшее количество элементов из каждого способа ведения бухгалтерского учета предусмотрено нормативным регулированием для амортизируемых объектов.

Для амортизируемых объектов особое значение при рассмотрении данного вопроса может иметь способ списания стоимости таких объектов пропорционально объему продукции (работ, услуг). Этот способ дает наиболее точное сопоставление затрат на приобретенный амортизируемый объект с доходами, получаемыми от его эксплуатации в течение отчетного периода, при следующих условиях: срок полезного использования объекта непосредственно определяется количеством выпущенных при его участии единиц продукции, фактор морального износа не оказывает существенного влияния, а объем выпуска продукции в штуках надежно измеряется. Поэтому если предположить, что приобретение амортизируемых объектов осуществляется под интенсивную производственную программу организации, то теоретически возможен вариант, при котором рассматриваемый способ начисления амортизации обеспечит резкое увеличение затрат отчетного периода и такое же снижение величины финансовых результатов.

Таким образом, способ уменьшаемого остатка, так же как и способ списания стоимости по сумме чисел лет срока полезного использования в первый год своего применения резко увеличит расходы по обычным видам деятельности организации и тем самым снизит прибыль, исчисляемую по правилам ведения бухгалтерского учета. В то же время линейный способ обеспечит равномерное перенесение стоимости объектов основных средств на указанные расходы организации.

Из разрешенных нормативным регулированием способов начисления амортизации нематериальных активов наибольшее влияние на величину финансовых результатов оказывает способ ее начисления, исходя из сроков полезного использования, и способ уменьшаемого остатка. Методика расчета амортизации способом уменьшаемого остатка аналогична одноименному способу начисления амортизации для основных средств. Можно утверждать, что это один из ускоренных способов амортизации, так как в первые годы эксплуатации объект нематериальных активов амортизируется интенсивнее. Применение вышеназванных способов обеспечивает увеличение затрат и уменьшение финансового результата.

Предлагаемые действующим нормативным регулированием бухгалтерского учета и бухгалтерской отчетности способы оценки материальных ресурсов, включаемых в расходы по обычным видам деятельности, также оказывают существенное влияние на величину финансовых результатов.

Проведенный анализ указанных выше способов оценки показывает, что при использовании метода ФИФО величина финансового результата будет существенно выше, чем при использовании двух других способов. В условиях инфляционной экономики ведение учета с использованием метода ЛИФО приведет к меньшему уровню прибыли, поскольку в себестоимость продукции войдут последние из приобретенных, наиболее дорогостоящие материалы. Использование способа средней себестоимости обеспечивает более равномерное включение материальных затрат в себестоимость изготавливаемой продукции.

В целях равномерного включения предстоящих расходов в издержки производства организация может создавать резервы на предстоящую оплату отпусков, выплату ежегодного вознаграждения по итогам работы за год, ремонт основных средств, производственные затраты по подготовительным работам в связи с сезонным характером производства и ряд других резервов, предусмотренных законодательством Российской Федерации. Наиболее существенным с точки зрения влияния на финансовые результаты, на наш взгляд, является вопрос о создании резерва на ремонт основных средств.

Порядок отнесения затрат на счет «Расходы будущих периодов» или на счет «Резервы предстоящих расходов» обеспечивает равномерное их включение в расходы производства без значительного влияния на финансовые результаты. В то же время порядок отнесения затрат на ремонт основных средств на счета учета затрат на производство в момент проведения ремонта резко увеличивает расходы организации в отчетном периоде и тем самым вызывает снижение величины финансового результата этого отчетного периода.

Резервирование средств может осуществляться и за счет отнесения сумм на уменьшение финансовых результатов. Создание таких резервов может преследовать две цели. Первая цель – уточнение сумм оборотных активов, под которые они создаются, т. е. для формирования у пользователей бухгалтерской информации реального представления о стоимости активов, отраженных в бухгалтерской отчетности. Вторая цель – создание дополнительных (по сравнению с обычным порядком ведения деятельности) финансовых ресурсов. Это обусловлено тем, что то или иное событие может произойти в будущем (неоплата контрагентом поставленной продукции, неожиданные потери от падения ценных бумаг). Все это обусловливает целесообразность, а в некоторых ситуациях и необходимость создания резервов. Такие резервы получили название оценочных резервов.

Наиболее востребованным на практике является резервирование сумм под сомнительные долги, осуществляемое на счете «Резервы по сомнительным долгам». Это объясняется тем, что данный резерв выполняет обе указанные выше цели. Кроме уточнения суммы дебиторской задолженности созданный резерв служит средством погашения невостребованных в срок долгов, а нормы законодательства по налогообложению прибыли в уставленных пределах принимают к учету расходы, послужившие источником созданного резерва, при формировании налогооблагаемой базы.

Резервы под обесценение вложений в ценные бумаги создаются под потенциальное обесценение собственных вложений в ценные бумаги и учитываются на счете «Резервы под обесценение вложений в ценные бумаги». С помощью данного резерва в бухгалтерском балансе формируется реальная стоимость финансовых вложений в ценные бумаги на основе их учетной стоимости.

Организации могут создавать резервы под снижение стоимости сырья, материалов, топлива, незавершенного производства, готовой продукции, товаров и т. п. Необходимость создания таких резервов диктуется правилами оценки ресурсов в обороте, представляемых в бухгалтерской отчетности. Согласно этому правилу запасы материалов и иных аналогичных средств в обороте подлежат отражению в бухгалтерском балансе по наименьшей из двух оценок: фактической себестоимости приобретения (заготовления) или цене возможной продажи (рыночной). Для обобщения информации о резервах под снижение стоимости средств в обороте применяется счет «Резервы под снижение стоимости материальных ценностей».

Общим для указанных счетов является то, что резервы, учитываемые на них, создаются за счет отнесения сумм резервов на прочие расходы организации. Тем самым суммы, учтенные на счетах рассматриваемых резервов, уменьшают величину финансовых результатов отчетного периода. Соответственно отказ от использования в учетной политике оценочных резервов увеличивает сумму конечного финансового результата на сумму возможных резервов.

На современном этапе развития бухгалтерского учета финансовых результатов вопросы о способах признания затрат и, соответственно, их оценки, оказывающие влияние на величину финансовых результатов, приобретают все более важное значение. Наибольшее значение в этой ситуации приобретают разрешенные нормативным регулированием способы формирования себестоимости. Как уже указывалось выше при рассмотрении аспектов оценки конечного финансового результата, признание расходов с помощью способа «direct-costing» позволяет увеличить расходы отчетного периода и тем самым снизить сумму финансового результата. Соответственно, признание расходов на основе способа формирования полной себестоимости выпускаемой продукции (работ, услуг) увеличивает сумму финансового результата.

Кроме самих способов ведения бухгалтерского учета, влияющих на величину финансовых результатов, существенное значение имеет отчетный период их формирования, за который представляется бухгалтерская отчетность. Очевидно, что в зависимости от периода совершения хозяйственной операции значения финансовых результатов в промежуточной и годовой отчетности будут существенно различаться. Наиболее резкие изменения значений финансовых результатов будут представлены в промежуточной отчетности.

Таким образом, в зависимости от выбора конкретных элементов из каждого способа ведения бухгалтерского учета и периода отражения в бухгалтерской отчетности напрямую зависит величина формируемого финансового результата, исчисленного по правилам ведения бухгалтерского учета. Используя проведенный анализ, можно составить алгоритм сочетаний элементов, выбранных из рассмотренных способов ведения бухгалтерского учета, позволяющих сформировать как максимальную, так и минимальную величину финансового результата первого отчетного года (табл. 5.7. При формировании сочетаний элементов использованы номера элементов таблицы 5.6).

Таким образом, у аппарата управления организации появляется реальная возможность в зависимости от своих целей и задач воздействовать на показатели финансовых результатов, представляемых в бухгалтерской отчетности. Например, организации, активно ищущей инвестора или кредитора, выгодно представить результаты своей финансово-хозяйственной деятельности в наиболее благоприятном свете, т. е. показать в бухгалтерской отчетности, ориентированной на внешнего пользователя, как можно более высокие показатели нераспределенной (чистой) прибыли. В подобной ситуации использование в организации бухгалтерского учета алгоритма максимального значения может оказаться для организации предпочтительным.

Сочетание элементов, позволяющих сформировать как максимальную, так и минимальную величину финансового результата

Следует отметить, что выбор системы описанных принципов алгоритмов формирования финансовых результатов, как правило, не используется на практике. Однако это не означает, что их знание не понадобится бухгалтеру-практику или потенциальному пользователю бухгалтерской отчетности. Реформирование системы бухгалтерского учета в Российской Федерации ведет к тому, что все это будет необходимо либо в самом ближайшем будущем, либо несколько позже, но не в столь уж отдаленной перспективе.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

6.8. Раскрытие информации о финансовых вложениях, займах и кредитах, резервах и других объектах в бухгалтерской отчетности

6.8. Раскрытие информации о финансовых вложениях, займах и кредитах, резервах и других объектах в бухгалтерской отчетности Сведения об основных видах долгосрочных и краткосрочных финансовых вложений на начало года и конец отчетного периода, изменении за период (вкладах в

53. Состав бухгалтерской отчетности

53. Состав бухгалтерской отчетности Все предприятия (юридические лица) должны составлять на основе первичных данных синтетического и аналитического учета бухгалтерскую отчетность. Она состоит из следующих форм:1) бухгалтерский баланс (форма № 1);2) отчет о прибылях и

21. Аудит бухгалтерской отчетности

21. Аудит бухгалтерской отчетности Аудиторская деятельность –?это предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей.Аудит осуществляется в

101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности

101. Использование финансовых коэффициентов в процессе анализа бухгалтерской (финансовой) отчетности Расчет финансовых коэффициентов – один из наиболее известных и часто используемых приемов анализа финансовой отчетности.Финансовые коэффициенты находят наиболее

3.2. Понятие финансовых результатов. Порядок формирования финансовых результатов в бухгалтерском учете

3.2. Понятие финансовых результатов. Порядок формирования финансовых результатов в бухгалтерском учете В соответствии с планом счетов показатели «чистая прибыль» и «нераспределенная прибыль» формируются на разных счетах бухгалтерского учета.[30] Чтобы узнать величину

3.3. Отражение финансовых результатов в бухгалтерской отчетности

3.3. Отражение финансовых результатов в бухгалтерской отчетности О составе бухгалтерской отчетности и правилах ее заполнения речь пойдет в главе 4, пока же необходимо описать важнейшие механизмы фиксации в балансе финансовых результатов. Отображение в балансе прибыли не

4.1. Требования, предъявляемые к бухгалтерской отчетности. Состав, варианты формирования бухгалтерской отчетности. Этапы формирования бухгалтерской отчетности

4.1. Требования, предъявляемые к бухгалтерской отчетности. Состав, варианты формирования бухгалтерской отчетности. Этапы формирования бухгалтерской отчетности Бухгалтерская отчетность отражает факты хозяйственной жизни, имевшие место в прошлом, и все же бухгалтерам и

2.1. Анализ системы нормативного регулирования бухгалтерского учета финансовых результатов

2.1. Анализ системы нормативного регулирования бухгалтерского учета финансовых результатов В настоящее время действует обширный перечень нормативных актов, оказывающих влияние на учет и состав финансовых результатов. Степень их значимости по влиянию на организацию

5.5. Раскрытие дополнительной информации о финансовых результатах в бухгалтерской отчетности

5.5. Раскрытие дополнительной информации о финансовых результатах в бухгалтерской отчетности Эволюция бухгалтерского учета в нашей стране сопровождалась изменением подходов к формированию информации. В условиях командно-административных способов управления

1.4. Ошибки в бухгалтерской отчетности

1.4. Ошибки в бухгалтерской отчетности Ошибки при составлении бухгалтерской отчетности приводят к искаженному представлению о реальном состоянии дел в организации, влияют на результаты анализа ее финансового положения и вводят в заблуждение заинтересованных

Глава 4. Особенности отражения финансовых вложений в бухгалтерской отчетности

Глава 1. Основные моменты учета участником (акционером) вкладов в уставный капитал Капитал – одна из наиболее часто используемых в финансовом управлении экономических категорий.Капитал – это базис формирования предприятия. Чтобы предприятие начало свою деятельность,

X Публичность бухгалтерской отчетности

X Публичность бухгалтерской отчетности 42. Бухгалтерская отчетность является открытой для пользователей – учредителей (участников), инвесторов, кредитных организаций, кредиторов, покупателей, поставщиков и др. Организация должна обеспечить возможность для

35. Аудит бухгалтерской отчетности

35. Аудит бухгалтерской отчетности Аудиторская деятельность – это предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей.Аудит осуществляется в

64. Искажения бухгалтерской отчетности

64. Искажения бухгалтерской отчетности Искажения бухгалтерской отчетности – это неверное отражение и представление данных в бухгалтерской отчетности в связи с нарушением со стороны персонала экономического субъекта установленных нормативными документами РФ правил

16.3. Способы государственного регулирования ценообразования

16.3. Способы государственного регулирования ценообразования Ценапредставляет собой денежное выражение стоимости товара. Разновидностью цены является тариф– цена на оказываемые услуги и выполняемые работы. В юридической литературе цена рассматривается как

Источник