- Начислен транспортный налог (бухгалтерские проводки)

- Раскрытие понятия транспортного налога

- Как начисляется транспортный налог

- Начисление транспортного налога: проводки

- Налоговый учет транспортного налога

- Итоги

- Как рассчитать транспортный налог в 1С:ERP

- 1. Транспортный налог в 1С. Налоговая ставка и льготы

- 2. Расчет и начисление транспортного налога в 1С

- 3. Отражение расходов по плате системы «Платон» в ERP Управление предприятием 2.4

- 4. Справка-расчет в 1С:ERP Управление предприятием 2.4

- 5. Декларация по налогу в системе 1С Предприятие 8 ERP

- Настройка проводки для отражения транспортного налога в 1С

- Установка способа отражения расходов

- Назначение регистра

- Способы создания

- Порядок заполнения полей

- Действует с

- Переключатель Для всех основных средств

- Переключатель Для основного средства

- Основное средство

- Переключатель Для всех организаций

- Переключатель Для организации

- Организация

- Настройка отражения расходов

- См. также:

- Похожие публикации

- Карточка публикации

- Добавить комментарий Отменить ответ

Начислен транспортный налог (бухгалтерские проводки)

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ).

Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена за юрлицами. Несмотря на то, что с налога за 2020 год для организаций отменена сдача деклараций по транспортному налогу, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц), считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. При этом месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2020, то транспортный налог за 2020 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2020 года, а у продавца — по март 2020 года включительно.

Образец платежного поручения по транспортному налогу для организаций и детальную инструкцию по его заполнению вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Начисление транспортного налога: проводки

Согласно ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 № 33н) транспортный налог считается расходом по обычному виду деятельности. Как именно он будет показан в учете, связано с тем, где используется транспорт.

В общем случае транспортный налог отражается в учете такими проводками:

- Дт 20, 23, 25, 26, 44 Кт 68 — начислен налог или аванс по нему;

- Дт 68 Кт 51 — осуществлена оплата налога.

Если же единицу транспорта используют в деятельности, не связанной с основной, начисление налога по нему отражается в прочих расходах (п. 11 ПБУ 10/99). В данном случае в бухучете это будет выглядеть так: Дт 91.2 Кт 68.

Не забудьте правильно оформить первичные документы, прежде чем сделать записи в учете. Справка бухгалтера — это тот документ, в котором отражается налог или начисленный аванс по нему.

Как именно будет отражаться в учете данный налог, плательщику обязательно следует указать в учетной политике.

О последних изменениях в документе, регулирующем основные вопросы формирования бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Теперь перейдем к ЕНВД. Сразу отметим, что с 01.01.2021 данный налоговый режим отменен, поэтому приведенные далее положения актуальны до 01.01.2021.

Итак, при ЕНВД размер вмененного налога не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ЕНВД и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ЕНВД — вмененный налог уменьшить нельзя.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ЕНВД, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ЕНВД. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

О разделении расходов при одновременном применении УСН и ЕНВД читайте в материале «Порядок раздельного учета при УСН и ЕНВД».

Итоги

Самостоятельное исчисление транспортного налога уходит в прошлое и для юрлиц. Но они продолжат вести учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

Источник

Как рассчитать транспортный налог в 1С:ERP

В статье рассматриваются особенности расчета и формирование необходимых форм отчетности транспортного налога для юридических лиц в рамках прикладного решения 1С:ERP Управление предприятием 2.4.

Сумма транспортного налога в 1С исчисляется отдельно по каждому транспортному средству и уплачивается по месту регистрации ТС. Это связано с тем, что для разных транспортных средств установлены различные налоговые ставки, налоговые базы; у них может быть разная дата и место регистрации, льготы и прочие нюансы.

Поэтому необходимым условием для расчета транспортного налога в 1С является наличие в системе по каждому объекту налогообложения документа Регистрация транспортных средств.

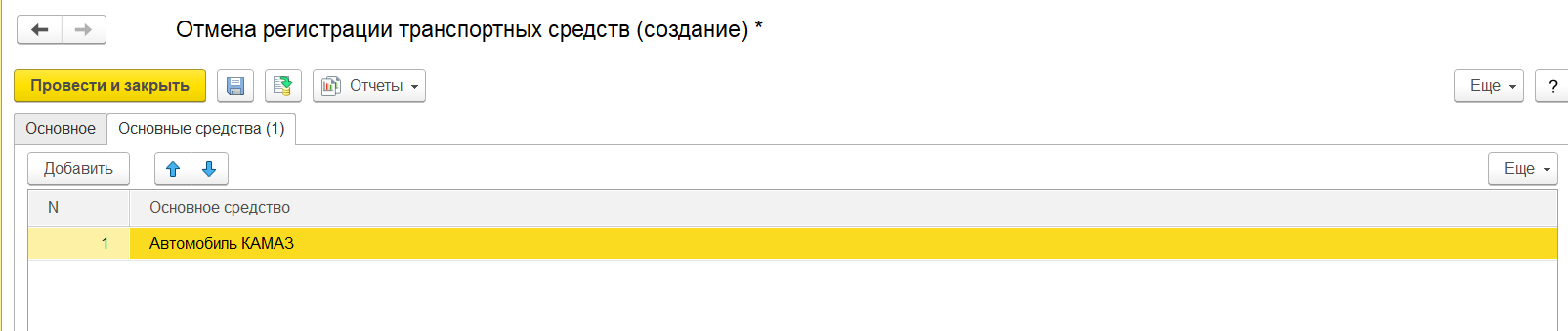

Для прекращения расчета транспортного налога в 1С следует оформить документ Отмена регистрации транспортных средств.

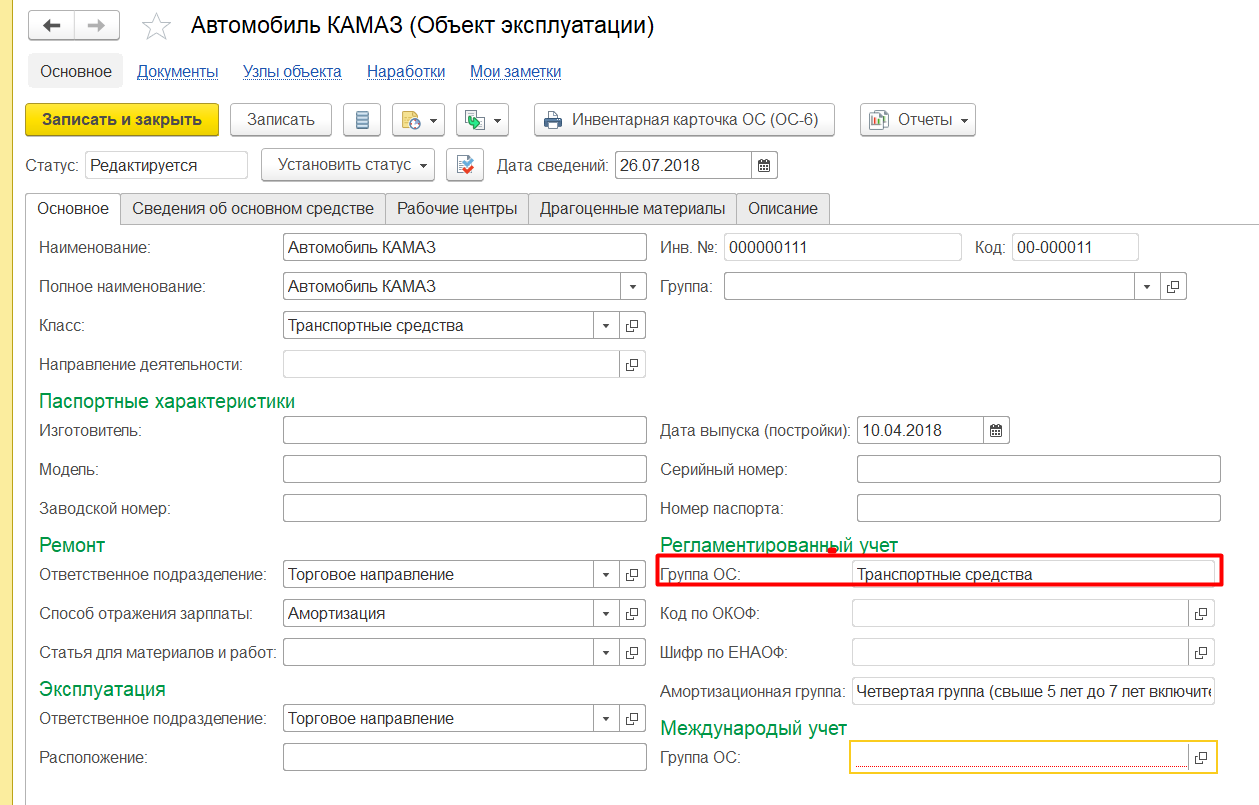

Признак отнесения объектов основных средств к движимому имуществу выбирается в Справочнике Основные Средства поле Группа учета ОС. Справочник в 1С:ERP Управление предприятием 2 выбирается из раздела Внеоборотные активы.

Рис.1. Выбор Группы учета ОС.

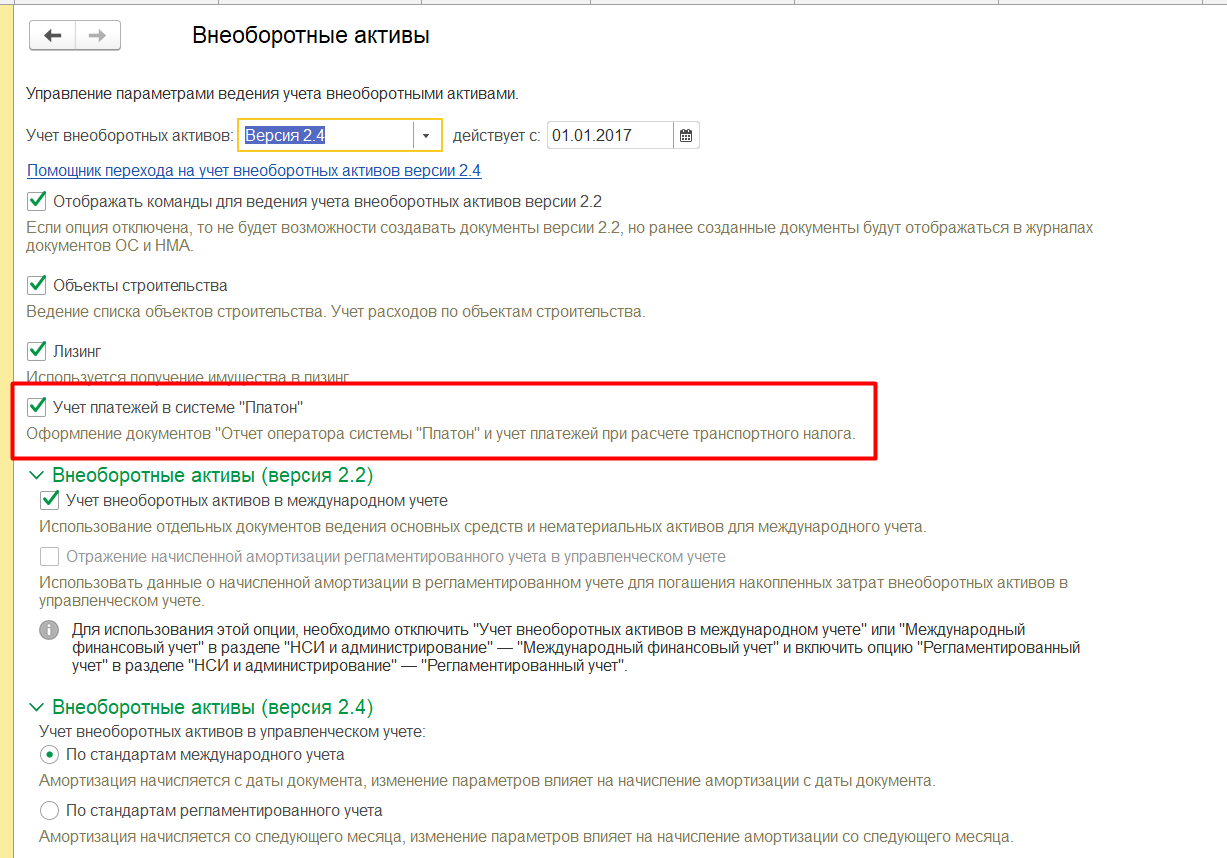

Если по транспортному средству производится оплата по системе «Платон», то в отношении данного ТС налогоплательщик имеет право применить вычет. Для возможности отражения расходов по плате «Платон» и применения вычета по транспортному налогу, в 1С:ERP необходимы следующие действия:

1) Включить опцию Администрирование –Внеоборотные активы- Учет платежей в системе «Платон».

Рис. 2. Администрирование учет платежей в системе «Платон»

2) В карточке основного средства указать, что оно зарегистрировано в системе «Платон».

Рис. 3. Вид карточки основного средства.

1. Транспортный налог в 1С. Налоговая ставка и льготы

В системе ставки указываются по каждому объекту налогообложения в документе Регистрация транспортных средств (Внеоборотные активы – Основные средства – Документы по ОС).

Новый документ создается с помощью кнопки «Создать» журнала «Документы по основным средствам».

Рис. 4. Вид шапки журнала «Документы по основным средствам»

В всплывающем окне выбираем документ «Регистрация транспортных средств». Кнопкой «Создать» создается новый документ «Регистрация транспортных средств» и устанавливается налоговая ставка объекта налогообложения.

Рис. 5. Установка налоговой ставки.

Рис.6. Регистрация транспортных средств.

Статья расхода для транспортных средств, по которой будет отображаться налог, указывается на закладке Отражение расходов документа Регистрация транспортных средств (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС).

Способ задается таблицей распределения по подразделениям, статьям и аналитикам в пропорции указанной коэффициентами.

Рис. 7. Задание способа расхода по налогу для транспортного средства.

При необходимости способ отражения расходов можно изменить, используя документ Изменение способа отражения имущественных расходов (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС).

Рис.8. Изменение способа отражения имущественных налогов. Закладка Объект эксплуатации

Рис.9. Изменение способа отражения имущественных налогов. Закладка Отражение расходов.

Если по уже зарегистрированному транспортному средству есть льгота или особый порядок налогообложения, то требуется оформить еще один документ Регистрация транспортных средств, указав необходимые данные и дату начала действия льготы.

Рис.10. Установка льготы по объекту налогообложения.

Важно правильно указать дату, с которой льгота или особый порядок налогообложения применяется. В случае отмены или изменения данных необходимо ввести дополнительную запись. (В данной статье льгота по транспортному налогу не рассматривается).

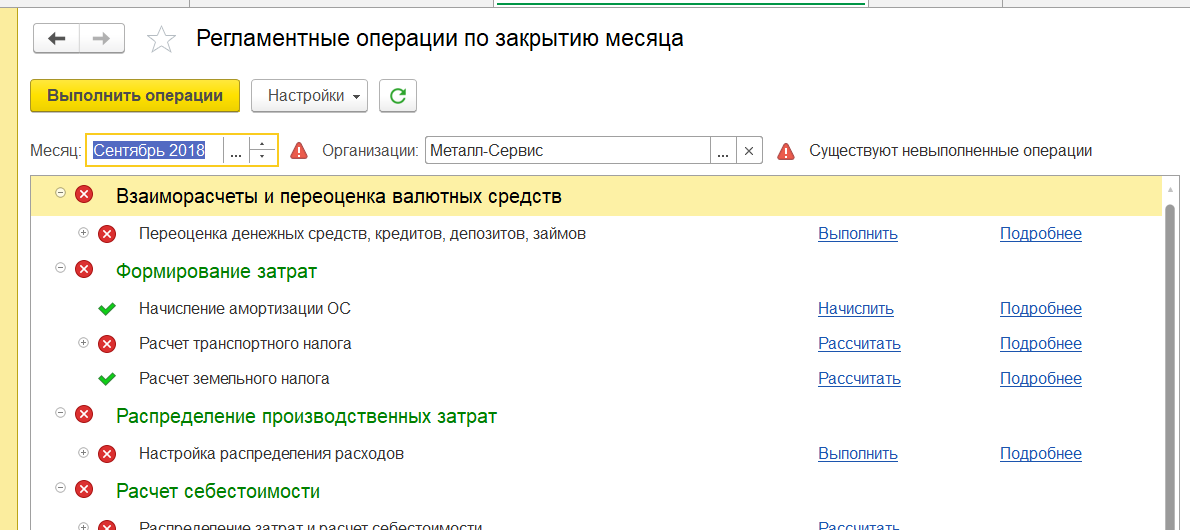

2. Расчет и начисление транспортного налога в 1С

Расчет налога и формирование бухгалтерских проводок происходит автоматически при Закрытии месяца и выполнении одноименной Регламентной операции в последнем месяце налогового периода, т.е в декабре.

Рис.11 Расчет транспортного налога.

Если в регистре Порядок уплаты авансов по налогам (Справочник Организации – закладка Учетная политика и налоги – Порядок уплаты авансов по налогам) имеются записи, в которых указано, что по налогу уплачиваются авансовые платежи, то в перечень операций закрытия месяца в последнем месяце квартала (март, июнь, сентябрь) добавляется операция по расчету налога.

Рис.12. Использование авансов по налогу.

Рис.13. Расчет налога при наличии авансов.

Результаты расчета записываются в регистр Расчет транспортного налога.

Рис.14. Регистр Расчет транспортного налога.

Бухгалтерские проводки формируются автоматически при наличии суммы к уплате.

Рис.15. Бухгалтерские проводки по налогу.

Для прекращения расчета налога необходимо внести запись в регистр сведений Регистрация транспортных средств, указав соответствующую дату, используя документ Отмена регистрации транспортных средств (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС).

Рис.16. Отмена регистрации транспортных средств.

3. Отражение расходов по плате системы «Платон» в ERP Управление предприятием 2.4

Для отражения расходов по системе «Платон» применяется специальный документ «Отчет оператора системы «Платон» (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС)

Рис. 17. Закладка «Основное» документа «Отчет оператора системы «Платон»

Рис. 18. Закладка «Транспортные средства» документа «Отчет оператора системы «Платон»

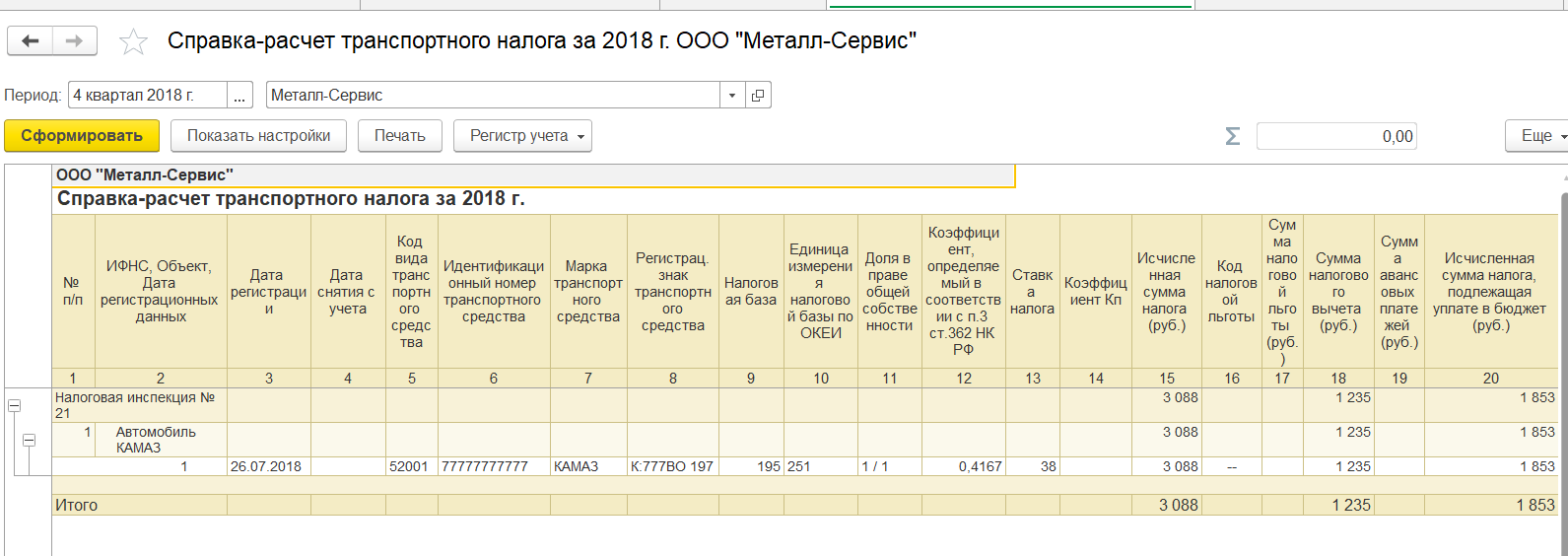

4. Справка-расчет в 1С:ERP Управление предприятием 2.4

После выполнения Регламентной операции по расчету налога доступно формирование Справок-расчетов (Регламентированный учет – Бухгалтерский и Налоговый Учет – Справки-расчеты).

Рис.19. Справка-расчет транспортного налога.

5. Декларация по налогу в системе 1С Предприятие 8 ERP

Рассчитанные суммы используются для заполнения Налоговой декларации (Регламентированный учет – 1С-Отчетность – Регламентированные отчеты).

Источник

Настройка проводки для отражения транспортного налога в 1С

Рассмотрим настройку счета затрат и аналитики для автоматического начисления транспортного налога в базе. Вы узнаете:

- на каком счете правильно учитывать затраты по транспортному налогу;

- какие существуют способы отражения расходов и где они настраиваются;

- по какой строке декларации по налогу на прибыль его показывают;

- о назначении и особенностях заполнения регистра Способы отражения расходов по налогам .

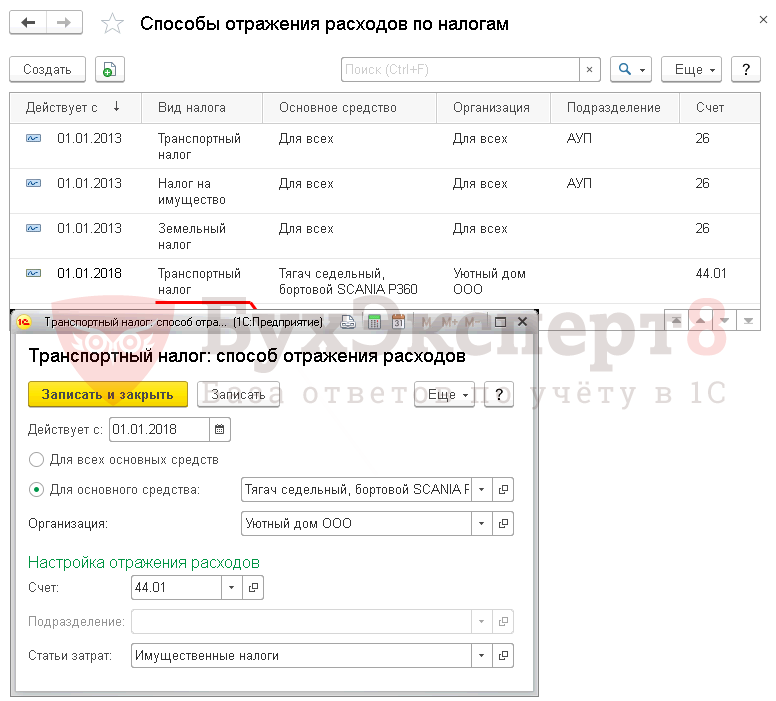

Установка способа отражения расходов

В 1С для хранения информации о способе отражения затрат по начисленному транспортному налогу используется регистр сведений Способы отражения расходов по налогам .

Назначение регистра

Регистр сведений Способы отражения расходов по налогам используется для определения способа отражения расходов на имущественные налоги:

- налога на имущество,

- земельного налога,

- транспортного налога.

В нашей статье мы рассмотрим транспортный налог и будем обращаться к нему как к регистру сведений Транспортный налог: способ отражения расходов или Способы отражения расходов — именно такое название отображается на его форме и будет привычно пользователю.

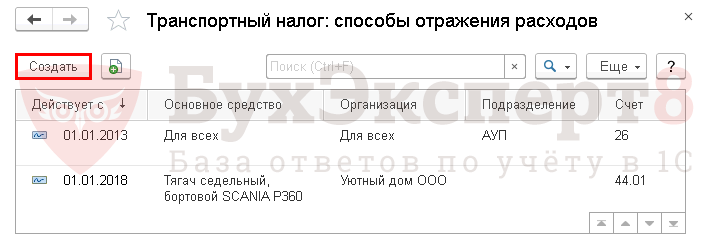

Способы создания

Способ отражения расходов на уплату транспортного налога устанавливается в разделе:

Получите понятные самоучители 2021 по 1С бесплатно:

- Главное — Настройки — Налоги и отчеты — вкладка Транспортный налог — ссылка Способы отражения расходов ;

- Справочники — Налоги — Транспортный налог — ссылка Способы отражения расходов .

Его можно задать:

- для всех организаций;

- для всех основных средств по организации;

- для определенного основного средства.

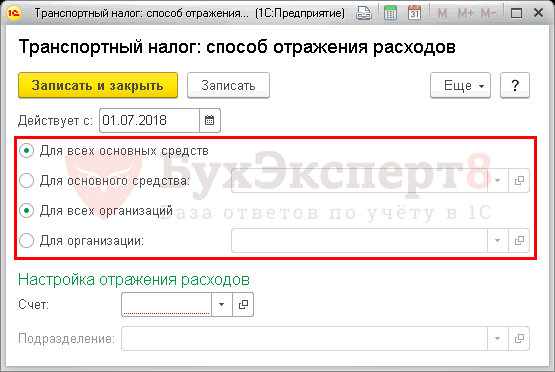

Для создания новой записи по регистру Способы отражения расходов нажмите на кнопку Создать и укажите в поле Действует с дату, с которой начинают действовать новый способ отражения расходов.

Порядок заполнения полей

Действует с

В поле Действует с указывают, с какой даты применяется способ отражения расходов на транспортный налог и платежи «Платон».

Переключатель Для всех основных средств

Если переключатель Для всех основных средств установлен, то способ отражения расходов задается для всех основных средств в базе.

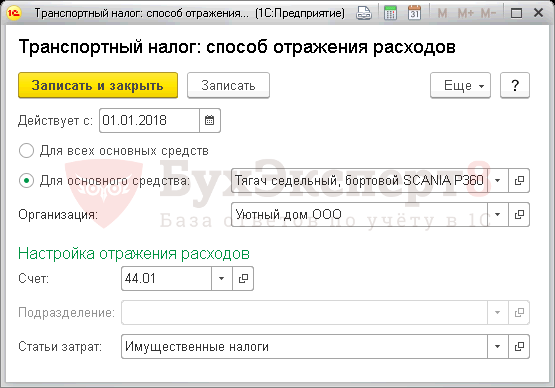

Переключатель Для основного средства

Если переключатель Для основного средства установлен, то способ отражения расходов задается для указанного основного средства.

Основное средство

В поле Основное средство устанавливается наименование основного средства, по которому действует данный способ отражения расходов. Поле доступно для редактирования, если установлен переключатель Для основного средства .

Переключатель Для всех организаций

Если переключатель Для всех организаций установлен, то способ отражения расходов задается один для всех организаций в базе.

Переключатель Для организации

Если переключатель Для организации установлен, то способ отражения расходов задается только для указанной организации.

Организация

В поле Организация устанавливается наименование Организации, по которой действует данный способ отражения расходов. Поле доступно для редактирования, если установлен переключатель Для организации .

Настройка отражения расходов

- В поле Счет указывается счет затрат, по дебету которого будет начисляться транспортный налог, а также платежи «Платон», если транспортное средство зарегистрировано в этой системе.

Счет устанавливается в зависимости от того, где используется транспортное средство, по которому начислен транспортный налог:

- Если для основной деятельности, то транспортный налог относится к расходам по обычным видам деятельности и отражается на счетах затрат 20, 23, 25, 26, 44 (п. 5 ПБУ 10/99).

- Если не в основной деятельности, а, например, сдано в аренду, то налог относится к прочим расходам и отражается на счетах 91.02 (п. 11 ПБУ 10/99).

- В поле Подразделение выбирается подразделение из одноименного справочника, к которому относятся затраты. Доступно, если предусмотрен учет затрат по подразделениям.

По налогу на прибыль суммы транспортного налога включаются в состав косвенных расходов (прочие расходы) и отражаются в составе налогов и сборов по стр. 041 Листа 02 Приложения N 2 PDF (пп. 1 п. 1 ст. 264 НК РФ, п. 7.1 Порядка заполнения налоговой декларации по налогу на прибыль организаций, утв. Приказом ФНС РФ от 19.10.2016 N ММВ-7-3/572@).

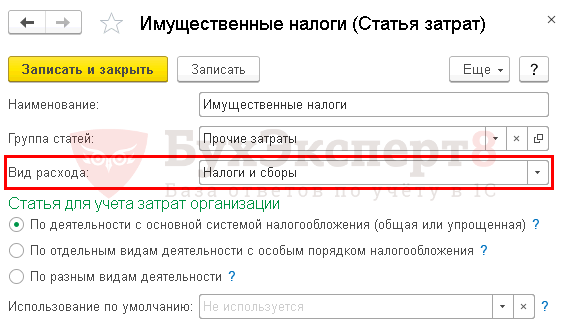

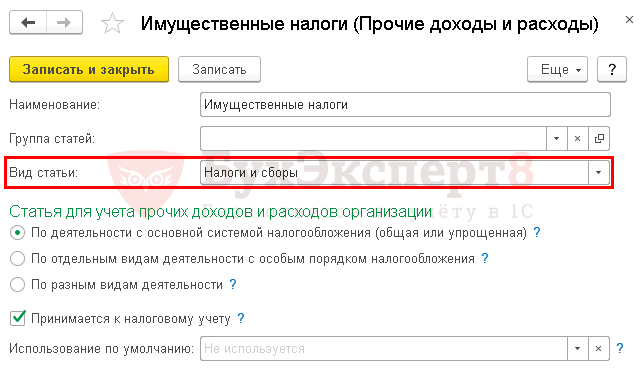

Для того чтобы затраты по транспортному налогу верно отразились в отчетности по налогу на прибыль, необходимо, чтобы статья затрат имела Вид расхода Налоги и сборы, т. е.:

- Если в поле Счет выбраны счета 20, 23, 25, 26, 44, то статья затрат в справочнике Статья затрат может быть оформлена.

- Если в поле Счет выбран счет 91.02, то статья затрат в справочнике Прочие доходы и расходы может быть оформлена.

Данная статья затрат указывается только для учета транспортного налога. При отражении платы «Платон» статья затрат в проводках документа учета платежей в «Платон» автоматически очищается.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Определение повышающего коэффициента для расчета транспортного налога по «дорогим» автоРассмотрим особенности определения повышающего коэффициента для «дорогих» авто и установки.

- Расчет транспортного налога 2019 для разных случаевУ вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Размещен перечень дорогих авто для расчета транспортного налога за 2020 годМинпромторг опубликовал на своем сайте список легковых машин средней стоимостью.

- Настройки транспортного налога для 2020 в 1СУ вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Настройки по тр.налогу / Регистр Транспортный налог / Регистры тр.налога |

| Объекты / Виды начислений: | Счет 68.07 — Транспортный налог |

| Последнее изменение: | 15.11.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(4 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Алгоритм альтернативного перехода на ФСБУ 6/2020 «Основные средства» в 1С

Изменения в 2021 году, о которых нужно знать бухгалтеру

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

Большое Спасибо! Очень полезная рубрика Новое за 5 минут. Кратко все новости, а если нужно больше — полезные ссылки. Спасибо.

Источник