- Искусственная кредиторская задолженность предприятия: схемы и методы их выявления

- Искусственная кредиторская задолженность предприятия, основные признаки

- Искусственная кредиторская задолженность предприятия: Мотивы и порядок обжалования заявлений о включении в реестр требований кредиторов

- Кроме этого, настораживать должны и такие маркеры, как:

- Фидуциарные отношения в банкротстве

- Искусственная кредиторская задолженность как способ сохранить имущество при банкротстве. Обоснованность требований в деле о банкротстве

- Анализ дебиторской и кредиторской задолженности

- Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

- Анализ дебиторской и кредиторской задолженности на примере

Искусственная кредиторская задолженность предприятия: схемы и методы их выявления

Известно, что дела о банкротстве возникают не на пустом месте, а из конфликта интересов кредитора и должника. Но бывает и так, что ситуация приобретает детективный оттенок.

Чтобы получить контроль над процедурой банкротства, некоторые должники вступают в умышленный сговор с кредиторами. Как выявить недобросовестных граждан? И какие меры воздействия к ним могут применяться на практике?

Искусственная кредиторская задолженность предприятия, основные признаки

Представим себе должника в преддверии банкротства. Гражданин, судорожно спасает «всё, что нажито непосильным трудом» от неминуемого взыскания в порядке конкурсного производства. Самый простой путь – найти хорошо знакомую фирму, составить с ней документ, подтверждающий задолженность перед ней, и направить эту компанию в суд с заявлением о признании «искусственного» должника банкротом. Да, при этом не забыть указать подконтрольного арбитражного управляющего. Если забыли, тоже не беда. На собрании кредиторов можно успеть большинством голосов назначить нужную кандидатуру. Всё, теперь руки у бенефициаров должника развязаны, а мошенническая схема запущена.

Но это пример простейшей схемы, которую всё чаще и судам, и добросовестным кредиторам удаётся выявить ещё на начальном этапе. Поэтому хитрые должники и «свои» кредиторы идут дальше и создают более сложные схемы. Количество участников увеличивается, цепочка событий становится всё запутаннее, но смысл остаётся прежним – все действующие лица находятся под полным контролем бенефициара должника.

Так должник заключает договор с известной ему компанией, намеренно не исполняет по этому соглашению платёжные обязательства, а затем передаёт ей в счёт долга ценные бумаги, например, вексель. Компания продаёт этот вексель другой компании. В результате новации, то есть перевода долга по векселю в заёмное обязательство, теперь уже вторая компания официально становится искусственным кредитором, занимая центральное место в реестре требований кредиторов при процедуре банкротства.

Искусственная кредиторская задолженность предприятия: Мотивы и порядок обжалования заявлений о включении в реестр требований кредиторов

Суд обязан в полном объеме проверить обоснованность включения той или иной задолженности в реестр требований кредиторов.

Отсутствие первичной документации по сделке или её экономического обоснования являются первыми побудительными мотивами для оспаривания сомнительных заявлений, поданных в суд кредиторами.

Кроме этого, настораживать должны и такие маркеры, как:

Также рекомендую прочитать эту статью

Напоминаем должнику о появлении долга

О чем статья? О возможных вариантах эффективно напомнить должнику о необходимости оплаты долга. Кому и чем будет полезна? Тем, кто столкнулся с возможными

- отсутствие материально-технических возможностей кредитора для полного исполнения обязательств по договору (например, недостаток персонала или техники);

- отсутствие данных по сделке в бухгалтерской отчётности предприятия, бухгалтерская отчётность имеет отрицательные индикаторы или отсутствует вовсе;

- номинальный характер контрагента (адрес регистрации компании – массовый, в руководящем составе – номинальные лица либо стороны договора с признаками аффилированности);

- сделка с должником не относится к основному виду деятельности компании – кредитора.

Все участвующие в деле о банкротстве лица руководствуются тем порядком обжалования заявлений кредиторов о включении в реестр требований, который установлен Законом о несостоятельности (банкротстве) и разъяснён Постановлением Пленума ВАС от 22.06.2012 г. № 35 «О некоторых процессуальных вопросах, связанных с рассмотрением дел о банкротстве». Возражения на заявления должны быть обоснованными и составлены с указанием всех вызвавших подозрения обстоятельств дела.

Бывает так, что по объективной причине кто-либо из кредиторов, арбитражный управляющий или уполномоченный орган не имели возможности участвовать в суде первой инстанции. В таких ситуациях закон тоже стоит на защите их интересов. Срок может быть восстановлен и передан на новое рассмотрение апелляционным судом по правилам первой инстанции.

Вопрос пресечения действий недобросовестных кредиторов один из важнейших при процедуре банкротства. Получите бесплатную консультацию по всем вопросам банкротств у профессионалов прямо сейчас!

Понравилась статья? Расскажи об этом друзьям

Основатель антикризисной юридической компании «Рыков групп»

Специализации: антикризисное управление и банкротство крупных предприятий и организаций; управление проблемными активами; взыскание дебиторской задолженности, деятельность коллекторов; субсидиарная ответственность по обязательствам должника.

Источник

Фидуциарные отношения в банкротстве

Искусственная кредиторская задолженность как способ сохранить имущество при банкротстве. Обоснованность требований в деле о банкротстве

Ключевой момент для должника в процедуре банкротства – максимально сохранить имущество. Должники идут на разные способы обмана добросовестных кредиторов с единственной целью – оставить свое имущество при себе. Для этого создаются искусственные задолженности со знакомыми кредиторами, которые становятся либо самыми крупными кредиторами, либо попадают в очередь первыми, получая по итогам распределения значительную часть имущества должника, которым он сам продолжает пользоваться.

Одна из таких схем была выявлена судом.

Фабула дела

С требованием о включении в реестр конкурсных кредиторов Борковских А.К. обратилась Морозюк Н.С., которая приобрела у должника долю в праве собственности на жилой дом. Регистрация перехода права собственности не состоялась ввиду записи в ЕГРН об аресте и запрете совершать действия в отношении дома. Покупателем была внесена предоплата стоимости доли, в отсутствие регистрации перехода права покупатель потребовала вернуть денежные средства, но ей пришлось столкнуться с банкротством продавца.

История проста только на первый взгляд, в обычной ситуации суд наверняка включил бы требования в реестр. Однако судом было установлено, что Морозюк является профессиональным риелтором, которая не могла не знать о наличии ареста и при этом перевела полную предоплату. Также было выявлено отсутствие реального движения денежных средств между счетами продавца и покупателя.

Учитывая совокупность доказательств, суд пришел к выводу об отказе в удовлетворении требований.

Судебный акт: постановление АС Западно-Сибирского округа от 08.10.2018 по делу № А46-16633/2016 [Ф04-3336/2018].

Выводы суда:

1. Суд обязан проверить обоснованность требований в деле о банкротстве вне зависимости от наличия или отсутствия возражений должника относительно требований. При достаточности доказательств о факте существования задолженности и ее размере требования могут быть признаны обоснованными.

2. Не доказана экономическая целесообразность приобретения предмета договора купли-продажи. Морозюк заключила ряд договоров купли-продажи ликвидной недвижимости, которую ей удалось быстро реализовать. Указанный факт позволил суду сделать вывод о профессиональности заявителя в сфере риелторских отношений: наличие углубленных знаний о состоянии рынка и о средних ценах на схожие объекты. При этом она могла учесть явно негативные характеристики приобретаемого объекта.

3. Не доказана выплата денежных средств по договору. Заявитель ссылается на подпись продавца о получении денежных средств на странице договора. При этом не представлено доказательств оприходования денежных средств продавцом. Кроме того, суд должен оценить, были ли средства потрачены должником.

4. В суде апелляционной инстанции было установлено наличие фидуциарных отношений между покупателем и продавцом, что предполагает наличие общих экономических интересов. Указанные факты объясняют намерение сторон создать видимость задолженности с целью противостояния основному крупному кредитору должника.

Комментарии:

1) Подробная проверка судом всей цепочки событий, связанных с возникновением требования кредитора, претендующего на включение в реестр, связана с необходимостью защитить интересы добросовестных кредиторов. В случае, если суд будет оценивать представленные доказательства формально, он может упустить отсутствие реальных отношений между кредитором и должником.

2) В определении суда апелляционной инстанции довольно подробно раскрыта цепочка фактов, свидетельствующих о знакомстве участников договора. Стоит отметить, что договор был трехсторонним, заявителю и второму покупателю были проданы в общей сложности 9/10 частей в праве собственности.

3) Было установлено, что между участниками договора сложились дружеские отношения, суд расценил это как заинтересованность и возможность влиять на факт заключения сделки и преднамеренное введение третьих лиц в заблуждение относительно реальной цели договора.

4) Особо стоит отметить факт оценки судом профессиональной занятости заявителя. При этом суд не учел аргумент заявителя о том, что с покупателем они проживают в разных регионах, не имеют никаких общих интересов. При наличии большого объема типовых сделок по перепродаже недвижимости заявитель наверняка знала, как осуществлять проверку объекта, чему стоит уделять внимание, и могла предположить, что сделка по покупке арестованного имущества является рискованной.

5) При всей рискованности действий заявитель не побоялась внести предоплату в размере более чем пять миллионов рублей, при этом должна была осознавать, что сделка может не состояться по причине отказа в регистрации и предоплату придется возвращать. Такой подход свидетельствует скорее о халатности, и не характеризует заявителя как добросовестного кредитора.

В случае, если Ваш судебный спор или иной спор, договорная работа или любая другая форма деятельности касается вопросов, рассмотренных в данном или ином нашем материале, рекомендуем проверить и убедиться, что Ваша правовая позиция соответствует последним изменениям практики и законодательству.

Мы будем рады оказать Вам юридическую помощь по поводу минимизации юридических рисков и имеющимся возможностям. Мы постараемся найти решение, подходящее именно для Вас.

Звоните по телефону +7 (383) 310-38-76 или пишите на адрес info@vitvet.com .

Наша юридическая компания оказывает различные юридические услуги в разных городах России (в т.ч. Новосибирск, Томск, Омск, Барнаул, Красноярск, Кемерово, Новокузнецк, Иркутск, Чита, Владивосток, Москва, Санкт-Петербург, Екатеринбург, Нижний Новгород, Казань, Самара, Челябинск, Ростов-на-Дону, Уфа, Волгоград, Пермь, Воронеж, Саратов, Краснодар, Тольятти, Сочи).

Галина Короткевич, партнер. Люблю кофе, всякие вкусняшки, банкротные дела и корпоративное право. Пишу статьи, ищу интересную информацию и предлагаю способы ее практического использования. Верю, что благодаря качественной юридической аналитике клиенты приходят к юридической фирме, а не наоборот. Согласны? Тогда давайте дружить на Facebook.

Источник

Анализ дебиторской и кредиторской задолженности

Анализ дебиторской и кредиторской задолженности

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Методика анализа дебиторской и кредиторской задолженности (ДЗ и КЗ)

Сразу оговоримся: финансовый анализ – это всегда некое усреднение и обобщение:

- во-первых, расчет индикаторов проводится либо за целый период (допустим, год), либо на две его крайние даты. Характеристика состояния конкретного дня прячется где-то внутри;

- во-вторых, цифры коэффициентов и реальная жизнь – не всегда одно и то же. Предприятие с абсолютно ликвидным балансом может не заплатить поставщику вовремя. Тогда как контрагент с неидеальными показателями закроет долг в оговоренный день.

И еще момент: ДЗ и КЗ включают не только остатки по расчетам с покупателями и поставщиками. Там еще находятся работники, учредители, бюджет, внебюджетные фонды и т.д. В статье же сделаем бóльший упор на первых. Под ДЗ и КЗ в рамках данного материала будем понимать, прежде всего, не вообще всю их величину, а ту часть, которая приходится на покупателей/заказчиков, поставщиков/подрядчиков.

Для изучения системы расчетов понадобятся:

- остатки ДЗ и КЗ;

- информация о просроченных, списанных и обеспеченных долгах;

- показатели, которые инициируют появление задолженности. Это доходы и расходы.

На схеме показали, где взять нужные цифры. А еще предлагаем скачать Excel-файл. Введите в отмеченные ячейки исходные данные, и он сам рассчитает показатели из статьи.

.png)

Рисунок 1. Финансовый анализ дебиторской и кредиторской задолженности: информационная основа

Этапы анализа предлагаем такие:

- изучение структуры ДЗ и КЗ;

- сравнение остатков ДЗ и КЗ промеж собой;

- оценка динамики;

- расчет оборачиваемости.

Этап 1. Анализ структуры дебиторской и кредиторской задолженности

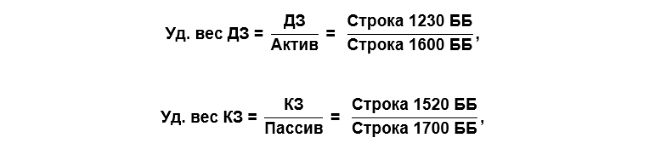

Самый простой способ узнать об особенностях системы расчетов у контрагента – определить удельные веса ДЗ и КЗ в валюте баланса по простым формулам:

де ББ – бухгалтерский баланс.

Норматива для значений нет. Зато есть обычная логика, которая подсказывает: слишком большие величины – это плохо:

- когда существенная часть актива складывается из долгов дебиторов, то велик риск не получить имущество вовремя (деньги от покупателя по отсроченным долгам или ресурсы от поставщика по выданным авансам);

- если велика доля кредиторки в пассиве, то повышается вероятность попасть в долговой коллапс. За ним может последовать банкротство.

От общей структуры в балансе переходим к оценке состава самих долгов. Вспомним, какими они бывают.

Таблица 1. Виды задолженности

Долго- и краткосрочные

· В финансовой отчетности водораздел по сроку проходит на 12 месяцах. Все, что свыше, относится к долгосрочным долгам.

· Заметьте, речь не идет о просрочке. Это значит, что задолженность с договоренностью о погашении через 2 месяца, которую просрочили на 1,5 года, все равно останется краткосрочной.

· В балансе нет специальных строк для долгосрочных ДЗ и КЗ. Те, что показываются во II и V разделах, считаются краткосрочными по умолчанию. Организация должна сама вводить подобные статьи, если у нее есть «долгие» средства в расчетах и обязательства

Текущие и просроченные

· Если ДЗ и КЗ не закрыты в договорной срок, то они становятся просроченными.

· В балансе эти суммы не увидеть. Ищите их в пояснениях. Приказ Минфина РФ «О формах бухгалтерской отчетности организаций» рекомендует для них таблицы 5.2 и 5.4. Однако предприятия вправе иначе раскрыть данные значения

Обеспеченные и без обеспечения

· Залог, поручительство и банковская гарантия – то, что формирует обеспечение долга по ГК РФ. А еще по бухгалтерским правилам к ним относятся выданные и полученные векселя. Вероятность погашения обеспеченной задолженности увеличивается, значит, ее качество растет.

· Суммы приводятся в таблице 8 пояснений к балансу и отчету о финансовых результатах

Сомнительные и безнадежные

· Термины применяются к ДЗ. Логично, ведь в своих долгах сомневаться не будешь, и теряет надежду на их получение кто-то другой.

· Сомнительная – это просроченная и ничем необеспеченная ДЗ. Сюда же причисляется текущая, по которой высока вероятность неполучения средств вовремя. К безнадежной относится с истекшим сроком исковой давности.

· По первой создается резерв по сомнительным долгам. Он минусует ее суммы из балансовой строки. Вторая списывается на прочие расходы. Выходит, в балансе нет ни той, ни другой.

· Приводятся в столбцах таблицы 5.1 пояснений. Сомнительная – там, где величина резерва. Безнадежная – в колонке «Списание на финансовый результат»

Идеальная ситуация – это лишь краткосрочные и текущие долги, да еще с обеспечением. Очевидно, такое бывает крайне редко. Поэтому, чтобы оценить отклонение от идеала и всю сложность ситуации с расчетами на предприятии, считайте долю задолженности:

- долгосрочной. По ДЗ – крайне негативное явление, ведь организация, по сути, добровольно выводит из своего оборота средства на срок свыше 12 месяцев. По КЗ – напротив, мечта. Отыскать поставщика/подрядчика, который позволит пользоваться ресурсами и расплачиваться за них через год, – весьма сложная задача;

- просроченной. Она еще хуже долгосрочной, ведь означает срыв договоренности о времени платежа или поставки. Когда ее много, то это значит: дела с расчетной дисциплиной на предприятии хромают;

- необеспеченной. Текущая необеспеченная – нормально. Просроченная необеспеченная – плохо, ведь тогда нет гарантий возврата средств в оборот. Жаль только, что зачастую из финансовой отчетности не узнать, под какие именно долги получены залоги, поручительства и банковские гарантии. Это так еще и потому, что стандартный вариант раскрытия информации в пояснениях из приказа Минфина РФ не предполагает отслеживание подобного момента;

- безнадежной. Такая ДЗ – прямые финансовые потери предприятия в виде уменьшения прибыли до налогообложения и чистой. А еще показатель отсутствия претензионно-исковой работы в отношении нерасплатившихся вовремя контрагентов. Конечно, если списывается долг организации-банкрота, то тут мало что сделаешь. А когда в прочие расходы уходит задолженность с истекшим сроком исковой давности от контрагента, который продолжает существовать, то это свидетельство несогласованной работы бухгалтерии и юристов.

По итогам первого этапа анализа рассчитываются девять удельных весов. Смотрите перечень на схеме. С их помощью можно значительно продвинуться в понимании характера расчетов внутри исследуемой компании.

.png)

Рисунок 2. Показатели первого этапа анализа

Этап 2. Сравнительный анализ дебиторской и кредиторской задолженности

Выражается в одной формуле. Вот такой:

Соотношение КЗ и ДЗ = КЗ / ДЗ ≈ 1,1.

Ее логика проста: хорошо, когда обязательства самой организации больше, чем долги перед ней. В идеале примерно на 10%. Корректный расчет предполагает исключение из числителя и знаменателя просроченных сумм.

Предприятия, работающие по такой схеме, умело пользуются ресурсами контрагентов. Получают от них материальные ценности, работы и услуги и при этом выторговывают отсрочку платежа бóльшую, нежели предоставляют своим покупателям. Обычно это характеристика эффективной системы расчетов потенциального партнера. Правда, эффективной, прежде всего, для него самого.

Этап 3. Анализ динамики дебиторской и кредиторской задолженности

На данном этапе предлагаем рассчитать темпы роста для ДЗ и КЗ, а затем сравнить их:

- друг с другом;

- с относительным изменением валюты баланса;

- с темпом роста выручки для ДЗ;

- с темпом роста денежных расходов для КЗ.

Напомним, как рассчитывается темп роста:

Рассмотрим, о чем расскажут полученные цифры.

Тр ДЗ и КЗ. Здесь работает та же логика, что на предыдущем этапе. Если в числе долгов нет просроченных, то превалирующий рост кредиторки по сравнению с дебиторкой – положительная характеристика.

Тр ДЗ, активов и выручки. Выше уже отмечали: дебиторская задолженность в активах – неотъемлемый, но не самый желательный элемент. Поэтому если ее прирост обгоняет увеличение имущества, то доля отсроченных (иначе – выведенных из оборота) средств растет.

Чтобы понять возможные причины ситуации, сравните также Тр для ДЗ и выручки. Когда они примерно равны, то увеличение/уменьшение долгов дебиторов связано с ростом/снижением продаж компании. Если же дебиторка существенно обгоняет выручку, значит, дело в изменении схемы расчетов с контрагентами. Организация стала предоставлять отсрочку покупателям/заказчикам на более долгий период. Ну или еще вариант: увеличились объемы выданных авансов поставщикам и подрядчикам. Они ведь тоже находятся в ДЗ.

Тр КЗ, пассивов и неденежных расходов. Про оптимальное соотношение кредиторки и пассива определенно не скажешь. С одной стороны, ее превышающий рост по сравнению с источниками говорит, что оборот предприятия увеличивается за счет средств чужого бизнеса. Это хорошо. С другой, возникает вопрос: а точно ли это не начало будущего краха – невозможности разобраться с целой горой долгов и последующее банкротство?

Поэтому дополнительно обращайте внимание на долю просроченной задолженности. Если ее изменение согласуется с динамикой общей суммы КЗ, то, по сути, ситуация остается подконтрольной. Это так даже при значимом росте кредиторки.

А еще сравнивайте темпы роста КЗ и неденежных расходов, чтобы понять, менялось ли что-то в расчетах с поставщиками и подрядчиками. Здесь появляется вопрос: почему неденежных? Потому что в расходах значимую часть может занимать амортизация. За нее не надо никому платить. Исключите ее из вычислений, и сравнение станет корректнее.

Логика сопоставления цифр остается такой же, как для Тр ДЗ и выручки. Если темпы роста КЗ и неденежных расходов примерно равны, значит, существенных изменений не было. Отсрочка от поставщиков предоставляется в том же объеме. Если расходы обгоняют, то контрагенты стали менее лояльными и сократили период для постоплаты.

Как использовать информацию данного этапа при выборе потенциального партнера? Возможные выводы смотрите в таблице.

Таблица 2. Выводы о контрагенте по динамике ДЗ и КЗ

Значительный рост ДЗ

У возможного партнера могут начаться проблемы с деньгами. Это так называемая техническая неплатежеспособность, когда организации много кто должен, но на данный момент денег для оплаты своих счетов нет

Организация, вероятнее всего, предоставляет отсрочку платежа покупателям. Можно попробовать выторговать выгодные условия оплаты по факту поставки

Значительный рост КЗ

Полная аналогия написанного выше. Только причина ситуации иная. Обязательства предприятия уже велики. Ваша компания в очереди кредиторов, ожидающих оплату, будет явно не первой. Сумеют ли с вами рассчитаться вовремя?

Большая кредиторка поставщика, как кажется, не играет роли для покупателя. Однако косвенная связь есть. Вполне возможна такая последовательность событий:

· непокрытый долг потенциального контрагента сформировался перед его основным поставщиком материалов;

· эта организация приостанавливает дальнейшую отгрузку;

· ваш поставщик прекращает производственный процесс из-за отсутствия материалов;

· вы не получаете товары, работы или услуги вовремя

Этап 4. Анализ оборачиваемости дебиторской и кредиторской задолженности

Оборачиваемость оценивается двумя видами показателей:

- количеством оборотов за анализируемый период. В статье будем ориентироваться на год;

- продолжительностью оборота в днях.

Их формулы связаны между собой. Расчет одного значения поможет легко получить на его основе другое. Рассмотрим по отдельности для ДЗ и КЗ.

Оборачиваемость ДЗ. Дебиторка обычно формируется в результате реализации*. Это, по сути, неоплаченный покупательскими деньгами доход продавца. Чтобы понять, сколько раз за год обернется каждый рубль средств в расчетах, разделите выручку на ДЗ. Формула такая:

где ОФР – отчет о финансовых результатах;

н.п. – начало периода;

к.п. – конец периода.

Примечание: *говоря о том, что ДЗ формируется при реализации, переходим в упрощенно-условную плоскость финансового анализа, о которой писали в начале статьи. Причина: если поставщику перечислить аванс, то тоже сформируется дебиторка. Но не в результате продажи, а из-за покупки.

Заметьте: в знаменателе формулы используется средняя величина долгов дебиторов за период. Это так, потому что ДЗ приводится в ББ, который составляется на дату. А выручка находится в ОФР, формируемом за период. Для корректной состыковки моментальной и периодической величин ДЗ усредняют, превращая в некий аналог значения за год.

Чтобы посчитать продолжительность одного оборота, разделите количество дней в периоде на количество оборотов. Будет так:

.png)

О чем расскажут полученные цифры в отношении контрагента? О примерной продолжительности срока, по истечении которого закрываются долги перед ним. Какое отношение это имеет к вашему предприятию? Большое. Если средний период поступления денег на счета свыше, например, полугода, то резонны вопросы:

- сумеет ли возможный покупатель своевременно рассчитаться по сделке с вами при столь нерегулярных поступлениях?

- не сорвет ли потенциальный поставщик оплату по своим долгам перед ключевыми партнерами, из-за чего сам останется без материалов или услуг от них, а вы – без его продукции?

- предоставят ли вашей организации отсрочку платежа на несколько месяцев, если возможный поставщик уже работает по такой схеме со своими нынешними покупателями?

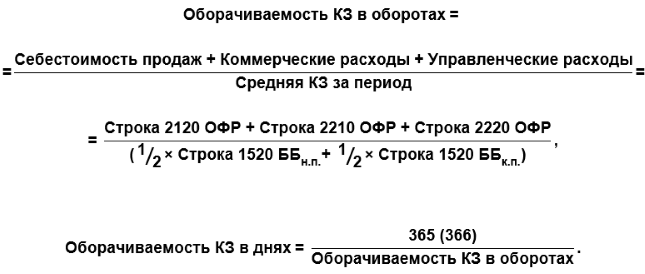

Оборачиваемость КЗ. Здесь все по аналогии с дебиторкой. Только вместо выручки используются расходы. Причина состоит в допущении: кредиторская задолженность появляется в связи с формированием затрат или расходов. По большей части это справедливо. Исключение: КЗ в результате полученных от покупателей авансов. Но здесь опять исходим из присущих анализу условностей.

И еще момент: какие расходы включать в расчет? Есть несколько вариантов:

- от обычных видов деятельности, но только в основной части. Это себестоимость продаж;

- от обычных видов деятельности целиком, то есть вместе с накладной составляющей. Это себестоимость продаж плюс коммерческие и управленческие расходы;

- подходы № 1 или № 2 за вычетом неденежных трат (амортизации).

Любой из способов имеет право на существование. Мы остановимся на синтезе второго и третьего вариантов. В итоге расчетный алгоритм для оборачиваемости кредиторки окажется таким:

Для самогó потенциального партнера малое количество оборотов кредиторки за год и длительный период в днях выгодны. С точки зрения вашего предприятия – не очень. Почему? Потому что такая организация:

- либо сидит в долговой яме. Если речь про потенциального покупателя, то это катастрофа;

- либо требует аванс/предоплату, при том, что цикл производства у нее долгий. Для возможного поставщика не лучший вариант.

Как узнать о наличии просроченной задолженности у клиентов в «1С:ERP Управление предприятием»

Наличие или отсутствие просроченной задолженности — важный критерий оценки соблюдения клиентами платежной дисциплины. В «1С:ERP Управление предприятием» есть специальный отчет, который показывает информацию о просроченной задолженности «Платежная дисциплина клиентов». Он покажет список клиентов с указанием суммы просроченной задолженности. При необходимости можно расшифровать сумму задолженности.

Подрбнее о возможностях «1С:ERP Управление предприятием» смотрите здесь >>

Анализ дебиторской и кредиторской задолженности на примере

Давайте применим теорию на практике. Воспользуемся финансовой отчетностью ПАО «Синарский трубный завод» (ПАО «СинТЗ») за 2019 год. Пройдемся по всем четырем этапам. В таблице 3 смотрите расчеты для первого.

Таблица 3. Анализ структуры ДЗ и КЗ

Источник

.png)

.png)