Расчет таможенных платежей

Простой онлайн-калькулятор находится по этой ссылке .

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

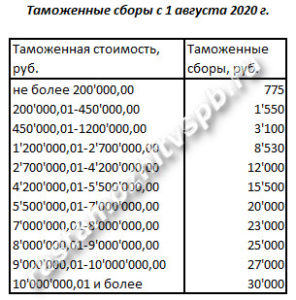

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

Далее можно воспользоваться калькулятором или найти нужное значение в таблице:

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник

1. Виды платежей, применяемых на всей таможенной территории Таможенного союза

│ 1. Виды платежей, применяемых на всей таможенной территории │

│Таможенные сборы за таможенные│ 1010 │ 153 1 10 02000 01 1000 180 │

│операции (за таможенное │ │ │

│декларирование товаров, за │ │ │

│Таможенные сборы за таможенное│ 1020 │ 153 1 10 02000 01 1000 180 │

│Ввозные таможенные пошлины │ 2010 │ 153 1 10 11010 01 1000 180 │

│(иные пошлины, налоги и сборы,│ │ │

│действие), уплаченные в │ │ │

│соответствии с Соглашением об │ │ │

│установлении и применении в │ │ │

│Таможенном союзе порядка │ │ │

│зачисления и распределения │ │ │

│ввозных таможенных пошлин │ │ │

│(иных пошлин, налогов и │ │ │

│сборов, имеющих эквивалентное │ │ │

│действие) от 20 мая 2010 г. │ │ │

│Ввозная таможенная пошлина, │ 2020 │ 153 1 10 01010 01 1000 180 │

│обязанность по уплате которой │ │ │

│возникла до вступления в силу │ │ │

│Соглашения об установлении и │ │ │

│применении в Таможенном союзе │ │ │

│порядка зачисления и │ │ │

│таможенных пошлин (иных │ │ │

│пошлин, налогов и сборов, │ │ │

│действие) от 20 мая 2010 г. │ │ │

│Специальная пошлина, │ 2040 │ 153 1 10 11160 01 1000 180 │

│установленная в соответствии с│ │ │

│(в ред. Приказа ФТС РФ от 21.12.2011 N 2571) │

│(см. текст в предыдущей редакции) │ │

│Антидемпинговая пошлина, │ 2050 │ 153 1 10 11160 01 1000 180 │

│установленная в соответствии с│ │ │

│(в ред. Приказа ФТС РФ от 21.12.2011 N 2571) │

│(см. текст в предыдущей редакции) │ │

│Компенсационная пошлина, │ 2060 │ 153 1 10 11160 01 1000 180 │

│установленная в соответствии с│ │ │

│(в ред. Приказа ФТС РФ от 21.12.2011 N 2571) │

│(см. текст в предыдущей редакции) │ │

│Налог на добавленную стоимость│ 5010 │ 153 1 04 01000 01 1000 110 │

│Таможенные пошлины, налоги по │ 6010 │ 153 1 10 05000 01 1000 180 │

│единым ставкам в отношении │ │ │

│товаров для личного │ │ │

│(в ред. Приказа ФТС РФ от 10.03.2011 N 524) │

│(см. текст в предыдущей редакции) │ │

│Совокупный таможенный платеж в│ 6020 │ 153 1 10 05000 01 1000 180 │

│отношении товаров для личного │ │ │

│(в ред. Приказа ФТС РФ от 10.03.2011 N 524) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 1011 │ 153 1 10 02000 01 2000 180 │

│таможенных сборов за │ │ │

│таможенные операции (за │ │ │

│товаров, за таможенное │ │ │

│Пени за просрочку уплаты │ 1021 │ 153 1 10 02000 01 2000 180 │

│таможенных сборов за │ │ │

│Пени за просрочку уплаты │ 2011 │ 153 1 10 11010 01 2000 180 │

│ввозной таможенной пошлины │ │ │

│(иные пошлины, налоги и сборы,│ │ │

│действие), уплаченные в │ │ │

│соответствии с Соглашением об │ │ │

│установлении и применении в │ │ │

│Таможенном союзе порядка │ │ │

│зачисления и распределения │ │ │

│ввозных таможенных пошлин │ │ │

│(иных пошлин, налогов и │ │ │

│сборов, имеющих эквивалентное │ │ │

│действие) от 20 мая 2010 г. │ │ │

│Пени за просрочку уплаты │ 2021 │ 153 1 10 01010 01 2000 180 │

│ввозной таможенной пошлины, │ │ │

│обязанность по уплате которой │ │ │

│возникла до вступления в силу │ │ │

│Соглашения об установлении и │ │ │

│применении в Таможенном союзе │ │ │

│порядка зачисления и │ │ │

│таможенных пошлин (иных │ │ │

│пошлин, налогов и сборов, │ │ │

│действие) от 20 мая 2010 г. │ │ │

│Пени за просрочку уплаты │ 2041 │ 153 1 10 11160 01 2000 180 │

│установленной в соответствии с│ │ │

│(в ред. Приказа ФТС РФ от 21.12.2011 N 2571) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 2051 │ 153 1 10 11160 01 2000 180 │

│установленной в соответствии с│ │ │

│(в ред. Приказа ФТС РФ от 21.12.2011 N 2571) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 2061 │ 153 1 10 11160 01 2000 180 │

│установленной в соответствии с│ │ │

│(в ред. Приказа ФТС РФ от 21.12.2011 N 2571) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 5011 │ 153 1 04 01000 01 2000 110 │

│налога на добавленную │ │ │

│Пени за просрочку уплаты │ 6011 │ 153 1 10 05000 01 2000 180 │

│таможенных пошлин, налогов по │ │ │

│единым ставкам в отношении │ │ │

│товаров для личного │ │ │

│(в ред. Приказа ФТС РФ от 10.03.2011 N 524) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 6021 │ 153 1 10 05000 01 2000 180 │

│платежа в отношении товаров │ │ │

│для личного пользования │ │ │

│(в ред. Приказа ФТС РФ от 10.03.2011 N 524) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 1031 │ 153 1 10 02000 01 2000 180 │

│таможенных сборов за хранение │ │ │

│Пени за просрочку уплаты │ 2031 │ 153 1 10 01010 01 2000 180 │

│ввозной таможенной пошлины, │ │ │

│взимаемой при реимпорте │ │ │

│Пени за просрочку уплаты │ 2071 │ 153 1 10 01010 01 2000 180 │

│установленной в соответствии с│ │ │

│Пени за просрочку уплаты │ 2081 │ 153 1 10 01010 01 2000 180 │

│установленной в соответствии с│ │ │

│Пени за просрочку уплаты │ 2091 │ 153 1 10 01010 01 2000 180 │

│установленной в соответствии с│ │ │

│Пени за просрочку уплаты │ 3011 │ 153 1 10 01021 01 2001 180 │

│вывозной таможенной пошлины на│ │ │

│нефть сырую, вывозимую за │ │ │

│пределы таможенной территории │ │ │

│(в ред. Приказа ФТС РФ от 25.01.2011 N 135) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 3021 │ 153 1 10 01021 01 2002 180 │

│вывозной таможенной пошлины на│ │ │

│нефть сырую, за исключением │ │ │

│нефти, вывозимой за пределы │ │ │

│(в ред. Приказа ФТС РФ от 25.01.2011 N 135) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 3031 │ 153 1 10 01022 01 2000 180 │

│вывозной таможенной пошлины на│ │ │

│Пени за просрочку уплаты │ 3041 │ 153 1 10 01023 01 2000 180 │

│вывозной таможенной пошлины на│ │ │

│товары, выработанные из нефти │ │ │

│Пени за просрочку уплаты │ 3051 │ 153 1 10 01024 01 2000 180 │

│вывозной таможенной пошлины на│ │ │

│товары, в отношении которых не│ │ │

│установлен отдельный код вида │ │ │

│вывозной таможенной пошлины │ │ │

│Пени за просрочку уплаты │ 4011 │ 153 1 04 02011 01 2000 110 │

│акциза на этиловый спирт из │ │ │

│всех видов сырья │ │ │

│(в ред. Приказа ФТС РФ от 24.02.2012 N 321) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 4021 │ 153 1 04 02020 01 2000 110 │

│акциза на спиртосодержащую │ │ │

│Пени за просрочку уплаты │ 4031 │ 153 1 04 02030 01 2000 110 │

│акциза на табачные изделия │ │ │

│Пени за просрочку уплаты │ 4041 │ 153 1 04 02040 01 2000 110 │

│акциза на бензин автомобильный│ │ │

│Пени за просрочку уплаты │ 4051 │ 153 1 04 02140 01 2000 110 │

│акциза на прямогонный бензин │ │ │

│Пени за просрочку уплаты │ 4061 │ 153 1 04 02060 01 2000 110 │

│акциза на легковые автомобили │ │ │

│Пени за просрочку уплаты │ 4071 │ 153 1 04 02070 01 2000 110 │

│акциза на дизельное топливо │ │ │

│Пени за просрочку уплаты │ 4081 │ 153 1 04 02080 01 2000 110 │

│акциза на масло для дизельных │ │ │

│и (или) карбюраторных │ │ │

│Пени за просрочку уплаты │ 4091 │ 153 1 04 02090 01 2000 110 │

│Пени за просрочку уплаты │ 4101 │ 153 1 04 02100 01 2000 110 │

│Пени за просрочку уплаты │ 4111 │ 153 1 04 02110 01 2000 110 │

│акциза на алкогольную │ │ │

│продукцию с объемной долей │ │ │

│этилового спирта свыше 25% (за│ │ │

│Пени за просрочку уплаты │ 4121 │ 153 1 04 02110 01 2000 110 │

│акциза на алкогольную │ │ │

│продукцию с объемной долей │ │ │

│этилового спирта свыше 9 до │ │ │

│25% включительно (за │ │ │

│(в ред. Приказа ФТС РФ от 24.02.2012 N 321) │

│(см. текст в предыдущей редакции) │ │

│Пени за просрочку уплаты │ 4131 │ 153 1 04 02130 01 2000 110 │

│акциза на алкогольную │ │ │

│продукцию с объемной долей │ │ │

│этилового спирта до 9% (за │ │ │

│Пени за просрочку уплаты │ 4141 │ 153 1 04 02012 01 2000 110 │

│акциза на дистилляты │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Пени за просрочку уплаты │ 2140 │ 153 1 10 11230 01 2000 180 │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Пени за просрочку уплаты │ 2150 │ 153 1 10 11230 01 2000 180 │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Пени за просрочку уплаты │ 2160 │ 153 1 10 11230 01 2000 180 │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Пени за просрочку уплаты │ 2240 │ 153 1 10 11230 01 2000 180 │

│уплачиваемой в порядке, │ │ │

│установленном для взимания │ │ │

│предварительных видов пошлин │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Пени за просрочку уплаты │ 2250 │ 153 1 10 11230 01 2000 180 │

│уплачиваемой в порядке, │ │ │

│установленном для взимания │ │ │

│предварительных видов пошлин │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Пени за просрочку уплаты │ 2260 │ 153 1 10 11230 01 2000 180 │

│уплачиваемой в порядке, │ │ │

│установленном для взимания │ │ │

│предварительных видов пошлин │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Предварительная специальная │ 2140 │ 153 1 10 11230 01 1000 180 │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Предварительная │ 2150 │ 153 1 10 11230 01 1000 180 │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Предварительная │ 2160 │ 153 1 10 11230 01 1000 180 │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Специальная пошлина, │ 2240 │ 153 1 10 11230 01 1000 180 │

│уплачиваемая в порядке, │ │ │

│установленном для взимания │ │ │

│предварительных видов пошлин │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Антидемпинговая пошлина, │ 2250 │ 153 1 10 11230 01 1000 180 │

│уплачиваемая в порядке, │ │ │

│установленном для взимания │ │ │

│предварительных видов пошлин │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

│Компенсационная пошлина, │ 2260 │ 153 1 10 11230 01 1000 180 │

│уплачиваемая в порядке, │ │ │

│установленном для взимания │ │ │

│предварительных видов пошлин │ │ │

│(введено Приказом ФТС РФ от 24.02.2012 N 321) │

Источник