- 2.2. Статистические методы оценки риска

- Читайте также

- 2.3. Экспертные методы оценки риска

- Методы оценки

- 13.4. Виды эффективности и методы оценки

- 6. Методы оценки эффективности маркетинговой деятельности

- 22 МЕТОДЫ ОЦЕНКИ АКТИВОВ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ

- 83 МЕТОДЫ ОЦЕНКИ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ

- 3. Методы оценки инвестиционного риска

- Глава 5 Методы оценки ресурсов

- Методы анализа рисков

- Оглавление

- Основные методы анализа рисков

- Статистический метод анализа рисков

- Метод анализа целесообразности затрат

- Метод экспертных оценок

- Аналитический метод анализа рисков

2.2. Статистические методы оценки риска

2.2. Статистические методы оценки риска

Управление риском означает правильное понимание степени риска, который постоянно угрожает людям, имуществу, финансовым результатам хозяйственной деятельности. Для предпринимателя важно знать действительную стоимость риска, которому подвергается его деятельность. Под стоимостью риска следует понимать фактические убытки предпринимателя, затраты на снижение величины этих убытков или затраты по возмещению таких убытков и их последствий. Правильная оценка финансовым менеджером действительной стоимости риска позволяет ему объективно представлять объем возможных убытков и наметить пути к их предотвращению или уменьшению, а в случае невозможности предотвращения убытков обеспечить их возмещение.

Оценка риска – это этап анализа риска, имеющий целью определить его количественные характеристики: вероятность наступления неблагоприятных событий и возможный размер ущерба. Можно выделить основные методы оценки риска для конкретных процессов:

1) анализ статистических данных по неблагоприятным событиям, имевшим место в прошлом;

2) теоретический анализ структуры причинно-следственных связей процессов.

Используя имеющиеся статистические данные, можно оценить вероятность возникновения неблагоприятных событий и размер ущерба. Этот метод подходит для частых и однородных событий.

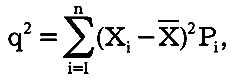

К методам, обеспечивающим отдельную оценку уровня риска, относится дисперсия, которая представляет собой средневзвешенное из квадратов отклонений действительных результатов рискованных инвестиционных вложений от средних ожидаемых.

где q – дисперсия;

Х – ожидаемое значение для каждого случая вложения инвестиционных ресурсов;

Х — – среднее ожидаемое значение риска инвестиционной деятельности;

n – число вложений инвестиционных ресурсов (частота).

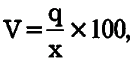

Дисперсия характеризует абсолютную колеблемость частоты инвестиционного риска, а относительную степень колеблемости показывает коэффициент вариации, который рассчитывается по формуле:

где V – коэффициент вариации;

q – среднее квадратическое отклонение;

х – среднее ожидаемое значение риска инвестиционной деятельности.

Коэффициент вариации может изменяться от 1 до 100%.

Чем выше коэффициент вариации, тем сильнее колеблемость. Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10% – слабая колеблемость риска инвестиционной деятельности;

10–25% – средняя, умеренная колеблемость риска инвестиционной деятельности;

более 25% – высокая колеблемость риска инвестиционной деятельности.

При использовании дисперсии и вариации учитывают, что риск имеет математически определенную вероятность получения результата от реализации инвестиционного проекта. Эта вероятность в свою очередь может быть определена субъективно экспертным путем или объективно на основании математических вычислений частот степени риска.

Дисперсия и среднеквадратическое отклонение служат мерами абсолютного рассеяния и измеряются в тех же физических единицах, в каких измеряется варьирующий признак.

Коэффициент вариации – относительная величина. Поэтому с его помощью можно сравнивать колеблемость признаков, выраженных в различных единицах измерений.

Поскольку на формирование ожидаемого результата (например, величины прибыли) воздействует множество случайных факторов, то он, естественно, является случайной величиной.

Одной из характеристик случайной величины Х является закон распределения ее вероятностей.

Характер, тип распределения отражают общие условия, вытекающие из сущности и природы явления, и особенности, оказывающие влияние на вариацию исследуемого показателя (ожидаемого результата).

Ситуации, когда убытки редки, но их величина существенна, возникают в результате таких катастрофических обстоятельств, как взрыв на заводе или землетрясение. Напротив, ситуации, когда убытки происходят часто, но их размер относительно невелик, имеют обычный характер. Примером является физический ущерб автомобилю (например, в результате аварии) из большого автопарка.

Значительная часть организаций несет большое число убытков относительно небольшого размера (hazard, accidental) по рискам опасности. Например, в больших производственных компаниях ежегодно с работниками происходит большое число незначительных случаев травматизма. Другие организации страдают от таких катастрофических потерь, как большой пожар или взрыв на заводе, что, хотелось бы верить, происходит не часто. Между этими двумя крайними ситуациями располагаются убытки средней величины, которые могут наступить или не наступить с некоторой периодичностью.[34]

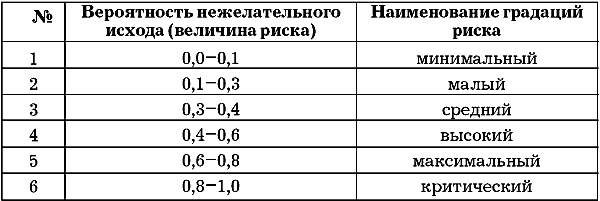

Таблица 14. Эмпирическая шкала уровня риска

Принятие решений с большим уровнем риска зависит от склонности к риску лиц, принимающих решение. Однако принятие таких решений возможно только в случае, если наступление нежелательного исхода не приведет предпринимателя (фирму) к банкротству.

Для оценки приемлемости отклонения используется коэффициент вариации V. При этом приводятся следующие шкалы колеблемости (риска) коэффициента вариации: до 0,1 – слабая; от 0,1 до 0,25 – умеренная; свыше 0,25 – высокая.

При оценке приемлемости коэффициента, определяющего риск банкротства, существует несколько не противоречащих друг другу точек зрения. Одни авторы считают, что оптимальным является коэффициент риска, составляющий 0,3, а коэффициент риска, ведущий к банкротству, – 0,7 и выше. В других источниках приводится шкала риска со следующими градациями указанного выше коэффициента: приемлемый риск – до 0,25, допустимый риск – 0,25–0,50, критический риск – 0,50–0,75, катастрофический риск – свыше 0,75.

По мнению практически всех авторов, в границах коэффициента, определяющего риск банкротства от 0,3 до 0,7, находится зона повышенного риска. Принятие решения о реализации рискового мероприятия в границах этой зоны определяется величиной возможного выигрыша в случае, если нежелательный исход (рисковое событие) не произойдет, и склонностью к риску лиц, принимающих решение.

Как показывает практика, для характеристики распределения социально-экономических явлений наиболее часто используется так называемое нормальное распределение.

Допущение о том, что большинство результатов хозяйственной деятельности (доходы, прибыль и т.п.) как случайные величины подчиняются закону, близкому к нормальному, широко используется в литературе по проблеме количественной оценки экономического риска. Известно, что закон нормального распределения характерен для распределения событий в случае, когда их исход представляет собой результат совместного воздействия большого количества независимых факторов и ни один из этих факторов не оказывает преобладающего влияния.

В действительности нормальное распределение экономических явлений в чистом виде встречается редко, однако, если однородность совокупности соблюдена, часто фактические распределения близки к нормальному.

На практике для проверки обоснованности принятого распределения используются различные критерии согласия (между эмпирическим и теоретическим распределением), которые позволяют принять или отвергнуть принятую гипотезу о законе распределения.

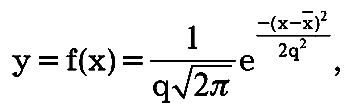

Из курса теории вероятностей и математической статистики известно, что нормально распределенная случайная величина является непрерывной и ее дифференциальная функция распределения имеет вид:

где у = f(x) определяет плотность распределения вероятности для каждой точки x.

Потери организации характеризуются частотой (числом) убытков и тяжестью (размером) убытков. Эти понятия относятся ко всем типам рисков, как к операционным, так и к финансовым/рыночным рискам организации.

Частота (frequency of losses) убытков – число страховых случаев, по которым возникли убытки за определенный период времени, например за год. Тяжесть (severity of losses) убытков – размер убытков в денежном эквиваленте, который должен быть выплачен, чтобы компенсировать ущерб. Последняя характеристика может использоваться для определения размера как индивидуального убытка, так и для группы убытков.

Однако, как следует из рассмотренного нами определения риска, существенные факторы понятия риска в приведенных здесь формулах даже не затрагиваются.

Для подтверждения и иллюстрации дальнейших рассуждений приведем следующий простой пример.

Представим себе человека, который должен перепрыгнуть через канаву определенной ширины. Если канава небольшая, а человек – хороший спортсмен, то мысли о риске и не возникают. Но если канава такой ширины, что успешный прыжок вероятен всего на 80%, то положение сразу же меняется. Однако как изменится проблема с точки зрения риска, если потребуется прыжок не через канаву в полметра глубиной, а через пропасть глубиной 100 м! И конечно с точки зрения определения риска необходимо учесть, какое поощрение стимулирует достижение успеха.

Наши повседневные оценки риска всегда базируются на сравнении возможных выигрышных исходов и обстоятельств, способствующих им, с возможными потерями в случае неудачи.

А теперь вернемся к рассуждениям о возможности численного выражения риска с учетом оценки выигрыша и возможных потерь.

Поэтому рассмотренный коэффициент риска используется при планировании и оценке крупных проектов и программ.

Указанные выше недостатки приводят к тому, что на практике используются различные критерии оценки и показатели уровня риска в зависимости от сложности решаемых задач сферы предпринимательской деятельности.

При этом наряду с количественным определением уровня риска его оценка дополняется с помощью различных шкал, являющихся в некоторой степени рекомендациями по приемлемости риска и учитывающих некоторые субъективные факторы. С целью учета данных субъективных факторов применяются экспертные оценки рисков.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

2.3. Экспертные методы оценки риска

2.3. Экспертные методы оценки риска Общая схема экспертных опросов включает следующие основные этапы:1) подбор экспертов и формирование экспертных групп;2) формирование вопросов и составление анкет;3) работу с экспертами;4) формирование правил определения суммарных оценок

Методы оценки

Методы оценки На сайте с самого начала стояли коды Google Analytics. В роли дополнительной системы статистики выступал

13.4. Виды эффективности и методы оценки

13.4. Виды эффективности и методы оценки Деятельность любой системы управления ориентирована и нацелена на получение определенных результатов. На их достижение затрачиваются соответствующие ресурсы. Эффективность стратегических изменений можно определить, если

6. Методы оценки эффективности маркетинговой деятельности

6. Методы оценки эффективности маркетинговой деятельности В целях осуществления положительно влияющей на производство маркетинговой деятельности и повышения конкурентоспособности организациям необходимо регулярно производить оценку эффективности

22 МЕТОДЫ ОЦЕНКИ АКТИВОВ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ

22 МЕТОДЫ ОЦЕНКИ АКТИВОВ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ В практике финансового менеджмента при–меняют несколько методов оценки совокупной стоимости активов.1. Метод балансовой оценки осуществля–ется на основе данных последнего отчетного ба–ланса и имеет ряд

83 МЕТОДЫ ОЦЕНКИ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ

83 МЕТОДЫ ОЦЕНКИ НАЛОГОВОЙ НАГРУЗКИ ПРЕДПРИЯТИЯ В литературе встречаются различные мето–дики определения налоговой нагрузки на хозяй–ствующие субъекты. Некоторые методики оценки налогового бремени.1. Тяжесть налогового бремени оценивается отношением всех

3. Методы оценки инвестиционного риска

3. Методы оценки инвестиционного риска Самая актуальная проблема антикризисного управления в России сейчас развитие инвестиционных процессов. В данный момент наблюдается тенденция недоверия иностранных инвесторов к отечественной инвестиционной структуре.Процесс

Глава 5 Методы оценки ресурсов

Глава 5 Методы оценки ресурсов В этой главе… • Как определить квалификацию и возможности персонала • Сколько людей требуется для работы над проектом • Выполнение нескольких обязанностей • Планирование других ресурсов • Планирование бюджета проекта Мне

Источник

Методы анализа рисков

Статистический метод анализа рисков применяется в случае, когда компания обладает достаточным количеством аналитической и статистической информации относительно объекта анализа

Оглавление

Основные методы анализа рисков

В практике риск-менеджмента наибольшую популярность получили следующие методы анализа рисков:

- статистический;

- оценки целесообразности затрат;

- экспертных оценок;

- аналитический;

- метод использования аналогов;

- оценки финансовой устойчивости и платёжеспособности;

- анализ последствий накопления риска;

- комбинированный метод.

Рассмотрим более детально основные методы анализа рисков и их особенности.

Статистический метод анализа рисков

Статистический метод анализа рисков применяется в случае, когда компания обладает достаточным количеством аналитической и статистической информации относительно объекта анализа. Сущность этого метода заключается в том, что для расчёта вероятности возникновения убытков анализируются все исторические данные относительно результативности проведения анализируемых операций компанией в прошлом.

Преимуществом статистического метод анализа рисков является то, что он позволяет осуществлять анализ и оценку различных вариантов развития событий и учитывать различные факторы риска в пределах одного подхода. Недостатком же данного метода является необходимость применения вероятностных характеристик.

На практике используется следующие статистические методы анализа рисков:

- оценка вероятности исполнения;

- анализ вероятного распределения потока платежей;

- деревья решений;

- имитационное моделирование рисков.

Метод оценки вероятности исполнения позволяет дать упрощённую статистическую оценку вероятности исполнения какого-либо решения путём расчёта доли выполненных и невыполненных решений в общей сумме принятых решений.

Метод анализа вероятностных распределений потоков платежей позволяет при известном распределении вероятностей для каждого элемента потока платежей оценить возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией считается менее рискованным.

Деревья решений обычно применяются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития. Они особо полезны в ситуациях, когда решения, принимаемые в тот или иной момент времени, зависят от решений, принятых ранее.

Имитационное моделирование — один из мощнейших методов анализа экономической системы. Под ним понимается процесс проведения на ЭВМ экспериментов с математическими моделями сложных систем реального мира. Имитационное моделирование используется в тех случаях, когда проведение реальных экспериментов, например, с экономическими системами, неразумно, требует значительных затрат и/или не осуществимо на практике. Сбор необходимой информации для принятия решений зачастую требует значительных затрат. В подобных случаях отсутствующие фактические данные заменяются величинами, полученными в процессе имитационного эксперимента.

Метод анализа целесообразности затрат

Сущность метода анализа целесообразности затрат заключается в том, что в процессе деятельности компании затраты каждого направления, а также затраты отдельных элементов имеют разный уровень риска. Определение уровня риска путём анализа целесообразности затрат ориентировано на идентификацию потенциальных зон риска. Это, в свою очередь, предоставляет возможность выявить «узкие» места с точки зрения рисков, а потом разработать пути их ликвидации.

Метод целесообразности затрат позволяет определить критический объём производства или продаж, т.е. нижний предельный размер выпуска продукции, при котором прибыль равна нулю. Производство продукции в объёмах меньше критического приносит только убытки. Критический объём производства необходимо оценивать при освоении новой продукции и при сокращении выпуска продукции, вызванного падением спроса, сокращением поставок материалов и комплектующих изделий, ужесточением экологических требований и другими причинами.

Превышение затрат может быть обусловлено одним из четырёх основных факторов или их комбинацией:

- первоначальной недооценкой стоимости;

- изменением границ проектирования;

- разницей в продуктивности;

- увеличением первоначальной стоимости.

Эти основные факторы могут быть детализированы. На основе типового перечня можно составить детальный контрольный перечень для конкретного проекта или его элементов.

Некоторые исследователи выделяют три показателя финансовой устойчивости фирмы с целью определения уровня риска финансовых средств:

- избыток или недостаток собственных средств;

- избыток или недостаток собственных, средне- и долгосрочных заёмных источников формирования запасов и затрат;

- избыток или недостаток общей величины основных источников для формирования запасов и затрат.

Метод экспертных оценок

Метод определения уровня риска путём экспертных оценок имеет более субъективный характер (сравнительно с другими методами). Эта субъективность является следствием того, что группа экспертов, осуществляющая анализ риска, высказывает собственные субъективные суждения как о минувшей ситуации (свершившемся событии), так и о перспективах её развития.

Чаще всего метод экспертных оценок применяется при недостаточном объёме информации или при определении уровня риска по таким направлениям деятельности, которые не имеют аналогов.

В обобщённом виде сущность данного метода заключается в том, что компания выделяет определённую группу рисков и рассматривает, как они способны повлиять на её деятельность. Это рассмотрение сводится к выставлению бальных оценок относительно вероятности возникновения того или иного вида риска, а также степени его воздействия на деятельность компании.

Аналитический метод анализа рисков

Аналитический метод построения кривой риска наиболее сложен, поскольку лежащие в его основе элементы теории игр доступны только очень узким специалистам. Чаще всего используется подвид аналитического метода — анализ чувствительности модели.

Аналитический метод анализа рисков осуществляется в несколько этапов.

На первом этапе осуществляется подготовка к аналитической обработке информации, которая содержит:

- определение ключевого параметра, относительно которого и производится оценка чувствительности (внутренняя норма доходности, чистый приведенный доход и т.п.);

- выбор факторов, которые влияют на деятельность организации и, соответственно, на ключевой параметр (уровень инфляции, состояние экономики и др.);

- расчёт значений ключевого параметра на разных этапах осуществления проекта (закупка сырья, производство, реализация, транспортировка, капитальное строительство и т.п.);

- сформированные таким образом последовательности затрат и поступлений финансовых ресурсов дают возможность определить не только общую экономическую эффективность исследуемого направления деятельности, но и определить её значения на каждой стадии.

На втором этапе строятся диаграммы, отражающие зависимость выбранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно определить так называемые ключевые показатели, которые оказывают наиболее влияние на оценку доходности проекта.

На третьем этапе определяются критические значения ключевых параметров. Наиболее простым способом при этом является расчёт критической точки или точки безубыточности, отражающей минимально допустимый объём производства продукции или предоставления услуг для покрытия затрат.

На четвёртом этапе, на основании полученных ранее критических значений ключевых параметров и факторов, осуществляется анализ того, оказывают ли на них влияние возможные пути повышения эффективности и стабильности работы организации, т.е. существуют ли пути снижения рисков.

Анализ чувствительности модели. Анализ чувствительности модели состоит из следующих этапов:

- выбор основного ключевого показателя, то есть параметра, по которому и производится оценка чувствительности. Такими показателями могут служить: внутренняя норма доходности, или чистый приведенный доход;

- выбор факторов (уровень инфляции, степень состояния экономики и т.д.);

- расчет значений ключевого показателя на различных этапах осуществления проекта: поиск, проектирование, строительство, монтаж и наладка оборудования, процесс возврата вложенных средств.

Сформированная таким образом последовательность расходов и поступлений даёт возможность определить финансовые потоки для каждого момента времени, то есть определить показатели эффективности.

Сначала строятся диаграммы, отражающие зависимость избранных результирующих показателей от величины исходных параметров. Сопоставляя между собой полученные диаграммы, можно определить ключевые показатели, которые больше всего влияют на оценку проекта.

Затем определяются критические (для проекта) значения ключевых параметров. Проще всего может быть рассчитана «точка безубыточности», отражающая минимально допустимый объём услуг, при котором проект не приносит прибыли, но и не оказывается убыточным.

Если проект финансируется за счёт кредитов, то критическим значением будет и минимальная величина ставки, по которой по проекту не получится погасить задолженность. В дальнейшем может быть получен вариант допустимых значений, в пределах которого проект оказывается эффективным (по доходности) с финансовой и экономической точек зрения.

Анализ чувствительности позволяет специалистам из проектного анализа учитывать риск и неопределённость. Если проект окажется чувствительным к изменению объёма производства продукции проекта, то стоит уделить больше внимания программе обучения персонала и менеджмента, а также другим мерам для повышения производительности.

Вместе с тем анализ чувствительности имеет два серьёзных недостатка:

- он не является всеобъемлющим, потому что не рассчитан для учёта всех возможных обстоятельств;

- он не уточняет вероятность осуществления альтернативных проектов.

Источник