- Как снизить проценты по кредиту

- Предоставить гарантии

- Выбрать правильный срок

- Указать точную сумму

- Внести первоначальный взнос

- Пойти в «свой» банк

- Согласиться на страховку

- Позаботиться о кредитной истории и кредитной нагрузке

- Как снизить процентную ставку по действующему кредиту

- Рефинансирование

- Реструктуризация

- Как снизить процентную ставку по кредиту

- Как банк устанавливает процентную ставку

- Возможно ли изменить процентную ставку

- Что нужно для снижения ставки по кредиту

- Как выгодно рефинансировать кредит

- Как уменьшить платеж по кредиту

- Когда следует задумываться об уменьшении суммы платежей

- Позиция действующего законодательства

- Варианты снижения ежемесячного платежа по кредиту

- Как снизить процентную ставку по кредиту

- Как обратиться в банк с просьбой об уменьшении процентной ставки

- Кто может рассчитывать на положительное решение

- Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

- Что меняется после реструктуризации задолженности

- Рефинансирование кредита

- Как рефинансировать кредит в банке

- Комментарии: 14

Как снизить проценты по кредиту

В рекламе банки обычно указывают минимальный процент, который рассчитан на «идеального заемщика» с отличной кредитной историей, справкой о доходах, согласного оформить страховку и так далее. Исходя из этого можно сделать некоторые выводы о том, как уменьшить ставку кредита еще до подписания договора.

Предоставить гарантии

Банковские организации идут навстречу клиентам, которые готовы гарантировать возврат средств. Для этого можно предложить оформить кредит под залог недвижимости, либо заручиться поддержкой поручителя.

Не лишним будет предоставление полного пакета документов, в том числе справки 2-НДФЛ.

Выбрать правильный срок

Обычно краткосрочное кредитование подразумевает более высокие проценты. Объяснить такой нюанс просто – банк пытается получить от клиента максимальную выгоду. Лучше рассмотреть предложения на несколько лет с правом полного или частичного досрочного погашения.

Правило в большинстве случаев не относится к ипотеке. В случае с ней обычно наблюдается противоположная ситуация – с увеличением срока кредитования растет и ставка.

Указать точную сумму

Лучше не брать деньги «про запас» и указать в заявке именно ту сумму, которая нужна в данный момент. Чем больше тело кредита, тем тщательнее банк подходит к проверкам клиента и получению гарантий его платежеспособности. Он может попросить представить справку о доходах, залог или поднять ставку на несколько процентов.

Внести первоначальный взнос

В большей степени это касается ипотеки и других видов долгосрочного кредитования. Работает правило просто: чем больше первоначальный взнос, тем надежнее выглядит клиент в глазах банка. А значит, ему можно доверять и предложить более выгодные условия.

Пойти в «свой» банк

Во-первых, процедура оформления здесь пройдет несколько раз быстрее, так как у банка уже есть основная информация о заемщике.

Во-вторых, для постоянных клиентов у финансовых учреждений часто бывают особые акционные условия кредитования со сниженными процентными ставками, увеличенными суммами и минимумом документов.

На самые низкие ставки могут рассчитывать клиенты, которые получают зарплату через конкретный банк или входят в число его сотрудников.

Согласиться на страховку

При оформлении заявки на кредит сотрудник предлагает подключение страховки. Это не обязательная услуга, но при отказе от нее ставка может вырасти на несколько процентов. Об этом клиента предупреждают заранее, также соответствующий пункт содержится в договоре.

Позаботиться о кредитной истории и кредитной нагрузке

Банки неохотно сотрудничают с клиентами, у которых были неоднократные просрочки. Это приводит к увеличению процентной ставки для снижения финансового риска в случае неполного возврата долга.

То же самое относится к заемщикам, у которых на момент обращения в банк уже есть несколько открытых кредитов. Им либо отказывают в оформлении нового договора (без указания причины такого решения), либо предлагают не самые выгодные условия.

Как снизить процентную ставку по действующему кредиту

Также стоит узнать, как снизить проценты по кредиту, если он уже оформлен. Сделать это можно несколькими способами.

Рефинансирование

Суть услуги состоит в том, что текущий кредит закрывается с помощью нового на более выгодных условиях. Перед оформлением рефинансирования необходимо не только сравнить процентные ставки разных банков, но и рассчитать сумму переплат к моменту окончания действия договора.

Реструктуризация

Услуга позволяет изменить условия действующего кредитного договора на более выгодные. Обычно банк предлагает реструктуризацию заемщикам, которые больше не могут вносить ежемесячные платежи по долгу.

Для снижения финансовой нагрузки используется один из возможных методов, в том числе снижение процентной ставки.

Чаще всего во время реструктуризации банк предлагает не снижение ставки, а другие варианты уменьшения ежемесячного платежа, к примеру, перерасчет остатка долга на больший срок. Поэтому при желании снижения ставки об этой услуге стоит думать в последнюю очередь.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Источник

Как снизить процентную ставку по кредиту

В статье рассказываем, что такое процентная ставка, и как ее можно уменьшить.

Процентная ставка — это сумма, которую заемщик платит за пользование кредитом. Она может быть разной, всё зависит от размера займа. Ставку рассчитывают на определенный период (месяц, год).

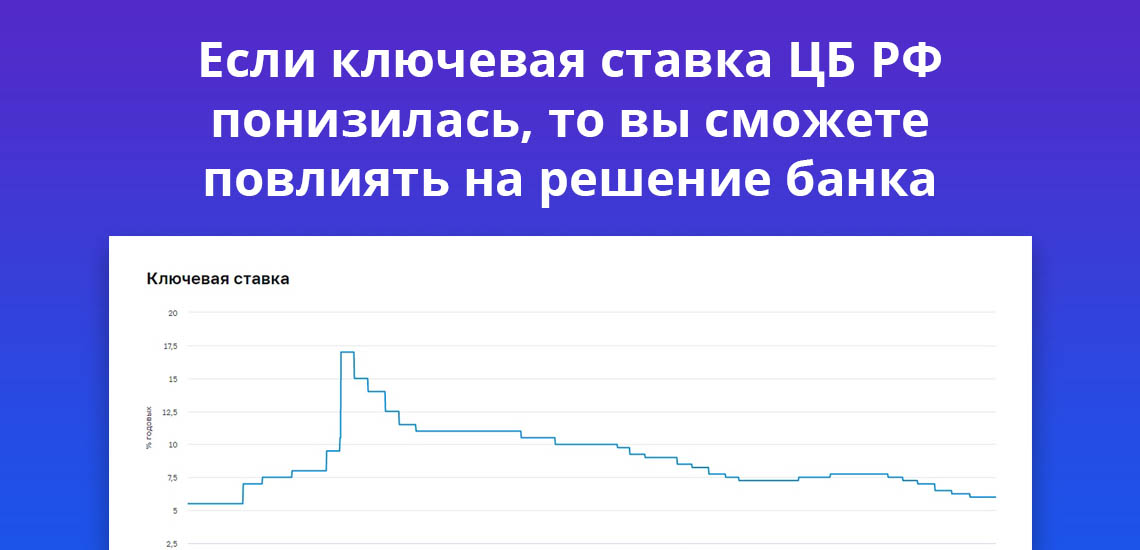

Процент напрямую зависит от ключевой ставки Центробанка РФ. На ее изменение влияет экономическая ситуация в стране.

Процентную ставку банки указывают в диапазоне от минимального до максимального значения. Так они разделяют потенциальных клиентов на категории:

- Клиент с хорошей кредитной историей, отвечающий всем требованиям банка, получит займ по уменьшенной ставке.

- Клиент, представляющий риски, получит высокую процентную ставку. При необходимости это компенсирует затраты банка.

Как банк устанавливает процентную ставку

Давайте рассмотрим на примере.

Ирина подала заявку на получение займа. Скрининговые программы проанализировали ее потенциальную платежеспособность и дали согласие. С предварительно одобренной заявкой Ирина пришла в банк. С собой она взяла необходимый пакет документов. Банк оценил ее платежеспособность и взвесил риски.

Хорошая кредитная история помогла Ирине получить займ без проблем. Но бывает так, что предварительно заявка одобрена, а на оформлении выясняются подробности, влияющие на окончательное решение.

Закон запрещает банкам менять процентные ставки в одностороннем порядке. Например, повышать или снижать размер ежемесячной выплаты. Это возможно только при согласовании сторон. Но клиент вряд ли согласится на изменения не в свою пользу.

Возможно ли изменить процентную ставку

В законе ничего не говорится о снижении процентной ставки. Поэтому банк вносит изменения по внутреннему регламенту, а решение в каждом случае принимает сотрудник организации.

Однако без активных действий заемщика банк также не будет переоформлять условия кредита. Если вы платите по графику, то зачем что-то менять?

В некоторых случаях вы можете претендовать на изменение условий. Например, если вы срочно взяли кредит под высокий процент, а позже в банке появились более выгодные условия.

Процентную ставку снизят только после вашего обращения. Изучите основные моменты:

Условие

Подробности

Рекомендации

Банк может отказать даже при наличии самых мелких просрочек. Учитываются просрочки по конкретному займу и любым платежам: налоги, алименты. Если ситуация дошла до судебных приставов, то банк не будет рассматривать ваше заявление.

Перед подачей заявления проверьте через сайт госуслуг свои задолженности по штрафам, коммунальным платежам, налогам и т.д.

В кредитную организацию обращайтесь только после погашения основной суммы.

Например, банк требует оформить страховку или перейти в негосударственный пенсионный фонд.

Заранее изучите дополнительные условия и просчитайте их выгоду. Если вы согласны на них, то оплачивайте отдельно. Так банк не добавит дополнительные условия к задолженности.

Помните, что по вашей программе процентная ставка не опустится ниже минимального значения. Если она составляет 17-25%, то ниже 17% не опустится. Скорее всего, станет средним арифметическим — 20%. Позже возможно снижение до 17%.

Что нужно для снижения ставки по кредиту

Подать заявление по форме банка. В нем указывают:

- реквизиты;

- полное наименование кредитной организации и отделения, в которое подается заявление;

- причину снижения (напишите, что вы исправно платили в срок, поэтому рассчитываете на проявление лояльности со стороны банка и уменьшение выплат);

- дополнительные услуги, которыми вы пользуетесь в банке (например, зарплатный проект, ИИС и проч.).

Срок рассмотрения зависит от внутреннего регламента организации. Заявление могут и вовсе не рассмотреть. В некоторых банках можно подать заявку повторно.

Снижать конечную сумму выплат можно двумя способами:

- самостоятельное досрочное погашение займа;

- рефинансирование.

Досрочное погашение позволит самостоятельно управлять процедурой выплаты займа:

- полностью или досрочно погасить заем;

- платить суммами, превышающими ежемесячный взнос.

Чем быстрее вы погасите основной долг, тем меньше по нему будут ежемесячные начисления. Все подробности вы найдете в договоре или уточните у специалиста.

Если вы планируете каждый месяц платить большие суммы, то выгоднее провести реструктуризацию долга и уменьшить срок займа за счет увеличения регулярных взносов. Переплата будет ниже, даже если условия останутся прежними.

Как выгодно рефинансировать кредит

Рефинансирование — получение нового займа на более выгодных условиях при одновременном погашении предыдущего.

Если вы выплатили менее половины долга, то это хороший вариант. Если больше — уменьшение процентной ставки ничего не изменит.

Банк-кредитор не требует в обязательном порядке перекредитоваться у него же. Вы можете это сделать в любом учреждении с подходящими для вас условиями.

Для заёмщика это предложение становится выгодным, если он:

- сам решил оформить дополнительный займ;

- собирается освободить залоговое имущество с предыдущего кредита.

По новому кредиту также можно в будущем снизить процентную ставку.

Источник

Как уменьшить платеж по кредиту

Заключив кредитный договор с банком, заемщик берет на себя обязательства по своевременному погашению задолженности. Большая кредитная нагрузка, нестабильное финансовое положение, и прочие факторы вынуждают клиента на поиск вариантов уменьшения ежемесячных платежей по графику. Как уменьшить платеж по кредиту, и насколько это возможно, подробно расскажет сервис Brobank.ru.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 3 мин. |

Когда следует задумываться об уменьшении суммы платежей

Проблема закредитованности населения в последние несколько лет стала особенно актуальной. В 2017 году общая сумма просроченной задолженности россиян перед банками составляла 2,7 трлн рублей. В 2019 году эта сумма выросла до 3 трлн рублей. Тенденция показывает, что ситуация в последующие годы не будет улучшаться.

Причины этого кроются в том, что определенная часть российских граждан оформляет кредиты, не задумываясь о том, как они их будут выплачивать. Специалисты отмечают, что вопрос о снижении ежемесячного платежа по кредиту следует поднимать, если на погашение долга уходит более 40% дохода заемщика.

Отдавая практически половину от своего заработка, заемщик ухудшает уровень своей жизни. В этом отношении вопрос необходимо решать только совместно с кредитором. Мнение о том, что банк в любом случае откажет — изначально ошибочное.

Позиция действующего законодательства

Несмотря на доступность информационно-правовых ресурсов, определенная категория граждан уверена, что снижение платежей по кредиту предусмотрено законом. Подобное утверждение не

совсем верное.

В ч. 16 ст. 5 ФЗ «О потребительском кредите (займе)» указано, что изменение условий кредитного договора в сторону улучшения положения заемщика возможно по одностороннему решению банка. Под улучшением понимается изменение следующих условий:

- Снижение процентной ставки.

- Уменьшение или отмена платы за дополнительные услуги, оказываемые банком.

- Уменьшение или отмена пени, неустойки, штрафов.

- Предоставление кредитных каникул.

Эти и другие меры — право кредитной организации, а не ее обязанность. Отношения по кредитному договору признаются двусторонними, поэтому ущемление прав одной стороны в пользу другой — невозможно.

При этом за банком сохраняется обязанность вовремя и надлежащим образом уведомить клиента об изменении условий кредитного договора. Соответственно, если договор заключен без нарушений, законодательных оснований обязать банк снизить платеж по кредиту — нет.

Варианты снижения ежемесячного платежа по кредиту

В российской практике подобные случаи встречаются достаточно часто. Несмотря на то, что позиция судов на стороне кредитных организаций, заемщикам удается добиться снижения ежемесячных платежей.

Отдельно следует пояснить о способе снижения платежей через суд. В Российской Федерации действует принцип добровольности и свободы договора. Это означает, что ничего не вынуждало заемщика подписываться под условиями договора, которые в определенный момент становятся для него невыгодными.

Вместе с этим, кредитор и заемщик на суде нередко приходят к мировому соглашению, результатом которого становится пересмотр первоначальных условий кредитного договора. Из более доступных вариантов снижения платежа целесообразно выделять следующие:

- Снижение процентной ставки.

- Реструктуризация.

- Рефинансирование.

Если реструктуризация и рефинансирование — отдельные механизмы, то снижение процентной ставки может быть составной частью каждого из них. Прямое назначение этих изменений заключается в улучшении текущего положения заемщика. Частичное погашение общей суммы долга гарантирует уменьшение ежемесячного платежа, но такой вариант доступен лишь отдельной части заемщиков, не имеющих финансовых затруднений.

Как снизить процентную ставку по кредиту

Снижение процентной ставки напрямую определяет уменьшение ежемесячного платежа по договору. С практической точки зрения это наиболее простой и быстрый способ снижения кредитной нагрузки.

Положительное решение банка в подавляющем большинстве случаев выносится при изменении условий кредитной программы, за оформление которой ранее взялся заемщик. К примеру, в 2019 году заемщик оформил кредит по ставке 12,5%. Через год по этому же продукту банк снижает ставку до 9,5%. В этом случае клиент имеет достаточные основания для подачи на имя кредитора заявления о снижении процентной ставки.

Еще одним поводом для обращения в банк на предмет снижения процентной ставки признается понижение ключевой ставки Банка России. На уже заключенные договоры понижение ключевой ставки не распространяется. Но это обстоятельство может помочь клиенту в решении вопроса в свою пользу.

Как обратиться в банк с просьбой об уменьшении процентной ставки

Внимание следует акцентировать на том, что банк не обязан идти навстречу заемщику, и менять первоначальные условия кредитного договора. Поэтому обращение в кредитную организацию должно выражаться в форме просьбы, а не требования.

В адрес банка подается заявление. Оно не имеет унифицированной формы. На официальных сайтах некоторых кредитных организаций для свободного скачивания размещаются бланки подобных заявлений. При обращении в кредитную организацию необходимо руководствоваться тремя основными правилами:

- Новым клиентам банк по этому же кредитному продукту предлагает более выгодные условия.

- Заявление составляется грамотным образом, с обозначением причин, по которым банк может пересмотреть условия кредитного договора.

- К заявлению нужно прикрепить доказательства того, что сторонние банки по кредитам устанавливают ставки меньшего размера.

Гарантии того, что кредитная организация примет положительное решение, — нет. Сроки рассмотрения заявления могут варьироваться: от 30 дней до полутора месяцев. Ответ на заявление поступает независимо от решения банка — положительного или отрицательного.

Кто может рассчитывать на положительное решение

Какого-либо алгоритма, следуя которому получится снизить ставку по кредиту, не существует. Ни одна схема не гарантирует заемщику положительный исход. Больше шансов на положительный исход при следующих обстоятельствах:

- Отсутствие просрочек по кредиту.

- Срок действия кредитного договора — не менее 12 месяцев (либо до конца срока остается не менее одного года).

- Сумма текущей задолженности — от 500 000 рублей.

- По кредиту не проводилась реструктуризация.

- Клиент пользуется дополнительными услугами кредитной организации.

Эти моменты не являются безусловными. В случае их наличия, за банком закрепляется право на отказ в снижении процентной ставки без озвучивания причины подобного решения. На подачу повторного заявления может быть введен временный мораторий. Срок действия моратория — от одного месяца.

Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

Реструктуризация — изменение условий договора в сторону их улучшения для заемщика. Эта мера не закреплена в законодательных актах, поэтому стороны обращаются к ней на основе добровольного и свободного решения.

Просроченная задолженность вредит не только заемщику, но и кредитору. Заключая кредитный договор, банк рассчитывает на своевременный возврат суммы с процентами. Просрочки по оплате тормозят процесс «работы» денег банка. По этим и некоторым другим причинам кредитная организация идет навстречу клиенту.

Что меняется после реструктуризации задолженности

Реструктуризация подразумевает заключение дополнительного соглашения между банком и клиентом. Единой программы, по которой меняются условия кредитного договора, — не существует. К этой мере банки прибегают индивидуально по отношению к каждому конкретному случаю.

Речь идет о праве банка, которое он использует по личному усмотрению. До реализации механизма кредитная организация тщательно анализирует потребности заемщика. В результате реструктуризации клиенту предлагается:

- Увеличение сроков действия кредитного договора — увеличение сроков напрямую определяет уменьшение ежемесячного платежа.

- Уменьшение процентной ставки — как отдельная мера в рамках реструктуризации.

- Предоставление кредитных каникул.

- Отмена штрафов, неустойки, и прочих санкций за неисполнение условий договора со стороны заемщика.

- Изменение графика платежей.

Эти инструменты используются банками как по отдельности, так и все одновременно. Реструктуризация проводится для того, чтобы заемщик смог нормально исполнять свои обязательства перед банком.

Если ожидаемый результат не достигается, и заемщик вновь выходит на просрочку, банк имеет основания требовать возврат полной суммы задолженности. Подобное условие должно быть предусмотрено дополнительным соглашением между сторонами.

Рефинансирование кредита

Рефинансирование — один из вариантов изменения условий кредитного договора в сторону их улучшения. Если сравнивать сложность реализации всех перечисленных вариантов, то рефинансировать кредит намного проще, чем, к примеру, добиться от банка права на реструктуризацию.

По основным условиям рефинансирование следует рассматривать в одной плоскости с реструктуризацией. Разница заключается в том, что первый способ — соглашение заключается с нынешним кредитором, а второй — со сторонней кредитной организацией.

Плюс, по рефинансированию банки предлагают конкретные условия — суммы, сроки, процентные ставки. В случае с реструктуризацией все решается на сугубо индивидуальном уровне.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

Как рефинансировать кредит в банке

Если банк отказывает в снижении процентной ставки и реструктуризации, кредит можно рефинансировать. Практически у каждой крупной кредитной организации в линейке имеется соответствующий продукт. Для реализации механизма необходимо придерживаться следующей последовательности действий:

- Найти предложение банка о рефинансировании кредитов.

- Подать заявку.

- Предоставить банку документы — к стандартному списку документации может быть добавлена и копия кредитного договора.

- Дождаться решения кредитной организации.

Решение в большинстве случаев принимается в течение 1-3 дней. Если оно будет положительным, новый кредитор полностью погасит задолженность заемщика по текущему договору. Временная вторым банком сумма станет предметом кредитного договора.

К рефинансированию целесообразно обращаться, если предложенные вторым банком условия в лучшую сторону отличаются от первоначальных. В идеале: уменьшенная ставка, комфортный ежемесячный платеж, подходящие сроки кредитования. По структуре подобные соглашения практически ничем не отличаются от стандартных кредитных договоров.

Официальные источники информации:

- Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ (последняя редакция) — ссылка.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Комментарии: 14

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Источник

.jpg)