Шпоры к ГОСам / ФК / 30. Портфель финансовых инвестиций . Методы снижения риска инвестиционного портфеля

30. Портфель финансовых инвестиций . Методы снижения риска инвестиционного портфеля.

Инвестиционный портфель представляет собой целенаправленно сформированную совокупность финансовых инструментов, предназначенных для осуществления финансового инвестирования в соответствии с разработанной инвестиционной политикой.

С учетом сформулированной главной цели строится система конкретных локальных целей формирования инвестиционного портфеля, основными из которых являются:

1) обеспечение высокого уровня инвестиционного дохода в текущем периоде;

2) обеспечение высоких темпов прироста инвестируемого капитала в предстоящей долгосрочной перспективе;

3) обеспечение минимизации уровня инвестиционных рисков;

4) обеспечение необходимой ликвидности инвестиционного портфеля;

5) обеспечение максимального эффекта «налогового щита» в процессе финансового инвестирования.

Перечисленные конкретные цели формирования инвестиционного портфеля в значительной степени являются альтернативными. Так, обеспечение высоких темпов прироста инвестируемого капитала в долгосрочной перспективе в определенной степени достигается за счет существенного снижения уровня формирования инвестиционного дохода в текущем периоде (и наоборот). Темпы прироста инвестируемого капитала и уровень формирования текущего инвестиционного дохода находятся в прямой связи с уровнем инвестиционных рисков. Обеспечение необходимой ликвидности портфеля может препятствовать включению в него как высокодоходных, так и низкорисковых финансовых инструментов инвестирования.

1. По целям формирования инвестиционного дохода различают два основных типа инвестиционного портфеля:

Портфели роста (рост капитала за счет роста курса ценных бумаг). В зависимости от соотношения ожидаемого роста капитала и риска можно выделить портфели агрессивного роста, консервативного роста (акции крупных и стабильных компаний), портфель среднего роста.

Портфели дохода. (доход за счет дивидендов и процентов). Этот тип портфеля обеспечивает заранее спланированный уровень дохода при почти нулевом риске.

2. Выбор ценных бумаг для портфельного инвестирования зависит от целей инвестора и его отношения к риску. Для всех инвесторов (частных и институциональных) принято выделять три типа целей инвестирования и связанного с ними отношения к риску.

А) Инвестор стремится защитить свои средства от инфляции; для достижения цели он предпочитает вложения с невысокой доходностью, но и с низким риском. Этот тип инвестора называют консервативным. К такому типу относится подавляющее число частных инвесторов.

Б) Инвестор пытается произвести длительное вложение капитала, обеспечивающее его рост. Для достижения этой цели он готов пойти на рискованные вложения, но в ограниченном объеме, подстраховывая себя вложениями в слабодоходные, но и малорискованные ценные бумаги. Такой тип инвестора называют умеренно-агрессивным.

В) Инвестор стремится к быстрому росту вложенных средств, готов для этого делать вложения в рискованные ценные бумаги, быстро менять структуру своего портфеля, проводя спекулятивную игру на курсах ценных бумаг. Этот тип инвестора принято называть агрессивным.

3. По уровню ликвидности выделяют три основных типа инвестиционного портфеля:

Высоколиквидный портфель формируется, как правило, из краткосрочных финансовых инструментов инвестирования, а также из долгосрочных их видов, пользующихся высоким спросом на рынке, по которым регулярно совершаются сделки купли-продажи.

Среднеликвидный портфель, наряду с вышеперечисленными видами финансовых инструментов инвестирования, включает также определенную часть их видов, не пользующихся высоким спросом и с нерегулярной частотой трансакций.

Низколиквидный портфель формируется из облигаций с высоким периодом погашения или акций отдельных предприятий, обеспечивающих более высокий (в сравнении со среднерыночным) уровень инвестиционного дохода, но пользующихся очень низким спросом (или вообще не котируемых на рынке).

4. По инвестиционному периоду различают два основных типа инвестиционного портфеля:

Краткосрочный портфель формируется на основе финансовых активов, используемых на протяжении до одного года (форма страхового запаса денежных активов предприятия).

Долгосрочный портфель формируется на основе финансовых активов, используемых на протяжении более одного года (стратегические цели инвестиционной деятельности предприятия).

5. По условиям налогообложения инвестиционного дохода выделяют два типа инвестиционного портфеля:

Налогооблагаемый портфель состоит из финансовых инструментов инвестирования, доход по которым подлежит налогообложению на общих основаниях в соответствии с действующей в стране налоговой системой.

Портфель свободный от налогообложения состоит из таких финансовых инструментов инвестирования, доход по которым налогами не облагается (отдельные виды государственных и муниципальных облигаций).

6. По стабильности структуры основных видов финансовых инструментов инвестирования:

Портфель с фиксированной структурой активов удельные веса основных видов финансовых инструментов остаются неизменными.

Портфель с гибкой структурой активов – соответственно, изменяется удельный вес.

7. По специализации основных видов финансовых инструментов инвестирования:

Портфель акций обеспечивает высокие темпы прироста инвестируемого капитала в долгосрочной перспективе.

Портфель облигаций обеспечивает высокие темпы формирования текущего дохода, минимизировать инвестиционные риски, получить эффекта «налогового щита» в процессе финансового инвестирования.

Портфель векселей обеспечивает получение текущего дохода в краткосрочном периоде за счет эффективного использования временно свободного остатка денежных активов.

Портфель международных инвестиций обеспечивает минимизацию уровня инвестиционных рисков.

Портфель депозитных вкладов обеспечивает необходимую ликвидность, получение текущего инвестиционного дохода и минимизацию уровня инвестиционных рисков.

Основными вариантами комбинированных типов инвестиционных портфелей являются:

1) агрессивный портфель дохода (портфель спекулятивного дохода);

2) агрессивный портфель роста (портфель ускоренного роста);

3) умеренный портфель дохода (портфель нормального дохода);

4) умеренный портфель роста (портфель нормальногороста);

5) консервативный портфель дохода (портфель гарантированного дохода);

6) Консервативный портфель роста (портфель гарантированного роста).

Доходность ц. б. определяется как процентное отношение полученного по ней дохода в виде дивиденда или купонных выплат плюс-минус изменение курсовой цены за период держания ее инвестором к затратам на ее покупку приведенное к годовому исчислению.

Расчет доходности по данной формуле не совсем точен, поскольку он не учитывает возможность реинвестирования дохода за рассматриваемый период. Уточенный расчет доходности предполагает учет сложного процента.

Доходность ц. б. находится в обратном отношении к ее надежности (риску). Это как возможность полного или частичного неисполнения целей, которые ставит владелец ц. б., так и возможность лишь частичного исполнения этих целей. Чем выше надежность бумаги, тем меньше выплачиваемый по ней доход и наоборот, повышенный риск, связанный с вложениями средств в данный вид бумаг должен компенсироваться повышенной доходностью. Традиционно принято считать, что наибольшей надежностью обладают гос ц. б. и доходность по ним устанавливается на наиболее низком уровне. Для того чтобы инвесторы могли различить и сопоставить страновые риски, существуют специальные рейтинговые агентства, присваивающие странам-эмитентам бумаг кредитные рейтинги в зависимости от параметров их экономического и политического положения.

Способы снижение риска инвестиционного портфеля.

Для большинства инвесторов риск отражает вероятность потери денег. Стоимость акций и облигаций, находящихся в инвестиционном портфеле, может быть подвержена существенным колебаниям – как вверх, так и вниз.

При портфельных инвестициях, т. е. при формировании портфеля, состоящего из совокупности различных инвестиционных ценностей, которые можно реализовать в будущем, объем возможных убытков, как правило, меньше суммы, затраченной на формирование портфеля. Соотношение максимально возможного объема убытка и объема собственных финансовых ресурсов корпорации представляет собой степень риска, которую можно рассчитать с помощью коэффициента риска:

где КР – коэффициент риска;

У – максимально возможная сумма убытка от вложений в конкретную инвестиционную ценность;

С – объем собственных ресурсов корпорации.

Для снижения степени финансового риска применяются различные способы, к основным из них относятся:

Диверсификация представляет собой процесс распределения инвестируемых средств между различными элементами инвестиционного портфеля, которые должны быть не связаны между собой. На принципе диверсификации базируется деятельность инвестиционных фондов, которые продают клиентам свои акции, а полученные средства вкладывают в различные инвестиционные ценности, приносящие устойчивый средний доход. Диверсификация позволяет избежать части риска при распределении инвестиционных ресурсов между разнообразными видами деятельности. Так, приобретение инвестором акций нескольких различных акционерных обществ вместо только облигаций одного увеличивает вероятность получения им заранее определенного среднего дохода в несколько раз и соответственно снижает степень риска.

Приобретение дополнительной информации о выборе и результатах. В условиях переходной экономики корпорации зачастую вынуждены принимать инвестиционные решения, когда результаты неопределенны и основаны на ограниченном объеме информации. Естественно, что если бы у инвестора была более полная информация, он мог бы сделать лучший прогноз и снизить риск. Такой подход к информации, как к источнику увеличения прибыли делает информацию товаром. Стоимость информации оценивается как разница между ожидаемой стоимостью какого-нибудь приобретения, когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная.

Лимитирование – это установление лимита, т. е. предельных сумм расходов, продажи, кредита и т. п. Лимитирование является важным средством снижения степени риска и применяется корпорациями при формировании инвестиционных портфелей с различными инвестиционными стратегиями, например, для установления лимитов по включению в инвестиционный портфель инвестиционных ценностей одной рисковой группы.

Сущность страхования выражается в том, что инвестор готов отказаться от части доходов для того, чтобы минимизировать риск, т. е. он готов заплатить определенную сумму (очевидно меньшую ожидаемого дохода) за снижение степени риска до нуля. Страхование финансовых рисков является одним из наиболее распространенных способов снижения его степени. Страхование – это особые экономические отношения. Для них обязательно наличие двух сторон: страховщика и страхователя. Страховщик создает за счет платежей различных страхователей единый денежный фонд (страховой или резервный фонд).

Хеджирование используется в инвестиционной практике для страхования инвестиционных рисков. В общем смысле это страхование рисков от неблагоприятных изменений цен на любые инвестиционные ценности с отдаленным сроком погашения.

Суть хеджирования состоит в том, что продавец (покупатель) товара заключает договор на его продажу (покупку) и одновременно осуществляет фьючерсную сделку противоположного характера, то есть продавец заключает сделку на покупку, а покупатель — на продажу товара. Таким образом, любое изменение цены приносит продавцам и покупателям проигрыш по одному контракту и выигрыш по другому. Благодаря этому в целом они не терпят убытка от повышения или понижения цен на товары, которые надлежит продать или купить по будущим ценам.

Источник

Специфика хеджирования инвестиционного портфеля

Составление диверсифицированного портфеля значительно снижает рыночный риск инвесторов, однако необходимо уделять ещё и внимание хеджированию. Различного рода непредвиденные обстоятельства (например, новости) могут спровоцировать всплеск волатильности, что, в свою очередь, также является риском. Однако риск — величина, рассчитываемая и контролируемая. В данной статье мы расскажем, каким образом целесообразнее снижать риски инвестиционного портфеля с помощью диверсификации и хеджирования.

Первый и базовый принцип снижения риска — диверсификация вложений. Риск делится на рыночный и собственный. Рыночный риск — отклонения доходности портфеля от ожидаемых значений, причём не только снижение доходности, но и её сверхрост, то есть любое отклонение — обусловлен наличием общей рыночной волатильности. Это значит, если появляются какие-то неожиданные и при этом весьма значимые новости, то рынки начинают соответствующим образом приходить в движение.

Собственный риск обусловлен какими-либо отклонениями от ожидаемой доходности внутри самой компании-эмитента ценных бумаг. То есть если у компании случается, например, какая-либо авария на заводе, то это собственный риск, причём в равной степени такой же, как и выход очень позитивной отчётности. Диверсификацией существенно сглаживается собственный риск портфеля, так как если в какой-либо компании внештатная ситуация, а компаний из отрасли в портфеле несколько, то в другой вполне вероятен позитивный сценарий. В итоге они уравновешивают друг друга.

Рыночный риск тоже можно снизить, однако не столько диверсификацией, сколько грамотным подбором ценных бумаг для инвестирования. В портфелях новичков часто фигурируют либо бумаги компаний из одной отрасли, либо бумаги различных компаний, но взаимосвязанных по акционерному капиталу. Также могут быть бумаги, показывающие нисходящий тренд без наличия какого-либо фундаментального показателя, способного развернуть тренд вверх. Падающие бумаги имеют отрицательную ожидаемую доходность, и если данное падение длится годами, то, пока данный фактор не изменится, покупать такие бумаги весьма рискованно.

Значит, более рациональным способом будет подбор компаний из различных отраслей, причём имеющих опережающие темпы роста, выплачивающих хорошие дивиденды, с сильными фундаментальными показателями. Да, можно брать на определённую долю снижающиеся в цене акции при наличии сильных фундаментальных показателей, то есть явно недооценённые рынком. Но лучше дождаться момента, когда этот показатель проявит себя, и бумага начнёт обусловленный рост.

Однако широкая диверсификация может сопровождаться и иной проблемой. Дело в том, что включение большого количества акций в портфель сопровождается задействованием не только голубых фишек, но и бумаг второго эшелона. Причём в данных бумагах при заходе крупных участников наблюдаются резкие ценовые отклонения — шпили.

Соответственно, необходимо искать альтернативу. Последние годы рынки всё чаще показывают диапазонное движение, то есть не только растут, но и снижаются. Таким образом, целесообразно совмещать длинные позиции по бумагам, склонным к росту своей стоимости (при сильных фундаментальных показателях), с короткими позициями в бумагах, цены которых тяготеют к снижению котировок (при всё более ухудшающихся фундаментальных показателях). Особенно это может сработать, если есть возможность шортить подобные бумаги фьючерсами с дальними сроками экспирации. Включение коротких позиций по слабым компаниям позволяет несколько сгладить кривую доходности портфеля.

Традиционно в периоды роста сильные бумаги способны показывать рост несколько опережающими темпами, а слабые бумаги могут либо медленно расти, либо стоять на месте, либо продолжить снижаться. Напротив, при рыночном снижении сильные бумаги ведут себя более стабильно и могут показывать ослабленный более медленный рост, стоять на месте или показывать слабое снижение. Слабые акции будут снижаться быстрее рынка, таким образом, они будут сглаживать периоды рыночных спадов в кривой доходности инвестиционного портфеля.

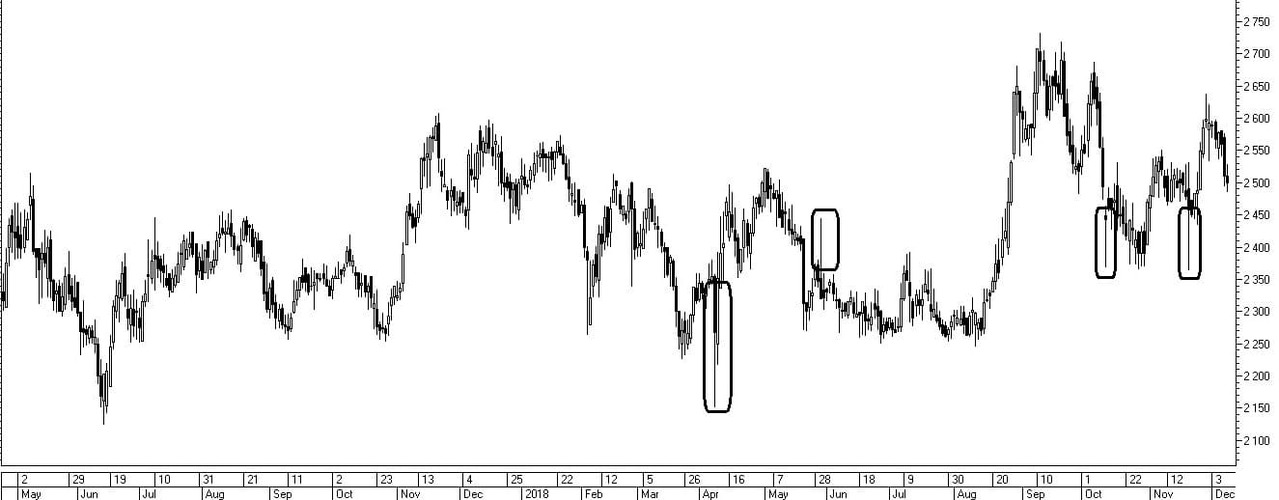

Говоря о рыночном риске, стоит понимать, что представляет из себя рисковый сценарий. Для лучшего понимания рассмотрим Индекс РТС, который несёт в себе ещё и валютную составляющую. При более детальном рассмотрении можно заметить, что в периоды рыночной волатильности, если не брать экстремальные снижения, Индекс РТС снижается на диапазон 10–15% от достигнутых максимумов приблизительно за несколько недель. То есть 1–2% снижения индекса не являются воплощением рискового сценария, а представляют собой естественные колебания значений индекса.

Таким образом, можно подобрать ещё один способ хеджирования портфеля ценных бумаг с использованием опционов пут на фьючерс на Индекс РТС. Шаг цены страйк данных опционов составляет 2500 пп. То есть при значении индекса, например, в 1100 пп стоимость фьючерса будет 110 000 пп, соответственно, 10% от цены фьючерса составят 11 000 пп, то есть приблизительно четыре шага цены страйк.

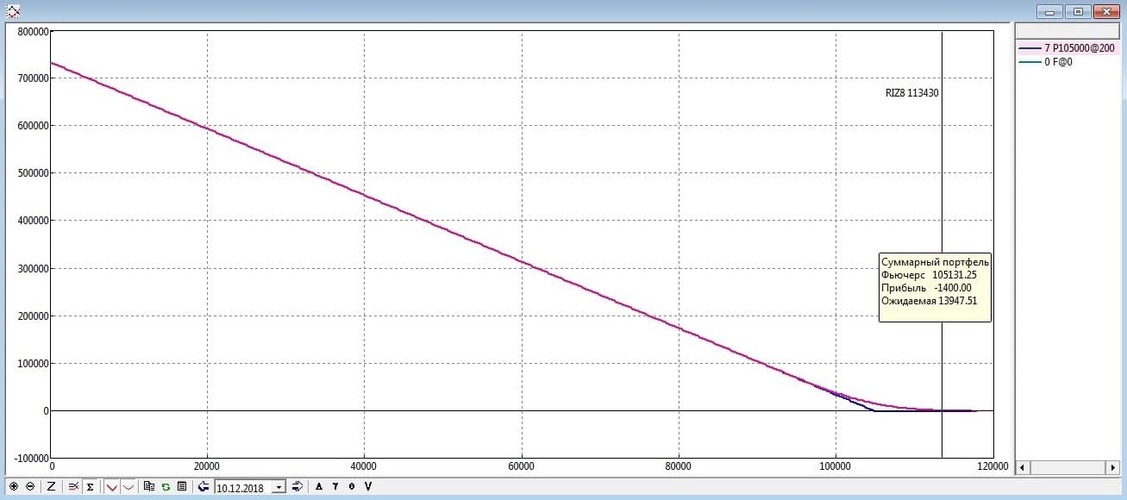

Для примера рассмотрим ситуацию, в которой фьючерс РТС стоит 113 430 пп, а опционы пут на страйке 105 000 стоят 200 пп (8430 пп разница — 3,5 шага цены страйк). Если в данные опционы вложить +/— 1% стоимости фьючерса — для примера 1400 пп — купить семь опционов, то, если фьючерс снизится до указанного страйка достаточно быстро, данные опционы смогут стоить уже свыше 13 000 пп. Таким образом они могут перекрыть увеличением своей стоимости рыночное снижение.

Получается, если инвестор вкладывает 1% портфеля в подобного рода хедж, то он сможет заранее косвенно определить свой риск, так как если рынок резко просядет на +/— 10–15%, то вложенный 1% разрастётся в стоимости до 10%, чем и покроет риск снижения портфеля. А если в это время в портфеле были ещё и короткие позиции, то они принесут прибыль. Длинные позиции по сильным бумагам в подобных случаях показывают более слабое снижение. За счёт указанных факторов инвестор может получить искомую доходность.

Портфель ценных бумаг целесообразно составлять не только из длинных, но ещё и из коротких позиций, если мы не говорим про долгосрочное инвестирование. Для снижения риска портфель должен быть диверсифицирован и составлен с учётом фундаментальных показателей компаний, его образующих. Для снижения рыночного риска при этом можно использовать опционное хеджирование.

В теории всё кажется простым и понятным — подводные камни всплывают, как правило, уже в процессе торговли. Чтобы минимизировать их количество, попробуйте для начала приумножить виртуальные деньги — откройте учебный счёт в «Открытие Брокер». И не забудьте подписаться на наши обновления, чтобы быть в курсе свежих статей — так вы сможете развиваться одновременно по всем направлениям!

Источник