- Локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения

- А теперь вопросы и ответы разработчиков «Гранд-смета 2021»

- Расчёт налога УСН 6 %

- Платите налоги в несколько кликов!

- Авансовые платежи

- Расчет налога УСН «доходы»

- Пример расчета авансового платежа для ООО «Ромашка» за 1 квартал на УСН 6 % с вычетом на торговый сбор

- Пример расчета авансового платежа для ИП Петров А.В. за полугодие на УСН 6 %

- Пример расчета налога по УСН 6 % за год для ООО «Поддержка»

- Расчет УСН при превышении лимитов с 2021 года

- Пример расчета авансового платежа по ставке 8 %

- Пример расчета налога за год по ставке 8 %

- Калькулятор УСН

Локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения

Рассмотрим ответы линии консультаций по ПК «Гранд-смета 2021» на часто задаваемые вопросы по настройкам расчета при УСН при работе с новой Методикой определения сметной стоимости строительства в 2021 году, но для начала — теория, от президента Союза инженеров-сметчиков России Павла Горячкина:

Если при определении сметной стоимости строительства достоверно известно, что исполнитель работ (подрядчик) находится на упрощенной системе налогообложения (УСН), то от итогов глав — 12 сводного сметного расчета с учетом резерва средств на непредвиденные работы и затраты, отдельной строкой с распределением по графам — 8 под наименованием «Средства на покрытие затрат, связанных с компенсацией НДС при УСН» приводятся суммы, рассчитанные по следующей формуле:

((М-Мз) + (Эм-Зм) + НР×0,1712 (0,182) + СП×0,15 + ОБп)×0,2

М — стоимость материалов в текущем уровне цен;

Мз — стоимость материалов поставки заказчика (давальческие материалы);

Эм — затраты на эксплуатацию машин;

Зм — оплата труда машинистов;

НР — масса накладных расходов;

0,1712 — доля (удельный вес) материалов в массе накладных расходов (17,12%) согласно МДС 81-33.2004 или

0,182 — доля (удельный вес) материалов в массе накладных расходов (18,2%) для районов Крайнего Севера и местностей, приравненных к ним согласно МДС 81-34.2004;

СП — масса сметной прибыли;

0,15 — доля (удельный вес) материалов в сметной прибыли (15%);

ОБп — стоимость оборудования поставки подрядчика;

0,2 — ставка НДС (20%).

Приведенная формула учитывает (на основании подпункта 3 пункта 1 статьи 170, пунктов 2 и 3 статьи 346.11 Налогового кодекса Российской Федерации) компенсацию поставщику (подрядчику, исполнителю) сумм НДС, уплачиваемых контрагентам (субподрядчикам, поставщикам товаров, используемых при выполнении работ) при приобретении у них соответствующих товаров (работ, услуг) и также применяется при определении НМЦК и подготовки Сметы контракта.

Президент Союза инженеров-сметчиков

Есть еще и точно такая же, но в другом исполнении формула расчета затрат на компенсацию НДС при УСН (суть не меняется!):

А теперь вопросы и ответы разработчиков «Гранд-смета 2021»

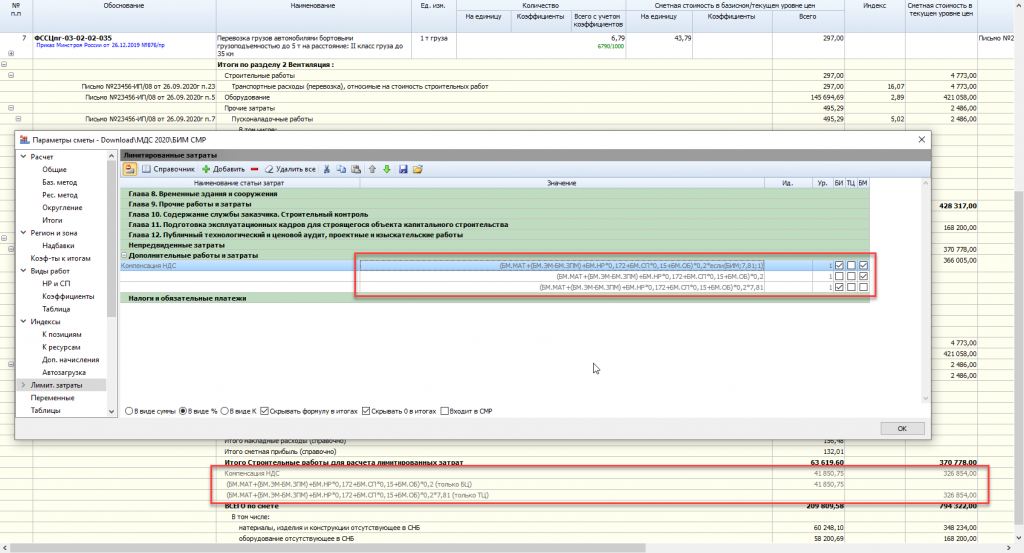

Выполняю локальный сметный расчёт по новой Методике 2020 года при упрощённой системе налогообложения, добавляю в лимитированных затратах в разделе «Налоги и обязательные платежи» статью затрат с формулой МАТ*0,2*7,3 (где 7,3 — это индекс к СМР). В результате рассчитывается только стоимость в базовом уровне цен, а сумма по смете в текущем уровне цен остаётся такая же, как и до начисления этой статьи затрат.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021». А указанную формулу вам надо ввести следующим образом: БМ.МАТ*0,2*ЕСЛИ(БИМ;7.3;1). Квалификаторы способа расчёта БМ и БИМ указывают программе, какое значение соответствующей переменной следует взять — в базисных или в текущих ценах. При этом условная функция ЕСЛИ позволяет использовать для обоих итогов по смете одну и ту же формулу — умножение на индекс производится в зависимости от требуемого уровня цен.

Разъясните, пожалуйста. При составлении сметы базисно-индексным методом возникла необходимость перевести смету на упрощённую систему налогообложения. При применении формулы для расчёта компенсации НДС при УСН: МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2*6,54+ОБ*0,2*4,12 индекс на оборудование считается дважды. В смете оборудование взято из базы ФЕР, из сборника сметных цен. В итогах сметы «Справочно в базисных ценах» стоимость оборудования по какой-то причине показывается уже с учётом заданного к нему индекса. И в результате при применении вышеуказанной формулы начисление индекса к оборудованию задваивается. Каким образом убрать двойное применение индекса к оборудованию, кроме как удалением его из формулы компенсации НДС при УСН?

В случае расчёта сметы по новой Методике 2020 года рекомендуем следующий вид формулы, с точным указанием, какие стоимости на что должны умножаться:

Связано это с тем, что формула одна, а расчётных колонок в итогах по Методике 2020 — две.

В приведённом выше примере показано два варианта расчёта компенсации НДС.

Первый вариант: одна формула считает оба значения компенсации — для колонки с Базисными ценами и для колонки с Текущими ценами. Недостаток этого варианта только один — при печати будет видна конструкция ЕСЛИ.

Во втором варианте первая формула считает значения для колонки БЦ, вторая формула — для колонки ТЦ. Недостаток этого варианта — две строки в итогах вместо одной.

Выбирайте наиболее подходящий для вас вариант.

Формула для вашего примера будет иметь следующий вид:

Примечание: данная формула корректно посчитает результат только в случае применения индекса к СМР в итогах сметы. Для других вариантов пересчёта сметы в текущие цены формулу необходимо изменить.

Вопрос: При добавлении в смету нового материала по конъюнктурному анализу на этот материал не начисляется компенсация НДС при УСН. Как изменить формулу?

Ответ: Возможно, вы указали для этого материала только его стоимость в текущих ценах, но не применили к добавленной позиции сметы соответствующий индекс изменения сметной стоимости, который позволяет получить стоимость позиции в базисном уровне цен. Тогда как при расчёте сметы по новой Методике 2020 года это является необходимым условием для того, чтобы позиция была включена в итог по смете.

Вопрос: Добрый день. Как в версии «ГРАНД-Смета 2021» включить в смету компенсацию НДС при УСН? Ввожу формулу с умножением на индекс перехода в текущие цены — сумма компенсации НДС появляется в столбце базовых цен, а цена текущая. Если убираю индекс, то компенсация в базовых ценах считается правильно, но в текущие цены всё равно не переводится. И общая сметная стоимость в текущих ценах получается без компенсации НДС. При настройке расчёта сметы по шаблону «РЖ. Расчет с индексацией к СМР» программа не считает в лимитированных затратах компенсацию НДС при УСН.

Ответ: Во-первых, убедитесь, что у вас установлено Обновление № 2 к ПК «ГРАНД-Смета 2021» (смотрите Ответы на вопросы по расчёту локальных смет в ПК «ГРАНД-Смета 2021» по приказу Минстроя РФ 421/пр). И прочитайте два ответа выше.

Вопрос: Спасибо за подробное объяснение и формулу для расчёта компенсации НДС при упрощённой системе налогообложения в случае применения индекса к СМР. А если применяются индексы по статьям затрат, тогда как надо откорректировать приведённую в вашем ответе (за 01.02.2021) формулу?

Ответ: Если в локальной смете применяются индексы по статьям затрат, то достаточно простой формулы, без дополнительных действий и обозначений: (МАТ+ОБ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15)*0,2. При расчёте формулы для вывода в колонки с итогами по смете в базисных или текущих ценах программа автоматически подставляет соответствующее значение каждой переменной.

Не ясно? Остались вопросы? Сложности? Смело звоните/пишите нам! Мы ответим!

Мы не только знаем сметную программу, но и каждый день отвечаем сметчикам и сами работаем со сметами.

Источник

Расчёт налога УСН 6 %

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Правильно рассчитать налог на УСН 6 % несложно. Важно вовремя внести авансовые платежи и грамотно сократить сумму к уплате на размер страховых взносов. В этой статье мы покажем, как ИП и ООО сделать верный расчет для уплаты налога.

Авансовые платежи

Упрощенка предполагает одно правило: в течение года предприниматель или организация должны производить своего рода «предоплату налога» — авансовые платежи раз в квартал. Это делается до 25 числа в месяц, следующий за отчетным периодом. В 2020 и 2021 году сроки следующие:

| Отчетный период | 2020 год | 2021 год |

|---|---|---|

| 1 квартал | 27 апреля | 26 апреля |

| полугодие | 27 июля | 26 июля |

| 9 месяцев | 26 октября | 25 октября |

Затем по итогам года рассчитывается и уплачивается остаток налога. Его платят не позднее того срока, который установлен для сдачи налоговой декларации по упрощенке. В 2020 и 2021 году сроки следующие:Смещение дат связано с тем, что крайний срок сдачи выпадает на выходной день. В таком случае уплатить налог можно в ближайший следующий рабочий день.

| Отчетный период | 2020 год | 2021 год |

|---|---|---|

| Для ИП | 30 апреля | 30 апреля |

| Для ООО | 31 марта | 31 марта |

Санкции за неуплату авансов и налога

Если бизнес проигнорирует ежеквартальную «предоплату налога» и уплатит всю сумму по завершении календарного года, то понесет наказание по налоговому кодексу. При отсутствии авансовых платежей налоговая может начислять пени за каждый день просрочки (воспользуйтесь нашим бесплатным калькулятором пеней, чтобы рассчитать их сумму). А при неуплате налога по итогам года контролирующий орган вправе оштрафовать организацию или предпринимателя. Штраф может составить 20 % или даже 40 % от неуплаты. Но если фирма или ИП спохватились и уплатили налог до того, как чиновники обнаружили неуплату, будут начислены только пени.

Расчет налога УСН «доходы»

Исчисление налога делается по формуле:

Сумма налога = Доход × Ставка налога

Внимание! С 2016 года у регионов есть право дифференцировать налоговую ставку по УСН «Доходы» от 1 до 6%. Уточняйте актуальную ставку для вашего вида деятельности в вашем регионе. С 2021 года появится еще один вариант ставки — 8 %. По ней налог платят те, кто не соблюдал лимиты по УСН.

В качестве Доходов мы рассматриваем все наличные и безналичные доходы ИП или организации за интересующий нас налоговый период. Налогом облагаются и доходы от реализации, и внереализационные доходы. Но есть группы доходов, которые освобождены от налогообложения (ст. 346.15 НК РФ).

Сервис Контур.Бухгалтерия сам сформирует декларацию и рассчитает налог:

Сумму налога можно уменьшить: вычесть из нее страховые взносы, которые уплачены в фонды за сотрудников (и за себя — в случае ИП), взносы по договорам добровольного страхования, а также больничные пособия, которые были выплачены сотрудникам за счет работодателя. Важное уточнение: это происходит только в том случае, если взносы уже уплачены в том налоговом периоде, за который мы рассчитываем налог.

- ООО и ИП с сотрудниками могут снизить сумму налога не более чем на 50 %.

- ИП без работников, который платит страховые взносы только за себя, может снизить налог на весь размер страховых взносов без ограничений. Если годовой доход ИП превышает 300 тыс. рублей, и он платит дополнительные взносы в размере 1% с доходов, превышающих 300 тыс. рублей, то предприниматель может уменьшать налог и на эту сумму дополнительных взносов (после их уплаты).

Организации и предприниматели из сферы торговли могут уменьшать налог еще и на сумму торгового сбора, но только ту его часть, которая начислена с доходов от торговли. Если налог с торговой деятельности меньше, чем сумма сбора, разницу нельзя вычесть из налога по другим видам деятельности. При этом ограничение для ООО и ИП с сотрудниками на 50 % не применяется в отношении торгового сбора.

Пример расчета авансового платежа для ООО «Ромашка» за 1 квартал на УСН 6 % с вычетом на торговый сбор

ООО «Ромашка» работает в Москве. Доходы от продажи товаров в розницу с января по конец марта составили 300 000 рублей.

Доходы от продажи товаров организациям по безналу составили 120 000 рублей.

Итого, доходы за 1 квартал составили 420 000 рублей.

Расчет авансового платежа за 1 квартал:

420 000 × 6 % = 25 200 рублей.

Мы можем уменьшить эту сумму на размер уплаченных страховых взносов и торговый сбор.

В ООО «Ромашка» 3 сотрудника, каждый из них получает зарплату в 40 000 рублей.

40 000 × 3 = 120 000 рублей.

Организация перечислила в фонды взносы в размере 30 % от этой суммы:

120 000 × 30 % = 36 000 рублей ежемесячно, т.е. 36 000 × 3 = 108 000 рублей за квартал.

Мы видим, что сумма взносов больше авансового платежа, но «предоплату по налогу» организация может уменьшить лишь на 50 %, то есть, сумма к уплате будет составлять:

25 200 × 50 % = 12 600 рублей.

Дополнительно можно применить вычет на торговый сбор. Платеж за 1 квартал уплачен 27 марта в сумме 30 000 рублей. Сумма торгового сбора больше остатка авансового платежа, поэтому организация сможет не платить авансовый платеж за 1 квартал

Таким образом, ООО «Ромашка» должна уплатить 0 рублей авансового платежа до 25 апреля.

Доходы, которые становятся базой для исчисления налога по УСН 6 %, учитываются нарастающим итогом: они суммируются не внутри каждого квартала, а с начала года. Когда мы рассчитываем сумму дохода за полугодие, 9 месяцев или за календарный год, мы суммируем все доходы за этот период. Затем из рассчитанной величины вычитаем уплаченные с начала года страховые взносы, больничные и торговые сборы, а затем уменьшаем полученную сумму на размер авансовых платежей, которые уплачены в предыдущие периоды.

Пример расчета авансового платежа для ИП Петров А.В. за полугодие на УСН 6 %

Выручка Петрова с января по конец июня составила 500 000 рублей (из них 300 000 рублей за 1 квартал). У ИП Петрова нет сотрудников, он платит страховые взносы за себя, и в первом квартале он уплатил 10 000 рублей, а во втором квартале 11 000 рублей. ИП может снизить сумму налога на всю сумму страховых взносов, без ограничений.

Авансовый платеж в 1 квартале составил:

300 000 × 6 % – 10 000 (взносы) = 8 000 рублей.

Расчет авансового платежа за 1 полугодие:

500 000 × 6 % = 30 000 рублей.

Мы можем уменьшить эту сумму на размер уплаченных страховых взносов и авансовые платеж за 1 квартал.

Тогда авансовый платеж за 1 полугодие составит:

30 000 – 8 000 – 10 000 – 11 000 = 1 000 рублей.

Таким образом, ИП Петров должен уплатить 1 000 рублей авансового платежа до 25 июля.

По итогам прошедшего года тоже нужно заплатить налоги. Для этого необходимо всю выручку, полученную за 12 месяцев, умножить на ставку налоги и из полученной суммы вычесть все уплаченные в отчетном году страховые взносы и авансовые платежи.

Пример расчета налога по УСН 6 % за год для ООО «Поддержка»

За 2020 год ООО «Поддержка» заработало 18 млн рублей.

- 1 квартал — 5 млн;

- 2 квартал — 4 млн;

- 3 квартал — 3 млн;

- 4 квартал — 6 млн.

В организации работает 12 сотрудников с постоянной зарплатой. Сумма взносов за них в каждом квартале одинакова и составляет 216 000 рублей. Рассчитаем авансовые платежи за каждый квартал с учетом страховых взносов.

- Авансовый платеж за 1 квартал = 5 млн × 6 % = 300 000 рублей. За вычетом страховых взносов платеж составит = 300 000 × 50 % = 150 000 рублей.

- Авансовый платеж за 2 квартал = 4 млн × 6 % = 240 000 рублей. За вычетом страховых взносов и авансового платежа за 1 квартал платеж составит = 240 000 × 50 % = 120 000 рублей.

- Авансовый платеж за 3 квартал = 3 млн × 6 % = 180 000 рублей. За вычетом страховых взносов платеж составит = 180 000 × 50 % = 90 000 рублей.

Итоговый платеж за год составит:

- Рассчитаем сумму налога к уплате: 18 000 000 рублей × 6 % = 1 080 тыс. рублей;

- За вычетом страховых взносов: 1 080 × 50 % = 540 тыс. рублей;

- За вычетом авансовых платежей: 540 – 150 – 120 – 90 = 180 тыс. рублей осталось заплатить ООО «Поддержка» по итогам года.

Расчет УСН при превышении лимитов с 2021 года

С 2021 года от величины доходов и количества сотрудников будет зависеть налоговая ставка, которую должен применять упрощенец. Если доходы не превышают стандартные 150 млн рублей, а средняя численность сотрудников не превышает 100 человек, платите налог по действующей в регионе ставке — от 1 до 6 %. При превышении указанных величин ставка налога по УСН «доходы» увеличивается до 8 %, независимо от наличия пониженной региональной ставки.

Повышенная ставка 8 % может применяться до тех пор, как организация утратит право на применение УСН. В 2021 году это происходит при нарушении следующих условий:

- Доходы не превышают 200 млн рублей с начала года;

- Средняя численность сотрудников за отчетный и налоговый периоды не превышает 130 человек.

Повышенные ставки надо применять с начала квартала, в котором доходы превысили 150 млн рублей или численность сотрудников — 100 человек. Авансовые платежи за прошлые отчетные периоды не нужно пересчитывать. Формула следующая:

Авансовый платеж за период с превышением = Доходы за предыдущий отчетный период × 6 % + (Доходы за период с превышением — Доходы за предыдущий отчетный период × 8 %) – налоговый вычет.

Пример расчета авансового платежа по ставке 8 %

Доходы ООО «Источник» в 2021 году превысили 150 млн рублей. По итогам полугодия выручка составила 90 млн рублей, а по итогам 9 месяцев 155 млн рублей. Авансовый платеж за 9 месяцев нужно рассчитать по повышенной налоговой ставке 8 %.

Авансовый платеж за 9 месяцев: (90 млн рублей × 6 %) + (155 млн рублей — 90 млн рублей) × 8 % = 10 600 000 рублей.

Начисленный авансовый платеж можно уменьшить на налоговый вычет по страхвзносам, уплаченным за 9 месяцев, в сумме 260 000 рублей. А также на авансовые платежи, уплаченные за 1 квартал и полугодие, в сумме 5 400 000 рублей.

Авансовый платеж по итогам 9 месяцев 2021 года: 10 600 000 рублей — 5 400 000 рублей — 260 000 рублей = 4 940 000 рублей.

Таким образом, ООО «Источник» должно доплатить 4 940 000 рублей до 25 октября 2021 года.

Для расчета налога по итогам года порядок практически аналогичный. Налоговую базу поделите между периодами, в которых вы применяли стандартные и повышенные ставки. Чтобы получить налог к доплате по итогам года, уменьшите его на авансовые платежи и налоговый вычет.

Пример расчета налога за год по ставке 8 %

ООО «Глубина» по итогам года заработало 190 млн рублей.Доходы за первое полугодие составили 120 млн рублей, за 9 месяцев — 165 млн рублей.

Налог по итогам 2021 года: (120 млн рублей × 6 %) + ((190 млн рублей — 120 млн рублей) × 8 %) = 12 800 000 рублей.

Начисленный налог можно уменьшить на авансовые платежи, уплаченные в течение года.

Сумма налога к доплате за 2021 год: 12 800 000 — 10 800 000 = 2 000 000 рублей. Дополнительно эту сумму можно уменьшить на вычеты.

Калькулятор УСН

Воспользуйтесь нашим бесплатным калькулятором налога УСН и рассчитайте сумму платежа. Он подходит для ИП с работниками, ИП без работников и ООО. Калькулятор учитывает страховые взносы и торговый сбор, если вы его платите.

Аккуратный учет доходов позволит организации или ИП на УСН 6 % правильно рассчитать суммы авансовых платежей по налогу и сумму налога за календарный год. Если вы не хотите рассчитывать сами, работайте в веб-сервисе Контур.Бухгалтерия: система сама рассчитает суммы, подготовит платежки и напомнит о сроках уплаты.

Источник