- Как увеличить прибыль компании

- Способы повышения прибыли и их сочетание

- Ошибки собственников / руководителей

- Как увеличить объем продаж

- Дополнительные продажи или повторные продажи

- Оптимизация рекламы и работа с конверсией

- Расширение клиентской базы

- Работа с издержками

- Анализ финансовых результатов деятельности компании: пошаговый алгоритм

- С чего начать оценку финансовых результатов деятельности организации

- Как посчитать финансовый результат деятельности предприятия

- Оценка финансовых результатов: этапы и показатели

- Этап 1. Провести горизонтальный анализ прибыли (убытка)

- Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

- Этап 3. Рассчитать показатели рентабельности

Как увеличить прибыль компании

Автор статьи — Копирайтер Контур.Бухгалтерии

Бизнес создается для извлечения прибыли и закономерно, что собственник постоянно стремится повысить рентабельность. Расскажем о способах увеличения прибыли.

Способы повышения прибыли и их сочетание

Независимо от размеров бизнеса и сферы экономики выделяют три основных способа повышения прибыли:

- увеличение объемов продаж;

- снижение издержек;

- увеличение цены.

Планируя стратегию развития и стратегию работы с маржой, собственник или топ-менеджер компании должен учитывать все три способа и искать сбалансированное решение, хотя, например, повышение цены и повышение объема продаж в единицах продукции не всегда могут сработать одновременно.

Работа над повышением маржинальности обязательно соотносится и со стратегией развития компании. Допустим, если стратегия строится на выходе на новые рынки, то в первую очередь упор будет на увеличение объемов продаж. Если же цель при сохранении доли рынка перейти на другой сегмент потребителей, то фокус внимания можно направить на повышение цен или оптимизацию издержек.

Ошибки собственников / руководителей

Зачастую решение по повышению прибыли лежит на поверхности. В силу стереотипов компании упускают прибыль из-за того, что:

- не оптимизируют затраты на маркетинг;

- не работают над УТП и не реагируют гибко на запросы рынка;

- слабо уделяют внимание perfomance-маркетингу — анализу и достижению конкретных показателей;

- недостаточно внимания уделяют аналитике.

Как следствие, у компании нет четкой стратегии, и работа отдела маркетинга может быть похожа, скорее, на решение текущих задач.

Еще одна ошибка — стремление руководителя “лечить” вопросы прибыли модными “фишками”, которые касаются как управления, так и применения инструментов. Например, компания заказывает большой интернет-портал, чтобы через него продавать свои товары и услуги, но на практике оказывается, что для интернет-продаж достаточно подробного лендинга и качественной работы контакт-центра.

Или, к примеру, все увлекаются переводом сотрудников на KPI, хотя эти KPI никак не влияют на рост прибыли. В инструментах и решениях нет ничего плохого. Но плохо, если они применяются без всестороннего анализа ситуации.

Как увеличить объем продаж

Один из самых простых способов — повышение цен, при этом увеличение цены на 3-5% с тем же уровнем издержек позволяет довольно быстро увеличить общий оборот и доходность. Вполне закономерны опасения собственников, что часть клиентов перестанет покупать, и это скажется на объеме продаж. Но тут стоит рассчитать критическую точку потери базы, после которой повышение цены становится необоснованным.

Вот условный пример. Компания продавала продукт по 100 рублей, который покупали 100 раз в месяц, что давало общий оборот 10 000 рублей. С каждого клиента компания зарабатывала 20 рублей чистой прибыли или 2 000 рублей в месяц.

При повышении цены до 105 рублей оборот увеличится до 10 500 рублей. При тех же затратах прибыль составить 2 500 рублей. Но если 2 клиента откажутся от сотрудничества из-за повышения цен, то оставшиеся 98 клиентов все равно принесут компании по 25 рублей чистой прибыли. То есть совокупная прибыль по итогам периода будет — 2450. Таким образом повышение цены в любом случае позволило увеличить прибыль. И при том сосредоточиться на качественном обслуживании существующих клиентов, что позволит сгладить дискомфорт от новых цен.

Дополнительные продажи или повторные продажи

Подумайте, какие продукты вы можете предложить клиенту еще? Например, салон оптики при заказе обычных очков с диоптриями предлагает приобрести солнцезащитные очки со скидкой. Магазин электроники при покупке телефона предлагает сразу же купить чехол и защитное стекло, а также страховку от не гарантийной поломки гаджета. Это работает на увеличение объема продаж и увеличение среднего чека.

Важно вести работу, направленную на возвращение клиента и увеличение LTV (жизненного цикла клиента). Если это ритейл, то хорошо работают бонусные программы и секретные промоакции, специальные скидки. Если это товар, который требует регулярных повторных покупок (например, капсулы с кофе), то здесь та же задача — пригласить клиента прийти в эту точку снова и снова. Для предприятий в сфере красоты и здоровья хорошее решение — записывать клиента сразу же на повторную процедуру через месяц или два.

Таким образом компания не тратит деньги на привлечение новых клиентов, а обеспечивает загрузку и получение прибыли за счет уже имеющейся базы. Дополнительно стоит возвращаться к “спящим” клиентам, которые не делали покупку более 6-12 месяцев. Комплимент, небольшая скидка, специальное предложение поможет привлечь человека, который уже был с вами знаком, а значит гораздо охотнее согласится на повторный визит/покупку.

Оптимизация рекламы и работа с конверсией

Один из способов оптимизации рекламы — работа над увеличением конверсии рекламного объявления в покупку. Так вы существенно снижаете стоимость каждого клиента и экономите маркетинговый бюджет, оставляя себе больше прибыли.

Для работы над конверсией необходимо составить карту пути пользователя, которая помогает оценить, как приходят клиенты, на каких этапах они встречаются с рекламой компании и как принимают решение о дальнейшем шаге.

Например, вы запускаете таргетированную рекламу в социальных сетях и ожидаете, что одна кампания приведет к вам 100 потенциальных клиентов, которые будут готовы посетить сайт и 10 из них сделают заказ. Но чтобы привести 100 человек на сайт, вам сначала нужно показать свое объявление 2000 человек. Если хорошо поработать над объявлением, то на сайт перейдет уже 150 человек, а не 100. Из этих 150 заказ сделают 15, а не 10. Таким образом, при тех же затратах на рекламу вы получаете больше заказов и меньшую стоимость лида.

Расширение клиентской базы

Каналы привлечения клиентов могут быть самыми разными: от покупки готовых баз для запуска ретаргетинга до запуска рекламных кампаний. Стоит помнить и про онлайн, и про оффлайн-каналы привлечения в зависимости от вашего продукта.

- email-рассылки;

- контекстная реклама;

- баннерная реклама;

- таргетированная реклама;

- реферальные программы.

- реклама в печатных СМИ;

- наружная реклама;

- полиграфия;

- участие в мероприятиях.

Хорошим показателем будет стабильный рост клиентской базы, который позволит компенсировать естественный отток клиентов и за счет новых клиентов обеспечить объем продаж.

Работа с издержками

Этот способ позволяет повысить рентабельность даже при существующем уровне цен. В этом вопросе полезно ориентироваться на технологии “бережливого производства” и оптимизацию работы. Достаточно поработать с уменьшением потерь, к которым относятся:

- перепроизводство и избыток запасов;

- простои персонала и техники;

- лишняя транспортировка (не продуманы маршруты);

- лишняя работа, которая не влияет на результат и качество продукта;

- брак и ошибки персонала.

Повышение прибыли — это системная работа, и даже небольшие действия могут привести к существенным изменениям. В сервисе Контур.Бухгалтерия вы найдете инструменты для анализа и повышения прибыли: управленческие отчеты по продажам, себестоимости и марже, а также возможности для финансового анализа работы фирмы. В сервисе легко вести учет, начислять зарплату и сдавать отчетность. Первые две недели бесплатны для всех новых пользователей.

Источник

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

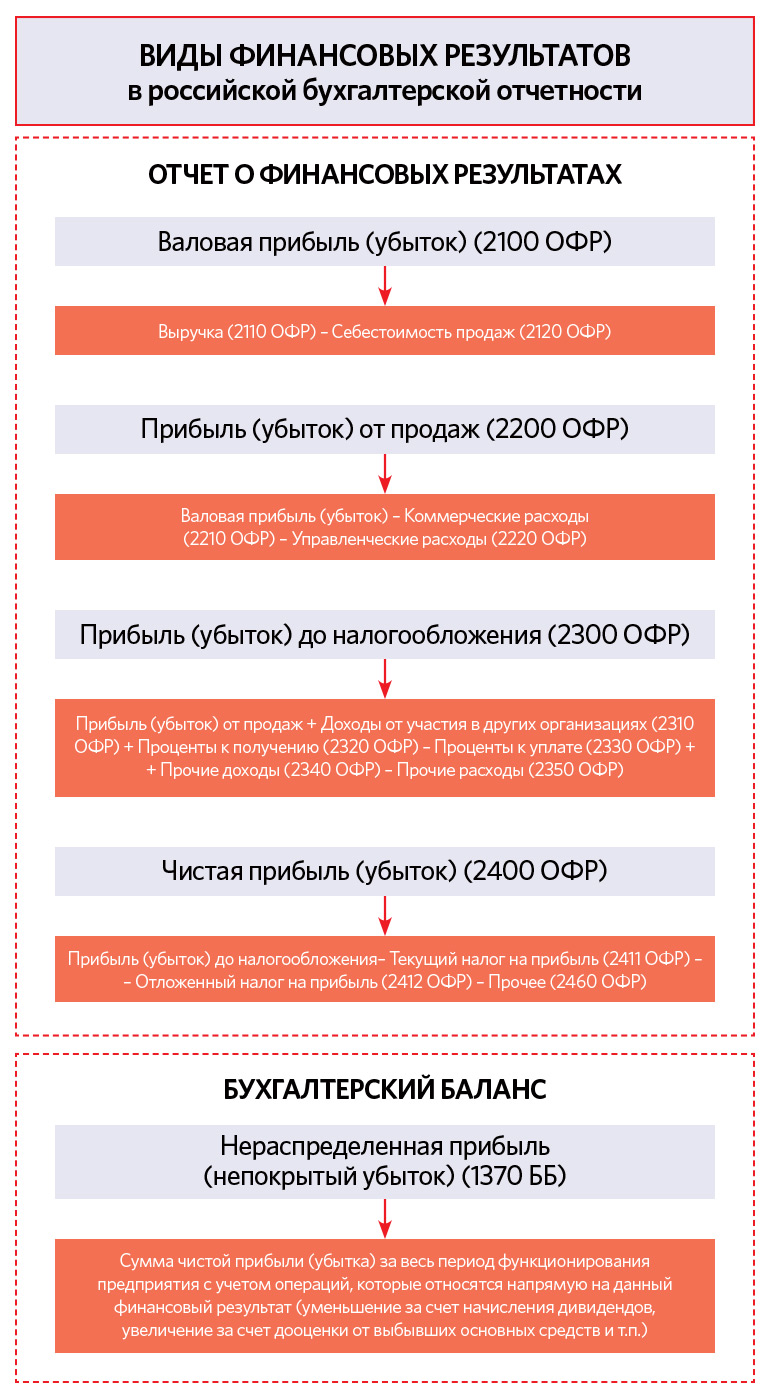

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

Источник