Тема 5 «Способы оценки конкурирующих инвестиций»

Оценка конкурирующих инвестиций

Учет различий в сроках жизни инвестиционного проекта

Методы затратной эффективности

Оценка конкурирующих инвестиций

Конкурирующие инвестиции — это такие инвестиционные проекты, которые не могут быть реализованы одновременно по ряду причин.

Выделяют 2 рода причин возникновения конкурирующих инвестиций:

1) конкурирующие инвестиции возникают, если предприятие не может осуществить одновременно инвестиционные проекты ввиду ограниченности финансовых ресурсов либо каких-либо других ресурсов;

2) конкурирующие инвестиции возникают вследствие того, что проекты в процессе их реализации дают один и тот же результат, преследуемый предприятием.

Поэтому предприятию необходимо осуществить выбор одного из предлагаемых инвестиционных проектов. При этом используются разные способы:

1ый способ — Наиболее простым способом для выбора проектов является расчет показателей эффективности инвестиций для каждого проекта и сравнение полученных результатов

Однако в ходе такого анализа могут возникнуть противоречия между показателями.

Например, ЧПЭ больше у одного проекта, а ИРИ — у другого.

Тогда необходимо осуществить выбор приоритетного показателя (ЧПЭ или ИРИ), для чего необходимо четко сформулировать цель инвестиционного проекта.

2ой способ, используемый для выбора одного из проектов, предусматривает оценку эффективности дополнительных инвестиций.

Дополнительные инвестиции находятся в том проекте, в котором они больше, и представляют собой разницу между инвестициями по проектам.

Если согласно полученным результатам дополнительные инвестиции эффективны, то применяют решение о реализации проекта с большими инвестициями.

Для оценки эффективности дополнительных инвестиций формируют новый денежный поток в виде разницы между двумя конкурирующими потоками.

3ий способ — расчет точки Фишера. Дает дополнительную информацию для возможности выбора одного из проектов.

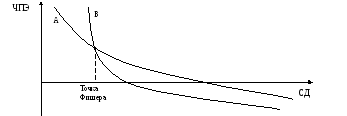

Точка Фишера — это такая ставка дисконтирования, при которой ЧПЭ по двум проектам одинаковы.

Вручную рассчитать точку Фишера невозможно, поэтому используют графический метод: рисуют линию зависимости ЧПЭ от СД по каждому из проектов. В точке пересечения опускаются на ось СД, где и находится значение точки Фишера.

До точки Фишера выгоден проект В, после точки Фишера — проект А

Учет различий в сроках жизни инвестиционного проекта

При анализе проектов с разным сроком жизни необходимо учитывать этот фактор, т.к. он оказывает влияние на величину доходов.

Так, например, один из инвестиционных проектов принес инвестору доход в размере 100 000 руб. за 2 года, а другой проект — 100 000 руб. за 3 года.

Очевидно, что эти инвестиционные проекты не равноценны, поэтому при выборе из проектов с разной продолжительностью необходимо приводить их к сопоставимому виду специальными методами, уравнивая сроки жизни.

1 способ — Одним из способов уравнивания сроков жизни инвестиционного проекта является определение наименьшего общего кратного для двух инвестиционных проектов.

Период в размере наименьшего общего кратного устанавливается в качестве срока жизни для каждого из проектов, т.е. предполагается, что каждый проект повторяется определенное количество раз в периоде, равном наименьшему общему кратному.

Затем рассчитывают ЧПЭ для каждого инвестиционного проекта с учетом того, что проект повторяется. При этом получают сравнимые ЧПЭ и выбирают больший из них.

Источник

Понятие о конкурирующих инвестициях и принципы их сравнительной оценки

Способы оценки конкурирующих инвестиций

Уже в предыдущей главе мы столкнулись с ситуацией, когда разные показатели приемлемости инвестиций приводили нас к противоречивым выводам. Надо сказать, что ситуация эта довольно распространенная, и, напротив, случаи, когда инвестиция оказывается высоко выгодной абсолютно по всем критериям оценки, встречаются не очень часто. Более того, случается, что один и тот же инвестиционный проект имеет несколько значений одного и того же оценочного показателя (скажем, внутренней нормы прибыли), причем значения эти могут различаться в несколько раз. Именно поэтому в данной главе мы будем разбираться в том, как принимать инвестиционные решения при противоречивости аналитической информации, особенно когда дело. Касается конкурирующих инвестиций.

Возникновение конкуренции между инвестиционными проектами возможно в силу двух причин.

Во-первых, инвестиции могут конкурировать просто в силу того, что они являются взаимоисключающими по причинам внеэкономического характера. Скажем, транспортная компания может нуждаться в покупке грузовиков для перевозки определенного объема грузов. Эти грузовики могут быть, допустим, 3- или 1,5-тонные. И если компания купит количество грузовиков одного типа, достаточное для перевозки всего объема грузов, то грузовики другого типа ей станут просто не нужны — возить на них будет нечего, даже если на такую покупку и останутся денежные средства.

Во-вторых, инвестиции могут конкурировать в силу бюджетных ограничений (иногда эта ситуация определяется как рационирование капитала). В такой ситуации фирма оказывается тогда, когда в ее портфеле находится несколько невзаимоисключающих проектов с положительными величинами NPV и другими хорошими характеристиками, но на реализацию их всех у нее просто не хватает средств.

Инвестиции оказываются взаимоисключающими в тех случаях, когда они обеспечивают альтернативные способы достижения одного и того же результата или использования какого-либо ограниченного ресурса, но только не денежных средств. Когда Центральный банк России выбирал вид компьютерной техники для повышения технического уровня банковских операций, то предИнвестиции оказываются взаимоисключающими в тех случаях, когда они обеспечивают альтернативные способы достижения одного и того же результата или использования какого-либо ограниченного ресурса, но только не денежных средств. Когда Центральный банк России выбирал вид компьютерной техники для повышения технического уровня банковских операций, то предложения различных фирм представляли собой взаимоисключающие инвестиционные проекты. Взаимоисключающими проектами являются, скажем, для ГУМа предложения по сдаче его помещений в ограниченном по площади здании на Красной площади в аренду различным торговым фирмам.

Очевидно, что, подобно многим другим экономическим задачам с ограниченностью ресурсов, и данный тип проблем выбора возникает лишь в фиксированных временных рамках, в пределах которых преодолеть эту ограниченность ресурсов оказывается невозможно. Действительно, тот же ГУМ может в принципе выкупить здание торговых рядов, расположенных на противоположной от него стороне улицы Ильинки, переоборудовать его и сдать в аренду фирмам, которым не хватило секций в основном помещении. Но на все это потребуется время, и немалое, а до того «растянуть» ресурс торговых площадей будет просто невозможно.

Проблемы, возникающие при выборе из взаимоисключающих инвестиционных проектов, удобно рассмотреть на примере.

Пример 10.1. Допустим, что АО «Ижевскмашдеталь» необходимо возвести новую котельную для отопления построенного им для своих работников жилого микрорайона. Возможно использование для этой цели трех видов топлива: угля. газа и мазута. Проведенный заводскими энергетиками и экономистами расчет позволил построить аналитическую таблицу для каждого из вариантов энергообеспечения (для простоты анализа мы предполагаем срок жизни всех вариантов инвестиций равным 4 годам).

Таблица 10.1. Данные для анализа вариантов

Годовые суммы денежных поступлений,

Как видно из табл. 10.1, в силу малой эффективности угольной схемы возможна ситуация, когда созданная на ее основе котельная — начиная с третьего года после ввода в строй — вообще не будет приносить каких-либо денежных поступлений, и продолжение ее эксплуатации будет оправдываться только невозможностью отключения подачи тепла и электричества в жилые дома.

Вместе с тем при коэффициенте дисконтирования на уровне 10% и этот вариант имеет положительное значение NPV, величина которой даже больше, чем при мазутной схеме. Более того, если ранжировать варианты по величине IRR, то угольная схема оказывается наиболее предпочтительной. Правда, при ранжировании вариантов по величине NPV на первое место выходит газовая схема, тогда как мазутная схема оказывается на первом месте при ранжировании вариантов инвестирования по уровню рентабельности инвестиций.

Почему в реальной практике инвестиционного анализа могут возникать такие ситуации, в чем причина столь противоречивого ранжирования проектов типа того, что рассмотрен в примере 10.1?

Как правило, тому есть две основные причины:

1) существуют различия в графике будущих денежных поступлений;

2) существуют различия в требуемых суммах инвестиций.

Все это хорошо видно из табл. 10.1. Здесь уголь превосходит газ с точки зрения уровня внутренней нормы прибыли (соответственно 1У и 15%). Обратим, однако, внимание на то, что денежные поступления при выборе угля в качестве энергоносителя будут получены в более близкой перспективе, а потом прекратятся вообще. Иными словами, более высокий уровень внутренней нормы прибыли обеспечивается угольным проектом за менее длительный период времени, чем при газовой схеме энергоснабжения.

С другой стороны, мазут приносит наивысшую величину прибыли на каждый инвестированный рубль, но поскольку сама величина инвестиции здесь меньше, чем по газовой схеме, то меньшей оказывается и итоговая величина чистой текущей (современной) стоимости — суммарного выигрыша фирмы от инвестиций.

Выбор варианта по критерию наивысшей величины чистой текущей стоимости зависит преимущественно от того, какой уровень коэффициента дисконтирования мы при этом используем. Кроме того, мы обнаруживаем, что наши графики имеют точку пересечения при коэффициенте дисконтирования, равном 11,45% (это пересечение в литературе обычно называется пересечением Фишера, по имени известного экономиста Ирвинга Фишера, проанализировавшего этот аспект инвестиционных расчетов). Это значит, что при коэффициенте дисконтирования в 11,45% оба варианта инвестирования обеспечивают одинаковые величины NPV. Если же ставка дисконтирования задается большей, чем 11,45%, то преимущество оказывается на стороне угля (обеспечивающего более ранние потоки денежных поступлений). Напротив, при ставке дисконтирования, меньшей 11,45%, в лидеры выходит газовый вариант энергоснабжения.

3. Учет различий в сроках жизни инвестиционных проектов

Наряду с выбором коэффициента дисконтирования на результаты оценки инвестиционных проектов могут заметно влиять различия в сроках жизни инвестиций. Например, транспортная фирма может купить подержанные грузовики, которые прослужат еще 3 — 4 года, либо приобрести новые — со сроком службы 8 — 10 лет. Как сравнить такие варианты инвестиций корректно?

Естественно, что такой результат сильно зависит от тех условий, которые мы заложили в расчет, например от схем амортизации и величин остаточных стоимостей основных средств, от возможности продать созданные в результате инвестирования объекты другим лицам и т. д. Мы оговариваем это потому, что любой разработчик или аналитик инвестиционных проектов должен всегда помнить: выбор предпочтительных проектов по любому критерию, в том числе и по величине чистой текущей стоимости, в огромной мере зависит от правильности тех допущений, которые положены в основу расчетов. Поэтому, стремясь найти правильное ранжирование анализируемых проектов с точки зрения их привлекательности для инвестора, лучше уделять основное внимание не повышению точности расчетов или использованию все более изощренных методов их проведения, а уточнению исходных предпосылок этих расчетов.

При таком условии даже некоторое упрощение методов расчетов не вызовет опасного снижения их достоверности и позволит принимать обоснованные решения.

Между тем потребность в упрощении расчетов возникает у специалистов по инвестиционному анализу довольно часто. Например, одной из ситуаций, в которой такая потребность ощущается достаточно остро, является оценка и ранжирование проектов по величине NPV в условиях, когда инвестиционные ресурсы могут быть реинвестированы бесконечно.

Чтобы понятнее было, о чем идет речь, вернемся к примеру с транспортной фирмой, покупающей грузовики: подержанные, со сроком эксплуатации 4 года, и новые, со сроком эксплуатации 9 лет. Простое ранжирование на основе величин NPV здесь не проходит, так как сроки жизни инвестиционных проектов различны (предполагается, что, списав подержанные грузовики, фирма тут же покупает новые для их замены, т. е. реинвестирует часть полученных за 4 года денежных поступлений). Более того, поскольку эти сроки не кратны друг другу, то для обеспечения сопоставимости расчетов нам надо было бы вести их для единого периода продолжительностью 36 лет (4-9), поскольку только в такой перспективе созданные в результате инвестирования активы достигнут конца своей эксплуатации (при реинвестировании) одно-временно. Очевидно, что такой расчет будет делом достаточно утомительным.

Для решения такого рода проблем рекомендуется использовать удобный инструмент упрощения — эквивалентный аннуитет ЕА (англ. equivalentannuity). Этот метод расчетов называют иногда также определением NVP в годовом исчислении, ANPV (англ. annualizednetpresentvalue). Правда, использование такого упрощения допустимо лишь в тех случаях, когда сопоставляемые проекты имеют один и тот же уровень риска. При этом метод расчета эквивалентного аннуитета ЕА отнюдь не альтернативен методу определения NPV — он просто облегчает выбор инвестиционных проектов, которые обеспечивают максимизацию NPV.

Эквивалентный аннуитет — это уровневый (унифицированный, стандартный) аннуитет, который имеет ту же продолжительность, что и оцениваемый инвестиционный проект, и ту же величину текущей стоимости, что и NPV этого проекта. Соответственно, формула для расчета такого аннуитета получается модифицированием формулы (8.6), в которой величину РМТ мы обозначим как ЕА, aPVA как NPV. Тогда получим:

Логика использования эквивалентного аннуитета состоит в том, что если такие аннуитеты определить для всех сравниваемых проектов, то проект, у которого этот аннуитет будет наибольшим, будет обеспечивать и наибольшую величину NPV всех денежных поступлений, если все конкурирующие инвестиции будут предполагать бесконечное реинвестирование или реинвестирование до тех пор, пока сроки жизни всех проектов не завершатся одновременно.

Пример 10.3. Вернемся к нашему примеру с котельной и попробуем сравнить угольную и газовую схемы не за счет искусственного приема с двукратным инвестированием в реализацию угольной технологии, а на основе эквивалентных аннуитетов для обеих схем. Для этого примем коэффициент дисконтирования равным 10% и с его помощью проведем расчеты для периодов реализации каждого из вариантов (2 года — для угольной схемы и 4 года — для газовой). В итоге получим:

EA УГОЛЬ=95,04/PVA1(2 ГОДА,10%)=95,04/1,7355=54,76

ЕА ГАЗ=109,45/ PVA1(4 ГОДА,10%)=109.45/3.1699=34.53

Как мы видим, и при таком расчете угольная схема энергоснабжения оказывается предпочтительнее газовой, и, следовательно, такой упрощенный результат обеспечивает нам тот же результат при ранжировании проектов, что и более трудоемкий расчет величин NPV за период, в течение которого одновременно истекут сроки жизни инвестиций обоих типов.

Завершая разговор об эквивалентных аннуитетах, договоримся о тех условиях, при которых их использование будет правомерным, т. е. будет обеспечивать правильный выбор наиболее предпочтительного из взаимоисключающих проектов по критерию максимизации NPV. Эти условия состоят в следующем:

1) инвестиции могут воспроизводиться за счет реинвестирования денежных поступлений до достижения одинакового для всех проектов временного горизонта выбытия основных активов;

2) по крайней мере, один из инвестиционных проектов допускает бесконечное реинвестирование денежных поступлений в рамках обеспечения деятельности фирмы.

4. Метод затратной эффективности

В своей деятельности аналитик инвестиций может столкнуться со случаем взаимоисключающих инвестиций, которые вообще не сопровождаются (во всяком случае, непосредственно) денежными поступлениями. Скажем, решая вопрос о том, какой тип осветительных приборов выбрать Для оснащения служебных помещений — лампы накаливания или дневного освещения, фирма не сомневается в целесообразности такого инвестирования вообще, так как очевидно, что в темноте работать просто невозможно. Проблема состоит только в том, какой из способов освещения (инвестиционный проект) будет сопряжен в одной и той же временной перспективе с наименьшими текущими (дисконтированными) затратами. Именно наиболее дешевый проект и должен избираться.

Если же мы имеем дело с проектами, рассчитанными на разные сроки жизни, и если для продолжения оцениваемой деятельности потребуется замена основных средств (реинвестирование), то нам стоит воспользоваться только что рассмотренным методическим приемом и определить эквивалентный аннуитет. Правда, в подобных случаях его точнее было бы называть эквивалентными годовыми расходами ЕАС (англ. equivalentannualcharge).

Понять суть этого метода оценки нам поможет пример.

Пример 10.4. Допустим, что областная администрация должна решить вопрос о том, какую систему обогрева — водяную или электрическую — следует включить в проект реконструкции здания больницы. Коэффициент дисконтирования при анализе принимается на уровне 10%. Срок службы водяной системы отопления равен 5 годам, а дисконтированные текущие затраты по ее созданию и поддержанию составят за этот срок 100 млн руб.

Для системы электрообогрева аналогичные показатели составят 7 лет и 120 млн руб.

Определим эквивалентные годовые расходы, воспользовавшись значениями коэффициентов приведения к текущей стоимости, которые мы можем определить. найдя пересечения строк с номерами периодов 5 и 7 и колонки 10% в соответствующей таблице. Расчет приведен в табл. 10.3.

Таблица 10.3. Расчет эквивалентных годовых расходов

Источник