- Способы отражения расходов при амортизации

- Смотрите также

- Учёт основных средств: первоначальная настройка 1С: Бухгалтерии

- Бухгалтерский и налоговый учет ОС в «1С:Бухгалтерии 8» при применении балансового метода

- Учет ОС с нулевой налоговой стоимостью

- Пример 1

- Учет неамортизируемых ОС с ненулевой налоговой стоимостью

- Пример 2

- Учет ОС, амортизацию по которым нельзя включить в налоговые расходы

- Пример 3

Способы отражения расходов при амортизации

Дата публикации 29.01.2020

Использован релиз 3.0.75

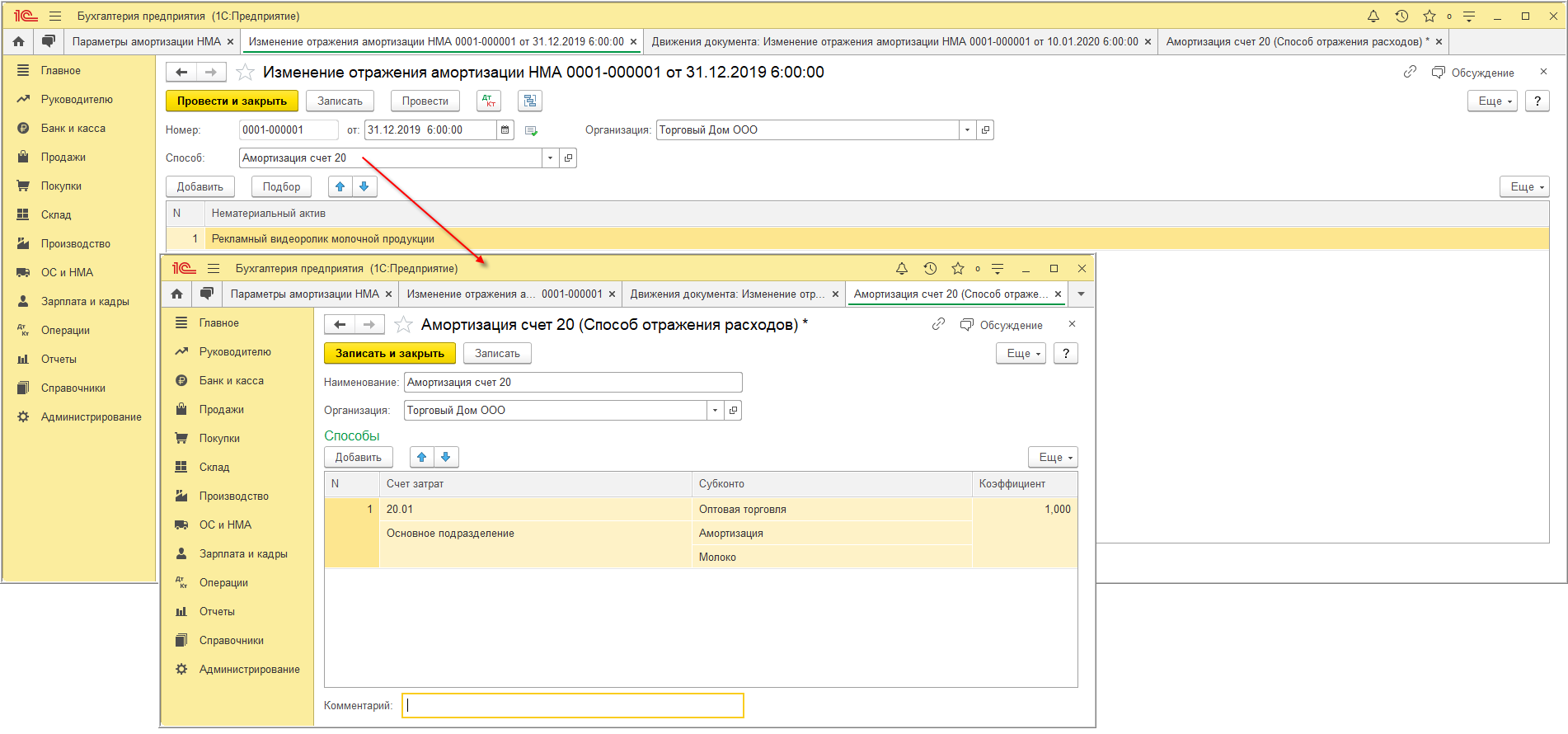

- Раздел: ОС и НМА – Параметры амортизации НМА.

- Кнопка «Создать», вид операции документа – «Изменение отражения амортизации НМА».

- В поле «от» укажите любую дату месяца, предшествующего месяцу, в котором расходы по амортизации будут отражаться по новым правилам.

- В поле «Способ» выберите новый способ отражения расходов по амортизации. Способы отражения расходов по амортизации НМА настраиваются аналогично способам отражения расходов по ОС (подробнее об этом здесь).

- По кнопке «Добавить» добавьте в табличную часть НМА, по которым меняется способ отражения расходов по амортизации.

- Кнопка «Провести и закрыть».

- Документ проводок не формирует. Новый способ отражения расходов по амортизации НМА будет действовать с месяца, следующего за месяцем его изменения.

Смотрите также

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Учёт основных средств: первоначальная настройка 1С: Бухгалтерии

Учёт основных средств в организации, обычно, вызывает немало вопросов. Как определить амортизационную группу, откуда взять срок полезного использования, отражать ли дополнительные расходы в первоначальной стоимости, какой метод начисления амортизации выбрать, как провести модернизацию или перемещение между подразделениями и многие другие. Но даже когда бухгалтер знает ответы на все эти вопросы в теории, на практике выходит, что неверно настроенная программа не позволяет корректно отразить все операции по учёту основных средств. Поэтому в данной статье мы решили разобрать основные настройки, которые следует сделать до принятия к учету первого основного средства в организации.

Настройка методов начисления амортизации

Начнём, пожалуй, с настроек амортизации в бухгалтерском и налоговом учете.

В программном продукте 1С: Бухгалтерия поддерживаются все способы расчёта амортизационных отчислений, утверждённые ПБУ 6/01 «Учёт основных средств». Среди них выделяют:

— единовременно при принятии к учёту,

— способ уменьшаемого остатка,

— по сумме чисел лет срока полезного использования,

— пропорционально объёму продукции и другие.

Причём нет необходимости выбирать единый для организации метод начисления амортизации из указанных. Они все будут доступны вам при оформлении принятия к учёту основного средства. Соответственно, каждому основному средству можно будет подобрать необходимый способ начисления амортизации.

Для налогового же учёта предусмотрены лишь два способа начисления амортизации – это линейный и нелинейный методы. Об этом сказано в пункте 1 ст. 259 НК РФ. Причём каждое предприятие может использовать лишь один из них для всех объектов основных средств, за исключением объектов, амортизация по которым всегда начисляется линейным методом. В соответствии с п. 3 ст. 259 НК РФ к таковым относятся здания, сооружения и передаточные устройства, входящие в 8-10 амортизационные группы. Выбранный метод должен быть закреплён в учётной политике организации для целей налогообложения.

Также в п. 1 статьи 259 НК РФ сказано, что с 01.01.2020 г. вы можете изменить метод начисления амортизации с начала очередного налогового периода, но при этом переход с линейного на нелинейный метод и наоборот возможен не чаще одного раза в пять лет. Ранее (до 01.01.2020 г.) такое ограничение действовало только в отношении перехода с нелинейного метода на линейный.

Для отражения метода начисления амортизации по налоговому учёту необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и взносы». В открывшемся окне перейти на вкладку «Налог на прибыль» и установить переключатель на нужный способ.

Настройка ОКОФ

Также не мало вопросов возникает по поводу того, что такое ОКОФ и как его применять? ОКОФ – это общероссийский классификатор основных фондов, который состоит из цифрового кода и текстового обозначения классифицируемого объекта основных средств. Статья 258 НК РФ гласит, что срок полезного использования амортизируемого объекта определяется налогоплательщиком самостоятельно, но с учётом классификации основных средств. Соответственно, исходя из норм закона, применение ОКОФ является обязательным для всех налогоплательщиков всех форм собственности.

Как загрузить ОКОФ в программу 1С: Бухгалтерия ред. 3.0? Заходим на портал 1С:ИТС по ссылке: https://releases.1c.ru и вводим свой логин и пароль. В открывшемся окне «Обновление программ», выбираем из списка «Бухгалтерия предприятия, редакция 3.0» и переходим по ссылке с последним номером версии обновления конфигурации, а затем по ссылке «Актуальные версии классификаторов».

Далее вам нужно поставить флаг в графе «Общероссийский классификатор основных фондов» и нажать на кнопку «Скачать».

В итоге на ваш компьютер загрузится файл с именем classifires.zip. Остаётся лишь связать его с программным продуктом 1С. Для этого заходим в раздел «Администрирование» в пункт «Интернет-поддержка и сервисы» и переходим по ссылке «Обновление классификаторов».

В открывшемся окне устанавливаем флаг «Загрузить обновления из файла» и выбираем скачанный нами заранее файл с классификатором. Хочу отметить, что если у вас включена интернет-поддержка и есть доступ в интернет, то данный классификатор загружается и обновляется автоматически, без участия пользователя. Поэтому прежде чем перейти к его загрузке, убедитесь не установлен ли он уже. Для этого перейдите в раздел «Справочники» и выберите пункт «Классификатор ОКОФ». На рисунке ниже представлен заполненный справочник.

Настройка способа отражения расходов

Следующий справочник, необходимый к заполнению до начала учёта основных средств – это способы отражения расходов. В конце каждого месяца, после появления первого основного средства в эксплуатации, необходимо вводить документ «Амортизация и износ основных средств», который формирует проводки по дебету затратных счетов и кредиту счёта 02. Обычно данный документ вводится обработкой «Закрытие месяца». Для того, чтобы амортизация начислялась на верные затратные счета, необходимо заполнить варианты их отражения в программе. Обратимся к разделу «Справочники» и выберем пункт «Способы отражения расходов». При помощи кнопки «Создать» введём первое отражение амортизации на затратах предприятия.

Укажем наименование и нажмём на кнопку «Добавить». В добавленной строке введём затратный счёт, на котором планируем отражать амортизацию, подразделение и статью затрат. В зависимости от выбранного вами счёта, количество и вид субконто будет меняться. Например, при выборе 20 счёта необходимо заполнять подразделение, номенклатурную группу и статью затрат. А при выборе счёта 44.01 только статью затрат.

Также бывают случаи, когда амортизацию по одному основному средству необходимо отражать одновременно на двух затратных счетах. В таком случае, в способе отражения расходов добавляется вторая строка с проводкой и при помощи колонки коэффициент распределяются доли отражаемых затрат.

Для некоторых видов основных средств при начислении амортизации следует учитывать интенсивность их использования в зависимости от сезона. Например, в летние месяцы некоторое оборудование может эксплуатироваться круглосуточно, а в зимние только стандартную 8-часовую смену. При таких условиях в разделе «Справочники» необходимо вводить «Годовые графики амортизации ОС». При помощи ввода показателей нужно указать повышающий или понижающий коэффициент для каждого месяца текущего года. Коэффициент может быть равен как целому числу, так и дробному.

После выполнения всех настроек программный продукт 1С: Бухгалтерия станет вам отличным подспорьем в отражении операций по учёту основных средств.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник

Бухгалтерский и налоговый учет ОС в «1С:Бухгалтерии 8» при применении балансового метода

Как учитывать основные средства, которые не амортизируются в налоговом учете или амортизация по которым не включается в налоговые расходы? Как формируется налоговая стоимость таких объектов? В каких случаях должен признаваться отложенный налог на прибыль? В этом материале эксперты 1С отвечают на часто задаваемые вопросы о бухгалтерском и налоговом учете основных средств при применении ПБУ 18 в программе «1С:Бухгалтерия 8» редакции 3.0.

На практике часто встречаются ситуации, когда основные средства (ОС) учитываются в бухгалтерском учете и для целей налогообложения прибыли (в налоговом учете) по разным правилам. Например, в соответствии со статьей 256 НК РФ некоторые основные средства не признаются амортизируемым имуществом. А некоторые — амортизируются, но начисленная амортизация не включается в расходы согласно статье 270 НК РФ.

Если при этом организация еще и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н), то порядок учета таких ОС вызывает у бухгалтеров вопросы:

как формировать налоговую стоимость объекта?

в каких случаях должен признаваться отложенный налог?

В 2020 году вступила в силу новая редакция ПБУ 18 (изменения внесены приказом Минфина России от 20.11.2018 № 236н). В форме отчета о финансовых результатах уточнены состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 02.07.2010 № 66н в ред. приказа Минфина России от 19.04.2019 № 61).

В связи с изменениями, внесенными в ПБУ 18 и в показатели отчета о финансовых результатах, Бухгалтерский методологический центр выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль» (утв. Фондом «НРБУ «БМЦ» 26.04.2019). Следование данной рекомендации позволяет значительно упростить расчет показателей по ПБУ 18, в том числе отказаться от детального учета постоянных (ПР) и временных разниц (ВР).

В «1С:Бухгалтерии 8» редакции 3.0 поддержан вариант учета расчетов по налогу на прибыль балансовым методом на основе рекомендации БМЦ. При этом существующие в программе варианты применения ПБУ 18 остаются.

О поддержке применения ПБУ 18 в «1С:Бухгалтерии 8» редакции 3.0 см. подборку материалов:

как перейти на балансовый метод с 2020 года, в том числе о перспективном и ретроспективном отражении последствий изменения учетной политики в бухгалтерской отчетности;

Для ведения учета по ПБУ 18 методологи 1С рекомендуют использовать основанный на рекомендациях БМЦ балансовый метод как наиболее простой и надежный способ учета налога на прибыль, в большей мере соответствующий международным стандартам финансовой отчетности.

Для этого в настройках учетной политики переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Ведется балансовым методом.

Рассмотрим на примерах, как в «1С:Бухгалтерии 8» редакции 3.0 вести бухгалтерский и налоговый учет основных средств при применении ПБУ 18 балансовым методом.

Учет ОС с нулевой налоговой стоимостью

Под налоговой стоимостью основного средства будем понимать стоимость объекта, которую впоследствии можно будет учесть в расходах для целей налогообложения прибыли через амортизацию, при продаже или ином выбытии.

Критерии признания имущества амортизируемым поименованы в статье 256 НК РФ, а порядок определения его стоимости – в статье 257 НК РФ.

В соответствии с пунктом 1 статьи 256 НК РФ имущество, которое не используется для извлечения дохода, амортизируемым не признается. Согласно официальной позиции контролирующих органов расходы на оформление офиса (например, цветами и картинами) нельзя учесть при расчете налога на прибыль, поскольку такие расходы не направлены на получение дохода, а также не связаны с осуществлением деятельности организации (п. 1 ст. 252 НК РФ, письмо Минфина России от 25.05.2007 № 03-03-06/1/311). По этой же причине при расчете налога на прибыль нельзя учесть затраты по благоустройству территории (п. 49 ст. 270 НК РФ, письма Минфина России от 10.12.2019 № 03-03-06/1/96105, от 01.04.2016 № 03-03-06/1/18575).

В то же время есть судебные решения, согласно которым затраты на аквариумы и другие предметы интерьера могут быть включены в состав расходов, уменьшающих налоговую базу по налогу на прибыль (Постановления ФАС Московского округа от 16.06.2009 № КА-А40/5111-09, от 23.05.2011 № КА-А40/4090-11). Подробнее — в материале «Расходы на благоустройство офиса: особенности обоснования, мнение судов».

Затраты по озеленению производственного объекта, в результате чего создаются многолетние насаждения, по мнению судов, можно учитывать в расходах по налогу на прибыль через амортизацию (постановление Арбитражного суда Московского округа от 24.02.2015 № Ф05-413/2015 по делу № А40-59510/13).

Предположим, организация не хочет претензий со стороны налоговых органов и не включает «спорное» основное средство в состав амортизируемого имущества как не соответствующее критериям статьи 256 НК РФ. Рассмотрим на примере, как можно отразить такую ситуацию в «1С:Бухгалтерии 8» (ред. 3.0).

Пример 1

Организация ООО «ТРЕУГОЛЬНИК» применяет ОСНО, ПБУ 18/02 (учет в программе ведется балансовым методом без отражения ПР и ВР), уплачивает НДС. Ставка налога на прибыль — 20 %.

В феврале 2020 года организация приобрела аквариум стоимостью 144 000,00 руб. (в т. ч. НДС 20 %) и установила его в приемной директора.

Выручка от реализации услуг в феврале составила 240 000,00 руб. (в т. ч. НДС 20 %), других доходов и расходов в январе-феврале 2020 года не было.

Поскольку организация никогда не сможет возместить в налоговых расходах стоимость аквариума, то его налоговая стоимость будет нулевой (маловероятно, что организация планирует продавать такой объект в будущем). Для учета ОС, не признающихся амортизируемыми по статье 256 НК РФ, в программе можно использовать следующие действия:

отразить поступление внеоборотного актива;

отразить принятие объекта ОС только в бухгалтерском учете, а налоговую стоимость основного средства списать.

Поступление оборудования отражается стандартным документом учетной системы Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА).

При проведении документа сформируются бухгалтерские проводки:

Дебет 08.04.1 Кредит 60.01

— на стоимость поступившего в организацию аквариума (120 000,00 руб.);

Дебет 19.01 Кредит 60.01

— на сумму НДС (24 000,00 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов, где поддерживается налоговый учет (кроме счета 19 «НДС по приобретенным ценностям»).

Принятие к учету и ввод в эксплуатацию аквариума регистрируются документом Принятие к учету ОС из раздела ОС и НМА.

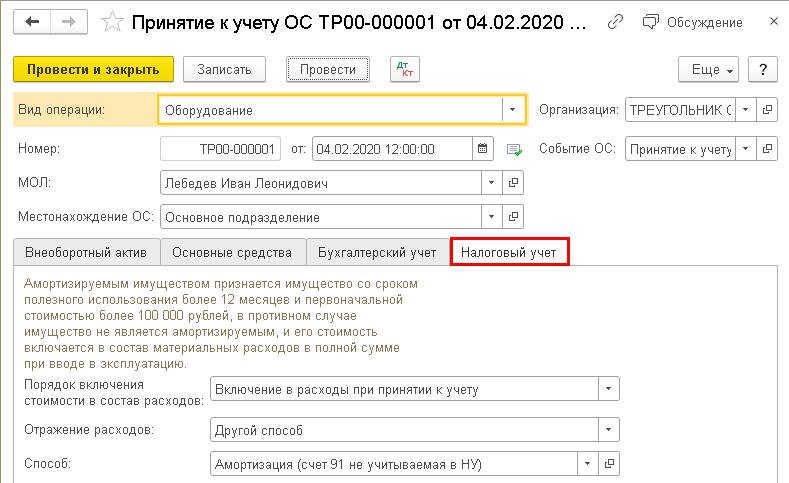

На закладке Налоговый учет в поле Порядок включения стоимости в состав расходов следует выбрать значение Включение в расходы при принятии к учету. При этом в поле Отражение расходов можно выбрать одно из двух значений:

Аналогично амортизации — в этом случае стоимость ОС в налоговом учете будет списана на счет и статью затрат, указанные для отражения расходов по амортизации в бухгалтерском учете. Способ отражения расходов выбирается из одноименного справочника и указывается в поле Способ отражения расходов по амортизации на закладке Бухгалтерский учет. Чтобы стоимость ОС не учитывалась в налоговом учете, в Способе отражения расходов нужно указать статью затрат (или статью прочих доходов и расходов), не учитываемых для целей налогообложения прибыли;

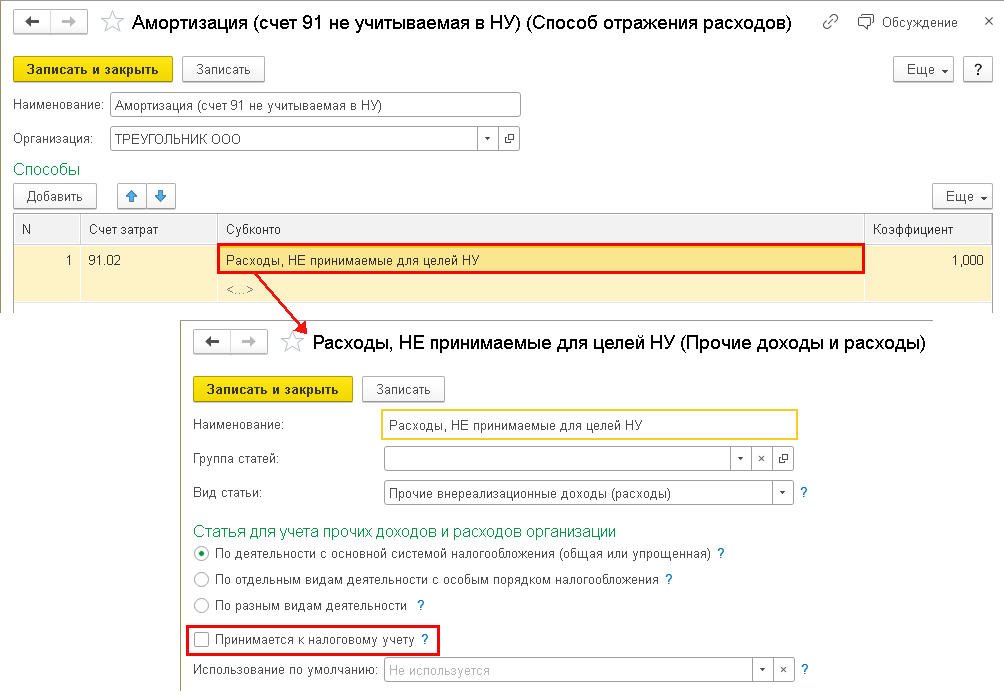

Другой способ — в этом случае в поле Способ следует указать отдельный Способ отражения расходов, используемый только в налоговом учете (рис. 1). В данном Способе отражения расходов следует указать отдельный счет и аналитику затрат, не учитываемых в налоговом учете (например, счет 91.02 «Прочие расходы»), и статью прочих доходов и расходов с отключенным флагом Принимается к налоговому учету.

Рис. 1. Принятие к учету ОС с нулевой налоговой стоимостью

При проведении документа формируются записи регистра бухгалтерии:

Дебет 01.01 Кредит 08.04.1

— на первоначальную стоимость объекта ОС (120 000,00 руб.);

Дебет 91.02 Кредит 01.01

— с незаполненной суммой в бухгалтерском учете.

Для целей налогового учета стоимость принятого к учету и сразу списанного аквариума в сумме 120 000,00 руб. отражается в специальных полях регистра бухгалтерии:

Сумма Дт НУ: 01.01 и Сумма Кт НУ: 08.04.1;

Сумма Кт НУ: 01.01.

Сформируем отчет Оборотно-сальдовая ведомость по счету 01.01 для получения информации о первоначальной стоимости объекта основных средств. Используя панель настроек отчета, выведем одновременно данные бухгалтерского и налогового учета (рис. 2).

Рис. 2. ОСВ по счету 01

Как видим, разница между балансовой и налоговой стоимостью аквариума составляет 120 000,00 руб., и она является временной в силу требований МСФО (IAS) 12, пункта 8 новой редакции ПБУ 18/02, а также Рекомендации № Р-102/2019-КпР.

В феврале 2020 года при выполнении регламентной операции Расчет налога на прибыль сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Дебет 99.02.Т Кредит 68.04.1

— на сумму текущего налога 40 000,00 руб. (200 000,00 х 20 %).

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за январь, входящей в обработку Закрытие месяца, по виду актива Основные средства признается отложенное налоговое обязательство (ОНО):

Дебет 99.02.О Кредит 77

— на сумму 24 000,00 руб. (120 000,00 руб. х 20 %).

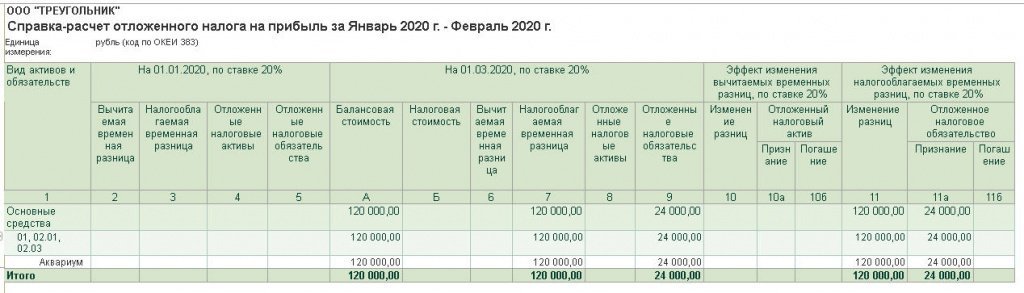

Детальный расчет ОНО представлен в Справке-расчете отложенного налога за январь 2020 года (рис. 3).

Рис. 3. Расчет ОНО

установлена налоговая ставка 20 %;

вычитаемых и налогооблагаемых временных разниц по данным учета не выявлено;

отложенные налоги не признаны.

На конец февраля (на 01.03.2020):

балансовая стоимость активов составляет 120 000 руб. (графа А), налоговая стоимость активов — нулевая (графа Б). Это означает, что в будущем организация не сможет учесть в расходах стоимость объекта ОС;

разница между балансовой и налоговой стоимостью основного средства составляет 120 000 руб. (120 000 руб. – 0 руб.) и отражена в графе 7. Это налогооблагаемая временная разница, поскольку она приведет к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 11 ПБУ 18);

признано ОНО в сумме 24 000 руб. (120 000 руб. х 20 %), который отражен в графе 9.

В феврале 2020 года:

произошло увеличение налогооблагаемой временной разницы на 120 000 руб. (120 000 руб. – 0 руб.), что отражено в графе 11;

признано ОНО в сумме 24 000 руб. (графа 11а).

Соответственно, расход по налогу на прибыль за январь-февраль 2020 года составляет 64 000,00 руб. (24 000,00 руб. + 40 000,00 руб.). При этом условный налог на прибыль (налог, рассчитанный по данным бухгалтерского учета) за указанный период составляет 40 000 руб. (200 000 руб. х 20 %).

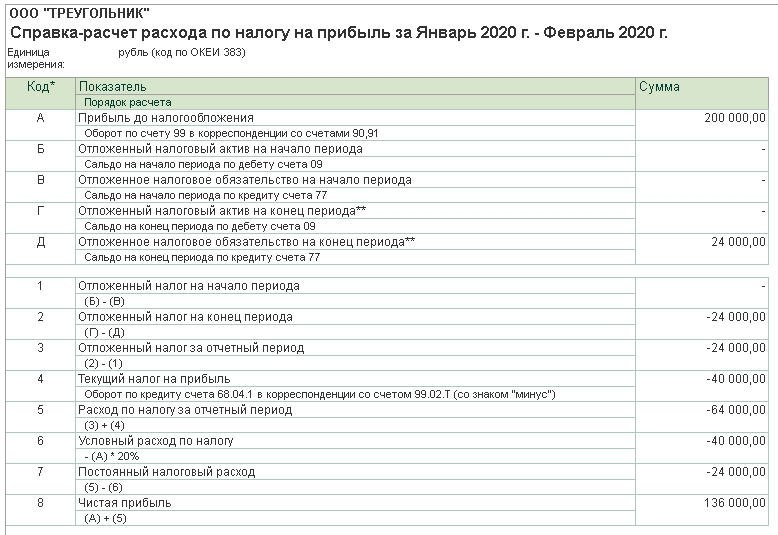

Данные показатели отражаются в справке-расчете Расход по налогу на прибыль, сформированной за январь (рис. 4).

Рис. 4. Расход по налогу на прибыль за январь 2020 года

Одновременно с этим в справке-расчете отражается постоянный налоговый расход в сумме 24 000,00 руб., который в соответствии с пунктом 9 Рекомендации № Р-109/2019-КпР определяется как числовая сверка между расходом по налогу на прибыль и условным расходом по налогу на прибыль (64 000,00 руб. — 40 000,00 руб.).

Таким образом, разница в 120 000,00 руб., образовавшаяся по условиям Примера 1, представляет собой одновременно и временную, и постоянную («комплексную») разницу.

В марте 2020 года аквариум начинает амортизироваться в бухгалтерском учете. По мере амортизации ОС будет погашаться ОНО.

Учет неамортизируемых ОС с ненулевой налоговой стоимостью

Предположим, что организация не исключает возможность продажи неамортизируемого имущества в будущем. В таком случае налоговую стоимость объекта списывать не стоит, иначе ее нельзя будет учесть в расходах при продаже или при ином выбытии.

Пример 2

Организация ООО «КРУГ» применяет ОСНО, ПБУ 18/02 балансовым методом, уплачивает НДС. Ставка налога на прибыль — 20 %.

В январе 2020 года организация принимает к учету жилое помещение, которое используется в качестве служебной квартиры для временного размещения прибывающих специалистов. Первоначальная стоимость квартиры в бухгалтерском и налоговом учете совпадает и составляет 8 000 000 руб.

Организация установила для квартиры срок полезного использования 400 месяцев. Применяется линейный способ начисления амортизации в бухгалтерском и налоговом учете. В бухгалтерском учете расходы по амортизации квартиры учитываются на счете 26.

Несмотря на то, что служебная квартира по условиям Примера 2 используется в целях производственной необходимости, по мнению Минфина России, такой объект не отвечает критериям амортизируемого имущества, поэтому в целях налогообложения прибыли не относится к основным средствам, подлежащим амортизации (письма от 24.01.2019 № 03-03-06/1/3843, от 24.11.2014 № 03-03-06/2/59534). В то же время есть судебное решение, согласно которому начисление амортизации по объектам жилищного фонда правомерно (постановление ФАС Восточно-Сибирского округа от 16.07.2009 по делу № А33-14312/2006).

Контролирующие органы разрешают начислять амортизацию по жилому помещению, если оно в явном виде приносит доход, например, в виде арендной платы. Расходы в виде амортизации служебной квартиры должны быть подтверждены договором аренды, составленным в соответствии с законодательством (письмо Минфина России от 07.12.2009 № 03-03-06/2/231, письмо УФНС России по г. Москве от 12.03.2012 № 16-15/020628@).

Предположим, организация не хочет споров с налоговыми органами и не включает служебную квартиру в состав амортизируемого имущества. Однако налоговая стоимость объекта не списывается, поскольку в дальнейшем квартира может быть сдана в аренду или продана.

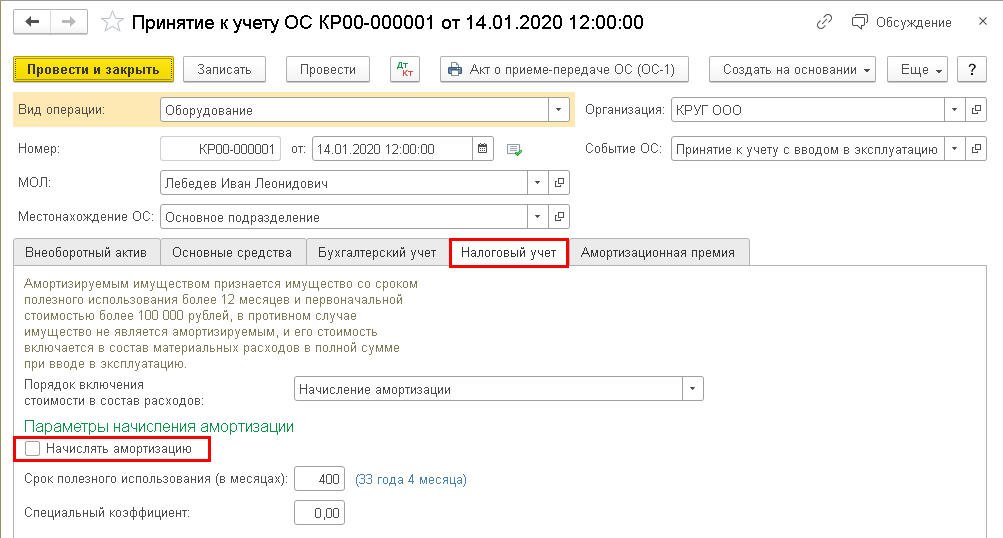

В этом случае при оформлении документа Принятие к учету ОС на закладке Налоговый учет флаг Начислять амортизацию следует снять (рис. 5).

Рис. 5. Принятие к учету неамортизируемого ОС с ненулевой стоимостью

При проведении документа вводится запись регистра бухгалтерии:

Дебет 01.01 Кредит 08.04.1

— на первоначальную стоимость объекта ОС (8 000 000 руб.).

Одновременно заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 01.01 и Сумма Кт НУ: 08.04.1

— на налоговую стоимость квартиры (8 000 000 руб.).

Таким образом, на конец января не возникает разницы между балансовой и налоговой стоимостью объекта ОС.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за январь отложенный налог по виду актива Основные средства не признается.

Начиная с февраля 2020 года, служебная квартира начинает амортизироваться только в бухгалтерском учете. При выполнении регламентной операции Амортизация и износ основных средств формируется бухгалтерская проводка:

Дебет 26 Кредит 02.01

— на сумму амортизации квартиры (8 000 000 руб. / 400 мес. = 20 000 руб.).

В налоговом учете амортизация не начисляется в соответствии с установленными настройками. На конец февраля балансовая стоимость квартиры уменьшается и составляет 7 980 000 руб. (8 000 000 руб. – 20 000 руб.). Налоговая стоимость объекта не изменяется и по-прежнему составляет 8 000 000 руб. Образовавшаяся разница является вычитаемой временной разницей, поскольку она приведет к образованию отложенного налога на прибыль, который с определенной степенью вероятности может уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в последующих отчетных периодах (п. 11 ПБУ 18).

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за февраль по виду актива Основные средства признается отложенный налоговый актив:

Дебет 09 Кредит 99.02.О

— на сумму признания ОНА (20 000 х 20% = 4 000 руб.).

Детальный расчет ОНА представлен в Справке-расчете отложенного налога за январь 2020 года (рис. 6).

Рис. 6. Справка-расчет ОНА

По мере амортизации квартиры в бухгалтерском учете временная разница по виду актива Основные средства будет ежемесячно увеличиваться на 20 000 руб. Соответственно, будет увеличиваться и сумма признания ОНА. К концу 2020 года ВР по виду Основные средства составляет 220 000 руб., а ОНА признается в сумме 44 000 руб. (220 000 руб. х 20 %).

Если в течение срока полезного использования квартира не будет продана, то через 400 месяцев объект будет полностью самортизирован, и балансовая стоимость станет нулевой. Налоговая же стоимость не изменится и составит 8 000 000 руб., поэтому будет признан ОНА в сумме 1 600 000 руб.

Теперь предположим, что с октября 2020 года служебная квартира начинает приносить доход в виде арендных платежей. С этого момента объект ОС можно амортизировать и в налоговом учете. Тогда в сентябре 2020 года потребуется создать специальный документ Изменение состояния ОС (раздел ОС и НМА – Параметры амортизации ОС), который предназначен для приостановки или возобновления начисления амортизации по основным средствам.

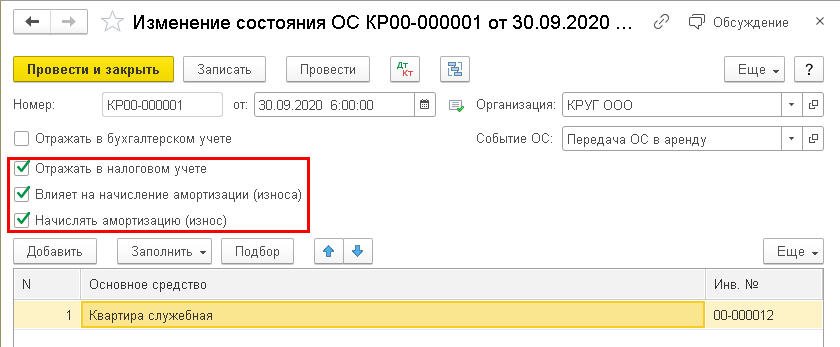

Шапку документа Изменение состояния ОС следует заполнить следующим образом (рис. 7):

в поле Событие – указать наименование события в жизни основного средства, которое отражается документом. События, которые случаются с основными средствами, хранятся в справочнике События ОС, который самостоятельно заполняется пользователем;

не устанавливать флаг Отражать в бухгалтерском учете, поскольку в бухгалтерском учете ничего не меняется;

установить флаг Отражать в налоговом учете, поскольку изменение состояния влияет на налоговый учет;

установить флаг Влияет на начисление амортизации (износа), поскольку документ будет влиять на начисление амортизации;

установить флаг Начислять амортизацию (износ) для возобновления начисления амортизации ОС. Указанное изменение будет применяться начиная со следующего месяца.

В табличном поле Основные средства указывается наименование служебной квартиры, по которой включается начисление амортизации в налоговом учете.

Рис. 7. Изменение состояния ОС

При проведении документа Изменение состояния ОС бухгалтерские проводки не формируются, но вводятся записи в регистры подсистемы учета ОС:

Начисление амортизации ОС (налоговый учет);

К концу сентября 2020 года налогооблагаемая разница по виду Основные средства составляет 160 000 руб., а ОНА признается в сумме 32 000 руб. (160 000 руб. х 20 %).

С октября 2020 года квартира начинает амортизироваться также и в налоговом учете, поэтому образовавшиеся суммы ВР и ОНА по виду активов и обязательств Основные средства не меняются.

Дальнейшая «судьба» ВР и ОНА будет зависеть от многих факторов. Например, от того, будет ли продолжено или приостановлено начисление амортизации в бухгалтерском и (или) в налоговом учете.

Учет ОС, амортизацию по которым нельзя включить в налоговые расходы

Федеральным законом от 29.09.2019 № 325-ФЗ внесены изменения в порядок учета основных средств, переданных в безвозмездное пользование. С 01.01.2020 такие ОС из состава амортизируемого имущества не исключаются (абз. 1 п. 3 ст. 256 НК РФ утратил силу). Однако начисленную амортизацию по основным средствам, переданным в безвозмездное пользование, нельзя учесть в расходах для целей налогообложения прибыли. Это запрещает новый пункт 16.1 статьи 270 НК РФ. Исключение – все случаи, когда обязанность налогоплательщика предоставить имущество в безвозмездное пользование установлена законодательством РФ.

Рассмотрим, как с 2020 года следует отражать в учете ОС, переданные в безвозмездное пользование.

Пример 3

Организация ООО «ТРЕУГОЛЬНИК» применяет ОСНО, ПБУ 18/02 балансовым методом, уплачивает НДС. Ставка налога на прибыль — 20 %.

На балансе ООО «ТРЕУГОЛЬНИК» числится основное средство — станок координатно-расточный с первоначальной стоимостью 1 400 000 руб.

Организация использует линейный способ начисления амортизации основных средств в бухгалтерском и налоговом учете. Сумма ежемесячной амортизации составляет 20 000 руб. Расходы по амортизации станка учитываются на счете 26.

Балансовая и налоговая стоимость объекта совпадают.

31.01.2020 станок передан сторонней организации в безвозмездное пользование на срок 6 месяцев. На конец января 2020 года сумма начисленной амортизации составляет 240 000 руб.

По условиям Примера 3 на конец января 2020 года балансовая стоимость станка составляет 1 160 000 руб. (1 400 000 руб. – 240 000 руб.), причем налоговая стоимость станка совпадает с его балансовой стоимостью.

Переданное в безвозмездное пользование основное средство остается в собственности организации, с баланса не списывается и продолжает учитываться на счете 01 «Основные средства».

В «1С:Бухгалтерии 8» для переданных в безвозмездное пользование основных средств отдельный субсчет не предназначен, поэтому такой объект по-прежнему учитывается на счете 01.01 «Основные средства в организации». Но амортизировать его теперь нужно по-другому.

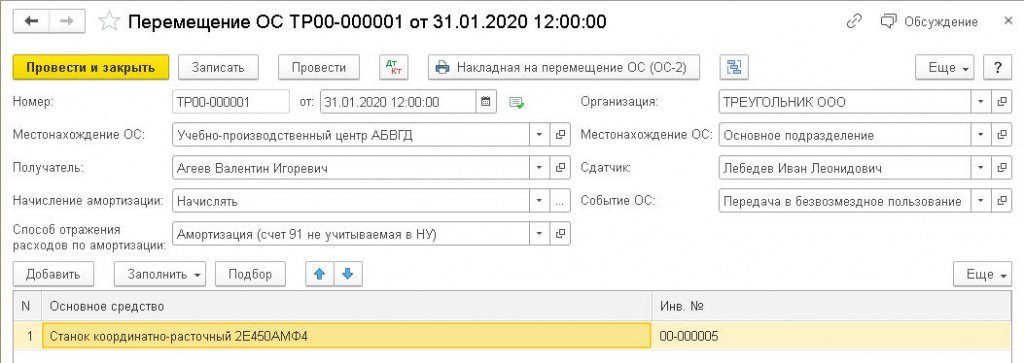

Зарегистрировать изменение состояния станка можно с помощью документа учетной системы Перемещение ОС (раздел ОС и НМА) (рис. 8).

Данный документ предназначен для отражения:

перемещения ОС в другое подразделение;

изменения материально ответственного лица (МОЛ);

приостановления или возобновления начисления амортизации;

изменения способа отражения расходов по амортизации.

Рис. 8. Передача ОС в безвозмездное пользование

Шапка документа Перемещение ОС состоит из двух частей. В правой части следует указать информацию о текущем состоянии объекта ОС и о событии, которое с ним происходит:

Местонахождение ОС — подразделение организации, откуда перемещаются основные средства (если основные средства учитывались без указания подразделения, этот реквизит следует отставить незаполненным);

Сдатчик – лицо, ответственное за сохранность перемещаемых основных средств (материально ответственное лицо — МОЛ);

Событие ОС — например, Передача в безвозмездное пользование.

В левой части документа следует заполнить реквизиты, характеризующие новое состояние объекта, которое он получил в результате свершившегося с ним события:

Местонахождение ОС — подразделение организации, в которое перемещаются основные средства. При передаче объекта в безвозмездное пользование в справочник подразделений можно ввести наименование организации-получателя в качестве справочной информации;

Получатель – лицо (МОЛ), которое становится ответственным за сохранность основных средств. Если изменение материально ответственного лица не предполагается, в этом поле следует указать то же лицо, что и в поле Сдатчик;

Начисление амортизации — признак начисления амортизации после перемещения основных средств. Поскольку при безвозмездной передаче амортизация продолжает начисляться, в этом поле должно стоять значение Начислять;

Способ отражения расходов по амортизации – порядок отражения расходов по амортизации (счета затрат и соответствующая аналитика) после перемещения (рис. 9). Поскольку переданный в безвозмездное пользование объект ОС прекращает использоваться в производственной деятельности организации, то амортизационные отчисления в бухгалтерском учете признаются прочими расходами. Для целей налогообложения прибыли амортизация в расходы не включается.

Рис. 9. Способ отражения расходов по амортизации при передаче ОС в безвозмездное пользование

В табличной части документа Перемещение ОС в поле Основные средства указывается объект или список объектов, предназначенных для перемещения.

При проведении документа Перемещение ОС бухгалтерские проводки не формируются, но вводятся записи в регистры:

Местонахождение ОС (бухгалтерский учет);

Начисление амортизации ОС (бухгалтерский учет);

Начисление амортизации ОС (налоговый учет);

Способы отражения расходов по амортизации ОС (бухгалтерский учет).

Поскольку на конец января 2020 года балансовая и налоговая стоимость станка совпадают, при выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за январь отложенный налог по виду актива Основные средства не признается.

При передаче объекта ОС в безвозмездное пользование у налогоплательщика НДС возникает вопрос: нужно ли при этом начислять и уплачивать НДС?

Согласно официальной точке зрения, операции по реализации товаров (работ, услуг), передаче имущественных прав на территории РФ признаются объектом налогообложения НДС (ст. 143 и пп. 1 п. 1 ст. 146 НК РФ). Перечни операций, не признаваемых объектом налогообложения и освобождаемых от налогообложения НДС, предусмотрены пунктом 2 статьи 146 и статьей 149 НК РФ. В указанные перечни операции по передаче имущественных прав по договору безвозмездного пользования имуществом не включены. Следовательно, передача имущества в безвозмездное пользование облагается НДС (см., например, письмо Минфина России от 18.09.2019 № 03-07-14/71592). Есть также судебные решения, которые данную позицию поддерживают (постановление Арбитражного суда Дальневосточного округа от 15.05.2019 № Ф03-896/2019 по делу № А51-16899/2018).

Есть судебные акты и с противоположной точкой зрения: согласно пункту 1 статьи 146 НК РФ безвозмездная временная передача прав пользования имуществом не является объектом налогообложения по НДС (см. постановления ФАС Западно-Сибирского округа от 13.07.2011 № А81-4401/2010, Московского округа от 29.06.2006 № КА-А41/5591-06).

Если налогоплательщик не желает споров с налоговыми органами, то ему придется начислить и уплатить НДС с операции по передаче станка в безвозмездное пользование. При безвозмездном оказании услуг налоговая база должна определяться исходя из рыночных цен (п. 1 ст. 105.3, п. 2 ст. 154 НК РФ). В случае с передачей имущества в безвозмездное пользование цена может быть определена равной стоимости аренды аналогичного станка, например 20 000 руб. в месяц без учета НДС.

Предположим, ООО «Треугольник» решило начислять НДС, начиная с февраля 2020 года. Сделать это можно с помощью документа Отражение начисления НДС (раздел Операции).

На закладке Главное документа Отражение начисления НДС достаточно указать наименование организации-получателя станка, договор безвозмездного пользования и установить флаг Формировать проводки.

Табличную часть на закладке Товары и услуги следует заполнить следующим образом:

в поле Вид ценности выбрать из предопределенного списка значение Прочие работы и услуги;

указать номенклатуру в одноименном поле (например, Оказание услуг на безвозмездной основе);

в поле Сумма указать налоговую базу (20 000 руб.);

далее следует указать ставку НДС (20%), а сумма НДС (4 000 руб.) и общая сумма (24 000 руб.) рассчитаются автоматически;

в поле Счет доходов следует указать счет 91.01 «Прочие доходы», а в поле Счет учета НДС – счет 91.02 «Прочие расходы»;

по мнению Минфина России, сумма НДС, начисленная в связи с передачей объекта ОС в безвозмездное пользование,

для целей налогообложения прибыли не учитывается (письмо от 26.11.2013 № 03-03-06/1/51112 со ссылкой на п. 16 ст. 270 НК РФ). Поэтому в поле Субконто следует выбрать значение Расходы по передаче товаров (работ, услуг) безвозмездно. Прочие доходы и расходы по данной статье в налоговом учете не учитываются.

По кнопке Выписать счет фактуру автоматически создается и заполняется документ Счет-фактура выданный на реализацию.

Обратите внимание, что НДС таким образом придется начислять регулярно (ежемесячно) в течение действия договора вплоть до конца июля.

При проведении документа Отражение начисления НДС формируется бухгалтерская проводка:

Дебет 91.02 Кредит 68.02

— на сумму НДС, начисленного с операции по передаче объекта ОС в безвозмездное пользование (4 000 руб.).

Для целей налогового учета расходы в виде суммы начисленного НДС справочно отражаются только на забалансовом счете НЕ.01.9 «Другие выплаты» и в дальнейшем в расчетах текущего и отложенного налогов не участвуют.

При выполнении регламентной операции Амортизация и износ ОС, входящей в обработку Закрытие месяца, сформируется запись регистра бухгалтерии:

Дебет 91.02 Кредит 02.01

— на сумму амортизации станка (20 000 руб.).

Для целей налогового учета начисленная сумма амортизации отражается только по кредиту счета 02.01 в специальном поле: Сумма Кт НУ: 02.01.

А расходы по амортизации в налоговом учете справочно отражаются на забалансовом счете НЕ.03 «Внереализационные расходы, не учитываемые в целях налогообложения» и в дальнейшем в расчетах текущего и отложенного налогов не участвуют.

Как видим, способ отражения расходов по амортизации переданного в безвозмездное пользование станка изменился, но данные бухгалтерского и налогового учета, отраженные на балансовых счетах 01.01 и 02.01 «Амортизация основных средств, учитываемых на счете 01», по-прежнему совпадают. Поэтому при выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за февраль отложенный налог по виду актива Основные средства не признается.

Таким образом, с 2020 года передача основных средств в безвозмездное пользование не приводит к возникновению разниц между их балансовой и налоговой стоимостью, и, соответственно, не приводит к признанию отложенного налога.

При этом в справке-расчете Расход по налогу на прибыль, сформированной за январь-февраль 2020 года, отражается постоянный налоговый расход (ПНР) в сумме 4 800 руб.

Таким образом, разницы в 24 000 руб., образовавшиеся по условиям Примера 2 (20 000 руб. – расходы по амортизации и 4 000 руб. – расходы по списанию НДС), представляют собой «классические» постоянные разницы.

По мере амортизации станка и начисления НДС ПНР ежемесячно увеличивается на сумму 4 800 руб. и концу июля составляет 28 800 руб.

31.07.2020 станок возвращается в организацию. Данную операцию следует также отразить документом Перемещение ОС, где следует ввести новое событие в жизни станка (например, Возврат ОС по договору безвозмездного пользования), а также указать сведения о сдатчике, о получателе и о новом способе отражения расходов по амортизации.

По условиям Примера 3 начиная с августа 2020 года постоянный налоговый расход признаваться не будет.

Источник