- Исправляем ошибки в бухгалтерском учете и отчетности

- Факторы исправления ошибок в бухгалтерском учете и отчетности

- Оформление исправления ошибок бухгалтерского учета и отчетности

- Ошибки бухгалтерского учета и отчетности: исправительные проводки

- Исправление ошибок в документах и учетных регистрах

- Правовая основа исправления ошибок в бухгалтерском учете

- Способы исправления ошибок в учетных записях

- Корректурный способ исправления ошибок

- Исправление ошибок способом дополнительной проводки

- «Красное сторно» как один из способов исправления

- Практическое задание по теме «Исправление ошибок в документах и учетных регистрах»

- СПОСОБЫ ИСПРАВЛЕНИЯ ОШИБОК

Исправляем ошибки в бухгалтерском учете и отчетности

Согласно законодательству ошибками в бухгалтерском учете и бухгалтерской (финансовой) отчетности (далее — отчетность) организации (п. 2 ПБУ 22/2010, утв. приказом Минфина России от 28.06.2010 № 63н (далее — ПБУ 22/2010)) признается неправильное отражение (неотражение) фактов хозяйственной деятельности, обусловленное, в частности:

- неправильным применением законодательства РФ о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

- неправильным применением организацией своей учетной политики;

- неточностями в вычислениях;

- неправильной классификацией или оценкой фактов хозяйственной деятельности;

- неправильным использованием информации, имеющейся на дату подписания отчетности;

- недобросовестными действиями должностных лиц организации.

Не являются ошибками в бухгалтерском учете и отчетности неточности или пропуски, выявленные в результате получения новой информации, которая не была доступна на момент отражения (неотражения) фактов хозяйственной деятельности (п. 2 ПБУ 22/2010). Правила ПБУ 22/2010 в данном случае не применяются, а выявленные в текущем периоде доходы (расходы) прошлых лет, которые не нашли своего отражения в учете по объективным причинам (не вследствие ошибки), вносят записями периода их обнаружения, при этом не нужно корректировать бухгалтерские записи прошлых периодов.

Факторы исправления ошибок в бухгалтерском учете и отчетности

На порядок исправления ошибок в бухгалтерском учете и отчетности влияют два фактора:

- характер ошибки (существенная или несущественная);

- момент выявления ошибки (до или после окончания отчетного периода).

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе отчетности этого периода (п. 3 ПБУ 22/2010).

Напомним, отчетным периодом для годовой отчетности является календарный год (ч. 3 ст. 13, ч. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)), то есть период с 1 января по 31 декабря. Исключение составляют случаи создания, реорганизации и ликвидации юридического лица (ч. 1 ст. 15 Закона № 402-ФЗ).

Первым отчетным годом для вновь созданной коммерческой некредитной организации является период с даты государственной регистрации по 31 декабря того же календарного года включительно (ч. 2 ст. 15 Закона № 402-ФЗ). Если же государственная регистрация произведена после 30 сентября, то первым отчетным годом, как правило, является период с даты ее государственной регистрации по 31 декабря календарного года, следующего за годом регистрации, включительно (ч. 3 ст. 15 Закона № 402-ФЗ).

Организация самостоятельно определяет уровень существенности ошибки исходя как из величины, так и характера соответствующей статьи (статей) отчетности (п. 3 ПБУ 22/2010).

При этом следует принимать во внимание влияние ошибки на все показатели, представленные в отчетности за период, в котором она была выявлена (в том числе показатели отчетного года и сравнительные показатели всех представленных в отчетности предыдущих периодов) ( п. 3 ПБУ 22/2010; письмо Минфина России от 24.01.2011 № 07-02-18/01).

Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике. Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса.

Одним из вариантов определения существенности ошибки может быть установление определенного процентного отношения величины искаженной статьи бухгалтерского баланса к группе статей (итогу по разделу) баланса или сумме (итогу) всех составляющих счетов баланса (валюте баланса).

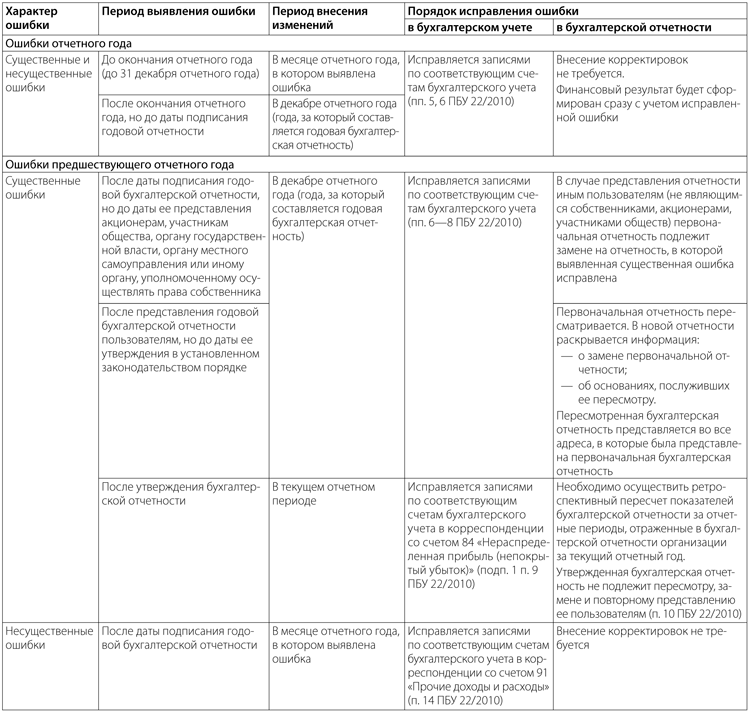

В таблице ниже приведен порядок исправления ошибок в бухгалтерском учете и отчетности в зависимости от рассмотренных выше факторов.

Порядок исправления ошибки в бухгалтерском учете и отчетности

Оформление исправления ошибок бухгалтерского учета и отчетности

Исправления ошибок в регистрах бухгалтерского учета должны содержать (ч. 8 ст. 10 Закона № 402-ФЗ):

- дату исправления;

- подписи лиц, ответственных за ведение данного регистра и санкционирующих внесение исправлений (с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации).

Оформление исправления ошибки производится бухгалтерской справкой (ч. 1 ст. 9 Закона № 402-ФЗ), в которой должны быть отражены все необходимые записи (исправительные, дополнительные проводки, события, явившиеся причиной ошибки, и др.). Справку составляют на основании документов, подтверждающих вновь выявленные обстоятельства или наличие ошибки, в произвольной форме с указанием обязательных реквизитов, предусмотренных ч. 2 ст. 9 Закона № 402-ФЗ.

В зависимости от ситуации исправления могут быть внесены:

- путем сторнирования (например, в случаях необоснованных записей в учете, завышения сумм по операциям и т.п.);

- путем внесения дополнительных проводок в случае доначисления не учтенных ранее сумм.

Информация о существенных ошибках бухгалтерского учета предшествующих отчетных периодов, исправленных в текущем, в обязательном порядке должна быть раскрыта в пояснениях к годовой отчетности (п. 15 ПБУ 22/2010). В пояснениях приводят сведения:

- о характере ошибки;

- о сумме корректировки по каждой статье отчетности (по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо);

- о сумме корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- о сумме корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Если определить влияние существенной ошибки бухгалтерского учета на один или более предшествующих отчетных периодов, представленных в отчетности, невозможно, то в пояснениях необходимо раскрыть причины этого, а также привести описание способа отражения исправления существенной ошибки и указать период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Ошибки бухгалтерского учета и отчетности: исправительные проводки

В бухгалтерском учете прибыль прошлых лет, выявленную в отчетном году, отражают в составе прочих доходов по кредиту счета 91 субсчет «Прочие доходы» на дату ее выявления (пп. 8, 16 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Убытки прошлых лет, выявленные в отчетном году, отражают в составе прочих расходов по дебету счета 91 субсчет «Прочие расходы» на дату их выявления (п. 12 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Согласно Положению № 34н (п. 80 Положения по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н) такие доходы и расходы относятся на финансовый результат организации отчетного года, в котором они были выявлены.

В форме отчета о финансовых результатах прочие доходы отражают по строке 2340 «Прочие доходы». Убытки прошлых лет, выявленные в отчетном периоде, отражают по строке 2350 «Прочие расходы».

Если записями текущего года исправлена существенная ошибка предыдущего периода, выявленная после утверждения бухгалтерской отчетности, то сумму выявленного дохода (убытка) в отчете о финансовых результатах не указывают, а изменяют величину нераспределенной прибыли (строка 1370 бухгалтерского баланса) (п. 9 ПБУ 22/2010).

Ольга Волкова, эксперт службы Правового консалтинга ГАРАНТ

Источник

Исправление ошибок в документах и учетных регистрах

Правовая основа исправления ошибок в бухгалтерском учете

Ведение бухгалтерских записей в первичных документах должно осуществляться без помарок и подчисток, а также в процессе занесения данных в учетные регистры необходимо осуществлять перекрестный контроль путем сопоставления данных аналитического и синтетического учета. Ошибки могут быть выявлены как при подсчете итогов, так и при составлении оборотной ведомости.

Правовой основой регулирующий исправление ошибок в учете является в первую очередь Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Ст. 10 402-ФЗ определяет порядок занесения первичных документов и информации содержащихся в них в учетные регистры и систему их заполнения. Кроме того, в п.8 ст. 10 закона 402-ФЗ говорится о порядке проведения исправлений в учетных регистрах в случае допущения в них ошибок.

Больше внимания вопросу исправлении ошибок уделено в ПБУ «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).

В данном положении определено, что неправильное отражение данных в бухгалтерском учете связано с:

- ошибками в применении законодательства;

- арифметическими ошибками;

- неточностями в соответствии с утвержденной учетной политикой;

- несоответствующей оценке совершенных хозяйственных операций и их классификации;

- неправильным использованием данных, имеющихся на момент подписания отчетности;

- недобросовестным ведением учета со стороны должностных лиц.

При этом выявленные ошибки и последствия, вызванные ими, подлежат обязательной корректировке.

Способы исправления ошибок в учетных записях

В целом в бухгалтерском учете выделяют следующие способы исправления ошибок:

- корректурный способ;

- дополнительной проводки;

- «Красное сторно» (способ отрицательных чисел).

Выбранный в той или иной ситуации способ определяется характером совершенной ошибки.

Корректурный способ исправления ошибок

Используется в тех случаях, когда не было допущено ошибок в корреспонденции счетов, либо ошибка была обнаружена своевременно, ошибки данного отчетного периода. Корректурный способ применяется в следующих случаях:

- совершение описок;

- ошибок при подсчете итогов;

- занесении данных не в тот учетный регистр.

Исправления делаются следующим образом: ошибочные данные зачеркиваются так чтобы их было видно (одной чертой), рядом делают верную запись с отражением даты, подтверждением фразой «Исправленному верить» и подписью.

Д 20 К 10/1 -– 5 000руб.

Д 20 К 10/1 – 5 100руб. «Исправленному верить» 18.01.18 Власова А. Н.

Исправление ошибок способом дополнительной проводки

Способ дополнительной проводки (записи) используется в случае, когда в бухгалтерской записи отраженная корреспонденция счетов является верной, а вот сумма указана ниже фактической. Для того чтобы запись была правильной составляется доп. проводка с той же корреспонденцией счетов, а сумма определяется как разница между фактической суммой и внесенной в предыдущей проводке. Данный способ используется в организациях, также при корректировочных записях в конце отчетного года, в случае если плановая себестоимость, полученной в течении года продукции, оказалась ниже фактической суммы затрат (т.е. при перерасходе).

Допущена ошибка в записи суммы, правильная сумма 6500 рублей.

Д 10/10 К 60 – 5 850 руб.

Д 10/10 К 60 – 650 руб.

«Красное сторно» как один из способов исправления

Применение способа «красное сторно» чаще всего актуально при исправлении ошибок, связанных с корреспонденцией счетов или, когда ошибка относится к тому отчётному периоду за который баланс уже составлен. Этот способ используется и в том случае, если бухгалтерская запись отражает сумму большую, чем должно быть фактически.

Ошибочная запись аннулируется путем сторнировочной записи. Сторнировочная запись – это проводка с отрицательным числом, при этом она делается красными чернилами (пастой), либо выделяется красным цветом в прикладных бухгалтерских программах.

Поступили строительные материалы от поставщиков на сумму 6 100 рублей.

Д 10/4 К 60 – 6 100 руб.

Д 10/4 К 60 – 6 100 руб.

Теперь пишется правильно.

Д 10/8 К 60 – 6 100 руб.

Практическое задание по теме «Исправление ошибок в документах и учетных регистрах»

Задание 1: Внутри организации средства переведены с одного денежного счета на другой на сумму 80 200 руб. В учете при этом сделана следующая проводка Д 50 К 55/1 – 80 200 руб. Исправить данные.

1. Корректурный способ.

Д 50 К 55/1 -– 80 200 руб.

Д 50 К 51 – 80 200 руб. «Исправленному верить» 03.04.2018г. Петрова А. Н.

2. Способ «красное сторно».

Д 50 К 55/1 – 80 200 руб.

Д 50 К 55/1 – 80 200 руб.

Д 50 К 51 – 80 200 руб.

Задание 2: Внутри организации средства переведены с одного денежного счета на другой на сумму 80 200 руб. В учете при этом сделана следующая проводка Д 50 К 51 – 72 100 руб. Исправить данные с использованием способа дополнительной проводки.

1. Способ дополнительной проводки.

Источник

СПОСОБЫ ИСПРАВЛЕНИЯ ОШИБОК

При оформлении записей в учетных регистрах могут быть допущены различного рода ошибки. Это может быть неправильная запись сумм операций, ошибочная корреспонденция счетов, неверный подсчет итогов и другие. Следует отметить, что ошибки в данных бухгалтерского учета приводят к искажению или сокрытию объектов налогообложения, что влечет за собой применение санкций по результатам проведения контролирующими органами проверки полноты и правильности расчетов с бюджетом по налогам и сборам. А все это ощутимо отражается на финансовом состоянии организации. В связи с этим в бухгалтерском учете существует ряд обязательных учетных процедур, позволяющих выявлять и исправлять допущенные ошибки. Порядок исправления ошибок, допущенных в бухгалтерском учете, регламентируется пунктом 4 Положения о документах и документообороте в бухгалтерском учете, утвержденного Министерством финансов СССР 29.07.1983 №105 и пунктом 7 Инструкции о порядке формирования показателей бухгалтерской отчетности, утвержденной Постановлением Министерства финансов Республики Беларусь от 17.02.2004 № 16.

Основным приемом выявления ошибок является повторная проверка (сверка) записей в регистре с суммами и другими показателями в первичных документах. Аналогично сверяются записи и итоги аналитических регистров с синтетическими. Соблюдение принципа двойной

записи проверяют на основе сличения записей по дебету и кредиту синтетических и аналитических счетов в соответствии с проводками. Окончательно ошибки в двойной записи выявляют в оборотных ведомостях по всем синтетическим счетам (оборотном балансе), где должно быть обеспечено равенство дебетовых и кредитовых оборотов (итогов).

Поскольку регистры в своем большинстве имеют форму таблиц, содержащих записи сумм по нескольким строкам и нескольким графам (шахматная форма), то проверку частных итогов по строкам и графам следует осуществлять приемом «сверкой на уголок». Для этого суммируют частные итоги строк по последней итоговой графе и итоги граф по последней итоговой строке. Пересечение итоговой графы и итоговой строки, т. е. нижний правый угол таблицы, должно дать одну и ту же сумму.

Особенно эффективен этот прием в регистрах, имеющих более сложную математическую связь между показателями (итогами). Например, в расчетно-платежной ведомости – «начислено» минус «удержано» равно «к выдаче на руки»; в отчетах, накопительных (оборотных) ведомостях по движению материалов – показатель «начальный остаток» плюс «приход» минус «расход» равно «конечный остаток» и т. д.

Существуют и другие, более сложные приемы и способы выявления ошибок – сверка остатков (сальдо) при учете, например, материалов (сальдовый метод), «встречные», т. е. взаимные сверки расчетов между предприятиями, повторная обработка данных по другим (контрольным) программам при использовании для учета и аудита ПЭВМ и другие.

Следует отметить, что не всегда допускаются исправления ошибок в первичных документах. Согласно статье 9 Закона Республики Беларусь «О бухгалтерском учете и отчетности» внесение исправлений в кассовые и банковские документы не допускается. Если в названных документах имели место ошибки, документ подлежит полному переоформлению. Что касается иных первичных документов, то исправления могут вноситься, если исправление подтверждается подписями тех же лиц, которые подписали документы, с обязательной расшифровкой подписи, при этом должна быть указана дата внесения исправлений.

Обнаруженные в регистрах и документах ошибки должны, быть исправлены. Однако в настоящее время единая методика внесения исправлений и дополнений в данные бухгалтерского учета отсутствует. Выбор метода исправления ошибок зависит в основном от предпочтений организации , но можно выделить три общепризнанных способа их исправления:

— корректурный (от латинского слова “correktuira” – исправление, улучшение);

— дополнительной записи (проводки);

— отрицательной записи (проводки), или, как ее еще принято называть, «красное сторно» (от итальянского “storno” – перевод счета).

Корректурный способприменяется в случаях, когда ошибка не затрагивает корреспонденцию счетов и не отражается на итогах учетных записей. Ошибочный текст или сумма зачеркиваются одной чертой, чтобы можно было прочесть ранее написанное, и над зачеркнутым пишут правильный текст или сумму. Исправление ошибки в документах подтверждается подписями лиц, составивших документ, в учетных документах – подписями лиц, производящих исправление. Оговорка об исправлении выполняется на полях или в конце страницы и содержит слово «исправлено», правильный текст или сумму и дату исправления. Неоговоренные исправления в первичных документах и учетных регистрах бухгалтерского учета не допускаются.

Способ дополнительной записи (дополнительной проводки) используется для дополнения оборотов в текущем месяце (периоде) по операциям, относящимся к прошлым месяцам (периодам). При этом в регистрах бухгалтерского учета дополнительная информация отражается дополнительной записью, которая недостает до правильной, нужной суммы. Данный способ применяется в тех случаях, когда в счетных записях не нарушена правильность корреспонденции счетов, но допущена ошибка в результате преуменьшения суммы операции. Дополнительные записи (проводки) для исправления ошибок делаются в регистрах учета на основании специальных документов — справок бухгалтерии на исправление ошибок.

Например, стоимость фактически поступивших материалов составила 950 тыс. рублей, а при обработке документов в бухгалтерии выполнена запись:

Дебет счета 15 «Заготовление и приобретение материальных ценностей»

Кредит счета 60 «Расчеты с поставщиками и подрядчиками»–900 тыс. рублей.

При проверке ошибка была обнаружена и выполнена дополнительная запись:

Дебет счета 15 «Заготовление и приобретение материальных ценностей»

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – 50 тыс. рублей.

Способ «сторнировочной записи». Его использование было предложено в 1889 г. российским бухгалтером А.А.Беретти. Первоначально метод носил название «цветной провод», современное название –«красное сторно» –применяется, если ошибка обнаружена в учетных регистрах после представления бухгалтерского баланса. В этом случае корректурный способ недопустим, ибо данные представленного отчета не будут соответствовать данным бухгалтерского учета, где внесено исправление. В случае если операция отражена не на тех корреспондирующих счетах, применяют прием «красное сторно». Этот способ заключается в том, что неправильная запись повторяется красными чернилами. Это означает, что сумма, указанная красными чернилами, исключается из оборота. Затем записывают дополнительную проводку с правильной корреспонденцией счетов. При этом сумму проставляют обычными чернилами. Например: На оприходованные на склад поступившие от поставщика материалы на сумму 720 тыс. рублей в бухгалтерском учете была составлена корреспонденция счетов:

Источник