- Специфика хранения бухгалтерской документации

- Сроки хранения бухгалтерских документов

- Порядок хранения документов в делопроизводстве

- Каковы правила и сроки хранения бухгалтерских документов в компании

- Какие документы подлежат хранению?

- Сроки хранения бухгалтерской документации

- Порядок хранения документации

- Причины увеличения и сокращения срока хранения документов

- Ответственность за нарушение правил хранения документации

Специфика хранения бухгалтерской документации

Первичные учетные документы, регистры бухучета, бухгалтерская (финансовая) отчетность и аудиторские заключения о ней подлежат хранению в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года (ч. 1 ст. 29 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)).

Сроки хранения электронных документов (регистров) устанавливают в том же порядке, что и для документации, формируемой на бумажных носителях: экономические субъекты должны хранить документы учетной политики, стандарты и другие документы, связанные с организацией и ведением бухучета, в том числе средства, обеспечивающие воспроизведение электронных документов, а также проверку подлинности электронной подписи, не менее пяти лет после года, в котором они использовались для составления бухгалтерской (финансовой) отчетности в последний раз (ч. 2 ст. 29 Закона № 402-ФЗ).

Сроки хранения бухгалтерских документов

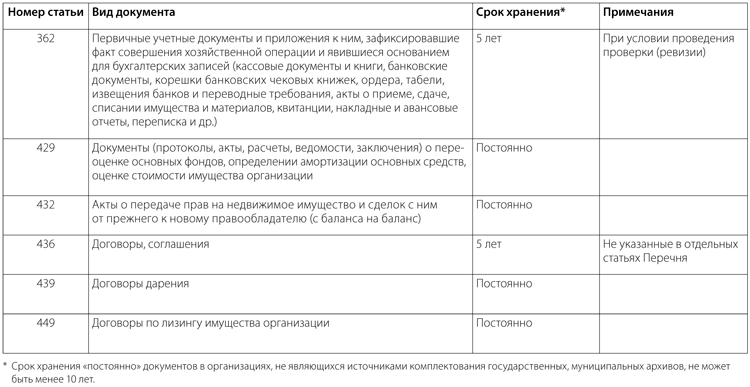

При определении конкретных сроков хранения отдельных бухгалтерских документов следует руководствоваться Перечнем типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения (утв. приказом Минкультуры России от 25.08.2010 № 558 (далее — Перечень)) (см. таблицу ниже).

Исчисление сроков хранения документов производится с 1 января года, следующего за годом окончания их делопроизводства (п. 1.4 Перечня).

Сроки хранения некоторых бухгалтерских документов

Необходимо также учитывать, что Налоговым кодексом установлен четырехлетний срок хранения данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов (подп. 8 п. 1 ст. 23 НК РФ).

При этом специальные нормы (п. 4 ст. 283, п. 7 ст. 346.18 НК РФ) обязывают плательщиков соответственно налога на прибыль организаций и налога, уплачиваемого в связи с применением УСН с объектом налогообложения доходы, уменьшенные на величину расходов, хранить документы, подтверждающие объем понесенного убытка, в течение всего периода его погашения (п. 2 ст. 283, п. 7 ст. 346.18 НК РФ).

Некоторые расходы для целей налогообложения прибыли учитываются в течение длительного периода, например амортизация основных средств (ОС) и нематериальных активов (НМА), или имеют отложенный характер (учитываются не в периоде их несения, а на момент реализации активов (ст. 268 НК РФ)).

Амортизация представляет собой равномерный учет в течение сроков использования ОС и НМА расходов, формирующих их первоначальную стоимость (ст. 256, 257 НК РФ). Расходы должны быть документально подтверждены (ст. 252 НК РФ). В связи с этим Минфин России разъясняет, что четырехлетний срок хранения первичных документов, отражающих формирование первоначальной стоимости амортизируемого имущества (подп. 8 п. 1 ст. 23 НК РФ), должен исчисляться с момента завершения начисления амортизации в налоговом учете (учета расходов на приобретение такого имущества) (письма Минфина России от 12.02.2016 № 03-03-06/1/7604, от 26.04.2011 № 03-03-06/1/270). То есть для целей налогового учета хранить первичные документы, подтверждающие формирование первоначальной стоимости по амортизируемым ОС и НМА, надо как минимум четыре года после их полной амортизации. При этом специалисты финансового ведомства также отмечают, что согласно Перечню документы об определении амортизации ОС хранят постоянно.

Течение четырехлетнего срока (подп. 8 п. 1 ст. 23 НК РФ) начинается после отчетного (налогового) периода, в котором документ использовался в последний раз для составления налоговой отчетности, начисления и уплаты налога, подтверждения полученных доходов и произведенных расходов (пост. Президиума ВАС РФ от 24.07.2012 № 3546/12; письмо Минфина России от 30.03.2012 № 03-11-11/104). Это необходимо учитывать и при включении в состав расходов:

- убытков в виде сумм безнадежных долгов (подп. 2 п. 2 ст. 265 НК РФ; определения ВАС РФ от 09.10.2012 № ВАС-5055/12, от 09.06.2012 № ВАС-7081/12) (первичные документы, подтверждающие их возникновение, должны быть в наличии на дату учета убытка);

- убытков, поименованных в пунктах 2 и 3 статьи 268 Налогового кодекса, определяемых на дату реализации имущества и имущественных прав (письмо ФНС России от 16.02.2015 № ГД-4-3/2251@).

На момент реализации также учитывают расходы в виде:

- цены приобретения (создания) прочего имущества, таких, например, как земельные участки, материальные ценности (подп. 2 п. 1 ст. 268 НК РФ);

- стоимости материально-производственных запасов, прочего имущества в виде излишков, выявленных в ходе инвентаризации, и (или) имущества, полученного безвозмездно, и (или) имущества, полученного при демонтаже или разборке выводимых из эксплуатации ОС, ремонте, модернизации, реконструкции, техническом перевооружении либо частичной ликвидации ОС (подп. 2 п. 1 ст. 268, абз. 2 п. 2 ст. 254 НК РФ);

- цены приобретения имущественных прав и расходов, связанных с их приобретением (подп. 2.1 п. 1 ст. 268 НК РФ);

- стоимости приобретения покупных товаров.

Вышеизложенное необходимо учитывать при определении сроков хранения документов, подтверждающих затраты на приобретение (создание) ОС и НМА, прочего имущества, имущественных прав, покупных товаров.

Отложенный характер имеют также расходы на приобретение ценных бумаг, так как датой осуществления расходов на приобретение ценных бумаг признают дату их реализации или иного выбытия (подп. 7 п. 7 ст. 272 НК РФ). Поэтому документы, подтверждающие расходы на приобретение ценных бумаг, необходимо хранить в течение сроков, определяемых с учетом положений этой нормы (пост. Девятого ААС от 19.03.2013 № 09АП-2671/13, ФАС МО от 19.07.2013 № Ф05-7106/13).

При определении сроков хранения документов необходимо также учитывать, что плательщики страховых взносов обязаны обеспечивать в течение шести лет сохранность документов, подтверждающих исчисление и уплату сумм страховых взносов (подп. 6 п. 3.4 ст. 23 НК РФ; п. 6 ч. 2 ст. 28 Федерального закона от 24.07.2009 № 212-ФЗ).

На практике обособить бухгалтерские документы, которые могут храниться четыре, пять или шесть лет, не всегда возможно. Поэтому в бухгалтерии желательно применять в отношении всех документов минимальный срок хранения, равный шести годам (если более длительные сроки не установлены Перечнем).

Порядок хранения документов в делопроизводстве

Экономические субъекты должны обеспечивать сохранность документов в течение сроков их хранения, безопасные условия хранения документов бухгалтерского учета и их защиту от изменений (ч. 1 ст. 17 Федерального закона от 22.10.2004 № 125-ФЗ (далее — Закон № 125-ФЗ); ч. 3 ст. 29 Закона № 402-ФЗ). Хранение документов бухгалтерского учета организует руководитель субъекта (ч. 1 ст. 7 Закона № 402-ФЗ).

Порядок хранения первичных документов устанавливают самостоятельно. Юридические лица вправе (но не обязаны) создать архивы в целях хранения образовавшихся в процессе их деятельности архивных документов (п. 2 ст. 13 Закона № 125-ФЗ; п. 1.4 Правил, утв. приказом Минкультуры России от 31.03.2015 № 526 (далее — Правила)), а могут передать документы на хранение государственным и муниципальным архивам, заключив с ними соответствующие возмездные договоры (ч. 3 ст. 15, ч. 3 ст. 21 Закона № 125-ФЗ).

При организации хранения документов бухгалтерского и налогового учета необходимо руководствоваться Положением о документах и документообороте в бухгалтерском учете (утв. приказом Минфина СССР от 29.07.1983 № 105) в части, не противоречащей соответствующим законодательным и иным нормативным правовым актам, изданным позднее, и Правилами организации хранения, комплектования, учета и использования документов Архивного фонда Российской Федерации и других архивных документов в органах государственной власти, органах местного самоуправления и организациях (утв. приказом Минкультуры России от 31.03.2015 № 526).

В архиве организации должны храниться документы Архивного фонда РФ (ст. 5 Закона № 125-ФЗ), документы по личному составу и документы временных (свыше 10 лет) сроков хранения (п. 2.3 Правил). Указанная часть документального фонда составляет архивный фонд организации.

Документы временных (до 10 лет включительно) сроков хранения хранят в структурных подразделениях организации и по истечении сроков их хранения после обязательного проведения экспертизы ценностей документов (пп. 4.5-4.13 Правил) уничтожают. В исключительных случаях по решению руководителя организации дела временных (до 10 лет включительно) сроков хранения передают в архив организации по описям дел, документов или по номенклатуре дел (п. 4.2 Правил).

Таким образом, архивные документы организации изначально формируют во всех ее структурных подразделениях (в делопроизводстве), а затем после проведения экспертизы ценностей документов передают в архив организации на хранение либо уничтожают.

В каждом структурном подразделении организации схожие по содержанию документы и относящиеся к одному вопросу деятельности организации группируют в дела (единицы хранения) (пп. 2.9, 3.3, 4.20 Правил). Законченные делопроизводством дела постоянного и временных (свыше 10 лет) сроков хранения, в том числе по личному составу, после окончания календарного года, в котором они были заведены, подготавливаются к передаче в архив организации и подлежат оформлению и описанию (п. 4.19 Правил).

В зависимости от сроков хранения проводят полное или частичное оформление дел. Полному оформлению подлежат дела постоянного и временных (свыше 10 лет) сроков хранения и по личному составу. Оформление дел на бумажном носителе предусматривает:

- подшивку или переплет документов дела (неформатные документы хранят в закрытых твердых папках или в коробках) (п. 4.21 Правил);

- нумерацию листов дела (п. 4.22 Правил);

- составление листа-заверителя дела (приложение № 8 к Правилам, п. 4.23 Правил);

- составление внутренней описи документов дела (приложение № 27 к Правилам, п. 4.30 Правил);

- оформление обложки дела (приложение № 28 к Правилам, пп. 4.24-4.29 Правил).

Дела передают в архив организации по описям, составленным в структурных подразделениях.

Только завершенные делопроизводством дела постоянного и временных (свыше 10 лет) сроков хранения и по личному составу подлежат полному оформлению (подшивка или переплет, нумерация листов дела, составление листа-заверителя дела и т.д.) перед передачей в архив организации (п. 4.19 Правил).

В отношении дел, содержащих документы временных (менее 10 лет) сроков хранения, такого порядка Правила не устанавливают. Такие дела в архив не передают (п. 4.2 Правил), их хранят в структурных подразделениях организации и по истечении сроков хранения уничтожают в установленном порядке. Исключением являются только случаи, когда по решению руководителя организации дела временных (до 10 лет включительно) сроков хранения передаются в архив организации и подлежат полному оформлению. Тогда дела сроком хранения до 10 лет передают в архив после окончания календарного года, в котором они были заведены.

Таким образом, в общем случае основным требованием к делам, содержащим документы, срок хранения для которых установлен менее 10 лет, является их группировка и оформление в соответствии с порядком (п. 4.20 Правил).

Согласно данному порядку в дело помещают документы, которые по своему содержанию соответствуют заголовку дела, при этом запрещается группировать в дела черновые и дублетные экземпляры документов, а также документы, подлежащие возврату. То есть все дела независимо от сроков хранения документов в них должны иметь заголовок.

При формировании дела необходимо соблюдать следующие требования:

- документы постоянного и временного хранения группировать в отдельные дела (документы временного хранения — отдельно в дела сроком хранения более 10 лет и дела сроком хранения до 10 лет включительно);

- включать в дело по одному экземпляру каждого документа;

- группировать в дело документы одного календарного года.

Исключение составляют переходящие дела; судебные дела; личные дела, которые формируют в течение всего периода работы лица в организации; документы выборных органов и их постоянных комиссий, депутатских групп, которые группируют за период созыва; документы образовательных организаций, которые формируют за учебный год; документы театров, характеризующие сценическую деятельность, в пределах театрального сезона; дела фильмов, рукописей, истории болезней.

Приказы по личному составу группируют в дела в соответствии с установленными для них сроками хранения. Документы в личных делах располагают в хронологическом порядке по мере поступления; лицевые счета по заработной плате работников группируют в отдельные дела и располагают в них по алфавиту фамилий, имен и отчеств.

Дело на бумажном носителе не должно содержать более 250 листов при толщине не более 4 сантиметров.

Документы, не передаваемые в архив организации (сроком хранения до 10 лет включительно), могут быть сгруппированы в хронологическом порядке и скреплены, например, в папках-скоросшивателях. При этом на папке должен быть заголовок дела.

Наталья Вахромова, эксперт службы Правового консалтинга ГАРАНТ

Источник

Каковы правила и сроки хранения бухгалтерских документов в компании

Больше материалов по теме «Ведение бизнеса» вы можете получить в системе КонсультантПлюс .

Любой документ, как-либо связанный с деятельностью предприятия, подлежит ответственному хранению. Просто так уничтожать важные бумаги нельзя. На основе имеющейся первичной документации создается бухгалтерская отчетность. Она подлежит аудиту. Отчетность и бумаги, на основании которых она оформлялась, могут затребовать при проведении налоговой проверки. Существуют определенные сроки, в течение которых нужно хранить бумаги. Они устанавливаются соответствующими законами РФ.

Вопрос: Сколько лет необходимо хранить документы, используемые для начисления и уплаты страховых взносов, если для некоторых из них (например, для больничных) в разных нормативных актах установлены разные сроки хранения?

Посмотреть ответ

Какие документы подлежат хранению?

Сроки хранения бумаг указаны в ФЗ «О бухучете» от 6 декабря 2011 года №402, а также в приказе Минкультуры РФ от 25 августа 2010 года №558. Правила относятся к документам, которые можно разделить на две категории: находящиеся в постоянном использовании на протяжении отчетного года и подлежащие хранению на протяжении всего срока существования предприятия. К первой категории относятся следующие бумаги:

- Первичные бумаги и регистры по различным направлениям.

- Различная отчетность, включающая декларации, бухотчетность, заключения аудиторских компаний.

- Учетная политика, бумаги с данными о предприятии.

Вопрос: При каких условиях первичные документы (выписки банка, платежные поручения) могут храниться в электронном виде и как в этом случае представлять их для налоговых проверок?

Посмотреть ответ

Срок хранения данного перечня документов определяется в зависимости от целей хранения:

- Для осуществления бухгалтерского учета (согласно статье 29 закона «О бухучете» №402) – 5 лет с даты завершения отчетного года или даты последнего использования.

- Для налогового учета (согласно статье 23 НК РФ) – 4 года.

ВАЖНО! В некоторых случаях эти сроки могут быть продлены. Например, представители инвестиционных проектов страны обязаны хранить бумаги на протяжении 6 лет. Если возник убыток, на сумму которого уменьшается налогооблагаемая база, нужно сохранить документы по убытку на всем протяжении снижения базы.

Вторая категория документов – это бумаги предприятия, которые нужно хранить на протяжении всей его деятельности. К ним относятся:

- Регистрационная документация.

- Бумаги, подтверждающие право на имущество предприятия.

- Протоколы об организованных собраниях учредителей.

- Бумаги о выпуске акций.

- Положения о подразделениях компании.

- Перечни аффилированных лиц.

- Заключения экспертов касательно какой-либо деятельности компании.

Данные документы могут быть затребованы при проверках. Они могут понадобиться при взаимодействии с различными официальными органами.

Сроки хранения бухгалтерской документации

Сроки хранения финансовой отчетности, к которой относятся балансы, отчеты об убытках, целевом использовании денег, зависят от ее типа:

- Консолидированная и годовая – на протяжении всего срока деятельности предприятия.

- Квартальная – 5 лет.

- Месячная – год.

ВНИМАНИЕ! Если на предприятии вместо годовой ведется квартальная или месячная отчетность, то ее также нужно хранить на постоянной основе.

Рассмотрим сроки хранения другой документации:

- Налоговые декларации, расчеты платежей по страховке – 5 лет. Если отсутствуют лицевые счета или ведомости по зарплате, этот срок увеличивается до 75 лет.

- Налоговые карточки, данные о доходах ФЛ – 5 лет. Если отсутствуют лицевые счета или ведомости по зарплате – 75 лет.

- Первичная документация, на основании которой ведется бухгалтерский учет (банковские бумаги, чеки), – 5 лет с условием регулярной ревизии.

- Переписка, касающаяся хозяйственных расходов предприятия, – год.

- Реестры данных о доходах ФЛ и лицевые карточки сотрудников – 75 лет.

- Свидетельства переоценки основных фондов, имущества – на протяжении всего срока деятельности организации.

- Бумаги, касающиеся продажи движимых объектов, – 10 лет.

- Акты о передаче прав на недвижимость – на протяжении всего срока работы предприятия.

Минимальный срок хранения официальной документации составляет 5 лет.

Порядок хранения документации

Хранить бухгалтерские бумаги можно следующими способами:

- В собственном архиве. Под него потребуется выделить отдельное помещение, в котором предусмотрена система безопасности, контроль над влажностью и температурой. Потребуется также продумать номенклатуру дел и регламент предоставления бумаг.

- Вне офиса. В этом случае документы передаются на хранение в архивную компанию. Это выгодный вариант по многим причинам: в помещениях таких компаний есть все условия для хранения документов, не потребуется выделять комнату под бумаги.

Выбор конкретного метода зависит от финансовых возможностей предприятия и нюансов ведения документооборота.

Причины увеличения и сокращения срока хранения документов

Срок хранения документации может быть продлен в следующих случаях:

- Выявление отрицательного финансового результата. При этом бумаги нужно хранить на протяжении всего времени списания, а также 4 года после этого периода.

- Контрагент или партнер не перевел средства за оказанные услуги, из-за чего образовалась задолженность. К примеру, продлевать срок хранения бухгалтерских документов нужно в том случае, если контрагент не заплатил денег, не выходит на связь, однако нет данных о его ликвидации.

ВАЖНО! В законе указаны все сроки хранения документации. Если это необходимо, их можно продлить, однако уменьшать минимальные сроки нельзя.

Ответственность за нарушение правил хранения документации

За ненадлежащее хранение ключевых бумаг предприятия полагается административная ответственность. Рассмотрим статьи, которые регулируют данный вопрос:

- Статья 15.11 КоАП. За нарушение сроков хранения учетных бумаг полагается наказание в виде административного штрафа в размере 2-3 тысяч рублей. Данный штраф вменяется должностным лицам.

- Статья 13.20 КоАП. При уничтожении бумаг раньше срока или нарушении условий их хранения полагается штраф в размере 100-300 рублей для рядовых сотрудников, 300-500 рублей – для должностных лиц.

- Статья 120 НК РФ. Отсутствие первичной документации и прочих важных бумаг – правонарушение и с точки зрения Налогового кодекса. Если нарушение закона выявлено на протяжении одного налогового периода, штраф составит 10 тысяч рублей. Если же правонарушение выявляется не в первый раз, штраф увеличивается до 30 тысяч рублей. Если в результате уничтожения документов произошло уменьшение налоговой базы, уплачивается штраф в размере 20% от размера налоговых отчислений, которые не были перечислены. Однако этот штраф не должен быть больше 40 тысяч рублей.

- Пункт 6.8 Положения о бухгалтерских документах №105. Согласно ему при утрате документов руководитель обязан организовать комиссию по расследованию причин произошедшего.

ВАЖНО! Документы могут быть уничтожены неумышленно. К примеру, причинами их пропажи может быть форс-мажор (пожар, наводнение) или кража, поджог, совершенный злоумышленниками. В этом случае нужно зафиксировать факт происшествия. Понадобится заключение соответствующих служб. К примеру, если произошел пожар, нужна справка от службы пожарного надзора. Если же документы похищены или уничтожены злоумышленником, понадобится справка из полиции. Данные документы необходимы для того, чтобы подтвердить факт непричастности руководителей предприятия к инциденту.

Источник