- Способы учета зарплаты в 1С 8.3 Бухгалтерия 3.0

- Настройка справочника

- Начисление заработной платы

- Учет заработной платы в бухгалтерском учете (нюансы)

- Организация бухгалтерского учета заработной платы на предприятии

- Бухучет расчетов с персоналом по оплате труда — счет для учета

- Бухгалтерский учет: начисление заработной платы

- Бухучет: зарплата к выдаче

- Бухгалтерский учет расчетов по оплате труда — проводки

- Бухгалтерский учет труда и заработной платы у упрощенцев

- Итоги

- Бухгалтерский учет заработной платы в 2021 году

- Начисление заработной платы

- Д20 (44,26,…) К70

- Удержания из заработной платы

- Д70 К68

- Д70 К76

- Начисление страховых взносов

- Д20 (44, 26, …) К69

- Выплата аванса и заработной платы

- Д70 К50(51)

- Перечисление НДФЛ и взносов

- Д68 К51 — уплачен НДФЛ

- Д69 К51 — уплачены взносы

Способы учета зарплаты в 1С 8.3 Бухгалтерия 3.0

В данной статье мы рассмотрим пример ведения и начисления заработной платы в программе 1С:Бухгалтерия 3.0. Для разных категорий работников будут применяться различные способы отражения в бухгалтерском учете. Такой механизм часто применяется на практике, и мы подробно рассмотрим его реализацию.

Настройка справочника

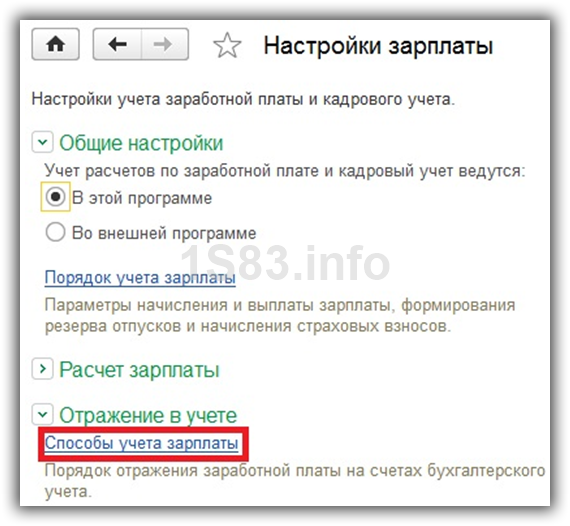

Произвести настройку способов учета заработной платы, как и другие подобные настройки можно в параметрах учета, которые располагаются в разделе «Администрирование». Откройте их и перейдите по одноименной гиперссылке, как показано на рисунке ниже.

Обратите внимание, что в общих настройках указано, что учет расчетов по заработной плате и кадровый учет ведутся в этой программе. Так же в рамках нашего примера кадровый учет будет полный, так как мы будем назначать вид начисления в документе приема на работу. Данный документ недоступен при ведении упрощенного кадрового учета.

После того, как вы перешли к способам учета зарплаты, откроется соответствующий перечень ранее внесенных в программу способов. Вы можете как откорректировать существующий, так и добавить новый.

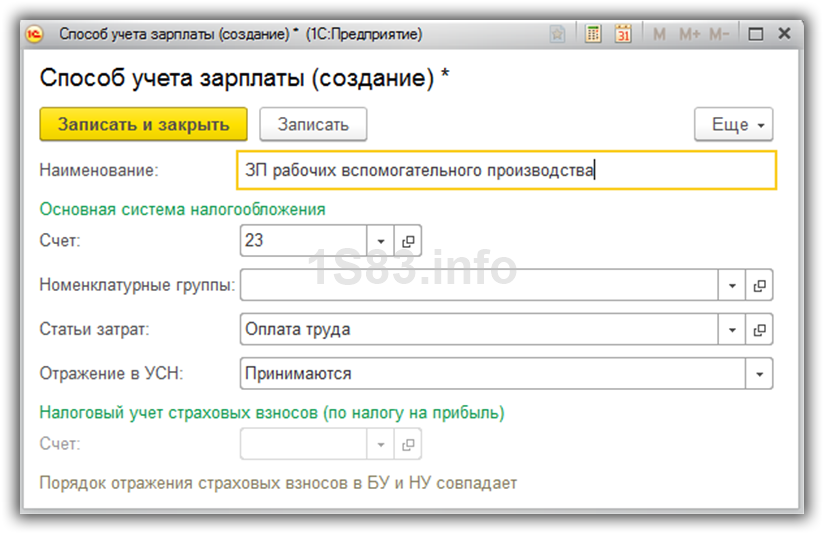

Предположим, что мы хотим выделить заработную плату рабочих вспомогательного производства. Создадим новый способ учета зарплаты и назовем его «ЗП рабочих вспомогательного производства». Все подобные начисления будут отражены на 23 счете со статьей затрат «Оплата труда». По сути вносимые нами данные в этот справочник в дальнейшем будут выступать в качестве субконто движений начисления заработной платы.

Начисление заработной платы

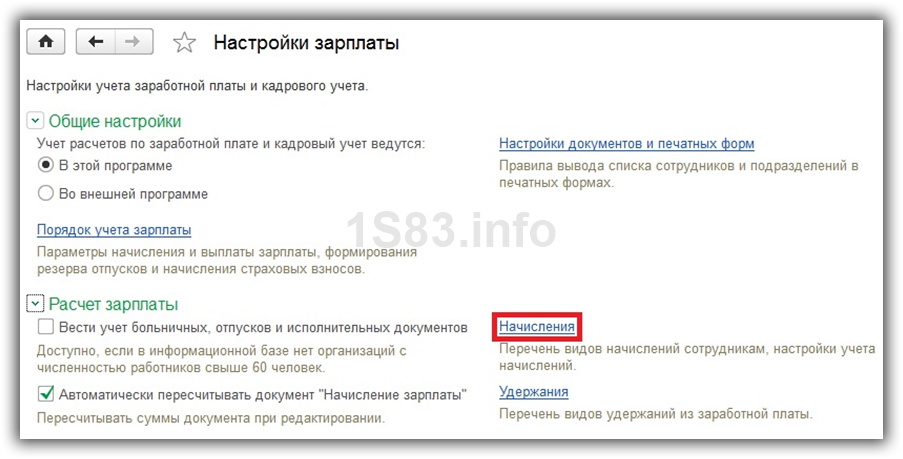

Выше мы создали новый способ учета зарплаты рабочих вспомогательного производства. Теперь необходимо назначить его уже существующему начислению, либо новому. Открыть перечень начислений можно из общей формы настроек зарплаты, которая расположена в параметрах учета.

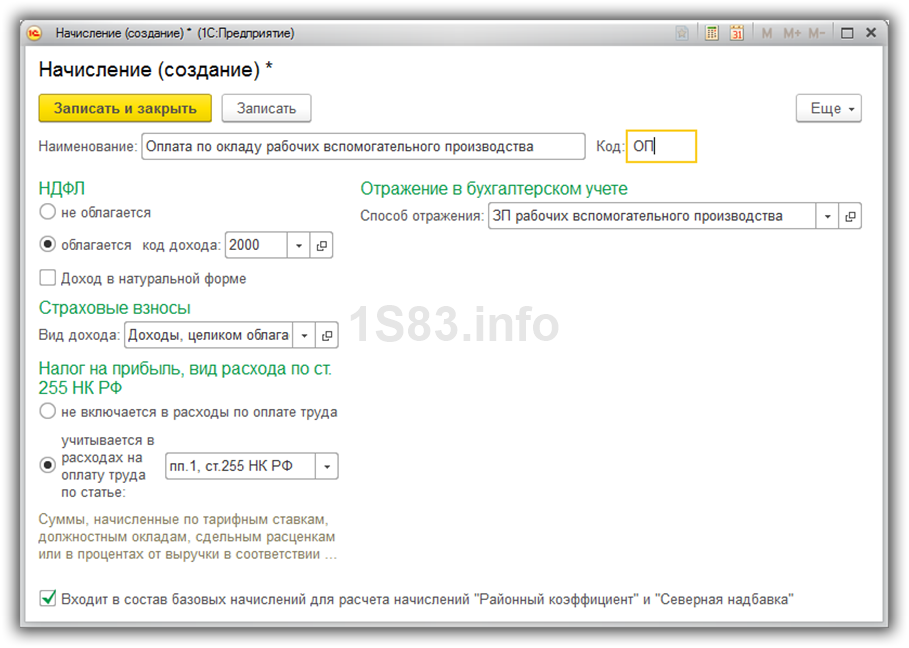

Создадим новое начисление «Оплата по окладу рабочих вспомогательного производства» и заполним его стандартно. В качестве способа отражения в бухгалтерском учете выберем тот способ, который создавали ранее.

Получите понятные самоучители по 1С бесплатно:

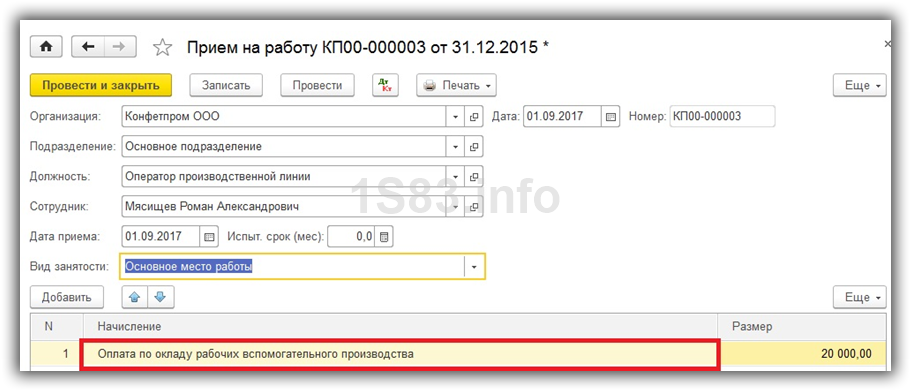

Созданное нами начисление нужно назначить какому-либо сотруднику. Это можно сделать приемом, переводом на работу.

В нашем примере на должность оператора производственной линии был принят Мясищев Роман Александрович. Мы назначили ему оплату по окладу рабочих вспомогательного производства в размере 20 000 рублей.

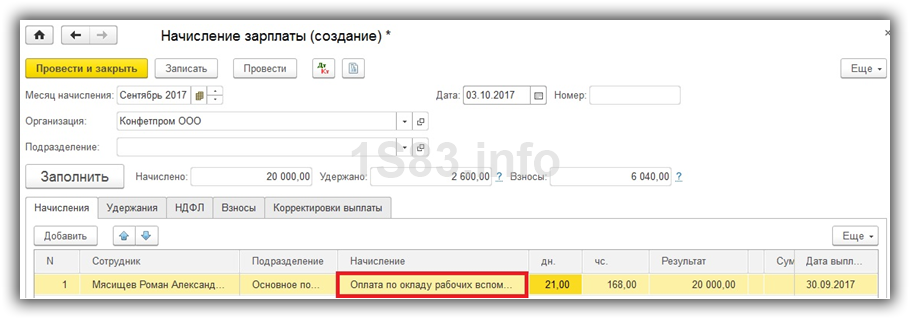

Приступим к начислению заработной платы для принятого на работу сотрудника за сентябрь 2017 года. Программа заполнила все данные автоматически. На рисунке ниже видно, что в качестве начисления подставилось именно то, у которого мы задали способ отражения на 23 счете.

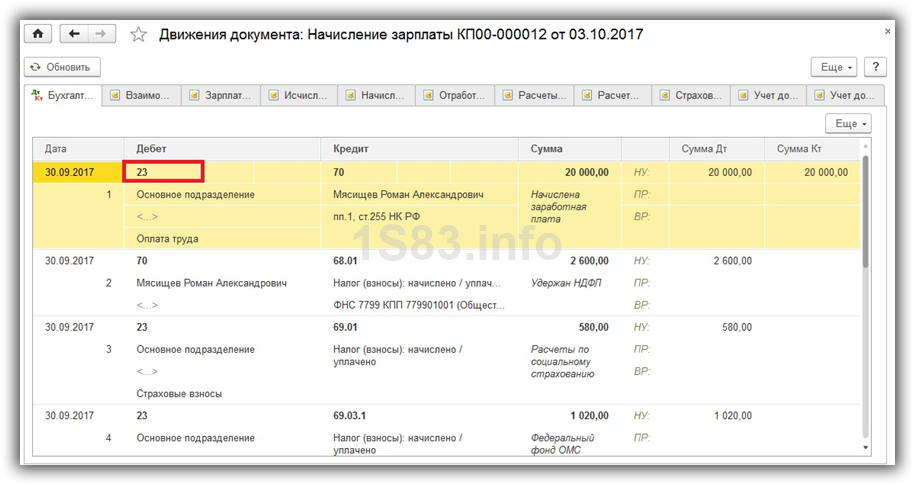

После проведения документа начисления заработной платы перейдем к его движениям. Сумма оклада в 20 000 отражена на 23 счете, как и было указано в соответствующем счете. В качестве субконто указана оплата труда.

Таким образом, при детальной настройке способов отражения заработной платы вы можете разделить данные затраты по отдельным счетам в зависимости от начисления.

Источник

Учет заработной платы в бухгалтерском учете (нюансы)

Организация бухгалтерского учета заработной платы на предприятии

С целью организации бухучета труда и зарплаты на предприятии в учетной политике прописывается, какие формы первичных документов для этой цели будут использованы. При этом со вступлением в силу закона о бухучете от 06.12.2011 № 402-ФЗ использование унифицированных форм перестало быть обязательным.

Но многие бухгалтеры при организации учета оплаты труда на предприятии отдают предпочтения формам первичных документов, утвержденным постановлением Госкомстата от 05.01.2004 № 1. Первичной документацией по учету движения персонала являются приказы (о приеме на работу, увольнении, переводах, предоставлении оплачиваемого отпуска и т. д.). Для каждого принятого на работу сотрудника заводится личная карточка и открывается персональный лицевой счет.

На лицевой счет, открываемый, как правило, на год, заносятся данные о начисленной и выплаченной зарплате, суммах удержаний и вычетов. Данные в лицевые карты переносятся из табелей учета рабочего времени, листов нетрудоспособности, нарядов на выполнение сдельной работы, приказов (о произведении удержания или начислении премии) и проч.

О порядке организации первичного бухучета на предприятии можно узнать из статьи «Порядок организации первичного бухгалтерского учета».

Бухучет расчетов с персоналом по оплате труда — счет для учета

Для учета расчетов по оплате труда персоналу используется бухсчет 70 — на нем обобщаются соответствующие сведения по каждому работнику предприятия.

По дебету счета показываются суммы выплаченной зарплаты, а также суммы удержаний (по налогам (сч. 68), по исполнительным документам (сч. 76), недостачам (сч. 73) и порче ценностей (сч. 94) и т. д.). Если работник своевременно не получил начисленную ему зарплату, то данная сумма отражается по дебету сч. 70 в корреспонденции со сч. 76.

По кредиту отображаются:

- суммы начисленной зарплаты в корреспонденции со счетами, на которых собираются соответствующие затраты;

- суммы начисленных отпускных в корреспонденции со сч. 96;

- начисленные дивиденды сотрудникам фирмы в корреспонденции со сч. 84.

На предприятиях должен быть организован аналитический учет по бухсчету 70 в отношении каждого работника.

Как учесть расходы на оплату труда в натуральной форме, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

О регистре бухгалтерского учета, обобщающим информацию о расчетах с сотрудниками по оплате труда, читайте в статье «Особенности оборотно-сальдовой ведомости по счету 70».

Бухгалтерский учет: начисление заработной платы

В связи с тем, что затраты по зарплате отражаются в себестоимости произведенной продукции, начисление зарплаты проводится по сч. 70 в корреспонденции со счетами:

- 20 (23, 25, 26, 29) — для производственных предприятий (в зависимости от структурного подразделения, где занят сотрудник);

- 44 — для торговых предприятий.

Бухучет: зарплата к выдаче

Бухучет заработной платы и удержаний из нее должен также наглядно отражать сумму к выплате работникам на руки. В связи с этим начисленные по дебету сч. 70 суммы заработной платы будут уменьшены.

Из зарплаты всех сотрудников в обязательном порядке удерживается НДФЛ — с этой целью делается проводка Дт 70 Кт 68.

Выплата зарплаты (без НДФЛ и удержаний по исполнительным листам и др.) производится через кассу или путем перечисления средств на карточный счет сотрудника. При выдаче зарплаты сч. 70 корреспондирует со сч. 50 (51).

О том, как перечисляется зарплата на карту, вы сможете узнать из статьи «Порядок перечисления зарплаты на банковскую карту».

Бухгалтерский учет расчетов по оплате труда — проводки

В соответствии с планом счетов, утвержденным приказом Министерства финансов от 31.10.2000 № 94н, предполагается использование таких основных проводок со сч. 70:

- Дт 70 Кт 50–52, 55, 68–69, 71, 73, 76, 79, 94;

- Дт 08 20, 23, 25, 26, 28–29, 44, 69, 76, 79, 84, 91, 96–97, 99 Кт 70.

Бухгалтерский учет труда и заработной платы у упрощенцев

Учет зарплаты на ОСН и УСН производится одинаково, за тем исключением, что не все упрощенцы смогут уменьшить свои доходы на сумму затрат по оплате труда. Такое право сохраняется лишь для тех упрощенцев, которые выбрали объект упрощенного налогообложения «доходы за вычетом расходов».

Как учесть расходы на оплату труда при УСН, подробно разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Для бухучета оплаты труда персонала используется счет 70. На нем обобщается информация о начисленной заработной плате, удержаниях и суммах, подлежащих к выплате.

Источник

Бухгалтерский учет заработной платы в 2021 году

Мы не будем подробно рассматривать расчет зарплаты, а разберем проводки, которые формируются в бухгалтерском учете после выполнения расчетов для каждого сотрудника.

Этапы работы по учету зарплаты в организации:

Для учета всех операций, связанных с оплатой труда, используется 70 счет «Расчеты с персоналом по оплате труда». По кредиту этого счета отражаются начисления, по дебету — НДФЛ, другие удержания и выплаты зарплаты. Проводки по начислению зарплаты, удержаниям, начислению НДФЛ и страховых взносов обычно делаются последним числом месяца, за который начислена зарплата. Проводки по выплате зарплаты и уплате НДФЛ и взносов — в день фактического перевода (выдачи) денежных средств.

Начисление заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия!

Расходы на заработную плату списываются на себестоимость продукции или товаров, поэтому с 70 счетом корреспондируют следующие счета:

- для производственного предприятия — 20 счет «Основное производство» или 23 счет «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные (управленческие) расходы», 29 «Обслуживающие производства и хозяйства»;

- для торгового предприятия — 44 счет «Расходы на продажу».

Проводка выглядит следующим образом:

Д20 (44,26,…) К70

Эта проводка делается на общую сумму начисленной зарплаты за месяц, либо по каждому сотруднику, если учет на 70 счете организован с аналитикой по сотрудникам.

Проводка по начислению аванса аналогичная. Её дата зависит от способа расчетов, установленного в организации:

1. Если аванс выплачивается в фиксированной сумме от месячного оклада работника, то проводка по начислению аванса не нужна. Сделайте только проводку по начислению зарплаты за месяц в последний день этого месяца;

2. Если аванс зависит от времени, которое работник фактически отработал в первой половине месяца, то, как правило, дополнительно делают резервные удержания НДФЛ, алиментов и других выплат. Проводку по начислению аванса создайте по окончании первой половины месяца, за который он начислен. На ту же дату сформируйте проводку по удержаниям.

Удержания из заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия!

Удержания из зарплаты уменьшают сумму начислений и проходят по дебету 70 счета. Как правило, одно удержание есть у всех сотрудников — это НДФЛ. Здесь 70 счет корреспондирует с 68 счетом «Расчеты по налогам и сборам», проводка:

Д70 К68

В проводках по другим удержаниям и резервным удержаниям по НДФЛ меняется счет по кредиту, в зависимости от того, куда оно уходит. Например, при удержании по исполнительному листу в пользу третьего лица используется 76 счет «Расчеты с разными дебиторами и кредиторами», проводка:

Д70 К76

Начисление и удержание НДФЛ и других выплат оформляют проводками в последний день месяца, за который начислена зарплата. Проводки по уплате НДФЛ — в день списания денег со счета или выдачи из кассы.

Начисление страховых взносов

В проводках по страховым взносам не участвует 70 счет, т.к. они не начисляются работникам и не удерживаются из их зарплаты.

Страховые взносы относятся на себестоимость продукции, т.е. проходят по дебету счетов 20 (26, 29, …) или 44 в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению». У 69 счета обычно бывают субсчета для каждого взноса. Проводка:

Д20 (44, 26, …) К69

Выплата аванса и заработной платы

После того, как зарплата начислена по кредиту 70 счета, а по дебету 70 счета удержан НДФЛ и другие удержания, оставшаяся часть выплачивается работникам. Выплата может проходить как из кассы, так и через банк (деньги переводятся на счета работников с расчетного счета организации), т.е. 70 счет корреспондирует либо со счетом 50 «Касса», либо с 51 счетом «Расчетный счет», проводка:

Д70 К50(51)

Перечисление НДФЛ и взносов

Не позднее дня, следующего за днем выплаты зарплаты, организация обязана заплатить НДФЛ. Страховые взносы, включая взносы на травматизм, уплачиваются до 15 числа следующего месяца. Оплата у организаций происходи только с расчетного счета (счет 51), закрывается задолженность перед ИФНС и фондами (счета 68 и 69). Проводки:

Д68 К51 — уплачен НДФЛ

Д69 К51 — уплачены взносы

Пример начисления зарплаты с проводками

Сотрудникам была начислена зарплата за март 2020 года, удержан НДФЛ, рассчитаны страховые взносы. Учет по 70 счету ведется без аналитики по сотрудникам, по 69 счету — с субсчетами по каждому взносу. Расходы на зарплату и взносы относятся на 20 счет.

10.04.2020 г. – выплачена зарплата, уплачен НДФЛ,

15.04.2020 г. – уплачены страховые взносы в ПФР, ФМС, ФСС.

| ФИО | Начислено | НДФЛ | Выплачено |

|---|---|---|---|

| Иванов И.И. | 25 000 | 3 250 | 21 750 |

| Петров П.П. | 20 000 | 2 600 | 17 400 |

| Сидоров С.С. | 30 000 | 3 900 | 26 100 |

| Итого | 75 000 | 9 750 | 65 250 |

- в ПФР (22%) — 16 500 рублей

- в ФМС (5,1%) — 3 825 рублей

- ФСС (2,9%) — 2 175 рублей

- ФСС травматизм (0,9%) — 675 рублей

Проводки по всем операциям:

| Дата | Проводка | Сумма | Содержание операции |

|---|---|---|---|

| 31.03.2021 | Д20 К70 | 75 000 | Начислена зарплата |

| Д70 К68.ндфл | 9 750 | Удержан НДФЛ | |

| Начислены страховые взносы: | |||

| Д20 К69.пфр | 16 500 | — в ПФР | |

| Д20 К69.фмс | 3 825 | — в ФМС | |

| Д20 К69.фсс1 | 2 175 | — в ФСС (врем. нетрудоспособность) | |

| Д20 К69.фсс2 | 675 | — в ФСС (травматизм) | |

| 10.04.2021 | Д68.ндфл К51 | 9 750 | Перечислен НДФЛ |

| Д70 К50 | 65 250 | Выплачена зарплата сотрудников из кассы | |

| 15.04.2021 | Перечислены страховые взносы: | ||

| Д69.пфр К51 | 16 500 | — в ПФР | |

| Д69.фмс К51 | 3 825 | — в ФМС | |

| Д69.фсс1 К51 | 2 175 | — ФСС (врем.нетрудоспособность) | |

| Д69.фсс2 К51 | 675 | — ФСС (травматизм) | |

Вести бухгалтерский учет в онлайн-сервисе Контур.Бухгалтерия — удобно. Быстрое заведение первички, автоматический расчет зарплаты, совместная работа с директором.

Источник