- Как правильно вести семейный бюджет

- Как составлять семейный бюджет

- Кому и для чего нужен семейный бюджет

- Типы семейных бюджетов

- Плюсы и минусы разных семейных бюджетов

- Что поможет соблюдать семейный бюджет

- Каким способом вести бюджет семьи

- Как правильно рассчитать и вести семейный бюджет

- Постановка цели

- Проработка финансового плана

- Сбор данных по текущей ситуации

- Анализ собранных данных

- Выявление резервов и источников дохода

- Планирование доходов и расходов на месяц

- Анализ результатов ведения семейного бюджета и корректировка плана

- Чек-лист разработки семейного бюджета

- Резюме

Как правильно вести семейный бюджет

В моем окружении есть люди с разным достатком. Одни из них — мои коллеги — получают 25 000 ₽ в месяц, другие — успешные предприниматели с доходом от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 100 000 ₽ мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

В статье покажу, как семейный бюджет может помочь в решении финансовых проблем. Научу раскладывать доходы и расходы по полочкам. Покажу доступные способы ведения семейного бюджета.

У каждой семьи обязательно есть мечта: путешествовать и познавать мир, дать хорошее образование детям, построить новый дом или купить квартиру, машину, дачу. Наверное, все мечтают на пенсии позволить себе больше, чем разрешит государственное пособие. Но для одной семьи мечта превращается в реальность, а у другой нет денег, чтобы покрыть насущные потребности.

В моей семье главный мечтатель — я, муж помогает мечтам сбываться, но он не работает в Газпроме. Нам всегда было важно реализовывать все планы, поэтому к деньгам в моей семье всегда было и есть уважительное отношение. Мы давно удалили из своего лексикона выражения типа «Не в деньгах счастье», «Не были богатыми, нечего и начинать». Планирование, учет и контроль позволили нам создать подушку безопасности, ежегодно отдыхать на море и начать собирать инвестиционный портфель.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Семейный бюджет — это финансовый документ, где доходы и расходы семьи расписаны по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но Главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода.

Мы с мужем наемные работники, к тому же я бюджетник с зарплатой 25 000 ₽ в месяц. Но нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло.

На протяжении последних 3-х лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный . Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный . Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Источник

Как составлять семейный бюджет

Ведение семейного бюджета – не сложно, но и не просто. Многое зависит от уровня мотивации и поставленных задач. Если все члены семьи понимают важность составления плана, разработать стратегию и спланировать бюджет гораздо проще, чем в ситуации, когда этого хочет только один человек.

Как составлять семейный бюджет, что для этого нужно и можно ли прожить без него, разобрался специалист Бробанка.

Кому и для чего нужен семейный бюджет

В каждой семье строят планы или мечтают о чем-то. Это может быть ежегодная поездка к морю, кругосветное путешествие, покупка нового автомобиля, дачи или квартиры к какому-то определенному возрасту. Многие россияне в 30-35 лет задумываются о пенсии и о том, что хотят вести безбедную старость, которую не сможет обеспечить государство. При этом одни семьи добиваются поставленных целей, а другие не могут найти деньги даже на текущие нужды, хотя для сравнения могут быть взяты ровесники с одинаковым уровнем доходов и количеством детей.

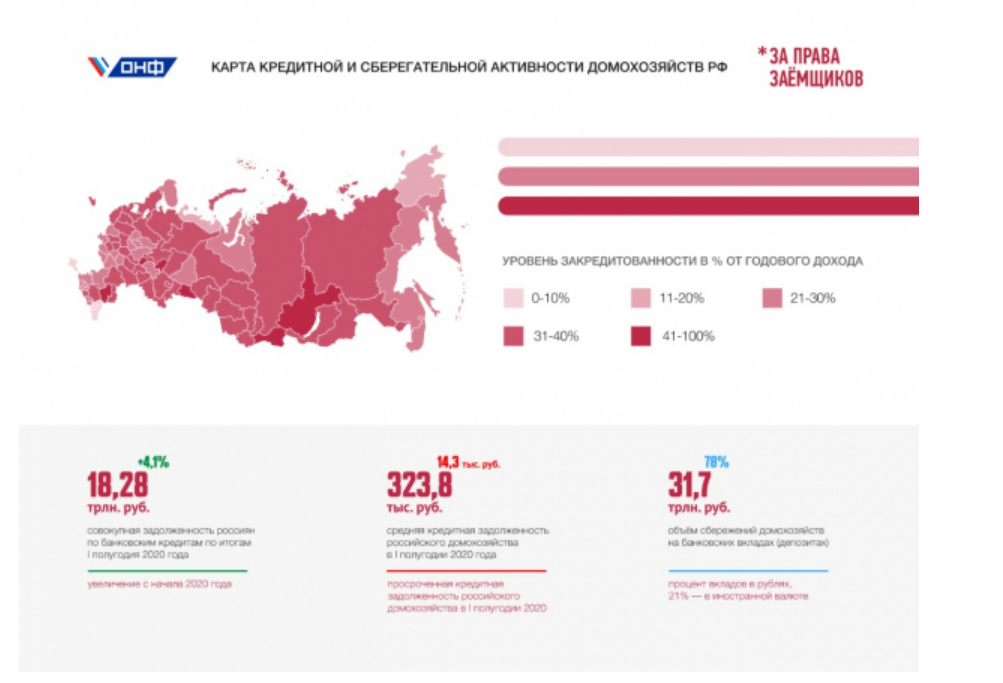

Жить без составления и ведения семейного бюджета можно. Как показывают исследования старшего научного сотрудника ВШЭ Ольги Кузиной, около половины населения страны так и делает. При этом 10% россиян вообще не знают, сколько точно им поступает денег в течение месяца и на что они расходуются. Такая практика плачевно сказывается на жизни граждан. В 2020 году уровень закредитованности населения достиг 32%, что еще на 2% выше, чем годом ранее. Если не заняться планированием семейного бюджета сейчас, вы или ваши дети усугубите эту статистику.

Тому, кто ежемесячно влезает в овердрафт по зарплатной карте, покупает iPhone в рассрочку или платит за ОСАГО из кредитных денег, желательно разобраться со своим отношением к деньгам. Скорее всего, такой человек не сможет сказать, какая сумма у него в кошельке, на карточном счете или какой долг уже накоплен по кредитке. Изменить ситуацию поможет составление семейного или личного бюджета.

Бюджет семьи – финансовый отчет, в котором отражены доходы и расходы всех членов семьи. Одновременно с семейным бюджетом разработайте личный или семейный финансовый план с учетом краткосрочных, среднесрочных и долгосрочных целей. Правильный расчет и планирование семейного бюджета помогают достичь финансовых задач. Помните, что одной постановки цели недостаточно. Потребуется постоянный учет доходов, которые поступают от всех членов семьи, и контроль трат на индивидуальные и общие нужды.

Типы семейных бюджетов

Семейный бюджет бывает 4 типов:

- Раздельный. Первоначальный вариант ведения семейного бюджета при заключении брака или совместного проживания, который у некоторых пар сохраняется на всю жизнь. Сложности могут проявиться спустя длительный период, когда станет сложно делить общие траты. Этого можно избежать, если подсчитывать семейные расходы и делить пропорционально доходам или поровну, как супруги договорятся.

- Совместный. Все доходы общие и ответственность супругов солидарная. Распространенная модель для семей с детьми, которые долгое время живут вместе.

- Смешанный бюджет подходит при желании и умении партнеров договариваться о совместных финансовых планах и целях. При этом оба супруга сохраняют финансовую независимость.

- Единоличный предполагает отсутствие второго супруга или его полную зависимость. Второй вариант может приводить к конфликтам и недопониманию между супругами.

Какой тип семейного бюджета выбрать, каждая семья решает для себя сама.

Плюсы и минусы разных семейных бюджетов

Модель семейного бюджета выбирают супруги, но у каждого варианта свои преимущества и недостатки, которые заслуживают внимания:

| Тип семейного бюджета | Плюсы | Минусы |

| Раздельный | Каждый отвечает только за свои финансовые доходы и расходы и никак не зависит от других членов семьи. | Могут возникать разногласия в вопросах совместных расходов. Плохо подходит для пар, в которых один супруг получает значительно больше второго, повышает напряженность в таких браках. |

| Совместный | Общий бюджет объединяет семью. Оба супруга получают равные права на распоряжение средствами. Поставленные цели понятны и достижимы, при правильно распланированном семейном бюджете и финансовом плане. Если один из супругов получает значительно больше другого, совместный бюджет снимает напряжение, если достигнуто согласие по целям и тратам. | Если не установить правила расходования общего бюджета, сложно избежать конфликтов. Придется обговаривать большинство покупок. Иногда устанавливают минимальный порог, в 1 000 или 5 000 рублей, свыше которого ставят в известность второго супруга. Появляются сложности с неожиданными, спонтанными сюрпризами и крупными подарками для второй половины. |

| Смешанный или условно-совместный бюджет | Супруги сохраняют финансовую независимость и могут расходовать свои доходы по своему усмотрению. Но траты и общие цели у семьи установлены, и каждый вносит свою часть для их реализации. Легко делать спонтанные подарки и сюрпризы, что очень важно для некоторых семейных пар. | Требует наиболее частой ревизии и корректировки. Периодичность сверки следования плану 3-4 раза в год. Пара решает, кто за какие сферы несет ответственность: кто платит за ЖКХ, садик, секции, кто отвечает за финансовый план и его проверку. |

| Единоличный | Доходы получает только один из супругов, он же выдает деньги на содержание второму супругу и детям. Второй вариант, если в семье только один взрослый, который обеспечивает остальных членов семьи. | Сложная ситуация для зависимой стороны. Избежать конфликтов или давления почти нереально. |

Если знать, какие нюансы и поводы для конфликтов возможны при каждом варианте ведения семейного бюджета, их можно свести к минимуму либо выбрать другой формат.

Что поможет соблюдать семейный бюджет

Во всех моделях семейного бюджета самое главное правило – умение договариваться. Если у супругов это получается, они могут применять любой из описанных вариантов.

В планировании и контроле семейного бюджета помогут:

- мобильные приложения банков, где видны доходы и расходы по картам и счетам;

- дополнительные карты детям для контроля и учета их трат;

- настройка смс-оповещений об операциях по счетам и картам;

- своевременная корректировка поставленных финансовых целей;

- пересмотр или четкое следование выбранной стратегии при достижении поставленной цели, в зависимости от текущих результатов.

При составлении семейного бюджета и финансового плана учитывайте возможные риски и формируйте подушку безопасности на случай неожиданных перемен в жизни. Дополнительные способы снижения рисков – оформление страховок. Например, ОМС на всех членов семьи, ДМС, как минимум на тех, кто приносит основной доход, каско на возмещение ущерба при ДТП, краже или угоне автомобиля.

Каким способом вести бюджет семьи

Вести учет семейного бюджета можно несколькими способами:

- На бумаге вручную записывать все доходы и расходы. Затем раз в месяц вычислять баланс. Наиболее доступный, но утомительный вариант для большинства семей. Скрупулезно записывать однотипные траты каждый день способен не каждый. Спустя несколько недель или месяцев процесс забрасывают из-за монотонности.

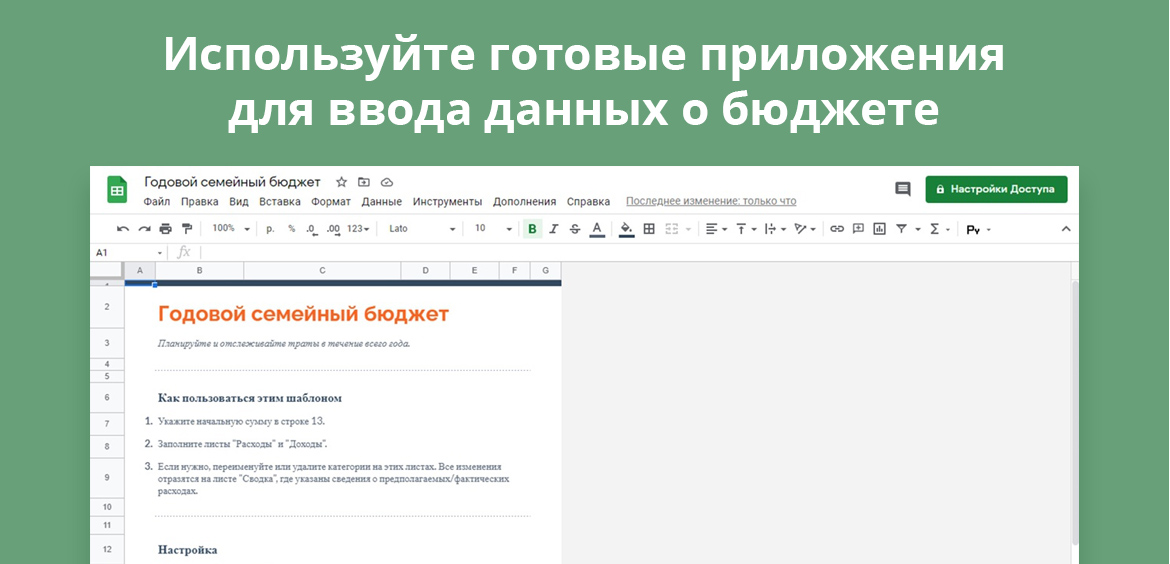

- Таблицы Google или Excell. Такие форматы позволяют настроить все списки под свои нужды, выделить цветом или другим шрифтом итоговые и промежуточные значения. Большинство операций можно автоматизировать, если задать формулы для вычислений. Например, для составления семейного бюджета воспользуйтесь готовым шаблоном. Однотипные или прогнозируемые доходы и расходы можно копировать, чтобы не тратить на это время. В итоге на актуализацию данных уходит до 2-3 минут в день. В Гугл Таблицах размещены и готовые шаблоны по годовому и ежемесячному семейному бюджету.

- Специальные программы или мобильные приложения. Одни из самых популярных EasyFinance, CoinKeeper, Monefy, 1Money, Дзен-мани, Feasy. Приложения могут быть платными, бесплатными и условно-бесплатными. Чтобы понять, какое подойдет больше, скачайте несколько и выберите наиболее удобное для вас. Обратите внимание на понятность интерфейса, адаптацию приложения под компьютер, мобильный телефон, совместный доступ с нескольких устройств. Некоторые приложения позволяют настроить синхронизацию операций с банковскими картами, строят графики и диаграммы.

Можно совмещать способы: ежедневные траты вести в приложении, а финансовые цели отслеживать в таблице. Но в большинстве случаев пользователи выбирают какой-то один вариант и ведут семейный бюджет там.

Как правильно рассчитать и вести семейный бюджет

Процесс подготовки к составлению и ведению семейного бюджета состоит из 5 этапов:

- Поставьте цели.

- Проработайте финансовый план.

- Соберите данные по текущей ситуации.

- Проанализируйте собранную информацию.

- Выявите резервы и отыщите источники.

- Спланируйте доходы и расходы на месяц.

- Проанализируйте результат ведения семейного бюджета и скорректируйте план.

Этапы проработки семейного бюджета перекликаются и некоторые время от времени повторяются.

Постановка цели

Вести семейный бюджет только ради статистики можно во время сбора данных для последующего анализа. Если цель семьи – достижение целей финансового плана, процесс становится осмысленным и последовательным. При этом любую мечту переведите из абстракций в конкретику:

| Плохо | Хорошо |

| Хотим каждый год ездить в отпуск на море. | Копить ежегодно по 250 000 рублей на семейный отдых на море. |

| Нужно через 2-3 года провести капитальный ремонт в квартире. | Собрать за 2 года 1,5 млн рублей на капитальный ремонт в квартире. |

| Хотим закрыть все кредиты и больше не влезать в долги. | Погасить кредит в размере 650 000 рублей за год. |

Не только правильно сформулируйте цель и срок, но и подберите способы достижения. В этом помогут вклады, накопительные карты, ИИС, ПИФы, брокерские счета. Чем короче срок на исполнение, тем консервативнее инструменты. К примеру, при достижении краткосрочных целей рискованно вкладывать свободные деньги в акции, безопаснее выбрать вклад, накопительную карту или облигации.

Обратите внимание на активы и пассивы в структуре семейного бюджета:

- Активы – все, что приносит семье деньги.

- Пассивы – то, что не приносит доходы или уменьшает их.

К примеру, личный автомобиль – актив, если помогает выполнять трудовые обязанности и больше зарабатывать, но пассив, если используется вместо общественного транспорта или для престижа. На маршрутке дешевле ездить на работу, при этом ее не надо заправлять и ремонтировать. Тоже касается квартиры. Жилплощадь может стать активом, если ее сдавать в аренду, стоимость которой покроет все издержки, а иначе квартира — пассив, так как на ее содержание и ремонт уходят деньги семьи.

Проработка финансового плана

При составлении семейного бюджета возникает вопрос разработки финансового плана. Он может затрагивать разные периоды жизни и преследовать несколько финансовых целей сразу:

- накопить капитал, который будет приносить пассивный доход 50 000 рублей в месяц и обеспечит безбедную старость;

- собрать деньги на обучение детей в вузе — к 2030 году 1,5 млн рублей, к 2040 году еще 1,5 млн рублей;

- купить загородный дом через 5 лет в 50 км от города размером 80 кв. м, стоимостью до 10 млн рублей;

- оставить детям через 35 лет наследство в размере 1 млн долларов.

Цели должны быть конкретными по сумме и сроку и учитывать неизбежную инфляцию. Чем более отдаленный срок у цели, тем большую сумму придется накопить для сохранения такой же покупательной способности денег.

Например, чтобы купить одинаковый объем товаров в 2010 понадобилось 100 000 рублей, а в 2020 году – 186 305 рублей. За 10 лет накопленная инфляция составила 86,31%. Какой уровень будет в следующие 10, 15 или 40 лет, никто не знает. За последние 4 года коэффициент не превышал уровень 5%, а в течение только 2015 года он был больше 12,9%.

При постановке любой финансовой цели:

- учитывайте интересы всех членов семьи;

- донесите мысль о поставленной цели всем членам семьи — даже маленьким детям полезно знать, на что родители откладывают деньги и как они приближают мечту;

- закладывайте в бюджет непредвиденные и незапланированные траты, если их не будет, переводите оставшуюся сумму в резерв или используйте на другие цели;

- пользуйтесь услугами страховых компаний для уменьшения рисков;

- учитывайте в расчетах инфляцию, пользуйтесь хотя бы банковскими вкладами или накопительными счетами, чтобы снизить ее влияние на сбережения;

- приумножайте активы и сокращайте пассивы.

Чтобы разобраться, что происходит с семейными доходами и расходами на текущем этапе, соберите статистические данные.

Сбор данных по текущей ситуации

Проведите ревизию всех сумм и остатков:

- на банковских картах и счетах;

- в копилках;

- под подушкой на «черный день»;

- выданных в долг кому-либо.

Укажите все имеющиеся долги:

- ипотеку;

- автокредит;

- задолженность по потребительским кредитам, кредиткам, картам рассрочки, займы;

- долги соседям, родителям, друзьям или родственникам.

Всю собранную и новую информацию фиксируйте в блокноте или в электронном виде, как удобнее. Главное, чтобы все доходы и расходы были записаны. Учитывайте все приходы и траты денег всеми членами семьи, даже если суммы кажутся незначительными – это может быть шоколадка на перекус, кофе «навынос», пачка печенья или влажных салфеток.

Данных за 2-3 месяца достаточно, чтобы понять, откуда и куда перетекают деньги. Хотя первые выводы можно делать уже после первого месяца ведения семейного бюджета.

Для удобства учета систематизируйте информацию, разбейте ее на логические группы:

- коммунальные платежи;

- еда;

- лекарства и другие расходы на медицину;

- развлечения;

- средства для гигиены и быта;

- расходы на автомобиль;

- общественный транспорт и услуги такси;

- подарки;

- услуги связи;

- покупки для дома;

- еда и напитки вне дома;

- платные спортивные секции;

- платные подписки;

- салон красоты, услуги косметолога;

- прочие счета и расходы.

В категорию доходов включите:

- зарплату;

- премии;

- стипендии и другие пособия;

- доходы от подработки;

- доходы от сдачи в аренду жилья или другого имущества;

- возвраты налогового вычета, например, за лечение, обучения, с ИИС;

- прибыль по накопительным счетам и картам – проценты и кэшбек.

У семьи может быть и больше и меньше категорий доходов и расходов. Кому-то важна подробная детализация, другим достаточно определить основные направления расходов. На начальном этапе учитывайте статьи более тщательно для поиска скрытых резервов и оптимизации семейного бюджета.

Анализ собранных данных

После сбора данных в течение 2-3 месяцев проведите детальный анализ. Еще более длительный учет покажет больше скрытых тенденций, которые могут не проявиться в течение 1-2 месяцев. У многих семей на этапе анализа выясняется, что наиболее частые и незапланированные растраты на развлечения и еду.

Статьи расходов можно поделить на обязательные и необязательные. Выделяйте эту категории разным цветом, если используете Гугл Таблицы или другой настраиваемый инструмент. Итоговые цифры в конце каждого месяца – отправные точки для разработки дальнейшего плана.

После анализа может оказаться, что автомобиль – не необходимость и гораздо дешевле всем членам семьи ездить на общественном транспорте. Или в форс-мажорных обстоятельствах можно заменить питание в столовых или кафе сбором с собой домашних обедов.

Выявление резервов и источников дохода

После 2-3 месяцев понятно – положительный баланс семейного бюджета или отрицательный:

- Если семья расходует больше, чем зарабатывает – это серьезный повод задуматься. Можно попасть в кредитную кабалу, если ничего не менять.

- Если разница положительная, но слишком незначительная, изыскивайте резервы или увеличивайте источники доходов.

Сочетайте поиск резервов и источников, тогда у семьи останется больше денег для достижения целей:

- сдайте квартиру, в которой никто не живет;

- продайте автомобиль, если на нем никто не ездит;

- монетизируйте хобби, откройте самозанятость и оказывайте услуги в свободное от основной работы время;

- ищите более высокооплачиваемую работу.

Формировать резервы за счет обязательных платежей не выйдет – нельзя проигнорировать платежи ЖКХ или не покупать продукты питания. Но расходы на фастфуд, вредные привычки, платную подписку или личный автотранспорт в большинстве случаев можно сократить. Также пересмотрите план развлечений и другие необязательные траты.

После тщательного анализа многим семьям удается изыскать от 10% до 20% резервов в семейном бюджете, которые можно перенаправить на более разумные цели.

Откладывайте суммы в резерв автоматически. Настройте автоплатеж в интернет-банке на дату поступления заработной платы или с запасом в 1-2 дня. Переводите 10-15% от суммы всех доходов на счет накопительной карты, брокерский счет или другие направления вашего финансового плана.

Эксперты по финансовой грамотности единогласно советуют откладывать деньги в момент их получения, а не в конце месяца, потому что через 2-3 недели их может не остаться. Если сумма уже переведена в резерв, это воспринимается, будто ее и нет вовсе. Как показывает опыт рационального ведения семейного бюджета, большинство семей сумеют прожить не на 100% доходов, а на 90% или даже 80%.

Планирование доходов и расходов на месяц

Планирование расходов и доходов на очередной месяц стройте на основе выводов из предыдущих месяцев. В межсезонье могут добавиться новые расходы на смену гардероба или обуви, несколько раз в году необходимо оплачивать страховые взносы. Заложите в семейный бюджет сезонные, полугодовые или ежегодные траты.

Экономить – не стыдно, а вот транжирить деньги может быть опасно. Привейте всем членам семьи привычку составлять списки, не совершать необдуманные или спонтанные траты. Всегда изучайте цены на одни и те же товары в нескольких магазинах. Обращайте внимание на акции, распродажи. Оформляйте скидочные карты магазинов и пользуйтесь банковскими картами с кэшбеком.

Тем, кто не любит пользоваться банковскими картами, подойдут бумажные конверты. Можно завести по одному на каждый вид цели: отпуск, пенсию, машину, инвестиции или квартиру.

Система конвертов подходит и для ведения ежемесячного семейного бюджета. Поделите их по категориям:

- на бензин;

- продукты;

- одежда и обувь;

- развлечения;

- платежи ЖКХ;

- другие типы расходов.

Когда сумма из конверта израсходована, тратить на эту статью больше нечего. Этот вариант для некоторых семьей самый практичный, особенно на начальном этапе, когда правильные финансовые привычки еще не сформированы.

Распечатайте финансовый план и повесьте его на стену или холодильник. Это поможет всем домочадцам помнить, на что семья откладывает деньги, особенно в моменты, когда хочется все бросить и вернуться к беззаботному и бездумному образу жизни. Этой же цели послужат фотографии новой машины, курорта или будущего загородного дома.

Запомните план – не догма, его можно скорректировать, но если получается достичь показателей без серьезных ограничений, лучше сделайте это. При этом самой первой целью накопления для любого семейного бюджета должна стать финансовая подушка безопасности. Обычно это сумма, которой хватит для проживания всех членов семьи в период от 3 до 12 месяцев. О том, как ее накопить читайте в отдельной статье Бробанка.

Анализ результатов ведения семейного бюджета и корректировка плана

По итогам каждого месяца сравнивайте планируемые доходы-расходы с реальными. Если все идет по плану, исполнению поставленных финансовых целей ничто не угрожает. Если выполнять план не удается, цели придется отодвинуть. Пересмотрите еще раз возможности сэкономить, подзаработать или установите более продолжительный срок.

На начальном этапе семьи часто недооценивают одни категории расходов и переоценивают другие. Чем дольше продолжается практика ведения бюджета, тем меньше таких ошибок.

Когда у семьи разработан финансовый план, все члены семьи становятся соучастниками процесса по достижению поставленных целей. И дети, и родители знают, на что копятся деньги, и в большинстве случаев проявляют понимание.

Не обязательно говорить малышам, что копите деньги на старость, пополнение брокерского счета или другую непонятную цель. При этом поездка на море или горнолыжный курорт станет отличной мотивацией, чтобы отказать себе в очередной машинке или кукле, если речь не идет о ребенке 2-3 лет. Начиная с 5-7 лет, на примере родителей дети учатся постановке финансовых целей и их достижению. Дошколят и младших школьников можно и нужно учить основам финансовой грамотности.

Если семье удается отложить больше денег, чем предусмотрено планом, за их счет можно увеличить финансовую подушку безопасности или купить активы. Это могут быть акции, облигации, другие финансовые инструменты для среднесрочного или долгосрочного накопления.

Чек-лист разработки семейного бюджета

- Обсудите со всеми членами семьи, что начнете вести семейный бюджет.

- Проговорите с домочадцами, что такое семейный бюджет и для чего он нужен вашей семье.

- Сформулируйте одну или несколько финансовых целей. Не забывайте, их можно скорректировать или дополнить в любое время, поэтому не обязательно самый первый финансовый план делать слишком подробным. Для начала хватит и 1-2 целей, которые потом могут быть укрупнены или, наоборот, детализированы. Главное, чтобы цели были измеримыми по сумме и сроку.

- Определите, кто собирает информацию по доходам, расходам и каким способом происходит учет – блокнот с ручкой, таблица, компьютер или мобильное приложение.

- Записывайте расходы максимально детализировано, особенно на первых этапах. Это поможет в поиске резервов для экономии.

- Вносите данные о приходе-расходе сразу или ежедневно в конце дня. Не откладывайте запись трат на потом. Направления расходов забываются, составить объективную картину с каждым днем будет сложнее.

- Создайте таблицу плановых доходов-расходов семейного бюджета на следующий месяц. Повторите шестой этап.

- Сравните запланированные и фактические доходы и расходы. Оцените, удалось ли выполнить план.

- Определите категории, за счет которых можно сэкономить семейный бюджет. Проанализируйте возможности повышения заработка.

- Планируйте семейный бюджет на все последующие месяцы и следите за выполнением плана. Вносите корректировки целей по мере необходимости.

Резюме

Подробный семейный бюджет дает ответ на вопрос, откуда и куда идут деньги. Сбалансированный бюджет формирует уверенность в сегодняшнем и завтрашнем дне. Некоторые семьи фиксируют только долгосрочные планы, а потом не могут двигаться к поставленной цели. Им также важно начать с учета и анализа. После сбора данных можно запланировать одну крупную покупку. Например, совместный отдых или семейный автомобиль. Очень важно, чтобы первая цель была интересна всем, тогда ее проще достичь и не свернуть с намеченного пути.

Важный момент: экономия и финансовая цель не должны вести к жестким ограничениям. Нельзя полностью лишать семью отдыха или развлечений. Не отказывайте себе в новой одежде или ребенку в спортивной секции, если они нужны. Найдите баланс между «необходимо» и «хочется». Когда вы этому научитесь, вести семейный бюджет и достигать целей финансового плана станет намного комфортнее.

Источник