- Лизинг имущества на балансе лизингополучателя

- Новые счета в «1С:Бухгалтерии 8» (ред. 3.0) для автоматизации учета лизинга

- Поступление ОС в лизинг и принятие объекта лизинга к учету у лизингополучателя

- Отражение ежемесячного лизингового платежа

- Амортизация и признание лизинговых платежей в налоговом учете

- Амортизация принятого в лизинг имущества: все про налоги и учет

- Возможно ли применение амортизационной премии по лизинговому имуществу?

- Какой бухгалтерский и налоговый учета амортизации с применением повышенного коэффициента, если балансодержатель – лизингополучатель?

- Бухгалтерский учет

Лизинг имущества на балансе лизингополучателя

По договору лизинга имущество может учитываться на балансе лизингодателя или лизингополучателя. Второй вариант является наиболее сложным и нередко вызывает вопросы у бухгалтеров, так как данные бухгалтерского и налогового учета не совпадают, возникают разницы. В программе «1С:Бухгалтерия 8» редакции 3.0 начиная с релиза 3.0.40 автоматизированы основные операции с лизинговым имуществом, которое учитывается на балансе лизингополучателя без учета выкупной стоимости.

Новые счета в «1С:Бухгалтерии 8» (ред. 3.0) для автоматизации учета лизинга

Основными нормативными правовыми актами, которыми нужно руководствоваться при заключении договора лизинга, являются Федеральный закон от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)» и часть вторая Гражданского кодекса РФ — в главе 34 «Аренда» лизингу посвящен параграф 6.

По договору лизинга лизингополучатель должен принять имущество, приобретенное для него лизингодателем у продавца, выплатить лизингодателю лизинговые платежи, порядок и сроки уплаты которых определены договором, а по окончании срока действия договора лизинга возвратить данное имущество или выкупить его в свою собственность.

В договоре указываются размер лизинговых платежей, способы и периодичность их перечисления лизингодателю.

От условий договора и структуры лизингового платежа зависят налоговые последствия для сторон сделки.

ИС 1С:ИТС

В справочнике «Договоры: условия, формы, налоги» в разделе «Юридическая поддержка» читайте подробнее о том, что важно знать при заключении договора лизинга лизингодателю и лизингополучателю.

При отражении лизинговых операций в бухгалтерском учете руководствуются «Указаниями об отражении в бухгалтерском учете операций по договору лизинга», утв. приказом Минфина России от 17.02.1997 № 15 (далее — Указания № 15).

У лизингополучателя, в случае если объект лизинга учитывается на его балансе, при поступлении основного средства (ОС) должны сформироваться проводки (абз. 2 п. 8 Указаний № 15):

Дебет 08 «Вложения во внеоборотные активы»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Арендные обязательства»

После принятия лизингового имущества в состав ОС делается следующая запись:

Дебет 01 «Основные средства» субсчет «Арендованное имущество»

Кредит 08 «Вложения во внеоборотные активы»

Если лизинговое имущество учитывается на балансе лизингополучателя, то начисление лизинговых платежей лизингодателю в бухгалтерском учете лизингополучателя отражается следующими проводками (абз. 2 п. 9 Указаний № 15):

Дебет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Арендные обязательства»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Задолженность по лизинговым платежам»

При учете предмета лизинга на балансе лизингополучателя имущество учитывается как амортизируемое (п. 9 Указаний № 15, абз. 3 п. 50 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н).

Суммы амортизационных отчислений отражаются по дебету счетов учета издержек производства (обращения) в корреспонденции со счетом 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг». При этом допускается применение механизма ускоренной амортизации на коэффициент не выше 3 (абз. 3 п. 9 Указаний № 15).

Причитающиеся лизингодателю лизинговые платежи отражаются лизингополучателем проводками (абз. 2 п. 9 Указаний № 15):

Дебет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Арендные обязательства»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Задолженность по лизинговым платежам»

По окончании срока действия договора лизинговое имущество должно быть возвращено лизингополучателем или приобретено в собственность (п. 5 ст. 15 Закона № 164-ФЗ).

В соответствии с Налоговым кодексом лизингополучатель вправе принять к вычету НДС со всей суммы лизинговых платежей, которая указана в счете-фактуре (подп. 1 п. 2 ст. 171, абз. 2 п. 1 ст. 172 НК РФ).

В целях исчисления налога на прибыль предмет лизинга учитывается в составе амортизируемого имущества по первоначальной стоимости — по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, исключая суммы налогов, подлежащих вычету или учитываемых в составе расходов (п. 1 ст. 257 НК РФ).

Согласно пункту 10 статьи 258 НК РФ имущество, полученное в лизинг, включается в соответствующую амортизационную группу (подгруппу) той стороной, у которой данное имущество должно учитываться в соответствии с условиями договора лизинга.

Лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (подп. 10 п. 1 ст. 264 НК РФ).

Если предмет лизинга учитывается на балансе лизингополучателя в качестве основного средства, то в отношении него необходимо уплачивать налог на имущество организаций (письмо Минфина России от 20.01.2012 № 03-05-05-01/04, п. 3 Информационного письма Президиума ВАС РФ от 17.11.2011 № 148).

Лизингополучатель должен уплачивать транспортный налог, если транспортные средства, являющиеся предметом лизинга, зарегистрированы на него (ст. 357 НК РФ).

ИС 1С:ИТС

Подробнее о налоговых последствиях, возникающих у лизингополучателя, читайте в справочнике «Договоры: условия, формы, налоги» в разделе «Юридическая поддержка» .

Отметим, что первоначальная стоимость предмета лизинга, расходы на амортизацию и порядок включения лизинговых платежей в расходы различен в бухгалтерском и налоговом учете, поэтому возникают временные разницы. Они учитываются в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н.

В программу «1С:Бухгалтерия 8», начиная с релиза 3.0.40, для учета операций с лизинговым имуществом, в том числе при учете операций в иностранной валюте и в условных единицах (у.е.) добавлены субсчета (см. таблицу 1).

Субсчет в «1С:Бухгалтерии 8» (ред. 3.0) начиная с версии 3.0.40

Для чего предназначен

76.07.1 «Арендные обязательства»

Для обобщения информации о долгосрочных финансовых обязательствах по договорам аренды в валюте РФ

76.07.2 «Задолженность по лизинговым платежам»

Для обобщения информации о текущих платежах по договору лизинга в валюте РФ

76.27.1 «Арендные обязательства (в валюте)»

Для обобщения информации о долгосрочных финансовых обязательствах по договорам аренды в иностранных валютах

76.27.2 «Задолженность по лизинговым платежам (в валюте)»

Для обобщения информации о текущих платежах по договору лизинга в иностранных валютах

76.37.1 «Арендные обязательства (в у.е.)»

Для обобщения информации о долгосрочных финансовых обязательствах по договорам аренды, расчеты по которым фактически осуществляются в рублях, но учитываются в условных единицах. Сальдо и обороты по счету одновременно формируются в рублях и в у.е. В качестве условной единицы может использоваться любая валюта из справочникаВалюты программы

76.37.2 «Задолженность по лизинговым платежам (в у.е.)»

Для обобщения информации о текущих платежах по договору лизинга, расчеты по которым фактически осуществляются в рублях, но учитываются в условных единицах. Сальдо и обороты по счету одновременно формируются в рублях и в у.е. В качестве условной единицы может использоваться любая валюта из справочникаВалюты программы

01.03 «Арендованное имущество»

Для обобщения информации о наличии и движении ОС организации, находящихся в аренде, до момента их выбытия

02.03 «Амортизация арендованного имущества»

Для обобщении информации об амортизации арендованного имущества

76.07.9 «НДС по арендным обязательствам»

Учитываются причитающиеся к уплате организацией суммы налога на добавленную стоимость, относящиеся к приобретению объектов ОС по договорам аренды в валюте РФ

76.37.9 «НДС по арендным обязательствам в (у.е.)»

Учитываются причитающиеся к уплате организацией суммы налога на добавленную стоимость, относящиеся к приобретению объектов ОС по договорам аренды, расчеты по которым фактически осуществляются в рублях, но учитываются в условных единицах. Сальдо и обороты по счету одновременно формируются в рублях и в у.е. В качестве условной единицы может использоваться любая валюта из справочникаВалюты программы.

Рассмотрим, каким образом в «1С:Бухгалтерии 8» редакции 3.0 отражаются основные операции по учету лизинга в случае, если имущество числится на балансе лизингополучателя без учета выкупной стоимости.

Поступление ОС в лизинг и принятие объекта лизинга к учету у лизингополучателя

Поступление лизингового имущества отражается новым документом программы Поступление в лизинг (раздел ОС и НМА группа Поступление основных средств).

В документе указывается первоначальная стоимость полученных в лизинг основных средств в бухгалтерском учете (БУ) и в налоговом учете (НУ).

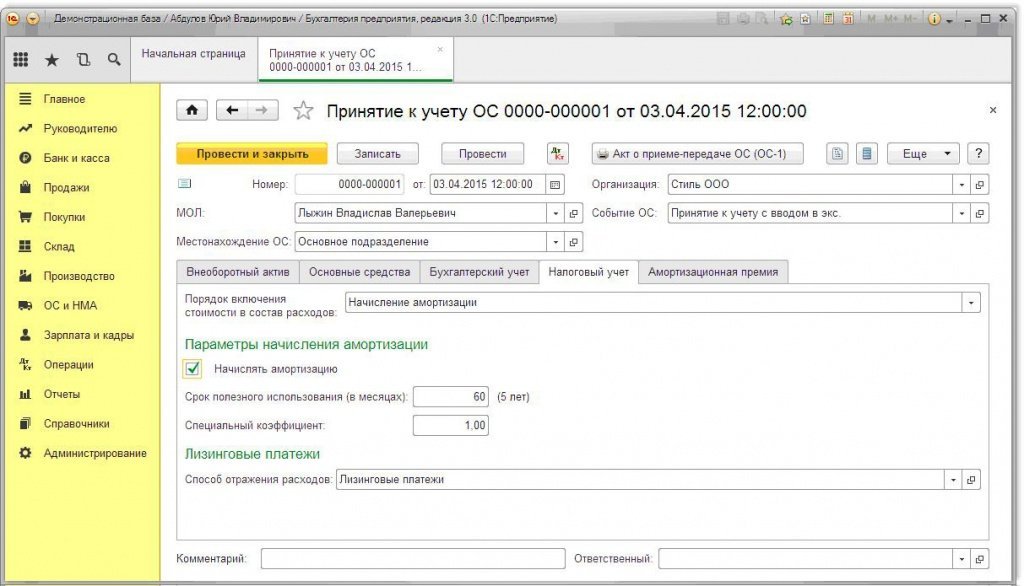

Для ввода объекта основных средств в эксплуатацию создается документ Принятие к учету ОС (раздел ОС и НМА группа Поступление основных средств) — см. рисунок 1.

В документе заполняются закладки:

В документ Принятие к учету ОС добавлен новый способ поступления По договору лизинга, позволяющая указать лизингодателя и способ отражения расходов по лизинговым платежам в налоговом учете.

При выборе способа поступления По договору лизинга дополнительно отображаются поля, обязательные для заполнения:

- Контрагент и Договор на закладке Внеоборотный актив;

- Способ отражения расходов в налоговом учете на закладке Налоговый учет в группе реквизитов Лизинговые платежи.

Так как имущество числится на балансе лизингополучателя, то на закладке Налоговый учет в поле Порядок включения стоимости в состав расходов указывается Начисление амортизации, и устанавливается флаг Начислять амортизацию.

В поле Специальный коэффициент указывается повышающий или понижающий коэффициент (если он не равен 1).

Рис. 1. Документ «Принятие к учету ОС»

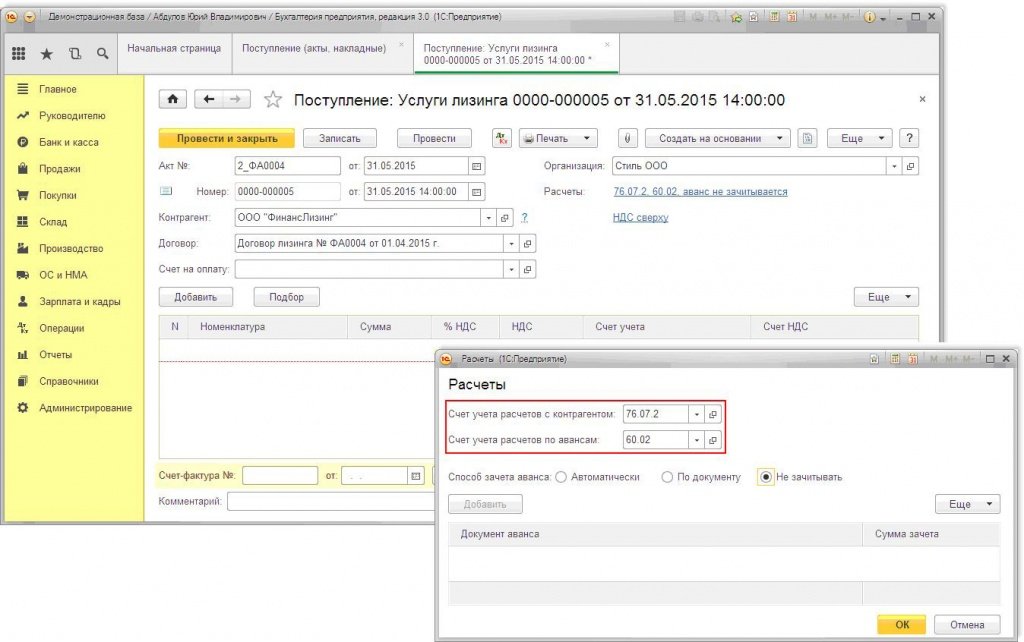

Отражение ежемесячного лизингового платежа

Для принятия НДС к вычету необходимо зарегистрировать и провести документ Счет-фактура полученный.

В программу добавлен документ Изменение отражения расходов по лизинговым платежам ОС. Он предназначен для изменения способа отражения расходов по лизинговым платежам после принятия к учету лизингового имущества (раздел ОС и НМА группа Амортизация ОС гиперссылка Параметры амортизации ОС).

Амортизация и признание лизинговых платежей в налоговом учете

Так как имущество учитывается на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений в течение срока полезного использования.

Для выполнения операций по расчету суммы амортизации за месяц для бухгалтерского и налогового учета, признанию лизинговых платежей в налоговом учете, а также для отражения налогооблагаемой временной разницы (НВР) и признания отложенного налогового обязательства (ОНО) и необходимо воспользоваться обработкой Закрытие месяца (раздел Операции группа Закрытие периода гиперссылка Закрытие месяца), которая содержит список необходимых регламентных операций.

Перед выполнением обработки Закрытие месяца необходимо восстановить последовательность проведения документов.

Для этого нужно щелкнуть по гиперссылке Перепроведение документов за месяц, нажать кнопку Выполнить операцию, затем кнопку Выполнить закрытие месяца, после чего произойдет выполнение всех регламентных операций списком, в том числе:

- Амортизация и износ основных средств;

- Признание в НУ лизинговых платежей;

- Расчет налога на прибыль.

В программе при выполнении регламентной операции Признание в НУ лизинговых платежей определяется разница между лизинговыми платежами, отраженными документом Поступление (акт, накладная), и начисленной амортизацией в налоговом учете. Если лизинговый платеж за месяц превышает сумму начисленной амортизации, разница отражается в расходах по налоговому учету. Если начисленная амортизация превышает сумму лизингового платежа, то сумма амортизации сторнируется на эту разницу.

Сформировать печатную форму Ведомость амортизации ОС можно из группы Отчеты раздела ОС и НМА.

В обработке Закрытие месяца из формы документа Регламентная операция -> Признание в НУ лизинговых платежей или из контекстного меню можно сформировать справку-расчет Признание расходов по ОС, поступившим в лизинг.

Отчет предназначен для иллюстрации отражения сумм лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

Источник

Амортизация принятого в лизинг имущества: все про налоги и учет

Возможно ли применение амортизационной премии по лизинговому имуществу?

«Налогоплательщик имеет право включать в состав расходов отчетного (налогового) периода расходы накапитальные вложения в размере не более 10 процентов (не более 30 процентов – в отношении основных средств, относящихся к третьей – седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 процентов (не более 30 процентов – в отношении основных средств, относящихся к третьей – седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств и суммы которых определяются в соответствии со статьей 257 настоящего Кодекса».

Полагаем, что лизинговые платежи не являются капитальными вложениями в основные средства, поскольку на момент ввода объекта в эксплуатацию лизингополучатель не несет расходов на приобретение предмета лизинга, т.к. выкупная стоимость объекта не погашена.

Такой подход подтверждается сложившейся судебной практикой.

В Постановлении АС ЗСО от 03.06.2015 № Ф04-18551/2015 сделан вывод, что:

«для того, чтобы воспользоваться заявленным в учетной политике организации для целей налогообложения правом на применение амортизационной премии, налогоплательщику необходимо произвести затраты на капитальные вложения в объекты основных средств.

При этом следует учитывать, что затратами на капитальное вложение могут быть только затраты на выплату выкупной стоимости объекта основных средств, так как лизинговые платежи являются самостоятельными расходами при уменьшении налоговой базы по налогу на прибыль».

Аналогичная точка зрения выражена в Постановлениях ФАС МО от 11.04.2012 по делу № А40-23166/11-116-67, Седьмого ААС от 22.01.2015 № 07АП-10593/14, АС МО от 28.03.2016 № Ф05-1440/16 по делу № А40-94972/2015.

Контролирующие органы в многочисленных разъяснениях также делают вывод, что оснований для применения амортизационной премии лизингополучателем при получении предмета лизинга нет (Письма Минфина РФ от 09.12.2015 № 03-07-11/71838, от 15.02.2012 № 03-03-06/1/85, от 24.03.2009 № 03-03-06/1/187 и ФНС России от 08.04.2009 № ШС-22-3/267).

В Письме Минфина РФ от 18.05.2012 № 03-03-06/1/253 изложено:

«Поскольку лизинговые платежи не являются расходами на капитальные вложения, достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение и частичную ликвидацию основных средств, то амортизационная премия к таким платежам не применяется».

В этом же письме указано, что:

«амортизационная премия может быть учтена лизингополучателем в отношении выкупной цены предмета лизинга».

Таким образом, по нашему мнению, лизингополучатель, уплачивая лизинговые платежи, не несет расходов на капитальные вложения, следовательно, применение амортизационной премии при использовании предмета лизинга необоснованно.

Какой бухгалтерский и налоговый учета амортизации с применением повышенного коэффициента, если балансодержатель – лизингополучатель?

Налоговый учет

Предмет лизинга, учитываемый на балансе лизингополучателя, признается у него амортизируемым имуществом, первоначальная стоимость которого определяется как сумма расходов лизингодателя на приобретение этого предмета лизинга (п. 10 ст. 258, абз. 3 п. 1 ст. 257 НК РФ). Следовательно, лизингополучатель вправе начислять амортизацию по предмету лизинга, который числится у него на балансе (Письмо Минфина РФ от 18.05.2012 № 03-03-06/1/253).

При этом он может применять к основной норме амортизации специальный коэффициент не выше 3, кроме основных средств первой-третьей амортизационных групп (подп. 1 п. 2 ст. 259.3 НК РФ, Письма Минфина РФ от 09.09.2013 № 03-03-06/1/37022, от 24.05.2005 № 03-03-01-04/2/95).

В соответствии с подп. 10 п. 1 ст. 264 НК РФ в случае, если имущество, полученное по договору лизинга, учитывается у лизингополучателя, расходами признаютсялизинговые платежи за вычетом суммы амортизации по этому имуществу.

Применение коэффициента ускоренной амортизации может привести к тому, что сумма амортизации превысит размер лизинговых платежей, начисленных за соответствующий отчетный (налоговый) период.

Таким образом, если использовать право применения повышающего коэффициента к лизинговому оборудованию, то в периодах, когда амортизация превышает лизинговые платежи, в расходы будет включена только амортизация. А после полного списания первоначальной стоимости предмета лизинга будут учитываться только лизинговые платежи в полном размере.

Аналогичная точка зрения отражена в Письме Минфина РФ от 29.03.2006 № 03-03-04/1/305 и Постановлениях Пятнадцатого арбитражного апелляционного суда от 24.08.2010 № 15АП-8844/2010, 15АП-9492/2010, от 11.04.2013 № 15АП-2130/2013.

При этом отметим, что расходами признаются лишь реально понесенные затраты, причем повторное их включение в налоговую базу недопустимо (п. п. 1, 5 ст. 252 НК РФ). Соответственно, сумма амортизации по предмету лизинга и учтенных в расходах лизинговых платежей не может превышать общей суммы расходов по договору лизинга. Поэтому после того как общая сумма договора будет отнесена на расходы, ни амортизацию, ни лизинговые платежи лизингополучатель не включает в налоговую базу. Это справедливо и в тех случаях, когда полное списание суммы договора произошло до истечения срока лизинга.

Таким образом, если амортизационные отчисления превышают размер лизинговых платежей, то, по нашему мнению, амортизацию следует полностью учитывать в расходах. Лизинговые платежи включаются в прочие расходы с того момента, когда они не окажутся выше сумм амортизации (в сумме превышения). Также необходимо следить за тем, чтобы совокупный размер учтенных расходов не превысил общей суммы договора.

Бухгалтерский учет

В соответствии с п. 20 ПБУ 6/01 срок полезного использования для целей бухгалтерского учета определяется исходя из срока договора лизинга. Лизингополучатель ежемесячно начисляет амортизацию по принятому на баланс предмету лизинга (п. 17 ПБУ 6/01, п. 50 Методических указаний по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 № 91н).

Применение повышающего коэффициента в бухгалтерском учете при начислении амортизации линейным способом не предусмотрено (п. 19 ПБУ 6/01, Письмо Минфина РФ от 22.08.2006 № 07-05-06/220). Использование коэффициента возможно при определении амортизационных отчислений способом уменьшаемого остатка.

На основании изложенного можно сделать вывод о том, что применение повышающего коэффициента начисления амортизации в бухгалтерском учете лизингополучателем неправомерно.

Обращаем внимание, что если организация примет решение о начислении амортизации с повышенным коэффициентом в налоговом учете, то эти суммы неизбежно превысят амортизацию, признаваемую расходом в бухгалтерском учете.

В связи с этим в бухгалтерском учете возникают налогооблагаемые временные разницы (НВР) и соответствующие им отложенные налоговые обязательства (ОНО), которые отражаются по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 77 «Отложенные налоговые обязательства» (п. п. 12, 15 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. Приказом Минфина России от 19.11.2002 № 114н).

Уменьшение (погашение) данных НВР и ОНО имеет место в периодах, когда суммы амортизации лизингового оборудования, признаваемые в бухгалтерском учете, превысят амортизацию в налоговом учете.

Возникновение и уменьшение НВР и ОНО отражается следующими записями в бухгалтерском учете:

Источник