- Аннуитетные платежи при погашении кредита — что это, примеры расчета

- Что значит аннуитетный способ погашения кредита

- Как рассчитать аннуитетный платеж по кредиту

- Достоинства и недостатки аннуитетной схемы погашения кредита

- Аннуитетный платёж по кредиту

- Что такое аннуитетный платеж

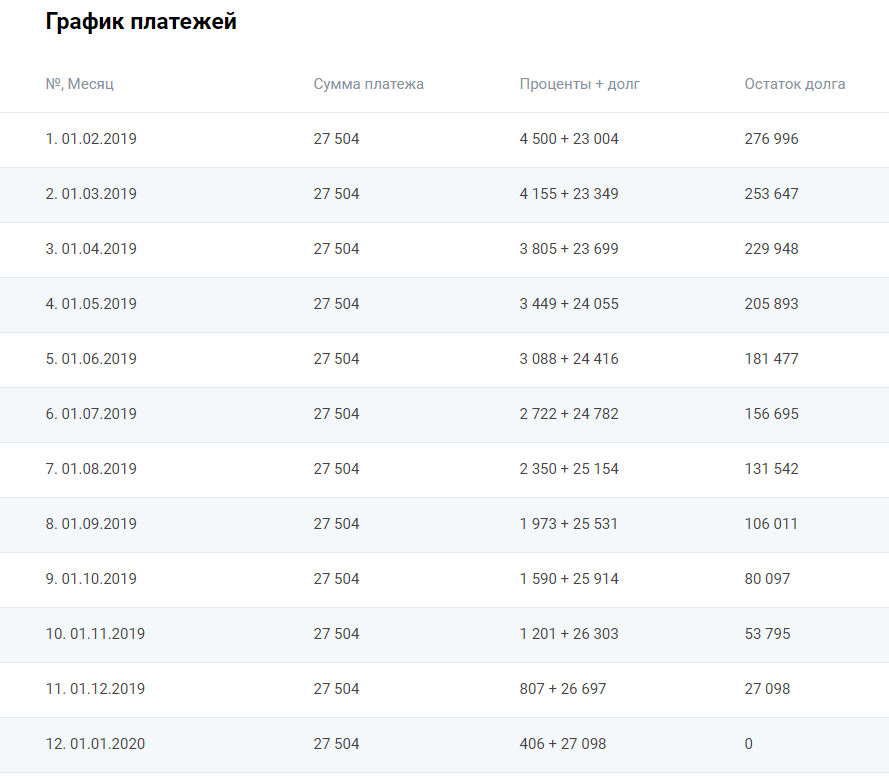

- Пример графика

- Состав аннуитетного платежа

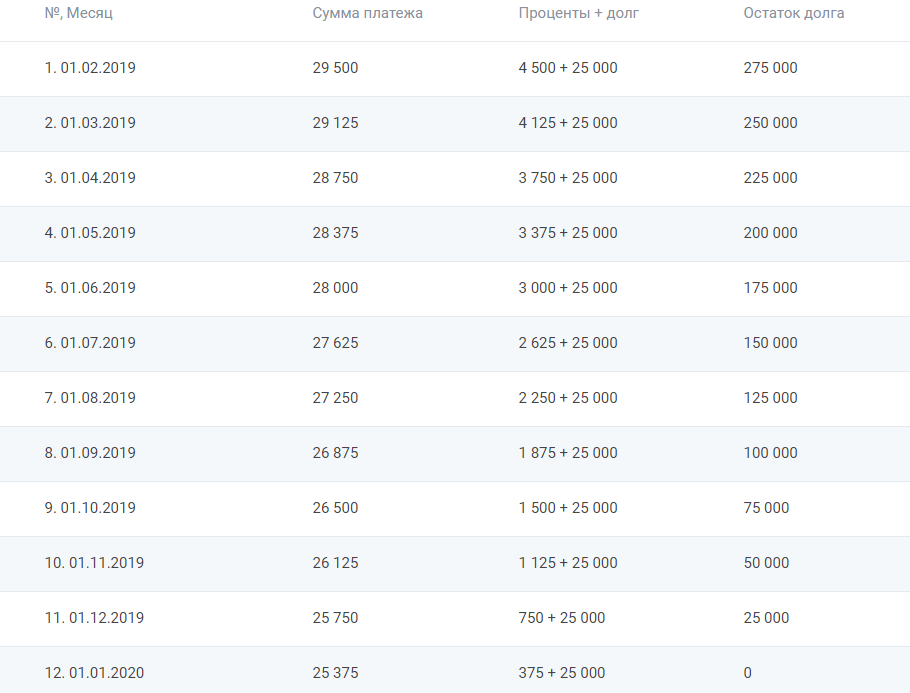

- Что собой представляет дифференцированная схема

- Плюсы и минусы для заемщика

- Наглядное сравнение схем по переплате

- Аннуитетный платеж по ипотеке: особенности и подводные камни

- Что такое аннуитетный платеж

- Как рассчитать ежемесячный взнос

- Плюсы и минусы аннуитетного платежа

- Как погасить кредит досрочно

Аннуитетные платежи при погашении кредита — что это, примеры расчета

Помимо размера ссуды и процентной ставки заемщику важна прозрачность выплат. Так он понимает, по каким статьям переплачивает и как эффективнее погасить потребительский кредит в минимальный срок. Этим требованиям вполне соответствует аннуитетный платеж — одинаковый на всех этапах выплаты. Однако так ли он выгоден кредитополучателю? Попробуем тщательнее разобраться в тонкостях подсчета.

Что значит аннуитетный способ погашения кредита

Кредит дает клиенту уникальную возможность — быстро получить на руки капитал, которым можно немедленно распоряжаться. Однако банки не работают с клиентами «просто так»: за предоставление заемных средств они берут плату, которую включают в размер ссуды. В итоге каждый платеж по кредиту можно разделить на две составляющие:

- Средства, идущие на погашение основного долга;

- Проценты, которые положены банку за оказание услуг.

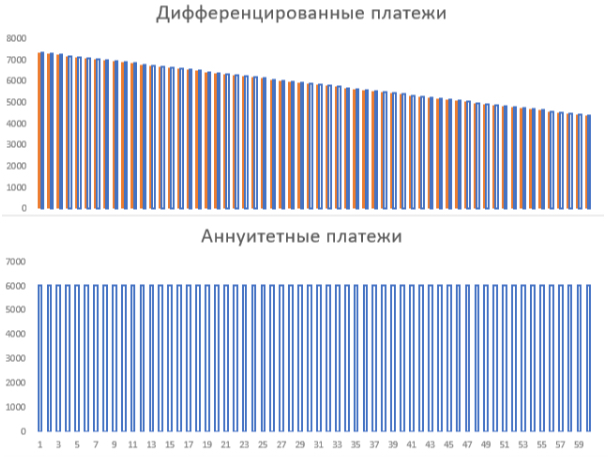

Кроме того, в транши могут входить комиссионные выплаты, страховка и штрафы. Но от общей суммы платежа они составляют минимум и взимаются, как правило, единовременно. Опытные заемщики знают, что в кредитной программе важна не только ставка; на переплату влияет и то, по какой схеме банк будет начислять проценты. Так, более выгодным слывет дифференцированный платеж. Он предполагает, что с начала выплат клиент перечисляет равные доли в пользу «тела» кредита, а ставка рассчитывается на остаток долга. Соответственно, каждый месяц основная задолженность тает вместе с процентом и размером платежа. Итоговая переплата по ссуде при таком расчете — минимальна.

Однако более вероятно, что в банке вам предложат погашение кредита аннуитетными платежами.

Аннуитетный платеж — метод погашения, при котором размер ссуды делится на равные части, которые клиент стабильно выплачивает до конца кредита.

Загвоздка состоит в структуре платежа. При аннуитете первая половина кредита будет погашать преимущественно проценты банку, а на основной долг придется минимум средств. К концу кредита баланс изменится, и почти весь транш будет уходить на задолженность. Такая схема наиболее выгодна кредитной организации, но для клиента она означает ровно одно — весомую переплату по ссуде.

Как рассчитать аннуитетный платеж по кредиту

Обычно аннуитетный график погашения кредита составляет банк, обработав заявку от клиента. Еще раньше «прикинуть» размер платежа помогают онлайн-калькуляторы. Вбив в них основные параметры — величину займа, ставку, срок и дополнительный функционал — заемщик видит развернутую схему оплаты.

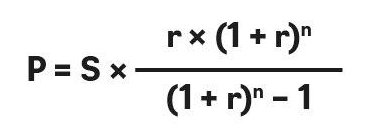

Иногда клиенты предпочитают составить график вручную. Так они лучше уясняют порядок погашения и не рискуют переплатить банку за ненужные услуги. Формула расчета аннуитетного платежа дана ниже:

| Схема/срок | 5 лет | 7 лет | 9 лет | 11 лет | 13 лет | 15 лет |

| Аннуит | 1,004 млн | 1,448 млн | 1,919 млн | 2,416 млн | 2,937 млн | 3,480 млн |

| Диффер | 915 тыс | 1,275 млн | 1,635 млн | 1,995 млн | 2,355 млн | 2,715 млн |

Так что, погашение кредита аннуитетными платежами становится гораздо менее выгодное, если речь о приличной сумме и длительном сроке. Поэтому, если вы планируете получить большую ссуду, поинтересуйтесь в банке о возможности выбора схемы оплаты. Но выбирайте с учетом удобства оплаты. Помните, что при дифференцированной схеме первые месяцы придется выкладывать приличные суммы.

Источник

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

Расчетная формула выглядит так:

- P — аннуитетный платеж по кредиту,

- S — запрашиваемая сумма займа,

- r — процентная ставка (в месяц),

- n — срок кредита в месяцах.

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Источник