- 2 способа отражения расходов по пособиям, оплачиваемым работодателем за первые три календарных дня болезни, в «1С:ЗУП 3.1»

- Расходы по страхованию за счет работодателя способ отражения

- Бухгалтерский и налоговый учет страховых взносов в 2021 году

- Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

- Начисление страховых взносов: проводки, особенности

- Отражение уплаты страховых взносов

- Налоговый учет страховых взносов

- Платежные поручения на перечисление страховых взносов

- Штрафы и пени по страховым взносам

- Уплата страховых взносов в 2021 году

2 способа отражения расходов по пособиям, оплачиваемым работодателем за первые три календарных дня болезни, в «1С:ЗУП 3.1»

Время чтения: 2 мин.

Рассмотрим способы отражения расходов по пособиям, оплачиваемым работодателем за первые три календарных дня болезни, если:

— сумма пособия отражается тем же способом, что и основной заработок

— сумма пособия отражается особым способом отражения в учете.

При временной нетрудоспособности работника в связи с заболеванием ему полагается соответствующее пособие. Оно выплачивается в период работы сотрудника по трудовому договору, осуществления служебной или иной деятельности, в течение которого он подлежал обязательному социальному страхованию, а также в случаях, когда заболевание наступило в течение 30 календарных дней со дня прекращения указанной работы или деятельности.

В регионах, где действует Пилотный проект ФСС, выплата пособий осуществляется напрямую фондом социального страхования, но выплата за первые три дня болезни по-прежнему осталась за работодателем.

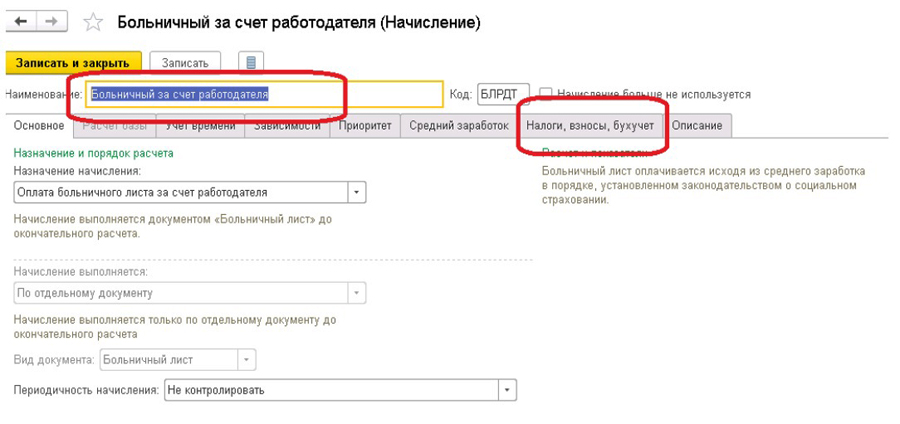

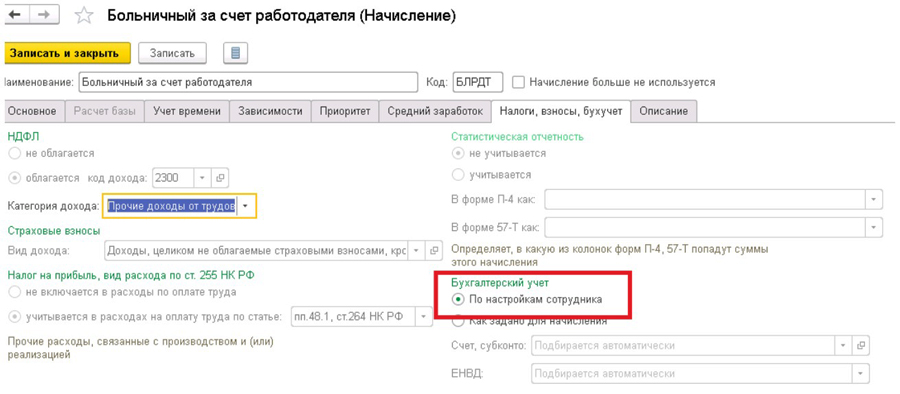

В «1С:ЗУП 3.1» открываем меню Настройки – Начисления. Находим начисление «Больничный за счет работодателя» и открываем вкладку «Налоги, взносы, бухучет».

Если сумма пособия отражается тем же способом, что и основной заработок, то ставим переключатель «По настройкам сотрудника».

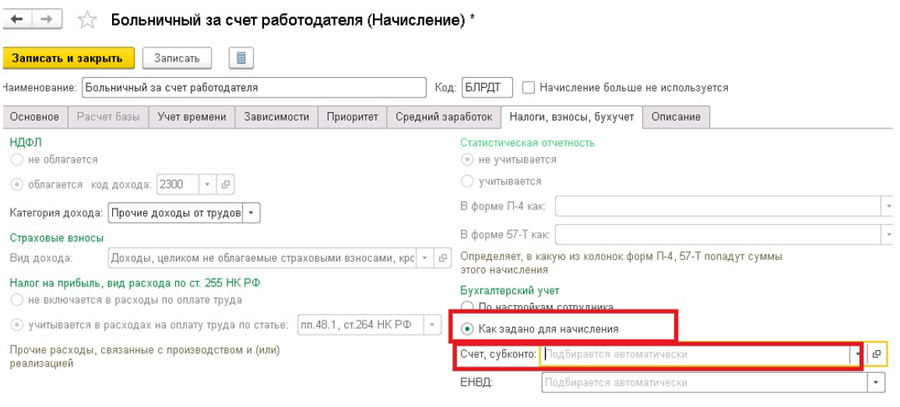

Если же сумма пособия отражается особым способом, то на закладке «Налоги, взносы, бухучет» ставим переключатель «Как задано для начисления». У нас становится активным для выбора «Счет, субконто», где нужно выбрать нужный счет.

Консультант Компании «АНТ-ХИЛЛ»

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.

Источник

Расходы по страхованию за счет работодателя способ отражения

Дата публикации 07.09.2018

Использован релиз 2.4.5

Для отражения расчетов по страхованию по счету 76.01 «Расчеты по имущественному, личному и добровольному страхованию» необходимо:

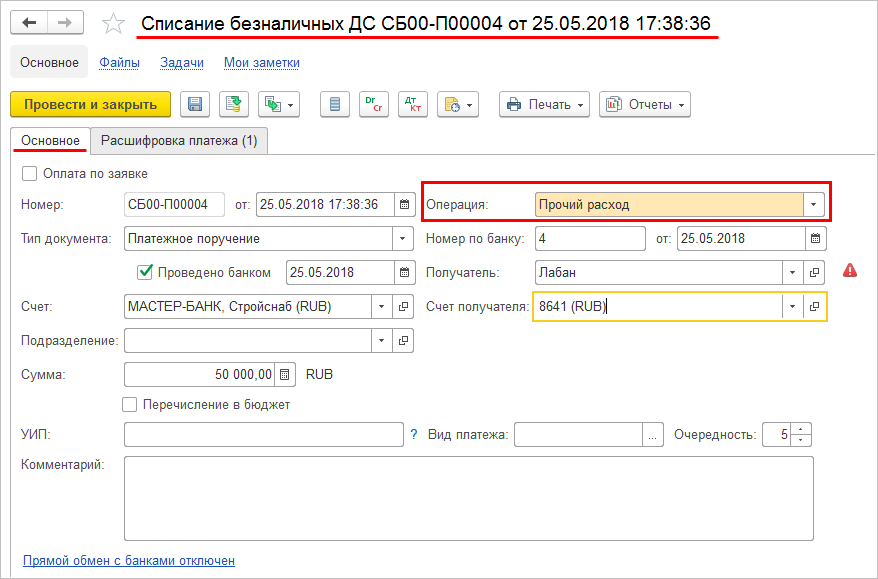

- Меню: Казначейство – Банк – Безналичные платежи – Списание безналичных ДС.

- На закладке «Основное» указать операцию «Прочий расход» (рис. 1).

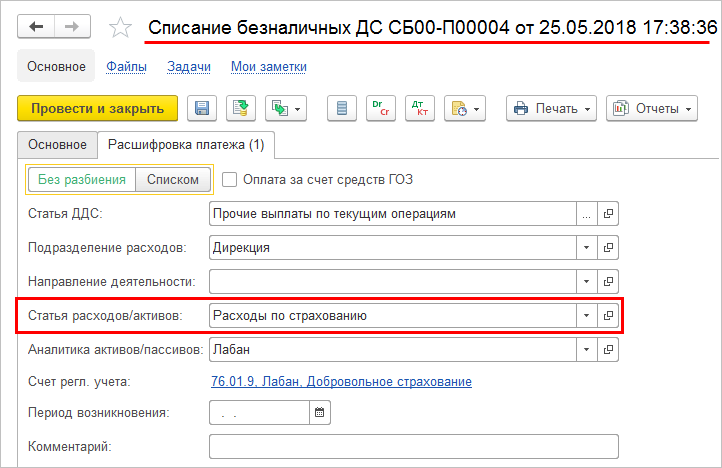

- На закладке «Расшифровка платежа» в поле «Cтатья расходов/активов» указать статью активов (рис. 2).

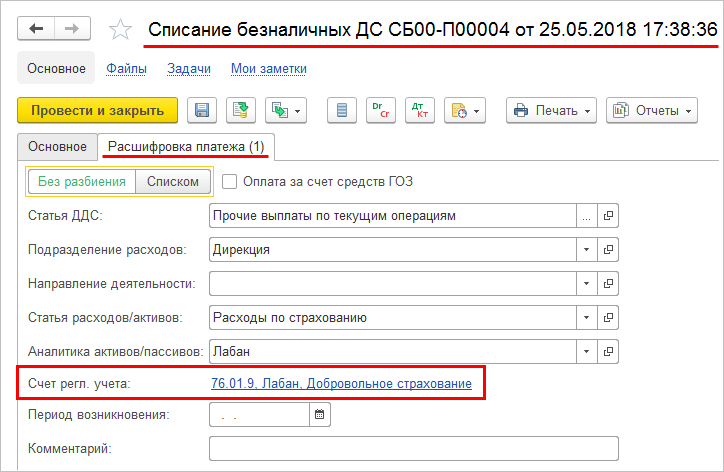

- На закладке «Расшифровка платежа» по ссылке «Счет регл. учета» указать нужный субсчет счета 76.01 и заполнить субконто к нему (рис. 3).

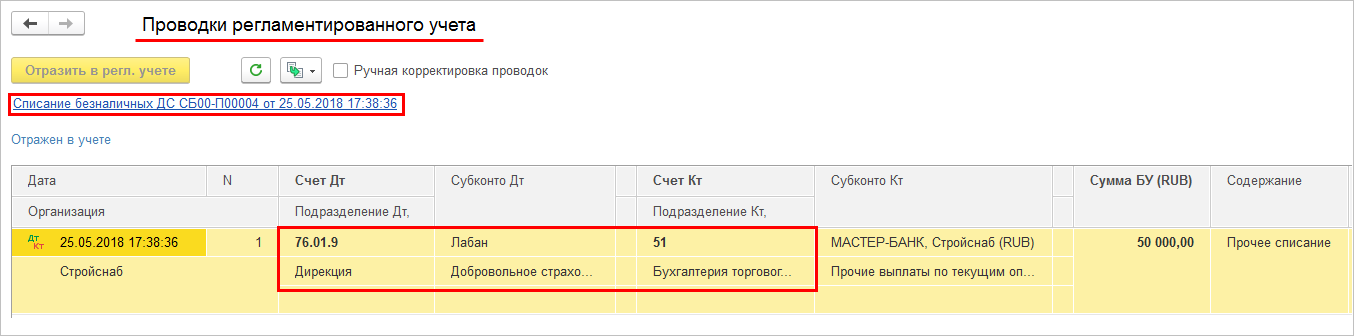

- Результатом отражения в регламентированном учете документа «Списание безналичных ДС» станет проводка вида (Дт 76.01.х Кт 51), в которой субконто заполняются в соответствии с тем, как они указаны в документе (рис. 4).

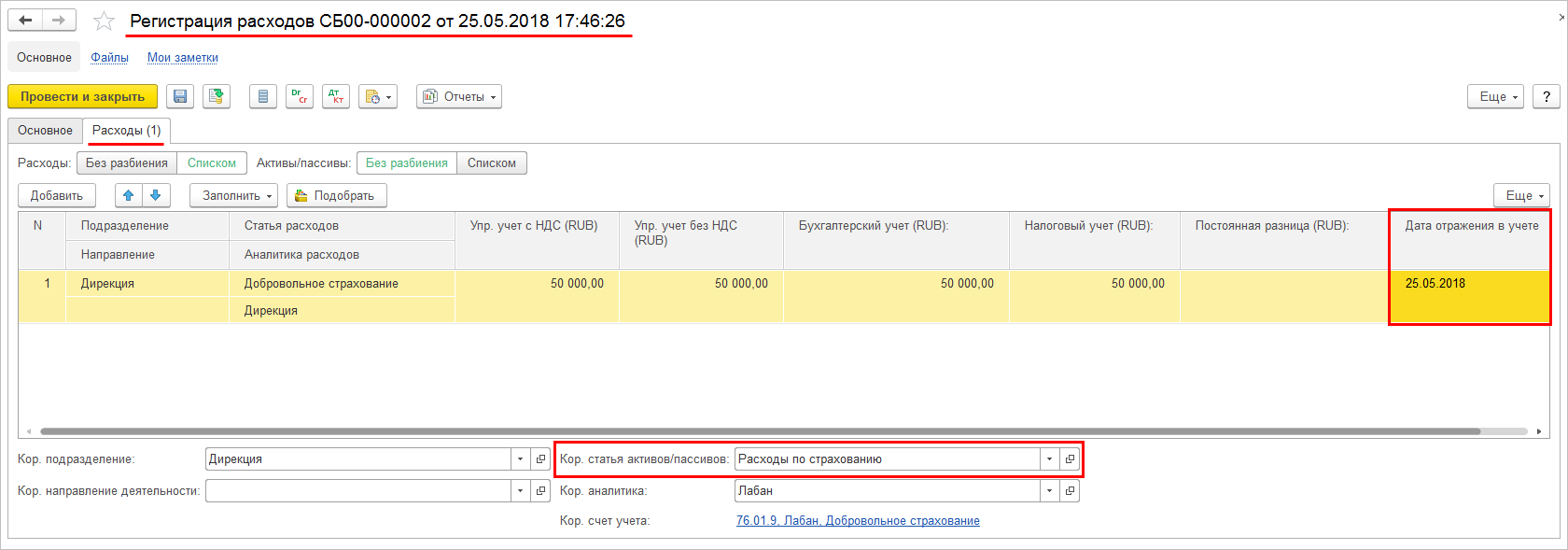

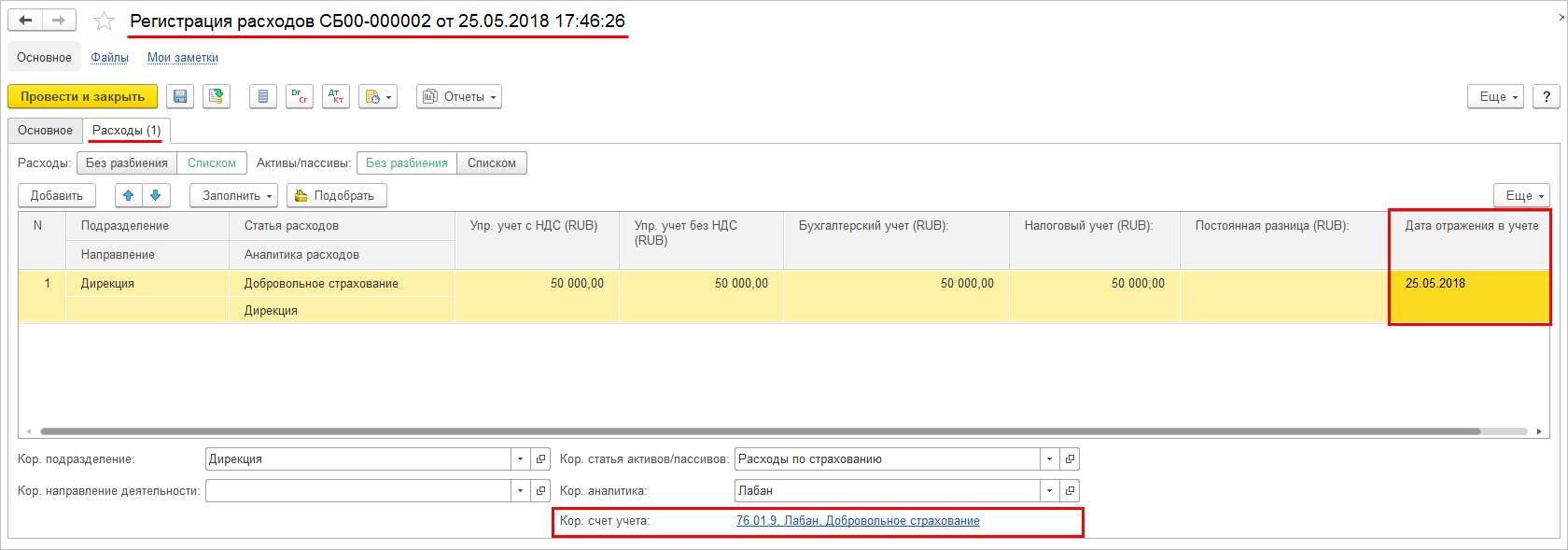

Для включения сумм страхования в расходы необходимо:

- Меню: Финансовый результат и контроллинг – Доходы и расходы, финансовый результат – Отражение прочих доходов и расходов.

- Кнопка «Создать».

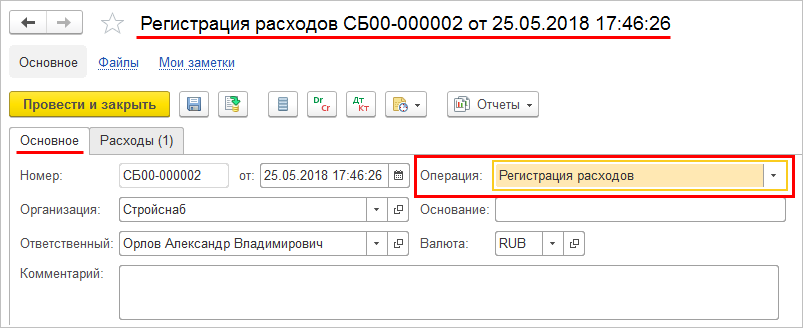

- На закладке «Основное» указать операцию «Регистрация расходов» (рис. 1).

- В поле «Корр. статья расходов/активов» указать статью активов (рис. 2).

- По ссылке «Корр. счет учета» указать нужный субсчет счета 76.01 и заполнить субконто к нему (рис. 3).

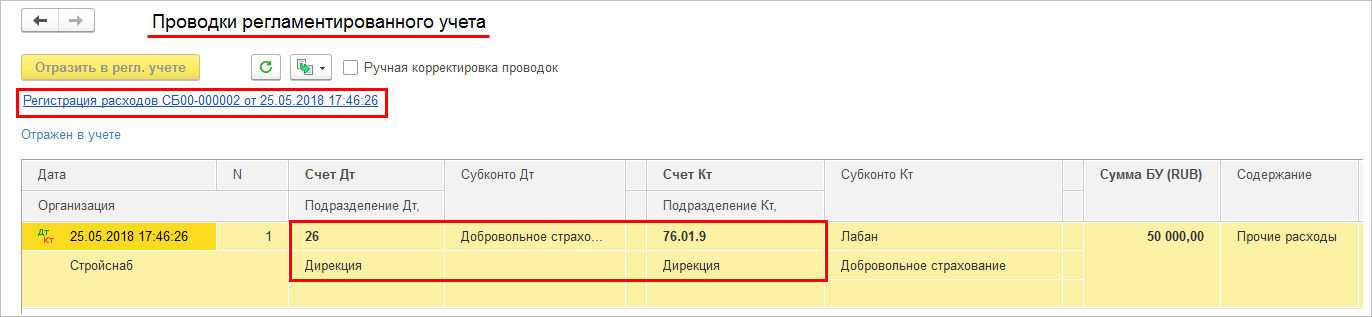

- Результатом отражения в регламентированном учете документа «Отражение прочих доходов и расходов» станет проводка вида (Дт счет затрат Кт 76.01.х), в которой субконто заполняются в соответствии с тем, как они указаны в документе (рис. 4).

В документе есть возможность указать дату отражения построчно, поэтому признание расходов по месяцам можно выполнить в одном документе.

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Бухгалтерский и налоговый учет страховых взносов в 2021 году

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Все работодатели платят страховые взносы на пенсионное, медицинское и социальное страхование. Часть взносов (пенсионные, медицинские и на случай болезни и материнства) платится разными платежками в налоговую. И только социальные взносы в соцстрах от несчастных случаев и профзаболеваний по-прежнему перечисляются в ФСС. В статье расскажем, как начислять взносы, какие формировать проводки и как учитывать их в налоговом учете.

Начисление страховых взносов: проводки, особенности

Страховые взносы в бухгалтерском учете начисляют работодатели в том месяце, к которому относятся взносы. Страховые взносы с отпускных начисляются вместе с ними. Согласно ТК РФ, отпускные должны быть выданы работнику не позднее трех дней до начала отдыха. Значит, страховые взносы на всю сумму отпускных должны быть начислены одновременно с отпускными, даже если отпуск начался в одном отчетном периоде (расчетном периоде), а закончился в другом.

Принцип расчета взносов одинаков для всех видов страхования. Страхователь ежемесячно определяет базу для расчета взносов по каждому работнику. Базой является общая сумма выплат работнику, с которых начисляются взносы. Она определяется нарастающим итогом с начала года. Далее исчисленную базу нужно умножить на тариф и вычесть из полученной суммы взносы, начисленные ранее за этот год.

Для учета страховых взносов в плане счетов есть 69 счет и субсчета к нему. К субсчетам первого порядка открывают субсчета второго порядка, чтобы отдельно выделить взносы на пенсионное и медицинское страхование, а также взносы на случай болезни и материнства и взносы от несчастных случаев на производстве. Начисленные взносы отражают по кредиту этих субсчетов в корреспонденции с дебетом счетов учета затрат:

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по медицинским взносам» — начислены взносы на медстрахование;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» — начислены взносы на случай временной нетрудоспособности и материнства;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Эти проводки сделайте в последний день месяца на все выплаты, начисленные в периоде. Если в компании были расходы на выплату больничных, оплату декретных отпусков и пр., уменьшите на них сумму страховых взносов на ВНиМ. Эту операцию отразите проводкой:

- Дебет 69 субсчет « Расчеты по взносам на случай временной нетрудоспособности и материнства» Кредит 70 — начислены расходв на государственной соцстрахование.

Отражение уплаты страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет»:

- Дебет 69 субсчет «ОПС» Кредит 51 «Расчетный счет» — уплачены взносы на страховую часть пенсии;

- Дебет 69 субсчет «Расчеты по медицинским взносам» Кредит 51 «Расчетный счет» — уплачены медицинские взносы;

- Дебет 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» Кредит 51 «Расчетный счет» — уплачены взносы на случай временной нетрудоспособности и материнства;

- Дебет 69 «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» Кредит 51 «Расчетный счет» — уплачены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Налоговый учет страховых взносов

Если вы работаете на ОСНО, то расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование учитываются в составе прочих расходов. То же касается взносов, начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций на ОСНО. Аналогично действуют организации и предприниматели на УСН «Доходы минус расходы» и ЕСХН.

От 50 % до 100 % страховых взносов принимаются к уменьшению суммы налога, уплачиваемого в связи с применением спецрежима в следующих случаях:

Если вы ИП без сотрудников, то уменьшить налог можете на всю сумму страховых взносов за себя. Организации и предприниматели с сотрудниками уменьшают налог только на половину. Стоимость патента страховые взносы с 2021 года тоже уменьшают, для этого в налоговую надо подать специальное уведомление.

Платежные поручения на перечисление страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

В поле 101 платежек по взносам в ПФР, ФСС и ФОМС проставляется код статуса плательщика. «01» — стандартный статус для юрлиц, которые уплачивают страховые взносы. ИП, нотариусы, адвокаты и фермеры должны указывать статусы «09», «10», «11», «12» соответственно. Однако с октября 2021 года они все будут указывать один код — «13». Для взносов на травматизм установлен код «08», его применяют все плательщики.

В полях, где должен быть указан банк получателя, с 2021 года нужно указывать реквизиты банка получателя, соответствующие местоположению организации или месту жительства ИП. Их перечень ФНС дала в письме от 08.10.2020 № КЧ-4-8/16504@ . Также в этом письме перечислены другие новые реквизиты: БИК банка получателя (поле 14), номер счета банка получателя (поле 15), номер казначейского счета (поле 17).

В поле 106 до 1 октября 2021 года указывается значение основания платежа — текущие платежи (ТП). Если доплачиваете взносы по уточненным расчетам, укажите основание «ЗД». Для платежа по акту налоговой проверки — «АП». Для уплаты по требованию ФНС — «ТР». Если вы перечисляете взносы на травматизм, в поле 106 проставьте «0».

Обратите внимание! С 1 октября вместо кодов «ТП», «АП», ПР», «АР» надо указывать код «ЗД». Теперь он будет применяться для погашения задолженности по истекшим периодам, в том числе добровольного.

В 107 поле указывается налоговый период, за который перечислены взносы. Для текущих платежей или добровольного погашения задолженности используйте формат XX.NN.ГГГГ, где:

- ХХ — вид периода: МС — месяц, КВ — квартал, ПЛ — полугодие, ГД — год;

- NN — номер периода: 01, 02, 03 и т.д. Для годовых платежей — «00»;

- ГГГГ — год периода.

Чтобы перечислить взносы за апрель 2021, укажите код МС.04.2021.

Во всех остальных случаях указывайте в поле 107 дату уплаты согласно документу-основанию платежа. Например, по требованию налоговой укажите 25.04.2021. Для взносов на травматизм в поле снова укажите «0».

Особое внимание нужно обратить на заполнение поля «КБК». Из-за ошибки в этом реквизите платеж может вернуться обратно на расчетный счет отправителя, либо страховые взносы могут быть зачислены неправильно или оказаться на невыясненных платежах. В этих случаях сроки уплаты взносов, скорее всего, могут быть нарушены. Проверьте, верно ли вы выбрали актуальный КБК по страховым взносам в 2020 и 2021 году.

Штрафы и пени по страховым взносам

Согласно ст. 122 НК РФ, если ежемесячные платежи по страховым взносам были перечислены позже установленных сроков, частично или полностью не уплачены, контролирующие ведомства могут начислить организации штраф в размере 20% от неуплаченной суммы страховых взносов, а при умышленном уклонении от уплаты — в размере 40% от суммы. Штраф за неуплату взносов на «травматизм» в ФСС аналогичный.

В случае, когда страхователь верно отразил суммы в РСВ и вовремя его сдал, но опоздал с уплатой взносов, с него будут взысканы только пени за просрочку. Пени для организаций начисляются из расчета 1/300 ставки рефинансирования ЦБ за каждый день просрочки в пределах 30 дней и в размере 1/150 ставки с 31 дня. Пени для ИП — из расчета 1/300 ставки за весь период.

Неустойка по страховым взносам законодательно не предусмотрена, а вот штрафы весьма значительны. Вашу компанию могут оштрафовать за то, что вы не успели в срок зарегистрироваться во внебюджетных фондах или предоставили отчетность по страховым взносам с опозданием, или не по установленной форме. Это не исчерпывающий перечень для штрафа компании, который может выписать внебюджетный фонд.

Для начисления пеней используется счет 99 «Прибыли и убытки» в корреспонденции со счетом соответствующего вида взносов:

- Дебет 99 Кредит 69 субсчет «ОПС» — начислены пени (штраф) по страховым взносам на обязательное пенсионное страхование;

- Дебет 99 Кредит 69 субсчет «Расчеты по медицинским взносам» — начислены пени (штраф) по страховым взносам на обязательное медицинской страхование;

- Дебет 99 Кредит 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» — начислены пени (штраф) по страховым взносам на ВНиМ;

- Дебет 99 Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены пени (штраф) по страховым взносам на травматизм.

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет». Для уплаты пеней и штрафов используйте те же проводки, что и для перечисления взносов.

Уплата страховых взносов в 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы в налоговую и ФСС по-прежнему уплачиваются не позднее 15-го числа месяца, следующего за месяцем начисления. Если день уплаты приходится на выходной или праздничный день, то срок переносится на ближайший следующий за ним рабочий день.

При начислении страховых взносов учитывайте ряд изменений:

- С 1 января 2021 года Федеральный МРОТ вырастет с 12 130 рублей до 12 792 рублей. Так как страховые взносы начисляются с фонда оплаты труда, их минимальный размер увеличится;

- Увеличен максимальный размер зарплаты, с которой начисляются и уплачиваются взносы. С 1 января 2021 года максимальный размер дохода, облагаемый взносами и начисленный с начала года, составит: для ПФР — 1 465 тыс. рублей, для ФСС (нетрудоспособность и материнство) — 966 тыс. рублей. Взносы в ФОМС по-прежнему не ограничиваются. Для сравнения в 2020 году предельная база по взносам в ПФР составляла 1 292 тыс. рублей, по взносам на ВНиМ — 912 тыс. рублей.

- Изменился перечень кодов тарифов страховых взносов. Подробнее об этом в статье о кодах тарифа плательщика страховых взносов.

- Отменены пониженные страховые взносы для организаций и ИП на УСН, осуществляющих виды деятельности, перечисленные в пп. 5 п. 1 ст. 427 НК РФ, организаций и ИП на ЕНВД в сфере фармацевтики и для ИП на патенте.

- У ИП на патенте появилась возможность уменьшать стоимость патента на страховые взносы за себя и своих сотрудников.

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Источник

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;