- Расход материалов способ учета ндс

- Раздельный учет НДС

- Когда надо вести раздельный учет НДС

- Как организовать раздельный учет НДС — составляем учетную политику

- Как распределять входной НДС

- Правило 5 % — когда НДС можно не распределять

- Как посчитать пропорцию для распределения входного НДС

- Особенности раздельного учета для основных средств и нематериальных активов

- Особенности раздельного учета для операций с ценными бумагами

- Как отражать раздельный учет НДС в бухгалтерском учете

Расход материалов способ учета ндс

Использован релиз 3.0.77

Раздельный учет НДС в программе организован на субсчетах к счету 19 «НДС по приобретенным ценностям» с использованием третьего субконто «Способы учета НДС» и с помощью регистра накопления «Раздельный учет НДС» (записи в регистр вносятся при проведении документов поступления). Для начала ведения раздельного учета НДС необходимо настроить план счетов, установить функциональные опции (флажки) в настройках налогов и отчетов, ввести начальные остатки в регистр накопления «Раздельный учет НДС», подключить третье субконто «Способы учета НДС» к остаткам по субсчетам счета 19 (по непринятым к вычету суммам НДС).

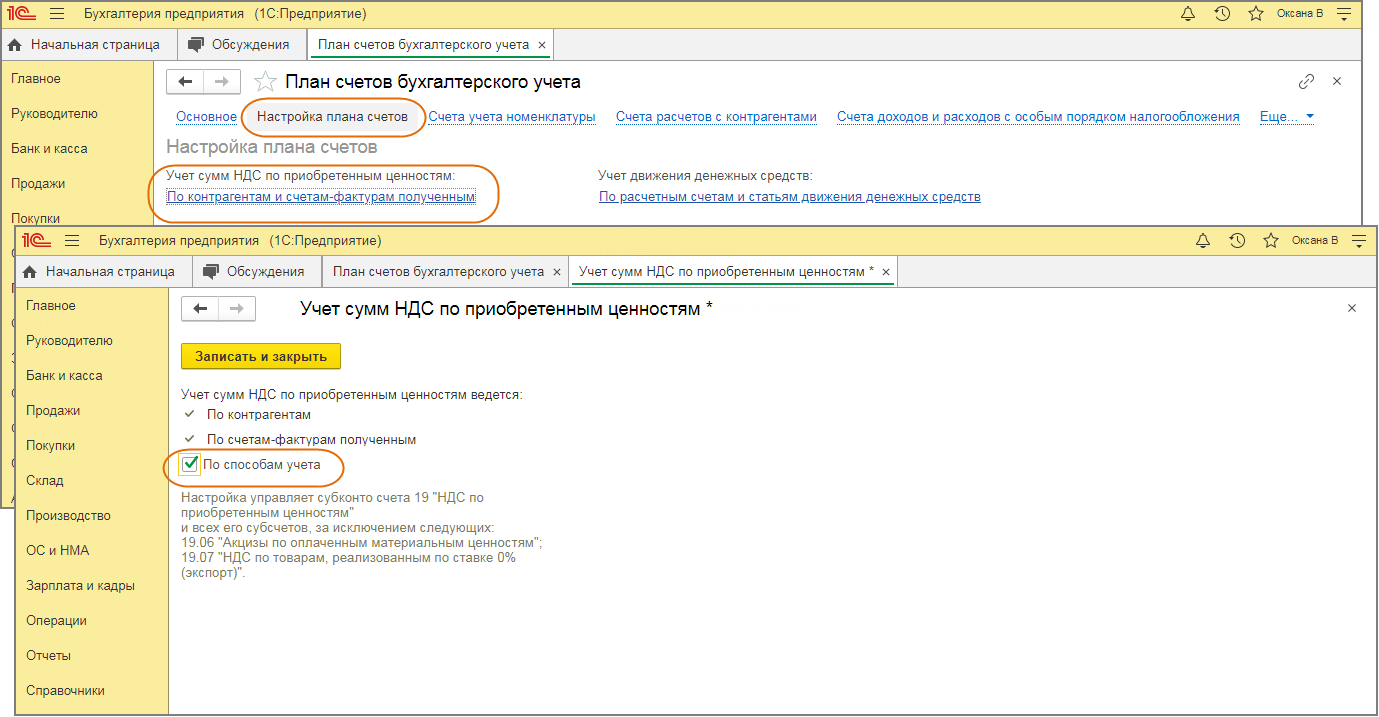

- Настройка плана счетов

- Раздел: Главное — План счетов.

- Перейдите по ссылке «Настройка плана счетов», затем по ссылке в поле «Учет сумм по приобретенным ценностям» установите (проверьте, что установлен) флажок «По способам учета» (рис. 1).

- Настройки налогов и отчетов

- Раздел: Главное – Налоги и отчеты.

- В списке слева выберите «НДС» и в правом окне установите флажок «Ведется раздельный учет входящего НДС по способам учета».

- В поле «Применить с» установите первый месяц налогового периода, с которого будет вестись раздельный учет НДС, и сохраните данные по кнопке «ОК» (рис. 2). После этого автоматически выполнится обработка по созданию документов «Ввод начальных остатков» и «Операция», под флажком появится ссылка «Документы ввода остатков». Перейдите по этой ссылке. В открывшемся списке документов нажмите кнопку «Актуализировать остатки», если отображается строка «Данные остатков по раздельному учету неактуальны» (рис. 3).

- Документы «Ввод начальных остатков» предназначены для внесения записей в регистр накопления «Раздельный учет НДС» по остаткам товаров, материалов и других ТМЦ на дату начала налогового периода (квартала), с которого ведется раздельный учет НДС. Документы будут созданы в режиме «Ввод остатков по специальным регистрам». В документах, как правило, автоматически по умолчанию устанавливается способ учета НДС «Принимается к вычету» (рис. 4). При необходимости его можно изменить на «Учитывается в стоимости» или «Распределяется», «Блокируется до подтверждения 0%» или «Распределен».

- Документ «Операция» предназначен для переноса сумм входящего НДС, не принятых к вычету до перехода на раздельный учет, по приобретенным товарам (работам, услугам, имущественным правам) с незаполненного субконто «Способы учета НДС» на счете 19 на субконто, соответствующее установленному способу учета НДС по остаткам ТМЦ (рис. 5).

- В дальнейшем при создании документов на поступление ТМЦ в колонке «Способ учета НДС» необходимо выбирать / проверять способ учета НДС — «Принимается к вычету», «Учитывается в стоимости», «Распределяется», Блокируется до подтверждения 0%» (рис. 6).

Источник

Раздельный учет НДС

Когда надо вести раздельный учет НДС

Организация приобретает товары, работы и услуги, которые может использовать в облагаемых и необлагаемых НДС операциях. В каждом случае налог учитывается по-разному. Если покупку используют в облагаемых операциях — НДС принимают к вычету. Если в не облагаемых — налог включают в стоимость реализованной продукции.

Когда в компании есть и те и другие операции, НДС разделяют. Такую ситуацию видно в декларации по НДС — там есть заполненные раздел 3 «Облагаемые операции» и раздел 7 «Необлагаемые операции».

Раздельно учитывать НДС нужно, если вы:

- Ведете облагаемую НДС деятельность, но одновременно с этим совершаете операции, которые освобождены от налога по ст. 149 НК РФ или не являются объектом обложения НДС по ст. 146 НК РФ.

- Совмещаете облагаемые НДС операции с операциями, местом реализации которых не признается Россия.

- Совмещаете ОСНО с ЕНВД.

- Осуществляете операции, по которым право на вычет НДС возникает в разном порядке. Например, ведете операции, по части из которых право на вычет возникает на момент определения налоговой базы, по другой части — после принятия товаров к учету.

- Покупаете товары за счет субсидий, за исключением выданных из федерального бюджета в связи с COVID-19.

- Продаете товары, работы или услуги с длительным производственным циклом и начисляете НДС только на момент отгрузки.

В статье рассмотрим раздельный учет облагаемых и необлагаемых НДС операций.

Ведите раздельный учет НДС, чтобы понимать, какую часть налога принять к вычету, а какую учесть в расходах при расчете налога на прибыль. Порядок раздельного учета пропишите в учетной политике.

Если раздельного учета нет, входной НДС нельзя ни принять к вычету, ни учесть в расходах. При проверке налоговая восстановит весь входной НДС по товарам, используемым в двух типах операций, и тогда появится недоимка по НДС, на которую будут начислены пени и штрафы.

Как организовать раздельный учет НДС — составляем учетную политику

В Налоговом кодексе нет правил, по которым нужно вести раздельный учет НДС. Организации и предприниматели разрабатывают их самостоятельно и закрепляют в учетной политике. При совмещении облагаемых и необлагаемых операций в документе нужно прописать четыре порядка.

- Как вести раздельный учет облагаемых и необлагаемых операций. Это можно делать на субсчетах или в отдельных регистрах. Например, часто открывают субсчета второго порядка к субсчету 90-1 «Выручка» и разделяют выручку от облагаемых и освобожденных от НДС операций. Если вы хотите вести учет в налоговых регистрах, пропишите их форму и порядок ведения.

- Как учитывать входной НДС по облагаемым и необлагаемым операциям. Разработанные правила должны помогать раздельно учитывать «входной» НДС по следующим группам товаров: Для раздельного учета НДС обычно открывают субсчета к счету 19 «Налог на добавленную стоимость по приобретенным ценностям» по каждой из групп. Еще один вариант — разработать специальные регистры налогового учета.

- полностью используемые в облагаемых операциях — входной НДС принимается к вычету в полном объеме;

- полностью используемые в необлагаемых операциях — входной НДС включается в расходы как часть стоимости товара;

- используемые как в облагаемых, так и в необлагаемых операциях — входной НДС распределяется пропорционально доле облагаемых и необлагаемых операций в общем объеме и принимается к вычету или относится на расходы соответственно.

- Применять ли правило 5 процентов (п. 4 ст. 170 НК РФ). Если решили применять, дополнительно определите:

- порядок формирования расчетных показателей — расходы на облагаемые и необлагаемые операции и общую сумму расходов;

- форму бухгалтерской справки, которая формируется по результатам проверки выполнения правила.

- Как рассчитывать пропорцию для распределения входного НДС по товарам, работам и услугам, которые используются в облагаемых и необлагаемых операциях. Пропишите порядок расчета пропорции и определите форму справки или иного документа, в котором этот расчет пропорции будет показан.

Как распределять входной НДС

Раздельный учет НДС — основа для распределения входного налога. Он нужен, если нельзя точно определить, в каком типе операций будут использовать товары, работы и услуги. Чаще всего это касается основных средств, материалов, работ и услуг, которые входят в состав общепроизводственных или общехозяйственных расходов. Например, внешние консультации, оплата аренды, коммунальные платежи и пр.

По данным учета бухгалтер может определить, какая сумма НДС относится к налогооблагаемым операциям и предъявляется к вычету, а какая относится к освобожденным операциям и должна быть включена в стоимость или отнесена на расходы.

НДС можно не распределять, если за квартал доля необлагаемых НДС операций не превысила 5 %.

Правило 5 % — когда НДС можно не распределять

Если в квартале доля расходов на покупку, производство или продажу объектов, необлагаемых НДС, не превысила 5% — весь входной НДС можно принять к вычету.

Долю расходов считайте по формуле:

Доля расходов = Расходы на покупку, производство и продажу объектов не облагаемых НДС за квартал / Общая сумма расходов на покупку, производство и продажу за квартал × 100 %

В обратную сторону это правило не работает. Если доля облагаемых НДС операций не превышает 5%, налог все же нужно будет распределить (письмо Минфина от 19.08.2016 № 03-07-11/48590).

Обратите внимание! Нельзя принять к вычету НДС, предъявленный по объектам, которые используются только в необлагаемых операциях. Даже если расходы по ним не превысили 5% (п. 4 ст. 170 НК РФ, Письмо Минфина от 23.04.2018 № 03-07-11/27256).

Как посчитать пропорцию для распределения входного НДС

Если правило 5% не выполняется, нужно распределить весь НДС по объектам, используемым в облагаемых и необлагаемых операциях и понять, сколько принять к вычету, а сколько включить в расходы. Распределяйте НДС в конце квартала, в котором получено имущество, приняты к учету работы или услуги.

Для этого составляют пропорцию по выручке на основе 3-го и 7-го разделов декларации по НДС. Формулы следующие:

Доля НДС к вычету = СТ обл / СТ общ

Доля НДС для учета в стоимости = СТ необл / СТ общ, где:

- СТ обл — стоимость отгруженных за квартал товаров, работ, услуг, реализация которых облагается НДС;

- СТ необл — стоимость отгруженных за квартал товаров, работ, услуг, реализация которых не облагается НДС;

- СТ общ — общая стоимость отгруженных за квартал товаров, работ, услуг.

Для расчета пропорции стоимость определяйте без НДС — это поможет обеспечить сопоставимость показателей и не искажать налоговые обязательства. Также учитывайте только стоимость отгруженных товаров, работ или услуг.

По итогам расчета этих показателей сформируйте бухгалтерскую справку.

Счета-фактуры от поставщиков зарегистрируйте в книге покупок на сумму НДС, которую по итогам расчета можно принять к вычету.

Пример распределения НДС

ООО «Матрешка» за квартал отгрузила товары на 1 млн рублей, из которых:

- 200 000 рублей — не облагаемые НДС;

- 800 000 рублей (без учета НДС) — облагаемые НДС.

В течение квартала также была закуплена тара, которая использовалась как в облагаемых, так и в необлагаемых операциях. Входной НДС по таре составил 18 000 рублей. Его нужно распределить пропорционально доле необлагаемых и облагаемых НДС операций в общем объеме.

- Доля НДС к вычету = 800 000 / 1 000 000 = 0,8;

- Сумма налога к вычету = 18 000 × 0,8 = 14 400 рублей;

- Доля НДС, включаемого в стоимость = 200 000 / 1 000 000 = 0,2;

- Сумма НДС, включенного в стоимость = 18 000 × 0,2 = 3 600 рублей.

Особенности раздельного учета для основных средств и нематериальных активов

Если основные средства или нематериальные активы используются в облагаемых и необлагаемых операциях, НДС по ним тоже нужно распределять. Порядок распределения аналогичный, но есть нюанс: налоговый период по НДС — один квартал и по его итогам рассчитывают НДС, который включается в стоимость.

Все нормально, если основное средство приобретено в последнем месяце квартала. Но если оно куплено в первый или второй месяц, то на момент принятия к учету у вас не будет данных для определения суммы НДС, который нужно включить в стоимость объекта.

В этом случае есть два варианта:

- Считать пропорцию по итогам квартала. Основное средство надо принять к учету по первоначальной стоимости без НДС. По итогам квартала — рассчитать сумму НДС к включению в стоимость основного средства, скорректировать первоначальную стоимость и пересчитать амортизацию. Это будет выглядеть аналогично исправлению ошибок в учете.

- Считать пропорцию по итогам месяца приобретения. В этом случае по итогам каждого месяца нужно оперативно определять выручку, облагаемую и не облагаемую НДС. То есть налоговую базу по НДС придется считать ежемесячно, а не ежеквартально.

Обратите внимание! Для недвижимости действуют особые правила. Если она используется в облагаемых и необлагаемых операциях, входной НДС в полной сумме заявляется к вычету в момент принятия недвижимости к учету. Затем в течение 10 лет часть заявленного к вычету НДС придется восстанавливать по правилам ст. 171 НК РФ.

Особенности раздельного учета для операций с ценными бумагами

Операции с ценными бумагами освобождены от НДС. Если вы совершаете их, то по входному НДС нужно вести раздельный учет.

Для расчета пропорции распределения тоже понадобится выручка. Но если речь о выручке по операциям с ценными бумагами, то в расчет нужно принимать не всю ее сумму, а только сумму дохода от реализации.

Доход от реализации ценных бумаг = Выручка от реализации бумаг — Расходы на покупку и реализацию ценных бумаг

Если от реализации получен не доход, а убыток, не учитывайте его в пропорции.

Как отражать раздельный учет НДС в бухгалтерском учете

Раздельный учет НДС не требует специальных проводок. Проще всего организовать раздельный учет входного налога с помощью субсчетов, открытых к счетам учета затрат: 10, 41, 23, 25, 26, 44 и пр. Отдельные субсчета понадобятся для операций, облагаемых НДС, освобожденных от налогообложения и используемых в двух направлениях.

Также к счету 19 открывается три субсчета:

- 19-о — входной НДС по облагаемым операциям;

- 19-н — входной НДС по необлагаемым операциям;

- 19-р — входной НДС к распределению.

Типичные проводки следующие:

| Дебет | Кредит | Суть операции |

|---|---|---|

| 08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками» | Отражены расходы на покупку основного средства |

| 19-р «Входной НДС к распределению» | 60 «Расчеты с поставщиками» | Отражен входной НДС, подлежащий распределению |

| 01-о/н «Основные средства, используемые в облагаемых и не облагаемых НДС операциях» | 08 «Вложения во внеоборотные активы» | Основное средство введено в эксплуатацию |

| 19-в «НДС к вычету» | 19-р «Входной НДС к распределению» | Отражен НДС, принимаемый к вычету |

| 68-ндс «Расчеты по налогам и сборам» | 19-в «НДС к вычету» | НДС принят к вычету |

| 01-о/н «Основные средства, используемые в облагаемых и не облагаемых НДС операциях» | 19-в «НДС к распределению» | Первоначальная стоимость основного средства увеличена на сумму НДС, который нельзя принимать к вычету |

Ведите учет НДС в веб-сервисе Контур.Бухгалтерия. Разделяйте НДС по облагаемым и необлагаемым операциям, распределяйте входной налог и формируйте декларации в автоматическом режиме. А еще у нас вы можете удобно вести расчеты с сотрудниками, сдавать отчетность через интернет, проверять контрагентов и пользоваться нормативной базой. Все новые пользователи получат 14 дней работы в сервисе в подарок.

Источник