- Расчет внутренней нормы доходности

- Что такое внутренняя норма доходности?

- Показатели для расчета IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Достоинства и недостатки метода IRR

- Интерпретация внутренней нормы доходности

- Пример применения ВНД

- Расчет внд двумя способами

- Что такое ВНД

- Формулы расчёта внутренней нормы доходности ВНД

- Понятие внутренней нормы для доходности

- Преимущества и недостатки подходов в расчетах примерной внутренней нормы по доходности

- Внутренняя норма доходности: основная формула

- Расчеты в Excel

- Модифицированные методы для расчета внутренней нормы доходности

- Анализ полученных результатов доходности

Расчет внутренней нормы доходности

Больше материалов по теме «Ведение бизнеса» вы можете получить в системе КонсультантПлюс .

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма доходности»;

- внутренняя норма рентабельности;

- внутренняя норма прибыли;

- внутренняя норма возврата инвестиций;

- предельная эффективность капитальных вложений;

- процентная норма прибыли;

- дисконтированный поток реальных денег;

- финансовая норма прибыли;

- собственная норма прибыли.

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток.

Показатели для расчета IRR

Математически расчет внутренней нормы доходности не так уж сложен, но формула включает много дополнительных показателей, которые необходимо учитывать. Среди них:

- NPV – от первых букв выражения «Net Present Value» («чистая приведенная стоимость») – сумма всех денежных потоков данного проекта, приведенная к общему показателю при взаимозачете доходов и затрат;

- CF – денежные потоки (от «Cash Flows») – величины различных притоков и оттоков финансов, в том числе и инвестируемых средств, в выбранный период времени t (обычно берется год). Для инвестиционного проекта первый денежный поток – сама инвестиция – естественно, будет иметь отрицательное значение (это затрата).

- R – ставка дисконтирования, то есть тот процент, под который инвестор может получить средства для вложений (взять банковский кредит, продать свои акции или использовать внутренние средства).

- WACC – средневзвешенная стоимость капитала (от Weighted Average Cost of Capital) – если применяется сразу несколько источников привлечения денег, то процентная ставка будет представлять среднюю величину, рассчитанную пропорционально.

ВАЖНАЯ ИНФОРМАЦИЯ! Было бы очень просто рассчитать внутреннюю норму доходности, зная все необходимые показатели. Однако на практике невозможно определить точные величины денежных потоков и однозначно вычислить ставку дисконтирования. Поэтому для каждого отдельного проекта оценивают степень зависимости NPV от процентной ставки.

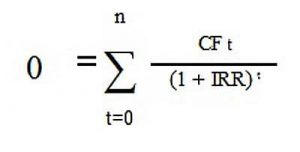

Формула расчета внутренней нормы рентабельности

IRR – это такая величина R, при которой NPV равен нулю. Поэтому этот показатель можно вывести из формулы расчета приведенной суммы денежных потоков.

- 0 означает величину NPV;

- n – количество исследуемых временных периодов;

- CFt – денежные потоки в учетный момент времени.

Способы вычисления ВНД

Посчитать значение внутренней нормы доходности вручную не представляется возможным, так как, если вывести из него значение IRR, оно получится множителем 4 степени. Вычислить этот показатель можно несколькими способами:

- использовать специальный финансовый калькулятор;

- применить программу Excel, в которой эта функция встроена в раздел «Финансовые формулы» под названием ВСД («внутренняя ставка доходности»);

- воспользоваться одним из онлайн-калькуляторов;

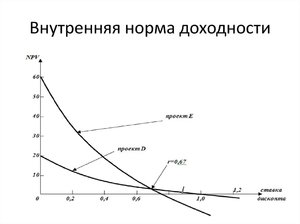

- применить графический способ (использовался до широкого распространения Персональных компьютеров).

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

- помогает достаточно просто оценить рентабельность инвестиционного проекта;

- показывает максимально допустимый размер затрат для вложения в проект;

- позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени.

Недостатки метода IRR:

- нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору);

- возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД);

- при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение);

- возможны искажения при оценке взаимоисключающих инвестиционных проектов.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Источник

Расчет внд двумя способами

Как рассчитать внутреннюю норму доходности

С помощью расчёта внутренней нормы доходности (ВНД) можно узнать, стоит ли инвестировать в проект. Объясняем, как рассчитать и использовать этот финансовый показатель.

Что такое ВНД

Предположим, вы хотите вложить средства в бизнес-проект, который в будущем должен принести деньги. Чтобы понять, насколько это выгодно, нужно из предполагаемого дохода вычесть сумму начальных инвестиций.

Казалось бы, всё просто. Но есть нюанс: 1000 рублей сегодня и 1000 рублей через год — неравнозначные суммы, потому что деньги имеют свойство дешеветь. В связи с этим для оценки будущего дохода от инвестиций в расчётах используют ставку дисконтирования.

Ставка дисконтирования — это процент, отражающий соотношение будущего дохода и его нынешней стоимости. При определении этого показателя учитывают все риски бизнес-проекта, включая инфляцию, обострение политической ситуации, ошибки менеджмента и т. д. Чем выше риски, тем выше процент, на который «сгорят» деньги инвестора через какое-то время.

Источник

Формулы расчёта внутренней нормы доходности ВНД

Рассчитывать данные нужно до того, как выбирается инвестиционная идея. Существуют формулы для подсчета вручную, удобны таблицы программы Excel.

Понятие внутренней нормы для доходности

Под термином норма доходности понимаются оценочные критерии прибыльности по финансовым вложениям. Это такая ставка дисконта, где сумма средств дисконтированных проектов равна отрицательному потоку (потраченным средствам). То есть ВНД учитывает текущую чистую стоимость, которая равняется нулю. В литературе по финансам есть несколько синонимов этого понятия:

ставка доходности от вкладов;

- норма возврата по инвестициям;

- процент отдачи вложений;

- норма прибыли проекта;

- размер рентабельности.

Для доходности необходимо рассчитать примерную внутреннюю норму, чтобы узнать размер отдачи инвестиционного капитала или первоначальных вложений. Понятие IRR — это процент дисконтирования, который уравнивает сумму доходов от инвестиций с их величиной. При этом вложения должны окупиться, но они не принесут прибыли.

Расчет внутренней ставки доходности плана позволяет понять, насколько цифра ожидаемой прибыли сможет покрыть все затраты. Финансист, проводя оценку плана, сравнивает полученные данные с целевой нормой по рентабельности, то есть со стоимостью инвесткапитала.

Расчеты для внутренней нормы по доходности ведутся методами подборов с последовательным использованием приведенных стоимостей и чистых потоков денег при разных процентах. При этом соблюдается основное правило: если показатель IRR меньше ставки, которая необходима инвестору, тогда план не будет принят. В обратном случае его не отвергают.

Преимущества и недостатки подходов в расчетах примерной внутренней нормы по доходности

С экономической точки зрения смысл внутреннего коэффициента доходности заключается в том, что он характеризует прибыльность возможных инвестиций и оптимальную ставку %. При выборе определенного проекта под вложение средств, предприниматель ориентируется на размер дохода, на который он, в результате, сможет претендовать. Внутренняя норма по доходности показывает, какой может быть максимальная цена для безубыточных инвестиций. Если компании необходимо получить кредит, то стоит учесть процентную ставку. Она может превышать рассчитанные показатели, но в этом случае проект будет убыточным.

К главному преимуществу использования метода расчета внутренней нормы прибыли (IRR) относят возможность сравнения инвестиций между собой по эффективности растраты капитала. Предприниматель всегда выберет ту идею, которая принесет ему больше дохода. Также можно сравнить горизонты возможных вложений, то есть период получения прибыли. Обычно выбирают тот план, который принесет больше доходности в долгосрочной перспективе.

- сложность прогнозирования;

- нет возможности рассчитать абсолютный приток прибыли;

- не учитывается момент реинвестирования.

Определение величины внутренней доходности (ВНД) не сможет предсказать реальный размер последующего дохода по вкладу. На него влияет ситуация на макро- и микрорынках, которая не учитывается в формуле расчета ВНД. Внутренняя норма дохода относительный коэффициент, он необходим только для расчета %, когда схема неприбыльна.

Если инвестиции включают процентные отчисления, тогда сумма наращивается за счёт доходности с вложенных денег. Поскольку это не учитывает формула, внутренняя ставка доходности отнюдь не отражает реальной совокупности затрат.

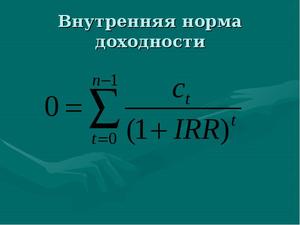

Внутренняя норма доходности: основная формула

В науке о финансах существует формула, по которой вычисляется ВНД. Для примерной цифры внутренней нормы доходности следует использовать уравнение вида NPV = -IC + CF/(1 + IRR)^t = 0, где:

- NPV — размер чистой прибыли;

- IC — начальный размер инвестиций;

- CF — приток средств за определенное время;

- IRR — ВНД.

Из этой формулы будет рассчитываться сам показатель: IRR = r1 + (NPV (r1) / NPV (r1) — NPV (r2)) x (r2 — r1), где r — означает процентную ставку.

Сначала необходимо использовать методику итерации для расчета минимального показателя ВНД. Понадобится знать количество лет, изначальную инвестсумму и доход за каждый год, поделенный на 1000. В этом примере формула будет выглядеть так: (((0,1 + 0,15 + 0,2 + 0,27) / 0,5)^4) -1 = 0,10 или 10%. То есть минимальная ставка ВНД означает 10%. Затем нужно посчитать максимальный показатель: 0,72/0,5 — 1 = 0,44 или 44%.

Чистую прибыль определяют для каждого предельного значения отдельно. Для первого коэффициента она составляет: -1 + 0,1/1,1 + 0,15/1,21 + 0,2/1,331 + 0,27/1,4641 = -0,45. Для второго формула другая: -1 + 0,1/0,44 + 0,15/2,07 + 0,2/2,985 + 0,27/4,299 = 0,73. После этого рассчитывают величину ВНД для примера: (0,1 + (-0,45)/(-0,45 — 0,73)) х (0,44 — 0,1) = 0,23 или 23%.

Наибольшая годовая ставка при таких исходных данных достигает 23%. Если у организации процент по выплате кредита будет превышать полученную цифру, то проект принесет только убытки. Следует искать более интересные условия.

Расчеты в Excel

Посчитать норму примерной доходности удобно в программе Excel, которая способна возвратить ставку по нескольким потокам финсредств. Им необязательно иметь равную величину, как при аннуитете, но они должны поступать через одинаковые периоды, например, через месяц или год. Обязательным является наличие хотя бы одного минусового потока — изначальных инвестиций, а также положительного — дохода.

В синтаксис этой зависимости входят:

- обозначения — ссылки на ячейки чисел, предназначенных для расчета ВНД;

- предположение — самая близкая к значению ВСД величина.

В вычислениях Excel задействует метод итерации. Начинается процедура с предположения, циклические расчеты проводятся, пока не получится цифра 0,00001%. Когда после двадцати попыток итог не будет получен, Excel выдаст ошибку.

Если, к примеру, опустить предположение, то программа проставит его автоматически как 0,1 или 10%. При ошибке или при результате, не соответствующем ожиданиям, лучше выполнить подсчеты еще, но поставить в формулу иное значение.

Модифицированные методы для расчета внутренней нормы доходности

Расшифровка модифицированного вида для нормы доходности подразумевает цифру, отображающую уровень внутренний прибыли схемы при реинвесте. Именно эти ставки используются при подсчетах. Модифицированная формула выглядит так: COFt/(1 + r)^t = CIFt x (1 + d)^(n-t) / (1 + MIRR)^n. Её расшифровка:

- MIRR — ВНД инвестпроекта;

- COFt — вложение денег за определённый период;

- CIFt — поступление денег;

- r — % дисконтирования, представляющий средневзвешенную стоимость бизнеса;

- d — ставка реинвестиций;

- n — число периодов.

В программе Excel находится встроенная общепринятая функция для МВСД, с ее помощью можно рассчитать модифицированные цифры. В ее синтаксисе есть несколько показателей:

- значение — указание на элементы таблицы, числа которых представляют все поступления за определенное время;

- финставка — %, который получают за средства в работе;

- реинвест — ставка за обращение средств при наличии реинвестирования.

Анализ полученных результатов доходности

Внутренняя норма искомой доходности представляет оценку вероятных инвестиционных схем. Для определения КПД денег, ВНД сравнивают с доходностью. Для этого берут формулу средневзвешенной стоимости бизнеса (капитала), учитывающую минимум прибыли, которая обеспечит предпринимателям возврат денег, вложенных в определенные проекты.

Часто этот показатель путают с процентной ставкой по кредиту. В этом случае можно узнать эффективность привлечения займа. Целесообразность инвестиций определяется из соотношения прибыльности и нормы ВСД:

ВСД = П — предельно допустимый уровень вложений, для которого нужно предварительно пересмотреть первоначальную сумму инвестиций, откорректировать сроки и потоки;

- ВСД > П — вложения полностью покроют затраты на проект, инвестирование возможно после проведения подробного финансового анализа;

- ВСД

Источник

ставка доходности от вкладов;

ставка доходности от вкладов; ВСД = П — предельно допустимый уровень вложений, для которого нужно предварительно пересмотреть первоначальную сумму инвестиций, откорректировать сроки и потоки;

ВСД = П — предельно допустимый уровень вложений, для которого нужно предварительно пересмотреть первоначальную сумму инвестиций, откорректировать сроки и потоки;