- Акт приема-передачи денежных средств

- В каких случаях составляется акт

- Почему акт, а не расписка

- Кто составляет акт

- На что обратить внимание при составлении акта

- Нюансы оформления

- Условия хранения документа

- Особенности составления акта

- Какие бывают способы оплаты

- Способы оплаты товаров и услуг

- Виды наличных платежей

- Безналичная форма оплаты и ее виды

- Безналичные платежи с банковских карт

- Оплата с банковского счета

- Пользование электронными деньгами

- Ответы на вопросы по теме

- Комментарии: 1

- Статья 861. Наличные и безналичные расчеты

- Комментарий к ст. 861 ГК РФ

- Судебная практика по статье 861 ГК РФ

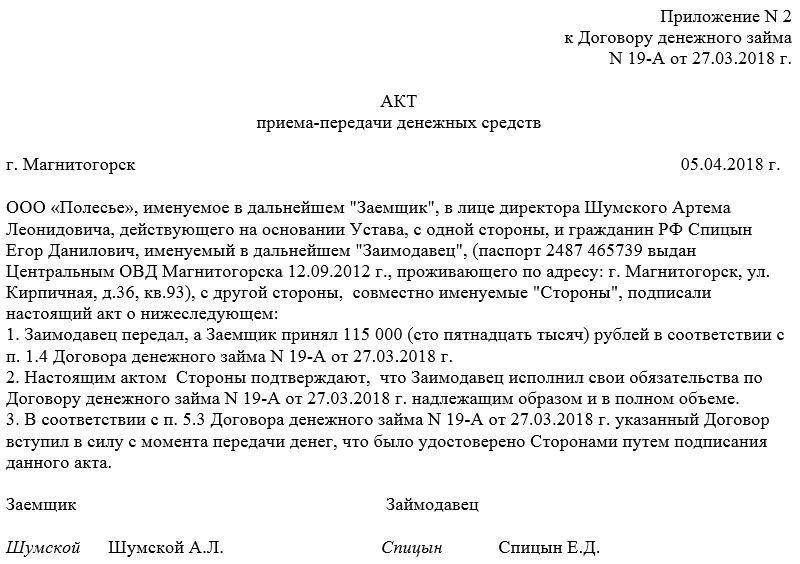

Акт приема-передачи денежных средств

Формирование акта приема-передачи денежных средств обычно происходит в результате исполнения какого-либо договора, поэтому акт не является самостоятельным документом, а служит к нему приложением.

В каких случаях составляется акт

Акт может составляться в самых разных ситуациях:

- при выполнении договора дарения, договора оказания услуг, купли-продажи, аренды, займа и т.д.

- при передаче денег внутри компании – от одного бухгалтера (или кассира) другому, к примеру, при сдаче смены.

Если акт служит приложением к договору, его наличие, и даже, при желании, основные аспекты содержания можно прописать прямо в основном документе (впоследствии надлежащим образом заполненный и заверенный акт станет основанием для придания договору статуса действительного).

Акт служит доказательством факта передачи денег между сторонами, поэтому важность его нельзя недооценивать.

Относиться к составлению акта следует тщательно, прописывая все детали и не забывая о том, что в какой-то момент этот бланк может обрести статус юридически значимого документа (например, если между сторонами возникнут разногласия и кто-либо из них решит обратиться в судебную инстанцию).

Почему акт, а не расписка

Подтверждать факт передачи денежных средств может не только акт, но и расписка.

Однако, акт имеет свои преимущества:

- в отличии от расписки он подписывается не одной стороной, а двумя;

- фиксирует непосредственную передачу денег, и при этом не налагая никаких обязательств ни на одну из сторон;

- он может быть официально приложен в любому договору, став его неотъемлемой частью.

Кто составляет акт

Акт обычно пишет представитель организации, которая передает средства (юрисконсульт, бухгалтер и т.д.) или лично займодавец. Если речь идет об организации, то акт должен быть подписан ее руководителем, действующим на основании устава, или лицом, уполномоченным действовать от его имени.

На что обратить внимание при составлении акта

Единой формы акта приема-передачи денежных средств, обязательной к применению, не существует, так что представители сторон могут формировать его исходя из собственного представления в свободной форме или, если в организации есть собственный разработанный и утвержденный должным образом образец документа – по его шаблону. Важно только то, чтобы бланк по своему составу отвечал определенным стандартам делопроизводства, а по содержанию включал в себя некоторые неизменные данные.

Как любой другой официальный документ, акт можно условно поделить на три части: «шапку», основной раздел и заключение.

- В «шапку» вносится:

- наименование документа и коротко обозначается его смысл;

- место и дата его составления;

- если документ является приложением к договору, нужно дать ссылку на номер и дату заключения договора.

- После этого идет основная часть. Сюда необходимо вписать:

- субъекты, которые составляют акт (названия организаций и ФИО ее представителей, ФИО ИП или гражданина РФ и их паспортные данные);

- сумму, которая передается (обязательно цифрами и прописью);

- удостоверить тот факт, что обязательства выполнены в полном объеме и надлежащим образом;

- указать все прочие сведения, которые стороны считают нужным внести в данный документ (например, о форме передачи денег – банковский перевод, онлайн-перевод, векселя, «наличка» и т.д.).

Если есть какие-то приложения (чеки, квитанции и прочие документы), их оригиналы или копии можно также прикрепить к акту, отметив их наличие отдельным пунктом.

Нюансы оформления

Так же как и текст акта, его оформление целиком и полностью зависит от видения документа составителем. Его можно делать в рукописном виде (как расписку) или набирать на компьютере, на фирменном бланке или на обыкновенном чистом листе бумаги.

Документ составляется как минимум в двух экземплярах — по одному для каждой из заинтересованных сторон, но при необходимости можно сделать и их заверенные копии. Если акт формируется между юридическими лицами, информацию об нем нужно внести в журнал учета документации.

Условия хранения документа

Акт, являясь неотъемлемой частью договора, должен храниться с ним вместе в отдельной папке там, куда нет доступа посторонних лиц. Срок хранения устанавливается либо законодательством РФ, либо внутренними нормативно-правовыми бумагами фирмы.

Особенности составления акта

Данный документ в обязательном порядке должен содержать реквизиты обеих сторон (сведения из регистрационных бумаг организации или паспортные данные физического лица) – без них документ не обретает юридического статуса.

Акт допустимо составлять не только лично, но и действуя через представителя. Однако в этом случае, важно, чтобы доверенное лицо имело на руках нотариально заверенную доверенность, копию которой необходимо прилагать к акту.

Акт должен в обязательном порядке удовлетворять требованиям обеих сторон. Если какая-либо из них не согласна с какой-то частью акта, она вправе внести свои коррективы, которые должны быть утверждены контрагентом.

Источник

Какие бывают способы оплаты

В Российской Федерации деньги обращаются в двух формах — наличной и безналичной. На то, какие бывают способы оплаты, прямо указывает ст. 140 ГК РФ, одновременно устанавливающая основную и единственную государственную валюту — российский рубль. Помимо оплаты с банковских карт или прямой передачи денег продавцу, существует еще несколько вариантов расчета.

Способы оплаты товаров и услуг

В приоритете использование безналичной формы оплаты. Наличный оборот денежных средств постепенно отходит на второй план: в торговых точках, продуктовых сетях, общественном транспорте, в государственных и муниципальных органах в большей степени используется безналичная оплата.

Безналичная оплата удобна тем, что не требует от плательщика совершения каких-либо действий: в несколько кликов сумма переводится в необходимом направлении. Сервис Brobank.ru о способах проведения платежей более подробно.

Виды наличных платежей

Наличная форма оплаты не ограничивается вариантом передачи одним лицом денежных средств другому лицу. Оплата наличными может быть совершена следующим способом:

- Передача денег в кассу (продавцу) — из рук в руки.

- Перевод через банкомат — с последующим снятием суммы получателем.

- Перевод по системе денежных переводов — Золотая Корона, Unistream, Contact, и прочие.

В этой форме до сих пор оплачиваются услуги ЖКХ, кредиты, поставка товаров, работы, покупки, и многое другое. Наличная форма оплаты не позволяет контролирующим структурам регулировать движение денежных масс, поэтому она тесно связана с появлением и развитием теневой экономики.

К примеру, если владелец квартиры сдает ее квартиросъемщикам за наличную оплату, то эти деньги нигде не фигурировать не будут — отследить их невозможно. То же самое касается и факта сдачи жилья: доказать, что владелец таким образом получает постоянный доход — крайне сложно. Поэтому наличных денег в стране с каждым годом все меньше, и страна придет к тому, что все платежи будут проводиться исключительно в безналичной форме.

Безналичная форма оплаты и ее виды

Наиболее распространенная форма оплаты. Безналичная оплата применяется во всех сферах: оплата услуг, покупка товаров, переводы, расчеты между физическими и юридическими лицами. Официальная трактовка термина — перечисление денежных средств от покупателя продавцу при помощи кредитной организации, путем отправки денег с счета на счет.

При оплате банковской картой подавляющая часть держателей не подозревает, какие сложные математические процессы начинаются после ввода пин-кода или использования технологии PayPass. Это касается дебетовых и кредитных карт. Безналичная оплата — высокотехнологичный процесс, который имеет несколько видов:

- Оплата с банковских карт.

- С банковского счета на банковский счет или карту.

- Использование электронных денег.

Описанные способы оплаты товара используются физическими и юридическими лицами для соблюдения требований действующего законодательства. Такая форма оплаты повышает степень контроля со стороны государства по движению денежных масс внутри страны, и совершению переводов за ее пределы.

Безналичные платежи с банковских карт

Банковские карты для безналичной формы платежей используются чаще остальных способов. В пределах одного банка перевод по времени занимает до нескольких минут. В крупных кредитных организациях перевод между картами совершается в течение считанных секунд, если не случается технического сбоя.

Между картами разных банков переводы совершаются по времени: от нескольких секунд до 3-5 банковских дней. В течение таких же временных промежутков оплачиваются услуги другого банка — к примеру, когда с банковской карты одной кредитной организации выплачивается задолженность по кредиту в другом банке.

Оплата с банковского счета

Физические лица могут открывать текущие, сберегательные, накопительные счета в банке. К примеру, текущий счет предназначен для свободного распоряжения деньгами. По другим продуктам могут предусматриваться ограничения на расходные операции.

Если к счету привязывается банковская карта, то физическое лицо может комбинировать варианты оплаты: оплачивать с карты на счет, либо совершать операцию напрямую со счета. Вариантов предусматривается несколько, и все они могут реализовываться через систему онлайн-банкинга.

Пользование электронными деньгами

Электронные деньги — один из видов безналичной оплаты товаров и услуг, а также совершения переводов. На территории Российской Федерации наиболее распространены следующие системы онлайн-платежей:

Использование электронных кошельков предполагает прохождение идентификации в системе. Операции, при которых какая-либо из сторон остается анонимной, запрещены или подпадают под обязательный контроль. Электронными деньгами оплачивается практически любой товар или услуга. Впоследствии продавец выводит деньги на банковскую карту, либо обналичивает другим способом.

Минусом этого вида безналичной оплаты считается неудобство при переводах из одной системы онлайн-платежей в другую. В этом случае потребуется привязка кошельков, с последующей возможностью переводить деньги с достаточно большой комиссией.

Ответы на вопросы по теме

1. Имеет ли право продавец настаивать на безналичной форме оплаты?

В соответствии со ст. 140 ГК РФ, на территории Российской Федерации в одинаковой степени используются две формы оплаты — наличная и безналичная. При этом вторая форма — в приоритете. Но ограничение покупателя в праве расплачиваться наличными средствами изначально незаконно.

2. Какие применяются виды оплаты труда на предприятии или в организации?

В ст. 136 ТК РФ указано, что заработная плата выплачивается в наличном виде — через кассу предприятия или организация, и в безналичном виде — через кредитную организацию, в которой оформлен зарплатный проект. Работодателям запрещается ограничивать работников в праве выбора порядка оплаты труда, а также самостоятельно определять кредитную организацию, на карту которой будет поступать заработная плата.

3. Порядок и форма оплаты услуг по договору чем определяется?

Предписания даются в ст. 37 ФЗ «О защите прав потребителя». В соответствии с указанной нормой, потребитель обязуется оплатить работу в тех форме и порядке, на которые укажет исполнитель. Как правило, способ выплаты вознаграждения оговаривается сторонами заранее.

4. Какие есть способы оплаты коммунальных услуг?

Наиболее удобный и быстрый способ оплаты — личный кабинет или приложение клиента кредитной организации. Помимо этого, предусматриваются следующие варианты: портал Госуслуг, государственная информационная система ЖКХ, кассы кредитных организаций, кассы управляющих компаний, личный кабинет управляющей компании, напрямую поставщику услуг, терминалы и банкоматы. Жители московского региона могут оплачивать услуги ЖКХ без комиссии с социальной карты москвича.

5. Как оплатить парковку в Москве?

Парковка в Москве оплачивается несколькими способами. В их числе: мобильное приложение «Парковки Москвы», при помощи паркомата (оплата банковской картой), совершив звонок на номера +7 (495) 539-54-54 или 3210, а также отправив смс-сообщение на короткий номер 7757 (в теле сообщения указать — номер парковки*номер автомобиля*количество часов от 1 до 24).

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Комментарии: 1

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Источник

Статья 861. Наличные и безналичные расчеты

1. Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (статья 140) без ограничения суммы или в безналичном порядке.

2. Расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами с учетом ограничений, установленных законом и принимаемыми в соответствии с ним банковскими правилами.

3. Безналичные расчеты осуществляются путем перевода денежных средств банками и иными кредитными организациями (далее — банки) с открытием или без открытия банковских счетов в порядке, установленном законом и принимаемыми в соответствии с ним банковскими правилами и договором.

Комментарий к ст. 861 ГК РФ

1. Расчеты — это осуществление платежей между лицами по поводу совершенных ими сделок и исполнения других обязательств. Расчеты могут осуществляться двумя способами — наличными деньгами и в безналичном порядке. Субъекты права могут по своему усмотрению выбирать способ расчетов, если это не противоречит установленным в законе ограничениям.

Наличные расчеты осуществляются непосредственно между лицами — участниками обязательства на основании основного договора или иного предусмотренного законом основания. Как правило, наличные расчеты являются исполнением основного обязательства. Форма наличных расчетов — передача денежных банкнот и монет одним лицом другому. Платеж наличными является окончательным и безотзывным. В России в соответствии с ч. 2 ст. 29 Закона о ЦБ РФ единственным законным средством платежа на территории Российской Федерации являются банкноты и монеты Банка России.

Безналичные расчеты — это способ расчетов, связанный с возникновением обособленных от основного договора расчетных отношений между стороной по договору и расчетной организацией по поводу осуществления расчетов путем списания денежных средств со счета плательщика и зачисления их на счет получателя. В отличие от наличных расчетов, где предметом выступают вещи — наличные деньги, при безналичных расчетах предметом являются не вещи, а безналичные деньги, т.е. права требования. Основанием безналичных расчетов является сложный юридический состав, включающий, во-первых, договор о передаче товаров (работ, услуг) или требование закона и, во-вторых, договоры об обслуживании клиентов банками или иными кредитными организациями (договор банковского счета, банковского вклада, об открытии аккредитива, о расчетно-кассовом обслуживании, о чековом обслуживании и др.).

2. Расчеты с участием граждан, не связанные с осуществлением предпринимательской деятельности, могут производиться наличными деньгами и в безналичном порядке по выбору самих граждан.

Безналичные расчеты между гражданами регулируются Положением ЦБ РФ N 222-П, которое предусматривает следующие способы безналичных расчетов: по банковским счетам на основании договора банковского вклада, по банковским счетам на основании договора банковского счета, без открытия банковского счета. При отсутствии денежных средств на счете физического лица расчетные документы исполнению не подлежат и возвращаются.

3. Расчеты с участием юридических лиц и индивидуальных предпринимателей производятся по общему правилу в безналичном порядке, так как названные субъекты обязаны хранить свои денежные средства на счетах в банках. Безналичные расчеты между названными лицами регулируются Положением ЦБ РФ N 2-П. Если хотя бы одной стороной в расчетах является гражданин, то Положение ЦБ РФ N 2-П не применяется, а действует Положение ЦБ РФ N 222-П.

Расчеты между юридическими лицами наличными деньгами допускаются, если иное не предусмотрено законом. В настоящее время законом предусмотрены следующие ограничения наличных расчетов юридических лиц и индивидуальных предпринимателей:

1) расчеты наличными деньгами в рамках одного договора могут производиться в размере, не превышающем 100 000 руб. (указание ЦБ РФ от 20 июня 2007 г. N 1843-У // Вестник Банка России. 2007. N 39);

2) каждая организация должна иметь кассу и вести кассовую книгу по установленной форме, которая применяется для учета движения денег в кассе (письмо ЦБ РФ от 4 октября 1993 г. N 18 «Об утверждении Порядка ведения кассовых операций» // Экономика. 1993. N 42 — 43);

3) названные лица могут хранить наличные деньги только в пределах лимитов, которые устанавливаются ежегодно банком, обслуживающим данную организацию, по согласованию с ее руководителем (Положение от 5 января 1998 г. N 14-П «О правилах организации наличного денежного обращения на территории Российской Федерации» // Вестник Банка России. 1998. N 1). Сверх лимита в кассе хозяйствующего субъекта могут находиться не свыше трех дней средства, предназначенные для выдачи заработной платы, выплат социального характера и стипендий;

4) наличные деньги, поступившие в кассу за проданные товары (работы, услуги), и страховые премии могут расходоваться на заработную плату, иные выплаты работникам, стипендии, командировочные расходы, оплату возвращенных товаров (работ, услуг) в пределах 100 000 рублей по одному договору. Наличные деньги, поступившие в кассу в качестве платежей в пользу третьих лиц, не могут расходоваться на названные цели и подлежат к сдаче в полном размере в кассы кредитных организаций (указание ЦБ РФ от 20 июня 2007 г. N 1843-У // Вестник Банка России. 2007. N 39);

5) в предусмотренных законом случаях хозяйствующий субъект должен применять контрольно-кассовую технику (Федеральный закон от 22 мая 2003 г. N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» // СЗ РФ. 2003. N 21. Ст. 1957);

6) оформление наличных расчетов осуществляется с использованием расчетных документов. Основными расчетными документами при наличных расчетах являются приходный кассовый ордер (оформляющий прием наличных денег лицом) и расходный кассовый ордер (оформляющий выдачу наличных денег из кассы), а также могут использоваться другие документы: платежные ведомости, расчетно-платежные ведомости, заявления на выдачу денег, счета и др.

3. Безналичные расчеты производятся через банки и иные кредитные организации путем открытия в них банковских счетов и осуществления расчетных операций по таким счетам (зачисление на счет, перечисление на другой счет, списание со счета и др.).

Иные способы осуществления безналичных расчетов могут быть предусмотрены законом и обусловливаются формой расчетов. Так, без открытия банковского счета могут осуществляться переводы денежных средств по поручению физического лица, если расчеты не связаны с осуществлением предпринимательской деятельности (п. 1.2 Положения ЦБ РФ N 222-П). В соответствии с п. 2 ст. 863 ГК к таким расчетам применяются нормы о расчетах платежными поручениями. Другой способ расчетов предусмотрен Федеральным законом от 17 июля 1999 г. N 176-ФЗ «О почтовой связи» (СЗ РФ. 1999. N 29. Ст. 3697). В соответствии со ст. 16 названного Закона оператор почтовой связи по договору оказания услуг почтовой связи обязуется по заданию отправителя осуществить перевод денежных средств по указанному отправителем адресу и доставить (вручить) их адресату. Почтовый перевод денежных средств — это услуга организации федеральной почтовой связи по приему, обработке, перевозке (передаче), доставке (вручению) денежных средств с использованием сетей почтовой и телеграфной связи (ст. 2 названного Закона).

Судебная практика по статье 861 ГК РФ

Принимая обжалуемые судебные акты, суды первой и апелляционной инстанций, руководствуясь положениями статей 1, 9, 10, 12, 140, 307, 309, 431, 861 Гражданского кодекса Российской Федерации, Федеральным законом от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации», установив, что комбинатом допустимые доказательства, подтверждающие факт надлежащего исполнения обязательств по договору участия в долевом строительстве не представлены, пришли к выводу о правомерности одностороннего отказа Общества от исполнения договора участия в долевом строительстве в связи с его неоплатой со стороны Комбината.

Отказывая истцам, являющимся правопреемниками Кучерова В.В. в удовлетворении заявленных по настоящему делу требований, суды руководствовались статьями 431, 450, 453, 488, 549, 861 Гражданского кодекса Российской Федерации и исходили из установленных по делу обстоятельств, подтверждающих передачу спорного имущества покупателю и факт его оплаты последним в полном объеме в соответствии с условиями договора, что следует из акта приема-передачи.

В обоснование доводов жалобы заявитель, ссылаясь на статьи 452, 861 Гражданского кодекса Российской Федерации (далее — Гражданский кодекс), настаивает на отсутствии доказательств оплаты по спорным договорам.

В соответствии с частью 1 статьи 291.1, частью 7 статьи 291.6 и статьей 291.11 Арбитражного процессуального кодекса Российской Федерации (далее — АПК РФ), кассационная жалоба подлежит передаче для рассмотрения в судебном заседании Судебной коллегии Верховного Суда Российской Федерации, если изложенные в ней доводы подтверждают наличие существенных нарушений норм материального права и (или) норм процессуального права, повлиявших на исход дела, без устранения которых невозможны восстановление и защита нарушенных прав и законных интересов заявителя в сфере предпринимательской и иной экономической деятельности.

По результатам изучения принятых по делу судебных актов и доводов, содержащихся в кассационной жалобе, установлено, что предусмотренные статьей 291.6 Арбитражного процессуального кодекса Российской Федерации основания для передачи жалобы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации отсутствуют. Суды руководствовались статьями 106, 110, 111, 161, 223 Арбитражного процессуального кодекса Российской Федерации, статьей 861 Гражданского кодекса Российской Федерации и исходили из доказанности факта несения Поломодовым Л.Б. судебных расходов, а также обязанности заявителей по данному обособленному спору по их компенсации в указанном размере.

Оценив представленные доказательства в их совокупности и взаимной связи по правилам статей 64, 65, 71 Арбитражного процессуального кодекса Российской Федерации, учитывая фактические обстоятельства, установленные по делу N А32-27327/2016, признав доказанным факт передачи истцу денежных средств в размере 7 900 000 рублей, руководствуясь положениями статей 807, 808, 861 Гражданского кодекса Российской Федерации, суды пришли к выводу об отсутствии оснований для удовлетворения заявленного требования.

Принимая обжалуемые судебные акты, суды первой и апелляционной инстанции руководствуясь положениями статей 861, 1102 Гражданского кодекса Российской Федерации, пункта 6 Указания Банка России от 07.10.2013 N 3073-У «Об осуществлении наличных расчетов», оценив представленные в материалы дела доказательства, исходили из отсутствия достоверных и допустимых доказательств, подтверждающих факт перечисления истцом ответчику денежных средств.

Как следует из представленных материалов, на основании распоряжения от 25.03.2016 N 233 управлением Роспотребнадзора в отношении банка проведена плановая выездная проверка, в ходе которой установлено нарушение банком требований пунктов 1, 2 статьи 10, пункта 1 статьи 16, статьи 37 Закона Российской Федерации от 07.02.1992 N 2300-1 «О защите прав потребителей» (далее — Закон о защите прав потребителей), пункта 1 статьи 310, пункта 1 статьи 451, пунктов 1, 2 статьи 452, пунктов 1, 2 статьи 846, пункта 1 статьи 861 Гражданского кодекса Российской Федерации (далее — Гражданский кодекс), статьи 30 Федерального закона от 02.12.1990 N 395-1 «О банках и банковской деятельности» (далее — Закон о банках и банковской деятельности), составлен акт проверки от 02.06.2016 N 233 и вынесено предписание от 02.06.2016 N 329-06-15 об устранении выявленных нарушений.

Признавая предписание в обжалуемой части законным и обоснованным и отказывая в удовлетворении заявленных требований, суды руководствовались статьями 1, 21, 22 Федерального закона от 17.01.1992 N 2202-I «О прокуратуре Российской Федерации», а также статьями 421, 861, 927, 934, 936 Гражданского кодекса Российской Федерации, статьей 16 Закона Российской Федерации от 07.02.1992 N 2300-I «О защите прав потребителей», статьей 30 Закона Российской Федерации от 02.12.1990 N 395-I «О банках и банковской деятельности», а также позицией Президиума Высшего Арбитражного Суда Российской Федерации, изложенной в пункте 8 Информационного письма от 13.09.2011 N 146.

Оценив представленные доказательства в их совокупности и взаимной связи в порядке статьи 71 Арбитражного процессуального кодекса Российской Федерации, руководствуясь положениями статей 859, 861, 1102 Гражданского кодекса Российской Федерации, суд первой инстанции пришел к выводу о доказанности истцом наличия на стороне ответчика неосновательного обогащения, ввиду удержания денежных средств (27.05.2015) после даты расторжения банковского счета общества (26.05.2015).

Апелляционный суд, ссылаясь на положения статей 8, 330, 401, 702, 711, 720, 721, 746, 753, 861 Гражданского кодекса Российской Федерации, статей 101, 110, 112 АПК РФ, разъяснения, изложенные в пунктах 12, 13 информационного письма Президиума Высшего Арбитражного Суда Российской Федерации от 24.01.2000 N 51 «Обзор практики разрешения споров по договору строительного подряда», пункте 20 информационного письма Президиума Высшего Арбитражного Суда Российской Федерации от 13.08.2004 N 82 «О некоторых вопросах применения Арбитражного процессуального кодекса Российской Федерации», оценил представленные в материалы дела доказательства в порядке статьи 71 АПК РФ, принял в качестве доказательства квитанцию об оплате ответчиком аванса в сумме 100 000 руб., и с учетом этого изменил решение от 10.05.2016. Установив факт выполнения обществом работ по договору, некачественность которых ответчиком не доказана, апелляционный суд пришел к выводу о наличии оснований для удовлетворения иска в части.

Судья Верховного Суда Российской Федерации Павлова Н.В., изучив кассационную жалобу акционерного общества «Российский сельскохозяйственный банк» в лице Иркутского регионального филиала (г. Иркутск; далее — заявитель, банк) на решение Арбитражного суда Иркутской области от 07.11.2016 по делу N А19-7922/2016, постановление Четвертого арбитражного апелляционного суда от 16.02.2017 и постановление Арбитражного суда Восточно-Сибирского округа от 30.05.2017 по тому же делу по заявлению банка о признании незаконным предписания Управления Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Иркутской области (далее — управление) от 16.03.2016 N 000222 о прекращении нарушения требований статьи 8, пункта 1 статьи 10, статей 16, 37 Закона Российской Федерации от 07.02.1992 N 2300-1 «О защите прав потребителей» (далее — Закон о защите прав потребителей), статьи 310, пункта 4 статьи 401, статей 450, 452, 453, 845, 846, пункта 2 статьи 854, статьи 861 Гражданского кодекса Российской Федерации (далее — ГК РФ), статьи 29 Федерального закона от 02.12.1990 N 395-1 «О банках и банковской деятельности» (далее — Закон о банках и банковской деятельности),

Источник