- prednalog.ru

- Just another WordPress site

- Свежие записи

- Свежие комментарии

- Нелинейный метод начисления амортизации. Примеры.

- Бесплатная книга

- Способы начисления амортизации основных средств

- Что подлежит, а что не подлежит амортизации

- Существующие способы начисления амортизации

- Линейный способ начисления основных средств

- Пример вычисления

- Нелинейные методы начисления амортизации

- Способ уменьшаемого остатка начисления амортизации основных средств

- Пример расчета

- Остальные нелинейные способы списания амортизации

prednalog.ru

Just another WordPress site

Свежие записи

Свежие комментарии

- admin к записи Покупка товаров у физического лица: бухгалтерский учет, документы, налоги

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

- admin к записи Перевод беременной сотрудницы на легкий труд

Нелинейный метод начисления амортизации. Примеры.

Для каждой амортизационной группы на первое число налогового периода (1 января) определяется суммарный баланс, который представляет собой суммарную остаточную стоимость всех объектов амортизируемого имущества, которое относится к данной амортизационной группе (кроме восьмой–десятой групп, для которых применяется только линейный способ амортизации, хотя нормы на них прописаны в законе).

Сумма начисленной амортизации рассчитывается ежемесячно.

Нелинейный метод амортизации должен быть прописан в учетной политике предприятия.

При вводе в эксплуатацию первоначальная стоимость амортизируемого имущества увеличивает суммарный баланс амортизационной группы, в которую оно включается, начиная с первого числа месяца, следующего за месяцем ввода в эксплуатацию.

Если предприятие проводило реконструкцию, модернизацию, дооборудование основного средства, стоимость его усовершенствований увеличит суммарный баланс группы. Если на предприятие приобретается имущество, эксплуатированное ранее, или появляется в виде вклада в уставный капитал, то оно учитывается в той амортизационной группе, в которой числилось у предыдущего хозяина (собственника) (пункт 12 статьи 258 НК).

Из всего вышеперечисленного следует вывод: суммарный баланс за каждый месяц увеличивается на сумму введенных в эксплуатацию основных средств и уменьшается на сумму амортизации.

Сумма амортизации за месяц по группе рассчитывается по формуле (п. 4 ст. 259.2 Налогового кодекса):

А — сумма начисленной амортизации за данный месяц для соответствующей амортизационной группы;

В — суммарный баланс соответствующей амортизационной группы;

К — норма амортизации для соответствующей амортизационной группы.

Нормы амортизации определяются согласно п. 5 статьи 259.2 НК (см. таблицу).

¦ Амортизационная группа ¦ Норма амортизации (месячная) ¦

При возврате объектов амортизируемого имущества вследствие прекращения договора безвозмездного пользования, при расконсервации, окончании реконструкции, модернизации амортизация по ним исчисляется с первого числа месяца, следующего за месяцем возврата, завершения реконструкции, модернизации, расконсервации, а суммарный баланс при этом увеличивается амортизационную группу на остаточную стоимость указанного имущества (п. 9 ст. 258 НК).

При выбытии основного средства начисление амортизации по нему прекращается с первого числа месяца, следующего за месяцем выбытия, а суммарный баланс соответствующей амортизационной группы при этом уменьшается на остаточную стоимость выбывшего объекта. Если в результате выбытия суммарный баланс равен нулю, то такая амортизационная группа ликвидируется.

Если суммарный баланс группы в какой-то момент становится меньше 20 000 рублей, то в месяце, следующем за месяцем снижения, налогоплательщик имеет право ликвидировать указанную группу, а сумму суммарного баланса отнести на внереализационные расходы за текущий период.

При истечении срока полезного использования налогоплательщик может исключить объект амортизации из состава амортизационной группы (без изменения суммарного баланса группы) на дату вывода объекта амортизируемого имущества из ее состава (ст.258 НК). При чем начисление амортизации не прекращается и не влияет на исчисление амортизации.

Срок полезного использования амортизируемого имущества, введенного в эксплуатацию до первого числа налогового периода (1 января), начиная с которого принята учетная политика начисления амортизации нелинейным способом, принимается в расчет с учетом срока эксплуатации соответствующего объекта до указанной даты.

Согласно учетной политике предприятие решило применять с 2012года нелинейный метод амортизации. В связи определяем суммарный баланс по всем амортизационным группа. Например, суммарный баланс для четвертой группы на 01.01.2012года 1 000 000 рублей. Считаем амортизацию по данной группе за январь 2012 года:

1 000 000 руб. × 3,8 /100 = 38 000 руб.

Амортизация за февраль нужно рассчитывать, уже исходя из баланса на 1 февраля и т. д.

В январе купили и ввели в эксплуатацию имущество стоимостью 250 000 руб. Эта стоимость включится в расчет на 1 февраля. В итоге суммарный баланс по третьей группе на 1 февраля 2011 года будет составлять:

1 000 000 руб. + 250 000 руб. — 38 000 руб. = 1 212 000 руб.

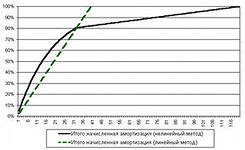

При нелинейном способе в первый год эксплуатации первоначальная стоимость списывается намного быстрее, чем при линейном (в первые 35–40 % срока полезного использования). Этот метод удобен для тех организаций, которые используют ускоренную амортизацию.

При использовании нелинейного метода остаточную стоимость определяют не по каждому основному средству, а по группе в целом, поэтому иногда необходимо исчислять остаточную стоимость по отдельным объектам основных средств. Например, при реализации основного средства для правильного исчисления налога на прибыль, учитывая продажную стоимость (ст. 268 НК).

Как определить остаточную стоимость основных средств, амортизируемых нелинейным способом?

Она рассчитывается по формуле (п.1 ст.257)

Sn = S × (1 — 0,01 × k) n , где

Sn — остаточная стоимость указанных объектов по истечении n месяцев после их включения в соответствующую амортизационную группу;

S — первоначальная (восстановительная) стоимость указанных объектов;

n — число полных месяцев, прошедших со дня включения указанных объектов в соответствующую амортизационную группу до дня их исключения из состава этой группы;

k — норма амортизации (в том числе с учетом повышающего (понижающего) коэффициента), применяемая в отношении соответствующей амортизационной группы.

Нужно определить остаточную стоимость основного средства, отнесенного к пятой группе, стоимостью 1 000 000 рублей. Смотрим норму амортизации для данной группы — 2,7% в месяц. Количество полных месяцев, в течение которых основное средство находилось в группе, например 10.

S10 = 1 000 000 руб. × (1 — 0,01 × 2,7) 10 ,

или

S10 = 1 000 000 руб. × (0,973) 10 = 1 000 000 руб. × 0,761 = 761 000 руб.

Помимо нелинейного, предприятиям разрешено использовать линейный метод амортизации. Пример расчета линейного метода смотрите здесь.

Какое имущество амортизируется? Об этом читайте здесь.

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Источник

Способы начисления амортизации основных средств

Больше материалов по теме «Основные средства» вы можете получить в системе КонсультантПлюс .

Все основные средства предприятия постепенно уменьшаются в стоимости, перенося ее на выпускаемую продукцию или оказываемые услуги. Этот процесс называется амортизацией. Суммы, на которые снижается стоимость основных средств – амортизируемые суммы – подлежат строгому учету, поскольку производится их списание. Это важнейшая часть финансовой политики организации.

Процесс этот не может происходить произвольно, амортизационные списания четко оговорены в налоговом законодательстве (ст. 259 НК РФ).

Способы начисления амортизационных сумм и специфику их применения рассматриваем ниже.

Что подлежит, а что не подлежит амортизации

Амортизируемыми основными фондами признается такое имущество, которое принадлежит бизнесмену на правах собственности, своим использованием приносят ему прибыль, призваны служить более 12 месяцев и изначально стоят дороже 40 тыс. руб. Таковым имуществом могут быть как материальные активы, так и интеллектуальная собственность.

Не амортизируются те фонды, которые с течением оставляют неизменными не только свое первоначальное состояние, но и стоимость. Вернее, стоимость может меняться, но этот процесс не связан с износом в результате использования, поэтому не может быть сочтен амортизацией. К ним относятся:

- земельные участки;

- недра;

- водные ресурсы;

- другие объекты природопользования;

- сырье;

- выпущенные товары;

- незавершенное строительство;

- ценные бумаги и др.

Существующие способы начисления амортизации

Все способы вычисления амортизационных сумм, разрешенные к применению Налоговым Кодексом Российской Федерации, можно разделить на две группы:

- линейный способ;

- нелинейные способы.

Выбрав один из способов для начисления амортизационных остатков, предприниматель должен использовать его для одной и той же группы фондов или для конкретного объекта в течение всего периода, отведенного для их полезного использования.

Тот или иной способ налогоплательщик вправе выбирать самостоятельно, только необходимо обосновать свой выбор, закрепив его в учетных документах фирмы. Если предприниматель решит изменить выбранный метод начисления, он может сделать это только по окончании действующего налогового периода.

ВАЖНО! Если производится смена с одного из нелинейных методов начисления амортизации на линейный, следует помнить, что этого нельзя предпринимать чаще, нежели 1 раз в 5 лет.

Линейный способ начисления основных средств

Самый популярный и распространенный метод для исчисления амортизационных сумм, по данным статистики, его практикуют около трех четвертей всех российских предприятий. Он самый несложный в применении на практике.

Если даже для некоторых видов основных средств предприниматель избрал нелинейные методы начисления, линейный способ обязан им применяться для списания амортизационных остатков с таких групп ОС:

- зданий;

- сооружений;

- передаточных устройств;

- нематериальных активов (8-10 амортизационная группа).

Сущность линейного метода – снятие амортизационных средств в равных частях в течение всего периода, установленного для полезной эксплуатации объекта. Начинается отсчет с первоначальной стоимости конкретного основного средства, отраженной в отчетных документах: это та сумма, которая была затрачена на приобретение данного актива. Если его переоценивали, то учитывать как первоначальную нужно восстановленную стоимость.

Целесообразность применения линейного метода обусловлена преобладающим фактором времени, и не фактического или морального износа основных активов.

Сумму, которая списывается каждый учетный год на амортизацию, линейным методом рассчитывают так:

Σаморт. = (Σперв. х Nаморт.) / 100%

- Σаморт. – ежегодная сумма амортизационных отчислений;

- Σперв. – первоначальная стоимость основного средства;

- Nаморт. – нормативное значение амортизационных отчислений.

Норма отчислений является процентом от первоначальной (или восстановленной) стоимости донного основного средства. Ее определяют таким образом:

Nаморт. = 1 / Тполезн. х 100%

- Тполезн.– установленный амортизационной группой срок полезного использования объекта.

Пример вычисления

ООО в 2012 год приобрело вычислительную технику, которая стоила 15 тыс. руб. Срок службы, установленный производителем (и принадлежностью к амортизационной группе) – 5 лет. Каждый год необходимо списывать как амортизационную следующую сумму: 15 000 / 5 = 3 000 руб.

Таким образом, вычислительная техника будет иметь остаточную стоимость:

- в 2013 году: 15 000 – 3000 = 12 000 руб.;

- в 2014 году: 12 000 – 3000 = 9 000 руб.;

- в 2015 году: 9000 – 3000 = 6000 руб.;

- в 2016 году: 6000 – 3000 = 3000 руб.;

- в 2017 году: 3000 – 3000 = 0, основное средство компенсировало все затраты на свое приобретение предприятием.

ОБРАТИТЕ ВНИМАНИЕ! До 0 руб. снизилась остаточная стоимость, а не цена вычислительной техники. Вполне возможно, что она продолжает работать и останется работоспособной еще длительное время, и ее вполне можно продать по реальной цене.

Нелинейные методы начисления амортизации

Нелинейные способы позволяют списывать амортизацию неравномерно. Иногда предпринимателю выгоднее снять основные затраты на приобретение основных средств в первые годы их использования.

Нелинейные методы не применяют к объектам по отдельности, он используется для вычисления амортизации активов, принадлежащих к одинаковым амортизационным группам.

Существуют 4 метода расчета амортизации нелинейным способом:

- способ уменьшаемого остатка;

- способ списания по сумме лет срока полезной эксплуатации;

- способ уменьшения стоимости пропорционально объему работ;

- ускоренный способ.

Способ уменьшаемого остатка начисления амортизации основных средств

Баланс каждой группы в сумме становится меньше с каждым месяцем использования основных средств на то число, которое установлено для этой группы – коэффициента ускорения. Данный коэффициент устанавливается законодательно, но есть некоторые ограничения, например, активные объекты основных средств, взятые в лизинг, не могут быть амортизируемы с коэффициентом больше 3.

Способ уменьшаемых остатков не позволяет снизить остаточную стоимость до 0 – остаток в 20% от первоначальной стоимости ОС является фиксированной величиной. После достижения этого показателя каждый месяц стоимость группы ОС снижается на сумму, которую вычисляют, разделив остаток суммы на количество оставшихся до конца срока полезной эксплуатации месяцев (ст. 259 НК РФ).

Для вычисления амортизации способом уменьшаемого остатка нужно знать остаточную стоимость объекта на начало года (в первый год эксплуатации это будет первоначальная стоимость актива) и вычислить амортизационную норму с учетом коэффициента ускорения. Формула для вычисления:

Σаморт. = Σост. х (k х Nаморт. / 100%)

- Σаморт. – сумма амортизационных списаний;

- Σост. – остаточная стоимость группы ОС на начало года;

- k – коэффициент ускорения, принятый для данной амортизационной группы;

- Nаморт. – норма по амортизации для данных типов объектов.

Пример расчета

Фабрика приобрела деревообрабатывающий станок за 100 000 руб., срок эксплуатации которого установлен в 10 лет. Коэффициент ускорения для этой группы амортизации составляет 2. Скорость потери стоимости составит: 100% / 10 х 2 = 20%. Это и будет сумма, списываемая от остаточной стоимости на начало года:

- в первый год – 20% от 100 тыс. руб. = 20 тыс. руб., остаточная стоимость составит 100 000 – 20 000 = 80 000 руб.;

- во второй год – 20% от 80 000 руб. = 16 000 руб., остаточная стоимость будет 80 000 – 16 000 = 64 000 руб. и так далее.

К концу 10 года службы станка его остаточная стоимость не будет равна 0, а составит неснятый остаток, который уже не удастся списать. Тем не менее, основная стоимость данного актива оказалась списанной уже в первые годы его эксплуатации, что перекрывает значительно перекрывает стоимость неснимаемого остатка.

Остальные нелинейные способы списания амортизации

Они несколько сложнее для вычислений, поэтому применяются реже, тем не менее, иногда выбираются предпринимателями для начисления амортизации.

- Списание по сумме чисел лет срока полезного использования – для него нужно вычислить годовое соотношение оставшегося срока службы объекта (Тост.) ко всему полезному сроку. Формула:

Σаморт. = Σперв. х (Тост. / Тполезн.(Тполезн. + 1) / 2)

Этот способ по принципу близок к методу уменьшаемого остатка, но позволяет не оставлять несписываемой суммы.

Способ списания стоимости пропорционально объему продукции (работ) – нужно учитывать объем выпущенной продукции или выполненных работ в определенный период (Vпрод.) и первоначальную стоимость соответствующего основного средства. Формула

Σаморт. = Σперв. / Vпрод.

Этот метод эффективнее применять, где амортизация в большей степени зависит от частоты использования основного средства (например, при добыче полезных ископаемых и т.п.)

Источник