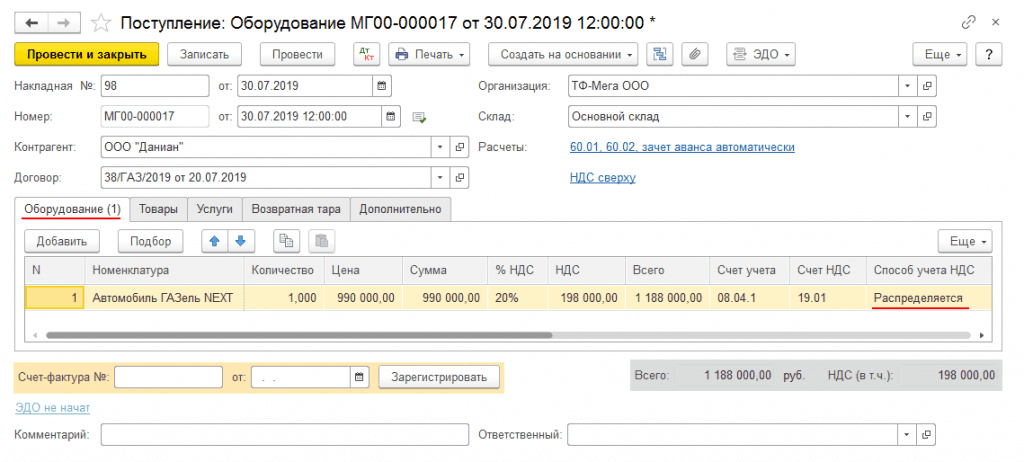

- НДС по основным средствам в 2021 году: покупка и продажа

- Что такое основные средства

- НДС при покупке основного средства

- Правила вычета по НДС — когда можно, а когда нет

- Срок для использования вычета

- НДС при продаже основного средства

- Как рассчитать НДС

- На какую дату начислить налог

- НДС по основным средствам

- НДС по основным средствам

- Вычет НДС по приобретенным ОС

- Раздельный учет НДС по основным средствам

- Начисление НДС при продаже основных средств

- Как начислить НДС при передаче ОС

- Распределение входного НДС по ОС для облагаемых и не облагаемых налогом операций

- Налоговые вычеты и раздельный учет НДС

- Распределение входного НДС по ОС в «1С:Бухгалтерии 8» (ред. 3.0)

- Пример

- Настройка учетной политики, параметров учета и справочников

- Приобретение МФУ

- Приобретение автомобиля

- Распределение НДС

- Формирование записей книги покупок

НДС по основным средствам в 2021 году: покупка и продажа

Основные средства облагаются НДС. Компании покупают их, уплачивая входной налог, и продают, добавляя его к стоимости. Если вы продаете товары с НДС и платите этот налог, то можете заявить вычет. Рассмотрим правила работы с НДС по основным средствам.

Что такое основные средства

Основные средства — это офисные здания, станки, конвейеры, склады, автопарк и прочее дорогостоящее имущество организации, которое она использует в своей работе. Признать объект основным средством можно, если он соответствует критериям:

- используется в производственной, управленческой деятельности или передается в аренду/лизинг;

- срок полезного использования превышает 12 месяцев;

- первоначальная стоимость более 100 тыс. рублей в налоговом учете и 40 тыс. рублей в бухгалтерском учете;

- последующая перепродажа не предполагается.

С 1 января 2022 года правила отнесения объектов к ОС поменяются, так как обязательным станет ФСБУ 6/2020 «Основные средства».

НДС при покупке основного средства

Если вы покупаете основное средство, то можете принять весь уплаченный входной НДС к вычету. Это значит, что вы заплатите за квартал меньше НДС, уменьшив его на сумму входного налога. Чтобы воспользоваться вычетом, нужно соблюдать ряд условий.

Правила вычета по НДС — когда можно, а когда нет

Заявить НДС к вычету можно, если:

- Основное средство приобретено для использования в облагаемой налогом деятельности.

- Основное средство принято к учету, что подтверждено документами.

- Сумма налога подтверждается счетом-фактурой, оформленным по всем правилам.

Самый спорный пункт в этих условиях — принятие ОС к учету. Раньше налоговая говорила, что заявлять вычет можно только после того, как основное средство будет отражено на счете 01. Теперь же разрешают отражать его и на счетах 08 или 07 (письма Минфина от 17.07.2019 № 03-07-10/53067, от 18.11.2016 № 03-07-11/67999, определение ВАС от 25.02.2020 № 307-ЭС19-2823).

Если вы не покупаете, а сами создаете основное средство, к вычету можно принять НДС, который вы заплатили за материалы, работы и услуги, использованные для его создания.

Запрещено применять вычет, если компания работает на спецрежиме, получила освобождение от НДС или использует приобретенное ОС в необлагаемых операциях. В таком случае налог включается в стоимость основного средства и вписывается в расходы.

Если в вашей организации есть и облагаемые, и не облагаемые операции, входящий налог нужно распределять. Мы рассказывали об этом в статье «Раздельный учет НДС».

Срок для использования вычета

Предъявить НДС к вычету можно в течение трех лет со дня, когда вы отразили основное средство в учете. Вычет применяйте в полном объеме в том квартале, в котором выполнили все необходимые условия или в течение следующих трех лет.

Имейте в виду, что по основным средствам нельзя разделить вычет НДС на несколько частей. То есть его придется получать за раз, а не применять частями в разных кварталах в течение трех лет, как мы делаем, например, с импортными товарами или длительном капстроительстве. Поэтому, если вы купили дорогое оборудование и в течение квартала продавали мало, у вас может появиться НДС к возмещению, который скорее всего заинтересует налоговиков.

НДС при продаже основного средства

Продавать основные средства с НДС обязаны плательщики налога. По стандартному правилу реализация основного средства облагается НДС точно так же, как и продажа других товаров: на цену реализации начисляется 20% налога. Но не всегда это так. Правила меняются, если основное средство используется в необлагаемых налогом операциях и учитывается на балансе по стоимости вместе с входящим налогом.

Как рассчитать НДС

Порядок расчета налога при продаже основного средства зависит от того, как вы учитывали его на балансе. Рассмотрим оба варианта.

1. Основное средство учтено по стоимости без входного НДС. Это стандартная ситуация. Входной налог не включается в стоимость, если вы принимаете НДС к вычету или покупаете основное средство у неплательщика этого налога. В таком случае НДС рассчитывайте так:

Цена продажи ОС (без НДС) × 20%

2. Основное средство учтено по стоимости с входным НДС. Это тоже допустимая ситуация. Чаще всего налог включается в стоимость, когда вы покупаете основное средство для использования в операциях, которые не облагаются НДС. Считайте по формуле:

(Цена продажи ОС (с НДС) – Остаточная стоимость ОС) × 20/120

Если цена продажи равна остаточной стоимости или меньше нее, то НДС с продажи будет равен нулю.

Входной НДС при продаже основного средства восстанавливать не нужно, даже если реализация стала убыточной. Все случаи восстановления входного налога перечислены в п. 3 ст. 170 НК РФ.

На какую дату начислить налог

Дата начисления зависит от типа имущества.

- Если вы продаете недвижимость — начислите НДС на дату формирования передаточного акта или другого документа, который подтверждает получение основного средства покупателем.

- Если вы продаете движимые основные средства — начислите НДС на дату акта приема-передачи, товарной накладной или другого первичного документа.

Учитывайте покупку и продажу основных средств в Контур.Бухгалтерии. Считайте НДС, оформляйте вычеты, заполняйте декларации и отправляйте их через интернет. А еще в сервисе можно вести расчеты с сотрудниками, бухгалтерский и налоговый учет, проверять контрагентов и консультироваться с экспертами. Новые пользователи получают тест-драйв Бухгалтерии на 14 дней.

Источник

НДС по основным средствам

Автор: Галина Кардашян Главный бухгалтер-методолог 1С-WiseAdvice

НДС по основным средствам

Автор: Галина Кардашян

Главный бухгалтер-методолог 1С-WiseAdvice

Если организация – плательщик НДС приобретает или создает основные средства, она имеет право на вычет НДС. При продаже или передаче ОС НДС нужно начислить и уплатить в бюджет. И в том, и в другом случае есть свои особенности, расскажем о них в этой статье.

Вычет НДС по приобретенным ОС

Для того чтобы принять к вычету НДС при покупке основных средств, должны соблюдаться следующие условия:

- Основные средства предназначены для деятельности, облагаемой НДС.

- Объекты приняты к бухгалтерскому учету (оформлены соответствующие первичные документы).

- Не прошло 3 года со дня принятия ОС к бухгалтерскому учету.

- Имеется счет-фактура или УПД с выделенной суммой НДС (и при этом не содержат ошибок).

- Организация – плательщик НДС и не использует освобождение от этого налога.

При этом в нормативных документах не оговаривается, на каком именно счете должны учитываться основные средства, чтобы принять налог к вычету.

Поэтому организация может воспользоваться вычетом НДС по приобретенному основному средству уже в тот момент, когда отразила его на счете 08 «Вложения во внеоборотные активы», не дожидаясь перевода на счет 01 «Основные средства». Если раньше налоговики были против такого подхода, то теперь, благодаря положительной судебной практике, их позиция изменилась, и разъяснения чиновников говорят об обратном (письмо Минфина от 11.04.2017 № 03-07-11/21548).

Если оборудование требует монтажа, принять НДС к вычету можно уже при постановке на счет 07 «Оборудование к установке» или 08 «Вложения во внеоборотные активы» (абз. 3 п. 1 ст. 172 НК РФ, письмо Минфина от 16.02.2018 № 03-07-11/9875). НДС по монтажным работам тоже разрешено принимать к вычету (п. 6 ст. 171 НК РФ).

Вычет по основным средствам можно откладывать на срок до трех лет, но нельзя дробить и использовать по частям в разных периодах. В п. 1 ст. 172 НК РФ прямо сказано, что вычет производится в полном объеме. Поэтому, если вы приобрели дорогостоящее оборудование, а реализации было мало, у вас может возникнуть НДС к возмещению.

Если компания не хочет привлекать внимание налоговиков, вычет по основному средству можно перенести на лучшие времена. Клиенты, которые обслуживаются в 1С-WiseAdvice, самостоятельно принимают решение на этот счет. Тем, кто решил возмещаться, мы помогаем возместить налог без проблем, поскольку возмещение НДС – одна из наших ведущих услуг.

Вычет нельзя применять, если:

- организация применяет спецрежим или использует освобождение от НДС;

- основное средство приобретено для деятельности, не облагаемой НДС, или для операций, которые не признаются объектом налогообложения НДС.

В таких случаях уплаченный НДС включают в стоимость основного средства.

Раздельный учет НДС по основным средствам

Если основное средство будет использоваться и в облагаемой, и в необлагаемой деятельности, компании придется вести раздельный учет по НДС и принимать к вычету только часть налога (п. 4 ст. 170 НК РФ). В книге покупок счет-фактуру регистрируют только на сумму вычета.

Если раздельного учета не будет, компания не сможет ни принять НДС к вычету, ни учесть в расходах по налогу на прибыль.

Если доля необлагаемых операций не превышала 5% в общих расходах, всю сумму НДС можно направить на вычет, но вести раздельный учет все равно нужно.

Чтобы узнать, какая сумма налога пойдет на вычет, а какая – на увеличение стоимости товаров и услуг, нужно посчитать пропорцию. Для этого суммы выручки без НДС по облагаемым и необлагаемым операциям за период делят на общую сумму выручки без НДС. При этом, если основное средство поставили на учет в первом или втором месяце квартала, то считать выручку для определения пропорции можно по итогам соответствующего месяца, не дожидаясь окончания квартала (пп. 1 п. 4.1 ст. 170 НК РФ).

Организация купила и приняла к учету компьютер в феврале за 48 000 руб., в том числе НДС 8 000 руб. В учетной политике прописано, что выручку для раздельного учета определяют по итогам месяца. В феврале выручка от необлагаемой деятельности составила 30%, от облагаемой – 70%. НДС в размере 2 400 руб. включат в стоимость компьютера, а 5600 руб. примут к вычету в первом квартале. Счет-фактуру зарегистрируют в книге покупок на сумму 5600 руб.

Методику раздельного учета нужно закрепить в учетной политике компании и прописать:

- субсчета, на которых будут собираться суммы НДС по облагаемым и необлагаемым операциям;

- расчетный период, по итогам которого будет определяться пропорция;

- порядок расчета пропорции;

- поступления, которые не являются выручкой и не учитываются при расчете пропорции;

- формы регистров для раздельного учета и т.д.

Начисление НДС при продаже основных средств

Сумма НДС при продаже ОС зависит от того, как до этого в организации учитывали это основное средство, с НДС или без.

Ситуация 1. Основное средство учитывали без НДС

Такое бывает, когда входящий НДС принимают к вычету или покупают основное средство у неплательщика НДС.

В таких случаях на всю сумму продажи нужно просто начислить 20% НДС.

Ситуация 2. НДС включили в стоимость основного средства

НДС учитывают в стоимости ОС, когда используют его в необлагаемой деятельности.

В таких случаях НДС выделяют с разницы между ценой продажи и остаточной стоимостью ОС.

Организация приобрела оборудование для производства продукции, которая не облагается НДС. На учет оборудование поставили вместе с суммой НДС. Через год оборудование решили продать за 500 000 руб. К этому времени остаточная стоимость оборудования составила 400 000 руб.

НДС с продажи:

(500 000 — 400 000) * 20 / 120 = 16 667 руб.

Если цена продажи равна или меньше остаточной стоимости, то объекта налогообложения нет, и реализация основного средства пройдет без НДС.

Если покупатель предварительно перечисляет аванс за основное средство, в обоих случаях нужно выделить НДС и уплатить в бюджет. После отгрузки эту сумму можно будет принять к вычету.

Как начислить НДС при передаче ОС

При передаче основных средств в уставный капитал НДС начислять не нужно, т.к. это не реализация (пп. 4 п. 3 ст. 39 НК РФ, пп. 1 п. 2 ст. 146 НК РФ). Но при этом, если раньше передающая организация использовала это основное средство в облагаемой деятельности и принимала НДС к вычету, нужно восстановить налог пропорционально остаточной стоимости (пп. 1 п. 3 ст. 170 НК РФ).

Если основное средство изначально покупали для передачи в уставный капитал, НДС к вычету принимать нельзя (пп. 4 п. 2 ст. 170 НК РФ).

Учет НДС по операциям с основными средствами в целом сложнее, чем по обычным товарам и услугам, т.к. нужно учитывать ряд особенностей. Передайте бухгалтерию на аутсорсинг в 1С-WiseAdvice – и у вас не будет проблем ни на этом, ни на других участках учета.

Источник

Распределение входного НДС по ОС для облагаемых и не облагаемых налогом операций

Налоговые вычеты и раздельный учет НДС

С 01.07.2019 согласно новой редакции главы 21 НК РФ (в ред. Федерального закона от 15.04.2019 № 63-ФЗ, далее — Закон № 63-ФЗ) суммы НДС, предъявленные поставщиками товаров (работ, услуг), имущественных прав или уплаченные при ввозе товаров на территорию РФ, учитываются налогоплательщиками в целях налогообложения одним из следующих способов:

- Принимаются к вычету (возмещению):

- если приобретения предназначены для осуществления облагаемых НДС операций (ст.ст. 171, 172, 176 НК РФ);

- если приобретения предназначены для осуществления операций по реализации работ (услуг), местом реализации которых не признается территория РФ (кроме операций, предусмотренных ст. 149 НК РФ) (пп. 3 п. 2 ст. 171 НК РФ).

- Учитываются в стоимости приобретенных товаров (работ, услуг), имущественных прав, в том числе основных средств (ОС) и нематериальных активов (НМА), если такие товары (работы, услуги), имущественные права:

- предназначены для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не облагаемых НДС (освобожденных от налогообложения) (пп. 1 п. 2 ст. 170 НК РФ);

- предназначены для операций по производству и (или) реализации товаров, местом реализации которых не признается территория РФ (пп. 2 п. 2 ст. 170 НК РФ);

- предназначены для операций по реализации работ (услуг), предусмотренных статьей 149 НК РФ, местом реализации которых не признается территория РФ (пп. 2.1 п. 2 ст. 170 НК РФ);

- приобретены лицами, не являющимися налогоплательщиками НДС или освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога (пп. 3 п. 2 ст. 170 НК РФ);

- предназначены для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 статьи 146 НК РФ (пп. 4 п. 2 ст. 170 НК РФ).

Если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

При ведении раздельного учета суммы входного НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 170 НК РФ):

- учитываются в стоимости при использовании приобретений для осуществления операций, не облагаемых НДС;

- принимаются к вычету при использовании приобретений для осуществления операций, облагаемых НДС;

- принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

При этом для целей пункта 4 статьи 170 НК РФ и пункта 4.1 статьи 170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ) (абз. 9 п. 4 ст. 170 НК РФ).

В соответствии с пунктом 4.1 статьи 170 НК РФ пропорция для ведения раздельного учета определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

При этом по ОС и НМА, принимаемым к учету в первом или во втором месяце квартала, налогоплательщик вправе определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

В тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, реализация которых не облагается НДС, не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, налогоплательщик вправе не производить распределение входного НДС. При этом суммы налога, подлежащие распределению по приобретенным товарам (работам, услугам), имущественным правам, в указанном налоговом периоде принимаются к вычету в полном объеме.

1С:ИТС

Подробнее о правилах ведения раздельного учета см. в разделе «Консультации по законодательству» .

Распределение входного НДС по ОС в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по распределению входного НДС по основным средствам, предназначенным для облагаемых и не облагаемых НДС операций.

Обратите внимание, в соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 изменились налоговые ставки НДС: с 18 % на 20 %; с 18/118 на 20/120 и с 15,25 % на 16,67 %.

Пример

Организация ООО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ. Кроме того, ООО «ТФ-Мега» реализует товары со склада физическим лицам и является по данному виду деятельности плательщиком ЕНВД.

Организация ООО «ТФ-Мега» приобрела:

- 05.07.2019 — многофункциональное устройство для офиса XEROX (МФУ) стоимостью 213 090,00 руб. (в т. ч. НДС 20 % — 35 515,00 руб.), которое сразу ввела в эксплуатацию и приняла к учету в качестве основного средства;

- 30.07.2019 — автомобиль «Газель» NEXT стоимостью 1 188 000,00 руб. (в т. ч. НДС 20 % — 198 000,00 руб.), который ввела в эксплуатацию и приняла к учету в качестве основного средства 02.08.2019 после государственной регистрации.

Кроме того, в июле 2019 года организация ООО «ТФ-Мега»:

- отгрузила товары в режиме оптовой торговли на сумму 720 000,00 руб. (в т. ч. НДС 20 % — 120 000,00 руб.);

- реализовала товары в режиме ЕНВД на сумму 350 000,00 руб.;

- раздала в рекламных целях товары (ручки с логотипами компании) стоимостью 96 руб. на общую сумму 19 200,00 руб.;

- оказала рекламные услуги иностранной компании на сумму 1 000,00 EUR (курс EUR — 72,6000 руб.).

Последовательность операций приведена в таблице 1.

Настройка учетной политики, параметров учета и справочников

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, а также операций, местом реализации которых не признается территория РФ, необходимо произвести соответствующие настройки учетной политики и параметров учета.

На закладке НДС формы Учетная политика (раздел Главное — подраздел Настройки — Налоги и отчеты) следует установить флаг Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета.

В настройках параметров учета (раздел Администрирование — подраздел Настройки программы — Параметры учета), пройдя по гиперссылке Настройка плана счетов, в строке Учет сумм НДС по приобретенным ценностям следует установить значение По контрагентам, счетам-фактурам полученным и способам учета. Для этого необходимо, перейдя по соответствующей гиперссылке, проставить флаг для значения По способам учета.

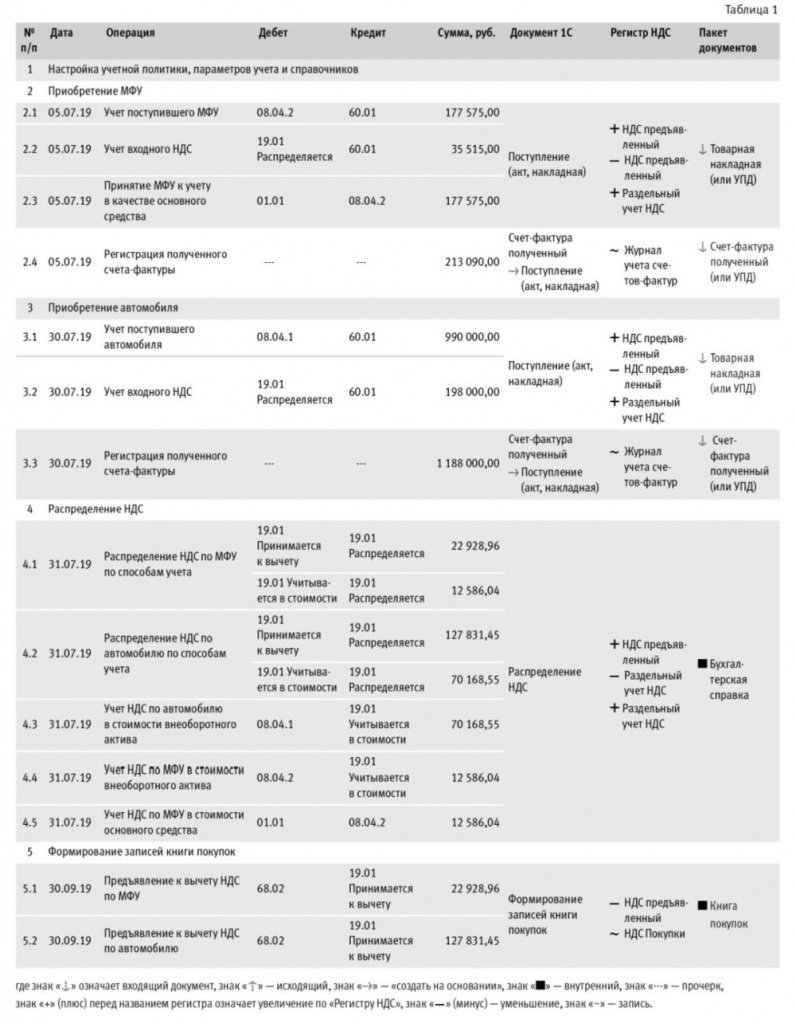

Приобретение МФУ

Поступление основного средства (МФУ) в организацию (операции 2.1 «Учет поступившего МФУ»; 2.2 «Учет входного НДС»; 2.3 «Принятие МФУ к учету в качестве основного средства») в программе регистрируется документом Поступление (акт, накладная) с видом операции Основные средства (раздел Покупки — подраздел Покупки) или документом Поступление основных средств (раздел ОС и НМА — подраздел Поступление основных средств), рис. 1.

Рис. 1. Поступление МФУ

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенное МФУ используется в офисе компании, т. е. во всех осуществляемых операциях, то в поле Способ учета НДС указывается значение Распределяется.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 08.04.2 Кредит 60.01

— на стоимость приобретенного МФУ;

Дебет 01.01 Кредит 08.04.2

— на стоимость принятого к учету основного средства;

Дебет 19.01 Кредит 60.01

— на сумму входного НДС.

Поскольку сумма входного НДС подлежит распределению, то в регистр НДС предъявленный одновременно вводятся две записи: одна — с видом движения Приход и событием Предъявлен НДС Поставщиком, вторая — с видом движения Расход и событием НДС подлежит распределению. Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС.

Запись регистра Раздельный учет производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенном основном средстве.

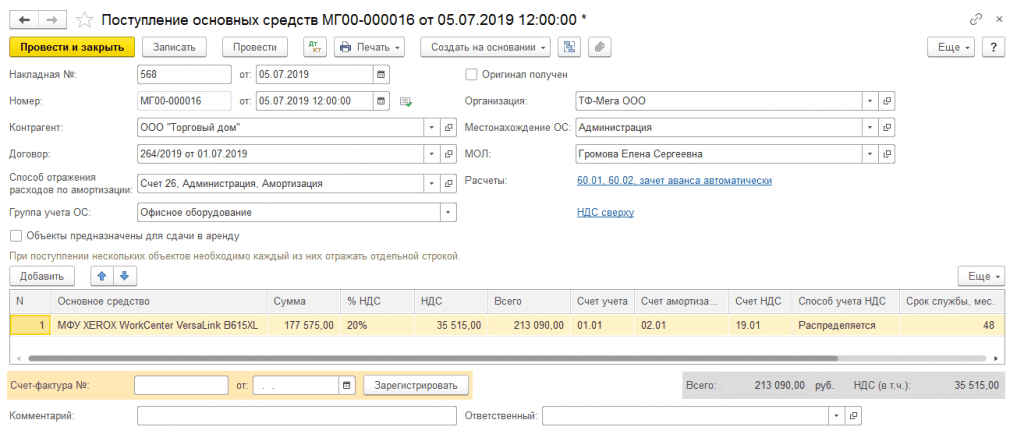

Для регистрации полученного счета-фактуры (операция 2.4 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на МФУ

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная). Кроме того:

- в поле Получен будет проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором электронного документооборота (ЭДО), указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@;

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур и в документе Счет-фактура полученный в строке Сумма указано, что суммы для регистрации в журнале учета («из них по комиссии») равны нулю, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

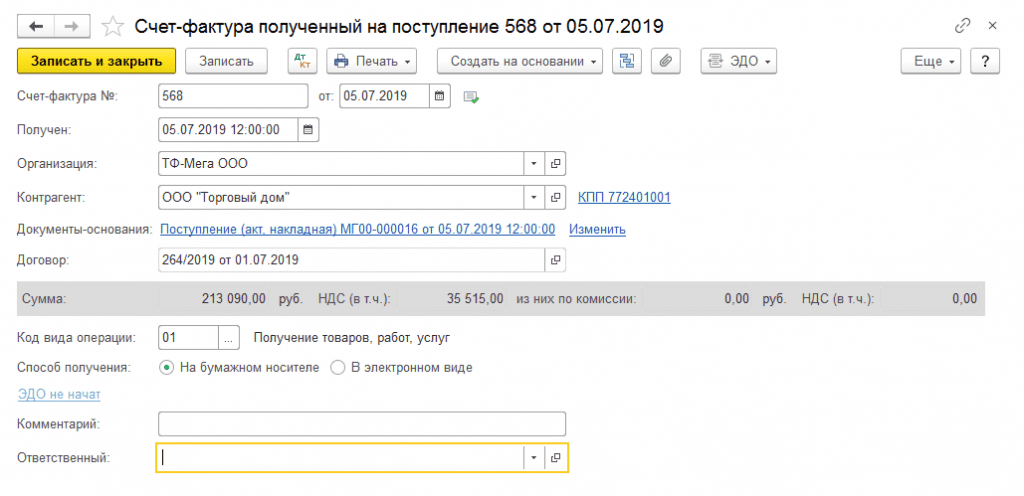

Приобретение автомобиля

Регистрация операции поступления автомобиля (операции 3.1 «Учет поступившего автомобиля», 3.2 «Учет входного НДС») в программе производится с помощью документа Поступление (акт, накладная) с видом операции Оборудование (раздел Покупки — подраздел Покупки) или Поступление оборудования (раздел ОС и НМА — подраздел Поступление основных средств), рис. 3.

Рис. 3. Поступление автомобиля

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенный автомобиль предназначен для использования во всей деятельности организации, то в поле Способ учета НДС указывается значение Распределяется.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 08.04.1 Кредит 60.01

— на стоимость приобретенного автомобиля;

Дебет 19.01 Кредит 60.01

— на сумму входного НДС.

Также если сумма входного НДС подлежит распределению, то в регистр НДС предъявленный одновременно вводятся две записи: одна — с видом движения Приход и событием Предъявлен НДС Поставщиком, вторая — с видом движения Расход и событием НДС подлежит распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС.

Запись регистра Раздельный учет производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенном ОС.

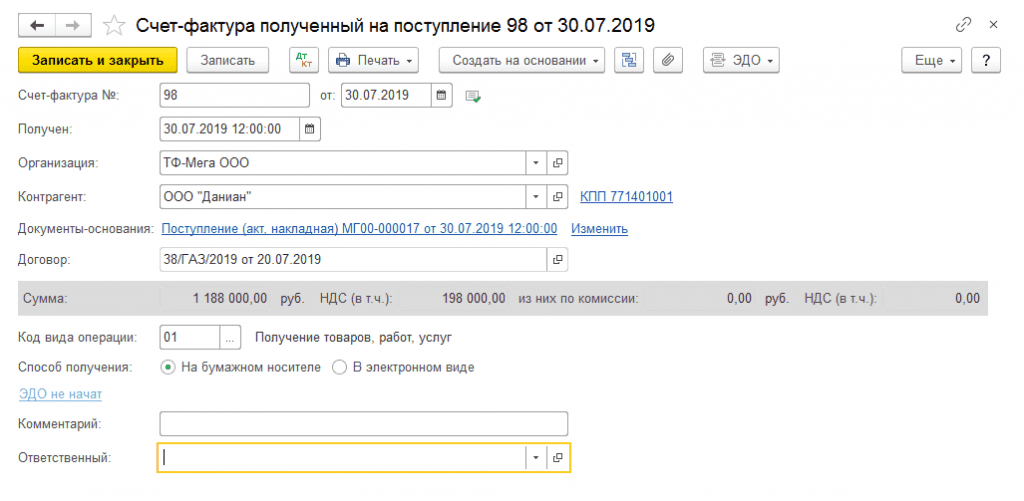

Для регистрации полученного счета-фактуры (операция 3.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 3) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 4), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 4. Счет-фактура полученный на автомобиль

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

- в поле Получен будет проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@;

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Распределение НДС

Согласно абзацу 4 пункта 4 статьи 170 НК РФ суммы предъявленного НДС по товарам (работам, услугам), имущественным правам, приобретенным как для осуществления облагаемых операций, так и для операций, освобождаемых от налогообложения, принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе ОС и НМА, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 статьи 170 НК РФ.

В соответствии с пунктом 4.1 статьи 170 НК РФ пропорция для распределения суммы предъявленного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

В то же время для ОС и НМА, приобретаемых в первом и втором месяцах квартала, налогоплательщик вправе определять такую пропорцию по данным об отгрузках за соответствующий месяц.

Несмотря на наличие в пункте 4 статьи 170 НК РФ указания на выведение пропорции между стоимостью отгруженных облагаемых НДС и необлагаемых (освобождаемых от налогообложения) операций, при формировании пропорции в сумму выручки по необлагаемым операциям также будет включена выручка от операций реализации, не являющихся объектом обложения НДС в силу того, что местом их реализации не признается территория РФ согласно статье 148 НК РФ (письмо ФНС России от 06.03.2008 № 03-1-03/761, Постановление Президиума ВАС РФ от 05.07.2011 № 1407/11).

С 01.07.2019 в целях применения пунктов 4 и 4.1 статьи 170 НК РФ операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ), относятся к операциям, подлежащим налогообложению (пп. «б» п. 3 ст. 1 Закона № 63-ФЗ).

Автоматическое распределение суммы входного НДС (операции 4.1 «Распределение НДС по МФУ по способам учета»; 4.2 «Распределение НДС по автомобилю по способам учета»; 4.3 «Учет НДС по автомобилю в стоимости внеоборотного актива»; 4.4 «Учет НДС по МФУ в стоимости внеоборотного актива»; 4.5 «Учет НДС по МФУ в стоимости основного средства») производится регламентным документом Распределение НДС (раздел Операции — подраздел Закрытие периода).

Распределение предъявленной суммы НДС производится по тем ОС, при приобретении которых в способе учета НДС указано значение Распределяется (МФУ и автомобиль).

Согласно сложившейся арбитражной практике и разъяснениям ФНС России и Минфина России при приобретении основных средств покупатель имеет право заявить налоговый вычет предъявленной суммы НДС в полном объеме в пределах 3 лет с момента принятия ОС на учет, в том числе и на счете 08 «Вложения во внеоборотные активы» (п. 1, 1.1 ст. 172 НК РФ, письма Минфина России от 04.09.2018 № 03-07-11/63070, от 19.12.2017 № 03-07-11/84699, от 11.04.2017 № 03-07-11/21548).

Следовательно, распределению в месяце приобретения подлежит входной НДС по всем приобретенным ОС, как принятым к учету на счете 01 (МФУ), так и принятым к учету на счете 08 (автомобиль).

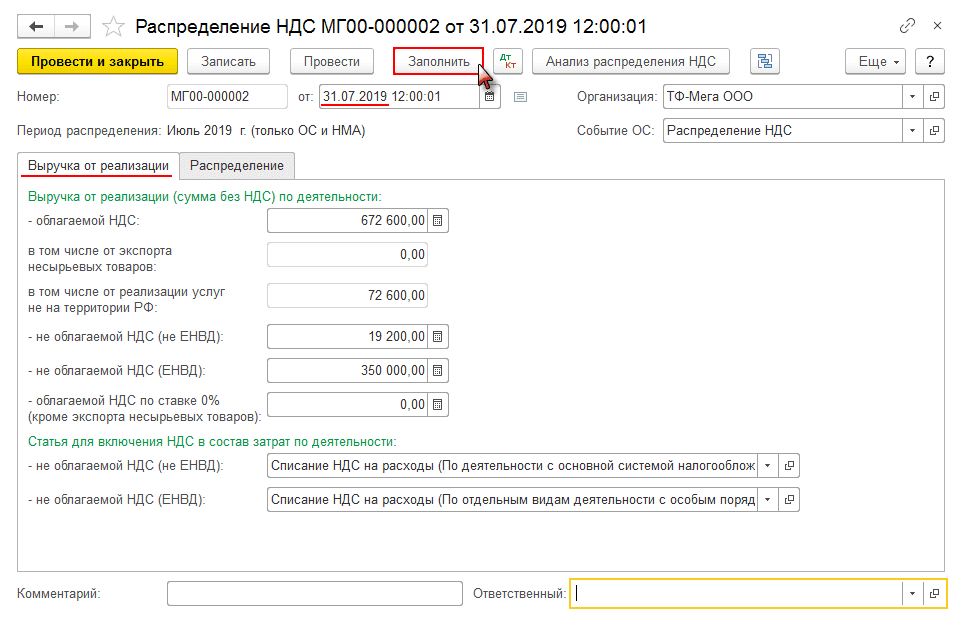

Поскольку ОС приобретены в июле 2019 года и пропорция распределения НДС будет формироваться по данным об отгрузках за соответствующий месяц, то в документе Распределение НДС необходимо установить дату 31.07.2019.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды на закладке Выручка от реализации будут автоматически рассчитаны:

- сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС (с выделением в том числе суммы выручки от реализации на экспорт несырьевых товаров и суммы выручки от реализации услуг, местом реализации которых не признается территория РФ согласно статье 148 НК РФ, т. е. услуг не на территории РФ);

- сумма выручки от деятельности, не облагаемой НДС (не ЕНВД);

- сумма выручки от деятельности, не облагаемой НДС (ЕНВД);

- сумма выручки от реализации, облагаемой НДС по ставке 0 % (кроме экспорта несырьевых товаров).

Таким образом, показатели пропорции для распределения НДС за июль 2019 года будут составлять:

- выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) за июль 2019 года без учета НДС — 672 600,00 руб. (600 000,00 руб. (реализация товаров, облагаемая НДС по ставке 20 %, без учета НДС) + 72 600,00 руб. (оказание рекламных услуг иностранному лицу));

- выручка от не облагаемой НДС деятельности (не ЕНВД) — 19 200,00 руб. (передача товаров в рекламных целях);

- выручка от не облагаемой НДС деятельности (ЕНВД) — 350 000,00 руб.

Кроме того, следует обратить внимание, что при осуществлении деятельности, облагаемой в соответствии с различными режимами (общий режим налогообложения и ЕНВД), и распределении затрат между этими видами деятельности соответствующим образом учитывается и доля НДС, включаемая в стоимость приобретенных товаров (работ, услуг). Для этого в полях Статья для включения НДС в состав затрат по деятельности должны быть указаны (рис. 5):

- в поле не облагаемой НДС (не ЕНВД) — значение Списание НДС на расходы (По деятельности с основной системой налогообложения);

- в поле не облагаемой НДС (ЕНВД) — значение Списание НДС на расходы (По отдельным видам деятельности с особым порядком налогообложения).

Рис. 5. Расчет пропорции для распределения НДС

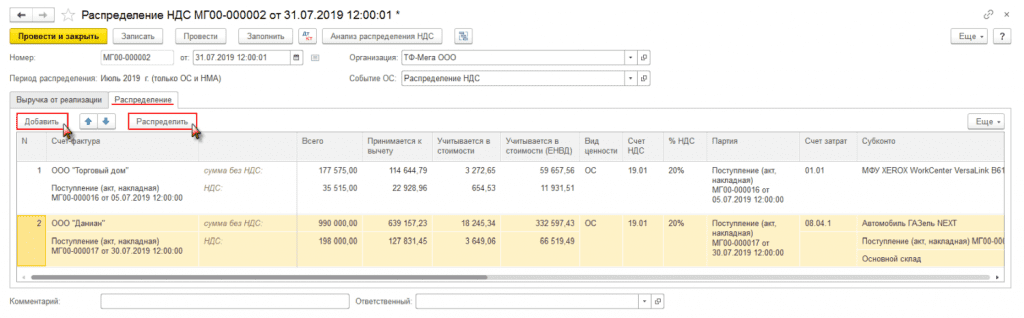

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС.

Согласно рассчитанной пропорции:

- доля НДС, принимаемая к налоговому вычету, будет составлять 64,56134 % (672 600,00 руб. / (672 600,00 руб. + 19 200,00 руб. + 350 000,00 руб.) х 100 %), что по МФУ соответствует 22 928,96 руб. (35 515,00 руб. х 64,56134 %);

- доля НДС, включаемая в стоимость приобретений, будет составлять 35,43866 % ((19 200,00 руб. + 350 000,00 руб.) / (672 600,00 руб. + 19 200,00 руб. + 350 000,00 руб.) х 100 %), что по МФУ соответствует 12 586,04 руб. (35 515,00 руб. х 35,43866 %).

Сумма входного НДС, подлежащая включению в стоимость приобретений, будет дополнительно распределена между видами деятельности (общая система налогообложения и ЕНВД).

Поскольку автомобиль был принят к учету (на счете 08) также в июле 2019 года, то по нему распределение НДС должно производиться аналогично распределению входного НДС по МФУ.

1С:ИТС

Подробнее см. разъяснения О.С. Думинской, советника государственной гражданской службы РФ 2-го класса отдела налога на добавленную стоимость Управления налогообложения юридических лиц ФНС России, в разделе «Консультации по законодательству» и в статье «Распределение входного НДС по основным средствам».

Если операция по приобретению автомобиля автоматически не была отражена на закладке Распределение документа Распределение НДС, то необходимо по кнопке Добавить ввести сведения в табличную часть, заполнив следующие графы: Счет-фактура, Всего, Вид ценности, Счет НДС, % НДС, Партия, Счет затрат, Субконто.

Для распределения отраженной суммы НДС (для заполнения граф: Принимается к вычету, Учитывается в стоимости, Учитывается в стоимости (ЕНВД)) необходимо нажать на кнопку Распределить (рис. 6).

Рис. 6. Распределение входного НДС по МФУ и автомобилю

Согласно рассчитанной пропорции для автомобиля:

- доля НДС, принимаемая к вычету, будет составлять 127 831,45 руб. (198 000,00 руб. х 64,56134 %);

- доля НДС, включаемая в стоимость приобретений, будет составлять 70 168,55 руб. (198 000,00 руб. х 35,43866 %).

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

- суммы входного НДС по приобретенным МФУ и автомобилю будут перенесены с кредита счета 19.01 с третьим субконто Распределяется в дебет счета 19.01 с третьим субконто Принимается к вычету и Учитывается в стоимости в соответствии с рассчитанной пропорцией;

- сумма входного НДС, подлежащая включению в стоимость автомобиля, будет списана с кредита счета 19.01 с третьим субконто Учитывается в стоимость в дебет счета 08.04.1;

- сумма входного НДС, подлежащая включению в стоимость МФУ, будет списана с кредита счета 19.01 с третьим субконто Учитывается в стоимость в дебет счета 08.04.2 с последующим списанием в дебет счета 01.01.

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную поставщиком и подлежащую вычету после распределения. В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения. В регистр Раздельный учет НДС будут внесены записи:

- с видом движения Расход — на суммы НДС, предъявленные поставщиком и подлежащие включению в стоимость приобретений после распределения;

- с видом движения Приход — на суммы НДС, предъявленные поставщиком по приобретенным ОС, учитываемым на момент распределения в составе внеоборотных активов (на счете 08).

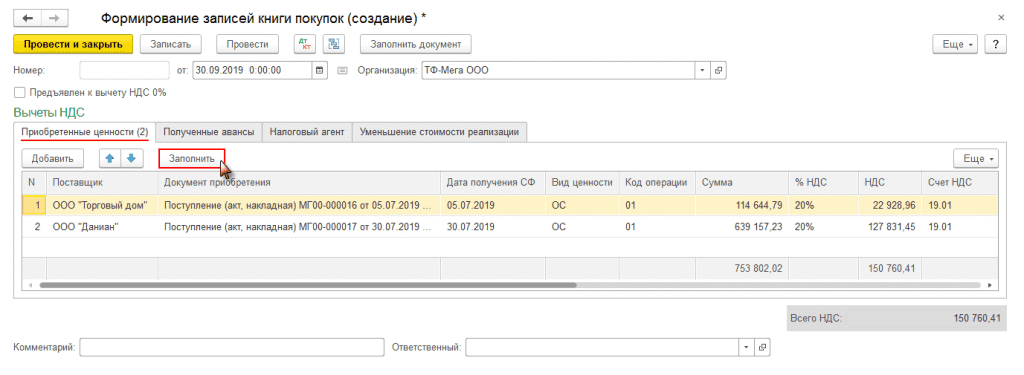

Формирование записей книги покупок

Регистрация в программе полученных счетов-фактур на приобретенные ОС в книге покупок (рис. 7) (операции 5.1 «Предъявление к вычету НДС по МФУ», 5.2 «Предъявление к вычету НДС по автомобилю») производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода) с помощью команды Создать.

Рис. 7. Формирование записей книги покупок

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются в документе на закладке Приобретенные ценности (см. рис. 7).

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 68.02 Кредит 19.01

— на суммы НДС, принимаемые к налоговому вычету.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводится запись с видом движения Расход.

В регистр НДС Покупки вносится запись для формирования книги покупок. На основании записей регистра НДС Покупки формируется книга покупок за III квартал 2019 года (раздел Отчеты — подраздел НДС).

Источник