- Как списать товар, которого нет на складе или в магазине

- Как списать недостачу при инвентаризации

- Как определить цену товара, который подлежит списанию

- Списание товара, пришедшего в негодность

- Реализация и списание просроченного товара

- Списание образцов товара

- Как списать украденный товар

- Не выбран способ списания товаров

- Смотрите также

- Учет списания товаров при применении УСН

- Формирование стоимости товаров

- Методы списания стоимости товаров в расходы

- Метод ФИФО

- Метод списания по стоимости каждой единицы

- Метод списания по средней стоимости

Как списать товар, которого нет на складе или в магазине

Часто руководители бизнеса сталкиваются с вопросом, как списать товар, которого нет на складе или в магазине. Рассмотрим все возможные ситуации и порядок списания товара в каждой из них.

В сервисе для управления торговлей МойСклад списать недостающие или испорченные товары можно после инвентаризации. Для каждого склада создается отдельный документ. Обычно в нем указываются цены и число товаров, но можно добавить и причину списания. Попробуйте прямо сейчас: это бесплатно.

Как списать недостачу при инвентаризации

Для того чтобы списать недостачу, вы должны провести инвентаризацию товара на складе. Об этом мы писали в отдельной статье «Школы торговли» про проведение инвентаризации. Результаты инвентаризации оформляются документами ИНВ-3, ИНВ-19 и ИНВ-26, а также изданием приказа о результатах инвентаризации и наказании материально-ответственных лиц.

После проведения инвентаризации, определив одну из причин списания, вы можете предпринимать какие-либо дальнейшие действия: штрафовать виновных, относить траты к нормам естественной убыли, вносить изменения в учет и делать бухгалтерские проводки. В крайнем случае, если виновный не найден и недостачу нельзя списать без вопросов со стороны налоговой — заводить уголовное дело.

Например, за недостачу товара или его порчу в пределах норм естественной убыли никто не должен платить. А если эти затраты выше нормы — они закрываются за счет виновных лиц. В случае, если виновные не установлены, то убытки от недостачи списываются на финансовые результаты организации. По сути, если виновность персонала не доказана, а товар исчез, то несет убытки компания.

Как определить цену товара, который подлежит списанию

Суммы недостач списываются по фактической стоимости товара: цена покупки плюс расходы на его доставку и хранение.

Если вы торгуете чем-то, что после закупки нужно хранить в одной емкости, например, крупой, сахаром, мукой, то вы вправе в Учетной политике самостоятельно прописать способ определения суммы недостачи. Если у вас пропало 20 кг муки, то стоимость недостающего товара может быть рассчитана как 20 кг, умноженные на розничную отпускную цену этой муки.

Списание товара, пришедшего в негодность

Списание пришедшего в негодность товара — процесс довольно простой, поскольку, по сути, является этапом инвентаризации. Если в ходе проверки найдены испорченные продукты, их надо заактировать, представить комиссии, заполнить и подписать акты ТОРГ-15 или ТОРГ-16. Наличие этих документов позволяет списать товар.

Для актирования испорченных товаров, которые законно можно продавать после уценки, заполняется акт ТОРГ-15. Он составляется в трех экземплярах и подписывается членами инвентаризационной комиссии с участием представителя руководства, материально-ответственного лица и при необходимости — представителем санитарного надзора. Один экземпляр нужно передать в бухгалтерию для списания с материально-ответственного лица потерь, второй — оставить в проверяемом подразделении, а третий — отдать материально-ответственному лицу.

ТОРГ-16 применяется, если товар пришел в негодность и не подлежит дальнейшей реализации, в том числе и по причине истекшего срока годности. Составляется он также в трех экземплярах и передается тем же лицам, что и в случае с ТОРГ-15.

Реализация и списание просроченного товара

Иногда товары с истекшим сроком годности реализуются по сниженным ценам для дальнейшего использования, но не по прямому назначению, а, например, для переработки. Из них могут делать корма для животных, джемы, варенье и т.д. Реализация просроченного товара допустима только по разрешению, полученному от органов государственного контроля. То есть нельзя просто уценить и продавать «просрочку». Надо или получать специальную бумагу, или списать просроченный товар и его уничтожить. В некоторых случаях удается договориться с поставщиком скоропортящихся продуктов о возврате ему «просрочки».

По-другому поступают с теми товарами, которые невозможно продавать после истечения срока, так как они представляют опасность, например, лекарства, бытовая химия, косметика, парфюмерия. Есть специальные уполномоченные организации, которые занимаются утилизацией или ликвидацией таких продуктов. Если, например, у вас магазин с порошками и моющими средствами, вы можете сразу заключить договор об их утилизации. И еще интересное дополнение. У производителей бытовой химии и лекарств обычно есть возможность принимать испорченные товары на утилизацию. Поэтому вам лучше этот вопрос прояснить еще на стадии заключения договоров.

Списание образцов товара

Списание даже небольших партий товара — образцов — также необходимо оформлять. Если образцы передаются безвозмездно агентам по продажам, партнерам или выставляются на полках, бухгалтер должен заводить для отражения этих операции отдельный субсчет в счете «Товары».

Передачу бесплатных образцов надо оформить накладной на отпуск материалов на сторону по форме М-15. При передаче образцов торговым агентам и партнерам документы составляются в соответствии с договоренностью с будущим покупателем. Это может быть оформлено договором, а может быть передано без оформления. Во втором случае требуется сделать все первичные документы по передаче и получению образцов (по процессу приемки товара) и во внутренних документах прописать обоснования такой передачи.

Если образцы не передаются никому, а нужны для организации дегустации, то для этого нужно оформить накладную по форме ТОРГ-13 — на внутреннее перемещение и сохранить для отчетности. Накладную подписывает тот сотрудник, который выдает образцы товара посетителям на пробу.

Обратите внимание, что расходы на образцы, переданные на сторону, не могут уменьшить налогооблагаемую прибыль, так как не относятся к рекламным расходам. А вот расходы на дегустацию — это нормируемые рекламные расходы отчетного (налогового) периода. Это зачтется налоговой, если стоимость дегустационной продукции не превышает 1% выручки от реализации.

Имейте в виду, что налоговый кодекс предусматривает уплату НДС с безвозмездно переданных товаров — образцы попадают под эту категорию, и с них должен быть уплачен налог.

Как списать украденный товар

Чтобы списать украденный товар, вам нужно провести инвентаризацию, а также получить письменные объяснения материально-ответственных лиц по факту недостачи.

Далее издается приказ об отражении в бухучете недостачи и источниках ее погашения. Если в нем обозначено списание украденного товара на убытки, то это нужно отразить в бухучете, а если в приказе написано, что материалы необходимо передать в полицию, нужно написать заявление и передать его туда вместе с результатами инвентаризации.

Если виновное лицо будет найдено, недостачу нужно будет списать на него, если преступника не найдут, то полиция выдаст отказ в возбуждении уголовного дела. В таком случае украденные товары нужно будет списать на убытки, которые принимаются в налоговом учете вместе с подтверждающими преступление документами.

Источник

Не выбран способ списания товаров

Дата публикации 17.02.2021

Использован релиз 3.0.89

Способ оценки запасов при их выбытии настраивается в форме «Учетная политика» и соответствует способам, поименованным в п. 36 ФСБУ 5/2019.

Способ «по средней себестоимости» предполагает расчет себестоимости единицы учета запасов путем деления общей себестоимости вида запасов на их количество, которые складываются из себестоимости и количества остатка на начало периода (месяц или другой, определенный организацией период) и поступивших запасов в течение данного периода (п. 39 ФСБУ 5/2019).

Средняя себестоимость может рассчитываться периодически через равные интервалы времени либо по мере поступления каждой новой партии запасов (п. 39 ФСБУ 5/2019).

Понятия средней «взвешенной» оценки и средней «скользящей» оценки, которые раньше раскрывались в Методических указаниях по учету МПЗ № 119н (документ отменен в связи с вводом в действие ФСБУ 5/2019), в ФСБУ 5/2019 они не упоминаются. Но можно провести следующую аналогию.

В зависимости от периодичности расчета средняя себестоимость может принимать значения «средневзвешенной» (если рассчитывается с периодичностью «месяц», т.е. на момент последнего документа поступления в каждом месяце) или «среднескользящей» (если рассчитывается с периодичностью «партия», т.е. на момент каждого документа поступления). Средневзвешенная оценка себестоимости может проводиться и за любой другой период, отличный от месяца (но, с точки зрения практического применения, это вряд ли может быть оправданно).

В программе поддерживается только расчет средней себестоимости с периодичностью «месяц». Оценка себестоимости с периодичностью «партия», по которой запасы списываются в момент отпуска (выбытия) в программе, используется исключительно для промежуточных расчетов.

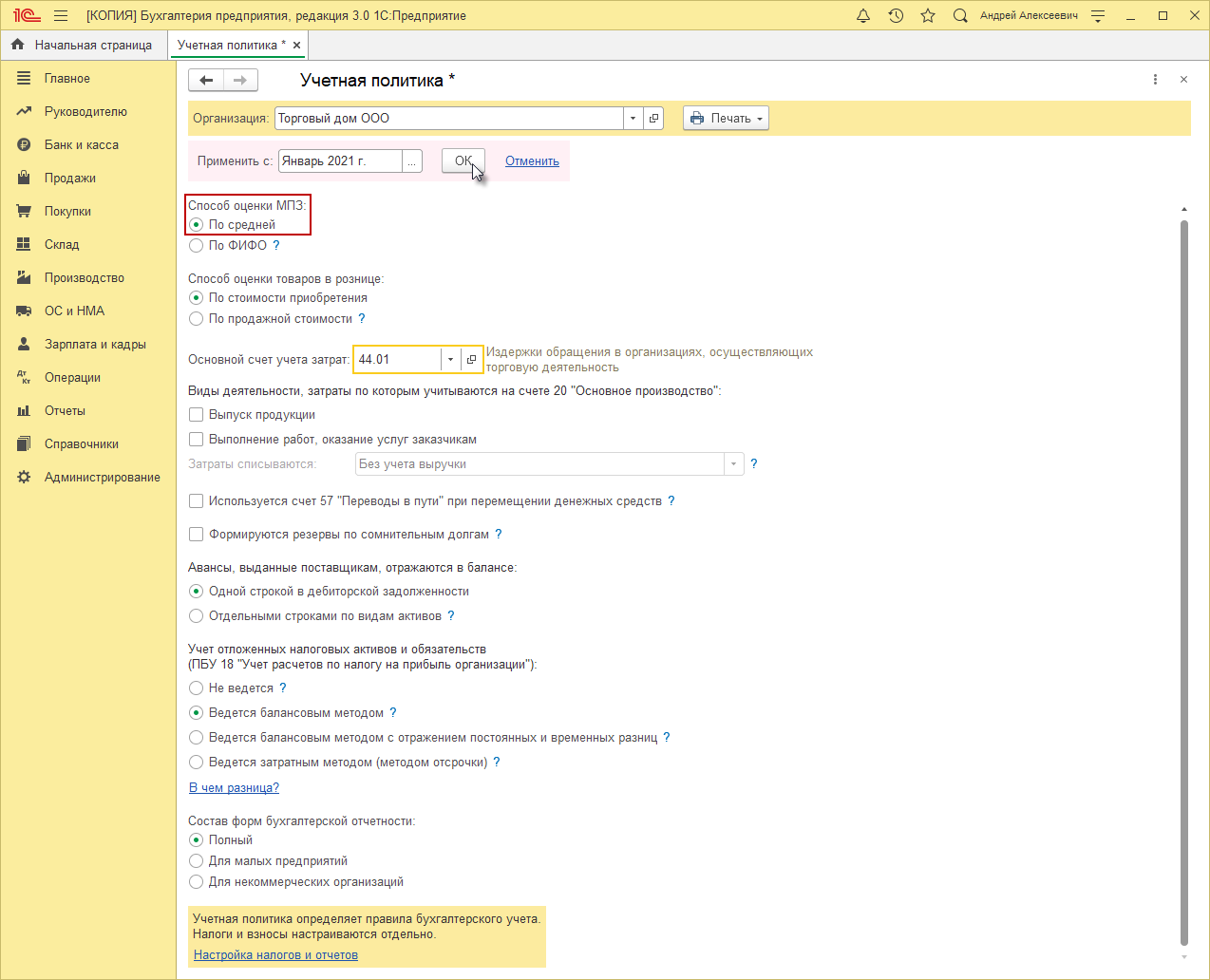

- Раздел: Главное – Учетная политика.

- Выберите организацию, если учет в информационной базе ведется по нескольким организациям.

- Переключатель «Способ оценки МПЗ» установите в положение «По средней». Выбранный способ оценки запасов при выбытии будет применяться одновременно и в бухгалтерском, и в налоговом учете.

- В поле «Применить с» укажите период (год), с которого применяются настройки учетной политики.

- Кнопка «ОК».

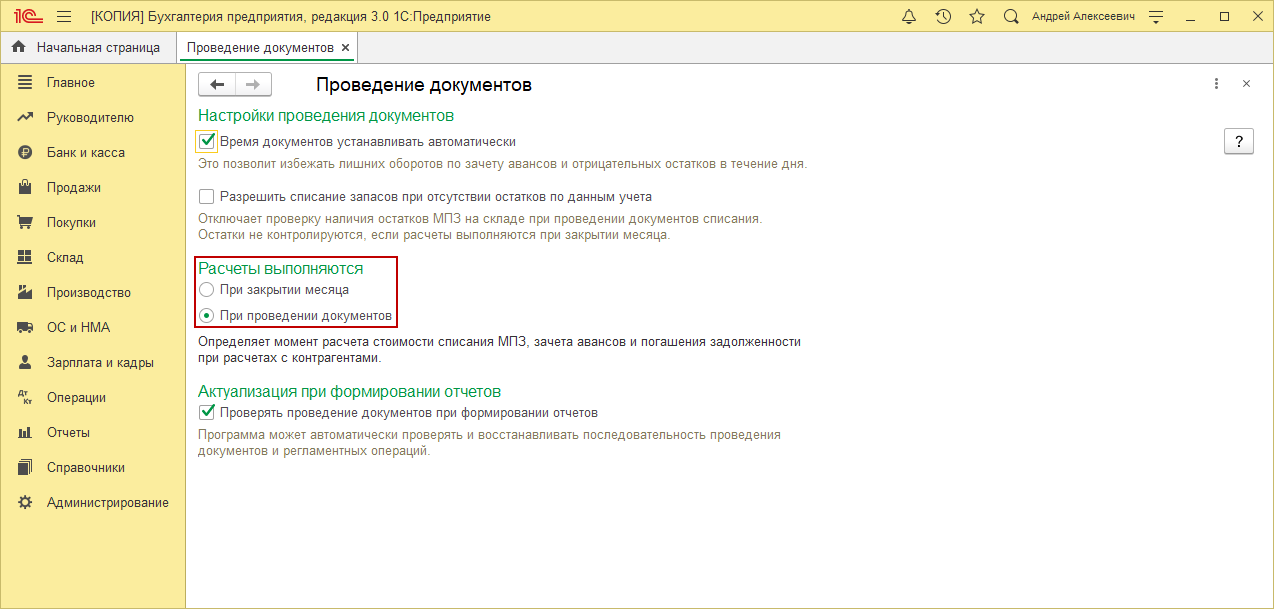

- Настройте порядок отображения сумм себестоимости при выбытии запасов (рис. 2) (раздел: «Администрирование» – «Проведение документов», переключатель «Расчеты выполняются»):

- Если переключатель установлен в положение «При проведении документов», то при проведении документов, которыми отражается выбытие запасов, проводки по их списанию формируются исходя из сложившейся на момент отпуска себестоимости (т.е. по средней себестоимости, в расчет которой включаются количество и стоимость на начало месяца, все поступления и все выбытия до момента отпуска). В конце месяца при выполнении обработки «Закрытие месяца» себестоимость корректируется до средней себестоимости за месяц (в расчет включаются количество и стоимость на начало месяца и все поступления текущего месяца).

- Если переключатель установлен в положение «При закрытии месяца», то при проведении документов, которыми отражается выбытие запасов, проводки по списанию их стоимости формируются по плановым ценам или, если не заданы плановые цены или тип плановых цен, с нулевой себестоимостью. В конце месяца при выполнении обработки «Закрытие месяца» себестоимость корректируется до средней себестоимости за месяц (в расчет включаются количество и стоимость на начало месяца и все поступления текущего месяца). Плановые цены и тип плановых цен можно установить только для готовой продукции. Тип плановых цен задается в разделе «Администрирование» – «Параметры учета» по ссылке «Тип плановых цен», плановые цены устанавливаются документом «Установка цен номенклатуры».

Расчет средней себестоимости в программе поддерживается согласно п. 39 ФСБУ 5/2019 только с периодичностью «месяц». Скользящая оценка, по которой запасы списываются в программе в момент отпуска (выбытия), не соответствует способу расчета себестоимости с периодичностью «партия» согласно п. 39 ФСБУ 5/2019, поскольку включает не только остатки на начало месяца и все поступления до момента отпуска, но и все выбытия до момента отпуска. Таким образом, оценка себестоимости с периодичностью «партия» используется в программе исключительно для промежуточных расчетов.

Смотрите также

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Учет списания товаров при применении УСН

Формирование стоимости товаров

Понятие стоимости товаров для «упрощенцев» в гл. 26.2 НК РФ не раскрывается. Также в гл. 26.2 нет отсылок к гл. 25 НК РФ, в которой определены правила формирования стоимости товаров (ст. 320 НК РФ).

Стоимость товаров формируется исходя из их цены, уплаченной поставщику согласно договору. Остальные расходы, понесенные покупателем при приобретении и реализации, в стоимость товаров не включаются и списываются отдельно.

Кроме того, из стоимости товаров (цены товаров) следует вычесть НДС, уплаченный продавцу, т. к. списание налога на основании подп. 8, 23 п. 1 ст. 346.16 НК РФ производится по отдельной статье расходов. Сумма уплаченного НДС показывается в отдельной строке Книги учета доходов и расходов (письма Минфина России от 18.01.2010 № 03-11-11/03, от 02.12.2009 № 03-11-06/2/256).

ВНИМАНИЕ! Расходы на приобретение товаров для перепродажи, которые вы понесли в период применения ЕНВД, можно учесть по мере реализации этих товаров. Если они реализуются после перехода на УСН, учитывайте эти расходы при расчете налоговой базы по УСН. Если вы понесли расходы, непосредственно связанные с реализацией товаров (затраты на хранение, обслуживание, транспортировку), учитывайте их в периоде оплаты после перехода на УСН (п. 2.2 ст. 346.25 НК РФ, п. 8 Письма ФНС России от 20.11.2020 N СД-4-3/19053@).

Подробнее об учете «входного» НДС по приобретенным товарам читайте в статье «Учитываем НДС в расходах – специальные условия».

Стоимость товаров признается расходом при условии расчета за них с поставщиком и только после их реализации покупателю. Получения оплаты от покупателя дожидаться необязательно.

Проверьте, правильно ли вы списываете покупные товары и учитываете НДС с них, с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Как учитывать товары и другие ТМЦ при переходе с УСН «доходы» на УСН «доходы минус расходы», смотрите здесь.

Методы списания стоимости товаров в расходы

Налоговый кодекс РФ позволяет выбрать один из следующих способов списания затрат на оплату приобретенных товаров (подп. 2 п. 2 ст. 346.17 НК РФ):

- по стоимости первых по времени приобретения (ФИФО);

- средней стоимости;

- стоимости единицы товара.

Минфин России разрешает устанавливать разные методы списания затрат для различных групп товаров (письмо от 01.08.2006 № 03-03-04/1/616). Несмотря на то, что в разъяснения в письме касаются оценки товаров при расчете налога на прибыль, можно предположить, что и при УСН не запрещено руководствоваться данными разъяснениями.

В учетной политике для целей налогообложения должен быть закреплен выбранный метод оценки, а если их несколько, тогда необходимо расписать группы товаров, для которых применяется тот или иной способ.

Образец учетной политики для УСН «доходы минус расходы» см. здесь.

Каким образом применять методы оценки на практике Налоговый кодекс РФ не оговаривает, однако описание всех способов списания затрат на приобретение товаров содержится НПА по бухучету. С 2021 года это новый ФСБУ 5/2019 «Запасы» (см. п. п. 36-40 стандарта), до 2021 года — п. п. 17–19 ПБУ 5/01.

Смотрите примеры расчета средней себестоимости и расчета себестоимости способом ФИФО в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Если объем реализации у налогоплательщика небольшой, то у него обычно не возникает проблем при применении любого из указанных способов. Так, например, достаточно просто отследить по каждой единице товаров, была ли произведена оплата поставщику и был ли этот товар реализован в последующем. Это те два условия, которые необходимы для принятия в расходы стоимости приобретенных товаров. При ведении регистров налогового учета в них нужно будет заносить сведения о приобретении товаров, их реализации, оплате поставщику и поступлении оплаты от покупателей.

При широком ассортименте продукции, большом объеме реализации и ведении учета в продажных ценах налогоплательщику достаточно сложно применять перечисленные выше методы оценки товаров. Например, предприятиям розничной торговли, которые пробивают чек ККТ на общую сумму без детализации, трудно отследить соблюдение требований, позволяющих включить в расходы стоимость приобретенных товаров.

В такой ситуации рассчитать стоимость товаров для учета ее в расходах можно по специальной формуле, предложенной Минфином России в своем письме от 28.04.2006 № 03-11-04/2/94. Изначально разъяснения касались переходного периода 2006 году, но и в настоящее время они не потеряли свою актуальность.

Метод ФИФО

При использовании метода ФИФО в расходах учитывается стоимость тех товаров, которые были приобретены раньше других. При закупке товаров партиями, вначале необходимо списать товары из первой поступившей партии, при ее недостаточности — из второй и т.д. по порядку.

Данный метод удобно применять для списания стоимости товаров, цены на которые со временем снижаются, или же при последующем предоставлении накопительных скидок продавцами. Ведь в первую очередь в расходах учитывается стоимость товаров, приобретенных по самой высокой цене.

ООО «Север» занимается перепродажей холодильников. 5 сентября компания приобрела и оплатила первую партию из 8 холодильников «Атлант» по цене 8 500,00 руб. за шт. (без НДС). 15 сентября поступила и была оплачена вторая партия из 12 таких холодильников по цене 8 300,00 руб. за шт. (без НДС). Всего в сентябре ООО «Север» реализовало 14 холодильников.

Бухгалтеру ООО «Север» надо списать расходы на приобретение холодильников следующим образом:

- 8 холодильников по цене 8 500,00 руб. из первой партии – 68 000,00 руб.;

- 6 холодильников по цене 8 300,00 руб. из второй партии – 49 800,00 руб.

Получается, что в сентябре в расходах будет учтено:

68 000,00 руб. + 49 800,00 руб. = 117 800,00 руб.

Метод списания по стоимости каждой единицы

Метод достаточно прост, поскольку каждая единица товара списывается в расходы по стоимости своего приобретения.

Метод списания по стоимости каждой единицы подходит тем организациям, которые занимаются торговлей уникальных единичных товаров либо же при небольшом ассортименте продукции.

ООО «Волга» занимается торговлей газового оборудования и ведет учет товаров по стоимости каждой единицы. По договору поставки в феврале организацией был приобретен и оплачен универсальный котел, работающий на твердом и жидком топливе, стоимостью 120 000 руб. В марте котел реализуют организации «Кама» за 158 000 руб., которая сразу вносит оплату за данное оборудование. Значит, в расходах за сентябрь у «Волги» должна быть учтена стоимость приобретения котла в сумме 120 000 руб.

Метод списания по средней стоимости

Метод списания по средней стоимости применяется для одного вида или одной группы товаров. При этом стоимость товаров, списываемая в расходы, определяется в 2 этапа.

В первую очередь необходимо вычислить среднюю стоимость вида товаров, приобретенных для последующей реализации, для этого общая стоимость товаров, имеющихся на складе начало месяца и поступивших в течение месяца, делится на количество этих товаров, имеющихся в остатке на начало и поступивших за месяц. Для расчета берутся только те товары, за которые была произведена оплата поставщикам.

Средняя стоимость единицы товара

Стоимость товарных остатков на начало + стоимость поступивших товаров

Количество товаров на начало месяца + количество поступивших товаров

На втором этапе рассчитывается стоимость реализованных товаров, которую можно включить в расходы.

Источник