- Линейный метод начисления амортизации основных средств (пример, формула)

- Линейный способ начисления амортизации основных средств – суть приема

- Расчет начисления амортизации линейным способом – пример

- Переход с нелинейного на линейный метод начисления амортизации

- Итоги

- Как начислять амортизацию по новому ФСБУ 6/2020

- Что нужно знать про амортизацию ОС по ФСБУ 6/2020: её элементы, формулы, правила начисления

- Что такое элементы амортизации

- Ликвидационная стоимость

- Срок полезного использования

- Способ начисления амортизации

- Расчет амортизации

- Несколько важных моментов

- Как амортизируют ОС, бывшие в употреблении

- Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

- Когда заканчивать начислять амортизацию

Линейный метод начисления амортизации основных средств (пример, формула)

Линейный способ начисления амортизации основных средств – суть приема

Амортизация при выборе линейного метода начисляется каждый месяц по каждому основному средству в отдельности в зависимости от срока его полезного использования (п. 2 ст. 259 НК РФ).

Линейный метод начисления амортизации подразумевает, что используется следующая формула расчета амортизационных отчислений:

Ам – сумма амортизационных отчислений за месяц;

k – норма месячной амортизации, выраженная в процентах;

ОС – первоначальная или восстановительная стоимость амортизируемого основного средства.

Норма амортизации по каждому объекту основных средств определяется исходя из срока его полезного использования в месяцах и рассчитывается по формуле:

где n – количество месяцев полезного использования объекта основных средств.

Данный показатель устанавливается на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 г. № 1 (далее – Классификация основных средств).

ВНИМАНИЕ! Величина амортизации, исчисленная линейным методом, в бухгалтерском и налоговом учете одинакова. За исключением случаев, когда применена амортизационная премия.

Как начислить амортизацию в налоговом учете, разъяснили эксперты КонсультантПлюс. Получите пробный доступ и переходите к Готовому решению бесплатно.

Равномерное отнесение на расходы стоимости амортизируемых основных средств – вот основное удобство линейного способа.

Расчет начисления амортизации линейным способом – пример

Поясним на конкретном примере, как используется на практике линейный метод начисления амортизации.

В ООО «Гамма» 18.03.2020 г. был куплен деревообрабатывающий станок для производства мебели и принят на учет как основное средство по первоначальной стоимости 180 000,00 руб. Срок полезного использования станка был установлен 72 месяца, т.к. данное основное средство относится к 4-й амортизационной группе по Классификации основных средств.

ВАЖНО! Стоимость активов, относимых к ОС, в налоговом учете равна 100 тыс.руб., а в бухгалтерском — 40 тыс. руб. О различиях между бухгалтерским и налоговым учетом читайте в материале «Что относится к основным средствам предприятия».

Рассчитаем сумму амортизационных отчислений за один месяц:

Ам = 180 000,00 х (1/72 × 100%) = 2 500,00 руб.

Поскольку при линейном месяце начисление амортизации стартует с месяца, идущего за месяцем принятием приобретенного станка на баланс, то начиная с 01.04.2020 г., в течение 6 лет (72 месяцев) ООО «Гамма» ежемесячно будет относить на расходы сумму амортизации в размере 2 500,00 руб.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали и отразили в бухучете амортизацию. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Переход с нелинейного на линейный метод начисления амортизации

Если изначально применялся нелинейный метод начисления амортизации, а позже было принято решение применять линейный (Налоговый кодекс позволяет менять методы амортизации, но не чаще чем 1 раз в 5 лет), то у бухгалтеров в связи с таким переходом может возникнуть достаточно много вопросов.

- Какой срок полезного использования используется в расчете? При переходе на линейный метод начисления амортизации отчисления рассчитываются на основании оставшегося срока полезного использования объекта. Этот срок должен быть определен на 1-е число месяца налогового периода, когда начинается использование линейного метода (абз. 2 п. 4 ст. 322 НК РФ).

- Какая стоимость объекта должна браться за основу при новом методе расчета амортизационных отчислений? При переходе на линейный способ амортизации нужно помнить, что часть стоимости основного средства уже была самортизирована, поэтому в расчете используется остаточная стоимость, которая также определяется на начало налогового периода (п. 4 ст. 322 НК РФ). Такова позиция чиновников (письмо УФНС России по г. Москве от 01.12.2009 № 16-15/125942, письмо Минфина России от 28.01.2010 № 03-03-06/1/28).

- Как следует поступить, если при переходе на линейный метод амортизации срок фактической эксплуатации превысил срок полезного использования объекта, но при этом стоимость основного средства была не до конца списана на затраты. В такой ситуации необходимо начислять амортизацию объекта, пока не спишется его стоимость (письмо Минфина России от 21.07.2014 № 03-03-РЗ/35549). При этом срок полезного использования определяется налогоплательщиком в соответствии с положениями абз. 2 п. 7 ст. 258 НК РФ и с учетом требований техники безопасности и других факторов, влияющих на износ объекта.

Итоги

Линейный метод начисления амортизации применяется и в бухгалтерском и в налоговом учете. Исчисленная сумма и там и там будет одинакова за исключением случаев, когда применяется амортизационная премия.

Источник

Как начислять амортизацию по новому ФСБУ 6/2020

В предыдущей статье на «Клерке» мы уже разобрали вопросы принятия к учету объектов основных средств и определения срока полезного использования.

Теперь поговорим о начислении амортизации, то есть переносе стоимости объекта на себестоимость производимой продукции, выполняемых работ (оказываемых услуг) в течение установленного срока полезного использования.

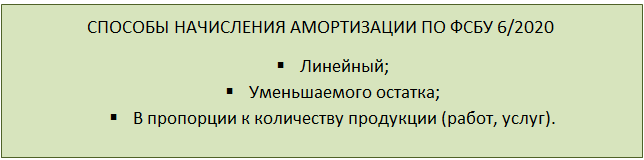

Начисление амортизации может производиться:

- линейным способом (п. 35 ФСБУ 6/2020);

- способом уменьшаемого остатка (там же);

- пропорционально количеству продукции (объему работ в натуральном выражении) (п. 36 ФСБУ 6/2020).

В п. 18 ПБУ 6/01 были указаны те же способы, плюс способ по сумме чисел лет срока полезного использования. Однако нам ни разу не приходилось встречать организации, которые его применяли. Может, именно поэтому его из нового ФСБУ и убрали.

Подробно разъяснять тонкости применения линейного способа нет никакого смысла.

Начисление амортизации способом уменьшаемого остатка производится таким образом, чтобы суммы амортизации объекта основных средств за одинаковые периоды уменьшались по мере истечения срока полезного использования этого объекта.

В п. 19 ПБУ 6/01 приводится формула расчета годовой величины амортизационных отчислений при применении данного способа: исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией.

Нами неоднократно производились попытки рассчитать амортизацию этим способом. Однако полного переноса первоначальной стоимости в течение установленного срока полезного использования добиться не ни разу не удалось.

Видимо, поэтому разработчики нового ФСБУ скромно решили, что организация самостоятельно определяет формулу* расчета суммы амортизации за отчетный период, обеспечивающую систематическое уменьшение этой суммы в следующих периодах.

Всё согласно старой доброй традиции: — руководство ставит задачу, а способы ее решения возлагает на подчиненных.

*Если кто такую формулу придумает (изобретет, найдет и пр.) — большая просьба поделиться с народом. Его благодарность (в разумных пределах) не будет знать границ.

И теперь о нововведениях, которых еще в ни в советском, ни в российском бухгалтерском учете не было.

Поговорим про период начала и окончания начисления амортизации.

Последние лет восемьдесят-девяносто, а может и больше (нам не удалось найти документов, регламентирующих начисление амортизации до 1935 года) амортизация начислялась только за полные месяцы его эксплуатации: с месяца, следующего за месяцем, в котором объект был принят к учету, как основное средство. То есть независимо от того, в первых или в последних числах месяца была проводка: Дебет счета 01 Кредит счета 08.

То же самое и при его выбытии. Первого числа, или там двадцать восьмого объект списан, продан, похищен и пр., все равно амортизация по нему за этот месяц начисляется в полном размере.

Да, получается некоторое искажение учета (станок проработал почти целый месяц, но амортизация по нему в себестоимость произведённой за этот месяц продукции не включена), но за весь период эксплуатации такое искажение трудно признать существенным.

Да и вообще весь процесс ведения учета в любом случае будет в той или иной степени приблизительным. Достичь абсолютной точности нельзя. Хотя бы потому, что первичные учетные документы как составляются, так и обрабатываются уже позже (а порой и гораздо), чем произошла сама хозяйственная операция.

Но разработчики нового ФСБУ решили сделать учет основных средств более точным.

И теперь по п. 33 ФСБУ 6/2020 начисление амортизация по объекту начинается с даты его признания основным средством (подп. «а» п. 33).

Вроде более точно. Но зачем, непонятно.

И сразу вопрос. А если ОС-1 (или другой аналогичный документ) был подписан в конце рабочего дня, и то и поздно вечером? Этот день считать, или как?

А почему только с даты? А давайте с часа. Или с минуты.

То же самое с прекращением начисления. По подп. «б» того же п. 33 начисление амортизации по объекту прекращается «с момента его списания с бухгалтерского учета» (так в тексте). Вот только определения термина «момент» нам найти не удалось. Это день, час или минута?

Но по тому же пункту по решению организации допускается начинать и прекращать начисление амортизации так же, как и делали до этого не один десяток лет: с первого числа месяца, следующего за месяцем принятия к учету, или списания с него.

По нашему мнению, оптимально оставить старый метод. Типа, не жили хорошо, нечего и начинать.

Точнее, не было абсолютной точности, да и не надо к ней стремиться.

Тем более, повышение достоверности в размере начисленной амортизации с точностью до одного дня (и даже «момента») нивелируется введением такого понятия, как «ликвидационная стоимость» объекта основных средств (п. 30 ФСБУ 6/2020).

Таковой считается величина, которую организация получила бы в случае выбытия данного объекта (включая стоимость материальных ценностей, остающихся от выбытия) после вычета предполагаемых затрат на выбытие; причем объект основных средств рассматривается таким образом, как если бы он уже достиг окончания срока полезного использования и находился в состоянии, характерном для конца срока полезного использования.

Объясняем более простым языком (как нам удалось это понять).

Приобретаем объект основных средств, допустим, станок, требующий монтажа, строк полезного использования которого определен равным пяти годам.

При ликвидации объекта потребуется и его демонтаж.

И при начале его эксплуатации надо будет прикинуть (естественно, не бухгалтерии, а производственникам), во сколько обойдутся затраты на его демонтаж через эти пять лет. Плюс к этому надо будет также дать прогноз (и достаточно точный), в каком состоянии он будет к концу эксплуатации (через эти же пять лет), и какие детали при его демонтаже и по какой стоимости можно будет оприходовать, как запчасти, а какие утилизировать. И сколько можно будет получить за проданный металлолом.

Так вот, эта разница между прогнозируемыми доходом (стоимостью пригодных запчастей и выручкой за проданный металлолом) и расходами на демонтаж и ликвидацию и будет являться той самой ликвидационной стоимостью.

И сумма амортизации за весь срок полезного использования должна быть определена таким образом, чтобы к его концу балансовая стоимость объекта (то есть остаточная) равнялась ликвидационной (п. 32 ФСБУ 6/2020).

И где же найти таких сотрудников, которые уже сегодня могут определить расценки на работы и цены на запчасти и металлолом через пять (а то и больше) лет?

Может, они и курсы валют заодно подскажут?

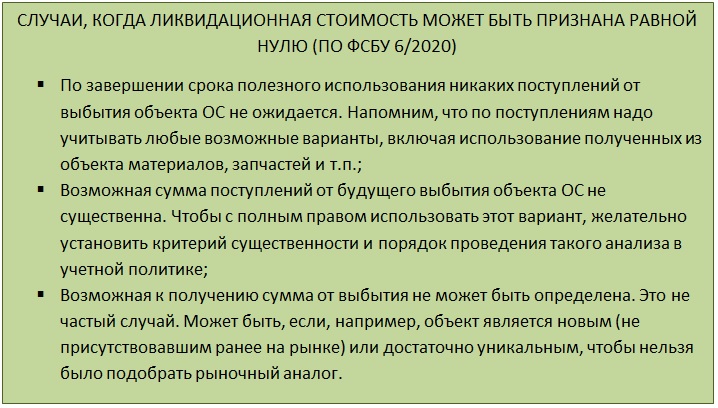

Впрочем, разработчики ФСБУ 6/2020 тут же несколько сдали назад и в п. 31 указали, что ликвидационная стоимость признается равной нулю, если:

а) не ожидаются поступления от выбытия объекта основных средств (в том числе от продажи материальных ценностей, остающихся от его выбытия) в конце срока полезного использования;

б) ожидаемая к поступлению сумма от выбытия объекта основных средств не является существенной;

в) ожидаемая к поступлению сумма от выбытия объекта основных средств не может быть определена.

Вот, на наш взгляд и следует воспользоваться этим пунктом, и, не мудрствуя лукаво, признавать ликвидационную стоимость равной нулю. То есть начислять амортизацию, как и в прошлом десятилетии, и даже в прошлом тысячелетии: вплоть до полного переноса первоначальной стоимости объекта на себестоимость производимой продукции, выполняемых работ, оказанных услуг.

То есть всех этих сложностей при желании можно избежать.

Поэтому, как было сказано у одного неплохого писателя (И. Бабеля*): — пожалуйста, закусывайте и выпивайте, пусть вас не волнует этих глупостей.

* И кстати, только недавно узнал, что И. Э. Бабель выпускник того же ВУЗа, что и аз есмь, грешный. Только он получил диплом об окончании Киевского коммерческого института в 1917 году, а я — об окончании Киевского института народного хозяйства — через 61 год, в 1978 году. Но это так, к слову.

Источник

Что нужно знать про амортизацию ОС по ФСБУ 6/2020: её элементы, формулы, правила начисления

Что такое элементы амортизации

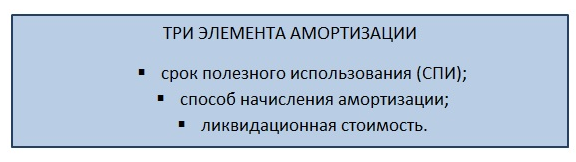

По ФСБУ 6/2020 в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих – новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта – сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью – предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности – это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко – это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного – ликвидационной стоимости (далее для краткости будем сокращать ЛС).

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины – не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» – 400 000 рублей – не уменьшает бухгалтерскую прибыль компании. А именно – на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента. То есть:

- Представить, что объект уже находится в том состоянии, в котором будет на момент окончания СПИ.

- Затем установить, как и за сколько можно было бы продать такой объект сегодня (на дату определения ЛС).

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат – сколько денег практически поступит в компанию от продажи объекта.

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

Иногда ЛС можно принять равной нулю, но такие случаи строго ограничены. Об этом мы подробнее рассказывали в статье «Как перейти на ФСБУ 6/2020 с 2022 года: пошаговая инструкция».

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен – срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

- особые условия эксплуатации (агрессивная среда, отличный от среднестатистического режим работы);

- сезонность использования;

- плановые простои по каким-либо причинам;

- иные подобные факторы,

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод – по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход – не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9):

- Ожидаемый период фактической эксплуатации нужно оценивать с учетом влияния особых факторов, прогнозируемых на период эксплуатации. А также с учетом нормативных ограничений, договорных ограничений по использованию, планов руководства на будущее;

- Ожидаемый физический износ тоже нужно оценивать с учетом подобных факторов. Помимо агрессивной внешней среды, следует обращать внимание и на планы и тех. требования по ремонтам, обязательным осмотрам, обслуживанию с остановкой и т. п.;

- В СПИ следует учитывать возможность морального устаревания актива. Например, может устареть продукция, которую выпускают с помощью объекта или измениться технология выпуска на более эффективную и дешевую;

- Из предыдущего пункта вытекает еще одно обстоятельство, которое надо учесть – это планы по техническому перевооружению, в результате которых конкретный объект должен быть модернизирован или заменен в определенный срок.

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год – на дату, на которую готовите отчетность.

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

- для объектов, входящих в одну группу, всегда устанавливают один и тот же способ расчета амортизации;

- выбранный способ нужно применять последовательно из одного периода в другой, чтобы обеспечивалась сопоставимость данных;

- если обстоятельства, исходя из которых был принят конкретный метод расчета, поменялись, способ расчета амортизации тоже надо пересмотреть. Проверку на необходимость пересмотра надо делать ежегодно на момент подготовки отчетности. Однако, если существенные изменения в порядке эксплуатации объекта произошли по ходу года, то можно и чаще (п. 37 ФСБУ 6/2020).

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ – ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

Отметим, что ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

- величина амортизации уменьшается от периода к периоду;

- на конец СПИ балансовая стоимость и ЛС равны.

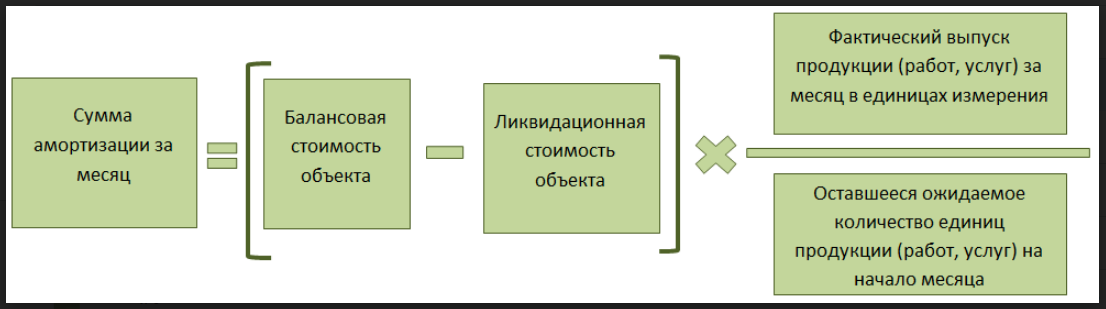

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность – укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

- инвестиционную недвижимость;

- объекты с неизменными потребительскими свойствами – землю, водные объекты и т. п.;

- объекты, которые нужны только для выполнения законодательства РФ по мобилизации и мобилизационной подготовке, и не используются в другой деятельности.

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично – с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.

Источник