- В универсальный передаточный документ можно вносить дополнительную информацию

- Можно ли УПД частично заполнить ручкой (графы покупатель и его адрес) в обоих экземплярах?

- Голдобина Валерия

- Старший юрисконсульт Налоговый консультант

- Заполняем универсальный передаточный документ: пошаговая инструкция

- Каковы общие требования к документообороту

- Как это работает на практике

- Какой бланк использовать в работе

- Кто и когда использует УПД

- Инструкция по заполнению

- Зачем нужен универсальный передаточный документ? Как его заполнить и применять?

- Зачем нужен УПД

- Счет-фактура или универсальный передаточный документ

- В каких случаях можно использовать УПД

- Что включает в себя УПД

- Что такое статус УПД

- Как присвоить номер УПД

- Как заполнить дату УПД

- Кто ставит подпись в УПД

- Наименование экономического субъекта и печать

- Как исправить ошибку в УПД

- УПД со статусом 1

- УПД со статусом 2

- Корректировка реализации и УПД

- Вывод

В универсальный передаточный документ можно вносить дополнительную информацию

|

| Shell114 / Depositphotos.com |

Форма универсального передаточного документа (далее – УПД) была разработана ФНС России и рекомендована к применению (письмом ФНС России от 21 октября 2013 г. № ММВ-20-3/96@). Но она является лишь одной из возможных форм документа о передаче товаров (работ, услуг) и имущественных прав. А значит налогоплательщик по своему усмотрению может самостоятельно вносить в нее изменения в соответствии с собственными нуждами или вводимыми требованиями Налогового кодекса (письмо ФНС России от 22 апреля 2019 г. № ЕД-4-15/7638).

Однако в документе есть ряд реквизитов, которые являются обязательными для первичного документа и заполнение которых позволяет использовать УПД одновременно в целях исчисления налога на прибыль и расчетах по НДС. К таким реквизитам в частности относятся:

- наименование документа;

- дата и номер составления документа;

- наименование, адрес и идентификационные номера налогоплательщика и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

- содержание факта хозяйственной жизни (в частности наименование и количество поставляемых товаров и единица измерения);

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- налоговая ставка и сумма налога;

- наименование должности лица, совершившего сделку и ответственного за ее оформление, а также их подписи. (п. 1 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», п. 5 ст. 169 НК РФ).

Поэтому, внося изменения в форму УПД или же самостоятельно разрабатывая документ, организация должна прежде всего включить в него все обязательные реквизиты, иначе даже отсутствие одного из них не позволит принять НДС к вычету или зачеть произведенные расходы для целей налога на прибыль.

Подробнее о том, как правильно заполнять УПД и вносить в него изменения вы можете прочитать на нашем сайте.

Источник

Можно ли УПД частично заполнить ручкой (графы покупатель и его адрес) в обоих экземплярах?

Голдобина Валерия

Старший юрисконсульт

Налоговый консультант

Задать вопрос специалисту

Если у вас не открываются ссылки, обратитесь, пожалуйста, в нашу Компанию для получения доступа к материалам.

УПД может использоваться как в качестве первичного документа, так и в качестве счета-фактуры.

Нормы НК РФ не определяют, каким способом должен быть заполнен счет-фактура (частично с помощью компьютера, частично от руки) и допустимо ли смешанное заполнение отдельных реквизитов (частично с помощью компьютера, частично от руки).

При этом п. 2 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137, установлено, что в книге покупок могут регистрироваться счета-фактуры, заполненные частично с помощью компьютера, частично от руки.

В Письме УФНС России по г. Москве от 30.01.2008 N 19-11/007720 указано, что счета-фактуры, заполненные частично с помощью компьютера и частично от руки, но соответствующие установленным нормам заполнения, могут регистрироваться в книге покупок.

Есть судебные акты, в которых указывается, что заполнение счета-фактуры комбинированным способом не является нарушением, влекущим отказ в вычете (Постановление ФАС Северо-Кавказского округа от 08.09.2011 по делу N А32-5037/2010).

В части заполнения первичных документов ст. 9 Федерального закона N 402-ФЗ также не содержит обязательного порядка заполнения каким-либо одним способом — ручным или автоматизированным.

Следовательно, УПД можно заполнить комбинированным способом, что не будет нести налоговые риски для покупателя.

Является ли нарушением заполнение счета-фактуры комбинированным способом (частично с помощью компьютера, частично от руки)? Является ли это основанием для отказа в вычете НДС (ст. 169 НК РФ)?

В ст. 169 НК РФ нет указаний на то, каким способом должен быть заполнен счет-фактура (частично с помощью компьютера, частично от руки) и допустимо ли смешанное заполнение отдельных реквизитов (частично с помощью компьютера, частично от руки).

Пунктом 2 Правил ведения книги покупок установлено, что в книге покупок могут регистрироваться счета-фактуры (в том числе корректировочные, исправленные), заполненные частично с помощью компьютера, частично от руки.

Поскольку Налоговый кодекс РФ не разъясняет, можно ли заполнять счет-фактуру комбинированным способом, но в то же время это допускается приведенным пунктом Правил ведения книги покупок, возникает вопрос: является ли нарушением заполнение счета-фактуры таким способом (частично с помощью компьютера, частично от руки)? Может ли это быть основанием для отказа в вычете?

Согласно официальной позиции Минфина России, УФНС России по г. Москве счета-фактуры, заполненные частично на компьютере, частично от руки, не являются основанием для отказа в принятии к вычету НДС при следующем условии: последовательность расположения показателей должна соответствовать типовой форме счета-фактуры.

Есть судебные акты, в которых указывается, что заполнение счета-фактуры комбинированным способом не является нарушением, влекущим отказ в вычете.

Источник

Заполняем универсальный передаточный документ: пошаговая инструкция

УПД — это универсальный передаточный документ. Специализированная форма объединяет в себе сразу два первичных регистра: счет-фактуру для оплаты и налогообложения НДС и накладную, подтверждающую отгрузку товаров.

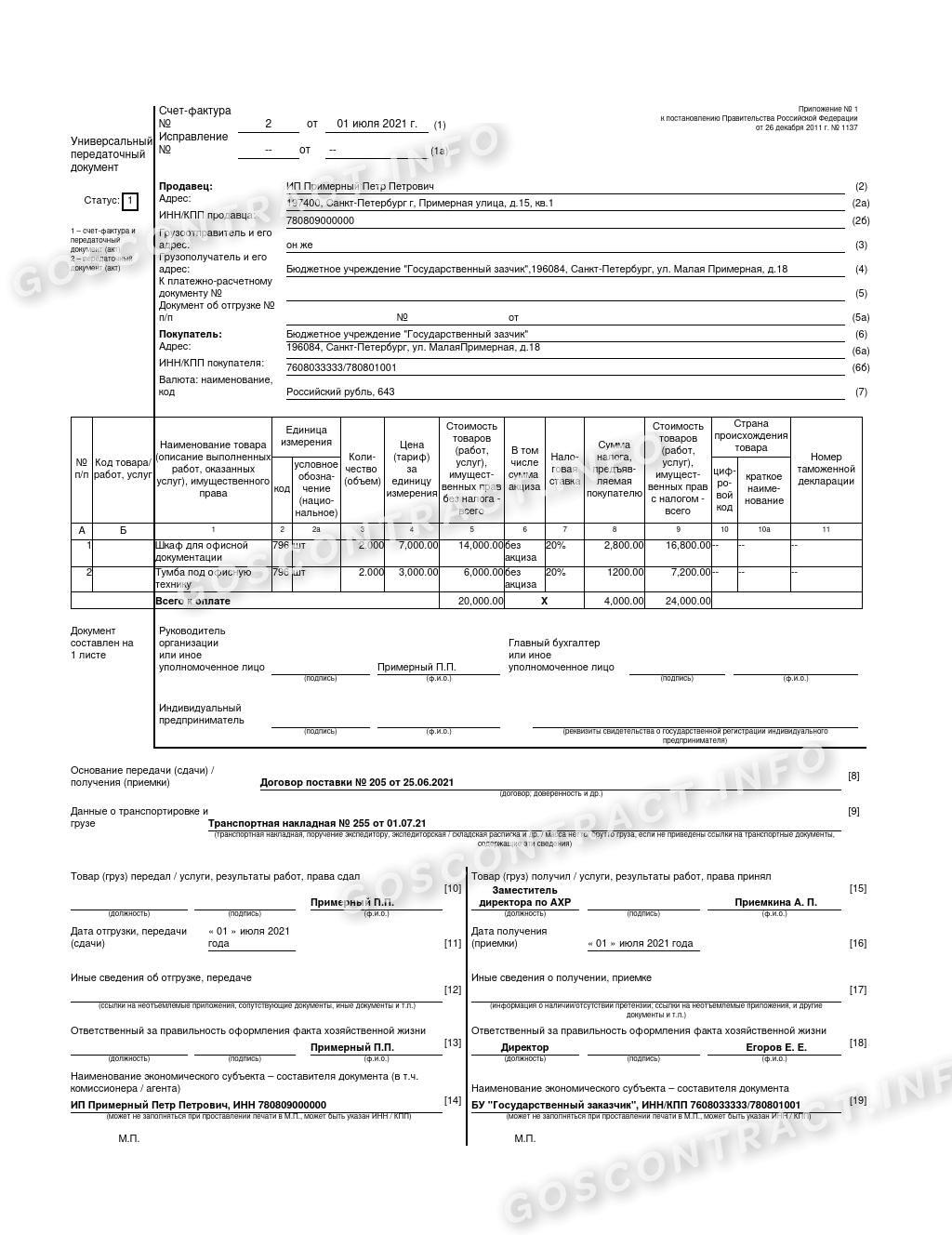

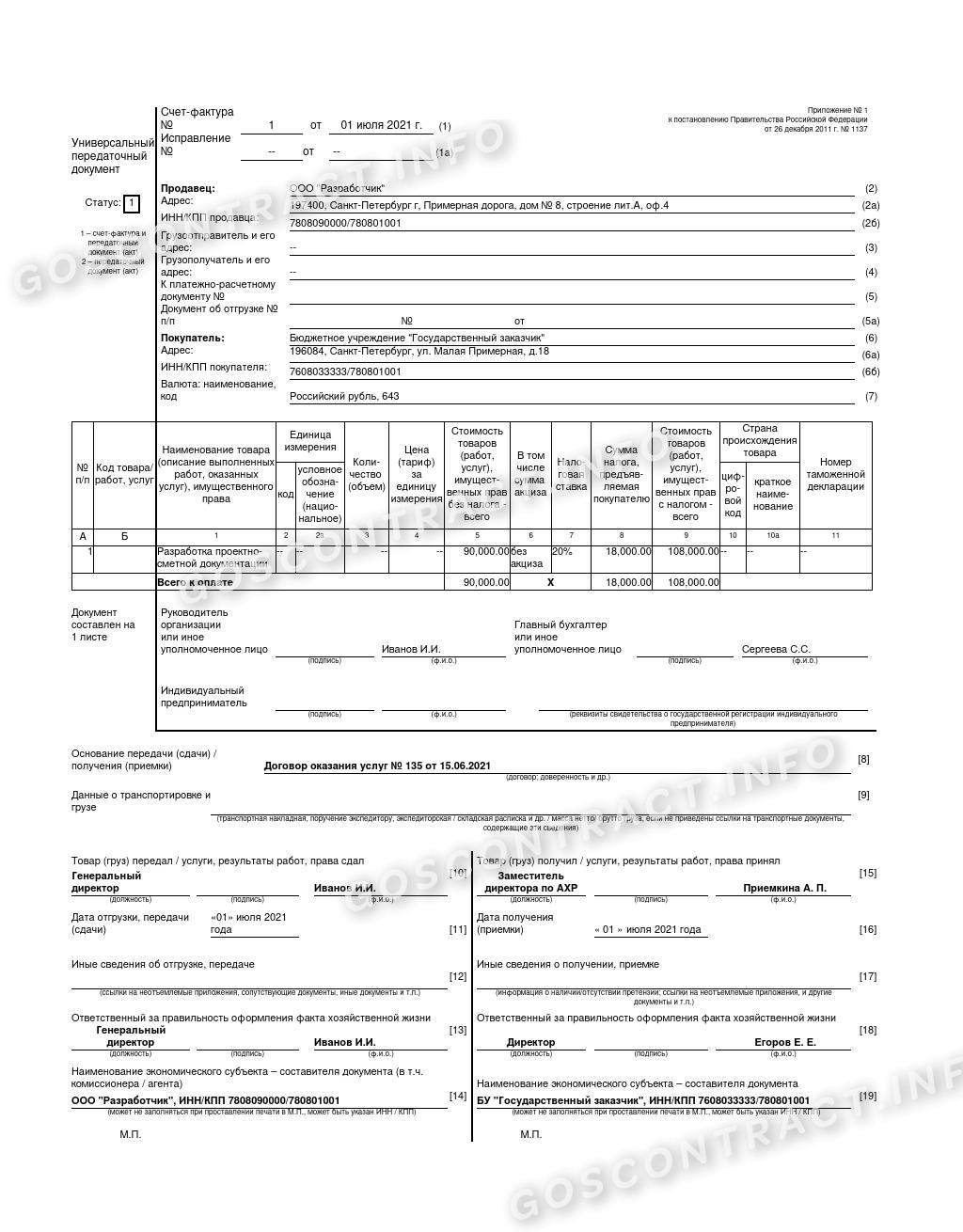

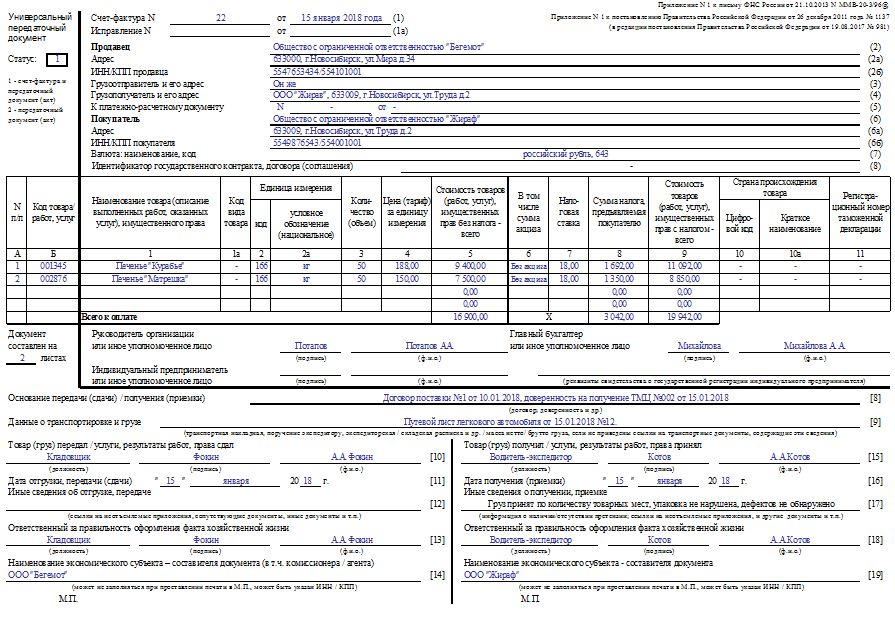

| Скачать образец формы УПД 2021 года в Еxcel для заполнения |

| Скачать образец заполнения универсального передаточного документа для товаров |

| Скачать образец заполнения УПД на услуги, работы |

| Скачать УПД без НДС в формате Еxcel |

Каковы общие требования к документообороту

По общим правилам любая операция оформляется документально. Для отгрузки товаров или при оказании услуг и работ компания оформляет соответствующую форму первичной документации. Например, накладную на поставку продукции или акт выполненных работ или услуг.

Затем, чтобы предъявить требования по оплате заказчику, компания формирует счет-фактуру. Этот документ является основой при исчислении налога на добавленную стоимость и имеет унифицированный бланк.

Но такой порядок документооборота не единственный. Чиновники предусмотрели упрощенный алгоритм, при котором вместо накладных и счета-фактуры формируется только один формуляр — универсальный передаточный документ.

Как это работает на практике

Организация реализует услуги сторонней компании по договору. В момент оказания услуг стороны обязаны подписать акт об оказанных услугах. Только после того как заказчик примет выполненные действия, компания вправе выставлять требования по оплате. То есть сформировать счет-фактуру.

Документооборот общего порядка не всегда удобен. Например, если заказчик и исполнитель находятся в разных населенных пунктах или даже регионах. Это дополнительные издержки организаций.

Сократить расходы позволит упрощенный способ документооборота: поставщик формирует УПД, который заменяет и акт, и счет-фактуру одновременно. Заказчик, проверив качество и объем оказанных услуг, подпишет форму и сразу передаст на оплату. Это существенно сократит время расчетов между сторонами.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы формировать УПД при изменении стоимости товаров, работ, услуг.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ БЕСПЛАТНО НА 2 ДНЯ .

Какой бланк использовать в работе

Единая форма УПД не предусмотрена. Организации вправе самостоятельно разрабатывать бланки первичной документации. Правило введено с 2013 года, со вступлением в силу закона «О бухучете» № 402-ФЗ. Учреждение вправе разработать собственный передаточный документ, который отвечает особенностям и специфике деятельности. Допускается использовать рекомендованный бланк, утвержденный в приложении № 1 к письму ФНС России № ММВ-20-3/ [email protected] от 21.10.2013. Или доработать форму ФНС своими графами и полями (Письмо ФНС России № ЕД-4-15/18322 от 14.09.2017). Но шаблон, рекомендованный ФНС, удобен и раскрывает все обязательные реквизиты.

Если организация решила использовать самостоятельно разработанный бланк, учтите два правила:

- Форма должна раскрывать все обязательные реквизиты первичного документа (ст. 1, 9 закона № 402-ФЗ).

- Бланк и порядок заполнения универсального передаточного акта следует утвердить в учетной политике.

Без этого собственный формуляр использовать нельзя. Налоговики не примут документы к учету, что приведет к доначислению налогов и сборов и применению штрафных санкций.

Кто и когда использует УПД

Универсальную первичку вправе применять любые организации: и ИП, и даже бюджетники. Нет никакой разницы, какой режим налогообложения применяет экономический субъект. Организационно-правовая форма, как и форма собственности, тоже не имеет значения. Используйте УПД при оформлении операций:

- Реализация. Например, если организация реализует товары, продукцию, услуги, работы.

- Передача имущественных прав по собственным активам компании.

- Оформление сделок в части посреднических операций.

Инструкция по заполнению

Правила оформления формуляра закреплены во втором приложении письма ФНС. Порядок, как правильно заполнить УПД покупателю товара построчно, — в таблице:

Содержание и рекомендации по заполнению

Предусмотрены два варианта заполнения:

- Указываем код «1», если формуляр используется одновременно как передаточный акт и счет-фактура. Добавляем новую строку 5а «Документ об отгрузке».

- Код «2» проставляем, если УПД используется исключительно в качестве передаточной формы (накладная, акт выполненных работ, услуг).

Строчки со 2 по 7

Регистрируем идентификационную информацию о заказчике и исполнителе по договору. Фиксируем наименование сторон, ИНН и КПП, адреса. При необходимости заполняем сведения о грузоотправителе.

Указываем код 643 — российский рубль.

Все операции в бухучете отражаются в рублевом эквиваленте!

Детализируем сведения о предмете договора. Например, если между сторонами заключен договор поставки, то необходимо обозначить информацию о товаре. Для договора подряда или оказания услуг фиксируем сведения об оказанных услугах, работах. В обновленной рекомендованной форме появилась графа «Код вида товара» — 1а. В нормативах Внешнеэкономической деятельности (ВЭД) разъясняется, где взять код вида товара в УПД, — в справочнике кодов ТН ВЭД ЕАЭС, который утвержден решением Совета Евразийской экономической комиссии № 54 от 16.07.2012. Код обязателен для товаров, экспортируемых из России в государства ЕАЭС. Если информации для заполнения нет, поставьте прочерк. Многие сервисы предлагают заполнить УПД бесплатно онлайн в 2021-м: это поможет избежать ошибок при формировании первичной документации.

Подписи ответственных работников

Эту часть УПД обязаны заверить руководитель и главбух организации. Либо иные лица, уполномоченные на совершение таких действий, по доверенности.

Это договор, контракт или соглашение. Впишите его реквизиты и дату подписания.

В инструкции ФНС указано, как правильно подписывать передаточный акт: ответственные лица со стороны заказчика и исполнителя проставляют подписи. Тем самым подтверждают факт передачи товара, оказания услуги, выполнения работы. Указываются дата подписания, ФИО и должность ответственного работника каждой стороны.

Печать на универсальный передаточный документ ставить необязательно.

Вот образец, как правильно заполнить УПД для товаров:

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Источник

Зачем нужен универсальный передаточный документ? Как его заполнить и применять?

Автор: Екатерина Водолазова

Наверняка задаетесь вопросами: зачем нужен УПД? Как его заполнять и применять?

Проблема в том, что очень сложно определиться, ведь много первичной документации.

А еще не совершить ошибку в любом первичном документе.

В статье вы узнаете, что из себя представляет УПД, понимать в чем разница между счет — фактуры и УПД и как исправить в универсальном передаточном документе. И как его правильно оформить.

Зачем нужен УПД

На основании универсального передаточного документа можно вести бухучет, списать затраты по налогу на прибыль, а также заявить налоговый вычет по НДС.

Если организация решила использовать УПД в своей деятельности, это нужно утвердить в установленном порядке в учетной политике.

Форма универсального передаточного документа, которая была предложена ФНС России в письме от 21 октября 2013 г. № ММВ-20-3/96@, носит рекомендательный характер. За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Возможность объединения нескольких документов в одном объясняется тем, что дополнительные реквизиты в счетах-фактурах не являются основанием для отказа в вычете налога на добавленную стоимость.

А вот формы первичных учетных документов организации могут выбирать сами. В статье 9 Закона № 402-ФЗ установлен только перечень обязательных реквизитов.

Счет-фактура или универсальный передаточный документ

С появлением УПД у российских компаний, возник вопрос, что удобнее: счет-фактура или этот документ?

Сразу оговоримся, что в отличие от счета-фактуры УПД – это не обязательная, а рекомендованная форма. При этом она позволяет компаниям:

1. Использовать в бухгалтерском учете;

2. Принимать к вычету НДС, так включает в себя полностью все реквизиты счета-фактуры, являясь, в какой-то степени, его копией;

3. Использовать в качестве доказательства о понесенных затратах при определении налоговой базы.

Обратите внимание! Универсальный передаточный документ нельзя использовать только как счет-фактуру. Такой вывод ФНС сделала в письме № АС-4-15/16298@. УПД можно использовать в двух рекомендованных службой вариантах:

он заменяет счет-фактуру и первичку (в поле «Статус» значение 1);

он заменяет только передаточный документ (в поле «Статус» значение 2).

Заявить вычет можно по УПД со статусом 1. Но использовать универсальный передаточный документ только в качестве счет-фактуры нельзя. Налоговики напомнили, что для этого не предусмотрено отдельного статуса. Поэтому ФНС рекомендует всегда составлять счет-фактуру по форме, утвержденной Постановлением Правительства от 26.12.2011 № 1137.

В каких случаях можно использовать УПД

Универсальный передаточный документ позволяет использовать его сразу в качестве нескольких документов:

накладная или иной передаточный документ,

либо все вместе.

Его можно применять:

при сдаче сделанной работы или услуги заказчику;

при различных видах отгрузки товаров;

при проведении сделок посредством комиссионеров,

принципалов; при передаче своих имущественных прав другому лицу.

Что включает в себя УПД

Рассмотрим подробнее универсальный передаточный документ.

Обязательные реквизиты документа:

название и дата составления первичного документа;

выходные данные компании или ИП;

наименование хозяйственной операции, которую вы подтверждаете данным документом; денежный или натуральный эквивалент, совершенной операции;

данные лица, ответственного за совершение операции;

подпись руководителя и ответственного лица с расшифровкой.

Стоит отметить, что особое внимание нужно уделить реквизиту «Статус», расположенному в верхней правой части УПД. Именно от него зависит, как вы будете использовать УПД.

Что такое статус УПД

В универсальном передаточном документе есть реквизит Статус. Его значение может быть «1» или «2». Если в поле Статус указать «1», то документ применяется одновременно в качестве счета-фактуры и первички.

Обратите внимание: в приложении № 4 к письму № ММВ-20-3/96@ сказано, что статус документа носит лишь информационный характер. А фактически он определяется наличием (или отсутствием) в нем всех показателей, обязательных для первичных учетных документов и (или) счетов-фактур. Поэтому, если продавец заполнил правильно все обязательные реквизиты УПД, но ошибся в поле «Статус» (вместо 1 поставил 2), это не означает, что покупатель не сможет воспользоваться вычетом «входного» налога на добавленную стоимость.

Если УПД используется только в качестве первичного документа (статус 2), то в нем не заполняются следующие показатели, которые обязательны исключительно для счета-фактуры:

«К платежно-расчетному документу» (строка 7);

«В том числе сумма акциза» (графа 6);

«Налоговая ставка» (графа 7);

«Цифровой код страны происхождения товара» (графа 10);

«Краткое наименование страны происхождения товара» (графа 10а);

«Номер таможенной декларации» (графа 11).

По выбору в этих полях можно ставить прочерки. Заметим, что если хозяйство не является плательщиком налога на добавленную стоимость и применяет универсальный передаточный документ только в качестве «первички», это не влечет обязанности по исчислению и уплате НДС в бюджет (у таких организаций не указываются значения в графах 7 и 8).

Как присвоить номер УПД

Номер передаточного документа зависит от его статуса. Налоговое законодательство предъявляет определенные требования к порядку нумерации счетов-фактур. Так при выставлении счета-фактуры в строке 1 должен быть обязательно указан его порядковый номер (п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур, утв. Постановлением № 1137). Номера счетов-фактур, в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина РФ от 10.08.2012 № 03-07-11/284). Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу, то номер не перечислен среди его обязательных реквизитов (ст. 9 Закона № 402-ФЗ). Исходя из этого:

в УПД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур;

в УПД со статусом «2» номер присваивается в соответствии с хронологией нумерации первичных документов (накладных, актов и т.д.).

Как заполнить дату УПД

В рекомендуемой форме универсального передаточного документа мы видим три даты:

строка (1) — дата составления документа;

строка [11] — дата совершения факта хозяйственной жизни (дата реальной отгрузки товаров, передачи заказчику результатов работ, предъявления документа об оказании услуг, передачи имущественных прав);

строка [16] — дата получения товаров, приемки результатов работ, оказания услуг, получения имущественных прав.

Законодательство увязывает дату составления счета-фактуры, момент определения налоговой базы и возникновение права на вычет у покупателя. В соответствии с п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур:

счет-фактура должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав;

счет-фактура, выставленный до даты отгрузки (до оформления первичных документов, подтверждающих отгрузку), не может являться основанием для вычета (письма Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44);

моментом определения налоговой базы по НДС для работ следует признавать дату подписания акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 № 03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Согласно ч. 3 ст. 9 закона № 402-ФЗ, первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а при невозможности — непосредственно после его окончания.

Рассмотрим теперь возможные варианты проставления дат в передаточном документе:

УПД составляется в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ, услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк 1, 11 и 16.

Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата приемки, то есть стр. 16 будет позже.

В этих случаях моментом определения налоговой базы по НДС будет являться дата, указанная в строках 1 и 11, а для работ — в строке 16.

УПД может составляться до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей), тогда хронология событий будет выглядеть следующим образом:

1. составление документа — дата, указанная в cтроке 1;

2. отгрузка — дата, указанная в cтроке 11;

3. приемка — дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет являться дата, указанная в строке 11, а для работ — в строке 16.

Может сложиться ситуация, когда составить документ при совершении факта хозяйственной жизни не было возможности, и УПД был составлен непосредственно после его окончания (в предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим образом:

1. отгрузка — дата, указанная в cтроке 11;

2. составление документа — дата, указанная в cтроке 1;

3. приемка — дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет являться дата, указанная в строке 11, а для работ — в строке 16. Что касается покупателя, то он вправе заявлять вычет по НДС не раньше даты получения товара или даты приемки работ, указанной в строке 16.

Кто ставит подпись в УПД

Кто и в каких строках должен подписывать универсальный передаточный документ? Строки «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняются всегда согласно ст. 169 НК РФ, Приложению № 1 к Постановлению № 1137. Нет исключения для заполнения этих строк и при применении статуса «2».

В строке 10 указывается должность, инициалы и подпись лица, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени организации или предпринимателя. Если это лицо совпадает с лицом, уполномоченным подписывать счет-фактуру, то может указываться только должность и инициалы без повторения подписи.

В строке 13 нужно указать должность, инициалы и подпись человека, ответственного за правильное оформление факта хозяйственной жизни, со стороны продавца. Если это это тот же человек, кто указан и в строке 10, то в строке 13 можно указать только должность и инициалы без повторения подписи.

В строке 15 нужно написать должность, инициалы и подпись лица, получившего товар, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта.

В строке 18 указывается должность, инициалы и подпись лица, ответственного за правильное оформление факта хозяйственной жизни, со стороны покупателя. Если это лицо совпадает с лицом, указанным в строке 15, то может указываться только должность и инициалы без повторения подписи.

Обратите внимание: проектом Федерального закона № 192810-6 «О внесении изменений в Федеральный закон от 6 декабря 2011 года № 402-ФЗ «О бухгалтерском учете»» (в редакции от 14.06.2013, принятой Государственной Думой во втором чтении) предложено внести изменения в статью 9 Закона. Поправки в часть 1 статьи 9 ужесточают требования к первичным учетным документам. В частности, «не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие место факты хозяйственной жизни, мнимые и притворные сделки».

Изменения, вносимые в часть 3 статьи 9, разграничивают меру ответственности лиц, подписывающих первичные учетные документы. Так, «лицо, ответственное за правильность оформления факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. Лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за правильность оформления фактов хозяйственной жизни».

Наименование экономического субъекта и печать

Строка 14 УПД — показатель, позволяющий включить информацию о хозяйствующем субъекте, составившем документ со стороны продавца (исполнителя). Это может быть лицо, ведущее бухгалтерский учет продавца (исполнителя), или комиссионер (агент), если он передает комитенту (принципалу) товар, результаты работ, услуги, приобретенные в его интересах.

В строке 19 нужно указать сведения о хозяйствующем субъекте, составившем документ со стороны покупателя (заказчика), в том числе сведения о лице, ведущем бухгалтерский учет покупателя.

Печать на универсальном передаточном документе не нужна. Во-первых, она не предусмотрена для счета-фактуры (исключена из п. 6 ст. 169 НК РФ с 01.01.2002). Во-вторых, она не является обязательным реквизитом первичного учетного документа. Поэтому отсутствие печати в УПД не будет препятствием, как для вычета НДС, так и для документального подтверждения расходов для целей налога на прибыль.

Однако, если на документе будет стоять печать, имеющая в своем составе полное наименование экономического субъекта, составившего документ, показатели строк 14 и 19 можно не заполнять.

Как исправить ошибку в УПД

Ошибки в УПД нужно исправить по правилам, которые прописаны в приложении 7 к письму ФНС России от 17 октября 2014 г. № ММВ-20-15/86. Порядок зависит от статуса УПД. Если используете УПД и как первичный документ, и как счет-фактуру, исправляйте ошибки и по правилам постановления Правительства РФ от 26 декабря 2011 г. № 1137, и по правилам Закона от 6 декабря 2011 г. № 402-ФЗ. А если УПД только первичный документ, руководствуйтесь Законом от 6 декабря 2011 г. № 402-ФЗ.

УПД со статусом 1

Если ошиблись в показателях, которые относятся и к первичному документу, и к счету-фактуре, составьте новый УПД. Его заполните в зависимости от вида ошибки. Первый вид: ошибка помешает принять НДС к вычету. В этом случае составьте новый УПД. В строке (1а) укажите порядковый номер и дату исправления. В новом УПД проставьте статус 1, а документ составьте по правилам пункта 7 раздела II приложения 1 к постановлению Правительства РФ № 1137. Второй вид: ошибка позволит принять к вычету НДС. Чтобы исправить ошибку, составьте новый УПД и присвойте ему статус 2 независимо от статуса первоначального. В строке (1а) укажите порядковый номер и дату исправления. Исправляйте УПД по правилам статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такой документ не регистрируйте в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж. Если ошиблись в показателях, которые относятся только к первичному документу и не затрагивают показатели счета-фактуры, ошибку исправьте по правилам Закона от 6 декабря 2011 г. № 402-ФЗ: либо составьте новый УПД со статусом 2; либо исправьте первичный УПД.

УПД со статусом 2

Когда УПД используете только как первичный документ, ошибку исправляйте по Закону от 6 декабря 2011 г. № 402-ФЗ. Есть два способа: составьте новый УПД с верными данными; исправьте первичный УПД.

Корректировка реализации и УПД

В настоящее время форма корректировочного УПД отсутствует. Но ФНС России сообщила, что занимается разработкой такого документа. Поэтому для корректировки нужно использовать счет-фактуру в соответствии с Постановлением Правительства №1137. После проведения документа Корректировка реализации с видом операции Корректировка по согласованию сторон необходимо выписать корректировочный счет-фактуру и распечатать его. Что касается первичного документа, то основанием корректировки должен служить специальный документ — дополнительное соглашение к договору, протокол изменения цены и т.п.

Вывод

Можно сделать вывод о том, что универсальный передаточный документ — многофункциональность, благодаря которой можно заметно уменьшить объем документооборота.

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и схемы документооборота.

Источник