- Линейный метод амортизации

- Методы расчета амортизации

- Достоинства и недостатки линейного метода

- Линейный метод начисления амортизации в бухгалтерском учете

- Линейный метод начисления амортизации в налоговом учете

- Как рассчитать амортизацию основных средств линейным способом

- Проводки по начислению амортизации линейным способом

- Порядок начисления амортизации

- Амортизация бывшего в эксплуатации имущества

- Расчет амортизации в EXCEL

- Амортизация основных средств в бухгалтерском учете

- Способ 1. Линейный способ

- Способ 2. Способ уменьшаемого остатка

- Способ 3. Списание стоимости по сумме чисел лет срока полезного использования

- ]]> Амортизация основных средств в налоговом учете. Нелинейный метод

- Амортизация основных средств линейным методом

- Амортизация основных средств нелинейным методом

- Основные отличия западных стандартов от российских практик

- Обзор функций MS EXCEL , используемых для расчета амортизации

Линейный метод амортизации

Линейный метод амортизации подразумевает списание стоимости основного средства одинаковыми пропорциональными частями на протяжении всего времени его использования.

Отметим, что амортизация – это постепенный перенос понесенных затрат, произведенных для покупки или строительства объекта основных средств на себестоимость готовой продукции, товаров, работ или услуг. Иными словами, с ее помощью компенсируются денежные средства, которые были потрачены на строительство или покупку имущества.

Амортизационные отчисления осуществляются в течение времени фактической эксплуатации имущества, начиная с постановки объекта основных средств на баланс компании в связи с вводом этого объекта в эксплуатацию и заканчивая снятием имущества с учета.

Методы расчета амортизации

Существует четыре метода расчета амортизации. Один из этих методов – линейный, остальные методы – это нелинейные методы. Отметим, что из-за простоты применения линейный способ является самым широко используемым методом на практике.

Достоинства и недостатки линейного метода

Основные достоинства линейного метода амортизации:

Простота вычисления. Расчет суммы отчислений необходимо произвести только один раз в начале эксплуатации имущества. Полученная сумма будет одинакова на всем сроке эксплуатации.

Точный учет списания стоимости имущества. Амортизационные отчисления происходят по каждому конкретному объекту (в отличие от нелинейных методов, где начисление амортизации идет на остаточную стоимость всех объектов амортизационной группы).

Равномерный перенос затрат на себестоимость. При нелинейных методах в первоначальный период амортизационные отчисления больше, чем в последующем (списание происходит по убыванию).

Преимуществом является и то, что законодательством предусмотрена возможность использования такого способа как в бухучете, так и в налоговом, что позволяет избежать возникновения разниц по ПБУ 18/02.

Линейный способ удобно использовать в случаях, когда планируется, что объект будет приносить одинаковую прибыль в течение всего срока его использования.

Главные недостатки линейного метода:

Метод нецелесообразно применять для оборудования, подверженного скорому моральному износу, так как пропорциональное списание его стоимости не обеспечивает должную концентрацию ресурсов, необходимых для его замены. Производственное оборудование характеризуется снижением производительности при увеличении количества лет эксплуатации. В результате оно будет требовать дополнительных затрат на обслуживание и ремонт, в связи с поломками и выходом из строя. А списание амортизации тем временем будет идти равномерно, теми же суммами, что и в начале эксплуатации, так как иного линейный способ не предусматривает. Совокупная величина налога на имущество в течение всего срока эксплуатации имущества, к которому применяется линейный метод, будет выше, чем при нелинейных способах. Предприятиям, планирующим быстро обновлять производственные фонды, удобнее будет применять нелинейные способы.

Линейный метод начисления амортизации в бухгалтерском учете

Любая компания имеет право самостоятельно выбрать способ списания амортизационных отчислений. Согласно действующему законодательству, объекты основных средств подразделяются на десять амортизационных групп в зависимости от временного срока их эксплуатации.

При этом обязательно линейный метод амортизации должен применяться к зданиям, сооружениям и передаточным устройствам, относящимся к трем группам, а именно:

VIII группа – объекты со сроком эксплуатации 20-25 лет;

IX группа – объекты со сроком эксплуатации 25-30 лет;

X группа – объекты со сроком эксплуатации больше 30 лет.

По остальным объектам можно применять любой способ амортизационных отчислений на выбор организации, который надо зафиксировать в приказе об учетной политике.

Отметим, что линейный способ амортизации может применяться как для нового имущества, так и для объектов, ранее бывших в употреблении (эксплуатации).

Линейный метод начисления амортизации в налоговом учете

По ст. 259 НК в целях налогового учета налогоплательщики могут использовать при списании износа один из предлагаемых методов – линейный или нелинейный.

Если применяется линейный способ амортизации, суммы отчислений определяются ежемесячно и по каждому объекту в отдельности (п. 2 ст. 259).

Методику начисления амортизационных сумм необходимо закрепить в рабочей учетной политике компании. При этом нужно помнить о том, что по имуществу из 8-10 гр. (сооружения, здания, НМА, передаточные устройства) разрешается выбирать только линейный метод амортизации. Отметим, что установленную организацией методику расчета амортизации в налоговом учете допускается менять, но только с начала очередного налогового года. При этом изменять нелинейный способ на линейный метод амортизации можно 1 раз в 5 лет (п. 1 ст. 259).

Как рассчитать амортизацию основных средств линейным способом

Для определения величины ежемесячных амортизационных отчислений линейным способом необходимо иметь данные о первоначальной стоимости объекта, установить срок полезного использования и рассчитать амортизационную норму.

1. Первоначальная стоимость объекта

Первоначальная стоимость объекта рассчитывается путем сложения всех затрат на его приобретение или строительство.

2. Срок полезного использования (эксплуатационный период)

Срок полезного использования (эксплуатационный период) устанавливается путем изучения перечня (классификации) основных средств, в котором основные средства разбиты на амортизационные группы.

Если объект не указан в перечне, то срок его эксплуатации назначается организацией в зависимости от:

прогнозируемого времени использования;

предполагаемого физического изнашивания;

ожидаемых эксплуатационных условий.

3. Формула нормы амортизации

Годовая норма амортизации рассчитывается по формуле:

где К – годовая норма амортизации;

n – срок эксплуатации в годах.

Если нужно узнать месячную норму амортизации, то полученный результат делится на 12 (количество месяцев в году).

4. Формула расчета начисления амортизации линейным способом следующая:

где А – размер месячных амортизационных отчислений;

ПС – первичная стоимость имущества;

К – норма амортизации, рассчитанная по формуле в 3-ем пункте.

Если нужно рассчитать годовой размер амортизационных отчислений, то делить на 12 (количество месяцев в году) не нужно или достаточно разделить первоначальную стоимость имущества на срок его эксплуатации.

На основании указанных формул становится понятно, что основное отличие такого метода заключается в равномерном переносе стоимости имущества на издержки компании.

Таким образом, линейный способ начисления амортизации целесообразно применять, если экономическая деятельность отличается стабильностью, приносит равномерную прибыль и не требует быстрого списания объектов ОС.

Не подойдет линейный расчет для вычисления износа по быстро изнашиваемым объектам, при высокой интенсивности производственных процессов, а также при преждевременном моральном старении имущества.

Если осваиваются новые производства, рекомендуется замедлить списание износа; а в случаях, когда организация не испытывает недостатка в денежных средствах и может своевременно обновить устаревшие активы, оптимальным будет ускоренное начисление амортизации с последующей заменой списанного оборудования, машин, инструментов и т.д.

Пример. Линейный метод начисления амортизации

Организация приобрела легковой автотранспорт за 400 000 руб. без учета НДС.

По правилам Классификации машина входит в 3 гр.

Срок полезного использования установлен в 48 мес.

Для вычисления амортизационных ежемесячных/годовых сумм необходимо определить годовую норму амортизации и затем величину износа.

Годовая норма амортизации = 1/4 = 25 %;

ежемесячная норма начисления амортизации при линейном способе, выраженная в процентах = 1 / 48 = 2,083 %,.

Амортизация ежемесячная =400 000 руб. х 2,083 % = 8332 руб.

Амортизация годовая = 400 000 руб. х 25 % = 100 000 руб.

Если первоначальная стоимость ОС и срок полезного использования в налоговом учете будут установлены аналогичные, в этой же сумме организация будет признавать ежемесячный расход при исчислении базы по налогу на прибыль.

Проводки по начислению амортизации линейным способом

При расчете амортизации следует ежемесячно делать типовые проводки в зависимости от того где используется основное средство или НМА. Используемые счета зависят не только от вида амортизируемого имущества (по кредиту 02 – для ОС, а 05 – НМА), но и от вида его использования. К примеру, амортизацию объектов производственного назначения отражают, как правило, по дебету счета 20, а торговые организации амортизацию обычно начисляют по дебету счета 44. Отнесение износа на расходы в учете отражается такими проводками:

Дебет счета 20 Кредит счета 02 – отражено списание износа объекта по основному производству.

Дебет счета 23 Кредит счета 02 – отражено списание износа объекта по вспомогательному производству.

Дебет счета 25 Кредит счета 02 – отражено списание износа объекта общепроизводственного назначения.

Дебет счета 26 Кредит счета 02 – отражено списание износа объекта общехозяйственного назначения.

Дебет счета 44 Кредит счета 02 – отражено списание износа объекта торговых компаний.

Дебет счета 91 Кредит счета 02 – отражено списание износа по объекту, полученному в аренду.

Дебет счета 20 (23, 25, 26, 44) Кредит счета 05 – отражено списание износа по НМА.

Порядок начисления амортизации

При равномерном начислении амортизации руководствуются общими правилами произведения амортизационным отчислений, а именно:

начислять амортизацию следует с 1 числа месяца, следующего после месяца ввода имущества в эксплуатацию;

производить амортизационные отчисления необходимо ежемесячно и учитывать эти расходы в том периоде, в котором они произведены;

основаниями для приостановления отчислений амортизации считаются консервация объекта на срок от 3 месяцев или его длительный ремонт (более одного года). При этом амортизационные отчисления начинаются вновь сразу после возврата этого имущества в эксплуатацию;

амортизационные отчисления прекращаются с 1 числа месяца, следующего за месяцем списания имущества с баланса.

Амортизация бывшего в эксплуатации имущества

Часто организации приобретают объекты основных средств, бывшие в эксплуатации. Механизм начисления амортизации линейным способом для таких объектов будет таким же, как и для нового имущества. Единственное отличие для основных средств, бывших в эксплуатации, состоит в особом расчете срока полезного использования. Для того чтобы его определить нужно от срока эксплуатации, установленного предыдущим владельцем, вычесть количество лет (месяцев) его фактического использования.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Источник

Расчет амортизации в EXCEL

history 3 февраля 2015 г.

Рассмотрим способы расчета амортизации с использованием функций MS EXCEL. В этой статье мы будем отталкиваться не от самих функций АПЛ (SLN), АСЧ (SYD), ФУО (DB), ДДОБ (DDB), ПУО (VDB), АМОРУВ (AMORLINC), АМОРУМ (AMORDEGRC), а от способов амортизации принятых в РФ.

Для расчета амортизационных отчислений в MS EXCEL присутствуют функции:

- АПЛ (SLN — Straight-Line) — расчет линейным способом;

- АСЧ (SYD — Sum-of-Year’s Digits) – расчет способом списания стоимости по сумме чисел лет срока полезного использования;

- ФУО (DB — fixed-Declining Balance) — расчет методом фиксированного уменьшения остатка;

- ДДОБ (DDB — Double-Declining Balance) — расчет методом двойного уменьшения остатка;

- ПУО (VDB — Variable-Declining Balance) — расчет методом снижающегося остатка;

- АМОРУМ (AMORDEGRC) — вычисляет величину амортизации для каждого периода, используя коэффициент амортизации (французская система бухучета);

- АМОРУВ (AMORLINC) — вычисляет величину амортизации для каждого отчетного периода (французская система бухучета).

Т.к. MS EXCEL создан не в РФ, то можно предположить, что эти функции отражают практики, соответствующие западным стандартам бухгалтерской отчетности (например, МСФО). Задача статьи — оценить возможность их применения в отечественных условиях. К сожалению, здесь нельзя обойтись без погружения в процедуру начисления амортизации, принятой в нашей стране.

Рассмотрим 2 вида учета амортизации: амортизацию основных средств в бухгалтерском учете и амортизацию основных средств в налоговом учете .

Амортизация основных средств в бухгалтерском учете

Расчет амортизационных отчислений для целей бухучета в нашей стране производится в соответствии Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01. Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы.

Амортизация начисляется с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства (ПБУ 6/01, п. 21). Амортизация прекращает начисляться с месяца, следующего за тем, в котором это имущество выбыло или полностью погасило свою стоимость ( ПБУ 6/01, п. 22).

В бухгалтерском учете амортизацию основных средств можно начислять:

- линейным способом;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования;

- способом списания стоимости пропорционально объему продукции (здесь не рассмотрен).

Способ 1. Линейный способ

Линейный способ амортизации является самым распространенным. В течение всех периодов амортизационные отчисления одинаковы. Накопленный износ увеличивается равномерно. Линейный способ начисления амортизации должен использоваться в случаях, когда предполагается, что объект приносит одинаковую пользу в течение всего срока эксплуатации и уменьшение остающейся полезности объекта происходит равномерно.

При линейном способе годовая сумма амортизационных отчислений определяется по формуле (см. п. 19 ПБУ 6/01, пп. «а» п. 54 Методических указаний, утверждены Приказом Минфина от 13 октября 2003 г. N 91н):

где САгод — годовая сумма амортизационных отчислений; ПС — первоначальная стоимость основного средства; N — срок полезного использования, т.е. количество лет, в течение которых организация планирует использовать этот объект (годовая норма амортизации =100%/N).

Ниже разобрано 4 расчета, созданных на основе примеров из Методических указаний.

Пример 1.1 . Приобретен объект основных средств стоимостью 120 тыс. руб. со сроком полезного использования 5 лет (годовая норма амортизации — 20 процентов (100% / 5 лет)). Срок принятия объекта основных средств к бухгалтерскому учету 30.12.2013. Определить Годовую сумму амортизационных отчислений и сумму ежемесячного отчисления. Решение. Годовая сумма амортизационных отчислений составит 24 тыс. руб. (120000 х 20% / 100%) (см. файл примера, лист Годовая сумма АО ). По основному средству амортизацию начинают начислять в месяце, следующем за месяцем принятия данного объекта к учету, т.е. с января 2014. Поэтому, Годовая сумма амортизационных отчислений для всех 5 лет будет одинаковой =24 тыс. руб. Сумма ежемесячного отчисления =1/12*24 тыс. руб.=2 тыс. руб.

Примечание . Решение Примера1.1 можно получить с помощью функции АПЛ(нач_стоимость; ост_стоимость; время_эксплуатации)= АПЛ(120000;0;5) .

Теперь рассмотрим случай, когда начисление амортизации производится не с января, но опять целое количество лет. Читаем ПБУ 6/01: В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности.

Пример1.2 . В апреле отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. рублей; срок полезного использования — 4 года или 48 месяцев (организация использует линейный метод). Решение. Годовая сумма амортизационных отчислений в первый год использования составит (20000 руб. x 8мес. / 48мес.) = 3,33 тыс. руб., в последующие годы составит (20000 руб. / 4 года) = 5 тыс. руб., в последний год (20000 руб. x (12мес.-8мес) / 48мес.) = 1,67 тыс. руб. Сумма ежемесячного отчисления в любой год одинакова =20 тыс. руб./4 года/12 мес.=416,67 руб.

Теперь рассмотрим пример, когда Срок полезного использования НЕ выражен целым количеством лет, например: 2 года и 3 месяца (=27 месяцев).

Пример1.3 . В мае отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. рублей; срок полезного использования — 27 месяцев. Решение. Годовая сумма амортизационных отчислений в первый год использования составит (20000 руб. x 8мес. / 27мес.) = 3,33 тыс. руб., в последующие годы составит (20000 руб. / 4 года) = 5 тыс. руб., в последний год (20000 руб. x (12мес.-8мес) / 48мес.) = 1,67 тыс. руб.

Здесь расчеты еще немного усложняются (см. файл примера, лист Линейный. Годовая сумма АО, пример 1.3 ).

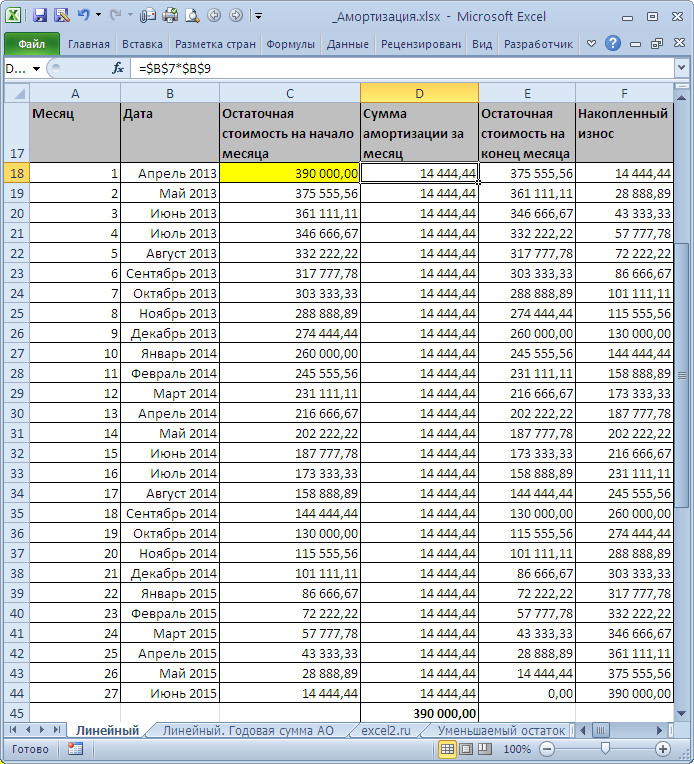

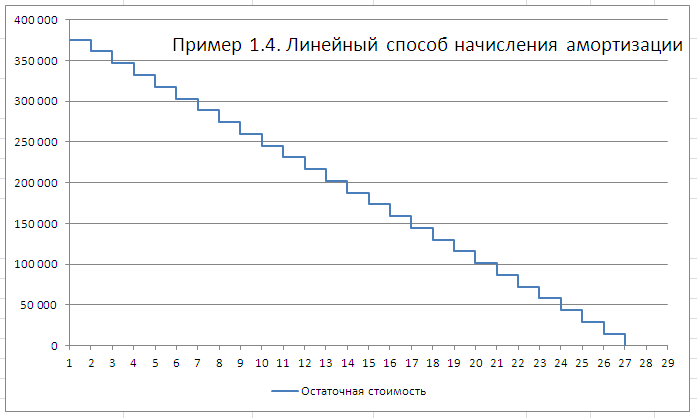

Чтобы закрыть тему с Линейным способом, на листе Линейный файла примера приведен расчет Остаточной стоимости на начало и конец месяца, а также накопленный износ.

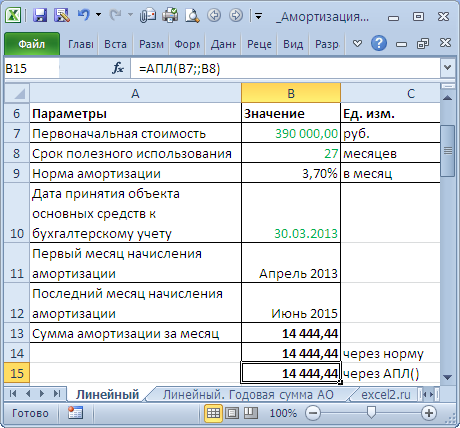

Пример1.4 . В марте отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 390 тыс. рублей; срок полезного использования — 27 месяцев. Способ начисления амортизации – линейный. Определить сумму начисленной амортизации за месяц и остаточную стоимость на конец каждого месяца до конца срока эксплуатации. Сумма ежемесячного отчисления =390 тыс. руб./27 мес.=14 444,44 руб.

Решение приведено в файле примера на листе Линейный .

Т.к. амортизация начинает начисляться не сначала года, то Годовая сумма амортизационных отчислений будет разная для разных лет.

Примечание . График создан на основе идей из статьи Ступенчатый график .

Для расчета суммы амортизации начисленной за месяц можно использовать функцию АПЛ() , т.е. =АПЛ(390000;;27)

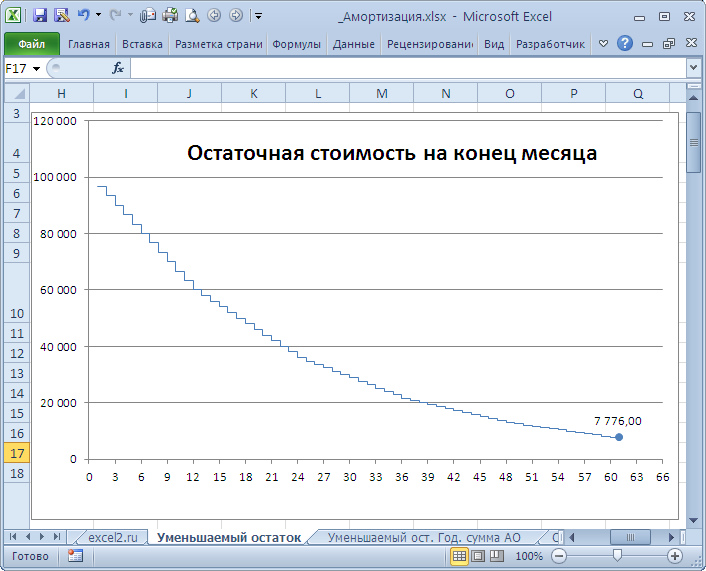

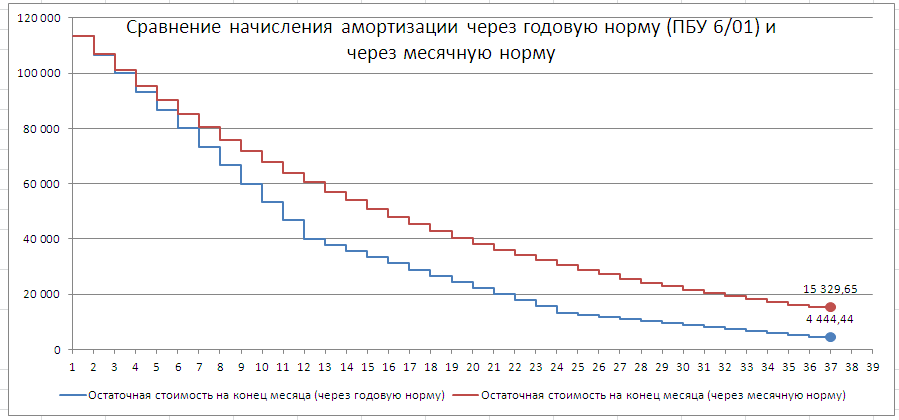

Способ 2. Способ уменьшаемого остатка

Начнем с расчета Годовой суммы амортизационных отчислений, как предписывает ПБУ 6/01. Годовая сумма амортизационных отчислений равна (абз. 3 п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний):

где САгод — годовая сумма амортизационных отчислений; ОС — остаточная стоимость основного средства на начало года; НА — годовая норма амортизации, которая, в свою очередь, рассчитывается следующим образом:

где N — количество лет, в течение которых организация планирует использовать этот объект; К — коэффициент ускорения (см. абз. 3 п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний и примечание ниже).

Сумма амортизации, которую нужно начислять ежемесячно, составляет 1/12 годовой суммы. Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет с каждым годом уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными.

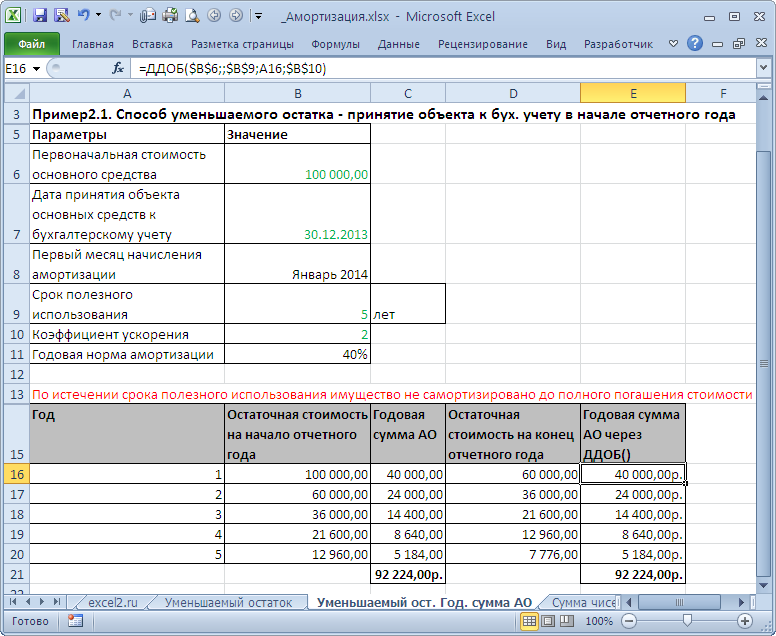

Пример2.1 (из Методических указаний к ПБУ 6/01 ) . Приобретен объект основных средств стоимостью 100 тыс. руб. со сроком полезного использования 5 лет. Коэффициент ускорения =2. Решение приведено в файле примера на листе Уменьшаемый ост. Год. сумма АО Годовая норма амортизации =(100% / 5 * 2), что составит 40 процентов.

- В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, 40 тыс. руб. (100 000 руб. x 40% / 100%)

- Во второй год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости на начало отчетного года, т.е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб. (100 000 руб. – 40 000 руб.) x 40% / 100%).

- В третий год эксплуатации амортизация начисляется в размере 40 процентов от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб. ((60 000 руб. – 24 000 руб.) х 40% / 100%) и т.д.

На этом решение в Методических рекомендациях обрывается. Но, мы попробуем продолжить его, воспользовавшись предложенной логикой вычислений.

- В 4-й год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости объекта на начало 4-го года эксплуатации (вычисляется как разница между остаточной стоимостью объекта на начало 3-го года и суммой амортизации, начисленной за третий год эксплуатации) и составит 8,64 тыс. руб. ((36 000 руб. – 14 400 руб.=21 600 руб.) х 40% / 100%).

- В 5-й год эксплуатации амортизация начисляется в размере 40 процентов от остаточной стоимости объекта на начало 5-го года эксплуатации (т.е. =21 600 руб. – 8 640 руб.=12 960 руб.) и составит 5 184 руб. (12 960 руб. х 40% / 100%).

Примечание . Для расчета Годовой суммы амортизации методом Уменьшаемого остатка можно использовать функцию ДДОБ() и ПУО() . А вот производить вычисления для определения ежемесячных начислений с помощью этих функций – некорректно, т.к. согласно ПБУ 6/01 суммы месячной амортизации в течение каждого года должны быть неизменными.

В наших расчетах остаточная стоимость объекта на конец последнего года полезного использования составила 7776 руб. Но, вспомним, что согласно ПБУ 6/01 начисление амортизационных отчислений производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета. Почему же у нас стоимость объекта оказалась погашена не полностью? Это следствие примененного алгоритма расчета способом Уменьшающегося остатка: применяя его – имущество никогда не будет полностью амортизировано.

Из такой ситуации есть два выхода. Первый — списать актив, например, из-за того, что он пришел в негодность или был продан. Второй способ — в последний месяц срока службы полностью списать остаток стоимости по кредиту счета 02 «Амортизация основных средств» и дебету счета учета затрат. Это можно сделать, сославшись на принцип рациональности. Он позволяет признать затраты в расходах отчетного периода, если их сумма не является существенной. Критерий существенности прописывают в учетной политике. Например, это может быть 1 процент от первоначальной стоимости ( ]]> http://www.glavbukh.ru/art/21188-amortizatsiya-osnovnyh-sredstv ]]> ).

Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет постепенно уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными и равными 1/12 Годовой суммы амортизации (см. файл примера на лист Уменьшаемый остаток )

Примечание . В примере 2.1 неявно предполагается, что объект основных средств принят к бухгалтерскому учету в декабре, т.е. учет начался с января.

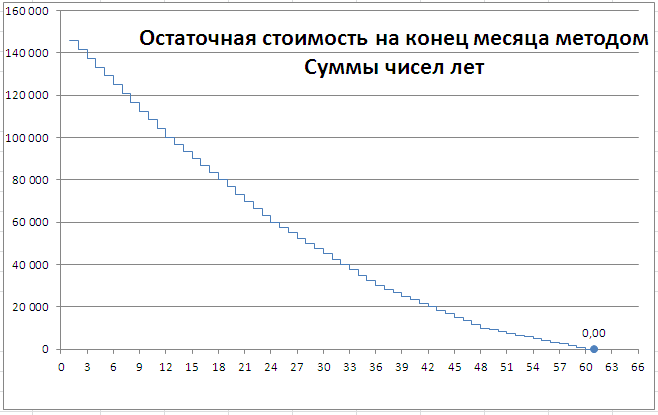

Способ 3. Списание стоимости по сумме чисел лет срока полезного использования

При списании стоимости по сумме чисел лет срока полезного использования, годовая сумма амортизационных отчислений равна (абз. 4 п. 19 ПБУ 6/01, пп. «в» п. 54 Методических указаний):

САгод = ПС x (СуммNост / СуммN),

где САгод — годовая сумма амортизационных отчислений; ПС — первоначальная стоимость основного средства; СуммNост — сумма чисел лет, которые остаются до конца срока использования объекта; СуммN — сумма чисел лет, в течение которых организация планирует использовать данный объект ОС.

Пример3.1. Приобретен объект основных средств стоимостью 150 тыс. руб. Срок полезного использования установлен 5 лет. Сумма чисел лет срока службы составляет 15 лет (1 + 2 + 3 + 4 + 5). В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15, или 33,3%, что составит 50 тыс. руб., во второй год — 4/15, что составит 40 тыс. руб., в третий год — 3/15, что составит 30 тыс. руб. и т.д.

Примечание . В примере 3.1 неявно предполагается, что объект основных средств принят к бухгалтерскому учету в декабре, т.е. учет начался с января.

Поскольку остаточная стоимость основного средства принимается на начало каждого отчетного года, годовая сумма амортизации будет постепенно уменьшаться. Суммы месячной амортизации в течение каждого года будут неизменными и равными 1/12 Годовой суммы амортизации (см. файл примера на лист Сумма чисел лет ).

Примечание . Для расчета Годовой суммы амортизации методом Списания стоимости по сумме чисел лет срока полезного использования можно с помощью функции АСЧ() . А вот производить вычисления для определения ежемесячных начислений с помощью этой функции – некорректно, т.к. согласно ПБУ 6/01 суммы месячной амортизации в течение каждого года должны быть неизменными.

]]> Амортизация основных средств в налоговом учете. Нелинейный метод

В случае, если мы рассчитываем амортизацию для целей налогообложения (для определения базы для налога на имущество), то нужно обратиться к ст. 259 НК РФ.

Согласно п.2. этой статьи сумма амортизации для целей налогообложения определяется ежемесячно. Амортизация основных средств в налоговом учете начисляется с 1-го числа месяца, следующего за месяцем, в котором имущество было введено в эксплуатацию (п. 4 ст. 259 НК РФ).

Амортизация основных средств линейным методом

При использовании линейного метода норму амортизации для каждого объекта основных средств можно определить по формуле:

Норма амортизации = 100%/ Срок полезного использования, мес.

Ежемесячная сумма амортизации = Норма амортизации * Первоначальная стоимость основного средства

Пример. Организация приобрела основное средство по цене 50 000 руб. (без НДС) со сроком полезного использования от трех до четырех лет. Принято решение, что амортизация будет начисляться в течение 40 месяцев.

Норма амортизации: 100% : 40 мес = 2,5%.

Ежемесячная сумма амортизации составила: 50 000 руб. × 2,5% = 1250 руб.

Тот же результат можно получить с помощью формулы =АПЛ(50000;;40)

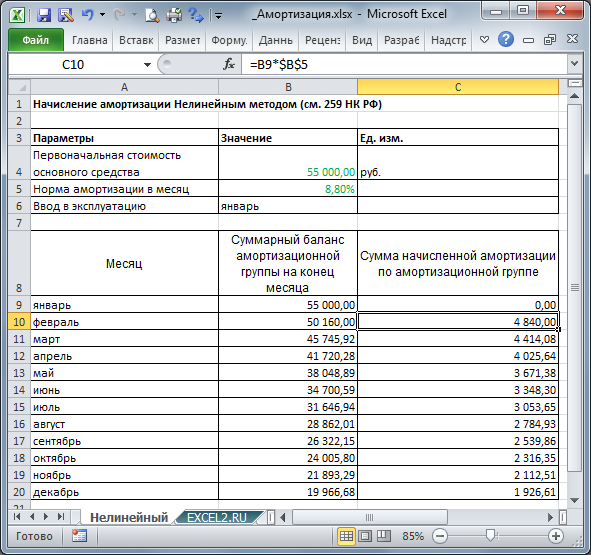

Амортизация основных средств нелинейным методом

С 2009 года при нелинейном методе амортизация начисляется не по каждому объекту основных средств, а в целом по амортизационным группам, состав которых определяется организацией.

1. Суммарный баланс амортизационной группы (подгруппы)

2. Норму амортизации

Нормы амортизации, которые применяются при нелинейном методе, определены в пункте 5 статьи 259.2 Налогового кодекса РФ. Для каждой амортизационной группы установлены фиксированные нормы амортизации, которые не зависят от сроков полезного использования основных средств (в отличие от линейного способа).

Ежемесячная сумма амортизации рассчитывается по формуле:

Ежемесячная сумма амортизации = Суммарный баланс амортизационной группы на 1-е число месяца * Норма амортизации для соответствующей амортизационной группы

По сути, алгоритм расчета нелинейного метода соответствует методу Уменьшаемого остатка. Отличие состоит в том, что в методе Уменьшаемого остатка ежемесячная сумма амортизации определяется через 1/12 Годовую сумму амортизационных отчислений и не изменяется в течение года.

Пример1 с сайта www.glavbukh.ru ]]> В январе организация приобрела пять ноутбуков. Стоимость одного ноутбука – 45 000 руб. (без НДС). Ноутбук относится ко второй амортизационной группе (срок полезного использования от двух до трех лет). Учетной политикой для целей налогообложения определено, что по основным средствам, входящим во вторую амортизационную группу, амортизация начисляется нелинейным методом. По состоянию на 1 января у организации не было основных средств, входящих во вторую амортизационную группу. Следовательно, суммарный баланс этой амортизационной группы на 1 января равен нулю. Ноутбуки введены в эксплуатацию в январе. По состоянию на 1 февраля суммарный баланс второй амортизационной группы составил 225 000 руб. (45 000 руб. × 5 шт.). Норма амортизации для второй амортизационной группы составляет 8,8 процента. Сумма начисленной амортизации за февраль составила 19 800 руб. (225 000 руб. × 8,8%). В феврале организация приобрела еще один ноутбук стоимостью 50 000 руб. (без НДС) и в этом же месяце ввела его в эксплуатацию. Суммарный баланс второй амортизационной группы по состоянию на 1-е марта равен: 225 000 руб. + 50 000 руб. – 19 800 руб. = 255 200 руб.

Сумма начисленной амортизации за март составила: 255 200 руб. × 8,8% = 22 458 руб.

В случае, если суммарный баланс амортизационной группы становится менее 20 000 рублей, в месяце, следующем за месяцем, когда указанное значение было достигнуто, налогоплательщик вправе ликвидировать указанную группу, при этом значение суммарного баланса относится на внереализационные расходы текущего периода (пункт 12 статьи 259.2).

Пример2 с сайта ]]> www.glavbukh.ru ]]> В январе организация приобрела основное средство – ноутбук по цене 55 000 руб. (без НДС). В этом же месяце ноутбук был введен в эксплуатацию. Бухгалтер определил, что в соответствии с ]]> Классификацией ]]> , утвержденной ]]> постановлением Правительства РФ от 1 января 2002 г. № 1 ]]> , ноутбук относится ко второй амортизационной группе (срок полезного использования от двух до трех лет). Срок полезного использования ноутбука составляет 36 месяцев. Других основных средств, входящих в данную амортизационную группу, в организации нет (см. файл примера, лист Нелинейный ). Согласно учетной политике для целей налогообложения амортизация по компьютерной технике начисляется нелинейным методом. Ежемесячная норма амортизации основных средств, входящих во вторую амортизационную группу, составляет 8,8 процента (п. 5 ст. 259.2 НК РФ). Ежемесячно бухгалтер определял суммарный баланс амортизационной группы и сумму амортизации по данной группе:

Напомним, что для каждой амортизационной группы установлены фиксированные нормы амортизации, которые не зависят от сроков полезного использования основных средств. Т.к. в функциях MS EXCEL задается не норма амортизации, а сроки использования и коэффициенты ускорения, то для расчетов по нелинейному методу функциями воспользоваться не удастся.

Основные отличия западных стандартов от российских практик

- Отсутствует понятие ликвидационной стоимости в ПБУ 6/01

Согласно МСФО под амортизируемой стоимостью понимается фактическая стоимость приобретения за вычетом расчетной ликвидационной стоимости, то есть, компания может амортизировать основные средства не до нуля, а до определенной величины, которая определена как сумма, за которую может быть продано то, что осталось от основного средства после его эксплуатации. Согласно же ПБУ 6/01 основное средство всегда должно амортизироваться до нулевой стоимости. Как следствие, во всех функциях MS EXCEL есть параметр ост_стоимость (стоимость активов в конце срока эксплуатации). В принципе, его можно опустить или ввести 0, например АПЛ(1000;;5) или АПЛ(1000;0;5) . Но функция ФУО() реализующая Метод фиксированного уменьшения остатка в случае указания нулевой остаточной суммы погашает всю стоимость в первом же периоде! (хотя эта функция все равно не востребована в отечественной практике, т.к. такой метод отсутствует в ПБУ 6/01).

- Период начисления амортизации кратен месяцу или году

В отличие от российских стандартов, согласно которым определено, что амортизация рассчитывается «ежемесячно начиная со следующего месяца, после ввода в эксплуатацию», GAAP не дает таких подробных рекомендаций, и компании могут начислять амортизацию по-своему, например, за 15 дней в месяц приобретения и за 15 дней в месяц выбытия. Во всех функциях MS EXCEL имеется параметр Период, который может принимать значения год, месяц, день и вообще быть любым отрезком времени. Российская практика ограничивается периодами начисления амортизации равными году и месяцу. Т.е. данное отличие не накладывает никаких дополнительных ограничений на применимость функций MS EXCEL в российской практике. Однако, если вспомнить, что сумма ежемесячного начисления амортизации для целей бухучета рассчитывается как 1/12 годовой суммы амортизации, то, конечно, такой алгоритм расчета встроенными функциями MS EXCEL не поддерживается. Разницу между 2-мя подходами для способа Уменьшения остатка можно посмотреть на графике.

- Коэффициент ускорения жестко регламентирован

В международной практике также применяется Способ уменьшения остатка. Отличие этого способа в российской практике состоит в том, что коэффициент ускорения не определяется компанией, а устанавливается в соответствии с законодательством Российской Федерации. В функциях ПУО() и ДДОБ() имеется параметр Коэффициент, который определяет скорость амортизации при способе Уменьшаемого остатка. Т.к. его можно задать произвольно, то проблем не возникает: естественно, его можно установить равным 2 и 3, как принято в отечественной практике.

Обзор функций MS EXCEL , используемых для расчета амортизации

После рассмотрения нюансов отечественного законодательства, регламентирующего начисление амортизации, его отличий от зарубежных стандартов и примеров расчета, можно приступать к выводам относительно применимости функций MS EXCEL для отечественной практики.

Для расчета амортизационных отчислений в MS EXCEL присутствуют функции:

- АПЛ (SLN — Straight-Line) — расчет линейным способом. Функция применима для расчета по линейному способу, но аргумент Ост_стоимость должен быть равен 0; (см. файл примера, лист Линейный ))

- АСЧ (SYD — Sum-of-Year’s Digits) – расчет способом списания стоимости по сумме чисел лет срока полезного использования. Функция применима для расчета по данному способу, но аргумент Ост_стоимость должен быть равен 0, а параметр период должен быть кратен году (см. файл примера, лист Сумма чисел лет )).

- ФУО (DB — fixed-Declining Balance) — расчет методом фиксированного уменьшения остатка. Функция НЕ применима в российской практике, т.к. данный метод не входит в перечень разрешенных способов амортизации. Кроме того, при равенстве нулю параметра Ост_стоимость, списание амортизации происходит в первый же период.

- ДДОБ (DDB — Double-Declining Balance) — расчет методом двойного уменьшения остатка. Функция применима для расчета по способу Уменьшаемый остаток, но параметр Ост_стоимость должен быть равен 0, а параметр период должен быть кратен году (см. файл примера, лист Уменьшаемый остаток ) (т.к. начисление за месяц =1/12 Годовой суммы амортизации, а это не тоже самое, что ежемесячное начисление (см. файл примера, лист Разница ).

- ПУО (VDB — Variable-Declining Balance) — расчет методом снижающегося остатка; Функция позволяет рассчитывать по линейному способу (параметр Коэффициент должен быть =1, Остаточная стоимость д.б. =0). Функция также применима для расчета по способу Уменьшаемого остатка, но параметр ост_стоимость должен быть равен 0, параметр [без переключения] д.б. =ИСТИНА, а параметр период должен быть кратен году (см. файл примера, лист Уменьшаемый остаток ).

- АМОРУМ (AMORDEGRC) — вычисляет величину амортизации для каждого периода, используя коэффициент амортизации (французская система бухучета); Функция имеет возможность использовать переменный коэффициент амортизации для каждого периода. Функция не тестировалась на возможность применения в российской практике.

- АМОРУВ (AMORLINC) — вычисляет величину амортизации для каждого отчетного периода (французская система бухучета). Функция не тестировалась на возможность применения в российской практике.

В файле примера на листе Функции приведены примеры использования функций АПЛ (SLN), АСЧ (SYD), ФУО (DB), ДДОБ (DDB) и ПУО (VDB), а также их альтернативные формулы. Разобранные там примеры представляют лишь некий академический интерес (правда, весьма сомнительный), т.к. оторваны от практики.

Источник