- Колонка способ учета ндс

- Способы учета НДС в 1С Бухгалтерия 8.3

- Налоговый учет НДС в 1С 8.3

- Бухгалтерский учет НДС в 1С 8.3

- Раздельный учет НДС: полное руководство с примерами

- Рекомендуем утвердить в учетной политике

- Расчет доли расходов по необлагаемым НДС операциям

- Расчет пропорции для распределения сумм НДС

- Расчет суммы НДС, включаемой в состав расходов

- Расчет суммы НДС, включаемой в стоимость ТМЦ

- Расчет суммы НДС, включаемой в состав объектов ОС и НМА

- Книга покупок и декларация

- Проверка

Колонка способ учета ндс

Использован релиз 3.0.77

Раздельный учет НДС в программе организован на субсчетах к счету 19 «НДС по приобретенным ценностям» с использованием третьего субконто «Способы учета НДС» и с помощью регистра накопления «Раздельный учет НДС» (записи в регистр вносятся при проведении документов поступления). Для начала ведения раздельного учета НДС необходимо настроить план счетов, установить функциональные опции (флажки) в настройках налогов и отчетов, ввести начальные остатки в регистр накопления «Раздельный учет НДС», подключить третье субконто «Способы учета НДС» к остаткам по субсчетам счета 19 (по непринятым к вычету суммам НДС).

- Настройка плана счетов

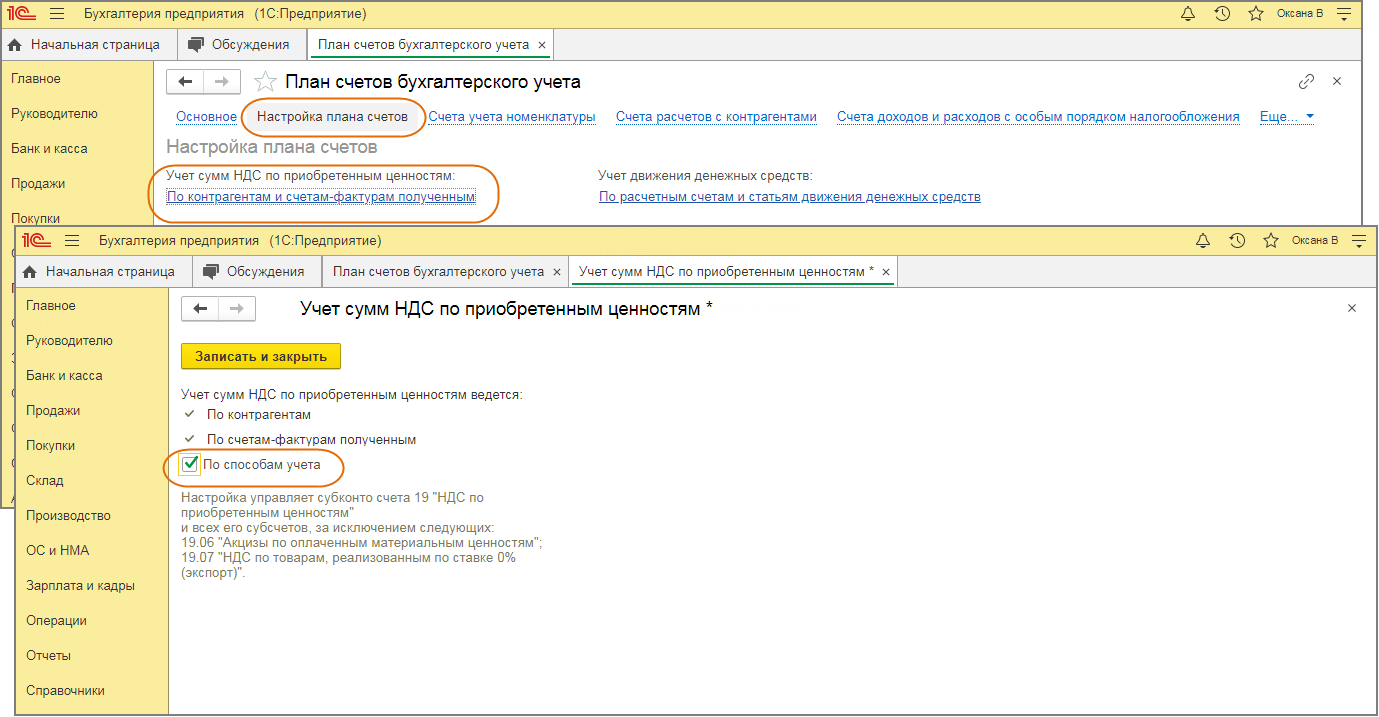

- Раздел: Главное — План счетов.

- Перейдите по ссылке «Настройка плана счетов», затем по ссылке в поле «Учет сумм по приобретенным ценностям» установите (проверьте, что установлен) флажок «По способам учета» (рис. 1).

- Настройки налогов и отчетов

- Раздел: Главное – Налоги и отчеты.

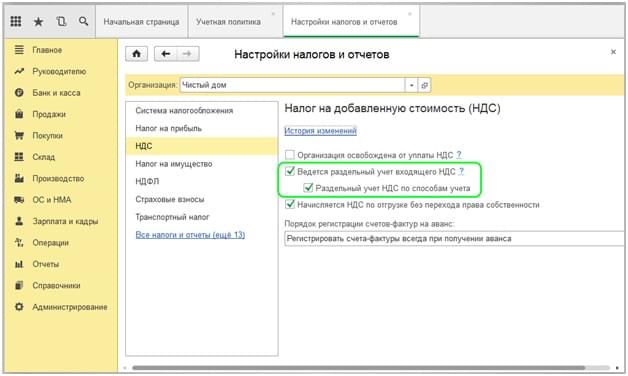

- В списке слева выберите «НДС» и в правом окне установите флажок «Ведется раздельный учет входящего НДС по способам учета».

- В поле «Применить с» установите первый месяц налогового периода, с которого будет вестись раздельный учет НДС, и сохраните данные по кнопке «ОК» (рис. 2). После этого автоматически выполнится обработка по созданию документов «Ввод начальных остатков» и «Операция», под флажком появится ссылка «Документы ввода остатков». Перейдите по этой ссылке. В открывшемся списке документов нажмите кнопку «Актуализировать остатки», если отображается строка «Данные остатков по раздельному учету неактуальны» (рис. 3).

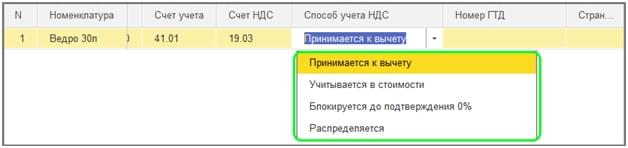

- Документы «Ввод начальных остатков» предназначены для внесения записей в регистр накопления «Раздельный учет НДС» по остаткам товаров, материалов и других ТМЦ на дату начала налогового периода (квартала), с которого ведется раздельный учет НДС. Документы будут созданы в режиме «Ввод остатков по специальным регистрам». В документах, как правило, автоматически по умолчанию устанавливается способ учета НДС «Принимается к вычету» (рис. 4). При необходимости его можно изменить на «Учитывается в стоимости» или «Распределяется», «Блокируется до подтверждения 0%» или «Распределен».

- Документ «Операция» предназначен для переноса сумм входящего НДС, не принятых к вычету до перехода на раздельный учет, по приобретенным товарам (работам, услугам, имущественным правам) с незаполненного субконто «Способы учета НДС» на счете 19 на субконто, соответствующее установленному способу учета НДС по остаткам ТМЦ (рис. 5).

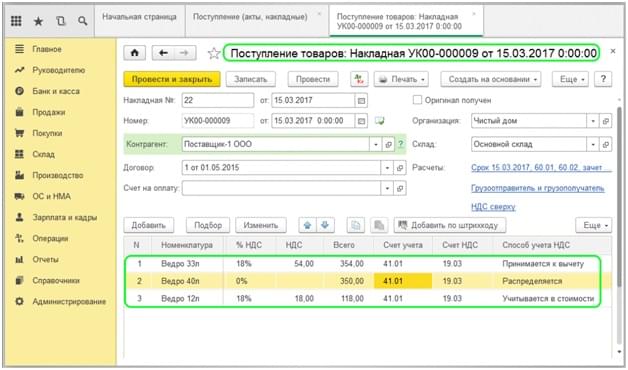

- В дальнейшем при создании документов на поступление ТМЦ в колонке «Способ учета НДС» необходимо выбирать / проверять способ учета НДС — «Принимается к вычету», «Учитывается в стоимости», «Распределяется», Блокируется до подтверждения 0%» (рис. 6).

Источник

Способы учета НДС в 1С Бухгалтерия 8.3

Налог на добавленную стоимость (НДС) – один из наиболее сложных для бухгалтеров любого уровня, будь то начинающий или опытный работник. Может ли 1С:Бухгалтерия хотя бы ненамного облегчить работу бухгалтера? Как вести учет НДС в 1С 8.3? Конечно, может, хотя и не заменит знающего специалиста, но способы учета НДС в 1С 8.3 позволяют организовать учет этого проблемного налога максимально корректно.

Начиная с редакции 3.0 и в более поздних версиях в конфигурацию добавлен стандартный учетный регистр, позволяющий вести раздельный учет НДС по счете 19. В «1С Бухгалтерия» учет НДС реализован следующими способами:

- «Принимается к вычету»;

- «Учитывается в стоимости»;

- «Блокируется до подтверждения 0%»;

- «Распределяется».

Несколько слов об этих способах. НДС-вычеты — это суммы налога, на которые налогоплательщик вправе уменьшить общую его сумму, исчисленную по реализационным операциям. Право на вычет возникает при соблюдении следующих условий:

- вы платите НДС;

- не пользуетесь освобождением от него;

- приобретенные товары (работы, услуги, права имущественного характера) приняты на учет;

- вышеуказанные материальные ценности предполагается использовать в операциях, облагаемых НДС;

- все это оформлено счетом-фактурой.

Вычет может быть заявлен в любом квартале не позднее 3-ех лет со дня принятия на учет приобретенных товаров (работ, услуг, прав имущественного характера) (при соблюдении некоторых условий – и в том же квартале). Нарушение порядка принятия к вычету НДС приводит к недоимке, как следствие – доначислениям, штрафам и пеням.

Учитывается в стоимости, в частности, НДС «ввозной», если товары (работы, услуги, имущественные права) приобретены для использования (ст. 170 НК РФ):

- в необлагаемых НДС операциях;

- в производстве или реализации товаров, которые не предполагается реализовывать на российской территории;

- в операциях по выполнению работ (оказанию услуг), которые не предполагается реализовывать в России, при условии, что указанные операции фигурируют статье 149 НК РФ;

- в операциях, не признаваемых реализацией (п. 2 ст. 146 НК РФ),

а также, если хозяйствующий субъект вообще не является плательщиком НДС, работает на «упрощенке» (объект «доходы») или, применяя ОСН или ЕСХН, освобожден от исполнения обязанностей налогоплательщика (ст.ст. 145, 145.1 НК РФ).

В случае если хозяйствующий субъект работает на «упрощенке» с объектом «доходы минус расходы», то «ввозной» НДС учитывается в расходах (ст. 346.16 НК РФ, ст. 46 ТК ЕАЭС).

НДС блокируется до подтверждения 0%, т.е. до представления документации, подтверждающей 0% НДС по экспортной операции, на что отводится 180 календарных дней с даты выпуска товара в таможенной процедуре экспорта. При экспорте товаров в государство ЕАЭС документацию следует подать не позднее 180 календарных дней от даты отгрузки товара. Как правило, в подтверждение представляются:

- контракт на поставку;

- таможенная декларация (электронный реестр ГТД);

- документы по перевозке (в зависимости от способов перевозки пакет документов будет различным).

Раздельный учет входного НДС необходим, если хозяйствующий субъект ведет как облагаемые, так и не облагаемые НДС операции: реализация товаров с НДС, получение процентов по займу, внесение имущества в уставный капитал и т.п.

Раздельный учет можно не вести, если:

- доходы, не облагаемые НДС, не связаны с реализацией. Например, при получении процентов по депозиту, договорных санкций

- товары, идущие на экспорт товаров, не относятся к сырьевым

- услуга оказывается нерезидентам.

Раздельный учет НДС можно организовать в бухучете на счете 19, указав в учетной политике на использование отдельные субконто:

- «НДС, принимаемый к вычету»;

- «НДС, учитываемый в стоимости товаров, работ, услуг»;

- «НДС, который нужно распределить».

Выбрать в 1С способ учета НДС можно двумя методами. Первый — это в отношении каждого приходуемого товара, выбрав соответствующую позицию в выпадающем меню, в колонке «Способ учета НДС»:

Второй метод: задав способ учета НДС по умолчанию для каждого склада или по отдельным номенклатурным группам в параметрах «Настройка счетов учета номенклатуры».

Налоговый учет НДС в 1С 8.3

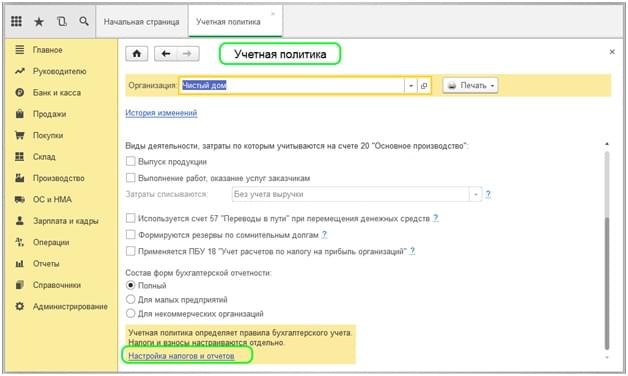

Необходимость раздельного учета может быть продиктована различными причинами (например, работа с экспортом, производство товаров, не облагаемых НДС и т.п.), но в любом случае требуется произвести определенные настройки в «Учетной политике» («Главное» — «Организации» — гиперссылка «Учетная политика»). Если вы (или ваш предшественник) уже настраивали учет НДС в программе «1С Бухгалтерия», то соответствующие параметры учетной политики можно изменить или отредактировать, можно также написать свой вариант с чистого листа, но помните, что каждое изменение настроек программы должно быть осознанным и ответственным, поскольку учетная политика — это совокупность реально используемых правил, а не пустая формальность. Итак, кнопка «Создать» — ссылка «Настройка налогов и отчетов».

Откроется окно, в котором выбираем вкладку «НДС». В которой галочками отмечаем пункты, включающие раздельный учет («Ведется раздельный учет входящего НДС» и «Раздельный учет НДС по способам учета».

После этой простой операции во всей документации, сопровождающей в 1С Бухгалтерия 8 учет НДС, «включится» дополнительная колонка, в которой будет отображаться способ учета налога на добавленную стоимость.

Теперь, если создать, например, документ, оформляющий «Поступление товаров» (накладную), то можно видеть, что поля заполнены стандартно, а в табличную часть можно не только добавить различные товары, но и установить по каждому свой особый способ учета НДС.

Бухгалтерский учет НДС в 1С 8.3

В целях бухгалтерского учет НДС в программе 1С Бухгалтерия организовано не менее удобно. Чтобы реализовать распределение налога, следует:

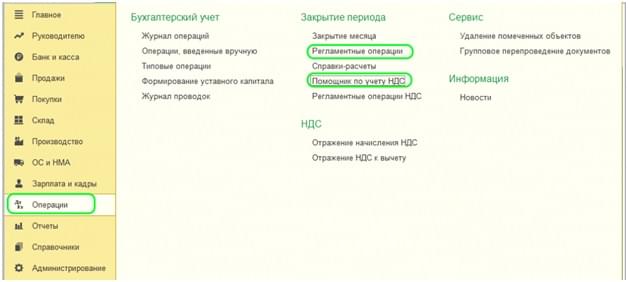

- перейдя на вкладку «Операции» — «Регламентные операции по НДС» — создать документ «Распределение НДС» ИЛИ

- открыть «Помощник по учету НДС» (он в том же разделе).

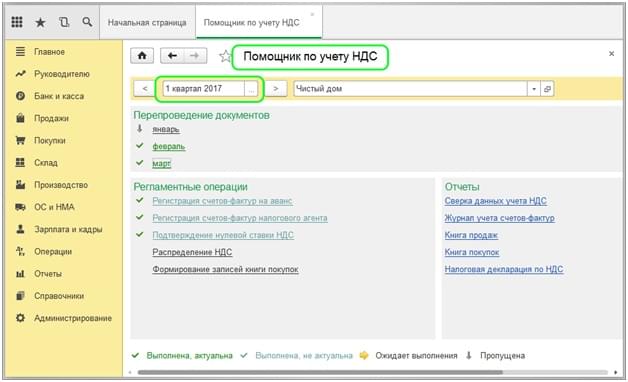

Пойдем по простому пути, обратившись к «Помощнику…». Указав период, формируем отчет.

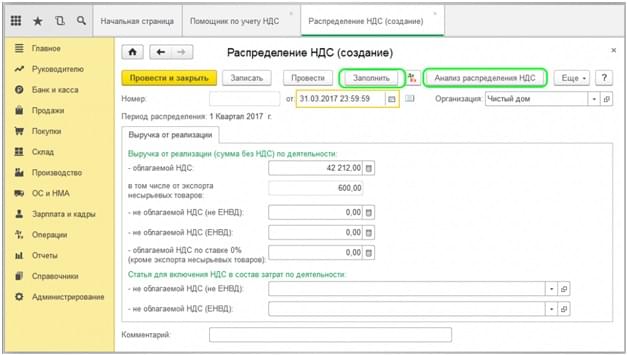

Выбрав пункт «Распределение НДС», нажимаем «Заполнить» — и получаем автоматическое заполнение данными. Чтобы проверить аналитику, достаточно нажать на кнопку «Анализ распределения НДС» — и получить всю подробную информацию относительно распределения сумм налога на добавленную стоимость.

Если необходима помощь в настройке, доработке, обновлению, обслуживанию, сопровождению программ «1С» то обращайтесь к нашим специалистам!

Источник

Раздельный учет НДС: полное руководство с примерами

Компании обязаны вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), используемым для осуществления как облагаемых НДС, так и необлагаемых (включая переведенных на уплату ЕНВД) операций. Если раздельного учета нет, НДС вычету не подлежит и в расходы для целей налога не включается (п.4 ст.170 НК РФ). В статье — практические рекомендации по ведению раздельного учета: от включения необходимых положений в учетную политику до составления итоговой проверочной таблицы.

Рекомендуем утвердить в учетной политике

- учет доходов, не подлежащих налогообложению НДС, вести в программе (наименование) с применением аналитических характеристик по счетам 90.01 «Выручка» (для 1С8: справочники «Номенклатурные группы» и «Ставки НДС») и 91.01 «Прочие доходы»;

- вести раздельный учёт входящего НДС на счёте 19 «НДС по приобретённым ценностям» с использованием средств программы (наименование).

1.2. В налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5 процентов общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, все суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав в указанном налоговом периоде, подлежат вычету в соответствии с порядком, предусмотренным статьей 172 НК РФ (п.4 ст.170 НК РФ).

Включать в расчёт расходы, признанные для целей составления отчёта о финансовых результатах.

Значение «совокупные расходы» законодательством не урегулировано, следовательно, подлежит утверждению учётной политикой. Рекомендация определять указанные расходы на основании данных бухгалтерского учета дана в соответствии с письмом Минфина России от 29 мая 2014 г. № 03-07-11/25771.

Расходы, относящиеся как облагаемым, так и к необлагаемым операциям, распределять пропорционально (выбрать: расходам или доходам).

Вопрос участия косвенных расходов в расчёте по «правилу 5%» в настоящее время является спорным. По мнению налоговиков, долю расходов по необлагаемым НДС операциям необходимо рассчитывать с учетом всех расходов, распределяя относящиеся к обоим видам операций расходы методом, закрепленным в учетной политике (письмо ФНС России от 13.11.2008 № ШС-6-3/827@), письмо ФНС России от 22.03.2011 № КЕ-4-3/4475). В пользу налогоплательщика есть Постановление ФАС Поволжского округа от 23.07.2008 № А06-333/08, признавшее правомерным утверждение в учетной политике расчет «правила 5%» только по прямым расходам.

1.3. При приобретении основных средств или нематериальных активов, используемых для осуществления как облагаемых, так необлагаемых НДС операций, учёт входящего НДС вести в общем порядке.

ИЛИ

По используемым для осуществления как облагаемых, так и необлагаемых НДС операциям основным средствам и нематериальным активам, принимаемым к учету в первом или во втором месяце квартала, определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав (пп.1 п.4.1 ст.170 НК РФ).

Рекомендуем для налогоплательщиков, исчисляющим ежемесячные авансовые платежи исходя из фактически полученной прибыли согласно п.2 ст.285 НК РФ.

1.4. Для крупных организаций, ведение учёта в которых формализовано, рекомендуем в учётной политике или приложении к ней составить и регулярно пересматривать перечень актуальных видов деятельности, а также расходов, «приносящих НДС» и понесённых при осуществлении как облагаемых, так и необлагаемых НДС операций.

Таблица 1. Примерный перечень необлагаемых НДС операций

1

2

3

Дт 91.02 Кт 10, 41, и пр.

(**) в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Не принимаются в расчеты по распределению НДС операции, доходы от которых не являются выручкой от реализации товаров (работ, услуг) (п.1 ст.39 НК РФ, письмо Минфина РФ от 17.03.2010 № 03-07-11/64):

- доходы, получение которых связано с участием в уставных капиталах других организаций (в т.ч. дивиденды);

- доходы в виде процентов по банковским депозитам и остаткам на банковских счетах;

- дисконты по векселям.

Расходы, относящиеся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), учитываются (выбрать при подписании учетной политики в соответствии с видом деятельности):

- для предприятий, осуществляющих производственную деятельность — в составе общехозяйственных расходов (сч.26.01 «Общехозяйственные расходы (по деятельности, не облагаемой ЕНВД)»);

- для организаций, осуществляющих только торговые операции – в составе расходов на продажу (сч.44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»).

Если часть необлагаемых НДС операций относится к производственной деятельности (например, продажа металлолома), то рекомендуем добавить также общепроизводственные расходы (сч.25) или отдельные расходы по счёту 20 «Основное производств» (например, аренда производственных помещений).

Другой вариант группировки расходов, относящиеся одновременно к облагаемым и необлагаемым операциям – утверждение списка подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций (например, Таблица 2).

Таблица 2. Примеры подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций

Расчет доли расходов по необлагаемым НДС операциям

Доля определяется как выраженное в процентах частное от деления:

Числитель: Сумма расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению (п.4 ст.170 НК РФ, «приобретение», т.е. стоимость реализуемых товаров, введено Федеральным законом от 19.07.2011 № 245-ФЗ), определенных по необлагаемым операциям (примерный перечень — Таблица 1, см. также примечание ниже);

Знаменатель: Дт 90.02, Дт 90.07, Дт 90.08, Дт 91.02 (по статьям учета расходов на реализацию активов минус НДС, начисленный при их продаже).

Налоговики долгое время оспаривали право применения «правила 5%» для расходов по деятельности, переведённой на ЕНВД, поскольку не считали возможным распространить на плательщиков ЕНВД порядок, утверждённый п.4 ст.170 НК РФ для плательщиков НДС (письмо ФНС от 31 мая 2005 г. № 03-1-03/897/8@, письмо Минфина России от 08.07.2005 № 03-04-11/143).

Однако судебная практика по данному вопросу сложилась в пользу налогоплательщиков (Постановление Федерального арбитражного суда Центрального округа от 30.07.2008 г. № А23-247/06А-14-38, Постановление ФАС Поволжского округа от 05.02.2008 по делу № А65-28667/06-СА2-11).

В результате есть свидетельство изменения позиции налоговых органов (письмо ФНС России от 17.02.2010 № 3-1-11/117@): «Принимая во внимание то, что в пункте 2 статьи 170 Кодекса также приведены операции, осуществляемые лицами, не являющимися налогоплательщиками налога на добавленную стоимость, т.е. в том числе и операции, осуществляемые налогоплательщиками, переведенными на уплату единого налога на вмененный доход для определенных видов деятельности, то положения пункта 4 статьи 170 Кодекса (включая и положения абзаца девятого пункта 4 статьи 170 Кодекса) одинаково применяются и для операций, освобождаемых от налогообложения и для операций, не признаваемых реализацией товаров (работ, услуг), и для операций осуществляемых налогоплательщиками налога на добавленную стоимость, которые по отдельным видам деятельности переведены на уплату единого налога на вмененный доход для определенных видов деятельности».

Если рассчитанная в соответствии с настоящим порядком доля превышает 5%, то необходимо определить сумму предъявленного продавцами товаров (работ, услуг) НДС, подлежащего учету в составе расходов, товарно-материальных ценностей и (или) в стоимости объектов основных средств (нематериальных активов). Если доля расходов не превышает 5% или единственным доходом по необлагаемым операциям являлись проценты к получению по выданным займам, то рекомендуем рассчитать и оформить бухгалтерской справкой сумму совокупных расходов на оплату труда специалистов, осуществляющих операции, не подлежащие налогообложению, за налоговый период.

Обращаем внимание, что до октября 2016 года применение «правила 5%» понималось как возможность включить в состав вычетов всю сумму НДС, предъявленного продавцами товаров (работ, услуг), вне зависимости от вида операций (облагаемые или необлагаемые), при осуществлении которых они использовались (Постановление Президиума ВАС РФ от 21 июня 2012 г. № 2676/12).

Однако Определение Верховного Суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015 содержит утверждение, что к операциям по приобретенным товарам, используемым только для не подлежащих налогообложению (освобожденных от налогообложения) операций, не могут быть применены правила, установленные абзацем 9 пункта 4 статьи 170 НК РФ (т.е. применение «правила 5%» не позволяет включить в состав вычетов НДС, предъявленный поставщиками товаров, работ, услуг, используемых только для осуществления необлагаемых операций).

Расчет пропорции для распределения сумм НДС

Пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период (п.4.1 ст.170 НК РФ).

Под стоимостью в целях настоящего расчета понимается выручка (доход) от продажи товаров (работ, услуг, имущественных прав), а также стоимость товарно-материальных ценностей, переданных безвозмездно в рамках благотворительной деятельности (пп.12 п.3 ст.149 НК РФ, п.1 ст.153 НК РФ).

Обращаем внимание на введённый с 01.01.2015 года Федеральным законом от 28.12.2013 № 420-ФЗ введены некоторые особенности определения расчёта пропорции, из которых наиболее существенным, по мнению автора, является пп.5 п.4.1 ст.170 НК РФ:

- при определении стоимости ценных бумаг, операции по реализации которых освобождаются от налогообложения:

- учитывается сумма дохода от такой реализации, определяемая как совокупная разница между ценой реализованных ценных бумаг, определяемой с учетом положений статьи 280 настоящего Кодекса, и расходами на приобретение и (или) реализацию этих ценных бумаг, определяемыми с учетом положений статьи 280 настоящего Кодекса, при условии, что такая разница является положительной. Если указанная разница является отрицательной, то она не учитывается при определении суммы чистого дохода.

Результатом расчета пропорции является выраженная в процентах доля НДС, подлежащая включению в стоимость приобретенных товарно-материальных ценностей (работ, услуг), основных средств и нематериальных активов, имущественных прав:

Числитель: выручка от реализации товаров (работ, услуг) на территории Российской Федерации, а также передача имущественных прав, не подлежащая налогообложению (освобождаемая от налогообложения) (Таблица 1), далее – «Выручка необлагаемая».

Знаменатель: Общая сумма выручки от реализации товаров, работ, услуг, имущественных прав, подлежащих налогообложению (без учета НДС) и освобождаемых от налогообложения (за исключением доходов от участия в уставном капитале), а также стоимость товарно-материальных ценностей, переданных безвозмездно в рамках благотворительной деятельности (далее – «Выручка всего»).

Формулы:

а) доля НДС по необлагаемым операциям (%) = Выручка необлагаемая / Выручка всего х 100%

б) доля НДС, подлежащего вычету (%) = 100 – результат пп.а).

Расчет суммы НДС, включаемой в состав расходов

Сумма НДС, рассчитанная как произведение суммы НДС, предъявленного продавцами работ, услуг, относящихся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), на долю НДС (пп.а) п.3настоящего порядка) и включается в состав расходов проводками:

для производственных предприятий:

Дт 26.01 Кт 19.04 «НДС по приобретенным услугам»;

для предприятий торговли:

Дт 44.01 Кт 19.04 «НДС по приобретенным услугам».

Расчет суммы НДС, включаемой в стоимость ТМЦ

Сумма налога, подлежащая включению в стоимость материалов, определяется как произведение:

суммы НДС, предъявленного продавцами материалов, признанных в составе расходов налогового периода и относящихся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), *

* на долю НДС (пп.а) п.3 настоящего порядка.

Сумма НДС включается в состав материалов проводками:

Дт 10 Кт 19.03 «НДС по приобретенным материально-производственным запасам».

Расчет суммы НДС, включаемой в состав объектов ОС и НМА

Сумма налога, подлежащая включению в стоимость основных средств и нематериальных активов, определяется как произведение суммы НДС, предъявленного продавцами указанных объектов, участвующих одновременно в облагаемой и необлагаемой деятельности (абз.4 п.4 ст.170 НК РФ) на долю НДС (пп.а) п.3 настоящего порядка) и включается в стоимость объектов проводками:

Дт 08.04 «Приобретение объектов основных средств» Кт 19.01 «НДС при приобретении основных средств»; Дт 01 «Основные средства» Кт 08.04.

Дт 08.05 «Приобретение нематериальных активов» Кт 19.02 «НДС по приобретенным нематериальным активам»; Дт 04 «Нематериальные активы» Кт 08.05.

Книга покупок и декларация

Порядок расчета пропорции изложен в разделе 3.

Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету, отражается в графе 4 раздела 7 налоговой декларации по НДС.

Проверка

Таблица 3. Расчёт доли расходов по необлагаемым операциям

1

2

3

4

5

6

7

Расходы на приобретение, производство и (или) реализацию товаров (работ, услуг), операции по реализации которых НЕ подлежат налогообложению, в т.ч.

Источник