- Как отразить в учете создание ОС хозяйственным способом

- Строительство хозяйственным способом в бухучете

- Налог на прибыль

- Налог на добавленную стоимость

- Выбор читателей

- Изменения бухгалтерского и налогового законодательства с 2022 года

- Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

- Сим-карты компании под контролем: проверьте регистрацию на госуслугах

- Учет капитальных вложений в бухгалтерском и налоговом учете

- Структура капвложений

- Бухгалтерский учет

- Налоговый учет

- Создание основного средства собственными силами (строительно-монтажные работы)

- Пошаговая инструкция

- Формирование первоначальной стоимости при создании ОС

- Первоначальная стоимость ОС в бухгалтерском учете

- Первоначальная стоимость ОС в налоговом учете

- Учет в 1С

- Списание материалов на строительство ОС

- Проводки по документу

- Начисление заработной платы

- Проводки по документу

- Начисление НДС и принятие его к вычету по СМР хозспособом

- Ввод в эксплуатацию ОС

- Проводки по документу

- Документальное оформление

- Регистрация права собственности на недвижимое имущество, введенное в эксплуатацию

- Похожие публикации

- Карточка публикации

Как отразить в учете создание ОС хозяйственным способом

Основное средство может быть создано своими силами, то есть построено. Строить можно как с привлечением подрядчиков, так и без них. Если без подрядчиков – то это хозяйственный способ. То есть все строительные работы фирма проводит самостоятельно. Первоначальная стоимость ОС складывается из всех затрат, произведенных в связи со строительством. Есть нюансы и при налогообложении.

Строительство хозяйственным способом в бухучете

При хозяйственном способе строительные работы фирма проводит самостоятельно. А все затраты, связанные со строительством (стоимость строительных материалов, амортизация основных средств, используемых для строительства, заработная плата рабочих и т. п.), учитывают по дебету счета 08.

Когда строительство закончено, объект переводят в состав основных средств и вводят в эксплуатацию.

Как отразить в бухгалтерском учете объект, построенный хозспособом, покажет пример.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Налог на прибыль

Если строительство ведется хозяйственным способом, то стоимость основного средства отражают в налоговом учете в том же порядке, что и стоимость готовой продукции на складе (абз. 9 п. 1 ст. 257 НК РФ).

Порядок расчета стоимости готовой продукции на складе содержится в пункте 2 статьи 319 НК РФ. Согласно этой статье, в стоимость готовой продукции включают только прямые расходы. К таким расходам, в частности, можно отнести:

- материальные затраты (расходы на покупку сырья и материалов, инструментов и инвентаря, полуфабрикатов и т. д.);

- расходы на оплату труда строительных рабочих;

- расходы на оплату страховых взносов с зарплаты строительных рабочих;

- амортизацию по строительным машинам и оборудованию.

Конкретный перечень прямых расходов вы можете установить в учетной политике (ст. 318 НК РФ). Все остальные расходы считают косвенными.

Налог на добавленную стоимость

Стоимость строительно-монтажных работ для собственного потребления организации облагают НДС.

А с вычетом есть такой нюанс: сумма НДС, начисленная при выполнении работ, подлежит вычету только при условии, что построен объект производственного назначения.

Сумму НДС со стоимости строительно-монтажных работ можно принять к вычету в момент начисления, то есть на конец квартала.

Поясним на примере.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Источник

Учет капитальных вложений в бухгалтерском и налоговом учете

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Понятие капитальных вложений напрямую связано в учете с понятием основных средств. Капитальные вложения есть не что иное, как затраты на приобретение, изготовление, реконструкцию либо расширение, проектные, иные, подобные им, издержки, связанные с ОС. Другими словами можно сказать, что основные средства в учете есть результат капитальных вложений в них. Общее понятие капвложений содержит ФЗ-39 от 25/02/99 г., в ст. 1. Учет капвложений, вместе с тем, имеет особенности в зависимости от их характера. Требует серьезного подхода и налоговый учет таких инвестиций.

Вопрос: Как отразить в учете арендатора капитальные вложения (в виде неотделимых улучшений) в арендованное основное средство (ОС) (движимое имущество), произведенные с согласия арендодателя, если по условиям договора аренды затраты на неотделимые улучшения арендодателем не возмещаются?

Посмотреть ответ

Структура капвложений

Исходя из положений ФЗ-39 можно рассматривать капитальные вложения как процесс воспроизводства основных средств, сопровождаемый затратами, которые подлежат учету. Для построения эффективного БУ при всем разнообразии вложений этого типа важна правильная их группировка, на основе которой строится аналитический учет капвложений.

Вопрос: ООО передало в качестве вклада по договору простого товарищества недвижимое имущество (склад). У кого в целях налога на имущество учитываются капитальные вложения в виде неотделимых улучшений недвижимого имущества, произведенные за счет средств товарищества: простого товарищества или ООО?

Посмотреть ответ

Целесообразно строить классификацию, учитывая следующие признаки:

- способ воспроизводства (строительство, реконструкция, расширение, перевооружение, поддержание работы действующих мощностей и пр.);

- технология затрат (на строительство, на приобретение оборудования, изыскательские затраты, вложения в арендованное имущество и пр.);

- производственный и непроизводственный характер вложений (в зависимости от того, где используется объект).

Кроме того, капвложения делятся по отраслям хозяйства (бизнеса), способу производства затрат (своими силами или сторонней организации), готовности объекта к использованию (закончен или не закончен он строительством, реконструкцией).

Вопрос: Как отразить в учете организации, осуществляющей грузовые перевозки, капитальные вложения в объект основных средств (ОС) (автомобиль), связанные с его модернизацией? С целью повышения технико-эксплуатационных качеств автомобиля силами подрядной организации (автомастерской) были произведены работы по установке нового оборудования, позволяющего увеличить грузоподъемность автомобиля, повысить его управляемость и тяговые свойства.

Посмотреть ответ

Если капвложения делаются в приобретение ОС, их стоимость определяется сразу. Она равна затратам на покупку объекта. Если капвложения осуществляются в процессе (например, строительство), до окончания капвложения считаются незавершенными, стоимость актива может увеличиваться на стоимость производимых затрат.

Напомним, что актив, в который делаются инвестиции, должен использоваться в производстве не менее 1 года (ПБУ 6/01). Только в этом случае вложения признаются капитальными и не учитываются в текущих расходах фирмы. Они собираются на отдельном счете БУ и образуют затем первоначальную стоимость ОС.

Вопрос: Когда можно учесть для целей налога на прибыль расходы в виде капитальных вложений, понесенные во время действия предварительного договора аренды: до заключения основного договора или после (п. 1 ст. 256, п. 1 ст. 258 НК РФ)?

Посмотреть ответ

Бухгалтерский учет

Счетом бухучета, используемым для накопления капитальных затрат, согласно плану счетов является активный счет 08. К нему открывают субсчета. 1, 2 – приобретение участков и природных объектов, 3, 4 – строительство ОС и приобретение, 8 – научные, исследовательские, конструкторские работы, 6, 7 – приобретение животных и перевод молодняка в основное стадо и др.

Субсчета, приведенные в плане счетов, носят рекомендательный характер. В учетной политике фирмы могут быть прописаны дополнительные субсчета.

Учет затрат ведут по каждому объекту вложений. При покупке активов, относимых к ОС, делают проводку Дт 08 Кт 60. Накопление затрат при изготовлении объекта отражают рядом проводок, соответствующих этим фактическим затратам (пр. Минфина 91н от 13/10/03 г.): Дт 08 Кт 10, 02, 23, 60, 70, 71, 26 и пр.

Если в ходе осуществления капвложений приобретается оборудование, требующее монтажных работ, до начала его функционирования используют счет 07. Затраты на монтаж собирают аналогично приведенной выше проводке: Дт 07 Кт счетов затрат. Затем передают в монтаж готовое оборудование записью Дт 08 Кт 07.

Как монтаж оборудования, так и капзатраты в целом могут осуществляться за счет заемных банковских и иных средств. По дебету счетов 07, 08 и кредиту счетов 66, 67, в зависимости от срока займа, отражают проценты, уплаченные фирмой. Все проценты учитываются в капвложениях до принятия актива к учету в БУ. Иные суммы, возникшие позднее, учитываются уже в текущих расходах (ПБУ 10/99 п. 11).

Кроме основных средств к объектам капвложений относятся НМА (счет 04 БУ, субсчет 5). Учет по нему строится аналогично учету капвложений в основные средства.

Пример: Осуществлены капвложения в покупку ОС стоимостью 300 000 руб., в т.ч. НДС 20%. Проводки:

- Приобретение: 08-60 — 250 000,00 руб., 19-60 — 50 000,00 руб.

- Ввод в эксплуатацию: 01-08 — 250 000,00 руб.

- Уменьшение задолженности по НДС: 68-19 — 50 000,00 руб.

Внимание! К капвложениям не относят долгосрочные вложения в ценные бумаги, капиталы (УК) сторонних организаций.

Организация бухгалтерского учета капвложений подчиняется ПБУ Минфина (документ № 160 от 30/12/93 г.).

Налоговый учет

В первоначальную стоимость активов, образующуюся за счет капвложений, не включают НДС, иные сходные по характеру возмещаемые налоги.

Расходы, отнесенные к амортизируемому имуществу, не включаются в расчет налога на прибыль (НК РФ, ст. 270-5), в том числе и безвозмездная передача капвложений (там же, п. 16). Аналогично, если имеется объект незавершенного строительства, который подлежит ликвидации, затраты на этот объект не учитываются в базе по налогу на прибыль (НК РФ ст. 265).

При продаже капвложений в виде имущества (это однозначно должно следовать из договора продажи), его стоимость учитывается в налоговой базе. Правила НУ изложены в ст. 268 НК РФ. Стоимость основных средств списывается по правилам ст. 258, 259, 272 НК РФ.

Источник

Создание основного средства собственными силами (строительно-монтажные работы)

Создание основного средства (ОС) собственными силами по-другому еще называют хозяйственным способом. Данный процесс предполагает, что для выполнения необходимых работ не будут привлекаться сторонние подрядчики, а используются только силы организации, создающей ОС.

Рассмотрим особенности отражения в 1С операции по созданию ОС и узнаем:

- как формируется первоначальная стоимость;

- как ввести в эксплуатацию созданное ОС.

Пошаговая инструкция

Организация решила построить дополнительный склад для хранения готовой продукции собственными силами.

Во II квартале осуществлены строительные работы хозяйственным способом. Затраты на строительство склада составили:

- материальные расходы — 250 000 руб.;

- оплата труда — 80 000 руб.;

- страховые взносы — 24 160 руб.

02 июля строительство закончено, склад введен в эксплуатацию.

10 июля получена выписка из ЕГРН о регистрации права собственности на объект недвижимости.

Рассмотрим пошаговую инструкцию оформления примера: PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Списание материалов на строительство ОС | |||||||

| II кв. | 08.03 | 10.01 | 250 000 | 250 000 | 250 000 | Списание материалов | Требование-накладная |

| Начисление заработной платы | |||||||

| II кв. | 08.03 | 70 | 80 000 | 80 000 | 80 000 | Начисление заработной платы | Начисление зарплаты |

| 70 | 68.01 | 10 400 | 10 400 | Удержание НДФЛ | |||

| 08.03 | 69.XX | 24 160 | 24 160 | Начисление страховых взносов | |||

| Начисление НДС на СМР хозспособом | |||||||

| 30 июня | 19.08 | 68.02 | 63 748,80 | Начисление НДС по СМР хозспособом | Начисление НДС по СМР хозспособом | ||

| — | — | 417 908,80 | Выставление СФ на СМР хозспособом | Счет-фактура выданный на реализацию | |||

| — | — | 63 748,80 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Принятие НДС к вычету по СМР хозспособом | |||||||

| 30 июня | 68.02 | 19.08 | 63 748,80 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 63 748,80 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Ввод в эксплуатацию ОС | |||||||

| 02 июля | 01.08 | 08.03 | 354 160 | 354 160 | 354 160 | Ввод в эксплуатацию ОС | Принятие к учету ОС — Объекты строительства |

| Регистрация права собственности на недвижимое имущество введенное в эксплуатацию | |||||||

| 10 июля | 01.01 | 01.08 | 354 160 | 354 160 | 354 160 | Переход права собственности на недвижимость | Операция, введенная вручную — Операция |

Формирование первоначальной стоимости при создании ОС

Первоначальная стоимость ОС в бухгалтерском учете

В БУ основным средством признаются активы (п. 4 ПБУ 6/01):

- используемые в течение длительного времени (более 12 месяцев);

- не предназначенные для перепродажи, т. е. актив предназначен для использования в производстве продукции, выполнения работ (оказании услуг), управленческих нужд, сдачи в аренду;

- использование которых направлено на получение дохода в будущем.

ОС принимаются к бухгалтерскому учету по первоначальной стоимости (п. 7 ПБУ 6/01).

При создании ОС первоначальная стоимость складывается из всех фактических затрат на сооружение, изготовление, производство ОС и подготовку его к рабочему состоянию (п. 8 ПБУ 6/01).

Учет и формирование затрат на производство ОС определяется аналогично учету затрат на готовую продукцию (п. 26 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Получите понятные самоучители 2021 по 1С бесплатно:

Все фактические затраты, связанные с созданием ОС, учитываются в Дт 08.03 «Строительство объектов основных средств» (План счетов 1С).

Первоначальная стоимость ОС в налоговом учете

В налоговом учете активы делят на амортизируемые и неамортизируемые.

Амортизируемым имуществом признается то, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

К основным средствам относят амортизируемое имущество, которое является средством труда в деятельности организации (абз. 1 п. 1 ст. 257 НК РФ).

Первоначальная стоимость ОС определяется исходя из всех фактических затрат на сооружение, изготовление и доведение ОС до рабочего состояния, а при производстве ОС собственными силами — как стоимость готовой продукции (п. 1 ст. 257 НК РФ).

Если при создании ОС выполнялись строительно-монтажные работы (СМР) хозяйственным способом для собственного потребления, необходимо начислить НДС на сумму выполненных СМР (пп. 3 п. 1 ст. 146 НК РФ).

Учет в 1С

При создании ОС собственными силами затраты, формирующие первоначальную стоимость ОС, отражаются разными документами в зависимости от вида затрат, например:

- документ Начисление зарплаты — для отражения в первоначальной стоимости ОС расходов на заработную плату сотрудников, выполняющих создание ОС;

- документ Требование-накладная — для списания необходимых материалов при создании ОС;

- прочие документы, затраты по которым будут отражены в Дт 08.03 «Строительство объектов основных средств».

Если создание ОС осуществляется подрядным или смешанным способом, затраты относятся также на счет 08.03 «Строительство объектов основных средств».

При этом документы могут быть следующие:

- Поступление (акт, накладная) — для отражения в затратах на строительство ОС услуг подрядных организаций;

- Передача оборудования в монтаж — для отражения работ по монтажу и строительству ОС подрядным способом.

В 1С разграничение создания ОС хозяйственным способом или подрядным способом осуществляется аналитикой по счету 08.03 «Строительство объектов основных средств» субконто Способы строительства .

Заполнение субконто Способы строительства обязательно для корректного учета, т. к. на СМР, выполненные хозспособом, необходимо начислить НДС по окончании квартала.

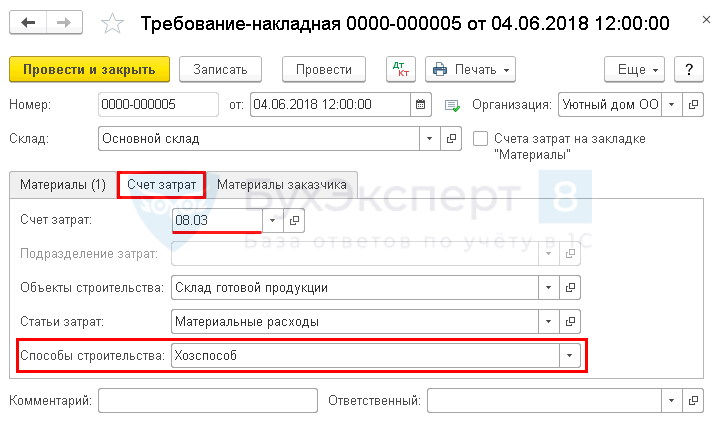

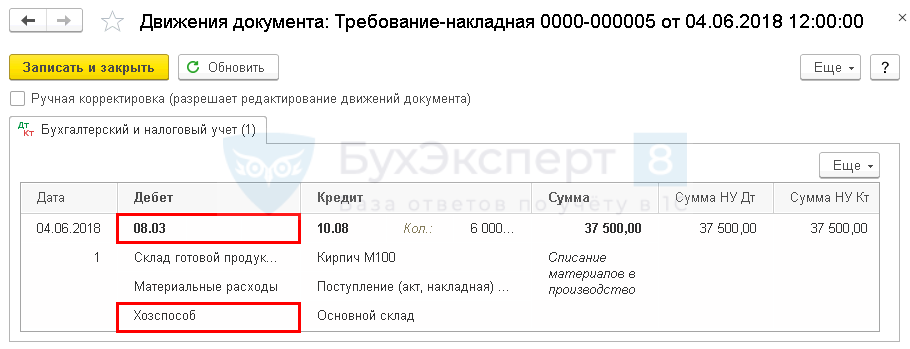

Списание материалов на строительство ОС

04 июня на строительство склада готовой продукции списан Кирпич 100М — 6 000 руб. на общую сумму — 37 500 руб.

Списание материалов на создание ОС оформите документом Требование-накладная в разделе Склад – Склад – Требования –накладные .

Обратите внимание при заполнении вкладки Счет затрат :

- Счет затрат — 08.03 «Строительство объектов основных средств»;

- Объекты строительства — Склад готовой продукции, т. е. объект строительства, на котором собираются все затраты по созданию ОС;

- Статья затрат — статья затрат с Видом расходаМатериальные расходы; PDF

- Способы строительства — Хозспособ: строительство выполняется собственными силами организации.

Узнать подробнее о списании материалов на создание ОС

Проводки по документу

Документ формирует проводку:

- Дт 08.03 Кт 10.08 — стоимость материалов учтена при формировании первоначальной стоимости ОС.

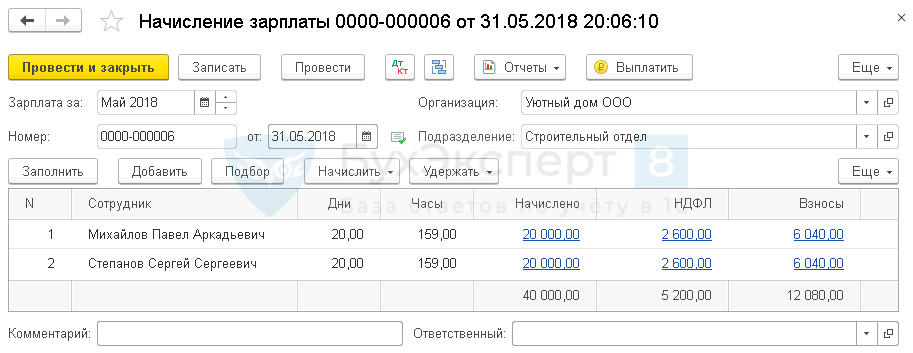

Начисление заработной платы

31 мая начислена заработная плата сотрудникам, занятым строительством склада готовой продукции.

Начисление зарплаты сотрудникам, занятым строительством склада, оформите документом Начисление зарплаты в разделе Зарплата и кадры – Зарплата – Все начисления – Создать – Начисление зарплаты .

Для сотрудников, занятых созданием (строительством) ОС, способ учета зарплаты должен быть определен по счету 08.03 «Строительство объектов основных средств» с корректно заполненной аналитикой Способы строительства – Хозспособ. PDF

Проводки по документу

Документ формирует проводки:

- Дт 08.03 Кт 70 — оплата труда учтена при формировании первоначальной стоимости ОС;

- Дт 08.03 Кт 69.ХХ — страховые взносы учтены при формировании стоимости ОС.

Начисление НДС и принятие его к вычету по СМР хозспособом

Строительно-монтажные работы (СМР), выполненные хозяйственным способом для собственного потребления, облагаются НДС (пп. 3 п. 1 ст. 146 НК РФ).

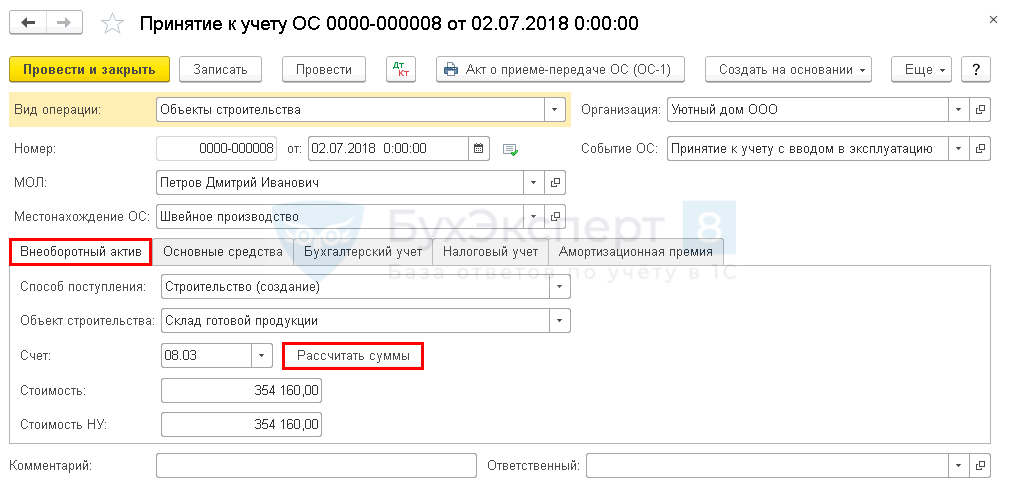

Ввод в эксплуатацию ОС

Объекты недвижимости, пригодные к эксплуатации, принимаются в состав ОС независимо от момента регистрации права собственности, и учитываются по первоначальной стоимости на отдельном субсчете к счету учета ОС (п. 52 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н, п. 7 ПБУ 6/01).

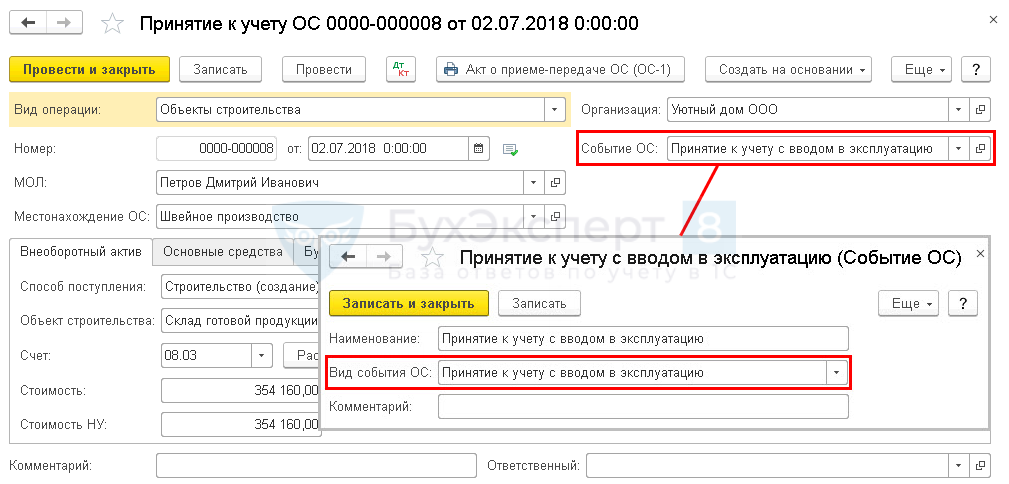

Ввод в эксплуатацию построенного объекта ОС оформите документом Принятие к учету ОС вид операции Объекты строительства в разделе ОС и НМА – Поступление основных средств — Принятие к учету ОС .

- МОЛ — материально-ответственное лицо, за которым закрепляется введенное в эксплуатацию ОС, выбирается из справочника Физические лица ;

- Местонахождение ОС — подразделение, за которым закрепляется объект ОС, выбирается из справочника Подразделения;

- Событие ОС — событие, связанное с изменением учета актива в организации, выбирается из справочника Событие ОС . При вводе в эксплуатацию Вид события ОС должен быть Принятие к учету с вводом в эксплуатацию.

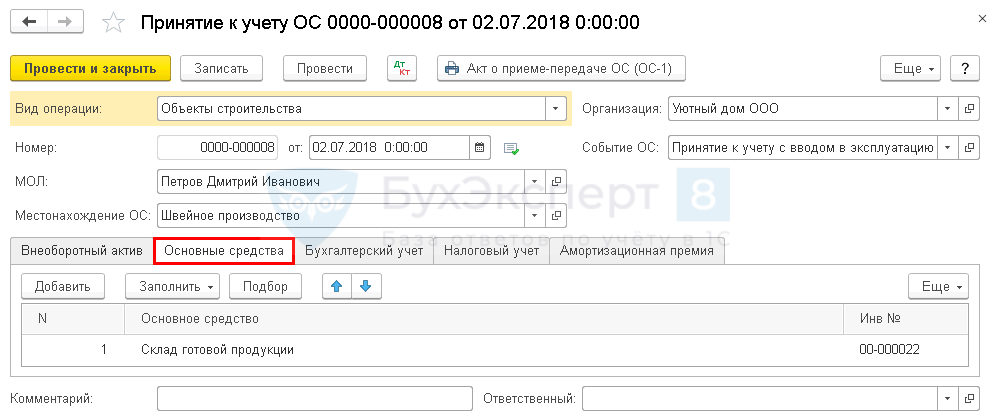

На вкладке Внеоборотный актив укажите характеристики созданного актива до ввода в эксплуатацию:

- Способ поступления — Строительство (создание);

- Объект строительства — созданное ОС, вводимое в эксплуатацию. Выбирается из справочника Объекты строительства ;

- Счет — 08.03, т. е. счет учета затрат, на котором формируется первоначальная стоимость объекта.

По кнопке Рассчитать автоматически заполните суммы в полях Стоимость и Стоимость НУ .

В данных полях отразятся все фактические затраты, учтенные по счету 08.03 «Строительство объектов основных средств» по указанному Объекту строительства .

На вкладке Основные средства выберите вводимые в эксплуатацию ОС из справочника Основные средства . В карточке объекта ОС должны быть заполнены следующие данные: PDF

- Группа учета ОС ;

- раздел Классификация .

Стоимость ОС в БУ погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Дата регистрации права собственности на объекты недвижимости не влияет на начало начисления амортизации. Амортизация по объекту недвижимости, право собственности на которое не зарегистрировано, начисляется в обычном порядке после ввода в эксплуатацию (п. 4 ст. 259 НК РФ).

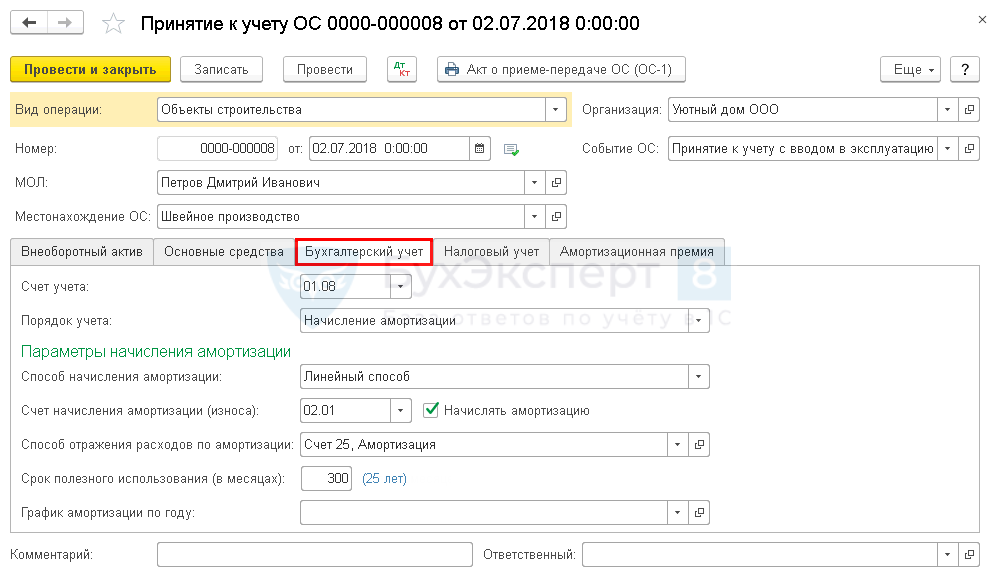

На вкладке Бухгалтерский учет укажите:

- Счет учета — 01.08 «Объекты недвижимости, права собственности на которые не зарегистрированы»;

- Порядок учета — Начисление амортизации: в нашем примере стоимость ОС погашается посредством начисления амортизации;

- Способ начисления амортизации — метод начисления амортизации, установленный в учетной политике организации;

- Счет начисления амортизации (износа) — 02.01 «Амортизация основных средств, учитываемых на счете 01»;

- флажок Начислять амортизацию должен быть установлен, т. к. именно он влияет на автоматическое начисление амортизации при Закрытии месяца;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов ;

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

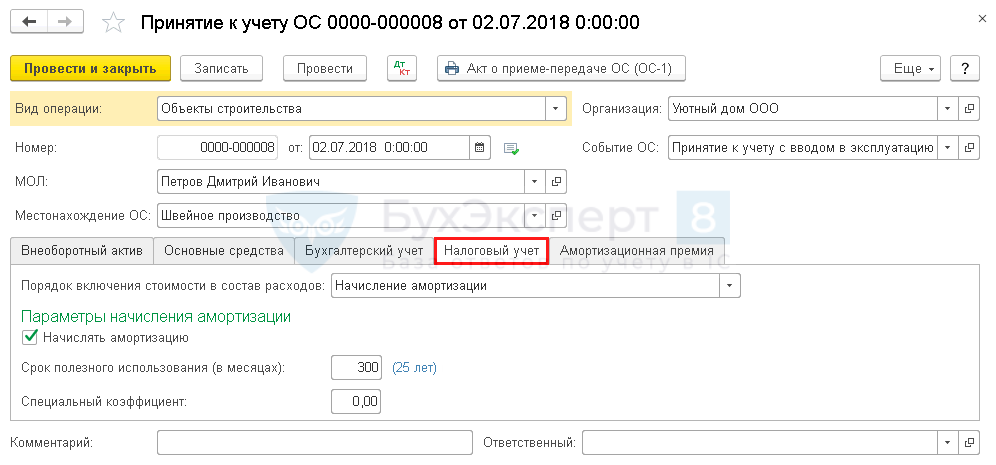

На вкладке Налоговый учет укажите:

- Порядок включения стоимости в состав расходов — Начисление амортизации, т. к. в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен, т. к. именно он влияет на автоматическое начисление амортизации при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования, согласно установленной амортизационной группы ОС.

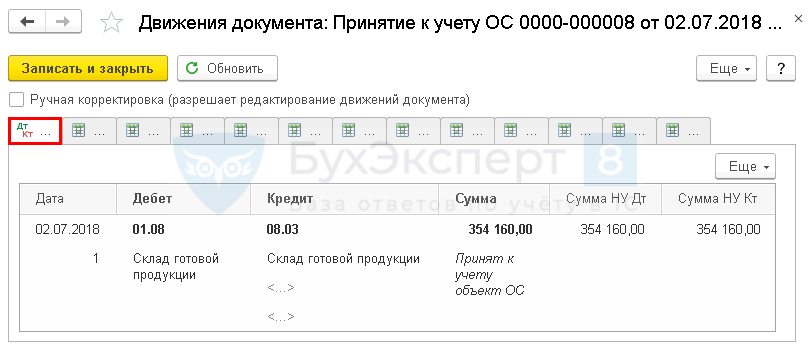

Проводки по документу

Документ формирует проводку:

- Дт 01.08 Кт 08.03 — принятие к учету ОС, права собственности по которому еще не зарегистрированы.

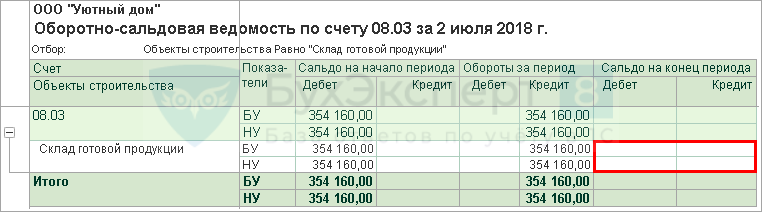

Для проверки первоначальной стоимости ОС можно сформировать отчет Оборотно-сальдовая ведомость по счету 08.03 на дату ввода в эксплуатацию ОС.

Отсутствие сальдо по счету 08.03 «Строительство объектов основных средств» означает, что первоначальная стоимость ОС сформирована верно на всю сумму затрат по созданию ОС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию объекта недвижимости и форму инвентарной карточки для дальнейшего учета ОС. В 1С используется Акт о приеме-передаче зданий (сооружений) (ОС-1а) и Инвентарная карточка ОС (ОС-6).

Бланк Акт о приеме-передаче зданий (сооружений) по форме ОС-1а можно распечатать по кнопке Акт о приеме-передачи ОС (ОС-1) документа Принятие к учету ОС .

Бланк Инвентарной карточки ОС по форме ОС-6 можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) в карточке основного средства (раздел Справочники – ОС и НМА – Основные средства ). PDF

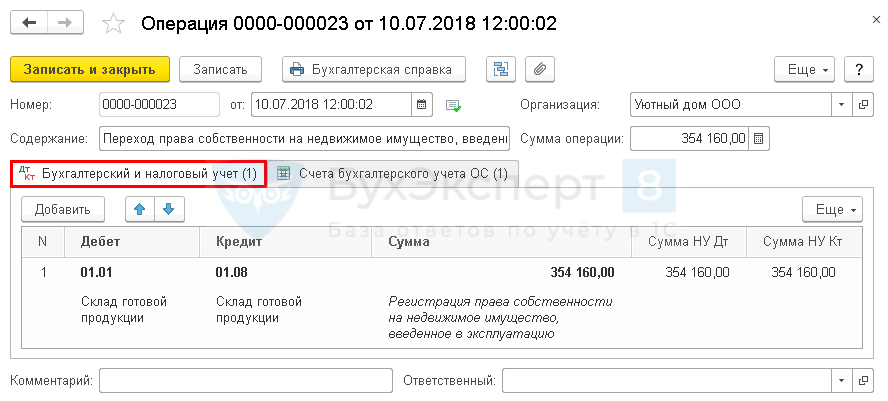

Регистрация права собственности на недвижимое имущество, введенное в эксплуатацию

После получения выписки из ЕГРН о переходе права собственности на объект недвижимости необходимо перенести его первоначальную стоимость со счета 01.08 «Объекты недвижимости, права собственности на которые не зарегистрированы» на счет 01.01 «Основные средства в организации».

Для этого сформируйте документ Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

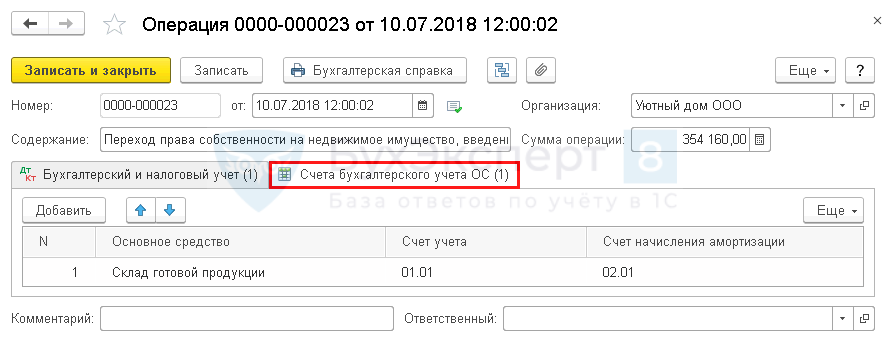

Для корректного формирования отчета Ведомость амортизации ОС замените Счет учета в регистре сведений Счета бухгалтерского учета ОС .

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Начисление НДС при строительно-монтажных работах хозспособомУ вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Принятие НДС к вычету при строительно-монтажных работах хозспособомУ вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Создание сайта компании и проверка его работы прямо из 1С:УНФ (из записи эфира от 21 мая 2020 г.).

- Реализация основного средства с убыткомПродажа основных средств (ОС) с убытком — операция, с которой.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Поступление |

| Объекты / Виды начислений: | Счет 08.03 — Строительство объектов основных средств, Счет 19.08 — НДС при строительстве основных средств |

| Последнее изменение: | 27.08.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(2 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Алгоритм альтернативного перехода на ФСБУ 6/2020 «Основные средства» в 1С

Изменения в 2021 году, о которых нужно знать бухгалтеру

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

Источник