- ФСБУ 5/2019: методы оценки готовой продукции в «1С:Бухгалтерии 8 КОРП»

- Особенности нового стандарта учета запасов ФСБУ 5/2019

- Оценка запасов при признании

- Оценка готовой продукции в «1С:Бухгалтерии 8 КОРП»

- По плановой стоимости

- По фактической стоимости

- Настройка учётной политики для целей бухгалтерского учёта в 1С: Бухгалтерии ред. 3.0

ФСБУ 5/2019: методы оценки готовой продукции в «1С:Бухгалтерии 8 КОРП»

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5 обязателен к применению с бухгалтерской (финансовой) отчетности за 2021 год. Эксперты 1С рассказывают о том, как в «1С:Бухгалтерии 8 КОРП» редакции 3.0 оценивать готовую продукцию в соответствии с правилами нового стандарта.

Особенности нового стандарта учета запасов ФСБУ 5/2019

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5 вступил в силу 06.04.2020 и применяется с бухгалтерской (финансовой) отчетности за 2021 год. Организация вправе принять решение о применении ФСБУ 5 ранее указанного срока.

ФСБУ 5 заменяет Положение по бухгалтерскому учету (ПБУ 5/01) «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н). Положения ФСБУ 5/2019 в большей степени соответствуют МСФО (IAS) 2 «Запасы» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н).

Помимо ПБУ 5/01 с 01.01.2021 упраздняются:

методические указания по бухгалтерскому учету материально-производственных запасов (утв. приказом Минфина России от 28.12.2001 № 119н;

методические указания по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

ФСБУ 5/2019 «Запасы» распространяется на все организации (за исключением организаций бюджетной сферы). Стандарт можно не применять (п. 2 ФСБУ 5):

микропредприятиям, которые имеют право вести упрощенный бухгалтерский учет и составлять упрощенную бухгалтерскую отчетность;

в отношении запасов, предназначенных для управленческих нужд, если организация примет такое решение и закрепит его в учетной политике. В этом случае затраты на приобретение, например, канцелярских товаров или средств гигиены признаются расходами периода, в котором были понесены.

В соответствии с пунктом 3 ФСБУ 5 запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации либо используемые в течение периода не более 12 месяцев. К запасам относятся:

сырье, материалы, топливо, запчасти, комплектующие изделия, покупные полуфабрикаты;

инструменты, инвентарь, спецодежда, спецоснастка, тара и т. д., за исключением случаев, когда эти объекты признаются основными средствами;

товары, предназначенные для продажи;

незавершенное производство (НЗП). Отметим, что в ПБУ 5/01 незавершенное производство запасами не признавалось;

объекты недвижимого имущества, приобретенные или созданные (находящиеся в процессе создания) для продажи в ходе обычной деятельности организации;

объекты интеллектуальной собственности, приобретенные или созданные (находящиеся в процессе создания) для продажи в ходе обычной деятельности организации.

Запасы признаются в бухгалтерском учете, если одновременно соблюдаются следующие условия (п. 5 ФСБУ 5):

затраты, понесенные в связи с приобретением или созданием запасов, обеспечат получение в будущем экономических выгод организацией;

определена сумма затрат, понесенных в связи с приобретением или созданием запасов, или приравненная к ней величина (например, стоимость материалов, полученных в качестве вклада в уставный капитал).

Первоначально запасы оцениваются исходя из суммы понесенных затрат (оценка при признании). Впоследствии (на каждую отчетную дату) эта оценка может быть изменена, при этом применяются особые правила (оценка после признания).

Основные новации ФСБУ 5 и отличия от ПБУ 5/01 подробно изложены в информационном сообщении Минфина России от 10.04.2020 № ИС-учет-27.

В этой статье рассмотрим порядок оценки запасов при признании, в том числе методы оценки готовой продукции.

Оценка запасов при признании

Запасы, поступившие в организацию, должны приниматься к бухгалтерскому учету по фактической себестоимости (п. п. 9-12 ФСБУ 5). Так было и раньше. Вместе с тем в ФСБУ 5 предусмотрен новый порядок формирования фактической себестоимости различных видов запасов, например:

приобретенных на условиях отсрочки (рассрочки) платежа (п. 13 ФСБУ 5);

приобретенных по договорам, предусматривающим оплату неденежными средствами (п. 14 ФСБУ 5);

полученных организацией безвозмездно (п. 15 ФСБУ 5);

остающихся от выбытия внеоборотных активов (п. 16 ФСБУ 5) и т.д.

ФСБУ 5 установил общие правила формирования фактической себестоимости НЗП. При этом изменились и правила формирования себестоимости готовой продукции.

В фактическую себестоимость НЗП, готовой продукции (работ, услуг) включаются затраты, непосредственно связанные с производством этой продукции (работ, услуг):

затраты на оплату труда;

отчисления на социальные нужды;

При этом организация самостоятельно определяет классификацию затрат на прямые и косвенные, а также порядок распределения косвенных затрат между конкретными видами продукции, работ, услуг (п. п. 23–25 ФСБУ 5). Таким образом, ФСБУ 5 закрепляет практику, которая применялась и ранее.

Но теперь в фактическую себестоимость НЗП и готовой продукции не включаются (п. 26 ФСБУ 5):

затраты, возникшие в связи с ненадлежащей организацией производственного процесса (сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины);

расходы на хранение, за исключением случаев, когда хранение является частью технологии производства продукции (выполнения работ, оказания услуг), например процесс созревания сыра;

управленческие расходы, кроме случаев, когда они непосредственно связаны с производством продукции (выполнением работ, оказанием услуг).

Незавершенное производство и готовую продукцию в массовом и серийном производстве можно оценивать (п. 27 ФСБУ 5):

в сумме прямых затрат без включения косвенных затрат;

в сумме плановых (нормативных) затрат (далее – нормативный метод). При таком способе оценки организация должна регулярно пересматривать нормативные затраты в соответствии с текущими условиями производства. Разница между фактической и плановой стоимостью НЗП (готовой продукции) относится на уменьшение (увеличение) суммы расходов по обычным видам деятельности, признаваемых в отчетном периоде, в котором указанная разница была выявлена. Иными словами, возникшие отклонения не распределяются между стоимостью проданной (отгруженной) готовой продукции и стоимостью ее остатков на складе. Поэтому на конец отчетного периода готовая продукция будет отражаться в балансе по нормативной стоимости. Отметим, что ранее такой метод не предусматривался.

Оценка готовой продукции в «1С:Бухгалтерии 8 КОРП»

По плановой стоимости

В «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.84 добавлена возможность оценивать готовую продукцию в сумме плановых (нормативных) затрат в соответствии с правилами ФСБУ 5. Для этого в настройках функциональности программы (Главное — Функциональность) в разделе Дополнительно должен быть установлен флаг Расширенный функционал.

Плановая или нормативная себестоимость определяется исходя из обычно потребляемых объемов сырья, энергии, трудовых и других ресурсов при нормальной загрузке производственных мощностей.

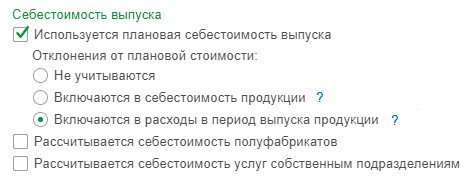

Оценка готовой продукции нормативным методом настраивается в регистре Учетная политика (раздел Главное – Настройки).

Прежде всего, в группе показателей Себестоимость выпуска следует включить флаг Используется плановая себестоимость выпуска. Тогда готовая продукция, выполненные работы и оказанные услуги в течение месяца оцениваются по плановой себестоимости, а их фактическая себестоимость рассчитывается в конце месяца.

Обратите внимание, что установленный флаг Используется плановая себестоимость выпуска сам по себе не означает автоматическое применение нормативного метода оценки готовой продукции. Учитывать выпущенную продукцию в течение месяца по плановым ценам в программе можно было и ранее.

Чтобы готовая продукция отражалась в балансе по плановой стоимости на конец отчетного периода, переключатель Отклонения от плановой себестоимости следует установить в положение Включаются в расходы в период выпуска продукции (рис. 1).

Рис. 1. Настройки учетной политики

При таком положении переключателя фактическая и плановая стоимость готовой продукции (выполненных работ, оказанных услуг), а также отклонения между фактической и плановой стоимостью учитываются с использованием счета 40 «Выпуск продукции (работ, услуг)». Аналитический учет на счете 40 ведется по каждому наименованию продукции. Третье субконто Продукция на счете 40 добавляется автоматически при выборе данной настройки.

В месяце выпуска готовой продукции при проведении регламентной операции Закрытие счетов 20, 23, 25, 26 и 29 , входящей в обработку Закрытие месяца, отклонения со счета 40 не распределяются между стоимостью проданной (отгруженной) готовой продукции и стоимостью ее остатков на складе, а списываются на счет 90.02 «Себестоимость продаж».

Детальный расчет себестоимости единицы продукции (работ, услуг) и отклонений между фактической и плановой стоимостью приводится в Справке-расчете себестоимости выпущенной продукции и оказанных услуг. Такая возможность была и в прежних версиях «1С:Бухгалтерии 8».

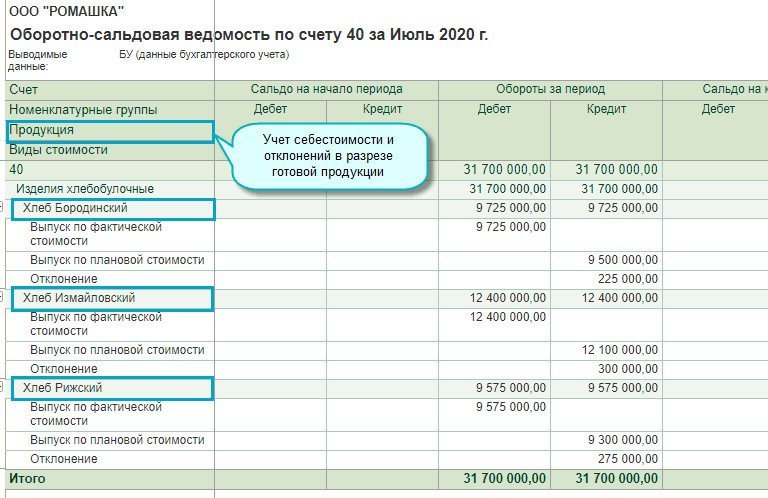

Но теперь отклонения учитываются в проводках по каждой номенклатурной позиции. Отклонения можно анализировать, воспользовавшись любым стандартным отчетом (например, Оборотно-сальдовой ведомостью) по счету 40 (рис. 2).

Рис. 2. ОСВ по счету 40

Таким образом, пользователи, выбравшие способ оценки готовой продукции по плановой себестоимости, могут регулярно проверять отклонения от нормального процесса производства, оценивать существенность таких отклонений и прослеживать их динамику.

Напоминаем, что в налоговом учете готовая продукция всегда учитывается по фактической стоимости (ст. 318–319 НК РФ). Поэтому между балансовой и налоговой стоимостью готовой продукции возникают временные разницы, а в учете отражается отложенный налоговый актив (ОНА) или отложенное налоговое обязательство (ОНО) (п. п. 11, 14, 15 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»). При выбытии готовой продукции ОНА или ОНО погашается.

По фактической стоимости

Учитывать готовую продукцию по фактической себестоимости можно как без применения счета 40, так и с его применением.

Если переключатель Отклонения от плановой себестоимости установлен в положение Не учитываются, то отклонения между фактической и плановой стоимостью готовой продукции отражаются на счете 43 «Готовая продукция» без применения счета 40. Отклонения между фактической и плановой стоимостью можно анализировать в Справке-расчете себестоимости выпущенной продукции и оказанных услуг.

Если переключатель Отклонения от плановой себестоимости установить в положение Включаются в себестоимость продукции, то отклонения между фактической и плановой стоимостью готовой продукции учитываются на счете 40. В этом случае субконто Продукция по счету 40 можно добавить самостоятельно — для удобства анализа отклонений. Также можно использовать Справку-расчет себестоимости выпущенной продукции и оказанных услуг.

В месяце выпуска готовой продукции при проведении регламентной операции Закрытие счетов 20, 23, 25, 26 и 29 отклонения, учтенные на счетах 40 или 43, распределяются между стоимостью проданной (отгруженной) готовой продукции и стоимостью ее остатков на складе. Таким образом, на конец отчетного периода готовая продукция будет отражаться в балансе по фактической стоимости.

В одной из следующих статей, посвященных ФСБУ 5, мы рассмотрим порядок обесценения запасов в «1С:Бухгалтерии 8 КОРП».

От редакции. В 1С:Лектории 12.11.2020 состоялась лекция «ФСБУ 5/2019 «Запасы» — принципиальные отличия по сравнению с действующим стандартом, отражение в программе 1С:Бухгалтерия 8» с участием О.А. Сухаревой (директора Фонда «НРБУ «БМЦ») и экспертов 1С. Видеозапись доступна для просмотра на сайте 1С:ИТС .

Источник

Настройка учётной политики для целей бухгалтерского учёта в 1С: Бухгалтерии ред. 3.0

«Как лодку назовешь, так она и поплывет» – гласит народная мудрость. Так и с учётной политикой организации в программе: какие настройки ей задашь, так она и посчитает финансовые результаты. Однако, если переименовать лодку, её функционал не поменяется – лодка так и останется лодкой. А вот с программой всё гораздо сложнее: при изменении хотя бы одной галочки в настройках учётной политики предприятие из прибыльного может резко превратиться в убыточное, НДС к возмещению из бюджета может, наоборот, стать к уплате и т.д. Всё это ведет к пересдаче отчётности, доплате налогов, пеней, объяснениям с руководством и с сотрудниками налоговой инспекции. Согласитесь, приятного мало. Чтобы не допустить такого казуса давайте вместе разбираться с возможностями программы.

Очень важно корректно настроить учётную политику как для бухгалтерского, так и для налогового учёта организации.

В данной статье рассмотрим настройку учётной политики для целей бухгалтерского учета, т.е. произведём выбор способов и методов ведения бухгалтерского учёта. Для этого перейдём в раздел «Главное» – «Учётная политика».

В случае ведения учёта нескольких организаций в базе предприятия необходимо выбрать ту, по которой планируете произвести настройку.

В целях корректной работы программы разработчиками рекомендовано создавать новую запись об учётной политике организации на каждый календарный год. Во-первых, это позволит вам распечатывать не только готовые приказы и положения об учётной политике с ссылками на действующее законодательство, но и рабочий план счетов и учётные регистры прямо из программы. А, во-вторых, нажав на гиперссылку «История изменений», можно проследить как часто менялись настройки учетной политики предыдущими бухгалтерами.

Как правило, разработку учётной политики производят в текущем году, а начинает действовать она с 1 января следующего года. При этом в течение года изменение учётной политики является нежелательным, кроме случаев (п. 10, п. 12 ПБУ 1/2008):

1) когда произошли изменения в законодательстве;

2) когда изменилась система налогообложения предприятия, виды деятельности или иные существенные условия;

3) при разработке или выборе наилучшего способа ведения бухгалтерского учёта.

Хочется акцентировать ваше внимание на том, что любое изменение в настройках учётной политики, даже одна галочка, ведёт к перепроведению регламентной операции «Закрытие месяца», изменению финансовых результатов в отчётности, соответственно необходимо понимать масштаб последствий и быть готовым к нему.

Перед любой манипуляцией с изменением настроек учетной политики обязательно делайте копию базы. Как это выполнить подробно расписано в нашей статье Создание копии базы — для чего это нужно и как это сделать.

Вернёмся к настройкам учётной политики и пройдемся кратко по ним.

Способы оценки МПЗ закреплены в ПБУ 5/01 «Учёт материально-производственных запасов». В нём сказано, что при отпуске материально-производственных запасов (кроме товаров, учитываемых по продажной стоимости) в производство и ином выбытии их оценка производится одним из следующих способов:

1) по себестоимости каждой единицы;

2) по средней себестоимости;

3) по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Первый вариант оценки МПЗ в конфигурации «1С: Бухгалтерия 8» (ред. 3.0) не автоматизирован в виду его редкого применения.

Второй метод считается самым простым и достаточно распространённым среди бухгалтеров.

Рассчитывается он следующим образом: предположим вы купили материал у Поставщика №1 за 10 рублей, а у Поставщика №2 за 20 рублей. При списании материалов в производство их стоимость будет определена, как (10 + 20) / 2 = 15 рублей.

При этом расчёт средней себестоимости по данному методу может производиться в двух вариантах (п. 78 Приказа Минфина от 28.12.2001 г. № 119н):

Разница в том, что при скользящем методе, программа определяет себестоимость выбывающих МПЗ исходя из остатков на начало месяца, а также учитывает все поступления и списания МПЗ до момента проведения текущего документа. В расчёт же средневзвешенной стоимости включаются только количество и стоимость на начало месяца и все поступления текущего месяца.

Чтобы выбрать нужный расчёт средней себестоимости МПЗ необходимо зайти в раздел «Администрирование», далее кликнуть позицию «Проведение документов», переключатель «Расчёты выполняются».

При выборе пункта «При проведении документов», используется метод по средней «скользящей» себестоимости. А если переключатель стоит на пункте «При закрытии месяца», то при списании МПЗ, проводки формируются по плановым ценам или, если они не заданы, то с нулевой себестоимостью. В последствие, при закрытии месяца, себестоимость корректируется до средневзвешенной.

Обратите внимание! Скользящая себестоимость в программе 1С: Бухгалтерия отличается от определения скользящей оценки согласно п. 78 Методических указаний по бухгалтерскому учету МПЗ № 119н.

При выборе метода оценки «По ФИФО», списание МПЗ будет выполняться по стоимости партий в порядке «первый пришёл — первый ушёл». Возвращаясь к нашему примеру, если мы купили материал сначала за 10 рублей, а потом за 20, то при их выбытии они будут списываться именно в этой же последовательности.

В блоке «Способ оценки товаров в рознице» выбирается один из двух способов — «По стоимости приобретения» или «По продажной стоимости». При выборе второго способа, разница между стоимостью покупки и продажи будет отражаться на счёте 42 «Торговая наценка».

Основной счёт учёта затрат – это счёт, который будет проставляться по умолчанию во всех производственных документах. При необходимости его можно будет изменить непосредственно при проведении документа.

Если ваша организация занимается выпуском продукции или оказанием услуг, то необходимо установить соответствующие флаги, а также заполнить поле «Затраты списываются», выбрав подходящий вам вариант.

При выборе варианта «Без учёта выручки» все расходы списываются на счёт 90.02. Если же выбрать «С учётом всей выручки», то на 90.02 будут списаны только те затраты, по номенклатурным группам которых есть выручка. Остальные расходы будут отражены в составе незавершённого производства. И третий вариант «С учётом выручки только по производственным услугам» означает, что списаны будут лишь те затраты, выручка по которым была отражена документами «Оказание производственных услуг».

Заполнение полей, связанных с производством и выпуском продукции, подробно описано в нескольких наших статьях:

Что касается настройки резервов по сомнительным долгам, то вы можете ознакомиться с этим не только в нашей статье Эти непростые резервы – формирование резерва по сомнительным долгам в 1С: Бухгалтерии, но и в обучающем видеоролике Резервы по сомнительным долгам в 1С: Бухгалтерии предприятия 8 — ВИДЕО

Если не устанавливать флаг «Используется счёт 57 при перемещении денежных средств», то в программе можно получить проводки по дебету 51 и кредиту 50 счета, и наоборот. В случае, если передача денежных средств из кассы происходит в один день, а зачисление их же на расчётный счёт в другой, то проводки могут быть сформированы только при помощи 57 счёта, например:

Дт 57.01 Кт 50.01

Про настройку учёта отложенных налоговых активов и обязательств вы можете прочитать в этой статье ПБУ 18/02 – методы ведения учета в 1С: Бухгалтерии

Коммерческие и некоммерческие организации представляют разные комплекты бухгалтерской отчётности. Также для малых предприятий есть послабление – при сдаче они формируют упрощённую форму баланса и отчёт о финансовых результатах. Остальные формы, такие как «Отчёт о движении денежных средств» и «Отчёт об изменениях капитала», они не представляют. Исходя из этого устанавливается переключатель «Состав форм бухгалтерской отчётности».

После окончания настройки, поднимитесь вверх окна, проверьте установленную дату и нажмите «ОК». Настройка учётной политики для целей бухгалтерского учёта будет окончена.

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник