- Исправляем ошибки в бухгалтерском учете и отчетности

- Факторы исправления ошибок в бухгалтерском учете и отчетности

- Оформление исправления ошибок бухгалтерского учета и отчетности

- Ошибки бухгалтерского учета и отчетности: исправительные проводки

- Исправление ошибок в документах и учетных регистрах

- Правовая основа исправления ошибок в бухгалтерском учете

- Способы исправления ошибок в учетных записях

- Корректурный способ исправления ошибок

- Исправление ошибок способом дополнительной проводки

- «Красное сторно» как один из способов исправления

- Практическое задание по теме «Исправление ошибок в документах и учетных регистрах»

- Исправление ошибок в первичных документах и регистрах бюджетного учета

- Документарное оформление исправления ошибок

- Методы исправления ошибок, обнаруженных в регистрах бухгалтерского учета

- Метод «красное сторно» при исправлении ошибок, выявленных в отчетном периоде

- Исправление методом дополнительной записи при исправлении ошибок, выявленных в отчетном периоде

- Исправление методом «красное сторно» с дополнительной записью при исправлении ошибок, выявленных в отчетном периоде

- Исправление ошибок за предыдущие периоды

- Изменения в порядке исправления ошибок прошлых отчетных периодов с 1 января 2018 года

Исправляем ошибки в бухгалтерском учете и отчетности

Согласно законодательству ошибками в бухгалтерском учете и бухгалтерской (финансовой) отчетности (далее — отчетность) организации (п. 2 ПБУ 22/2010, утв. приказом Минфина России от 28.06.2010 № 63н (далее — ПБУ 22/2010)) признается неправильное отражение (неотражение) фактов хозяйственной деятельности, обусловленное, в частности:

- неправильным применением законодательства РФ о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

- неправильным применением организацией своей учетной политики;

- неточностями в вычислениях;

- неправильной классификацией или оценкой фактов хозяйственной деятельности;

- неправильным использованием информации, имеющейся на дату подписания отчетности;

- недобросовестными действиями должностных лиц организации.

Не являются ошибками в бухгалтерском учете и отчетности неточности или пропуски, выявленные в результате получения новой информации, которая не была доступна на момент отражения (неотражения) фактов хозяйственной деятельности (п. 2 ПБУ 22/2010). Правила ПБУ 22/2010 в данном случае не применяются, а выявленные в текущем периоде доходы (расходы) прошлых лет, которые не нашли своего отражения в учете по объективным причинам (не вследствие ошибки), вносят записями периода их обнаружения, при этом не нужно корректировать бухгалтерские записи прошлых периодов.

Факторы исправления ошибок в бухгалтерском учете и отчетности

На порядок исправления ошибок в бухгалтерском учете и отчетности влияют два фактора:

- характер ошибки (существенная или несущественная);

- момент выявления ошибки (до или после окончания отчетного периода).

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе отчетности этого периода (п. 3 ПБУ 22/2010).

Напомним, отчетным периодом для годовой отчетности является календарный год (ч. 3 ст. 13, ч. 1 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)), то есть период с 1 января по 31 декабря. Исключение составляют случаи создания, реорганизации и ликвидации юридического лица (ч. 1 ст. 15 Закона № 402-ФЗ).

Первым отчетным годом для вновь созданной коммерческой некредитной организации является период с даты государственной регистрации по 31 декабря того же календарного года включительно (ч. 2 ст. 15 Закона № 402-ФЗ). Если же государственная регистрация произведена после 30 сентября, то первым отчетным годом, как правило, является период с даты ее государственной регистрации по 31 декабря календарного года, следующего за годом регистрации, включительно (ч. 3 ст. 15 Закона № 402-ФЗ).

Организация самостоятельно определяет уровень существенности ошибки исходя как из величины, так и характера соответствующей статьи (статей) отчетности (п. 3 ПБУ 22/2010).

При этом следует принимать во внимание влияние ошибки на все показатели, представленные в отчетности за период, в котором она была выявлена (в том числе показатели отчетного года и сравнительные показатели всех представленных в отчетности предыдущих периодов) ( п. 3 ПБУ 22/2010; письмо Минфина России от 24.01.2011 № 07-02-18/01).

Критерий оценки ошибки для признания ее существенной организации необходимо закрепить в учетной политике. Можно установить как общий критерий существенности, так и индивидуальные критерии для отдельных (наиболее значимых для организации) статей баланса.

Одним из вариантов определения существенности ошибки может быть установление определенного процентного отношения величины искаженной статьи бухгалтерского баланса к группе статей (итогу по разделу) баланса или сумме (итогу) всех составляющих счетов баланса (валюте баланса).

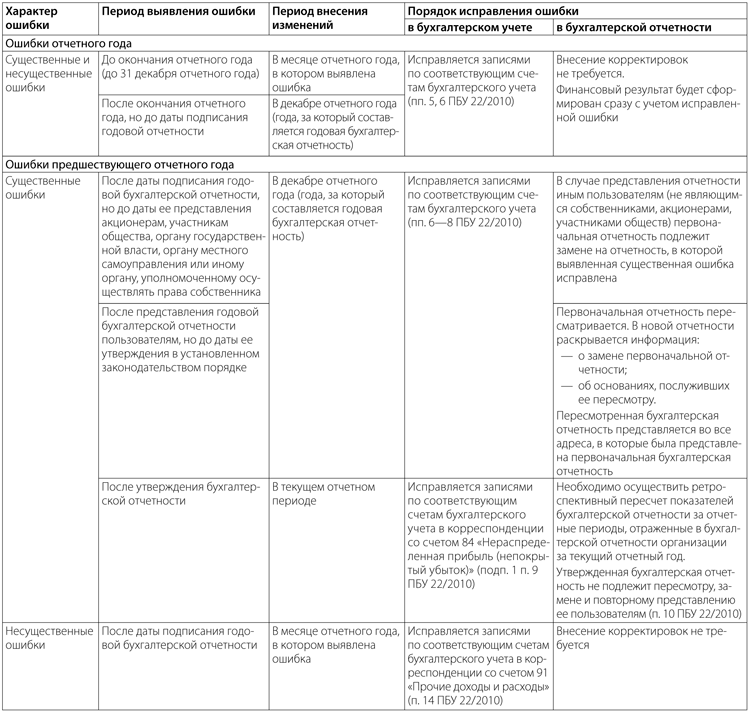

В таблице ниже приведен порядок исправления ошибок в бухгалтерском учете и отчетности в зависимости от рассмотренных выше факторов.

Порядок исправления ошибки в бухгалтерском учете и отчетности

Оформление исправления ошибок бухгалтерского учета и отчетности

Исправления ошибок в регистрах бухгалтерского учета должны содержать (ч. 8 ст. 10 Закона № 402-ФЗ):

- дату исправления;

- подписи лиц, ответственных за ведение данного регистра и санкционирующих внесение исправлений (с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации).

Оформление исправления ошибки производится бухгалтерской справкой (ч. 1 ст. 9 Закона № 402-ФЗ), в которой должны быть отражены все необходимые записи (исправительные, дополнительные проводки, события, явившиеся причиной ошибки, и др.). Справку составляют на основании документов, подтверждающих вновь выявленные обстоятельства или наличие ошибки, в произвольной форме с указанием обязательных реквизитов, предусмотренных ч. 2 ст. 9 Закона № 402-ФЗ.

В зависимости от ситуации исправления могут быть внесены:

- путем сторнирования (например, в случаях необоснованных записей в учете, завышения сумм по операциям и т.п.);

- путем внесения дополнительных проводок в случае доначисления не учтенных ранее сумм.

Информация о существенных ошибках бухгалтерского учета предшествующих отчетных периодов, исправленных в текущем, в обязательном порядке должна быть раскрыта в пояснениях к годовой отчетности (п. 15 ПБУ 22/2010). В пояснениях приводят сведения:

- о характере ошибки;

- о сумме корректировки по каждой статье отчетности (по каждому предшествующему отчетному периоду в той степени, в которой это практически осуществимо);

- о сумме корректировки по данным о базовой и разводненной прибыли (убытку) на акцию (если организация обязана раскрывать информацию о прибыли, приходящейся на одну акцию);

- о сумме корректировки вступительного сальдо самого раннего из представленных отчетных периодов.

Если определить влияние существенной ошибки бухгалтерского учета на один или более предшествующих отчетных периодов, представленных в отчетности, невозможно, то в пояснениях необходимо раскрыть причины этого, а также привести описание способа отражения исправления существенной ошибки и указать период, начиная с которого внесены исправления (п. 16 ПБУ 22/2010).

Ошибки бухгалтерского учета и отчетности: исправительные проводки

В бухгалтерском учете прибыль прошлых лет, выявленную в отчетном году, отражают в составе прочих доходов по кредиту счета 91 субсчет «Прочие доходы» на дату ее выявления (пп. 8, 16 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н; План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Убытки прошлых лет, выявленные в отчетном году, отражают в составе прочих расходов по дебету счета 91 субсчет «Прочие расходы» на дату их выявления (п. 12 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н).

Согласно Положению № 34н (п. 80 Положения по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н) такие доходы и расходы относятся на финансовый результат организации отчетного года, в котором они были выявлены.

В форме отчета о финансовых результатах прочие доходы отражают по строке 2340 «Прочие доходы». Убытки прошлых лет, выявленные в отчетном периоде, отражают по строке 2350 «Прочие расходы».

Если записями текущего года исправлена существенная ошибка предыдущего периода, выявленная после утверждения бухгалтерской отчетности, то сумму выявленного дохода (убытка) в отчете о финансовых результатах не указывают, а изменяют величину нераспределенной прибыли (строка 1370 бухгалтерского баланса) (п. 9 ПБУ 22/2010).

Ольга Волкова, эксперт службы Правового консалтинга ГАРАНТ

Источник

Исправление ошибок в документах и учетных регистрах

Правовая основа исправления ошибок в бухгалтерском учете

Ведение бухгалтерских записей в первичных документах должно осуществляться без помарок и подчисток, а также в процессе занесения данных в учетные регистры необходимо осуществлять перекрестный контроль путем сопоставления данных аналитического и синтетического учета. Ошибки могут быть выявлены как при подсчете итогов, так и при составлении оборотной ведомости.

Правовой основой регулирующий исправление ошибок в учете является в первую очередь Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

Ст. 10 402-ФЗ определяет порядок занесения первичных документов и информации содержащихся в них в учетные регистры и систему их заполнения. Кроме того, в п.8 ст. 10 закона 402-ФЗ говорится о порядке проведения исправлений в учетных регистрах в случае допущения в них ошибок.

Больше внимания вопросу исправлении ошибок уделено в ПБУ «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).

В данном положении определено, что неправильное отражение данных в бухгалтерском учете связано с:

- ошибками в применении законодательства;

- арифметическими ошибками;

- неточностями в соответствии с утвержденной учетной политикой;

- несоответствующей оценке совершенных хозяйственных операций и их классификации;

- неправильным использованием данных, имеющихся на момент подписания отчетности;

- недобросовестным ведением учета со стороны должностных лиц.

При этом выявленные ошибки и последствия, вызванные ими, подлежат обязательной корректировке.

Способы исправления ошибок в учетных записях

В целом в бухгалтерском учете выделяют следующие способы исправления ошибок:

- корректурный способ;

- дополнительной проводки;

- «Красное сторно» (способ отрицательных чисел).

Выбранный в той или иной ситуации способ определяется характером совершенной ошибки.

Корректурный способ исправления ошибок

Используется в тех случаях, когда не было допущено ошибок в корреспонденции счетов, либо ошибка была обнаружена своевременно, ошибки данного отчетного периода. Корректурный способ применяется в следующих случаях:

- совершение описок;

- ошибок при подсчете итогов;

- занесении данных не в тот учетный регистр.

Исправления делаются следующим образом: ошибочные данные зачеркиваются так чтобы их было видно (одной чертой), рядом делают верную запись с отражением даты, подтверждением фразой «Исправленному верить» и подписью.

Д 20 К 10/1 -– 5 000руб.

Д 20 К 10/1 – 5 100руб. «Исправленному верить» 18.01.18 Власова А. Н.

Исправление ошибок способом дополнительной проводки

Способ дополнительной проводки (записи) используется в случае, когда в бухгалтерской записи отраженная корреспонденция счетов является верной, а вот сумма указана ниже фактической. Для того чтобы запись была правильной составляется доп. проводка с той же корреспонденцией счетов, а сумма определяется как разница между фактической суммой и внесенной в предыдущей проводке. Данный способ используется в организациях, также при корректировочных записях в конце отчетного года, в случае если плановая себестоимость, полученной в течении года продукции, оказалась ниже фактической суммы затрат (т.е. при перерасходе).

Допущена ошибка в записи суммы, правильная сумма 6500 рублей.

Д 10/10 К 60 – 5 850 руб.

Д 10/10 К 60 – 650 руб.

«Красное сторно» как один из способов исправления

Применение способа «красное сторно» чаще всего актуально при исправлении ошибок, связанных с корреспонденцией счетов или, когда ошибка относится к тому отчётному периоду за который баланс уже составлен. Этот способ используется и в том случае, если бухгалтерская запись отражает сумму большую, чем должно быть фактически.

Ошибочная запись аннулируется путем сторнировочной записи. Сторнировочная запись – это проводка с отрицательным числом, при этом она делается красными чернилами (пастой), либо выделяется красным цветом в прикладных бухгалтерских программах.

Поступили строительные материалы от поставщиков на сумму 6 100 рублей.

Д 10/4 К 60 – 6 100 руб.

Д 10/4 К 60 – 6 100 руб.

Теперь пишется правильно.

Д 10/8 К 60 – 6 100 руб.

Практическое задание по теме «Исправление ошибок в документах и учетных регистрах»

Задание 1: Внутри организации средства переведены с одного денежного счета на другой на сумму 80 200 руб. В учете при этом сделана следующая проводка Д 50 К 55/1 – 80 200 руб. Исправить данные.

1. Корректурный способ.

Д 50 К 55/1 -– 80 200 руб.

Д 50 К 51 – 80 200 руб. «Исправленному верить» 03.04.2018г. Петрова А. Н.

2. Способ «красное сторно».

Д 50 К 55/1 – 80 200 руб.

Д 50 К 55/1 – 80 200 руб.

Д 50 К 51 – 80 200 руб.

Задание 2: Внутри организации средства переведены с одного денежного счета на другой на сумму 80 200 руб. В учете при этом сделана следующая проводка Д 50 К 51 – 72 100 руб. Исправить данные с использованием способа дополнительной проводки.

1. Способ дополнительной проводки.

Источник

Исправление ошибок в первичных документах и регистрах бюджетного учета

Виктория Лемешева, эксперт по налогообложению

С 29 октября 2017 года вступает в силу Приказ Минфина России от 27.09.2017 № 148н, вносящий изменения в Инструкцию 157н. В ближайшее время будут внесены поправки в Инструкции по составлению отчетности № 191н и № 33н. Самые важные изменения касаются порядка исправления ошибок в бухгалтерской бюджетной отчетности. Нововведения надо будет применять уже при составлении отчета за 2017 год.

Организации гос. сектора, согласно Постановлению Правительства 27.06.2016 № 584, обязаны до 1 января 2020 года начать применять профстандарт бухгалтера и обучить сотрудников. Пройдите обучение на курсе проф.переподготовки в Школе бухгалтера . Программа курса соответствует профстандарту. Преподаватели — Опальская Александра и Опальский Александр.

Документарное оформление исправления ошибок

Исправление ошибок в учетных регистрах сопровождается оформлением Справки (ф. 0504833), содержащей информацию:

- по обоснованию внесения исправлений;

- наименование исправляемого регистра бухгалтерского учета;

- номер исправляемого регистра бухгалтерского учета;

- период, за который составлен регистр бухгалтерского учета.

Обязательные реквизиты Бухгалтерской справки (ф. 0504833), которая оформляется при исправлении ошибок, перечислены в абз. 6 п. 18 Инструкции 157н.

В соответствии с Приказом Минфина № 148н с 29.10.2017 в перечень обязательных реквизитов добавлен «период, в котором были выявлены ошибки».

Методы исправления ошибок, обнаруженных в регистрах бухгалтерского учета

В соответствии с положениями пункта 18 Инструкции № 157н ошибки в бюджетном учете можно классифицировать в зависимости от следующих обстоятельств:

- в какой период обнаружена ошибка;

- требуются ли изменения в регистрах бюджетного учета.

1. Если ошибка, выявлена в отчетном периоде до момента представления отчетности и не требует внесения изменения данных в регистрах бухгалтерского учета.

В этом случае ошибка выполняется путем зачеркивания тонкой чертой неправильных сумм и текста так, чтобы можно было прочитать зачеркнутое, и написания над зачеркнутым исправленного текста и суммы. Одновременно в регистре бухгалтерского учета, в котором производится исправление ошибки, на полях против соответствующей строки за подписью главного бухгалтера делается надпись «Исправлено».

2. Если ошибка, выявлена в отчетном периоде до момента представления отчетности, но требует внесения изменения данных в регистры бухгалтерского учета.

В этом случае приемлемы следующие методы исправления ошибок:

- методом «красное сторно»;

- методом дополнительной записи;

- методом «красное сторно» с дополнительной записью.

Исправление ошибки отражается последним днем отчетного периода.

3. Ошибка, обнаруженная за отчетный период, за который отчетность в установленном порядке уже представлена.

В этом случае так же применяются методы: «красное сторно», дополнительной записи, «красное сторно» с дополнительной записью.

Исправление ошибки отражается датой обнаружения ошибки.

Метод «красное сторно» при исправлении ошибок, выявленных в отчетном периоде

Метод «красное сторно» применяется для отмены ранее выполненной операции и заключается в выполнении бухгалтерской записи, полностью аналогичной отменяемой, с теми же счетами и аналитическими разрезами по дебету и кредиту, но с противоположным знаком.

В течении отчетного периода бухгалтер ошибочно начислил задолженность по услугам связи:

Дебет 1 401 20 221 Кредит 1 302 21 730 500 руб.

В конце отчетного периода необходимо выполнить сторно ошибочной операции, но сторнируемую сумму указать с противоположным знаком:

Дебет 1 401 20 221 Кредит 1 302 21 730 — 500 руб.

Важно! Исправление ошибки методом «обратной проводки» не допустимо:

Дебет 1 302 21 830 Кредит 1 401 20 221 — 500 руб.

Подобная запись при исправлении ошибки приведет к «задвоению» оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление методом дополнительной записи при исправлении ошибок, выявленных в отчетном периоде

Исправление методом дополнительной записи выполняется в случае, когда ошибка заключается в том, что своевременно не была выполнена необходимая бухгалтерская запись. Например, когда обнаружен не учтенный первичный документ, относящийся к прошедшему периоду, операции за который уже отражены в учетных регистрах.

Важно! Дополнительная бухгалтерская запись выполняется последней датой отчетного периода.

В октябре 2017 года было выявлено, что бухгалтер не отразил задолженность по прочим услугам за апрель 2017 года контрагенту А на сумму 500 руб.

Исправления в учет необходимо внести 30 октября 2017 года дополнительной бухгалтерской записью на основании Справки (ф. 0504833):

— начислена задолженность по прочим услуга контрагенту А

Дебет 1 401 20 226 Кредит 1 302 26 730, Контрагент А 500 руб.

Исправление методом «красное сторно» с дополнительной записью при исправлении ошибок, выявленных в отчетном периоде

Исправление методом «красное сторно» с дополнительной записью используется когда ошибка заключается в неправильном указании кода счета, аналитических кодов, объекта учета. Для исправления сторнируется ранее выполненная неправильная запись, и следом выполняется правильная запись.

В октябре 2017 года выявлено, что в апреле 2017 года бухгалтер ошибочно начислили задолженность по прочим услугам не тому контрагенту:

Дебет 1 401 20 226 Кредит 1 302 26 730, Контрагент А 500 руб.

30 октября исправлена ошибочная запись методом «красное сторно»

Дебет 1 401 20 226 Кредит 1 302 26 730 Контрагент А -500 руб.

Сделана правильная дополнительная запись

Дебет 1 401 20 226 Кредит 1 302 26 730 Контрагент Б 500 руб.

Исправление ошибки методом «внутренних оборотов по счету» недопустимо:

Дебет 1 302 26 830 Контрагент А Кредит 1 302 26 730 Контрагент Б 500 руб.

Подобная запись при исправлении ошибки приведет к необоснованному увеличению оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление ошибок за предыдущие периоды

При исправлении ошибок, обнаруженных в регистрах бухгалтерского учета за прошлые периоды, следует принимать во внимание то, что счета учета доходов и расходов (401 40 и 401 20) уже были закрыты в корреспонденции со счетом учета финансовых результат прошлых отчетных периодов (401 30). Следовательно, в подобных ситуациях в исправительных проводках не может быть использован и счет 401 30, так как до завершения текущего финансового года финансовый результат по любым видам деятельности не определяется. В подобных случаях в качестве «промежуточного» счета, как правило, используется счет 401 10 «Прочие доходы».

В 2017 году выявлено, что в 2016 году была ошибочно начислена задолженность по услугам связи в сумме 500 руб.

Дебет 1 401 20 221 Кредит 1 302 21 730 500 руб.

Соответственно финансовый результат

В 2017 году при исправлении выявленной ошибки произведены следующие записи:

- исправлена ошибочно начисленная задолженность методом «красное сторно»

Дебет 1 401 20 221 Кредит 1 302 21 730 — 500 руб.

В конце 2017 года при проведении операций по закрытию балансовых счетов финансовый результат будет скорректирован.

Если ошибочная операция изменяет: стоимость имущества, величину дебиторской и кредиторской задолженности, движение денежных средств результаты деятельности, то корректировки следует отразить как в бухучете, так и в отчетности. Порядок внесения изменений в этом случае будет следующий:

- исправление ошибок одним из допустимых методов;

- подготовка Справки (ф. 0504833) с указанием исправительных проводок и периода к которому относятся исправления;

- подготовка уточненной отчетности с отражением информации об исправлениях в Пояснительной записке.

Изменения в порядке исправления ошибок прошлых отчетных периодов с 1 января 2018 года

Согласно планам Минфина в 2018 году будет введен новый федеральный стандарт «Учетная политика, оценочные значения и ошибки». В соответствии с этим стандартом нельзя будет учитывать при составлении отчетов 2018 года корректирующие проводки по ошибкам прошлых лет. Ожидается, что для исправления этих ошибок в План счетов введут специальный аналитический счет к счету 401 00 «Финансовый результат экономического субъекта». Причем на сумму исправлений ошибок прошлых лет надо будет изменить остатки на 1 января 2017 г. в отчетных формах за 2018 год. В проекте стандарта эта процедура называется ретроспективный пересчет. Несмотря на то, что данный документ находится в стадии проекта, планируется, что он будет применяться с 1 января 2018 года.

Источник