Научно-исследовательский журнал

Mortgages in financing investment projects

Благова И.И.

Базилевич А.Р.

1. Студентка магистратуры, экономического факультета,

Кубанский государственный университет

2. Кандидат экономических наук, доцент кафедры экономического анализа, статистики и финансов,

Кубанский государственный университет

Blagova I.I.

Bazilevich A. R.

1. Master’s student, faculty of Economics,

Kuban state University

2. Candidate of economic Sciences, associate Professor, Department of economic analysis, statistics and Finance, Kuban state University

Аннотация: В статье рассмотрено современное состояние доступности ипотечного кредитования как одного из источников финансирования инвестиционных проектов. Выделены основные положительные стороны и недостатки кредитного финансирования строительной отрасли как для заемщиков, так и для кредиторов. Обоснована необходимость перехода к новой системе финансирования жилищной отрасли.

Abstract: The article considers the current state of the availability of mortgage lending as one of the sources of financing investment projects. The main positive aspects and shortcomings of credit financing of the construction industry for both borrowers and lenders are highlighted. The necessity of the transition to a new housing finance system has been substantiated.

Ключевые слова: ипотека, кредит, национальный проект, проектное финансирование, жилищное строительство.

Keywords: mortgage, credit, national project, project financing, housing construction.

На сегодняшний день жилищное строительство является основной отраслью для различных форм финансирования и кредитной деятельности. В широком смысле инвестиции в жилищный сектор представляют собой общие расходы на строительство новых домов, реконструкцию и поддержание в необходимом состоянии жилого фонда.

В жилищном секторе финансово-инвестиционный процесс – это накопление и последующее использование финансовых средств с целью обеспечения жилищного строительства и достижения положительных результатов социального и экономического характера. Обеспечение максимальной результативности инвестиционного проекта в целом зависит от качества управления им, правильности выбора метода финансирования и оптимальности распределения средств на каждом его этапе.

В настоящее время для России расширение инвестиционного рынка является актуальной задачей. Именно это является толчком к разработке эффективных механизмов аккумуляции свободных финансовых ресурсов на финансовом рынке и направления их в те сегменты экономики, которые способны формировать потенциальный спрос на инвестиционные ресурсы.

В мировой практике основным источником финансирования жилищного строительства являются собственные средства строительных организаций. Особенностью российской строительной отрасли является высокая стоимость строительства объектов, это и ограничивает отечественные строительные компании в использовании собственных средств, рост которых происходит благодаря получаемой чистой прибыли. Использование собственного капитала имеет ряд достоинств среди которых бесплатность ресурсов и отсутствие ограничений в использовании средств, однако их недостаточно для осуществления полноценного возведения объекта строительства, как правило их хватает только на возведение фундамента. Также, необходимо отметить, что еще одним отличием между собственными и заемными средствами является то, что в случае привлечения последних проценты по кредиту уплачиваются до уплаты налогов, они включаются в валовые расходы. А дивиденды выплачиваются из прибыли, оставшейся в распоряжении организации.

В результате того, что отличительной чертой жилищного строительства является длинный производственный цикл и значительные затраты, преобладание на рынке розничных покупателей значительно усложняет получение крупных авансовых платежей. Если у крупных строительных компаний, которые зачастую реализуют множество проектов, есть возможность покрывать затраты на одни проекты за счет выручки от завершения других, то малым и средним строительным организациям покрывать разрыв между прибылью и расходами без привлечения заемных средств очень трудно.

Важно отметить, что использование заемных средств не менее актуально среди покупателей жилой недвижимости. Как правило покупатели пользуются ипотечным кредитованием для решения своего жилищного вопроса. Предоставление ипотечного кредита под залог, с присущими ему достоинствами и недостатками (табл.1), является выгодным решением не только для приобретающих жилье, но и для строительных компаний, так как это позволяет сократить привлечение кредитных средств застройщиками и, соответственно, уменьшить уязвимость компаний к изменениям ситуации в экономике.

Преимущества и недостатки ипотечного кредита как источника финансирования инвестиционных проектов

| Преимущества | Недостатки | |

| Для кредитора | Облегчение контроля за сохранностью предмета залога, возможность диверсификации | Дополнительные расходы, связанные с диверсификацией инструментов и программ ипотечного кредитования |

| Для заемщика | Физические характеристики недвижимости позволяют оставлять объект ипотеки во владении и пользовании заемщика; рост инвестиционных возможностей путем превращения недвижимости в операционный капитал, и самостоятельное распоряжение доходом, полученным в результате использования предмета ипотек | Потеря собственности на предмет ипотеки в случае не выполнения обязательств, предусмотренных кредитным договором |

Ипотечное кредитование как механизм финансирования инвестиционных проектов предполагает: достаточность банковских средств для необходимого объема кредитования заемщиков по финансово окупаемым объектам, длительный срок пользования кредитом, важность выдачи кредита под залог, а также, компетентную оценку соответствующего имущества.

На сегодняшний день наибольший удельный вес в общем объеме дополнительных внешних источников финансирования инвестиций приходится на использование средств дольщиков. В соответствии с национальным проектом «Жилье и городская среда», с 1 июля 2019 года новые жилые проекты реализуются на принципах проектного финансирования, которое характеризуется возможностью привлечения застройщиками денежных средств дольщиков только с применением эскроу-счетов, на которых эти средства будут аккумулироваться до ввода объекта в эксплуатацию. Банки, в свою очередь, будут осуществлять банковское сопровождение жилищных строительных объектов.

Новая модель финансирования строительства жилья может повлечь за собой увеличение количества банкротов среди застройщиков, у крупных компаний будет гораздо больше шансов получить проектное финансирование, чем у мелких участников девелоперского рынка. Чтобы уменьшить такие последствия застройщикам необходимо разработать механизм финансовой поддержки для завершения строительства проблемных объектов. Именно поэтому осуществляется переход к кредитному механизму финансирования жилищного строительства.

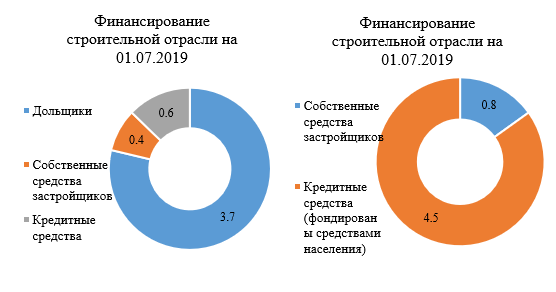

В процессе запуска новых проектов и перехода к применению эскроу-счетов привлеченные средства дольщиков будут заменены банковским кредитованием. В ближайшие 2-3 года планируется рост объема кредитных средств, необходимых для финансирования отрасли, с 0,6 трлн. руб. в 2019 году до 4.5 трлн. руб. к 2022 году (рис.1), а к 2024 году планируется увеличение данного показателя до 6.4 трлн. руб. [5].

Рисунок 1. Источники финансирования строительной отрасли [5]

Для содействия переходу на эскроу-счета и акцент на кредитное финансирование Банком России с участием Минстроя России и АО «ДОМ.РФ» разработан ряд рекомендаций для коммерческих банков и застройщиков с целью выработки оптимального их взаимодействия в рамках реализации проектного финансирования. Так, планируется установления определенного срока рассмотрения документов банком, при этом застройщикам необходимо обеспечить наличие необходимого пакета документов для подачи заявки, а также, появился новый механизм защиты ипотечных заемщиков – физических лиц, — «ипотечные каникулы».

Необходимо отметить что в последнее время отечественное ипотечное кредитование переживает изменения. Одни эксперты прогнозируют снижение процентных ставок до рекордно низких значений, другие же предрекают образование «финансовых пузырей», подобных тем, что появились в Америке в 2008 году [2].

Тем не менее, по данным на конец 2019 года ставки по ипотечным кредитам находятся на прежнем низком уровне, что предполагает сохранение повышенного спроса на кредитные ресурсы.

Лидерами по предоставлению ипотечных кредитов являются три крупнейших банка (табл. 2).

Топ-3 банков по количеству предоставленных ипотечных кредитов

| Место в рейтинге | Кредитная организация |

| 1 | Сбербанк (доля на рынке ипотеки 55,6%) |

| 2 | ВТБ (доля на рынке ипотеки 23%) |

| 3 | Райффайзенбанк (доля на рынке ипотеки 15,3%) |

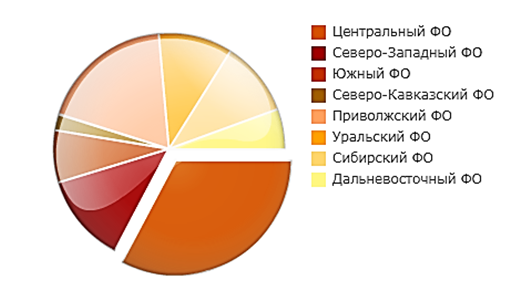

В региональном разрезе наибольший объем ипотечных кредитов в 2019 году приходится на Центральный федеральный округ (рис. 2).

Рисунок 2. Объем ИЖК, предоставленных за год, в разрезе федеральных округов на 01.12.2019 г.[5]

Москва и Московская область являются лидерами по количеству открытых эскроу-счетов за первые полгода реализации национального проекта по новому принципу финансирования строительства.

В целом, благодаря высокой динамике роста на ипотечные кредиты приходится уже не менее 43% совокупного объема кредитов физическим лицам. Учитывая тот фактор, что Россия по уровню развития ипотечного кредитования заметно отстает от многих стран, опережающее развитие этого сегмента приобретает долговременны характер. После перехода на проектное финансирование эта цифра будет только увеличиваться.

Не обращая внимания на положительную тенденцию многие эксперты сходятся во мнении о том, что нынешняя банковская система не отвечает инвестиционным требованиям расширенного воспроизводства. Для того, чтобы развеять данные сомнения необходимо обеспечить объединение преимуществ государства и частного сектора, наладить единую технологическую цепь инвестиционного и финансового обеспечения расширенного воспроизводства.

Подводя итог, отметим, что ипотечного кредитование как способ финансирования инвестиционных проектов имеет ряд особенностей, среди которых наиболее значимым является возможность предоставления необходимого объема денежных средств на длительное время, что очень важно для застройщиков. Переход системы финансирования строительства с долевой на проектную обеспечит увеличение спроса на ипотечные кредиты, что в значительной степени отразится на рынке ипотечного кредитования.

Несмотря на ряд проблем, которые предполагает использование кредитного финансирования инвестиционных проектов, именно оно выступает основным драйвером развития жилищного строительства. Кроме того, данный механизм финансирования способствует оживлению кредитования банками строительных организаций после продолжительного периода его сокращения.

Источник

8Ипотечное кредитование как способ долгосрочного финансирования инвестиций

В условиях рыночной экономики особое значение приобретает система инвестирования в недвижимость, благодаря которой финансирование строительства жилья и активизация всего рынка недвижимости в целом происходили бы за счет привлечения свободных денежных средств, обеспечивая тем самым и интересы инвесторов.

Ипотечное кредитование – предоставление кредитов на приобретение и строительство (реконструкцию) объектов недвижимости. Самые крупные направления кредитования под недвижимость – ссуды на покупку и строительство жилья, на освоение земельных участков, под нежилые строения коммерческого и промышленного назначения.

Ипотека давно стала мощным инструментом экономического развития в большинстве стран мира.

В Казахстане согласно Закону РК «Об ипотеке недвижимого имущества» от 23 декабря 1995 года №2723 (с изменениями и дополнениями по состоянию на 5июля 2011года) ипотека недвижимого имущества (ипотека) – это вид залога, при котором заложенное недвижимое имущество или доля в нем остаются во владении и пользовании залогодателя или третьего лица [54].

Фактически, ипотека – это договор, составленный в письменном виде, который накладывает добровольный залог на объект недвижимости заемщика в качестве гарантии осуществления им платежей по его задолженности кредитору.

Ипотечным является кредит, предоставляемый в денежной форме или в форме ипотечных облигаций под залог объекта недвижимости с целью покупки (строительства) данной недвижимости.

Ипотечная система подразумевает экономическую и юридическую системы, включающие в себя и заключение договора об ипотеке, и порядок определения состояния владения недвижимостью и долгов по нему последовательно на каждый момент времени. При наличии ипотечной системы, позволяющей четко установить достоверность прав владельцев на определенную недвижимость, создаются условия для надежного предоставления им долгосрочного кредита под залог этой недвижимости. Порядок ипотечного кредитования обеспечивает сохранность заложенного имущества наряду со стабильностью его цены и создает банку-кредитору экономическую базу для долговременного отвлечения кредитных ресурсов без особых опасений за возврат ссуды заемщиком [55].

В Казахстане нормативно-правовой базой ипотечного кредитования является Закон РК «Об ипотеке недвижимого имущества» от 23 декабря 1995года № 2723 (с изменениями и дополнениями по состоянию на 5 июля 2011 года), Гражданский кодекс РК, Земельный кодекс РК, нормативно-правовые акты уполномоченного органа по регулированию банковских операций, Закон РК «О страховании» и т.д.

В общем случае к субъектам системы ипотечного кредитования относятся:

- ипотечные банки;

- ссудно-сберегательные учреждения;

- регистрационные органы государственной власти;

- риэлтерские компании;

- страховые компании;

- строительные фирмы;

- инвесторы.

Казахстанская ипотечная система представлена на рисунке 25.

В начале экономических преобразований в Казахстане отсутствовал платежеспособный спрос на жилье (среднемесячный денежный доход домохозяйства (3,5 человека) по республике составлял 11284тенге (80 долларов), причем большая часть населения не имела накоплений и тратила почти весь доход на текущее

Рисунок 25 – Ипотечная система Казахстана [55]

потребление); объем вводимого жилья составлял примерно 0,5% от имеющегося жилищного фонда, что грозило старением жилищного фонда; наблюдался спад инвестиционной активности в строительной отрасли, что повлекло за собой ее постепенный распад (в 1998 г.

В то же время значительно вырос удельный вес жилья, построенного в негосударственном секторе (в 1990 г. государственными предприятиями было построено 78% жилья, в 1998 г. – 15%).

Для развития национального рынка недвижимости необходимо было обеспечить, во-первых, доступность жилья и жилищных кредитов для населения, и, во-вторых, потенциальный платежеспособный спрос на них.

В конце 1999 года Национальный банк Казахстана инициировал разработку нормативно-правовой базы внедрения системы ипотечного кредитования. За основу была принята малазийская модель системы ипотечного кредитования. В ее основе лежит двухуровневая структура рынка, благодаря которой банки аккумулируют на рынке ценных бумаг «долгие» целевые деньги, предназначенные для ипотеки, и имеют возможность давать столь же «долгие» и «мягкие» (под невысокий процент) жилищные кредиты.

Первичный уровень здесь – сами кредиты, а вторичный – специальные ипотечные ценные бумаги (облигации, закладные), с помощью которых происходит подпитка банков-кредиторов. В конце декабря 2000 года Национальным банком РК было создано ЗАО«Казахстанская ипотечная компания» (КИК). Она была организована специально с целью формирования в стране рынка ипотечных ценных бумаг. По замыслу, от лица своих банков-партнеров она должна работать с населением, реализуя на вторичном рынке ипотечные облигации, и на эти деньги приобретать у банков ипотечные кредиты и затем предоставлять их населению.

Таким образом, ипотечная компания на первичном рынке работает через коммерческие банки, а на вторичном выполняет функции оператора, осуществляющего рефинансирование банков второго уровня путем приобретения у них стандартных ипотечных кредитов и выпуска ипотечных облигаций, обеспеченных данными кредитами.

В июле 2001 г. «Казахстанская ипотечная компания» приступила к реализации пилотного проекта по ипотечному кредитованию в городах Астане и Алматы.

Первоначально КИК устанавливала по ипотечным кредитам ставки вознаграждения, включающие в себя маржу банка-кредитора за кредитный риск и операционное обслуживание. Теперь Компания ежемесячно объявляет свою котировочную ставку вознаграждения, в соответствии с которой проводится рефинансирование банков-кредиторов. В свою очередь и банки могут самостоятельно устанавливать собственную маржу, в пределах определенной величины. Таким образом, конечная ставка вознаграждения для заемщиков-физических лиц у разных банков различна, что обеспечивает конкуренцию между ними и способствует снижению ставок до уровня, соответствующего требованиям рынка.

Базовым индексом для определения плавающей ставки вознаграждения стал индекс инфляции в годовом выражении (за последние 12 месяцев).

На 1 мая 2002 года объем займов казахстанских банков физическим лицам на приобретение жилья достиг 5,3 млрд. тенге. Но у населения наблюдается неоднозначное отношение к ипотеке. Основными причинами, заставляющими отказаться от взятия кредита, являлись отсутствие стабильного денежного дохода, небольшой размер заработной платы и отсутствие уверенности в том, что всегда будет работа.

До 2003 года развитие ипотеки наблюдалось в основном в Алматы и Астане. Только после 2003 года банки активизируют свою деятельность на ипотечном рынке крупных городов Казахстана. В 2004 году в системе ипотечного кредитования участвует восемь коммерческих банков и две ипотечные компании – «БТА-Ипотека» и «Астана-финанс».

В 2003 году сумма выданных ипотечных займов составила 259,4млрд. тенге. Задолженность по ипотечным кредитам на 1февраля 2004 года составляла 31,5 млрд. тенге, а доля сомнительных и безнадежных кредитов в портфелях банков постоянно колеблется в пределах 35–40 % [1].

14 апреля 2004 года была принята Программа развития жилищного строительства на 2005–2007 годы, согласно которой предполагается строительство более 12 млн. квадратных метров жилья со стоимостью одного кв. метра в 350 долларов. Сроки предоставления займов должны увеличиться с 10 до 20 лет, ставки вознаграждения – снизиться с 13% до 9–10% годовых, первоначальный взнос – уменьшиться до 10 % от стоимости жилья. На финансирование программы развития жилищного строительства было выделено 138 млрд. тенге

C 2004 г. в Казахстане начал работу Государственный фонд гарантирования ипотечного кредитования, страхующий коммерческие банки, которые занимаются ипотечным кредитованием, что позволило увеличить сроки выплаты кредитов.

Постепенно упрощается процедура выдачи ипотечного кредита, увеличились сроки ипотеки и снизились ставки и размер первоначального взноса.

В 2006 году соотношение ипотечных кредитов к ВВП в Казахстане составило 6–7% (к примеру, в развитых странах – 40–60%, в России – менее 1%). В среднем по Казахстану 30% сделок с недвижимостью заключалось с помощью ипотеки (в России – 4,5 %).

В 2003 году объемы ипотечного кредитования составили 100млн. долларов, в 2004 г. – 350 млн. долларов, в 2005 г. – порядка 1млрд. долларов, в 2006 г. – 1,4–1,5 млрд. долларов (в России – около 2млрд. долларов).

В Казахстане существует хорошо развитый рынок ипотечных ценных бумаг, в котором активно участвуют пенсионные фонды, нуждающиеся в ликвидных финансовых инструментах для размещения средств населения. Сейчас рассматривается законопроект о секьюритизации, который позволит снизить требования к эмитентам этих ценных бумаг как со стороны инвесторов, так и со стороны надзорных органов. Кроме того, этот закон даст возможность продавать ипотечные кредиты конечному инвестору.

Основными проблемами в сфере ипотечного кредитования является наличие «серых» денег, пробелы в законодательстве, недостаточное развитие сопутствующих услуг, особенно в сфере страхования, недостаточная развитость индустрии строительных материалов. В настоящее время Казахстан не располагает необходимыми сырьевыми ресурсами, производственными мощностями, рабочими и инженерными кадрами для обеспечения потребностей экономики в новейших строительных материалах и конструкциях. В стране отсутствуют предприятия по производству стекла, стекловолокна, конструкций из алюминиевых сплавов, композитных материалов. Не развито собственное машиностроение, практически не производятся грузоподъемные и строительные машины, технологическое оборудование. В начальной стадии становления находится производство современных теплоизоляционных материалов, глубокая переработка нефтепродуктов и полимеров. Все это вызывает рост цен как на имеющиеся стройматериалы, так и на саму недвижимость.

В практике ипотечного кредитования принято различать две основные модели: американскую (двухуровневую) и германскую (европейскую, одноуровневую) [2].

Американская модель ориентирована, прежде всего, на стандартные финансовые продукты – закладные, ценные бумаги и недвижимость. Стандарт – это принцип, на котором базируется американская система (стандартные дома, стандартные ценные бумаги, стандартные условия по кредитам, стандарты обслуживания этих кредитов).

По американской модели человек приобретает готовое жилье, оплачивая при этом, как правило, лишь незначительную часть его стоимости наличными, оставшуюся же сумму – заемными деньгами специализированного ипотечного банка, которые выдаются под залог приобретаемой недвижимости. Возврат этого кредита осуществляется в течение 15–30лет.

На рисунке 26 представлена схема классической американской модели ипотеки.

Рисунок 26 – Двухуровневая американская ипотечная модель

На рисунке 27 приведена схема ипотечного кредитования в условиях американской ипотечной модели.

Двухуровневая схема («американская модель») опирается на вторичный рынок закладных. Суть этой модели заключается в следующем.

Банк выдает ипотечный кредит заемщику в обмен на обязательство в течение определенного срока ежемесячно переводить в банк фиксированную сумму. Это обязательство заемщика обеспечено залогом приобретаемого жилья.

Банк продает кредит одному из агентств ипотечного

Рисунок 27 – Схема ипотечного кредитования в условиях американской ипотечной модели

кредитования, передавая при этом и обязательства по обеспечению. Агентства немедленно возмещают банку выплаченные заемщику средства и взамен просят переводить получаемые от него ежемесячные выплаты за вычетом прибыли (маржи) банка в агентство. Величину ежемесячных выплат, то есть ставку, по которой агентство обязуется покупать ипотечные кредиты, устанавливает само агентство на основании требований инвесторов к доходности соответствующих финансовых инструментов.

Ипотечные агентства, купив некоторое количество ипотечных кредитов у коммерческих банков, собирают их в пулы и создают на основе каждого новую ценную бумагу, источником выплат по которой являются платежи заемщиков. Эти выплаты гарантированы не залогом недвижимости, а агентством как юридическим лицом. Агентства реализуют ипотечные ценные бумаги на фондовом рынке и затем также выступают посредниками, передавая инвестору, купившему ценную бумагу, выплаты агентству от банка за вычетом своей маржи.

В США ставки по ипотечным ценным бумагам лишь незначительно выше ставок по государственным ценным бумагам, что объясняется уверенностью инвесторов в том, что в случае массового дефолта заемщиков государство окажет необходимую финансовую помощь ипотечным агентствам для погашения ими своих обязательств. Поддержка государства дает возможность рассматривать ценные бумаги ипотечных агентств как практически безрисковые и позволяет вкладывать в них средства самым консервативным инвесторам, таким как пенсионные фонды, обеспечивая переток в ипотечные кредиты самых дешевых на рынке ресурсов.

Одноуровневая схема («германская модель») представляет собой автономную сбалансированную модель ипотеки, базирующуюся на сберегательно-ссудном принципе функционирования по типу немецких «частных стройсберкасс» – Bausparkasse, французских Livret Epargne Logement, американских Savings amp; Loans.

Германская модель значительно отличается от американской. Основное расхождение основано на отношении европейцев к недвижимости как к единичному, неповторимому товару. Это в свою очередь приводит к тому, что каждая закладная осложнена множеством подробностей и не поддается унификации, чем ограничивается вторичный рынок закладных. Никто не будет быстро принимать решение о покупке ценной бумаги, условия реализации которой в каждом конкретном случае различны. Следовательно, для поддержания баланса активов и пассивов немецкие ссудные компании и банки вынуждены активно выступать в качестве эмитентов собственных ценных бумаг и формировать достаточно большой уставной фонд, что в американской модели не обязательно. Кроме того, для привлечения долгосрочных средств в Германии сильно развита система накопительных счетов (или система стройсбережений). Суть этой системы заключается в следующем.

Если клиент хочет получить кредит в банке на постройку дома, то сначала он должен открыть специальный «накопительный счет» в ипотечном банке. Как только на счету накопится необходимая часть стоимости будущего жилища (на это уйдет примерно пять-восемь лет), он получает право на государственную дотацию (до 10% стоимости жилья и льготный кредит для оплаты недостающей части). Погашение кредита обычно длится 10–15 лет. При этом за счет целевых вкладов у кредитных учреждений есть возможность использовать их для выдачи ссуд гражданам, обратившимся за кредитом ранее. Немецкая модель уже на старте предлагает гражданам конкретные типы жилья в районах застройки, концентрируя необходимые средства для освоения территории застройки. Надо отметить, что такая схема ориентирована на людей со средним и даже низким уровнем дохода.

Строительная сберегательная касса, являясь замкнутой финансовой структурой, начинает свою деятельность с формирования уставного капитала и имеет на его основе свой собственный источник средств (включая квартирный фонд) для выдачи кредитов. Все имеющиеся средства кассы (собственные и привлеченные) используются только для осуществления уставной деятельности, то есть на финансирование строительства жилья и выдачу ипотечных кредитов на покупку построенных квартир [52].

На рисунке 28 представлена схема германской модели ипотеки.

Рисунок 28 – Одноуровневая германская ипотечная модель

На рисунке 29 приведена схема ипотечного кредитования в условиях европейской ипотечной модели.

Теперь рассмотрим представленные на рисунке 30 основные модели погашения долга, которые используются для снижения кредитных рисков [2].

Ипотечные кредиты различаются в зависимости от схем выдачи, погашения и обслуживания. Двумя основными типами ипотечных кредитов являются постоянный ипотечный кредит и кредит с переменными выплатами.

Главной разновидностью постоянного ипотечного кредита является самоамортизирующийся кредит.

Рисунок 29 – Схема ипотечного кредитования в условиях европейской ипотечной модели

Рисунок 30 – Основные модели погашения долга

Ипотечный кредит с фиксированной процентной ставкой, равновеликими периодическими платежами (стандартный или самоамортизирующийся) – исторически первый и наиболее простой вид ипотечного займа.

Периодический платеж включает выплату в счет погашения долга и уплату процентов по кредиту. Величина платежа определяется как сумма, которую необходимо вносить ежемесячно, чтобы полностью погасить кредит в течение срока действия кредитного договора по определенной процентной ставке. Платеж определяется с учетом текущей стоимости денежного потока.

Другими словами, данный вид кредита предполагает равные ежемесячные платежи, включающие 1/12фиксированной годовой процентной ставки, умноженной на сумму невыплаченного остатка по кредиту на начало месяца, и часть невыплаченного остатка основной суммы кредита. Заемщик в течение всего срока займа выплачивает каждый месяц равную сумму, что позволяет равномерно распределить долговую нагрузку. В первые годы большую часть платежа составляют проценты, поскольку сумма долга еще очень велика, постепенно доля процентных платежей снижается, а доля невыплаченного остатка кредита возрастает;

Рассмотрим разновидности кредита с переменными выплатами, показанные на рисунке 30.

Пружинный кредит или кредит с фиксированным платежом основной суммы (дифференцированный метод). Особенности кредитования следующие:

- периодические фиксированные платежи в счет погашения основной суммы долга;

- выплаты процентов на оставшуюся часть долга.

Разновидностью кредита является выплата в течение нескольких лет только процентных платежей, а потом выплата равных платежей в счет долга и процентов на непогашенный остаток кредита.

Ипотечный кредит с «шаровым» платежом предусматривает крупную выплату основной суммы долга по истечении пяти либо семи лет, возможно и в другие сроки. Срок кредита – 30лет, процентная ставка – фиксированная, но ниже, чем по стандартным 30-летним кредитам. В течение определенного периода времени основная сумма долга либо вообще не погашается, либо погашается малая ее часть.

Кредит с участием в доходах и в приросте стоимости представляет собой схему финансирования, при которой кредитор непосредственно участвует в инвестировании: кредитор одновременно получает и платежи по кредиту, и определенную часть регулярного дохода и (или) часть от суммы увеличения стоимости собственности.

Участие кредитора может быть различным. Так он может претендовать на часть превышения ренты, часть превышения чистого операционного дохода (кредит с участием в доходах), часть прироста капитала или выручки, полученной от реализации недвижимости (кредит с участием в приросте стоимости) и т.п.

Кредит с нарастающими платежами применяется для заемщиков, рассчитывающих на рост доходов. Процентная ставка и срок кредита фиксированы, однако сумма ежемесячных платежей по кредиту в первые годы ниже, чем в последующие. В условия кредита включается ежегодная норма возрастания суммы ежемесячных платежей. На определенном этапе начинаются выплаты равновеликими платежами по схеме самоамортизирующегося кредита.

Ежемесячные выплаты по займу в первые годы недостаточны для покрытия полной суммы процентов, начисленных на основную сумму долга. Разница между платежами и накопленными процентами прибавляется к основной сумме долга, и в первые годы займа имеет место отрицательная амортизация долга. Более высокий уровень платежей в последующие годы рассчитывается так, чтобы полностью погасить возросшую основную сумму долга. Размер увеличения платежей в течение определенного периода времени ограничивается законодательно.

Кредит с обратным аннуитетом финансирует текущие расходы собственника жилья. Предполагает снижение выплат по кредиту в конце срока или их прекращение. Основная цель данной модели кредитования – поддержка пенсионеров, нуждающихся в дополнительных средствах и имеющих в собственности жилье.

Кредит с переменной ставкой имеют целью более справедливое распределение процентного риска, предоставляя возможность кредиторам периодически изменять процентную ставку по долгосрочному займу в соответствии с определенным индексом (процентом по казначейским векселям, депозитным сертификатам и др.).

Канадский ролловер. Данный вид ипотеки характеризуется переменными ставками процента через заранее оговоренные промежутки времени (три-пять лет). Разновидность этого кредита – кредит с переговорной ставкой, когда кроме периодов изменения ставки процента оговариваются предельные ставки.

Завершающие ипотеки (кредит с перезакладываемым залогом) имеют несколько разновидностей и сами являются частным случаем вторичного (младшего) финансирования. Суть этого типа кредитования в том, что под уже прокредитованную недвижимость предоставляется второй кредит, платежи по которому направляются в погашение первого кредита. Ставки по таким кредитам, как правило, выше, чем по первому кредиту.

Кредит с выплатой добавленного процента предусматривает отнесение процентов на основной долг, а результат делится на число периодов погашения для выявления величины очередного платежа. Такие кредиты используются при кредитовании личной собственности и предполагают возможность досрочного погашения кредита [2].

1.Охарактеризуйте ипотечное кредитование как источник финансирования инвестиций.

2.Каковы функции субъектов ипотечной системы Казахстана?

3.Развитие ипотечного кредитования в Казахстане.

4.Дайте определение и объясните ключевые различия между классическими моделями ипотечного кредитования.

Источник