- Формирование отчета о движении денежных средств (Cash Flow Statement) прямым и косвенным методом

- Структура CF

- Что необходимо для формирования CF

- Подходы к формированию CF

- Прямой метод формирования CF

- Косвенный метод формирования CF

- Методы анализа денежных потоков предприятия

- Прямой метод анализа денежных потоков

- Косвенный метод анализа движения денежных средств

- Пример анализа денежных потоков косвенным методом

Формирование отчета о движении денежных средств (Cash Flow Statement) прямым и косвенным методом

Главный вопрос каждого собственника: Сколько денег за определенный период заработала компания?

Для ответа на него существует отчет по CashFlow (CF), иначе ‒ отчет о движении денежных средств.

Пользователями CF могут быть как внутренние структуры компании: от бухгалтерии до руководства, так и внешние: вышестоящие организации, банки, инвесторы, органы статистики и прочие.

Отчет по CF предоставляет пользователям данные для проведения анализа и оценки компании по направлениям:

оценка уровня ликвидности и финансовой устойчивости компании;

оценка финансовой дисциплины как отдельных ЦФО, так и компании в целом (на основе CF проводится план-факт анализ БДДС).

Также, отчет дает ответы на вопросы:

как фактически распределялись денежные потоки компании в отчетном периоде (на что потрачены и откуда поступили денежные средства);

достаточное ли количество денежной массы генерирует компания для обеспечения основной деятельности;

владеет ли компания источником денежных средств для обеспечения инвестиционной деятельности.

В предыдущей статье «Копейка рубль бережет. Как правильно спланировать денежные потоки» мы рассказали о подходах к формированию БДДС, являющегося одной из форм планирования и важнейшим инструментарием управления ликвидностью. Теперь, как и обещали, рассмотрим подходы к формированию чистого денежного потока Cash Flow (CF).

Структура CF

Структура CF соответствует форме БДДС.

В статье мы предложили опираться на следующее понятие отчета:

Отчет – это таблица, где строки (статьи) группируются по доходам и расходам, а столбцы (аналитика) ‒ по проектам, услугам, подразделениям/ЦФО.

Таким образом, CF представляет из себя таблицу, где:

Строки — группировка по видам деятельности и статьям (выбирается, исходя из требуемой детализации).

Столбцы — группировка по аналитикам, устанавливается исходя из необходимости анализа и планирования по отдельным аналитическим разрезам: видам продуктов/услуг, проектам, подразделениям/ЦФО.

Общая формула для расчета чистого денежного потока:

CF = CFO + CFI + CFF,

CFO: Чистый денежный поток от операционной деятельности

CFI: Чистый денежный поток от инвестиционной деятельности

CFF: Чистый денежный поток от финансовой деятельности

Что необходимо для формирования CF

Данные по всем операциям движения денежных средств компании. Для целей CF операции ранжируются по видам деятельности: по поступлениям и списаниям

Отчет о прибылях и убытках (PL).

Подходы к формированию CF

CF можно формировать двумя способами: прямым (более простой способ на основании разнесения всех платежей из банковской выписки) и косвенным.

Прямой метод рассчитывает денежный поток от операций путем вычитания денежных выплат поставщикам, сотрудникам и прочих из поступлений от покупателей.

Косвенный метод рассчитывает денежный поток от операционной деятельности путем корректировки чистой прибыли на суммы безналичных доходов и расходов, где:

увеличение текущих активов вычитается из чистой прибыли, а уменьшение ‒ прибавляется;

увеличение текущих обязательств прибавляется к чистой прибыли, а уменьшение ‒ вычитается.

Различия в формировании CF прямым и косвенным методом затрагивают только раздел расчета денежного потока по операционной деятельности (CFO). Расчет денежных потоков по инвестиционной (CFI) и финансовой (CFF) деятельности одинаковы в обоих случаях.

Для чего был придуман косвенный метод формирования CF? Необходимость в таком формате построения отчета была вызвана бесконечными спорами бухгалтеров и руководителей о сумме прибыли. Последние зачастую предполагают, что разница между поступлением и расходованием денег, которая формируется в CF прямым (кассовым) методом и есть прибыль. Ведь ту прибыль, которая отражена в отчете о финансовых результатах как разница между доходами и расходами, признанными как юридически свершившийся факт (независимо от времени оплаты — метод начислений), нельзя использовать для расчетов здесь и сейчас.

Чтобы увязать два различных метода учета доходов и расходов, а именно: метод начислений и кассовый метод, был придуман косвенный метод составления отчета о движении денежных средств, где расчет строится от суммы прибыли, являющейся гарантом получения денежных средств в будущем.

Следует отметить, что несмотря на различную методологию формирования и саму форму CF прямым и косвенным методом, итоговый результат будет одинаковый. Потому что итоговый результат ‒ это остаток денежных средств, который не может различаться в зависимости от разного подхода к созданию отчета

Прямой метод формирования CF

Все денежные потоки распределяются по статьям и необходимым аналитикам. Из общего потока денежных средств необходимо исключить обороты между различными расчетными счетами, а также между предприятиями группы (внутригрупповые обороты).

Пример: CF прямым методом

Косвенный метод формирования CF

В основе логики формирования CF косвенным методом лежит уравнение:

Cash + CA + NCA = CL + NCL + SE

Δ Cash + Δ CA+ Δ NCA = Δ CL + Δ NCL + Δ SE

Δ Cash = Δ SE – (Δ CA – Δ CL) + Δ NCL – Δ NCA

= Δ CC + (ΝΙ − DIV) – Δ WC + D&A – (Δ NCA + D&A) + Δ NCL

= (NI + D&A – Δ WC) – (Δ NCA+ D&A) + (Δ CC+ Δ NCL – DIV)

Источник

Методы анализа денежных потоков предприятия

Денежные средства – самая ликвидная часть оборотных активов предприятия. К денежным средствам относятся средства в кассе, на расчетных, текущих и иных счетах предприятия.

Анализ денежных средств и управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и так далее.

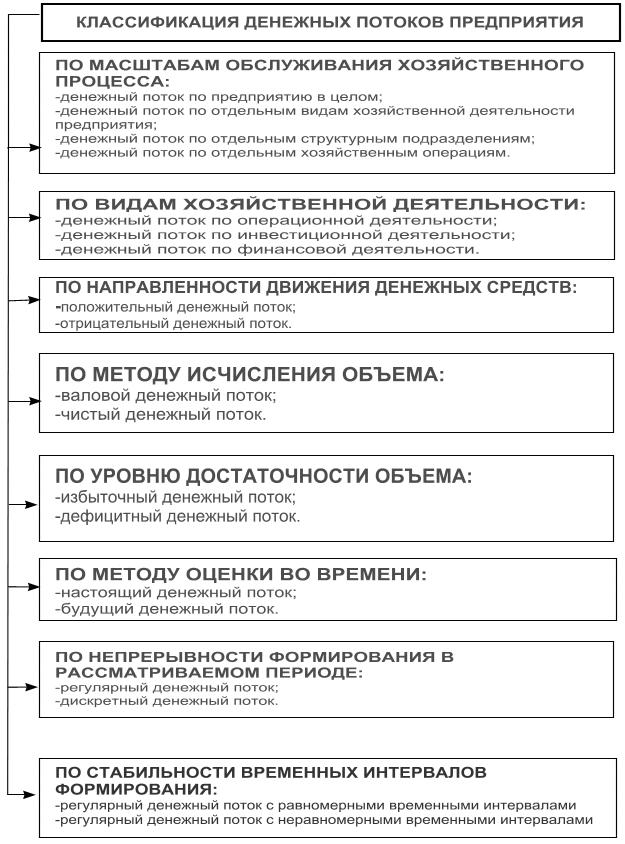

В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации.

Рисунок 1. Классификация денежных потоков предприятия

- оперативный, повседневный контроль над сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

- контроль над целевым использованием денежных средств;

- контроль за правильными и своевременными расчетами с бюджетом, поставщиками и персоналом;

- контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

- своевременная сверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

- анализ состояния абсолютной ликвидности предприятия;

- соблюдение сроков оплаты кредиторской задолженности;

- способствование грамотному управлению денежными потоками предприятия.

Информационной базой анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является бухгалтерский баланс предприятия и отчет о движении денежных средств (в отчетности до 2011 года это форма 4).

Отчет о движении денежных средств – это документ, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств – это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств.

Существуют два метода проведения анализа движения денежных средств: прямой и косвенный.

- прямой метод предполагает исчисление прихода (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и расхода (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. информационной базой анализа движения денежных является выручка;

- косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод анализа денежных потоков

Данный метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

- текущая (операционная) деятельность – получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

- инвестиционная деятельность – движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

- финансовая деятельность – получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за притоком и оттоком денежных средств.

Таблица 1. Прямой метод анализа движения денежных средств

| №п/п | Показатель | Отчетный период | Аналогичный период прошлого года |

|---|---|---|---|

| 1. | Текущая деятельность | ||

| 1.1. | Поступило: | ||

| выручка о продажи продукции | |||

| прочие поступления | |||

| ИТОГО: | |||

| 1.2. | Направлено: | ||

| на оплату материалов, товаров и т.д. | |||

| на выплату заработной платы | |||

| на выплату дивидендов | |||

| на оплату налогов и сборов | |||

| отчисления ЕСН | |||

| на выдачу подотчетных сумм | |||

| на прочие расходы | |||

| ИТОГО: | |||

| Итого: приток (+)/отток (-) денежных средств по текущей деятельности | |||

| 2. | Инвестиционная деятельность | ||

| 2.1. | Поступило: | ||

| выручка от продажи основных средств | |||

| дивиденды | |||

| ИТОГО: | |||

| 2.2. | Направлено: | ||

| на приобретение основных средств | |||

| на приобретение ценных бумаг | |||

| ИТОГО: | |||

| Итого: приток (+)/отток (-) денежных средств по инвестиционной деятельности | |||

| 3. | Финансовая деятельность | ||

| 3.1. | Поступило: | ||

| полученные кредиты и займы | |||

| ИТОГО: | |||

| 3.2. | Направлено: | ||

| возврат полученных ранее кредитов | |||

| ИТОГО: | |||

| Итого: приток (+)/отток (-) денежных средств по финансовой деятельности | |||

| Общее изменение денежных средств за анализируемый период |

Косвенный метод анализа движения денежных средств

Косвенный метод анализа движения денежных средств позволяет рассчитать данные, характеризующие чистый денежный поток в отчетном периоде, и установить взаимосвязь полученной прибыли и изменения остатка денежных средств. Этот метод основан на пересчете полученного финансового результата путем определенных корректировок в величине чистой прибыли. При использовании косвенного метода следует помнить, что чистые денежные потоки по инвестиционной и финансовой деятельности рассчитываются только прямым методом.

Причины, обусловливающие отличие суммы чистых денежных средств от величины полученного финансового результата, определяются в первую очередь тем, что финансовый результат формируется в соответствии с принципом начисления, тогда как результат изменения денежных средств определяется кассовым методом.

Кроме того, формирование отдельных доходов и расходов, влияющих на сумму прибыли, не затрагивает притоков или оттоков денежных средств. К примеру, начисление амортизации влияет на формирование прибыли, но не влечет оттока денежных средств. Погашение дебиторской задолженности в отчетном периоде не влияет на финансовый результат, но влечет приток денежных средств и т.д.

При косвенном методе проводят ряд корректировок, которые в целом можно объединить в три группы.

1. Корректировки, связанные с несовпадением во времени отражения доходов и расходов в учете с притоком и оттоком денежных средств по этим операциям.

2. Корректировки, связанные с хозяйственными операциями, не оказывающими непосредственного влияния на расчет показателя чистой прибыли, но вызывающими движение денежных средств.

3. Корректировки, связанные с операциями, оказывающими непосредственное влияние на расчет прибыли, но не вызывающими движения денежных средств.

Таблица 2. Анализ движения денежных средств (косвенный метод)

| Показатели | Сумма, тыс. руб. |

|---|---|

| Текущая деятельность | |

| Чистая прибыль | |

| Начисленная амортизация | |

| Результата от выбытия основных средств | |

| Доходы от участия в других организациях | |

| Изменение производственных запасов (плюс НДС по приобретенным ценностям) | |

| Изменение объема незавершенного производства | |

| Изменение расходов будущих периодов | |

| Изменение объема готовой продукции | |

| Изменение дебиторской задолженности | |

| Изменение кредиторской задолженности | |

| Краткосрочные вложения | |

| Изменения доходов будущих периодов | |

| Итого денежных средств от текущей деятельности | |

| Инвестиционная деятельность | |

| Поступления | |

| Платежи | |

| Итого денежных средств от инвестиционной деятельности | |

| Финансовая деятельность | |

| Приток | |

| кредиты и займы | |

| Отток | |

| возврат кредитов | |

| Итого денежных средств от финансовой деятельности | |

| Изменения денежных средств |

Исходной точкой при построении отчета о движении денежных средств косвенным методом является чистая прибыль (убыток), представленная в отчете о финансовых результатах. Далее производятся корректировки тех сумм (прибавляются или вычитаются из чистой прибыли), которые напрямую не связаны с движением денежных средств. Существует простое правило, которое позволяет определить, какой знак надо ставить в отчете в зависимости от типа счета (таблица 3).

Таблица 3. Правило расстановки знака в отчете в зависимости от типа счета

| Тип счета | Расчет оборота за период | Снижение оборота за период |

|---|---|---|

| Активный | — | + |

| Пассивный | + | — |

Отчет, построенный косвенным методом, показывает, почему различаются чистая прибыль (убыток), полученная компанией за отчетный период, и результат движения денежных средств за тот же период.

Пример анализа денежных потоков косвенным методом

Для примера рассчитаем на основе нижеприведенных данных потоки денежных средств компании косвенным методом.

Таблица 4. Исходные данные бухгалтерского баланса организации, тыс. руб.

| Актив | На конец года | Пассив | На конец года | ||

|---|---|---|---|---|---|

| Базовый | Отчетный | Базовый | Отчетный | ||

| Основные средства | 2600 | 2000 | Уставный капитал | 1500 | 2010 |

| Сырье и материалы | 1130 | 1910 | Нераспределенная прибыль | 2450 | 2775 |

| Готовая продукция | 330 | 540 | Краткосрочные кредиты | 650 | 530 |

| Дебиторская задолженность | 990 | 1300 | Кредиторская задолженность | 520 | 670 |

| Денежные средства | 70 | 235 | |||

| Баланс | 5120 | 5985 | Баланс | 5120 | 5985 |

Дополнительные использованные данные: амортизация основных средств – 450 тыс. руб.; выручка от продажи основных средств – 300 тыс. руб.; балансовая стоимость проданных основных средств – 150 тыс. руб. Изменение нераспределенной прибыли в балансе обусловлено величиной чистой прибыли за 2013 г.

Таблица 5. Построение отчета движения денежных средств косвенным методом, тыс. руб.

| Показатель | Денежные поступления | Денежные расходы |

|---|---|---|

| Сальдо денежных средств на начало года | 70 | |

| Величина чистой прибыли | 325 | |

| Сумма амортизации | 450 | |

| Увеличение остатков сырья | 780 | |

| Увеличение остатков готовой продукции | 210 | |

| Увеличение дебиторской задолженности | 310 | |

| Увеличение кредиторской задолженности | 150 | |

| Уменьшение краткосрочных кредитов | 120 | |

| Итого по текущей деятельности | 925 | 1420 |

| Чистый денежный поток по текущей деятельности | -495 | |

| Инвестиционная деятельность | 150 | |

| Финансовая деятельность | 510 | |

| Чистый денежный поток предприятия | 165 | |

| Остаток денежных средств на конец года | 235 | |

Таким образом, меньшая величина чистого денежного потока компании в сравнении с полученной чистой прибылью за отчетный год показывает, что значительная часть чистой прибыли израсходована на капитализацию текущих оборотных активов. Это должно обеспечить увеличение чистых денежных потоков по текущей деятельности в будущем периоде.

Эффективность управления денежными потоками предприятия определяется следующими основными положениями:

1. Денежные потоки обслуживают осуществление операционной деятельности предприятия практически во всех её аспектах. Эффективно организованные денежные потоки компании являются важнейшим симптомом его «финансового здоровья», предпосылкой достижения высоких показателей рентабельности компании.

2. Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяется тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации стратегических целей развития предприятия.

3. Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса компании. Любой сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, объемах продаж и т. п.

4. Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов. Особую актуальность этот аспект управления денежными потоками приобретает для предприятий, находящихся на ранних стадиях своего жизненного цикла, доступ которых к внешним источникам финансирования довольно ограничен.

5. Управление денежными потоками является важным фактором, обеспечивающим высокую скорость оборота капитала компании. Этому способствует сокращение продолжительности производственного и финансового циклов, достигаемое в процессе результативности управления денежными потоками, а также снижение потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления денежными потоками оборот капитала, предприятие обеспечивает рост суммы генерируемой во времени прибыли.

6. Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия. Даже у предприятий, успешно осуществляющих хозяйственную деятельность и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени. Синхронизация поступления и выплат денежных средств, достигаемая в процессе управления денежными потоками предприятия, позволяет устранить этот фактор возникновения его неплатежеспособности.

7. Активные методы управления денежными потоками позволяет компании получать дополнительную маржу, генерируемую непосредственно его денежными активами. Речь идет в первую очередь об эффективном использовании временно свободных остатков денежных средств в составе оборотных активов, а также накапливаемых инвестиционных ресурсов.

Источник