- X Международная студенческая научная конференция Студенческий научный форум — 2018

- КУМУЛЯТИВНЫЙ МЕТОД НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

- Кумулятивный метод начисления амортизации

- Кумулятивный метод начисления амортизации

- Похожие публикации

- Кумулятивный метод амортизации – законодательные нюансы

- Начисление амортизации кумулятивным методом

- Выгоды кумулятивного метода

- Метод кумулятивного построения

X Международная студенческая научная конференция Студенческий научный форум — 2018

КУМУЛЯТИВНЫЙ МЕТОД НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

Сумма стоимости износа основных фондов за период времени называется амортизационными отчислениями. Величина годовых амортизационных отчислений зависит от стоимости объектов основных фондов и от времени их эксплуатации. В практической деятельности удобнее начислять амортизационные отчисления при помощи нормы амортизации.

Норма амортизационных отчислений, или норма амортизации, – это выраженное в процентах отношение сумы амортизационных отчислений к стоимости основных фондов (основных средств).

Амортизационный фонд – особый денежный резерв, предназначенный для воспроизводства основных фондов. Он является финансовым ресурсом для капитальных вложений. Амортизационный фонд предназначен для простого воспроизводства основных фондов, для замены изношенных средств новыми экземплярами, равными по стоимости. Однако в условиях высоких темпов научно-технического прогресса амортизация служит источником расширенного воспроизводства основных фондов.

Значительную роль в системе амортизации играют методы ее начисления. Они активно влияют на объем амортизационного фонда, на степень концентрации ресурсов в различные периоды функционирования основных средств, на размеры отчислений, включаемых в себестоимость продукции. В данной работе мы рассмотрим кумулятивный метод начисления амортизации.

Кумулятивный метод начисления амортизации — метод, применяемый в бухучете, который ускоряет амортизацию. Довольно часто он используется во всем мире. Сущность его состоит в том, что большая часть списания стоимости объектов основных средств происходит в самом начале его эксплуатации.

Для начисления амортизации данным методом необходимо рассчитать кумулятивное число. Если срок службы объекта составляет три года, оно будет рассчитываться как сумма чисел 1, 2, 3, т.е. будет равняться в итоге 6. Кумулятивный коэффициент в первый год пользования будет рассчитан как частное от деления трех лет срока службы объекта на выше посчитанное число 6.

Метод начисления амортизации на примере:

Организация приобрела станок для производства строительных блоков за 226 000 рублей, срок полезной эксплуатации его составляет 5 лет. Ликвидационная стоимость станка — 6 000 рублей.

Сумма начислений по данному методу за каждый год полезного использования:

Первый год — 73 000 рублей (произведение 220 000 и частного от деления 5 лет срока полезной эксплуатации объекта на 15).

Второй — 59 000 рублей (произведение 220 000 и частного от деления 4 лет срока на 15).

Третий — 44 000 рублей (произведение 220 000 и частного от деления 3 лет на 15).

Четвертый — 29 000 рублей (произведение 220 000 и частного от деления 2 лет объекта на 15).

Пятый год — 14 000 рублей (произведение 220 000 и частного от деления 1 года на 15).

Кумулятивный метод начисления амортизации пользуется успехом в таких странах, как ФРГ, Канада, Соединенные Штаты Америки. Он позволяет застраховать себя от потерь и уменьшить все риски, возникающие в связи с уменьшением ценности изношенных основных средств. Ведь если будут сокращены сроки по восполнению стоимости изнашиваемого оборудования, предприятие быстрее сможет приобрести новое.

Этот метод считается также ускоренным, поскольку дает возможность начислить амортизацию в первые годы эксплуатации в больших размерах, чем в дальнейшем. Преимущество этого метода над другими заключается в том, что в первые годы, когда интенсивность использования объекта основных средств максимальна, амортизируется большая часть его стоимости, а стоимость ремонтов и эксплуатационных расходов повышается.

Плюсы кумулятивного метода:

Большая часть амортизационной стоимости списывается в самом начале эксплуатации объекта.

Финансовые ресурсы аккумулируются в начале эксплуатации основного средства. Это очень важно, так как в дальнейшем они будут необходимы для его замены.

За счет того, что большая сумма износа списывается в самом начале эксплуатации оборудования, у предприятия со временем возникает возможность увеличить издержки на ремонт основных средств, на которые происходит начисление износа. Издержки организация будет нести в последние годы их использования, не снижая при этом расходы на производство.

Минусы кумулятивного метода:

У кумулятивного метода начисления амортизации есть только один минус: он очень трудоемкий, что отрицательно сказывается на его применении.

Главное отличие такой методики начисления амортизационных сумм состоит в том, что списание основной доли стоимости происходит в первые годы эксплуатации имущества. Совершенно иной способ расчета нормы амортизации (НА), в отличие от линейного метода, предполагает нелинейную зависимость, а годовая сумма износа является величиной переменной, благодаря чему и происходит списание большей части в первые годы работы объекта. Это дает возможность предприятию оперативно заменить изношенное оборудование или другие активы.

Каким предприятиям выгодно применять рассмотренный метод? Несмотря на кажущиеся сложности в расчетах, этот способ очень выгоден для тех фирм, которые владеют дорогостоящими основными средствами и работают в нестабильных экономических условиях. Подобная методика позволит защитить активы бизнеса от обесценивания посредством отнесения большей доли стоимости на издержки.

Дополнительно рекомендуется рассмотреть применение кумулятивного способа производственным или другим компаниям, интенсивно эксплуатирующим собственное оборудование. Если объекты будут полностью изношены, именно такой метод позволит быстрее списать старые основные средства и приобрести новые.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ:

Соколов Я.В., Патров В.В., Карзаева Н.Н. Новый план счетов и основы ведения бухучета. – М.: Финансы и статистика, 2016. – 640 с.

Лунеев С.С. Переоценка основных средств // Главбух. – 2016. — №24. – с.13-16

Медведев А.Н. Амортизация основных средств // Бухгалтерский вестник.- 2016.- №1

Ефремова А.А. Отдельные проблемы учета основных средств // Главбух. — 2015. — №10.-с.15-16

Козлова Е.П., Парашутин Н.В., Бабченко Т.Н., Галанина Е.Н. — Бухгалтерский учет. — М.: Финансы и статистика, 2015. –С.143

Источник

Кумулятивный метод начисления амортизации

Кумулятивный метод начисления амортизации

Похожие публикации

Ускоренный кумулятивный метод амортизации предусматривает списание в бухучете стоимости имущества путем суммирования количества лет СПИ (срок полезного использования). Процедура переоценки объекта подразумевает выполнение всех расчетов на основании восстановительной стоимости (п. 19 ПБУ 6/01). Разберемся, в чем состоит особенность и достоинства этого способа определения износа.

Кумулятивный метод амортизации – законодательные нюансы

Главное отличие такой методики начисления амортизационных сумм состоит в том, что списание основной доли стоимости происходит в первые годы эксплуатации имущества. Совершенно иной способ расчета нормы амортизации (НА), в отличие от линейного метода, предполагает нелинейную зависимость, а годовая сумма износа является величиной переменной, благодаря чему и происходит списание большей части в первые годы работы объекта. Это дает возможность предприятию оперативно заменить изношенное оборудование или другие активы.

Начисление амортизации кумулятивным методом

Все расчеты отчислений выполняются, исходя из первоначальной стоимости ОС и кумулятивного числа – КЧ. Переменный арифметический показатель получается путем суммирования числа членов прогрессии (лет использования). Затем на основе КЧ рассчитывается кумулятивный коэффициент – КК, показывающий размер амортизационной нормы.

Пример

СПИ производственного станка стоимостью в 500 000 руб. установлен в 5 лет. Определенное КЧ = 1 г. + 2 г. + 3 г. + 4 г. + 5 г. = 15. Годовой коэффициент (НА) равен:

- В 1 г. = 5 / 15 = 0,33.

- Во 2 г. = 4 / 15 = 0,27.

- В 3 г. = 3 / 15 = 0,20.

- В 4 г. = 2 / 15 = 0,13.

- В 5 г. = 1 / 15 = 0,07.

Далее, используя кумулятивный метод начисления амортизации, полученная НА перемножается на стоимость первоначальную, то есть на 500 000 руб. По нашим исходным данным видно, что за первый год спишется 33% стоимости, за второй – еще 26%, а за последние три года – спишется оставшиеся 40 %.

Бухгалтер начислит амортизацию:

- В 1 год = 165 000 руб. (500 000 руб. х 0,33).

- Во 2 год = 135 000 руб.

- В 3 год = 100 000 руб.

- В 4 год = 65 000 руб.

- В 5 год = 35 000 руб.

Для начисления ежемесячных сумм полученные величины делят на 12.

Выгоды кумулятивного метода

Каким предприятиям выгодно применять рассмотренный метод? Несмотря на кажущиеся сложности в расчетах, этот способ очень выгоден для тех фирм, которые владеют дорогостоящими основными средствами и работают в нестабильных экономических условиях. Подобная методика позволит защитить активы бизнеса от обесценивания посредством отнесения большей доли стоимости на издержки.

Дополнительно рекомендуется рассмотреть применение кумулятивного способа производственным или другим компаниям, интенсивно эксплуатирующим собственное оборудование. Если объекты будут полностью изношены, именно такой метод позволит быстрее списать старые основные средства и приобрести новые.

Обратите внимание! Не забывайте, что кумулятивный метод разрешается применять исключительно в бухучете компании. Налоговым законодательством предусматривается лишь 2 способа вычисления амортизации – линейный и нелинейный.

Источник

Метод кумулятивного построения

Ставка дисконта представляет собой уровень доходности, на который согласился бы инвестор, принимая решение о вложении средств в конкретное предприятие. Соответственно, чем выше уровень риска, связанный с инвестированием в данное предприятие, тем более высокую норму доходности вправе требовать инвестор при прочих равных условиях.

Метод кумулятивного построения (метод суммирования, кумулятивный метод) основан на суммировании безрисковой ставки дохода и надбавок за риск инвестирования в оцениваемое предприятие. Метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанные как с факторами общего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия.

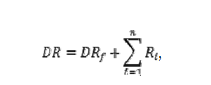

Расчёты проводят по формуле

где DR – ставка дисконтирования; DRf – безрисковая ставка дохода; Ri – премия за i-й вид риска; n – количество премий за риск.

Безрисковое вложение средств подразумевает, что инвестор независимо ни от чего получит доход, соответствующий безрисковой ставке, определённой на момент вложения средств. Безрисковое вложение приносит некоторый минимальный уровень дохода, достаточный для покрытия уровня инфляции в стране, и риска, связанного с инвестициями в данную страну. Однако вложений абсолютно без риска не бывает, поэтому можно говорить лишь об относительном отсутствии риска.

В качестве безрисковой ставки дохода в мировой практике обычно используется ставка дохода по долгосрочным государственным долговым обязательствам; считается, что государство является самым надёжным гарантом по своим обязательствам, вероятность его банкротства практически исключается. Например, безрисковой можно считать ставку дохода по долгосрочным правительственным облигациям. В России в качестве безрисковой может быть использована ставка дохода по еврооблигациям Российской Федерации (евробондам) с различными сроками погашения.

Часто берётся ставка доходности по еврооблигациям Российской Федерации со сроком погашения через 10 лет, но в зависимости от целей оценки могут учитываться и другие сроки погашения облигаций.

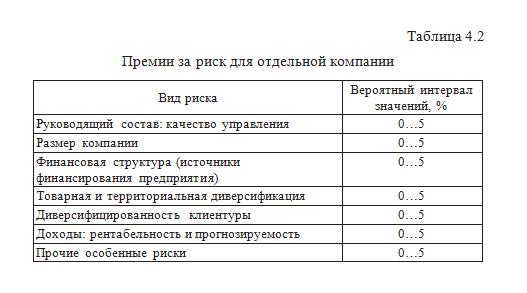

В качестве безрисковой возможно также использование ставки по депозитам наиболее надёжных банков. Безрисковые вложения, как правило, приносят минимальный уровень дохода, а для оценки надбавок за риск в оценочной деятельности широко используется метод экспертного определения премий за риск для отдельного предприятия, описанный, например, в Business Valuation News (декабрь, 1997) (табл. 4.2).

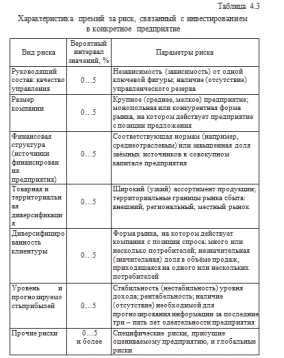

В российской оценочной практике экспертная оценка премий за риск обычно характеризуется в виде, представленном в табл. 4.3.

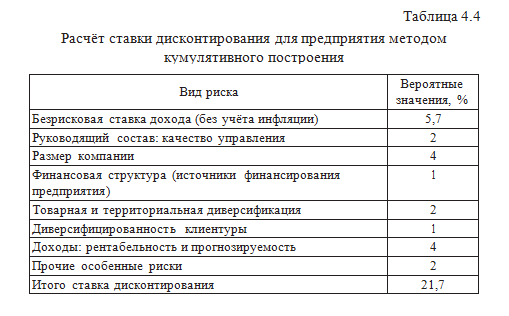

Ставка дисконтирования (табл. 4.4) определяется суммированием безрисковой ставки и премий за риск, перечисленных выше.

Рассмотрим виды риска более подробно.

Руководящий состав: ключевая фигура, качество управления. Учитываются факторы:

- наличие (отсутствие) квалифицированного управленческого резерва;

- независимость (зависимость) от одной ключевой фигуры;

- характеристика ключевой фигуры – «первого лица», его квалифицированность, непредсказуемость, неподконтрольность, некомпетентность, возраст.

Важным вкладом ключевой фигуры в бизнес является привлечение клиентов, многие из которых могут отказаться от товаров и услуг предприятия при смене ключевой фигуры. Однако к оценке данного вида риска следует подходить осторожно, так как «незаменимых людей не бывает».

Качество управления напрямую отражается на состоянии предприятия: процветает оно или находится в кризисном состоянии. И даже если управляющие на предприятии новые, скорее всего, они не станут (или не смогут) резко повлиять на состояние предприятия, поэтому при оценке качества управления предприятием, наряду с квалификацией новой команды управляющих, нужно учесть и уже сложившуюся практику управления.

Примеры выводов оценщика: «Предприятие не зависит от одной ключевой фигуры, но управленческий резерв отсутствует, поэтому премия за риск, связанный с руководящим составом, — 2 %»; «Директор предприятия имеет соответствующее образование в области менеджмента, экономики, маркетинга, управления персоналом и применяет его на практике (организована эффективная рекламная кампания, разработана и реализуется стратегия развития предприятия и системы мотивирования и обеспечения персонала).

Качество управления хорошее; однако предприятие зависит от одной ключевой фигуры – директора, а управленческий резерв практически отсутствует. Премия за риск – 3 %». Размер предприятия. Анализируется размер: крупное, среднее или мелкое предприятие. Чем меньше предприятие, тем больше поправка на риск. С размером предприятия связана форма рынка, на котором действует предприятие с позиции предложения: монопольная или конкурентная.

Пример вывода оценщика: «Данное предприятие является мелким и с позиции предложения не является монополистом ни в одном сегменте рынка, поэтому величина премии за риск составляет 4 %».

Финансовая структура (источники финансирования предприятия). Финансовая структура представляет собой соотношение собственных и заёмных средств.

Премия за риск, связанный с финансовой структурой, оценивается по результатам финансовой отчётности и финансовых коэффициентов, при этом учитываются факторы:

- соответствие нормам (например, среднеотраслевым) или завышенная доля заёмных источников в совокупном капитале предприятия;

- узость источников финансирования предприятия: недостаточное использование привлеченных заёмных средств и других источников финансирования (дополнительная эмиссия ценных бумаг и др.), игнорирование прогрессивных схем инвестирования (финансового лизинга и др.);

- финансовая неустойчивость предприятия: недостаток обеспечения собственными оборотными средствами, недостаточное покрытие задолженности ликвидными активами и пр.

Основные финансовые коэффициенты, учитываемые при оценке премии за риск, связанный с финансовой структурой:

- соотношение заёмных и собственных средств;

- соотношение дебиторской и кредиторской задолженности;

- коэффициенты текущей и абсолютной ликвидности.

Часто в структуре средств предприятия отсутствуют долгосрочные кредиты, или их величина небольшая, при этом кредиторская задолженность велика. Это может быть связано с долгами перед бюджетом и внебюджетными фондами, задолженностью перед поставщиками (в договорах могут не указываться проценты за просрочку платежей, и временно свободные средства используются для финансирования деятельности предприятия), задолженностью по заработной плате (проценты вообще не начисляются).

Поэтому задача оценщика состоит в определении как структуры капитала, так и затрат, связанных с обслуживанием долгов (например, оплата высоких процентов по кредиту). Тогда чем больше доля долгосрочной задолженности в пассиве, тем хуже и тем больше премия за риск.

Пример вывода оценщика: «Предприятие имеет благоприятное соотношение собственных средств и задолженностей, не имеет долгосрочной задолженности, вследствие чего премия за финансовую структуру оценивается в 1%-й пункт риска».

Товарная и территориальная диверсификация. Предприятие считается товарно-диверсифицированным, только если доходы, получаемые от различных товаров (продуктов, сфер деятельности), сопоставимы по величине.

Так, если обувное предприятие получает доход от реализации тапочек в размере 1 % от совокупного дохода предприятия, а остальные средства поступают от реализации зимних сапог, то товарной диверсификации нет (1 % – очень малая величина). Если же доходы от различных товаров (сфер деятельности) сопоставимы по величине, то предприятие меньше зависит от успеха или неудачи в определённой сфере бизнеса.

Предприятие с широким ассортиментом продукции ещё более устойчиво, если наблюдается территориальная диверсификация, т. е. компания производит и реализует свою продукцию (работы, услуги) на различных с географической точки зрения рынках.

При определении границ рынка рекомендуется учитывать следующие факторы:

- доступность транспортных средств для перемещения покупателя к продавцу;

- незначительность (обычно в пределах 5 % от стоимости товара) транспортных расходов на перемещение покупателя к продавцу или продавца к покупателю;

- сохранность уровня качества и потребительских свойств товара в процессе транспортировки;

- отсутствие на данной территории административных ограничений на ввоз и вывоз товара и пр.;

- сопоставимый уровень цен на соответствующие товары внутри границ этого рынка.

Если, например, предприятие изготавливает украшенные кремом бисквитные торты в конкретном населённом пункте, то даже при наличии производственных мощностей придётся ориентироваться только на местный рынок, так как срок хранения такой продукции небольшой, а транспортировка требует времени, к тому же велика вероятность потери внешнего вида продукции во время транспортировки.

Для предприятий-монополистов премия за рассматриваемый вид риска равна нулю, так как им нет необходимости диверсифицироваться из-за наличия постоянного спроса и отсутствия конкурентной среды.

В целом величина премии за риск, связанный с товарной и территориальной диверсификацией, зависит от следующих факторов:

- диверсификация продукции: широкий или узкий ассортимент продукции;

- диверсификация рынков сбыта (по территориальным границам рынок сбыта делится на внешний, региональный, местный рынок);

- диверсификация источников приобретения сырья и других факторов производства (включая трудовые ресурсы).

Пример вывода оценщика: «Премия за риск товарной и территориальной диверсификации 2 %, так как ассортимент продукции предприятия небольшой, но продукция реализуется и на внутреннем, и на внешнем рынках».

Диверсифицированность клиентуры. Учитываются форма рынка, на котором действует компания с позиции спроса: много или несколько потребителей; незначительная (значительная) доля в объёме продаж, приходящаяся на одного или несколько потребителей.

Чем больше у фирмы потребителей, тем при прочих равных условиях более устойчив бизнес. Следовательно, чем выше степень диверсифицированности клиентуры и больше постоянных клиентов, тем меньше риск инвестиций в данное предприятие.

Однако уровень диверсификации наряду с количеством клиентов определяется и долей сбыта, приходящейся на каждого из них. Чем меньше доли продаж, приходящиеся на конкретных клиентов, тем меньше предприятие зависит от конкретных потребителей. В 90-е годы многие предприятия «развалились» из-за того, что зависели от крупных госзаказов, финансирование по которым прекратилось.

При изучении клиентской базы проводятся опросы и анализируются ранее заключённые договоры, в результате чего определяется структура клиентуры и выявляются постоянные клиенты.

Примеры выводов оценщика: «Диверсифицированность клиентуры высокая, ни на одного клиента не приходится более 10 % продаж, количество постоянных клиентов растёт. Заключение: 1%-й пункт риска»; «Степень диверсификации клиентуры оценивается как средняя, так как услугами данного предприятия может воспользоваться широкий круг лиц. Премия за риск составляет 2 %».

Уровень и прогнозируемость прибылей. Анализируются следующие факторы, влияющие на точность прогнозов доходов предприятия:

- стабильность (нестабильность) уровня дохода: чем стабильнее доход последних лет, тем ниже поправка на риск;

- рентабельность: для низкорентабельных предприятий прогнозировать её сложнее из-за большой вероятности возникновения в будущем убытков;

- наличие (отсутствие) необходимой для прогнозирования информации за последние три – пять лет о деятельности предприятия (чем меньше анализируемый ретроспективный период, тем выше поправка на риск);

- природа прибыли последних лет: от основной деятельности или нет, перспективы получения прибыли из источников последних лет.

Если оценщику известны планы руководства по поводу изменения будущих доходов, нужно их сопоставить с фактической ситуацией на предприятии и оценить обоснованность этих планов, например, сопоставить планы с наличием или перспективами приобретения производственных мощностей и др.

Если у руководства нет определённых планов, следует выявить тенденции развития предприятия и сопоставить данные с динамикой развития отрасли.

Пример вывода оценщика: «Предприятие за анализируемый период демонстрировало стабильную прибыльную работу, однако оценщиком использовалась информация только за два последних года, чего недостаточно для составления достоверного прогноза (необходима, как правило, надёжная информация за последние 3–5 лет). Заключение: премия за этот вид риска – 4 %».

Прочие риски. Специфические риски, присущие оцениваемому предприятию, и глобальные риски (учитываются в случае необходимости), например:

- специфические риски, характерные для конкретного предприятия (ненадежные поставщики, нахождение основного имущества не в собственности, а в аренде, и т. п.);

- отраслевые риски (риски фондового рынка, отсутствие государственной поддержки, нестабильность в отрасли, сфере деятельности предприятия);

- страновой риск – риск потерь в силу финансовых, социальных и экономических событий, случившихся в данной стране (добавляется, если использовалась норма дохода для фирм, действующих в более стабильном экономическом климате, эти нормы являются общими для всей страны, поэтому, как правило, учитываются уже в безрисковой ставке для данной страны).

Примеры выводов оценщика: «Прочий риск связан с отсутствием у туристического предприятия права собственности на офисное помещение, в котором оно расположено. Имеется договор аренды только на два года, и нельзя исключать возможность того, что арендодатель не продлит этот договор в дальнейшем. Заключение: 2%-й пункт риска».

«Премия за отраслевой риск – 3 %.

Отраслевым риском можно считать нестабильность в лёгкой промышленности и отсутствие государственной программы по её развитию. В настоящее время ситуация в легкой промышленности характеризуется спадом производства. ЗАО «Тос» в значительной степени зависит от изменения цен на услуги энергетических монополий, которые ежегодно имеют право повышать новые цены на энергоносители на 15 % (правительственное решение)».

«Имидж компании был подорван в связи с громкими скандалами, вызванными профессиональной некомпетентностью сотрудников, что привело к снижению объёмов выручки. При сохраняющемся руководстве возможен вариант повторения событий. Премия за прочий риск – 3 %».

Основные недостатки метода кумулятивного построения:

- существует неопределенность в выявлении «прочих» рисков, что на практике приводит к неучёту премии за прочие риски при оценке многих предприятий;

- определение премий за различные риски основывается во многом на субъективном мнении оценщика.

Основное преимущество метода – детальный учёт основных рисков, связанных с инвестированием в конкретное предприятие, к тому же данный метод может применяться для определения ставки дисконтирования в странах со слабо развитым фондовым рынком, поэтому наиболее распространён в России.

Факторы риска, исследуемые в рамках метода кумулятивного по строения, являются факторами несистематического риска, которые практически идентичны факторам финансового риска, анализируемым при расчёте коэффициента бета в модели САРМ, рассмотренной далее.

Источник