- 1с ерп способы отражения зарплаты

- Вести учет зарплаты в 1С:ERP или в отдельном 1С:ЗУП? Несколько аргументов

- Интерфейс

- Скорость работы

- Обновление

- Выбор способа отражения зарплаты в учете

- Отражение данных для учета сдельного заработка

- Ведомости на выплату прочих доходов

- Учет факта выплаты зарплаты

- Удержание НДФЛ

- Ведение штатного расписания

- Отражение зарплаты в учете

- Управление персоналом и расчет заработной платы

- Штатное расписание

- Кадровый учет

- Плановый фонд оплаты сотрудников

- Изменения условий труда

- Увольнение

- Воинский учет

- Учет рабочего времени

- Начисления

- Межрасчетные начисления и выплаты

- Удержания

- Учет зарплаты и резервов по отпускам

- Выплата зарплаты

- Взаиморасчеты с сотрудниками

- Расчет налогов и взносов

1с ерп способы отражения зарплаты

Дата публикации 09.06.2017

Использован релиз 2.2.2

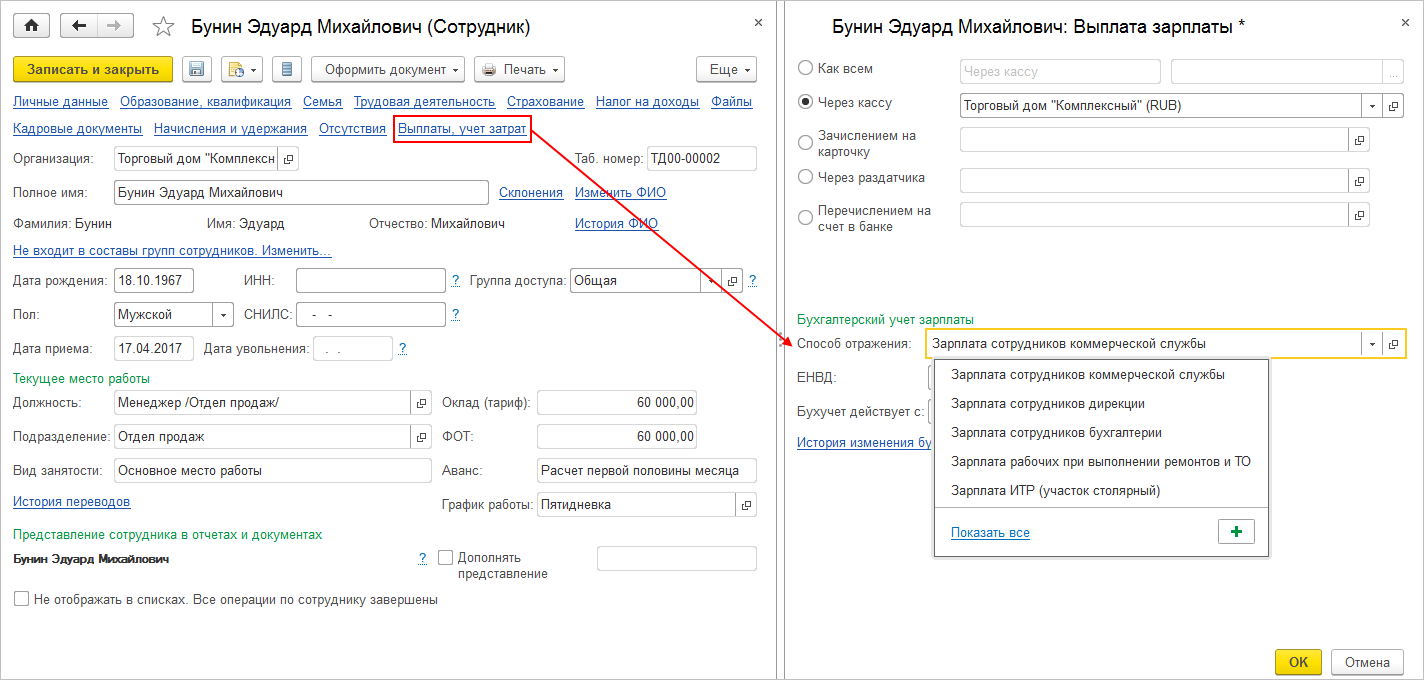

Способ отражения заработной платы устанавливается для тех сотрудников, которые приняты на работу (оформлен документ «Прием на работу»).

Для установки способа отражения заработной платы необходимо выполнить следующее:

- Меню: Кадры – Сотрудники.

- Выберите нужного сотрудника и откройте его карточку.

- Нажмите на гиперссылку «Выплаты, учет затрат» (рис. 1).

- В поле «Способ отражения» выберите нужный способ отражения зарплаты.

- С помощью гиперссылки «Показать все» открывается справочник «Способы отражения зарплаты», в который можно добавить новые способы отражения зарплаты.

- Кнопка «Ок».

- Кнопка «Записать и закрыть».

Теперь в документе «Отражение зарплаты в финансовом учете» способ отражения зарплаты в бухгалтерском учете будет заполняться согласно выполненной настройке.

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Вести учет зарплаты в 1С:ERP или в отдельном 1С:ЗУП? Несколько аргументов

В статье сравним встроенную подсистему Зарплата и кадры в 1С:ERP и отдельный продукт 1С:ЗУП ПРОФ.

В последнее время клиенты, которые ведут учет или собираются переходить на 1С:Комплексная автоматизация 2 или в 1С:ERP, всё чаще задаются вопросом: нужно ли выделять блок Зарплаты и кадры в отдельно стоящую программу или вести весь учет в единой системе?

На первый взгляд, разницы никакой не должно быть — подсистема Зарплата и кадры уже встроена в 1С:Комплексная автоматизация 2 и в 1С:ERP, так нужно ли покупать и поддерживать ещё и 1С:ЗУП?

Для сравнения обоих вариантов решений рассмотрим такие критерии, как интерфейс, скорость работы, обновление, способ отражения зарплаты в учете, а затем поговорим об особенностях данных решений.

Интерфейс

В 1С:ЗУП достаточно детализированы разделы: Кадры, Зарплата, Выплаты, Налоги и взносы, Отчетность, справки. Также многие настройки вынесены отдельно в другие разделы.

А в 1С:ERP всего два раздела: Кадры, Зарплата.

Раздел Кадры в 1С:ЗУП и 1С:ERP по составу друг от друга не отличаются, а раздел Зарплата в 1С:ERP — громоздкий, нужно часто пользоваться поиском документа или настраивать отображаемые журналы документов и справочники через Настройку навигации раздела, т.к. сходу не всегда можно найти нужный вид документа или справочник.

Таким образом, удобнее и комфортнее использовать 1С:ЗУП.

Скорость работы

Как правило, 1С:ERP и 1С:КА 2 приобретают компании, численность работников которых достаточно велика, а также пользователей в системе много.

Если расчет зарплаты будет выполняться в единой базе, это означает, что и все сотрудники кадровой и расчетной группы будут увеличивать нагрузку системы своей работой. А множество регламентных и фоновых заданий 1С:ERP в свою очередь затруднят работу кадровиков и расчетчиков, работа их будет заметно медленнее, чем при работе в отдельном 1С:ЗУП.

При таких условиях выделение зарплатного блока от 1С:ERP в отдельный 1С:ЗУП несомненно выглядит плюсом, ведь 1С:ЗУП будет работать быстрее.

Обновление

Зачастую в обновлениях от разработчиков содержатся не просто доработка какого-либо функционала, но исправления ошибок предыдущих релизов и новые формы отчетности. Сначала все изменения выпускаются в 1С:ЗУП, а потом через пару-тройку недель уже попадают в 1С:ERP в виде встроенной подсистемы.

Посмотреть, какую версию подсистемы 1С:ЗУП использует версия 1С:ERP, можно на сайте releases.1c.ru по ссылке «Версии библиотек».

Типовая 1С:ERP часто дорабатывается под клиента, такие базы обновляют реже, часто в случае необходимости исправления критичных ошибок релиза. А в 1С:ЗУП у клиента гораздо реже встречаются доработки, поэтому иметь возможность обновлять её отдельно — несомненный плюс.

Выбор способа отражения зарплаты в учете

При совместном использовании 1С:ЗУП и 1С:ERP пропадает возможность отражать зарплату в учете с детализацией по работникам предприятия. К слову, при совместном ведении учета в 1С:Бухгалтерия 3 и 1С:ЗУП есть выбор, как вести учет по счету 70 — с детализацией по сотрудникам или нет. А при совместном использовании 1С:ERP и 1С:ЗУП — только ведение счета 70 без детализации.

Безусловно, для многих производственных предприятий это может быть существенным минусом, так как при этом будет потеряна поддержка сценария индивидуального распределения затрат, связанных с начислением зарплаты, на себестоимость выпускаемой продукции, в изготовлении которой сотрудник принимал непосредственное участие.

Ещё одним минусом использования отдельного 1С:ЗУП будет являться и необходимость использования синхронизации 1С:ЗУП и 1С:ERP: обмены не всегда проходят идеально, могут ломаться при обновлениях, поэтому зачастую пользователи на стороне системы, которую не нужно синхронизировать с другими учетными системами.

А теперь рассмотрим нейтральные особенности ведения зарплаты и кадров в 1С:ERP.

Отражение данных для учета сдельного заработка

В ERP для отражения сдельного заработка используется документ Выработка сотрудников, в нем указываются работы и нормативные расценки. Документ предназначен для оформления выполненных производственных работ бригадами и работниками, не формирует начисления, а лишь регистрирует значение показателя. После оформления выработки данные о работниках и нормативной стоимости выполненных работ передаются в подсистему расчета зарплаты для расчета начислений.

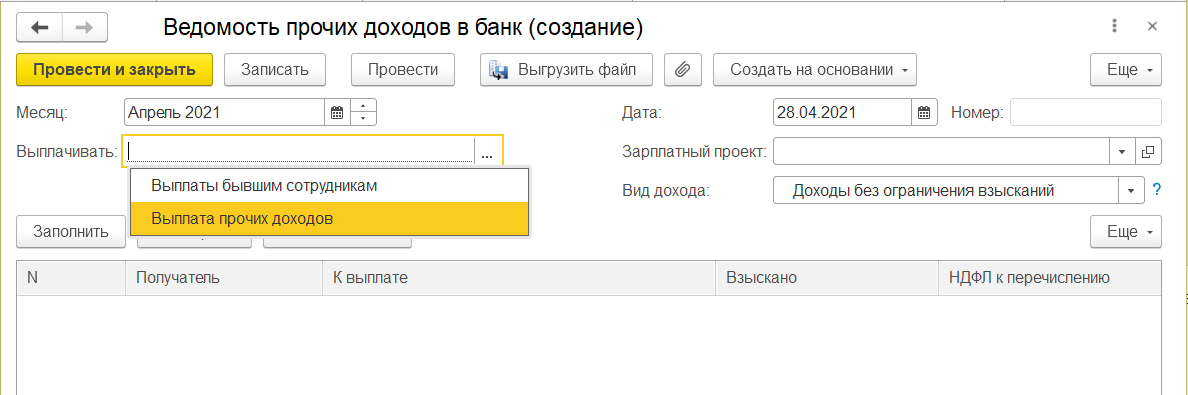

Ведомости на выплату прочих доходов

В 1С:ЗУП ПРОФ такого вида документа нет, он есть только в 1С:ЗУП КОРП. Ведомость на выплату прочих доходов предназначены для выплаты незарплатных доходов, например, доходов физическим лицам, которые не являются сотрудниками организации.

Учет факта выплаты зарплаты

В 1С:ERP зарплата считается выплаченной, если есть проведенное Списание безналичных денежных средств, если это ведомость в банк, или РКО, если ведомость в кассу. В 1С:ЗУП же достаточно проведенной ведомости на выплату зарплаты.

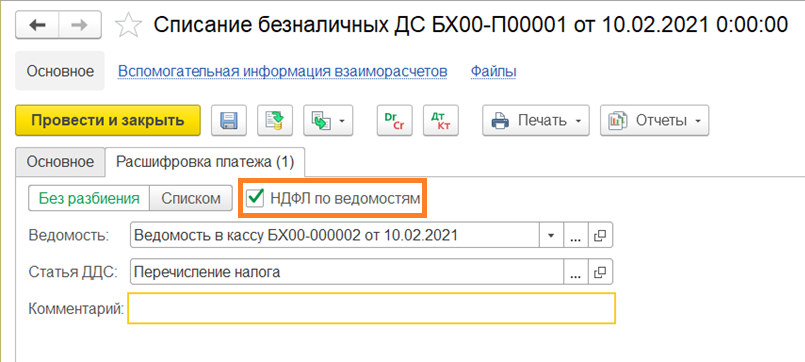

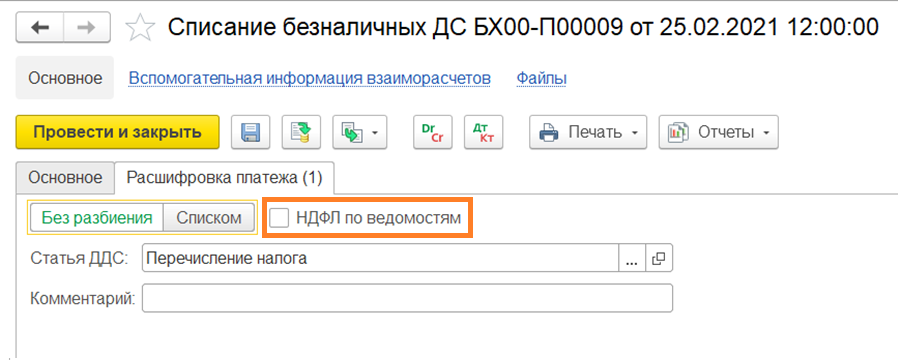

Удержание НДФЛ

В 1С:ERP НДФЛ считается уплаченным, если есть Списание безналичных денежных средств с видом операции Перечисление налогов и взносов.

Есть два вида заполнения расшифровки платежа: с привязкой к ведомости и без таковой.

С привязкой к ведомости: сумма НДФЛ уплаченного становится равной сумме НДФЛ удержанного. Однако, нужно иметь ввиду, что если в организации есть обособленные подразделения и НДФЛ платится в разные ИФНС, то необходимо создавать разные ведомости на выплату зарплату сотрудников, НДФЛ которых платится в разные ИФНС. В противном случае программа будет выдавать сообщение о том, что сумма платежа не соответствует ведомости.

Без привязки к ведомости: сумма НДФЛ распределяется самостоятельно исходя из сумм задолженности налогового агента перед бюджетом (из регистра накопления Расчеты налоговых агентов с бюджетом по НДФЛ). Если в системе в предыдущих годах есть ошибки по регистрам НДФЛ, то такой вид заполнения является неэффективным, так как алгоритмы программы будут пытаться закрыть старые долги, а не распределить НДФЛ текущего периода.

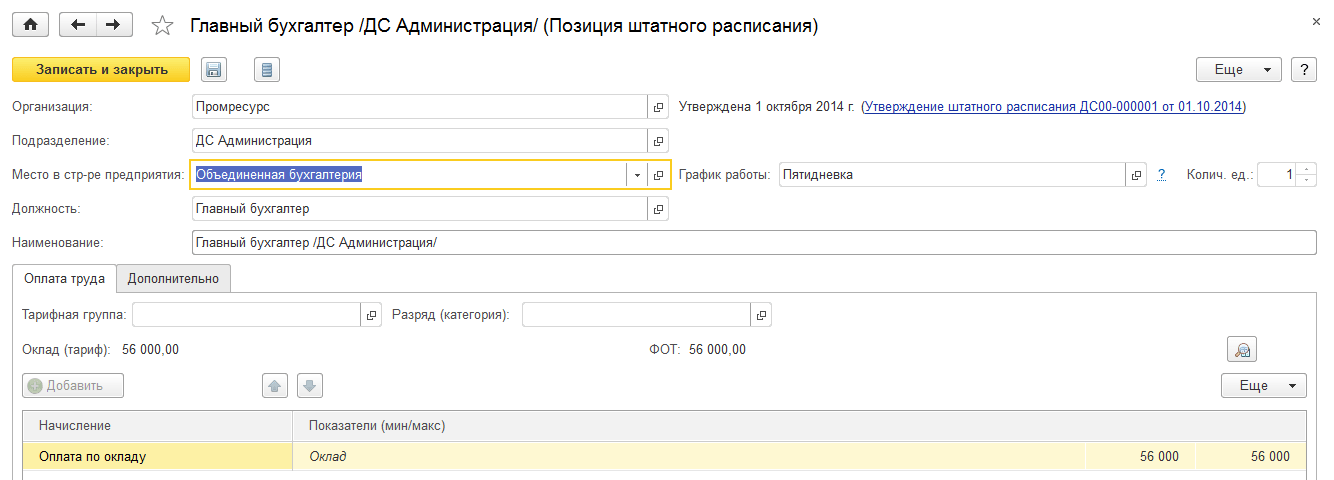

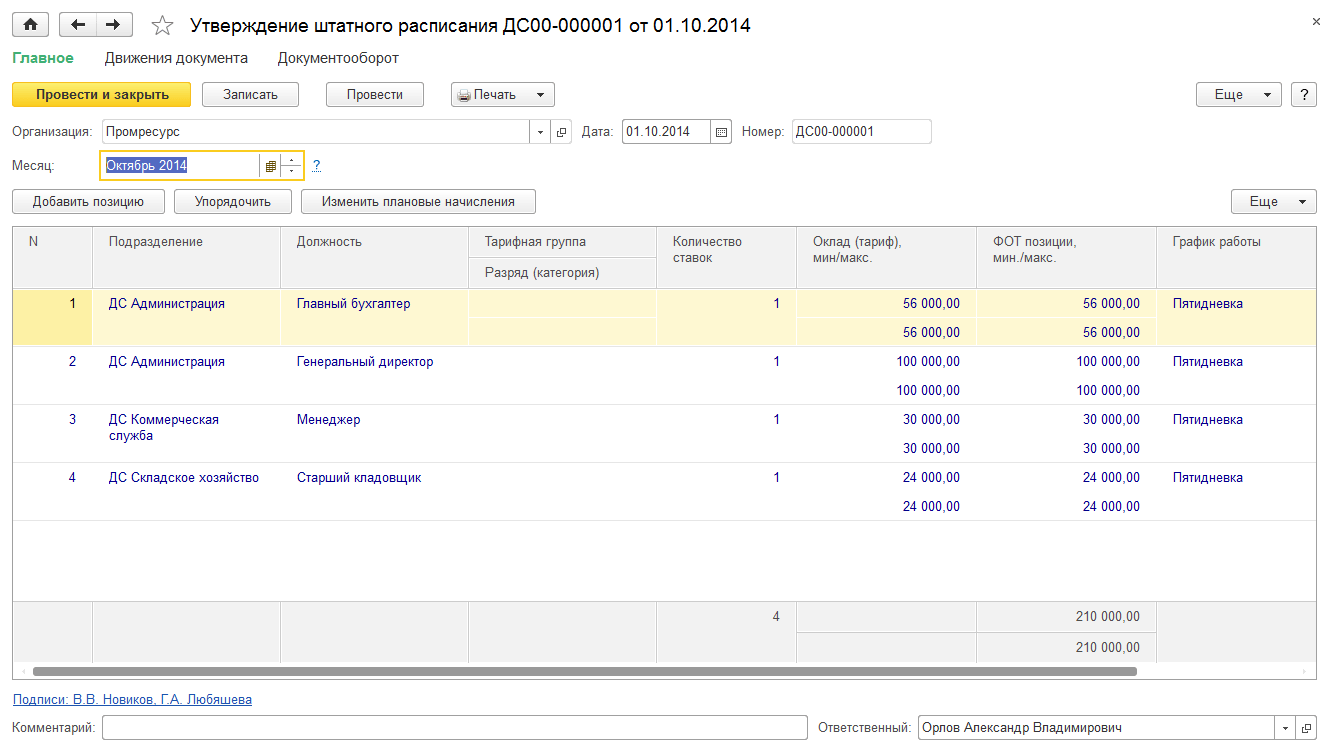

Ведение штатного расписания

В 1С:ERP нет возможности отключить ведение штатного расписания, в отличие от 1С:ЗУП, но остается возможность указать, будет ли вестись его история изменения или нет. Штатное расписание в 1С:ERP связывает зарплатные (регламентированные) подразделения и управленческую структуру предприятия, эта связь нужна для отражения зарплаты в финансовом учете.

Отражение зарплаты в учете

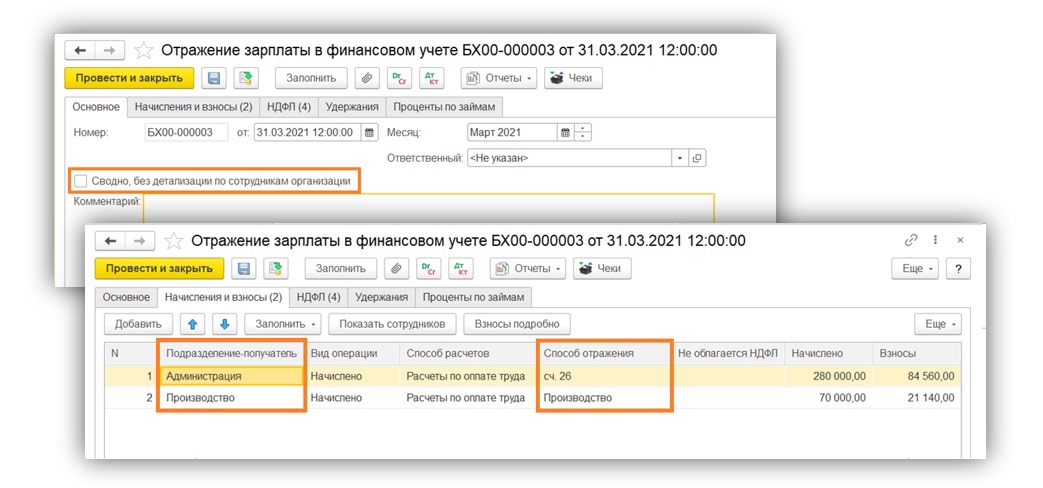

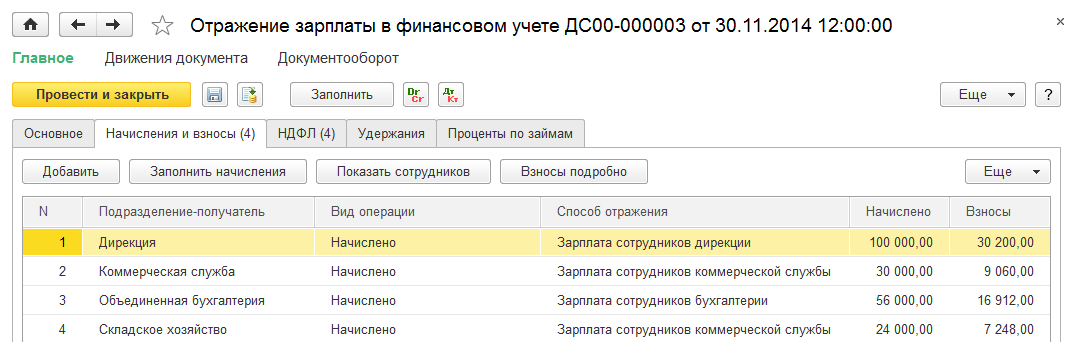

Для отражения зарплаты в 1С:ЗУП предназначен документ — Отражение зарплаты в бухучете, а в 1С:ERP — Отражение зарплаты в финансовом учете. На первой вкладке документа «Отражение зарплаты в финансовом учете» находится настройка по отражению: сводно или с детализацией по сотрудникам, которая становится недоступной при ведении блока Зарплата и кадры в другой системе. На вкладке Начисления и взносы мы видим строки с суммами для отражения, сгруппированные по способам отражения и по подразделению-получателю, которые являются управленческими подразделениями в 1С:ERP. Вкладки НДФЛ и Удержания — идентичны с 1С:ЗУП. Также имеются отдельная вкладка для отражения процентов по займам.

Так нужно ли отдельно вести учет в 1С:ЗУП? Однозначного ответа нет, в любом случае — решаете вы, ведь если количество пользователей системы и количество сотрудников стремится к нулю, то такой показатель, как скорость работы, не становится преимуществом. Если и доработок в 1С:ERP нет — то и обновлений программы к отчетности пугаться не стоит. А при этом необходимость отражать зарплату с детализацией может стать решающей в пользу ведения учета зарплаты и кадров в единой системе учета.

Источник

Управление персоналом и расчет заработной платы

Штатное расписание

Штатное расписание формируется автоматически по текущей расстановке сотрудников. Если же одинаковых должностей в одном подразделении предусмотрено несколько, но условия труда при работе на них не отличаются, то их можно описать одной позицией с указанием количества штатных единиц. Доступно указание нецелого (дробного) количества штатных единиц.

Обеспечивается возможность ведения штатного расписания, как с сохранением истории изменений, так и без сохранения истории изменений. Если штатное расписание ведется с сохранением истории его изменений, определение того, сформированы ли подразделения и включены ли должности в штатное расписание, производится автоматически в соответствии с утвержденным штатным расписанием. Эта информация отображается в соответствующих карточках, однако для непосредственного редактирования недоступна.

Описание новых позиций, изменение условий и закрытие существующих производится с помощью специальных документов.

Поддерживается возможность описания новых позиций штатного расписания, изменения условий и закрытия существующих при использовании специальных документов.

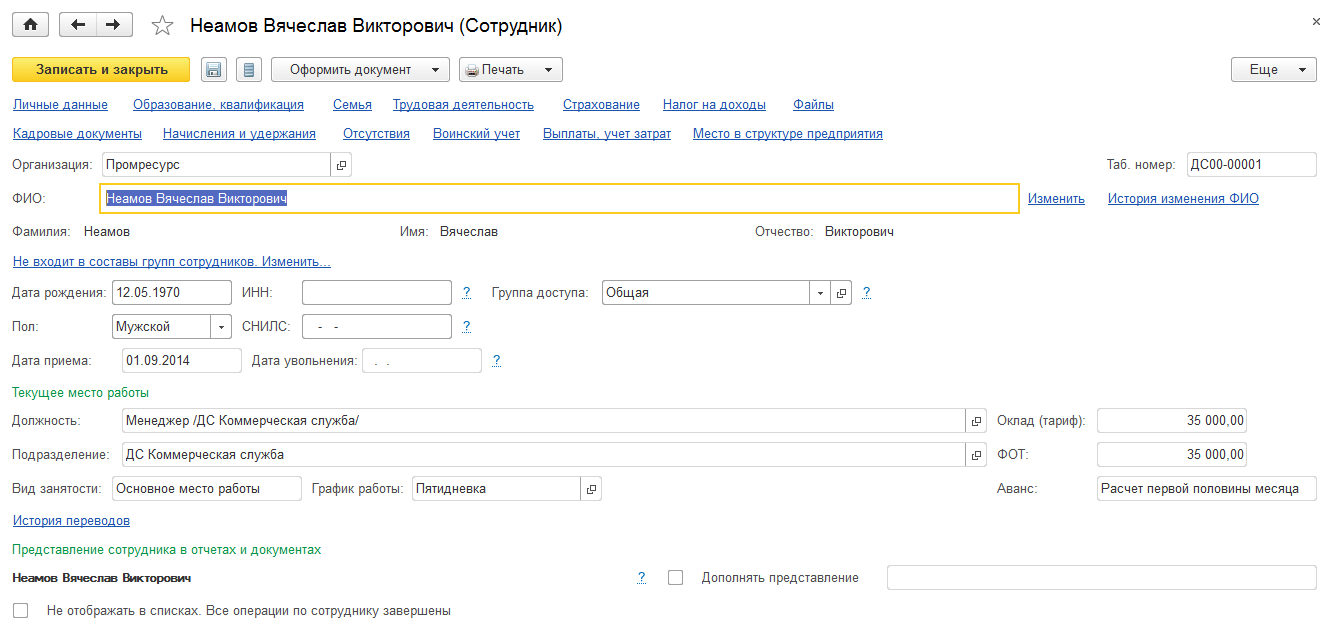

Кадровый учет

Предусмотрена возможность ведения учета сотрудников (персонала). Под сотрудником понимаются физические лица, с которыми у организации может быть заключен один трудовой договор в соответствии с Трудовым кодексом РФ.

- добавление нового сотрудника в информационную базу;

- составление личной карточки сотрудника (ФИО, дата рождения, пол, номер, ИНН, СНИЛС);

- указание дополнительных сведений в рамках личной карточки сотрудника (образование, квалификация, семья, трудовая деятельность, страхование, выплаты зарплаты, налог на доходы, место в структуре предприятия) — переход к заполнению дополнительных сведений осуществляется по соответствующим гиперссылкам.

Личная карточка сотрудника — гибкий инструмент информационной базы, обеспечивающий доступ ко всем данным сотрудника предприятия (кадровые документы, начисления, удержания, трудовая деятельность, личная информация и др.).

- прием на работу — регистрируется факт заключения трудового договора с сотрудником, необходимо для оформления соответствующего приказа о приеме по унифицированной форме Т-1. Условия приема на работу заполняются условиям позиции штатного расписания;

- кадровый перевод — регистрируются изменения любых условий труда сотрудника (изменение должности, перемещение в другое подразделение, изменение вида занятости, изменение графика работы, изменение условий оплаты труда, изменение способа расчета или размера аванса);

- данные на начало эксплуатации — регистрируются плановые начисления. Эти начисления автоматически будут применяться сотруднику ежемесячно или с другой периодичностью при окончательном расчете зарплаты;

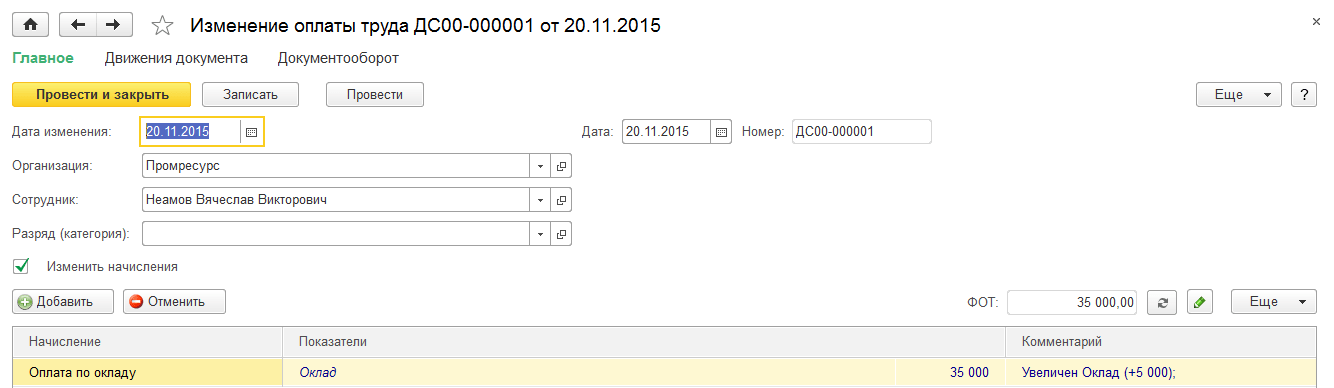

- изменение оплаты труда — регистрируются изменения действующих плановых начислений сотрудника и других условий оплаты труда, порядка расчета его аванса. Начисления используются в целях учета рабочего времени сотрудника.

- оплата по окладу — указывается размер месячной тарифной ставки (оклада) за полностью отработанный месяц;

- оплата по окладу (по часам) — от оплаты по окладу отличается только тем, что при расчете учитывается время в часах;

- оплата по часовому тарифу — указывается размер часовой тарифной ставки;

- оплата по дневному тарифу — указывается размер дневной тарифной ставки;

- сдельный заработок — указывается размер часовой тарифной ставки.

Также можно отразить начисления в виде надбавки за вредные условия, за выслугу лет, премия ежемесячная процентом и др.

Плановый фонд оплаты сотрудников

Для анализа фонда оплаты труда сотрудника по всей организации или подразделению предусмотрена возможность планировать ФОТ сотрудника на основании его плановых начислений непосредственно при их назначении или изменении.

- проведение различного рода анализа с помощью специализированных аналитических отчетов;

- выплата сотрудникам аванса процентом от тарифа;

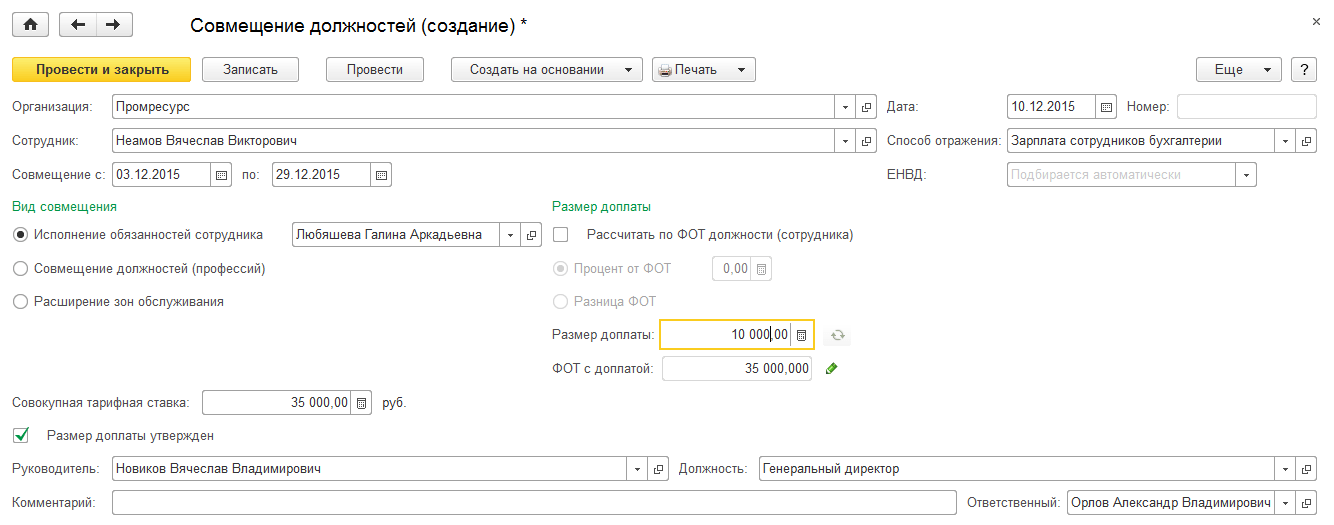

- использование для определения назначаемого сотруднику размера доплаты за совмещение должностей, исполнение обязанностей;

- использование при расчете тарифной ставки сотрудника совокупной тарифной ставки, в состав которой входят процентные и др. показатели.

Размер фонда оплаты труда сотрудника рассчитывается автоматически с учетом известных на момент назначения начислений сведений и доступен для редактирования вручную.

Изменения условий труда

- совмещение должностей — позволяет назначить сотруднику доплату при совмещении им профессий (должностей), расширении зон обслуживания, увеличении объема работы или исполнении обязанностей временно отсутствующего работника без освобождения от работы, определенной трудовым договором;

- доплата до среднего заработка — позволяет назначить сотруднику доплату при временном переводе на нижеоплачиваемую работу и в других аналогичных случаях, предусмотренных законодательством или коллективным договором;

- индексация заработка — позволяет отразить факт повышения заработной платы сотрудника всей организации или ее подразделения в результате индексации их тарифных ставок (окладов) с начала определенного месяца;

- изменение плановых начислений — позволяет отразить факт изменения условий оплаты труда (плановых начислений) нескольких сотрудников;

- изменение аванса — позволяет отразить факт массового изменения аванса всем сотрудникам организации, подразделения или произвольному списку сотрудников;

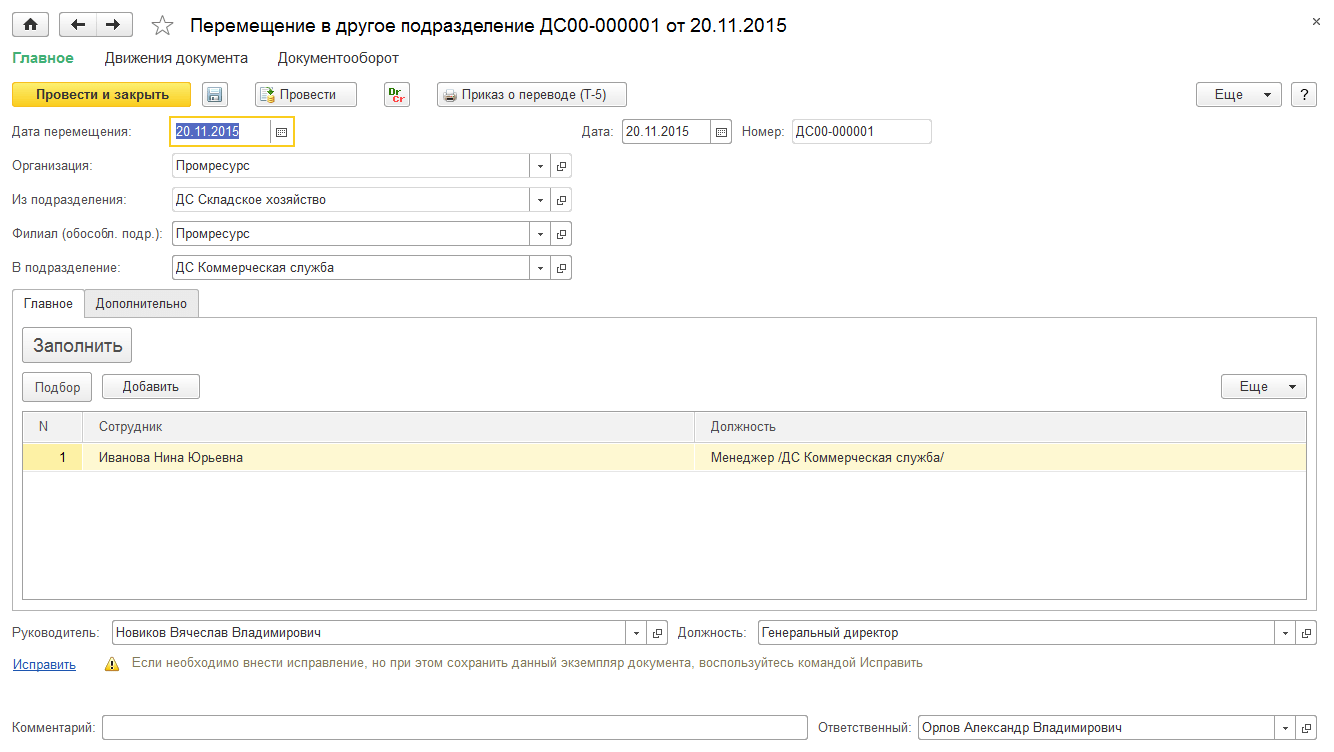

- перемещение в другое подразделение — позволяет отразить факт массового перемещения сотрудников между подразделениями, в том числе обособленными (выделенными на отдельный баланс). Доступно формирование приказов по унифицированной форме Т-5 (на каждого сотрудника формируется отдельный приказ).

Увольнение

Предусмотрена возможность отразить факт прекращения (расторжения) трудового договора с сотрудником (увольнения) и оформления соответствующего приказа по унифицированной форме Т-8.

С даты, следующей за датой увольнения, сотруднику не будет начисляться зарплата (прекращаются его плановые начисления), сотрудник не будет учитываться при формировании отчетности за последующие после даты увольнения периоды.

- начислить положенную заработную плату за отработанную до дня увольнения часть месяца;

- компенсировать неиспользованные дни основного отпуска, также дополнительных отпусков;

- начислить выходное пособие в установленных законодательством случаях;

- сформировать ведомость на выплату начисленных сумм в межрасчетный период.

После увольнения сотруднику можно начислить сохраняемый заработок на время трудоустройства. Для отражения факта выплаты бывшим сотрудникам используются данные по увольнению.

- личные карточки Т-2;

- личные данные сотрудников;

- штатные сотрудники;

- уволенные сотрудники и др.

Воинский учет

Автоматизировано ведение воинского учета на предприятии. Обеспечивается запись и хранение сведений о воинском учете, а также автоматическое заполнение на их основании соответствующего раздела личной карточки сотрудника.

Поддерживается ведение учета граждан, стоящих на специальном воинском учете, забронированных за организацией на период мобилизации и на военное время.

- приказ об организации воинского учета граждан, в т. ч. бронирование граждан, пребывающих в запасе;

- план работ по осуществлению воинского учета и бронирования граждан, пребывающих в запасе;

- расписка в приеме от сотрудника документа воинского учета;

- сведения о гражданине, подлежащему воинскому учету;

- сведения об изменениях семейного положения, образования, структурного подразделения организации, должности, места жительства;

- список граждан, пребывающих в запасе, для сверки учетных сведений о воинском учете, содержащихся в личных карточках;

- список граждан мужского пола 15 — и 16 — летнего возраста;

- сведения о гражданах, состоящих на воинском учете, также о гражданах, не состоящих, но обязанных состоять на воинском учете.

Для ведения специального воинского учета забронированных граждан предусмотрены различные отчетные формы, регламентированные нормативными актами. Например, отчет о численности забронированных и работающих граждан — форма № 6 и др.

- анализ карточек воинского учета;

- анализ изменений личных данных сотрудников;

- принятые и уволенные военнообязанные сотрудники и др.

Использование данных отчетов позволяет поддерживать в актуальном состоянии сведения о военнообязанных и сотрудниках призывного возраста организации.

Для мониторинга принятых и уволенных сотрудников, подлежащих призыву, служит одноименный отчет — Призывник.

На предприятии можно организовать специальный воинский учет забронированных граждан. Например, в организации существуют должности, относящиеся к летно — подъемному составу, плавсоставу и др., то наличие таких специалистов можно отразить в отчетности по бронированию. Данные отчетов формируются на основании сведений, хранящихся в личных карточках сотрудников.

Для анализа информации о численности работающих, а также забронированных граждан предусмотрен отчет Численность работающих и забронированных граждан (форма № 6).

Для отражения данных по общей численности работающих, количество и процент забронированных в организации, а также приписанных к войскам — отчет Донесение о количестве граждан в запасе (форма № 11/МУ).

Для получения информации об обеспеченности трудовыми ресурсами на период мобилизации и военное время — отчет Анализ обеспеченности трудовыми ресурсами.

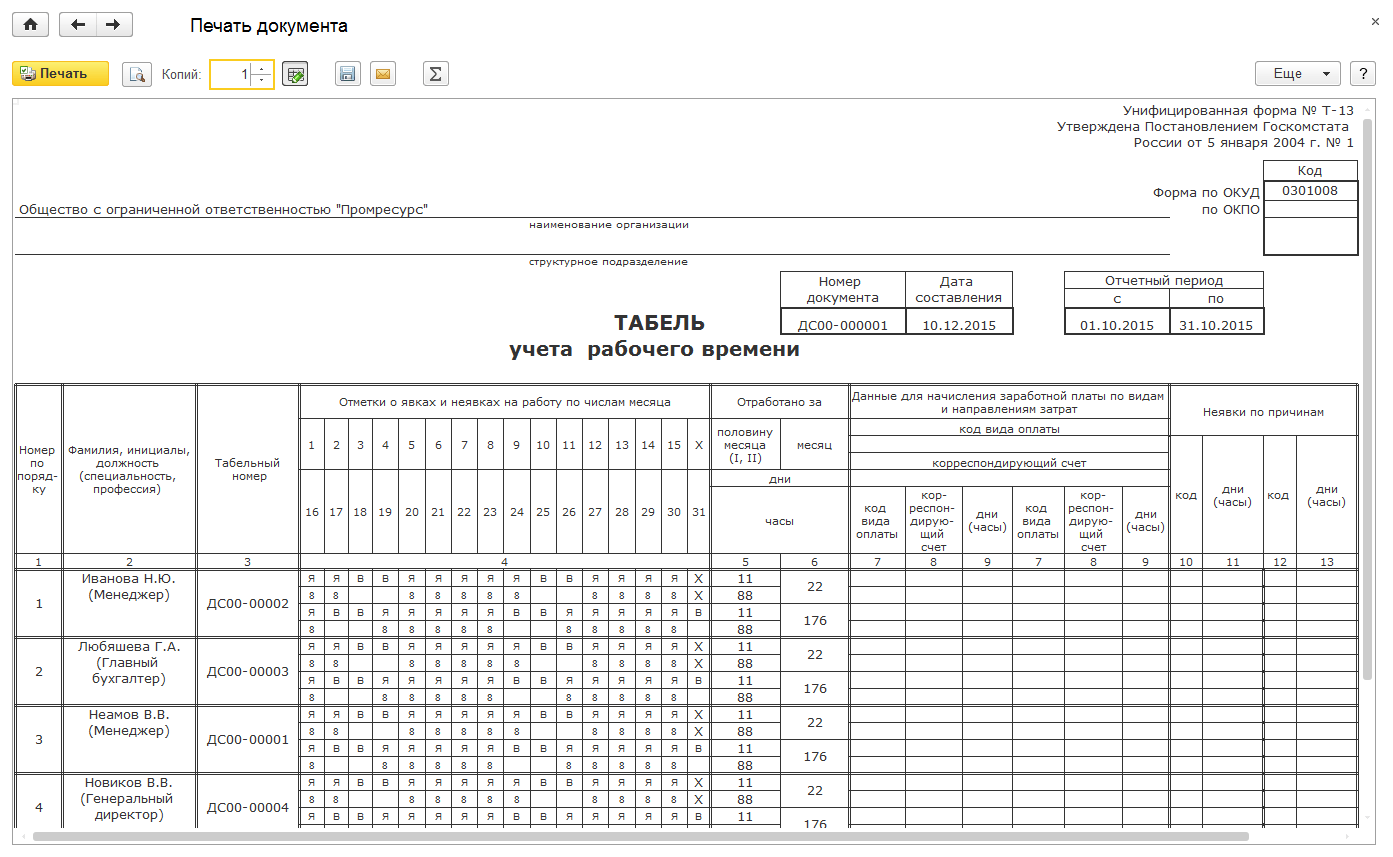

Учет рабочего времени

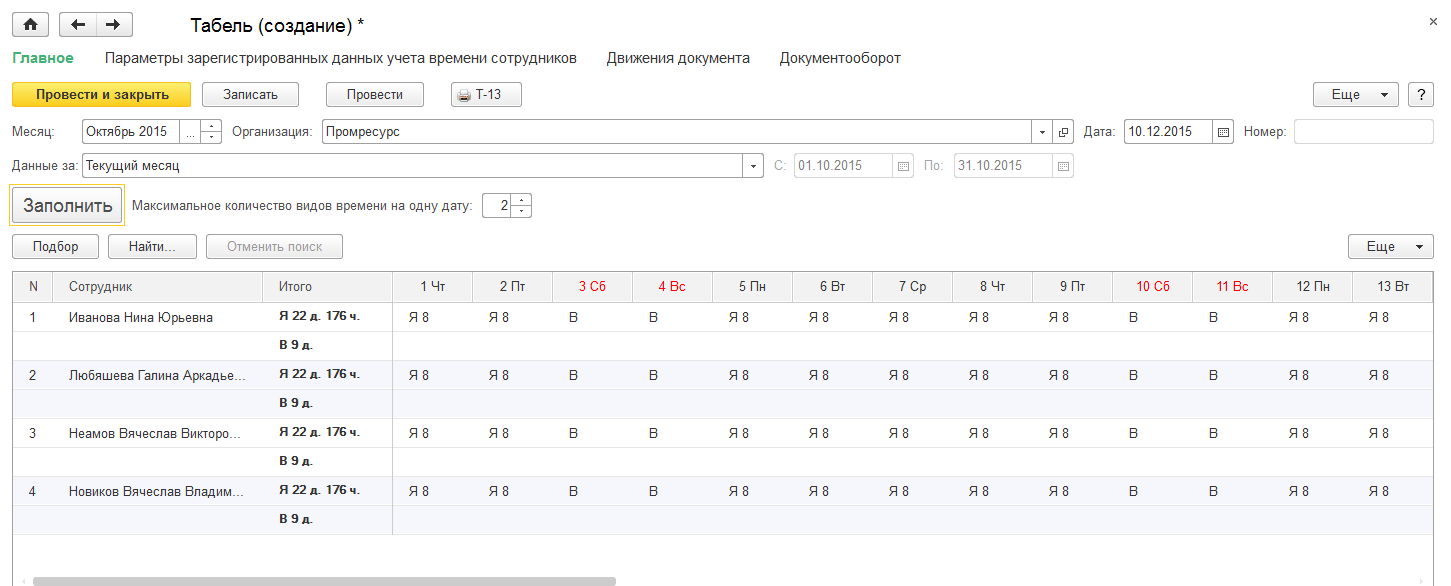

Предусмотрена возможность ведения учета рабочего времени сотрудников, что позволяет сформировать табель по унифицированной форме Т-13 и автоматически рассчитывать повременную оплату труда.

Каждому сотруднику при приеме на работу и при кадровых перемещениях можно назначить график работы. Этот график может быть заменен индивидуальным графиком на конкретный месяц.

Для регистрации отклонений фактического времени от планового предусмотрен соответствующий инструмент — табель учета рабочего времени. Зарегистрированные отклонения можно использовать для расчета начислений за периоды отклонений.

Для учета рабочего времени штатных сотрудников используются графики работы. Графики могут быть общими или индивидуальными. Общий график указывается при приеме сотрудника на работу, при его кадровых перемещениях. Индивидуальные графики назначаются сотрудникам персонально.

Для заполнения графиков работы используется регламентированный федеральный или региональный производственный календарь. Использование графиков работы позволяет учесть вечерние и ночные часы. Предусмотрена возможность формировать графики неполного рабочего времени и графики суммированного учета времени.

Для анализа данных по учету рабочего времени предусмотрен отчет Табель учета рабочего времени — Унифицированная форма Т-13.

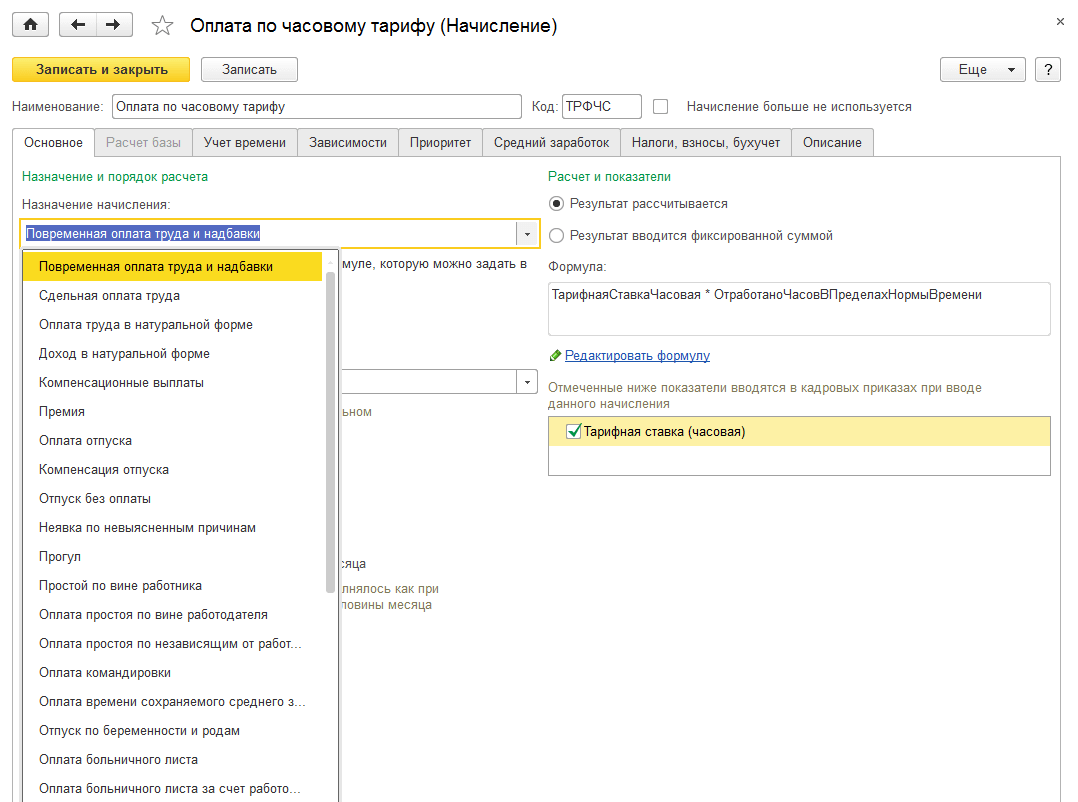

Начисления

Поддерживается возможность регистрации сумм по широкому спектру видов начислений.

- повременная и сдельная оплата труда;

- премии, вознаграждения;

- стимулирующие выплаты, доплаты, надбавки, компенсации;

- оплата больничных листов;

- командировки;

- отпускные и др.

Для всех начислений можно указать, как они должны учитываться при расчете среднего заработка, НДФЛ, страховых взносов. При необходимости, список начислений может быть пополнен.

- оплата больничного листа;

- оплата больничного листа, профзаболевание;

- болезнь без оплаты;

- отпуск по беременности и родам;

- оплата отпуска;

- компенсация отпуска;

- простой по вине работника;

- прогул;

- неявка по невыясненным причинам;

- оплата командировки;

- сдельная оплата труда;

- доплата за совмещение;

- повременная оплата труда и надбавки;

- премия и др.

- по тарифной ставке (месячной, дневной или часовой);

- сдельно за фактический период действий начисления;

- фиксированной суммой;

- по среднему заработку для отпуска по календарным дням;

- доплата до среднего заработка;

- как пособие по уходу за ребенком до 1,5 лет и др.

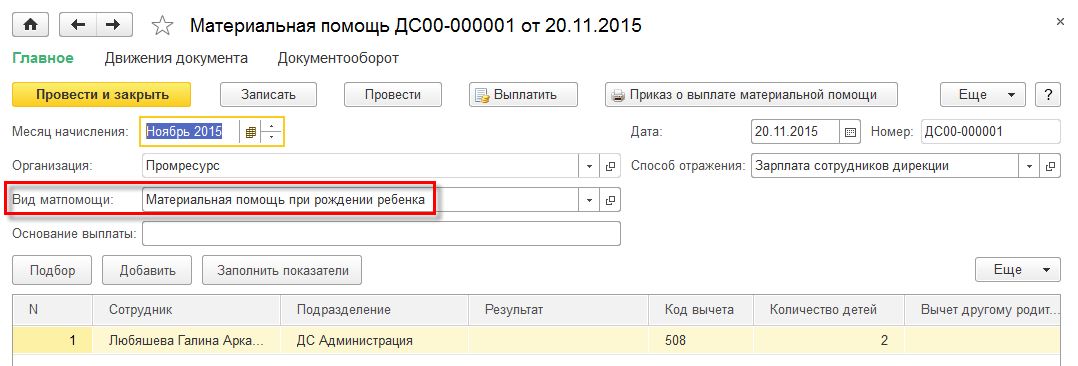

Межрасчетные начисления и выплаты

Обеспечивается работа с начислениями, которые начисляются не кадровыми документами, а специализированными документами. Сотруднику может быть начислена ежегодная и разовая премия. Предусмотрена возможность начисления сотруднику материальной помощи, в том числе в связи с рождением ребенка.

Доступна возможность отразить факт получения сотрудником разовых доходов от работодателя, не являющиеся оплатой труда, например, компенсацию за использование личного автомобиля в служебных целях.

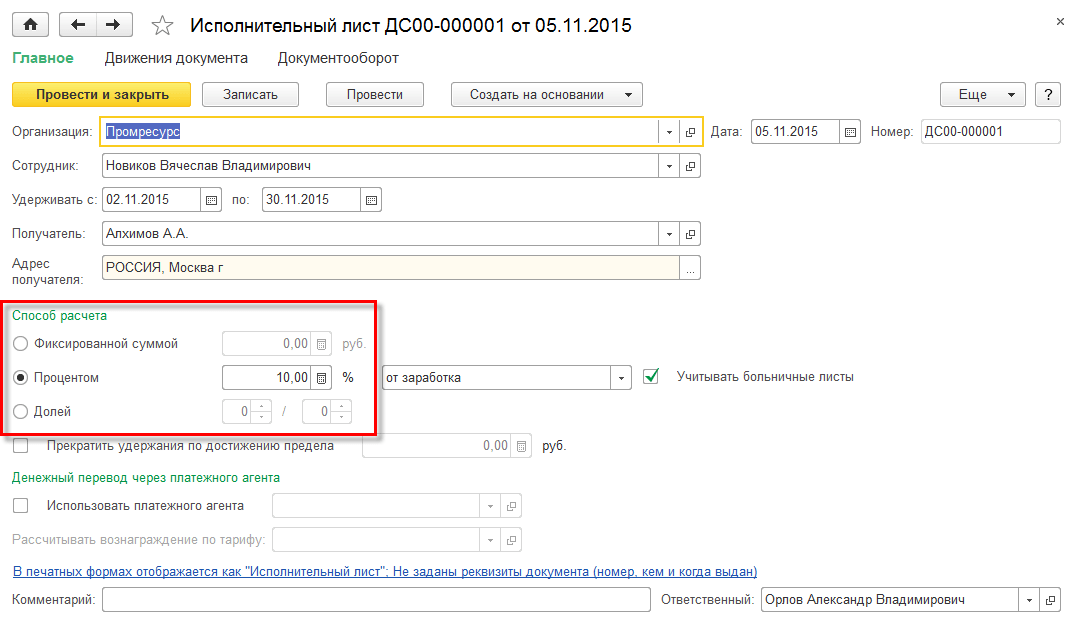

Удержания

- удержания страховых взносов, как в государственный, так и в негосударственный пенсионный фонд;

- удержания профсоюзных взносов;

- плановые удержания по исполнительному документу суда или по соглашению об уплате алиментов.

- фиксированной суммой;

- процентом (от заработка, прожиточного минимума);

- долей (от заработка, прожиточного минимума).

- отпуск — позволяет отразить период времени, когда сотрудник находится в основном и (или) дополнительном отпуске или в оплачиваемом учебном отпуске;

- больничный лист — позволяет отразить факт отсутствия сотрудника на рабочем месте по причине заболевания, травмы, беременности, ухода за больным ребенком;

- командировка — позволяет отразить факт пребывания сотрудника в командировке;

- отпуск по уходу за ребенком — позволяет отразить факт отпуска по уходу за ребенком до достижения им возраста 1,5 или 3 лет, а также назначения пособия на период такого отпуска;

- отпуск без сохранения зарплаты — позволяет отразить факт нахождения сотрудника в отпуске за свой счет, отпуске без оплаты согласно ТК РФ или дополнительном учебном отпуске без оплаты;

- отпуск по среднему заработку — позволяет отразить факт отсутствия сотрудника на рабочем месте, например, в связи с исполнением государственных обязанностей или сдачей крови;

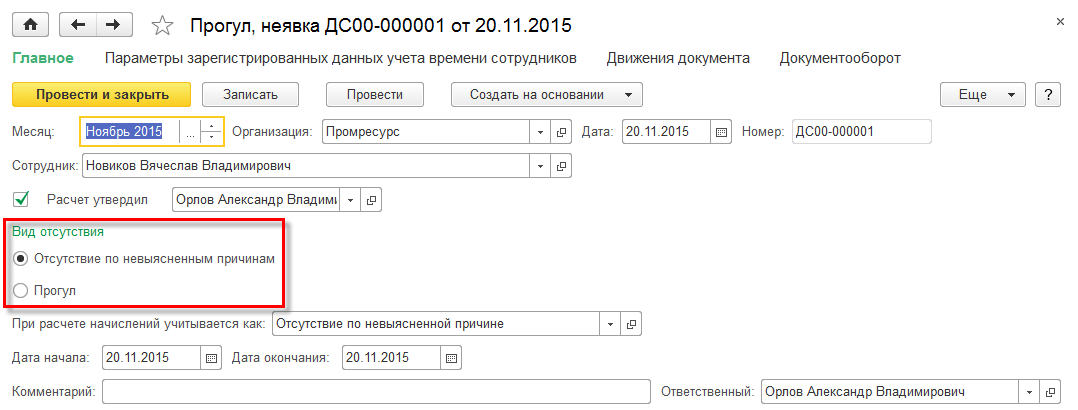

- прогул, неявка — позволяет отразить факт отсутствия сотрудника на рабочем месте по невыясненной причине.

Для регистрации отсутствия сотрудников предусмотрены различные специализированные документы.

Учет зарплаты и резервов по отпускам

«1С:ERP Управление предприятием» предоставляет универсальный инструмент по расчету заработной платы в соответствии с учетной политикой компании и спецификой ее работы.

- оплата по договорам гражданско-правового характера;

- удержания по исполнительным листам и по добровольным страховым взносам;

- удержания в счет погашения займов сотрудников;

- удержания налога на доходы физических лиц (НДФЛ);

- начисление страховых взносов.

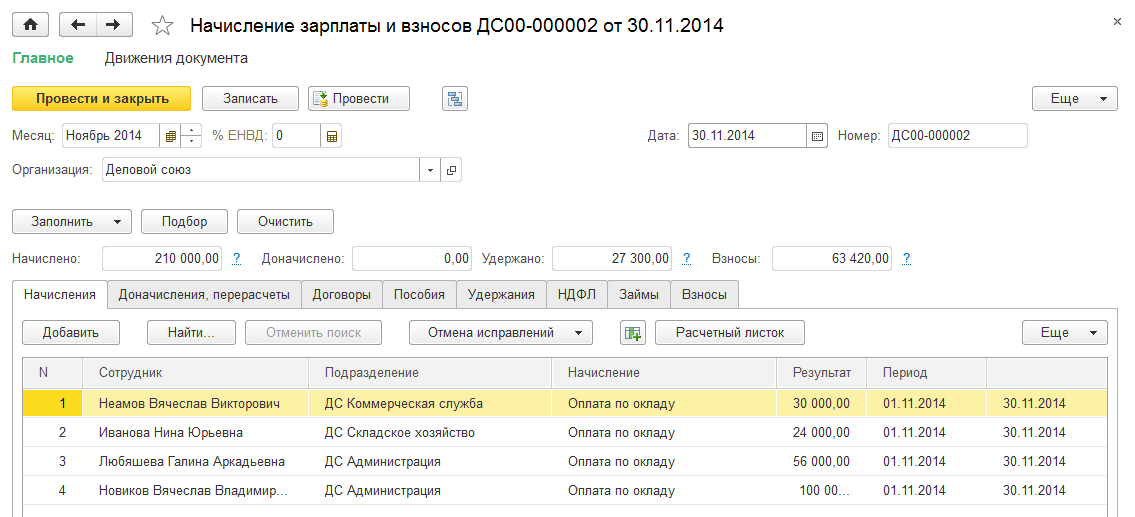

Выполнение окончательного расчета зарплаты в программе предполагается по итогам каждого месяца в целом за весь месяц. Для этого предусмотрен документ Начисление зарплаты и взносов.

Вместе с зарплатой может быть начислена ежемесячная или квартальная премия.

Начисленные суммы зарплаты и страховых взносов могут быть отнесены на различные затраты (способы отражения зарплаты). Каждому способу отражения соответствует своя статья расходов и аналитика. Распределение затрат выполняется по правилам распределения, установленным для статьи расходов.

Для учета в составе затрат зарплата может быть передана в оперативный учет при помощи соответствующего инструмента — Отражение зарплаты в финансовом учете, использование которого позволяет отразить операции удержания, начисления, взносы, НДФЛ, проценты по займам и проводить в оперативном учете последующие учетные действия. Данный документ формирует проводки в регламентированном учете.

В программе также есть возможность для учета сдельной и повременной зарплаты.

В подсистеме расчета зарплаты нормативная стоимость выполненных работ регистрируется по показателю Сдельный заработок. Эти работы и нормативные расценки указываются в документе Выработка сотрудников.

Отнесение фактически начисленной зарплаты сотрудников на партии производства выполняется при отражении зарплаты в финансовом учете.

Для целей оперативного производственного учета выполненные работы сотрудников могут регистрироваться как по сдельщикам, так и по повременщикам. Это позволяет более точно калькулировать себестоимость продукции и работ. Сами сотрудники могут получать как сдельную, так и повременную зарплату. При этом фактически начисленную зарплату сотруднику можно как отнести на статью, так и распределить по выработке на ту продукцию, по которой оформлялся документ Выработка сотрудников.

При распределении начисленной повременной зарплаты можно использовать либо количество выполненных работ, либо их длительность. Распределение по длительности наиболее естественно для сотрудников, работающих по окладу. В этом случае вне зависимости от количества видов работ и их расценок оплачивается время сотрудника. Соответственно, сумма оплаты распределяется по этапам производства по времени выполнения видов работ.

Выработка не формирует начисления, а лишь регистрирует значение показателя. Этот показатель может использоваться при начислении, а может не использоваться. Например, показатель можно применить для расчета премии или другого начисления.

ПБУ 8/2010 обязывает вести учет обязательств по предстоящим отпускам работников всех организаций, кроме субъектов малого предпринимательства.

Оценочные обязательства по оплате труда, признаваемые в бухгалтерском учете, могут по желанию организации признаваться и в налоговом учете.

Параметры учета оценочных обязательств задаются в учетной политике организации. Причем данные параметры доступны для уточнения только в случае использования встроенной подсистемы зарплаты.

- Метод обязательств (МСФО);

- Нормативный метод.

Начисление оценочных обязательств производится в рамках регламентной процедуры по закрытию месяца документом Начисление оценочных обязательств по отпускам. Документ формирует проводки в регламентированном учете. Данный документ пользователь также может создать самостоятельно последним днем месяца.

Списание оценочных обязательств осуществляется документом Отражение зарплаты в финансовом учете.

Выплата зарплаты

По результатам произведенных начислений и удержаний формируются причитающиеся к выплате суммы. Программа позволяет подготовить зарплатные ведомости для выплаты этих сумм — автоматически заполнить списки сотрудников и сформировать соответствующие печатные формы.

Ведомости могут быть оформлены и без предварительного расчета сумм и их начисления, например, для выплаты аванса определенной суммой.

Причитающиеся суммы могут быть выплачены сотрудникам, как по безналичному расчету, так и наличными деньгами.

- зачислением на карточку, открытую в рамках зарплатного проекта;

- перечислением на произвольный счет в банке;

- через кассу;

- через раздатчика (в роли раздатчика могут выступать руководители подразделений).

Для оформления выплат сотрудникам разными способами «1С:ERP Управление предприятием» предоставляет различные печатные и электронные формы документов.

- выплата аванса (в результате предварительного расчета за первую половину месяца, фиксированной суммой, процентом от тарифа);

- выплата в межрасчетный период, т. е., отдельно от выплаты аванса или зарплаты (суммы отпускных выплат, материальная помощь, командировочные, расчет при увольнении, прочее и т. п.);

- выплата по результатам окончательного расчета за месяц (выплата зарплаты).

Для ведения учета депонентов предусмотрены соответствующие инструменты — депонирование зарплаты, выплата депонированной зарплаты, списание депонированной зарплаты. Данные операции выполняются документами: Депонирование зарплаты, Расходный кассовый ордер, а для списания используется документ Финансовый результат и контроллинг — Доходы и расходы, финансовый результат — Отражение прочих доходов и расходов с видом операции Регистрация доходов.

Данные по учету депонентов используются для формирования отчетной формы — Книга учета депонентов.

Взаиморасчеты с сотрудниками

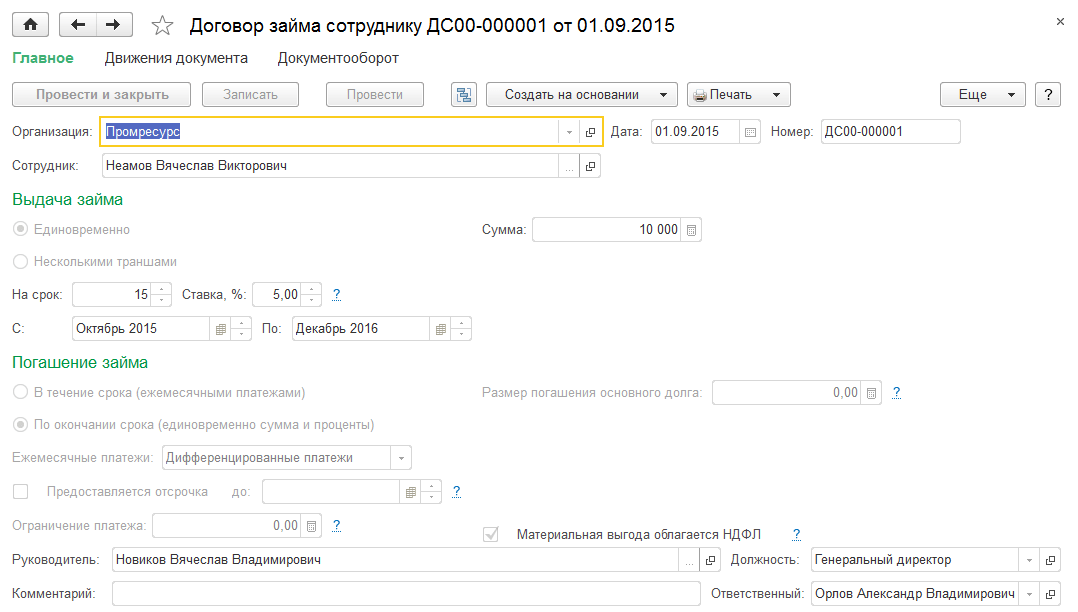

Поддерживается возможность ведения учета выданных займов сотрудникам и займов, получаемых от физических лиц. Заем может выдаваться сотруднику единовременно или по частям — отдельными траншами. Погашаться заем может также единовременно или по частям, как правило, путем удержания из заработной платы, при этом обеспечивается возможность самостоятельного погашения займа сотрудником в произвольные моменты времени.

- регистрация условий предоставления займа сотруднику со стороны организации (сумма, процентная ставка, срок погашения, порядок погашения займа, необходимость исчисления и обложения налогом на доходы);

- отражение факта единовременной выдачи займа сотруднику;

- отражение факта выдачи займа сотруднику отдельными траншами;

- отражение изменений условий договора (сумма займа, процентная ставка, сроки погашения, размер ежемесячного платежа, параметры предоставления отсрочки платежей, порядок налогообложения на доходы материальной выгоды);

- отражение факта возврата денег от сотрудника.

Сумма начисленных платежей за пользование наемными средствами, а также суммы в счет погашения процентов и основного долга, материальная выгода и соответствующий ей НДФЛ рассчитываются автоматически.

При исчислении процентов за пользование заемными средствами используется фактический ежедневный остаток непогашенного займа с учетом внесенных сумм.

Основанием для получения займа от физического лица является договор займа, который регистрируется в рабочем месте Казначейство — Учет кредитов и депозитов — Договоры кредитов и депозитов. Физическое лицо необходимо завести как внешнего контрагента в справочнике Контрагенты (юридические и физические лица) и начислить НДФЛ при помощи документа Зарплата — См. также — Начисление прочих доходов.

Расчет налогов и взносов

Предусмотрена возможность ведения учета доходов и начисления обязательных страховых взносов, а также подготовка соответствующей отчетности. Для полноценного формирования отчетности по страховым взносам необходимо регистрировать уплату взносов во внебюджетные фонды — раздельно по видам платежей. Для исчисления налога на доходы физических лиц (НДФЛ) предоставляются различные инструменты.

Для исчисления НДФЛ и формирования налоговой отчетности используется классификатор видов доходов (НДФЛ). Помимо стандартных и имущественных вычетов по НДФЛ, предусмотрена возможность учитывать социальные вычеты. Социальные вычеты регистрируются автоматически в суммах произведенных удержаний добровольных страховых взносов в ПФР или негосударственный пенсионный фонд.

Предусмотрена возможность перерасчета НДФЛ, удержанного с сотрудника в прошлых периодах, а также возврата излишне удержанного НДФЛ на основании заявления сотрудника. Также предусмотрены корректировка учета доходов для целей исчисления НДФЛ и возможность отражения получения доходов, не связанных с зарплатой.

- анкетные данные сотрудника;

- сведения о стаже, включая особые виды стажа, дающие право на досрочное начисление пенсии;

- сведения о страховых взносах, включая добровольные страховые взносы.

Сведения можно формировать в бумажном и электронном виде. Для предоставления отчетности в территориальный орган ПФР можно использовать сервис «1С-Отчетность».

Для подготовки комплекта отчетных документов предусмотрено универсальное рабочее место Квартальная отчетность в ПФР, использование которого позволяет провести всю цепочку действий, связанных с отправкой отчетности, начиная с автоматического формирования документов, и заканчивая проверкой сведений, в том числе внешними программами проверки, и отправкой непосредственно в территориальный орган ПФР с использованием сервиса «1С-Отчетность».

Источник