- 1с бухгалтерия раздельный учет ндс по способам учета

- Ведение раздельного учета по НДС в 1С (нюансы)

- Начальная настройка раздельного учета НДС в 1С

- Операционное ведение раздельного учета НДС по поступающим товарам, услугам

- Приобретение товаров для перепродажи

- Приобретение материальных ценностей (услуг) общего назначения

- Перемещение товаров

- Реализация товаров

- Итоговое распределение учтенного НДС

- Итоги

1с бухгалтерия раздельный учет ндс по способам учета

Использован релиз 3.0.77

Раздельный учет НДС в программе организован на субсчетах к счету 19 «НДС по приобретенным ценностям» с использованием третьего субконто «Способы учета НДС» и с помощью регистра накопления «Раздельный учет НДС» (записи в регистр вносятся при проведении документов поступления). Для начала ведения раздельного учета НДС необходимо настроить план счетов, установить функциональные опции (флажки) в настройках налогов и отчетов, ввести начальные остатки в регистр накопления «Раздельный учет НДС», подключить третье субконто «Способы учета НДС» к остаткам по субсчетам счета 19 (по непринятым к вычету суммам НДС).

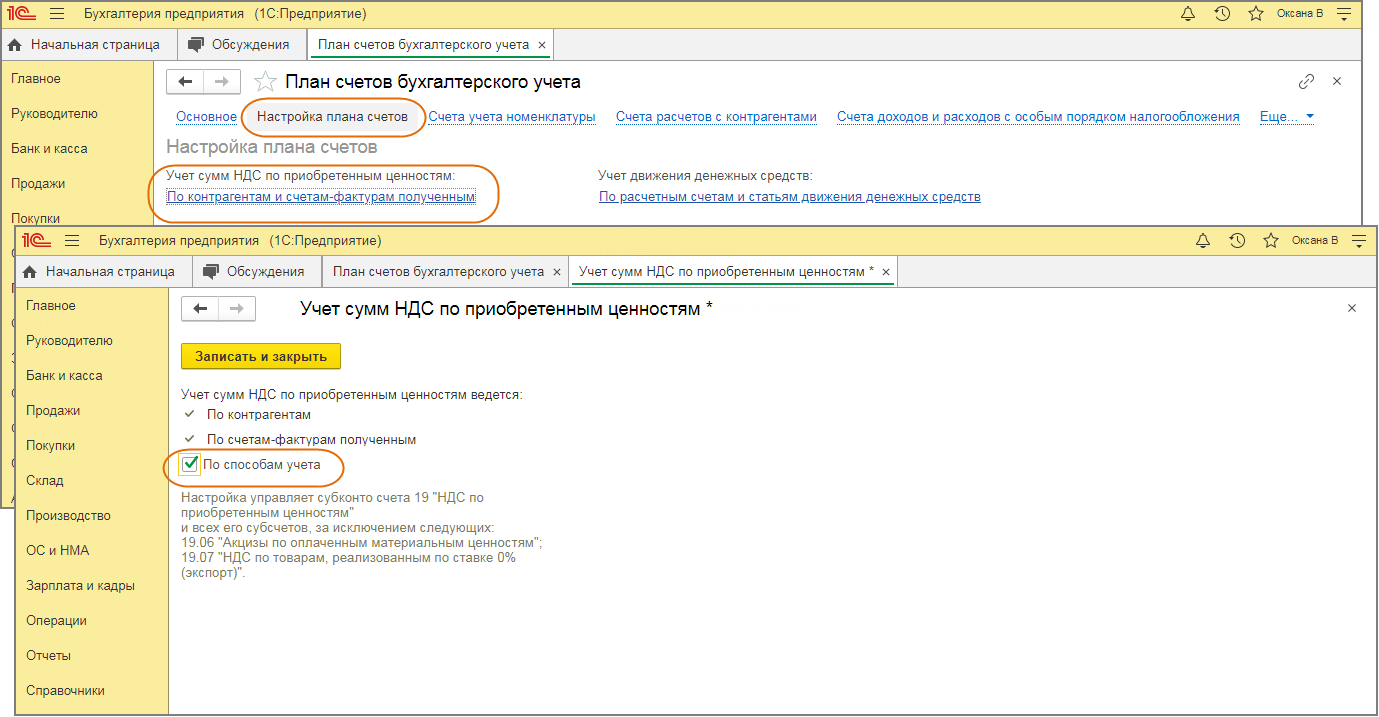

- Настройка плана счетов

- Раздел: Главное — План счетов.

- Перейдите по ссылке «Настройка плана счетов», затем по ссылке в поле «Учет сумм по приобретенным ценностям» установите (проверьте, что установлен) флажок «По способам учета» (рис. 1).

- Настройки налогов и отчетов

- Раздел: Главное – Налоги и отчеты.

- В списке слева выберите «НДС» и в правом окне установите флажок «Ведется раздельный учет входящего НДС по способам учета».

- В поле «Применить с» установите первый месяц налогового периода, с которого будет вестись раздельный учет НДС, и сохраните данные по кнопке «ОК» (рис. 2). После этого автоматически выполнится обработка по созданию документов «Ввод начальных остатков» и «Операция», под флажком появится ссылка «Документы ввода остатков». Перейдите по этой ссылке. В открывшемся списке документов нажмите кнопку «Актуализировать остатки», если отображается строка «Данные остатков по раздельному учету неактуальны» (рис. 3).

- Документы «Ввод начальных остатков» предназначены для внесения записей в регистр накопления «Раздельный учет НДС» по остаткам товаров, материалов и других ТМЦ на дату начала налогового периода (квартала), с которого ведется раздельный учет НДС. Документы будут созданы в режиме «Ввод остатков по специальным регистрам». В документах, как правило, автоматически по умолчанию устанавливается способ учета НДС «Принимается к вычету» (рис. 4). При необходимости его можно изменить на «Учитывается в стоимости» или «Распределяется», «Блокируется до подтверждения 0%» или «Распределен».

- Документ «Операция» предназначен для переноса сумм входящего НДС, не принятых к вычету до перехода на раздельный учет, по приобретенным товарам (работам, услугам, имущественным правам) с незаполненного субконто «Способы учета НДС» на счете 19 на субконто, соответствующее установленному способу учета НДС по остаткам ТМЦ (рис. 5).

- В дальнейшем при создании документов на поступление ТМЦ в колонке «Способ учета НДС» необходимо выбирать / проверять способ учета НДС — «Принимается к вычету», «Учитывается в стоимости», «Распределяется», Блокируется до подтверждения 0%» (рис. 6).

Источник

Ведение раздельного учета по НДС в 1С (нюансы)

Начальная настройка раздельного учета НДС в 1С

Предположим, что бухгалтеру необходимо настроить и вести раздельный учет по НДС в 1С в компании ООО «РитейлПро», зарегистрированной 01.07.2019 и занимающейся следующими видами деятельности:

- оптовая торговля бытовой химией и химическим сырьем в пределах РФ (ОСНО, НДС 20%);

- экспортная торговля бытовой химией и химическим сырьем (ОСНО, НДС 0%);

- розничная торговля бытовой химией и химическим сырьем (ЕНВД, не облагается НДС).

При первоначальной настройке раздельного учета НДС в 1С вносятся изменения в раздел «Учетная политика». Для этого нужно зайти в меню «Главное» — «Настройки» — «Учетная политика» — «Настройки налогов и отчетов» или «Главное» — «Настройки» — «Налоги и отчеты» и произвести действия, наглядно показанные и поясненные на рисунке ниже:

Операционное ведение раздельного учета НДС по поступающим товарам, услугам

Далее изучим непосредственно сам процесс раздельного учета НДС по поступающим товарам и услугам на основе простого примера.

Предположим, что во 2-м квартале 2021 года в ООО «РитейлПро» проведены следующие операции:

Приобретена бытовая химия (для перепродажи)

Приобретено химическое сырье (для перепродажи)

Фирма воспользовалась транспортными услугами для перевозки приобретенных товаров

Продана вся приобретенная бытовая химия

Выручка без НДС

Продано все приобретенное химическое сырье

Выручка без НДС

Рассчитываем распределительные коэффициенты для последующего распределения НДС, а также расходов на продажу:

Коэффициент распределения НДС между сырьевыми и несырьевыми товарами

Коэффициент распределения НДС между видами деятельности, облагаемыми по ставкам 20% (10%), 0%, без НДС

Коэффициент для распределения НДС к вычету

0,469074 = 1 065 101,81 / (1 065 101,81 + 1 205 547.39)

0,458716 = 488 578,81 / 1065 101,81

0,324770 = 345 913,80 / 1 065 101,81

Коэффициент для распределения НДС подлежащего включению в стоимость товара

0,216514 = 230 609,20/ 1 065 101,81

Коэффициент для расчета НДС к вычету

0,530926 = 1 305 088,00 / (1 153 046,00 + 1 305 088,00)

0,458716 = 553 003,39 / 1 205 547,39

0,324770 = 391 526,40 / 1 205 547,39

Коэффициент для расчета НДС подлежащего включению в стоимость товара (расходы на продажу)

0,216514 = 261 017,60/ 1 205 547,39

Справочная информация по формуле расчета коэффициентов

Для нашего примера взята формула расчета, установленная в 1С по умолчанию:

Выручка (без НДС) по отдельному виду товаров (или виду деятельности) / Общая выручка (без НДС)

Формула по расчету распределительного коэффициента может быть разработана организацией (ИП) самостоятельно (с обязательным фиксированием в учетной политике) (абз. 4 п. 4 ст. 170 НК РФ).

С 01.07.2016 в связи с изменениями раздельного учета НДС по экспорту несырьевых товаров (а также по реализации драгметаллов фондам, ЦБ и банкам) (абз. 3 п. 3 ст. 172 НК РФ) нужно дополнительно рассчитывать коэффициент распределения НДС между экспортируемыми сырьевыми и несырьевыми товарами. Если организация (ИП) не занимается экспортом сырьевых и несырьевых товаров, то рассчитывать данный коэффициент не надо.

В каких случаях нужно вести раздельный учет входного НДС, подробно рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В бухгалтерском учете вышеуказанные операции отмечены следующим образом:

Операции по реализации товаров

Выручка от реализации

96 087,17 = 576 523,00 × 20 / 120

108 757,33 = 652 544,00 × 20 / 120

Списана покупная стоимость товара

НДС к вычету (по товарам)

Списаны расходы на продажу

84 996,50 = 185 292,37 × 0,458716

НДС к вычету (по расходам на продажу)

15 299,37 = 33 352,63 × 0,458716

Путем умножения общей суммы распределяемых расходов на продажу на коэффициент распределения НДС между видами деятельности рассчитывается доля распределяемых расходов на продажу (и НДС по ним), приходящаяся на оптовую (экспортную, розничную) реализацию

НДС с реализации

Списание себестоимости товара

НДС, принятый к вычету по проданным товарам

Списаны расходы на продажу

28 227,69 = 185 292,37 × 0,469074 × 0,324770

31 949,83 = 185 292,37 × 0,530926 × 0,324770

НДС к вычету (по расходам на продажу)

5 080,99 = 33 352,63 × 0,469074 × 0,324770

5 750,97 = 33 352,63 × 0,530926 × 0,324770

Доля распределяемых расходов (и НДС по ним), приходящаяся на экспортную реализацию с разделением по сырьевым и несырьевым товарам, рассчитывается уже с применением 2 коэффициентов:

- по распределению НДС между видами деятельности;

- по распределению НДС между сырьевыми и несырьевыми товарами

Выручка от продажи

Списана стоимость приобретенного товара

НДС включен в покупную стоимость товара

Списаны расходы на продажу

40 118,35 = 185 292,37 × 0,216514

НДС включен в расходы на продажу

7 221,30 = 33 352,63 × 0,216514

Подробнее о порядке отнесения НДС на затраты по реализации товаров читайте в нашем материале «Ст. 170 НК РФ: (вопросы и ответы)».

Из представленных выше расчетов видно, что распределение НДС вручную связано с большими временными и трудовыми затратами. Умелое пользование современными средствами автоматизации раздельного учета НДС в виде различных учетных программ позволит не только сэкономить время и силы бухгалтера, но и свести к минимуму количество ошибок при производимых расчетах.

Рассмотрим теперь, как должно производиться отражение расписанных в примере операций в 1С, чтобы получить по итогам верные расчеты по НДС.

Приобретение товаров для перепродажи

Заходим в журнал «Поступление (акты, накладные)» через меню «Покупки». Нажимаем кнопку «Поступление» и из появившегося списка выбираем операцию «Товары (накладная)». На экран выводится новый документ «Накладная». Заполняем его следующим образом:

- НДС по приобретенному товару указывайте весь, вне зависимости от того в какой деятельности товар будет применяться — облагаемой или не облагаемой.

- В графе «Способ учета НДС» выбирайте «Принимается к вычету».

- Зарегистрируйте счет-фактуру, иначе система не примет НДС к вычету

- Проверьте правильность отражения операции по поступлению товара в учете, нажав кнопку «Дт/Кт».

ВАЖНО! С 01.07.2016 вычет по товарам, указанным в подп. 1 и подп. 6 п. 1 ст. 164 НК РФ производится в общем порядке (п. 1 ст. 172 НК РФ). Это изменение не касается сырьевых товаров (абз. 3 п. 3 ст. 172 НК РФ). По ним вычет по НДС по-прежнему предоставляется на конец квартала, в котором полностью собраны документы, подтверждающие правомерность применения нулевой ставки НДС. Четкое определение сырьевых товаров дано в абз. 3 п. 10 ст. 165 НК РФ.

Чтобы программа «1С» видела, что среди реализуемых товаров имеются те, «входящий» НДС по которым ставится к вычету только на конец квартала, в котором полностью собран пакет подтверждающих документов, необходимо при занесении товаров в базу указывать дополнительные сведения. Как это сделать, показано на следующем рисунке:

Приобретение материальных ценностей (услуг) общего назначения

Отражение в 1С сведений по поступившим материальным ценностям и услугам, предназначенным для применения в общепроизводственных или общехозяйственных целях, производится в том же порядке, который был описан в предыдущем разделе. За исключением одного момента: при одновременном применении рассматриваемых ценностей (услуг) в деятельности, облагаемой и не облагаемой НДС, должен быть установлен признак «Распределяется».

Как его установить в 1С, наглядно показано на представленном ниже рисунке:

Перемещение товаров

Операция «Перемещение товаров» в 1С проводится для того, чтобы дать программе задание на ведение учета товаров в разрезе следующих видов деятельности:

- облагаемые НДС;

- не облагаемые НДС (не ЕНВД);

- не облагаемые НДС (ЕНВД).

Также операция «Перемещение товаров» помогает бухгалтеру избежать процедуры восстановления НДС в ситуациях, когда даты приобретения и продажи товаров приходятся на разные налоговые кварталы.

Предположим, фирма из нашего примера купила товар в 1-м квартале 2016 года. Во 2-м квартале часть товара она продала оптом, а часть — в розницу (ЕНВД). Если не проводить операцию «Перемещение товара», то по итогам 1-го квартала фирма заплатит НДС с вычетом по всем товарам. И во 2-м квартале ей придется восстанавливать НДС, принятый к вычету в части товаров, проданных в розницу. Если же операцию «Перемещение товара» провести в 1-м квартале, то НДС во 2-м квартале восстанавливать не придется.

Подробнее о восстановлении ранее вычтенного НДС читайте в статье «Порядок восстановления НДС, ранее принятого к вычету».

Для проведения рассматриваемой операции нужно зайти в журнал «Перемещение товаров» через меню «Склад», нажать кнопку «Создать» и заполнить появившуюся форму документа. Как правильно оформить операцию по перемещению товаров в 1С, показано на рисунке ниже:

Реализация товаров

Для занесения в 1С информации о проданных товарах из нашего примера заходим в журнал «Реализация (акты, накладные)» через меню «Продажи». Нажимаем кнопку «Реализация» и выбираем из списка пункт «Товары (накладная)». Далее заполняем документ «Реализация товаров: Накладная (создание)».

Итоговое распределение учтенного НДС

Распределение НДС по товарам, купленным для перепродажи, и по ценностям, списываемым на затраты, производиться в 1С автоматически при осуществлении регламентной операции «Распределение НДС» и Помощника по НДС.

Для проведения операции по распределению НДС заходим в журнал «Регламентные операции НДС» через меню «Операции» — «Закрытие периода», нажимаем кнопку «Создать» и из выпавшего списка выбираем «Распределение НДС». Заполняем и проводим форму согласно указаниям, представленным на рисунке ниже:

После проведения рассмотренной выше регламентной операции заходим в документ «Помощник по учету НДС» через меню «Операции» — «Закрытие периода» и производим действия, показанные на приведенном ниже рисунке:

Чтобы понять процесс автоматического распределения НДС и работы Помощника по НДС в 1С, представляем вашему вниманию три оборотно-сальдовые ведомости по счету 19:

- до распределения;

- после распределения, но до формирования книги покупок;

- после распределения и формирования книги покупок.

Итоги

Распределение НДС в 1С производится автоматически, с помощью одноименной регламентной операции «Распределение НДС», а также «Помощника по учету НДС». Чтобы правильно распределить и поставить к вычету НДС эти операции, бухгалтеру нужно изначально верно указывать способ учета НДС при принятии к учету поступивших товаров, иных материальных ценностей и услуг, а также следить за проставлением верных ставок НДС при реализации товаров и услуг.

Источник